22.1 बीटा

पिछले कुछ अध्यायों से हम म्यूचुअल फंड के अलग अलग गुणों की चर्चा कर रहे हैं। इस अध्याय में भी हम इस चर्चा को जारी रखेंगे और कुछ नए गुणों पर चर्चा करेंगे। हम म्यूचुअल फंड से जुड़े रिस्क को पता करने के तरीके पर भी फोकस करेंगे।

म्यूचुअल फंड से जुड़े रिस्क को पता करने के लिए जिन चीजों पर ध्यान देना होता हैं, वो हैं –

- बीटा (Beta)

- अल्फा (Alpha)

- स्टैंडर्ड डेविएशन (SD/Standard Deviation)

- शार्पे रेश्यो (Sharpe Ratio)

सबसे पहले शुरुआत करते हैं बीटा से।

म्यूचुअल फंड से जुड़े गुणों में से एक सबसे महत्वपूर्ण गुण होता है फंड का बीटा। किसी म्यूचुअल फंड का बीटा उसके तुलनात्मक रिस्क (रिलेटिव रिस्क/Relative risk) को एक संख्या के रूप में पता करने में काम आता है। बीटा शून्य के नीचे या ऊपर की कोई संख्या हो सकता है। बीटा हमें बताता है कि उस म्यूचुअल फंड का रिस्क उस फंड के बेंचमार्क के मुकाबले ज्यादा है या कम।

यहां पर हम इस बात की चर्चा नहीं करेंगे कि बीटा कैसे निकाला जाता है, क्योंकि इसकी चर्चा हम फ्यूचर्स के मॉड्यूल में कर चुके हैं। अगर आप उसको जानना चाहते हैं तो आप नीचे के लिंक का इस्तेमाल कर सकते हैं।

https://zerodha.com/varsity/chapter/hedging-futures/

इस लिंक में दिए गए अध्याय के 11.5 हिस्से में बीटा के बारे में विस्तार से चर्चा की गयी है।

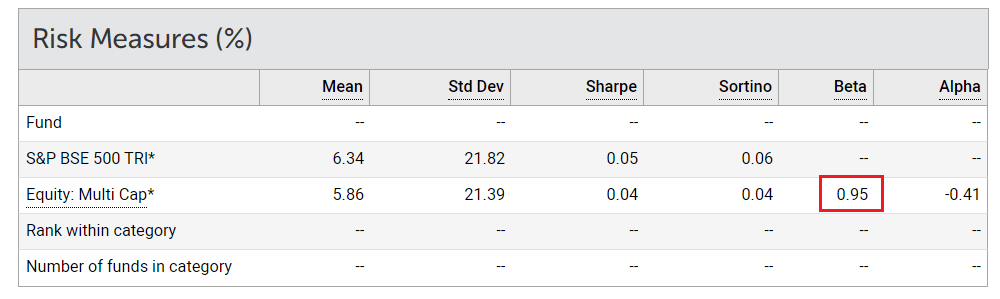

अभी मैं सिर्फ बीटा के इस्तेमाल पर चर्चा करूंगा और यह बताऊंगा कि आप इस संख्या का इस्तेमाल कैसे कर सकते हैं। नीचे के चित्र पर नजर डालिए –

इस चित्र को मैंने वैल्यू रिसर्च की वेबसाइट से लिया है। इसमें टाटा मल्टीकैप फंड से जुड़ी जानकारी दी गयी है। जैसा कि आप देख सकते हैं इस फंड का बेंचमार्क S&P BSE 500 TRI है।

मैंने फंड के बीटा को हाईलाइट किया है जो कि 0.95 है। जैसा कि मैं पहले ही कह चुका हूं कि बीटा किसी फंड के रिलेटिव रिस्क को पता करने में मदद करता है। आम तौर पर देखें तो

अगर फंड का बीटा 1 से कम है तो फंड को बेंचमार्क के मुकाबले कम रिस्क वाला माना जाता है। उदाहरण के लिए टाटा मल्टीकैप फंड का बीटा 0.95 है, इसका मतलब यह है कि यह फंड अपने बेंचमार्क के मुकाबले थोड़ा कम रिस्क वाला है। यहां पर मैं थोड़ा इसलिए कह रहा हूं क्योंकि यह 1 के काफी करीब है। बीटा के 0.95 होने का मतलब यह है कि अगर बेंचमार्क 1% गिरता है तो टाटा मल्टीकैप फंड 0.95% ही गिरेगा।.

अगर बीटा 0.6 या फिर 0.65 होता तो फंड और कम रिस्क वाला होता यानी बेंचमार्क के मुकाबले उसमें कम उतार चढ़ाव होता। मतलब ये कि S&P सेंसेक्स 1% गिरने पर टाटा मल्टीकैप फंड केवल 0.65% ही गिरता पहले की तरह 0.95% नहीं।

इसीलिए बीटा के मामले में रिलेटिव रिस्क यानी तुलनात्मक रिस्क शब्द का इस्तेमाल किया जाता है क्योंकि यह बताता है कि बेंचमार्क के मुकाबले रिस्क कितना है।

अगर किसी म्यूचुअल फंड का बीटा 1 है तो इसका मतलब है कि उस फंड में अपने बेंचमार्क के बराबर ही रिस्क है, मतलब अगर बेंचमार्क 1% गिरता है तो फंड में भी 1% की गिरावट आएगी। मतलब बेंचमार्क और फंड का रिस्क प्रोफाइल एक जैसा है।

अगर किसी फंड का बीटा फंड 1 से ज्यादा है इसका मतलब है कि वह फंड बेंचमार्क के मुकाबले ज्यादा रिस्क वाला है। उदाहरण के तौर पर अगर किसी फंड का बीटा 1.2 है तो इसका मतलब है कि वह फंड अपने बेंचमार्क के मुकाबले 20% ज्यादा रिस्क वाला है। अगर बेंचमार्क 1% गिरेगा तो वह फंड 1.2% गिरेगा।

जब आप किसी स्टॉक या किसी फंड का बीटा को देखते हैं तो यह समझना बहुत जरूरी है कि बीटा सिर्फ रिलेटिव रिस्क को बताता है। इसका मतलब यह है कि वह ये बताता है कि वह स्टॉक या म्यूचुअल फंड अपने बेंचमार्क के मुकाबले कितना रिस्की है। बीटा यह नहीं बताता कि उस फंड से जुड़े हुए बाकी रिस्क कितने हैं।

इसको समझने के लिए एक कार का उदाहरण लेते हैं। हम कह सकते हैं कि फेरारी, BMW के मुकाबले ज्यादा तेज चलती है लेकिन यह रफ्तार की सिर्फ एक तुलना है इससे यह नहीं पता चलता कि फेरारी कितनी तेज चल सकती है।

ठीक इसी तरह से, बीटा हमें बताता है कि बेंचमार्क के मुकाबले वहां पर रिस्क कितना है, बीटा यह नहीं बताता कि उस इंस्ट्रूमेंट में कितना रिस्क है।

अब, अगर आपको बताया जाए कि किसी म्यूचल फंड का बीटा काफी अधिक है तो आप क्या मानेंगे – क्या वह फंड बुरा है?

किसी फंड का बीटा उस फंड के लिए कितना अच्छा या बुरा है यह जानने के लिए हमें उस फंड के अल्फा को जानना होता है।

22.2 – अल्फा

पिछले अध्याय में हमने अल्फा पर संक्षेप में चर्चा की थी। हमने यह जाना था कि फंड का अल्फा वो अतिरिक्त रिटर्न है जो फंड बेचमार्क के रिटर्न के मुकाबले कमाता है। अब इस समीकरण में कुछ बदलाव करना होगा जिससे कि हम बीटा को भी शामिल कर सकें। अल्फा को ठीक से समझने के लिए हमें रिस्क फ्री (risk-free) रिटर्न को समझना होगा। रिस्क फ्री रिटर्न वो अधिकतम रिटर्न है जो आप निवेश पर बिना रिस्क लिए हुए कमा सकते हैं। यहां पर रिस्क में मार्केट रिस्क, क्रेडिट रिस्क, इंटरेस्ट रेट रिस्क और अनसिस्टमैटिक रिस्क सभी शामिल हैं।

इस तरह के रिस्क फ्री रिटर्न के लिए सिर्फ दो रास्ते हैं – (1) सेविंग्स बैंक से मिलने वाला रिटर्न (2) फिक्स्ड डिपाजिट से मिलने वाला रिटर्न

हालांकि कहने को यह कहा जा सकता है कि बैंक में भी पूरी तरीके से सुरक्षित नहीं है और वहां भी निवेश पर कुछ रिस्क जरूर जुड़ा होता है।

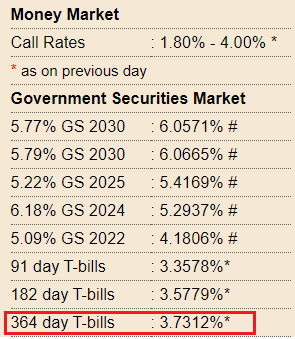

लेकिन अभी इस बहस का समय नहीं है। वैसे आप चाहे तो एक तीसरा रास्ता भी जोड़ सकते हैं – भारत सरकार द्वारा जारी किए गए ट्रेजरी बिल का। ट्रेजरी बिल में भारत सरकार की गारंटी होती है इसे लिए उसे पूरी तरीके से सुरक्षित या रिस्क फ्री माना जाता है।

आज की तारीख में टी बिल्स का रिटर्न 3.75% है लेकिन अपने कैलकुलेशन के लिए उसे हम 4% मान लेते हैं। किसी फंड का अल्फा वह अतिरिक्त रिटर्न है जो बेंचमार्क रिटर्न के मुकाबले ज्यादा मिला है और उसे रिस्क के हिसाब से एडजस्ट किया गया है।

रिस्क के हिसाब से एडजस्ट करने के लिए –

- म्यूचुअल फंड के रिटर्न और रिस्क फ्री (risk-free) रिटर्न के बीच का अंतर पता करें।

- बेंचमार्क के रिटर्न और रिस्क फ्री रिटर्न के बीच का अंतर निकालें और उसे बीटा से गुणा करें

- उपर के इन दोनों परिणामों के बीच का अंतर निकालें

गणित के समीकरण के तौर पर देखें तो

अल्फा = (MF का रिटर्न – रिस्क फ्री रिटर्न) – (बेंचमार्क का रिटर्न – रिस्क फ्री रिटर्न) * बीटा

Alpha = (MF Return – riskfree return) – (Benchmark return – riskfree return)*Beta

इसे समझने के लिए एक उदाहरण लेते हैं

मान लीजिए किसी फंड ने आपको 10% का रिटर्न दिया है, इसी अवधि में बेंचमार्क ने 7% का रिटर्न दिया है। फंड का बीटा 2.75 है। अब अगर रिस्क फ्री रिटर्न 4% है, तो अल्फा क्या होगा?

ऊपर दिए गए फार्मूले को लगाने पर –

अल्फा = (10%-4%) – (7%-4%) * 0.75

= 6% – 2.25%

= 3.75%

आप देख सकते हैं कि अल्फा केवल फंड और इसके बेंचमार्क के रिटर्न के बीच के अंतर को कोई नहीं बताता, अगर ऐसा होता तो फंड का अल्फा होता –

10% – 7%

=3%

लेकिन यहां अल्फा 3.75% है।

सबके लिए पहली बार में इसे समझना आसान नहीं है। बहुत सारे लोग यह पूछ सकते हैं कि अतिरिक्त 0.75% कहां से आया?

आप इसे इस तरह से समझने की कोशिश कीजिए, फंड ने 10% का रिटर्न दिया है जबकि इंडेक्स ने 7% दिया है। वो भी इंडेक्स के मुकाबले वोलैटिलिटी दिखाते हुए (याद रखिए कि बीटा 0.75 है)। इसीलिए फंड के मुकाबले ज्यादा स्थिरता यानी कम वोलैटिलिटी दिखाने के लिए उसे 0.75% का पुरस्कार दिया गया है। इसीलिए अल्फा 3.75% है ना कि 3% ।

अब मान लीजिए कि इस फंड का बीटा 1.3 होता, 0.75 नहीं, तो अल्फा कितना होगा?

अब तक आपको समझ में आ गया होगा कि बीटा ऊपर होने का मतलब है कि फंड को अपने उतार चढ़ाव की एक अतिरिक्त कीमत चुकानी होगी। इसलिए यहां पर अल्फा कम होगा।

अब इसे समीकरण में लगाकर देखते हैं क्या हमारा यह विचार सही है –

अल्फा = (10%-4%)-(7%-4%)*1.3

= 6% – 3.9%

= 2.1%

तो आप देख सकते हैं कि रिटर्न पहले जैसा ही है लेकिन फिर भी बीटा अधिक होने की वजह से अल्फा पहले से काफी कम है।

तो कुल मिला कर, अल्फा वो अतिरिक्त रिटर्न है जो फंड ने बेचमार्क के मुकाबले कमा कर दिया है, अल्फा रिस्क एडजेस्टेड होता है। अगर फंड ने कम रिस्क प्रोफाइल के साथ बेंचमार्क से बेहतर कमाई दी है तो उसको पुरस्कार मिलता है और अगर उसने ज्यादा वोलैटिलिटी दिखायी है उसे उसका बुरा परिणाम मिलता है।

तो आपको अब तक यह समझ में आ गया होगा म्यूचुअल फंड में भी वोलैटिलिटी एक महत्वपूर्ण भूमिका अदा करती है। वोलैटिलिटी को नापने के लिए बीटा का इस्तेमाल होता है, यह बताता है कि फंड अपने बेंचमार्क के मुकाबले कितना ज्यादा रिस्की है। बीटा रिलेटिव यानी तुलनात्मक रिस्क को बताता है। लेकिन फंड से जुड़े रिस्क को नहीं बताता है।

फंड से जुड़े हुए रिस्क को पता करने के लिए स्टैंडर्ड डेविएशन का इस्तेमाल होता है।

22.3 – स्टैंडर्ड डेविएशन (SD)

मैंने स्टैंडर्ड डेविएशन के बारे में पहले भी विस्तार से बात की है। आप स्टैंडर्ड डेविएशन को जानने और समझने के लिए इस लिंक का इस्तेमाल कर सकते हैं –

https://zerodha.com/varsity/chapter/understanding-volatility-part-1/

मेरी सलाह यह होगी कि आप उस पूरे अध्याय को ठीक से पढ़ें, जिससे कि आपको स्टैंडर्ड डेविएशन अच्छे से समझ में आ सके साथ ही, आपको वोलैटिलिटी भी समझ में आ जाएगी। इस जानकारी से आपको म्यूचुअल फंड निवेश के साथ साथ स्टॉक निवेश में भी मदद मिलेगी।

स्टैंडर्ड डेविएशन क्या होता है, इसे मैं पहले ही समझा चुका हूं इसलिए इसके विस्तार में नहीं जा रहा हूं लेकिन संक्षेप में आपको उसके बारे में बता देता हूं –

- किसी फंड या स्टॉक का स्टैंडर्ड डेविएशन यह बताता है कि उस म्यूचुअल फंड या स्टॉक में कितना रिस्क है

- स्टैंडर्ड डेविएशन को प्रतिशत में दिखाया जाता है और यह वार्षिक तौर पर नापा जाता है

- स्टैंडर्ड डेविएशन जितना ज्यादा होगा एसेट में वोलैटिलिटी उतनी ही ज्यादा होगी, और जितना ज्यादा वोलैटिलिटी उतना ही ज्यादा रिस्क होगा।

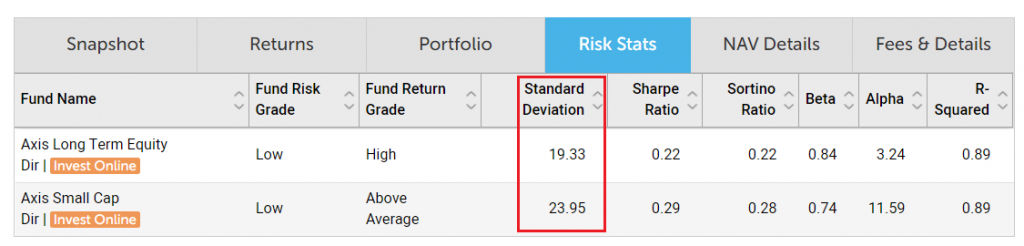

उदाहरण के तौर पर नीचे के दो फंड को देखिए

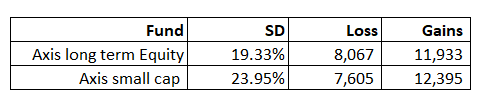

इस चित्र को मैंने वैल्यू रिसर्च से लिया है इसमें एक्सिस स्मॉल कैप फंड और एक्सिस लॉन्ग टर्म इक्विटी फंड को लिया गया है।

स्मॉल कैप फंड का स्टैंडर्ड डेविएशन 23.95% है जबकि लॉन्ग टर्म इक्विटी का स्टैंडर्ड डेविएशन 19.33% है। इसका मतलब यह है कि स्मॉल कैप फंड, लॉन्ग टर्म इक्विटी फंड के मुकाबले कहीं ज्यादा रिस्की है।

इसको ऐसे समझ सकते हैं कि अगर आपने दोनों फंड में एक साथ, एक समय ₹10000 निवेश किया तो साल के अंत तक आप का नफा या नुकसान इस दायरे में कहीं भी हो सकता है –

नुकसान (लॉस/Loss) = निवेश * (1-SD)

फायदा (गेन्स/Gains) = निवेश * (1+SD)

स्टैंडर्ड डेविएशन जितना अधिक होगा नुकसान या नफा उतना अधिक होने की संभावना रहती है।

आमतौर पर मिड और स्मॉल कैप फंड का स्टैंडर्ड डेविएशन लार्ज कैप स्टॉक या लार्ज कैप फंड के मुकाबले अधिक होता है।

वैसे यहां पर आपको यह याद रखना चाहिए कि बाजार में स्टैंडर्ड डेविएशन यानी वोलैटिलिटी होती ही है और इससे बहुत चिन्तित नहीं होना चाहिए। इक्विटी में वोलैटिलिटी होती है, म्यूचुअल फंड में वोलैटिलिटी होती है और बाजार में वोलैटिलिटी होती है। बाजार ऐसे ही चलता है। अगर आपको इस उठापटक से डर लगता है और इतना उतार-चढ़ाव आपको पसंद नहीं है तो आपको इक्विटी में निवेश से दूर रहना चाहिए।

लेकिन अगर आप इक्विटी में निवेश करते हैं तो आपको वोलैटिलिटी के साथ रहने की आदत डालनी होगी। वोलैटिलिटी से निपटने के 2 तरीके होते हैं –

- ठीक तरीके से डायवर्सिफाई करें (बहुत ज्यादा नहीं)

- अपने निवेश को समय दें

मेरा मानना है कि वोलैटिलिटी से बचने के लिए सबसे अच्छा तरीका है, समय। आप अपने निवेश को जितना समय देंगे वह आपको उतने अच्छे तरीके से वोलैटिलिटी से बचाएगा। इस पूरे मॉड्यूल ने मैंने बार–बार इस बात पर जोर दिया है कि म्यूचुअल फंड निवेश को समय देना जरूरी है।

खैर अभी आप इन दोनों फंड के अल्फा और बीटा को देखिए। उसमें आपको ध्यान देना है कि

- दोनों ही फंड का बीटा 1 से नीचे है इसका मतलब है कि दोनों ही फंडा अपने बेंचमार्क के मुकाबले कम रिस्की हैं। लेकिन अपने आप में यह दोनों फंड कितने रिस्की हैं, इसे जानने के लिए हमें इनके स्टैंडर्ड डेविएशन पर नजर डालनी होगी।

- दोनों ही फंड का अल्फा एक पॉजिटिव संख्या है जो एक अच्छी बात है। एक्सिस स्मॉल कैप फंड का अल्फा काफी अच्छा है मुझे लगता है कि बीटा कम होने और अर्थव्यस्था में रिस्क रिटर्न की दर कम होने का फायदा यहां पर दिख रहा है।

मुझे लगता है कि फंड से जुड़े हुए रिस्क मापदंडों के बारे में अब तक आपको कुछ हद तक समझ में आ गया होगा। अब हम एक और मापदंड यानी शार्पे रेश्यो पर नजर डालेंगे।

22.4 – शार्पे रेश्यो

फाइनेंस की दुनिया में शार्पे रेश्यो को बहुत महत्व दिया जाता है। अमेरिकी अर्थशास्त्री विलियम एफ शार्पे (William F Sharpe) ने इसे 1966 में ईजाद किया था। कैपिटल ऐसेट प्राइसिंग मॉडल – Capital Asset Pricing Model- के काम के लिए 1990 में उन्हें नोबेल पुरस्कार से नवाजा गया था।

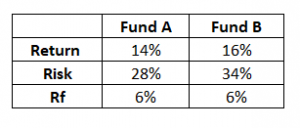

मान लीजिए कि दो लार्ज कैप फंड है- फंड A और फंड B, उनका रिटर्न इस तरह से रहा है –

फंड A – 14%

फंड B – 16%

तो आपको इनमे से कौन सा फंड बेहतर लग रहा है? फंड B का रिटर्न ज्यादा अच्छा है इसलिए तो उसे ही बेहतर माना जाएगा।

अब इस पर नजर डालिए-

यहां Rf का मतलब है रिस्क फ्री रिटर्न। फंड के रिटर्न के साथ ही मैंने स्टैंडर्ड डेविएशन यानी वोलैटिलिटी यानी रिस्क को भी दिखाया है। अब आपको दोनों में से कौन सा फंड बेहतर लगता है?

अब यह फैसला करना थोड़ा मुश्किल होगा क्योंकि हमें अब दो अलग–अलग मापदंडों पर इस को नापना होगा- रिस्क पर और रिटर्न पर।

केवल रिटर्न के हिसाब से देखें तो फंड B बेहतर लगता है लेकिन अगर हम रिटर्न को छोड़ दें और केवल रिस्क के नजरिए से देखें तो फंड A बेहतर नजर आता है। लेकिन वास्तविकता यह है कि आप इन दोनों को यानी रिवॉर्ड और रिस्क को अलग नहीं कर सकते, आपको इन दोनों को साथ में रखकर यह देखना होगा कि कौन सा फंड बेहतर है।

शार्पे रेश्यो इसी काम में हमारी मदद करता है। यह रिवॉर्ड, रिस्क और रिस्क फ्री रेट को साथ मिला एक नया नजरिया पेश करता है।

शार्पे रेश्यो = [फंड का रिटर्न – रिस्क फ्री रिटर्न] / फंड का स्टैंडर्ड डेविएशन

Sharpe ratio = [Fund Return – Risk-Free Return]/Standard Deviation of the fund

अब फंड A के लिए इस समीकरण का इस्तेमाल करते हैं –

= [14% – 6%] / 28%

= 8%/28%

= 0.29

इससे हमें पता चलता है कि फंड A में रिस्क के हर यूनिट के लिए 0.29 यूनिट का रिटर्न (रिस्क फ्री रिटर्न से अतिरिक्त यानी उससे उपर) मिलता है। तो इसका मतलब यह हुआ कि शार्पे रेश्यो जितना अधिक होगा उतना ही बेहतर है क्योंकि हम सब अधिक रिटर्न चाहते हैं और उसके लिए कम रिस्क लेना चाहते हैं।

देखते हैं फंड B कैसा प्रदर्शन दिखाता है –

= [16% – 6%] / 34%

= 10% / 34%

= 0.29

तो अब साफ है कि दोनों ही फंड रिस्क और रिकॉर्ड के हिसाब से एक जैसे हैं। इसलिए आप चाहे फंड A को चुनें या फंड B को, कोई फर्क नहीं पड़ता।

अब यह मान लीजिए कि फंड B का स्टैंडर्ड डेविएशन 34% के बजाय 18% है।

[16% – 6%] / 18%

= 10% / 18%

= 0.56

ऐसे में फंड B एक बेहतर विकल्प साबित होगा क्योंकि यह रिस्क के हर यूनिट के बदले में ज्यादा रिटर्न देगा।

यहां ध्यान रखने वाली बात यह है कि शार्पे रेश्यो केवल कीमत पर आधारित रिस्क को ही बताता है। क्रेडिट रिस्क, इंटरेस्ट रेट रिस्क और ऐसे दूसरे रिस्क को यह नहीं बताता। इसलिए डेट फंड के लिए शार्पे रेश्यो का इस्तेमाल करना बेमानी है।

अगले अध्याय में मैं सार्टिनो रेश्यो (Sortino Ratio) और कैप्चर रेश्यो (Capture Ratio) पर चर्चा करूंगा और इसके साथ ही म्यूचुअल फंड से जुड़े हुए रिस्क पर हमारी चर्चा समाप्त होगी। उसके बाद म्यूचुअल फंड पोर्टफोलियो बनाने की तरफ आगे बढ़ेंगे।

इस अध्याय की मुख्य बातें

- फंड का बीटा उसके बेंचमार्क की तुलना में उसके रिस्क (रिलेटिव रिस्क) को बताता है।

- बीटा जितना अधिक होगा रिलेटिव रिस्क उतना अधिक होगा

- बीटा फंड के अपने रिस्क को नहीं बताता

- अल्फा ये बताता है कि किसी फंड ने रिस्क ऐडजस्ट करने के बाद अपने बेंचमार्क से कितना अधिक रिटर्न दिया है

- बीटा जितना अधिक होगा अल्फा उतना कम होगा, इसी तरह बीटा कम, तो अल्फा उधिक

- फंड कितना रिस्की है ये फंड का स्टैंडर्ड डेविएशन हमें बताता है। स्टैंडर्ड डेविएशन जितना अधिक होगा फंड उतना ही वोलैटाइल होगा

- शार्पे रेश्यो ये बताता है कि रिस्क के हर यूनिट के बदले में कितना रिटर्न मिल रहा है

- शार्पे रेश्यो जितना अधिक होगा फंड उतना ही बेहतर है

sir kripya apne serial check karne ka kasht karen. 13 se 22 par aa gya h.

हम इसको चेक करेंगे धन्यवाद। 🙂

लगता है आपने अभी चेक नहीं किया

actually ये “Personal Finance (Part 1)” का पार्ट है जो की गलती से आपने Futures Trading के सेक्शन में डाल दिया