11.1 – डेट की शुरूआत

अगले कुछ अध्यायों में हम डेट म्यूचुअल फंड से जुड़ी काम की बातें जानेंगे। जैसा कि मैं पहले भी बता चुका हूं कि डेट म्यूचुअल फंड की 16 कैटेगरी होती है। इस मॉड्यूल में मैं इन सारी कैटेगरी पर चर्चा नहीं करूंगा क्योंकि इन सभी कैटेगरी की जरूरत आपको शायद नहीं पड़ेगी। लेकिन इनमें से जिन कैटेगरी पर हम नजर डालेंगे उनकी सूची यह है

- लिक्विड फंड (Liquid Funds)

- ओवरनाइट फंड (Overnight Funds)

- अल्ट्रा शॉर्ट टर्म फंड (Ultrashort term Funds)

- मीडियम ड्यूरेशन फंड (Medium Duration)

- डायनेमिक बॉन्ड (Dynamic Bonds)

- कॉरपोरेट बॉन्ड (Corporate Bond)

- क्रेडिट रिस्क (Credit Risk)

- बैंकिंग और पीएसयू (Banking & PSU)

- गिल्ट फंड -दो प्रकार के (Gilt Fund -2 different types)

मुझे लगता है कि ये लिस्ट अपने आप में ठीक ठाक बड़ी है, लेकिन अगर कोई ऐसी कैटेगरी है जिस पर यहां पर चर्चा नहीं की गई है और आप उसके बारे में जानना चाहते हैं, तो आप नीचे कमेंट लिखिए और मैं उसके बारे में जानकारी आपको दे दूंगा।

जनवरी 2020 में म्यूच्यूअल फंड इंडस्ट्री का कुल एसेट अंडर मैनेजमेंट (AUM) 27 लाख करोड़ रूपयों का था। इसका करीब 50% हिस्सा डेट म्यूचुअल फंड के लिक्विड और ओवरनाइट फंड में है। तो आप समझ सकते हैं कि निवेशकों का कितना ज्यादा पैसा इस तरह के फंड में लगा है। किसी भी निवेशक के पोर्टफोलियो में डेट म्यूचुअल फंड एक महत्वपूर्ण भूमिका अदा करता है। इसके कई फायदे होते हैं उनमें से एक होता है पूंजी को बचाना यानी कैपिटल प्रोटेक्शन (Capital Protection)।

इसके पहले कि हम यह जाने की डेट म्यूचुअल फंड का इस्तेमाल कब और कैसे करना चाहिए, यह जान लेना हमारे लिए बेहतर होगा कि आखिर डेट की शुरुआत कैसे हुई। इसको समझने के लिए मैं सबसे पहले डेट के स्ट्रक्चर को बताने की कोशिश करता हूं। आप अपने दैनिक जीवन में कभी न कभी इसको जरूर देखा होगा

आइए शुरू करते हैं। सबसे पहले आप मान लीजिए कि आपको एक फ्लैट खरीदना है।

आपने अपने फ्लैट के लिए रिसर्च कर लिया है और एक चेकलिस्ट तैयार कर ली है। फिर और ज्यादा रिसर्च करने के बाद आपने अपने लिए एक अच्छा फ्लैट चुन लिया है। फ्लैट में वह सब कुछ है जो आपको चाहिए था स्विमिंग पूल, क्लब हाउस, सुपर मार्केट, टेनिस कोर्ट सब कुछ। इस फ्लैट की कीमत है 1.5 करोड़ रुपए। आपके पास बैंक में ₹40 लाख हैं जिससे आप इस मकान के लिए डाउन पेमेंट कर सकते हैं। लेकिन बाकी बचे हुए 1.1 करोड़ रुपयों के लिए आप क्या करेंगे? ये पैसे कहां से लाएंगे?

आमतौर पर यह हो सकता है कि आप बैंक के पास जाएं और उनसे कर्ज मांगें। बैंक आपकी इस एप्लीकेशन को देखेगा और उसके हिसाब से आप को कर्ज देने या न देने का फैसला करेगा। फैसला करने के पहले बैंक आपके बारे में जानकारी जुटाएगा, आपके बैकग्राउंड को देखेगा। इनमें से एक सबसे महत्वपूर्ण जानकारी आपका क्रेडिट स्कोर होगी। इसे सिबिल (CIBIL) या एक्सपेरियन (Experian) जैसी एजेंसी जारी करती है। । क्रेडिट स्कोर ये बताता है कि आपकी कर्ज लेने की योग्यता कितनी है (क्रेडिट वर्दीनेस/credit worthiness कितनी है)। क्रेडिट स्कोर या रेटिंग जितनी ज्यादा अच्छी होगी उतना ही आपके लिए बेहतर होगा। अगर क्रेडिट स्कोर कम होगा तो आपको या तो लोन नहीं मिलेगा और मिलेगा तो ज्यादा ब्याज दर पर मिलेगा।

तो फिलहाल के लिए मान लीजिए कि आप का क्रेडिट स्कोर अच्छा है और बैंक का आप को कर्ज देने के लिए तैयार हो जाता है। अब इस लोन से जुड़ी जानकारी –

क्रेडिट स्कोर : 850

रकम : 1.1 करोड़

कर्ज की अवधि : 10 साल या 120 महीना

ब्याज दर : 8.5%

कुल ब्याज : 53,66,129/-

कुल रकम जो अदा की जानी है : 1,63,66,129/-

मासिक EMI : 1,36,384/-

इसके बाद यह सब जानकारी और शर्तों की सूची एक स्टाम्प पेपर पर मिलेगी। आप इस स्टाम्प पेपर पर साइन करेंगे, स्टाम्प ड्यूटी अदा की जाएगी, उसके बाद रजिस्ट्री होगी और आपका लोन एग्रीमेंट तैयार हो जाएगा।

आपके लोन की रकम आपके अकाउंट बैंक एकाउंट में आ जाएगी। आपका यह फ्लैट बैंक के पास गिरवी रहेगा तब तक जब तक कि आप लोन की पूरी रकम नहीं चुका देते। हाइपोथेकैशन (Hypothecation) यानी गिरवी रखने की ये प्रक्रिया बैंक के लिए सिक्योरिटी यानि सुरक्षा का काम करती है। अगर आप को कर्ज ना चुका पाएं तो बैंक इस फ्लैट को बेचकर अपनी रकम वापस पा सकता है।

अगर बैंक के नजरिए से देखें तो यह एक कोलैटरलाइज्ड (collateralised) लोन है। यहां पर कर्ज एक कोलैटरल (collateral) यानी किसी एक वस्तु के बदले आप को दिया गया है और वह वस्तु बैंक के पास रखी गयी है। बैंक के लिए हमेशा कोलैटरल वाला लोन, बिना कोलैटरल वाले कर्ज से ज्यादा बेहतर होता है।

अब यहां पर आपको इस बात को ध्यान से समझना चाहिए कि डेट ऑब्लिगेशन या कर्ज का दायित्व कैसे बनता है। जब आप कोई ऐसा सौदा करते हैं जिसके लिए आपके पास पूरी रकम नहीं होती, जैसे यहां पर आपने मकान लिया जिसके लिए रकम आपके पास पूरी नहीं है, तो एक डेट ऑब्लिगेशन या कर्ज का दायित्व बनता है।

फ्लैट वाली स्थिति को फिर से देखें तो आपको यहां 10 साल तक हर महीने ₹1,36,384 बैंक को देने हैं। ये बैंक के लिए एक कैश फ्लो है यानी उसे ये रकम लगातार मिलने वाली है।

अब जरा इस स्थिति में बैंक के लिए पैदा हुए रिस्क पर नजर डालते हैं। जिसने कर्ज दिया है उसकी बड़ी चिंताएं क्या होंगी।

कुछ बातें उसके लिए मुश्किल खड़ी कर सकती हैं –

- कैश फ्लो का रिस्क – कर्ज लेने वाला कुछ EMI नहीं चुकाता और उसकी वजह से उसका बैंक के कैश फ्लो पर असर पड़ता है जिसकी वजह से और भी कई मुश्किलें पैदा हो सकती हैं।

- डिफॉल्ट रिस्क – कर्ज लेने वाला ऐसी स्थिति में आ सकता है जहां कर्ज चुकाना उसके लिए संभव ना रह जाए। ऐसे में वह कर्ज नहीं चुकाता, इसको डिफॉल्ट कहते हैं। ये डिफॉल्ट रिस्क होता है।

- इंटरेस्ट रेट रिस्क यानी ब्याज दर का रिस्क – कर्ज एक निश्चित ब्याज दर पर दिया गया है। लेकिन बाद में आर्थिक परिस्थितियां बदल सकती हैं जिसकी वजह से ब्याज दरें नीचे जा सकती हैं। वैसी स्थिति में बैंक को अपने भी अपनी ब्याज दर कम करनी पड़ेगी और उसके कैश फ्लो पर असर पड़ सकता है।

- क्रेडिट रेटिंग रिस्क – कर्ज देने के समय बैंक ने कर्ज लेने वाले की क्रेडिट रेटिंग चेक की है। लेकिन बाद में कर्ज लेने वाले की क्रेडिट रेटिंग बदल सकती है और उसकी क्रेडिट रेटिंग नीचे जा सकती है। ऐसी स्थिति में बैंक के लिए डिफॉल्ट का रिस्क बढ़ सकता है।

- एसेट रिस्क – अगर कर्ज लेने वाला डिफॉल्ट करता है तो बैंक को उस प्रॉपर्टी को बेचने का अधिकार होता है। लेकिन अगर उस प्रॉपर्टी की कीमत नीचे चली गई है तो बैंक के लिए स्थिति बुरी हो सकती है क्योंकि बैंक को अब एसेट से कम पैसे मिलेंगे।

तो कर्ज के दायित्व से जुड़े रिस्क को हमने समझ लिया। हमने एक इंडिविजुअल और बैंक को उदाहरण के तौर पर लिया है, लेकिन इसी तरह की स्थिति कॉरपोरेट लोन में भी हो सकती है।

मान लीजिए कि किसी कंपनी को एक नया प्लांट बनाना है। इसके लिए कंपनी को 800 करोड़ रूपयों की जरूरत है। कंपनी इसके लिए दो रास्ते अपना सकती है

- किसी बैंक के पास जाए और उस से लोन ले, जैसा कि ऊपर उदाहरण में देखा हमने कि फ्लैट चाहिए था तो बैंक से लोन ले लिया।

- दूसरा तरीका यह हो सकता है कि बैंक के पास जाने के बजाय कंपनी कई लोगों या निवेशकों से छोटी–छोटी रकम कर्ज पर ले। जैसे मान लीजिए कंपनी छोटे निवेशकों से 20-20 करोड़ के मल्टीपल में लोन ले। किसी एक बैंक को ब्याज देने के बजाय अब कंपनी को छोटे–छोटे इन निवेशकों को ब्याज देना होगा।

अगर कंपनी पहला रास्ता यानी बैंक वाला रास्ता लेती है तो उसे एक एग्रीमेंट करना होगा जिसे लोन एग्रीमेंट कहते हैं। लेकिन अगर कंपनी दूसरा रास्ता अपनाती है जिसमें वह कई निवेशकों से पैसे या कई कर्जदाताओं से कर्ज लेती है, तो उस रास्ते में जो एग्रीमेंट होता है उसे बॉन्ड कहा जाता है।

बॉन्ड को आप एक तरीके का प्रॉमिसरी नोट समझ सकते हैं, जिसे कंपनी अपने निवेशकों या कर्ज दाताओं को देती है। इसमें यह कहा जाता है कि कंपनी उनको समय अवधि पूरा होने पर प्रिंसिपल अमाउंट अदा करेगी और साथ ही हर कुछ समय पर एक निश्चित दर पर ब्याज भी देगी जिसे कूपन कहते हैं।

मैंने आपको बहुत साधारण तरीके से समझाने की कोशिश की है कि बॉन्ड क्या होता है। लेकिन मुझे लगता है कि आपके समझने के लिए उदाहरण काफी है। बॉन्ड एक तरीके का डेट प्रॉडक्ट है जहां पर कर्ज देने वाला अपने पास पड़ी हुई रकम को, किसी ऐसे को कर्ज पर देता है जिसको पैसों की जरूरत है। इस तरह से जब वह पैसे देते हैं तो कर्ज लेने वाला उन्हें एक कूपन पेमेंट यानी ब्याज देता है और कर्ज की अवधि पूरी होने पर पूरी रकम वापस लौटाता है।

जैसा कि हमने फ्लैट वाले उदाहरण में देखा था कि वहां पर कर्ज देने वाले के लिए कई तरह के रिस्क होते हैं, उसी तरीके से तीन महत्वपूर्ण रिस्क यहां भी होते हैं

- क्रेडिट रिस्क

- इंटरेस्ट रेट रिस्क

- प्राइस यानी कीमत का रिस्क

अगर अब तक आपको यह समझ में आ गया है कि बॉन्ड क्या होता है और उसमें कितने तरीके के रिस्क होते हैं तो आपको डेट फंड के बारे में बुनियादी जानकारी मिल चुकी है।

यहां यह याद रखिए की डेट फंड को समझना और ये कैसे काम करता है – ये जानना एक बात है और उनमें निवेश करना एकदम दूसरी बात है। एक म्यूचुअल फंड निवेशक के तौर पर आपको सिर्फ तीन बातों को जानना होता है

- डेट फंड में निवेश कब करना चाहिए, उन्हें कैसे चुना जाना चाहिए,

- डेट फंड की अलग-अलग कैटेगरी क्या करती है

- उस कैटेगरी से जुड़े हुए रिस्क क्या हैं

जबकि डेट फंड के मैनेजर को बॉन्ड बाजार में निवेश करने और ट्रेड करने के बारे में जानना चाहिए।

बॉन्ड बाजार काफी बड़ा होता है केवल भारत में नहीं दुनिया भर में बॉन्ड में काफी ट्रेडिंग होती है। कोई ना कोई कंपनी हर कुछ समय पर नए बांड जारी करती है क्योंकि उन्हें पैसों की जरूरत होती है। निवेशक इन बॉन्ड्स को खरीदते हैं।

म्यूचुअल फंड कंपनियों के पास भी निवेशकों का पैसा होता है इसलिए वह भी इन कंपनियों द्वारा जारी किए गए बांड को खरीदती हैं।

अब आइए शुरू करते हैं यह डेट फंड की अलग-अलग कैटेगरी को जानना

11.2 – लिक्विड फंड

डेट फंड की दुनिया में सबसे ज्यादा लोकप्रिय फंड है – लिक्विड फंड। एक लिक्विड फंड ऐसे डेट प्रॉडक्ट में निवेश करता है जहां पर मैच्योरिटी 91 दिनों की होती है।

साधारण शब्दों में कहें तो लिक्विड फंड ऐसे डेट ऑब्लिगेशन – Debt Obligation (कर्ज दायित्व) में निवेश करता है जहां पर कर्ज लेने वाला कर्ज की रकम (प्रिंसिपल) को 91 दिनों में वापस करने का वादा करता है।

इसे एक उदाहरण से समझिए – पावर फाइनेंस कॉरपोरेशन (PFC) को वर्किंग कैपिटल के तौर पर 150 करोड़ रुपयों की जरूरत है। उन्होंने यह रकम अपने कर्ज दाता को 50 दिनों में चुकाने का वादा किया। PFC ने यह भी कहा कि इस रकम के लिए वह 8.5% की दर से ब्याज (कूपन) देने को तैयार हैं।

HDFC AMC के पास 150 करोड़ रुपए हैं जिसे वह निवेश करना चाहता है। उनको यह एक बहुत अच्छा मौका दिखता है जहां पर वह 8.5% की दर से कमाई कर सकते हैं। इसलिए वह इस रकम को PFC को दे देते हैं।

50 दिनों के बाद PFC 150 करोड़ रुपए HDFC AMC को वापस करती है और साथ ही 8.5% की दर से उस रकम पर ब्याज भी देती है।

यहां ध्यान रखने वाली बात यह है कि ब्याज दर या कूपन रेट हमेशा वार्षिक तौर पर ही बताया जाता है। तो यहां पर बताए गए 8.5% की दर को 365 दिनों के लिए यानी सालाना दर के हिसाब से बताया गया है। इसलिए 50 दिन के बाद जो रकम मिलेगी वह 50 दिनों के प्रो रेटा (Pro Rata) बेसिस पर तय की जाएगी यानी 50 दिन के लिए ब्याज होगा –

= (50 * 8.5%)/365

= 1.164%

तो इस तरह से HDFC AMC को 150 करोड रुपए +1.746 करोड़ रूपए PFC से मिलेंगे।

मुझे लगता है कि यहां तक समझने में आपको कोई दिक्कत नहीं हुई होगी।

जैसा कि मैंने पहले कहा था कि एक लिक्विड फंड सिर्फ ऐसे ही इंस्ट्रूमेंट में निवेश कर सकता है जिसकी अधिकतम मैच्योरिटी की अवधि 91 दिन की हो। जब किसी कंपनी को इतने कम समय के लिए कर्ज लेना होता है तो वह इसके लिए एक इंस्ट्रूमेंट जारी करती है जिसे कमर्शियल पेपर (commercial paper) या CP कहा जाता है। अभी हमने जो PFC का उदाहरण लिया था वहां पर PFC ने 50 दिनों के लिए एक कमर्शियल पेपर यानी CP जारी किया था जिसको HDFC AMC ने सब्सक्राइब किया था।

इसी तरीके से कई बार सरकार भी छोटी अवधि के लिए बाजार से लोन या कर्ज लेती है, जिससे उसकी वित्तीय जरूरतें पूरी हो सकें। लेकिन जब सरकार कर्ज लेती है तो वह कमर्शियल पेपर नहीं जारी करती वह एक नया इंस्ट्रूमेंट जारी करती है जिसे ट्रेजरी बिल (Treasury Bill /T-Bill) कहा जाता है। सरकार तीन तरह के ट्रेजरी बिल जारी करती है –

- 91- डे ट्रेजरी बिल (91 दिन का T-Bill) जिसकी मैच्योरिटी 91 दिनों की होती है

- 180 डे ट्रेजरी बिल जिसकी मैच्योरिटी 180 दिनों की होती है

- 365 डे ट्रेजरी बिल, इसकी मैच्योरिटी 365 दिनों की होती है

ट्रेजरी बिल या टी बिल के बारे में ज्यादा जानकारी के लिए आप यहां पढ़ सकते हैं। here.

अब अपने आप को कर्ज दाता के तौर पर रखकर सोचिए, मान लीजिए कि आपके पास 100 करोड रुपए हैं जिसे आप निवेश करना चाहते हैं। दो लोगों को कर्ज की ज़रूरत है और दोनों को 100 करोड़ रुपए चाहिए –

- एक चीनी बनाने वाली कंपनी जिस जो 6.5% की दर से ब्याज देने को तैयार है

- भारत सरकार जो 6.5% ब्याज दर देने को तैयार है

आपकी किसे कर्ज देना पसंद करेंगे। साधारण सी बात है, कोई भी सरकार को कर्ज देना पसंद करेगा क्योंकि आप जानते हैं कि सरकार को कर्ज देने में क्रेडिट रिस्क नहीं है। यह निश्चित है कि सरकार आपके पैसे वापस करेगी जबकि चीनी बनाने वाली कंपनी के साथ खतरा हो सकता है।

तो क्या इसका मतलब यह है कि चीनी बनाने वाली कंपनी को कभी पैसे नहीं मिलेंगे। हां ऐसा हो सकता है अगर उसने वही ब्याज दर देने की कोशिश की जिस दर पर भारत सरकार कर्ज उठा रही है। उस चीनी बनाने वाली कंपनी को ब्याज दर बढ़ाना होगा जिससे कि कर्ज देने वाले को क्रेडिट रिस्क लेने के बदले कुछ अतिरिक्त ब्याज मिल सके। तो कंपनी को T-bill के मुकाबले ज्यादा ब्याज दर देना पड़ सकता है।

तो मान लीजिए कि चीनी बनाने वाली कंपनी ने अब 7 या 8% की ब्याज दर देने का वादा किया।

आप यहां एक और स्थिति को समझते हैं। इसके लिए आपको यह मानना होगा कि अब बाजार में दो चीनी कंपनियां हैं जिनको पैसों की जरूरत है।

- कंपनी A है जिसका ट्रैक रिकॉर्ड बहुत अच्छा है। पिछले 25 सालों से बिजनेस कर रही है, मुनाफे में है और उसको कैश फ्लो (cash flow) की कोई दिक्कत नहीं है।

- कंपनी B जो कि 5 साल से कामकाज कर रही है, मुनाफा नहीं कमाती है लेकिन नुकसान भी नहीं उठा रही, अभी उसके प्रोमोटर्स की उम्र कम है।

इन दोनों कंपनियों को 100 करोड़ रूपयों की जरूरत है दोनों 8% ब्याज देने को तैयार हैं। आपके पास पैसे हैं अब आप किसे पैसे देंगे

यहां पर फिर साफ है कि आप कंपनी A को पैसा देना चाहेंगे क्योंकि उसकी उसकी स्थिति ज्यादा अच्छी है और वहां पर डिफॉल्ट की संभावना कम है।

तो फिर वही सवाल है कि क्या कंपनी B को पैसे नहीं मिलेंगे। मिलेंगे लेकिन उसको भी इस अतिरिक्त क्रेडिट रिस्क के लिए अपनी ब्याज दर को थोड़ा बढ़ाना होगा। इसलिए कंपनी भी अब 10% या 11% की ब्याज दर देने को तैयार होना होगा।

तो कंपनी की क्रेडिट रिस्क को जानना जरूरी होता है और इसमें काम आती है कंपनी की क्रेडिट रेटिंग। क्रेडिट रेटिंग कंपनी का क्रेडिट रिस्क बताता है। यह उसी तरह की रेटिंग है जैसे व्यक्तिगत तौर पर आपके और हमारे लिए सिबिल (CIBIL) का स्कोर होता है। कंपनी की क्रेडिट रेटिंग जितनी अधिक होती है, वह उतना ही अच्छी कंपनी मानी जाती है। बढ़िया क्रेडिट रेटिंग वाली कंपनी को कर्ज आसानी से और कम ब्याज दर पर मिल जाता है।

एक लिक्विड फंड के पोर्टफोलियो में कई तरह के कमर्शियल पेपर (CP), T Bill, आदि होते हैं। कमर्शियल पेपर को T Bill के मुकाबले कम सुरक्षित माना जाता हैं।

अब अगला सवाल आता है कि

11.3 – लोग लिक्विड फंड में पैसा क्यों रखते हैं

लोग लिक्विड फंड में पैसा इसलिए रखते हैं क्योंकि वह कुछ समय के लिए पैसे को कहीं सुरक्षित रखना चाहते हैं और उस पैसे से कुछ कमाई करना चाहते हैं। यहां कुछ समय का मतलब है 1 साल से कम या अधिक से अधिक डेढ़ साल तक का समय। इस निवेश का लक्ष्य होता है एक तो अपनी पूंजी को सुरक्षित रखना और उस पैसे का सही समय पर उस काम में इस्तेमाल करना जिसके लिए पैसे रखे गए हैं। तो आप लिक्विड फंड को एक ऐसी पार्किंग की जगह मान सकते हैं जहां पर किसी काम के लिए बचा कर रखे पैसे को सुरक्षित रखते हुए कमाई कर सकें।

अब सवाल यह है कि इस पैसे को लिक्विड फंड में क्यों रखना है, क्यों नहीं बैंक के सेविंग अकाउंट में ही छोड़ दिया जाए। लोग लिक्विड फंड में पैसा इसलिए रखते हैं क्योंकि लिक्विड फंड में बैंक सेविंग अकाउंट के मुकाबले थोड़ा ज्यादा रिटर्न मिलता है।

इसी वजह से कई बार लिक्विड फंड को बैंक सेविंग अकाउंट या फिक्स डिपॉजिट से बेहतर बताया जाता है। लेकिन यह पूरी तरीके से सच नहीं है। एक लिक्विड फंड थोड़ा ज्यादा रिटर्न दे सकता है, लेकिन इसमें कुछ रिस्क भी होता है।

इसे ठीक से समझते हैं आमतौर पर सेविंग बैंक अकाउंट में आज (फरवरी 2020 में) 3.5% से 4% का ब्याज मिल रहा है जबकि लिक्विड फंड में आपको 6% तक का रिटर्न मिल सकता है।

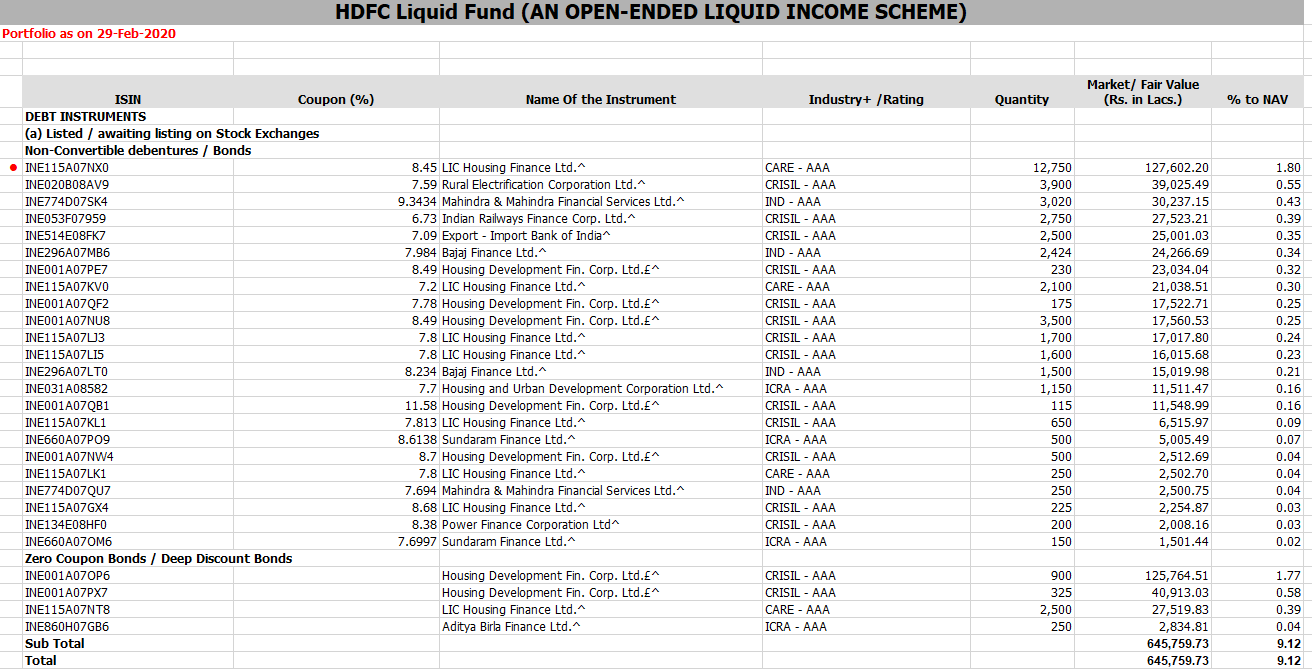

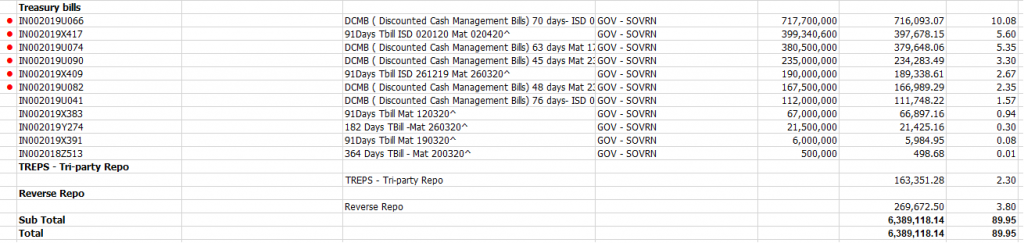

लेकिन लिक्विड फंड में बहुत सारे ऐसे कमर्शियल पेपर यानी CP होते हैं जिनमें क्रेडिट रिस्क जुड़ा होता है। एक नजर डालिए HDFC लिक्विड फंड की होल्डिंग पर –

जैसा कि आप देख सकते हैं कि HDFC लिक्विड फंड में बहुत सारे CP हैं। इनमें से ज्यादातर की क्रेडिट रेटिंग अच्छी है लेकिन यह कभी भी बदल सकती है। एक इश्यूअर की क्रेडिट रेटिंग में डाउनग्रेड आने की वजह से इस लिक्विड फंड की NAV भी तेजी से नीचे जा सकती है।

HDFC के इस पोर्टफोलियो में गवर्नमेंट सिक्योरिटी भी है जो कि बिना किसी रिस्क के होती है क्योंकि इसके पीछे सरकार की गारंटी होती है।

वैसे तो यह एक अच्छा लिक्विड फंड है लेकिन यह भी पूरी तरीके से बिना रिस्क वाला नहीं है। अगर कुछ गड़बड़ हो जाए तो आप इसमें पैसे गंवा भी सकते हैं। जबकि सेविंग बैंक में या FD में इस बात का कोई खतरा नहीं होता है।

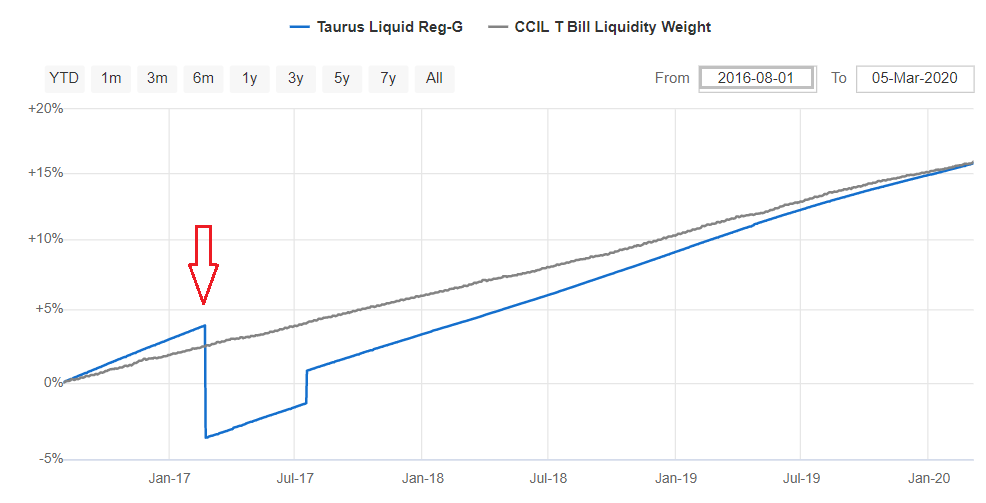

चीजें कैसे अचानक बदल सकती हैं और उनका कितना बुरा असर हो सकता है इसको नीचे के ग्राफ में देखिए

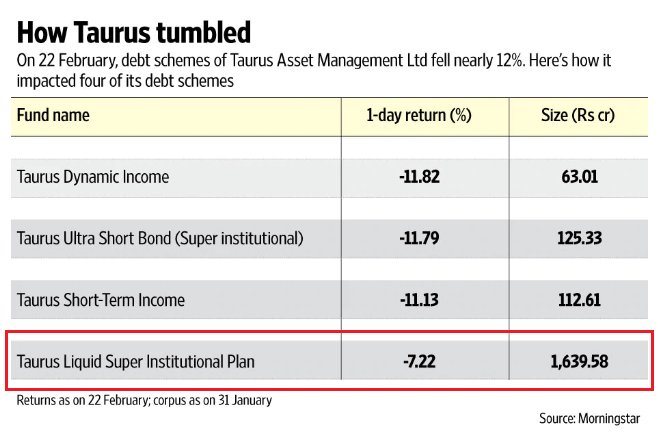

यह टॉरस (Tauras) AMC के लिक्विड फंड के NAV का ग्राफ है। फरवरी 2017 में इसका NAV एक दिन में 7% गिरा। इसकी सारी कमाई चली गई और निवेशकों को अपने इस निवेश पर पूंजी का नुकसान भी हो गया। इस फंड को वापस अपनी इस NAV तक आने में 1 साल का समय लग गया।

इस गिरावट की वजह यह थी कि टॉरस के पोर्टफोलियो में करीब 2000 करोड रुपए के CP थे जिसे बल्लारपुर इंडस्ट्रीज ने जारी किया था। एक दिन क्रेडिट रेटिंग एजेंसियों ने बल्लारपुर के CP को डाउनग्रेड कर दिया और उसकी वजह से यह 7% की सीधी गिरावट NAV में आ गई।

मैं आपको सलाह दूंगा कि आप इस समाचार पत्र के इस लेख को पढ़ें जो कि आपको इस बारे में सारी बातों को ठीक से समझा पाएगा। read this news article

अगर आप लिक्विड फंड में निवेश कर रहे हैं तो आपको कुछ बातों का ख्याल रखना चाहिए –

- सिर्फ उतना ही पैसा निवेश करें जो आपके पास अतिरिक्त बचा हुआ है और जिसे आप कुछ समय के लिए कहीं पार्क करना चाहते हैं

- सेविंग बैंक अकाउंट के मुकाबले थोड़ा सा ही ज्यादा रिटर्न की उम्मीद रखें

- लिक्विड फंड बिना रिस्क वाले नहीं होते हैं इसमें आप जब निवेश करते हैं तो आपका पैसा डूब भी सकता है

- कोशिश करें कि ऐसा फंड चुनें जिसमें डिफॉल्ट का रिस्क कम हो यानी ऐसे लिक्विड फंड में जिसके पोर्टफोलियो में गवर्नमेंट सिक्योरिटीज ज्यादा हो।

मैं इस अध्याय को यहीं समाप्त कर रहा हूं। अगले अध्याय में हम इस लिक्विड फंड से जुड़े हुए एक-दूसरे फंड को समझेंगे जिसका नाम है अल्ट्रा शॉर्ट टर्म फंड।

इस अध्याय की मुख्य बातें

- जब किसी कंपनी को एक साल से अधिक के लिए पैसों की जरूरत होती है तो वह इस कर्ज को लेने के लिए बॉन्ड जारी करती है

- जब कंपनी को 1 साल से कम के लिए पैसों की जरूरत होती है तब वह कमर्शियल पेपर या CP जारी करती है

- जब सरकार को पैसे कर्ज पर लेने होते हैं तो वह इसके लिए ट्रेजरी बिल या T-bill जारी करती है

- इस तरह के कर्ज के लिए उधारकर्ता, ऋणदाता को ब्याज यानी कूपन देता है

- कर्ज देने वाले/ ऋणदाता के लिए कई तरह के रिस्क होते हैं जो उसे किसी को कर्ज देते हुए समय ध्यान रखने होते हैं

- क्रेडिट रिस्क और इंटरेस्ट रेट रिस्क दो मुख्य रिस्क होते हैं

- लिक्विड फंड केवल CP और टी बिल में निवेश करते हैं जिनकी अधिकतम मैच्योरिटी 91 दिनों की होती है

- लिक्विड फंड को आप सेविंग बैंक की जगह इस्तेमाल नहीं कर सकते, क्योंकि इसमें क्रेडिट रिस्क जुड़ा होता है

pls provide allmodule in indi

All modules are available in Hindi 🙂