18.1- सही स्ट्राइक

पिछले कुछ अध्यायों में हमने वोलैटिलिटी, स्टैंडर्ड डेविएशन और नॉर्मल डिस्ट्रीब्यूशन जैसी चीजें के बारे में जाना है। अब हम इस जानकारी का इस्तेमाल ट्रेडिंग में करना सीखेंगे। शुरुआत में हम ऐसे दो इस्तेमाल के बारे में चर्चा करेंगे-

- शॉर्ट करने के लिए सही स्ट्राइक को चुनना

- किसी ट्रेड के लिए स्टॉपलॉस को चुनना

आगे चलते हुए एक अलग मॉड्यूल में हम इसके इस्तेमाल को फिर से समझेंगे, जब हम ‘रिलेटिव वैल्यू आर्बिटराज –Relative value Arbitrage (पेयर ट्रेडिंग/Pair Trading) और वोलैटिलिटी आर्बिट्राज– Volatility Arbitrage’ के बारे में बात कर रहे होंगे। अभी के लिए हम सिर्फ फ्यूचर्स और ऑप्शंस ट्रेडिंग के बारे में बात करेंगे।

तो आइए शुरू करते हैं।

किसी भी ऑप्शन राइटर यानी बेचने वाले के लिए सबसे बड़ी चुनौती होती है, वह सही स्ट्राइक चुनना जिस पर वह शार्ट कर सके या ऑप्शन को राइट कर सके और अपना प्रीमियम ले सके। बिना इस बात की चिंता किए हुए कि स्पॉट की कीमत उसके विपरीत जाएगी। वैसे तो स्पॉट की कीमत के विपरीत जाने की संभावना हमेशा बनी रहती है, लेकिन एक समझदार ट्रेडर इस संभावना को कम कर सकता है।

नॉर्मल डिस्ट्रीब्यूशन इस काम में ट्रेडर की मदद कर सकता है और उसकी चिंता को कम करते हुए उसके आत्मविश्वास को बढ़ा सकता है।

हमने जो सीखा है उसे एक बार फिर दोहराते हैं-

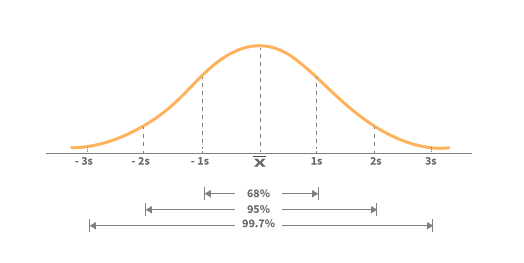

ऊपर का बेल कर्व हमें यह बताता है कि औसत/माध्य/मीन (Mean) के संदर्भ में-

- 68% डाटा मीन यानी औसत के आस-पास होता है और 1st SD के अंदर होता है, दूसरे शब्दों में कहें तो 68% की संभावना यह है कि डाटा 1st SD के आस पास होगा

- 95% डाटा मीन यानी औसत के आस-पास होता है और 2nd SD के अंदर होता है दूसरे शब्दों में कहें तो 95% संभावना इस बात की है कि डाटा 3rd SD के अंदर ही रहे

- 99.7% डाटा मीन यानी औसत के आस-पास होता है और 3nd SD के अंदर होता है यानी दूसरे शब्दों में 99.7% संभावना इस बात की है कि डाटा 3rd SD के अंदर ही रहे

क्योंकि हमें यह पता है कि निफ्टी का डेली रिटर्न भी नॉर्मल डिस्ट्रीब्यूशन के आधार पर ही होता है, इसलिए यह सारी संभावनाएं निफ्टी पर भी लागू होती हैं। तो इसका क्या मतलब हुआ?

इसका मतलब है कि अगर हमें निफ्टी का औसत/माध्य और SD पता है, तो हम बहुत अच्छे से एक सोचा समझा अनुमान लगा सकते हैं कि एक दिए हुए समय के लिए निफ्टी का रेंज क्या होगा? इस उदाहरण पर नजर डालिए–

तारीख = 11 अगस्त 2015

एक्सपायरी में बचे हुए दिन = 16

निफ्टी की मौजूदा बाजार कीमत =8462

डेली एवरेज रिटर्न (Daily Average Return) = 0.04%

सालाना रिटर्न = 14.8%

डेली/दैनिक SD = 0.89%

सालाना SD = 17.04%

इसके आधार पर मैं एक्सपायरी तक यानी अगले 16 दिन के लिए निफ्टी की रेंज को जानना चाहता हूं।

16 दिन SD = डेली SD*SQRT (16)

= 0.89% * SQRT (16)

= 3.567%

16 दिन का औसत = दैनिक औसत*16

= 0.04% * 16 = 0.65%

इन आंकड़ों के आधार पर मैं निफ्टी का उपरी और निचला रेंज पता कर सकता हूं। यह वह दायरा है जिसके जिसके अंदर निफ्टी अगले 16 दिन तक ट्रेड कर सकता है।

उपरी रेंज = 16 दिन औसत + 16 दिन SD

= 0.65% + 3.567%

= 4.215%, उपरी रेंज निकालने के लिए –

= 8462*(1+4.215%)

= 8818

निचली रेंज = 16 दिन औसत – 16 दिन SD

=0.65% – 3.567%

= 2.920% निचली रेंज निकालने के लिए

= 8462* (1 – 2.920%)

= 8214

यह गणना हमें बताती है कि निफ्टी 8214 से 8818 के बीच में कहीं रहेगा। वैसे, इस बात की संभावना कितनी है- हमें पता है कि इस बात की संभावना 68% है। इसका मतलब है कि 32% संभावना इस बात की है कि निफ्टी इस दायरे यानी 8214 से 8818 के बाहर ट्रेड करे। इसका ये भी मतलब है कि इस दायरे के बाहर के सभी स्ट्राइक के वर्थलेस (worthless) होने यानी इनकी कीमत जीरो होने के संभावना है।

इसलिए-

- आप 8818 के ऊपर के कॉल ऑप्शन बेच सकते हैं और उसका प्रीमियम ले सकते हैं क्योंकि इनके वर्थलेस होकर एक्सपायर होने की संभावना है

- आप 8214 के नीचे के पुट ऑप्शन को बेचकर वहां भी प्रीमियम ले सकते हैं क्योंकि एक्सपायरी पर उनकी कीमत भी जीरो हो जाने की संभावना है

अगर आप 8814 के ऊपर कॉल ऑप्शन खरीदने या 8214 के नीचे के पुट ऑप्शन खरीदने के बारे में सोच रहे हैं तो आपको दोबारा सोचना चाहिए क्योंकि इस बात की संभावना बहुत कम है कि आपका ये ऑप्शन इन द मनी (ITM) होकर एक्सपायर हो। इस वजह से अच्छा यह होगा कि इस ऑप्शन स्ट्राइक को खरीदने से बचा जाए।

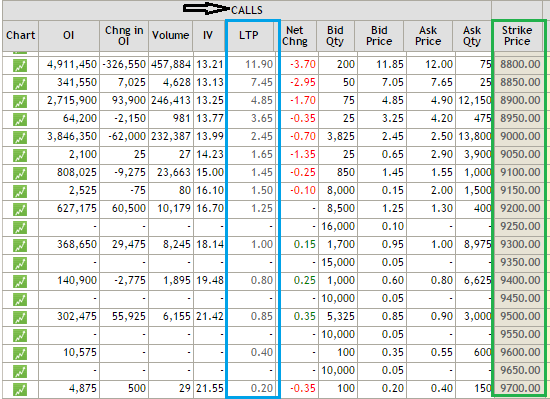

निफ़्टी कॉल ऑप्शन के 8818 के ऊपर के वो कॉल ऑप्शन स्ट्राइक जहां पर आप शॉर्ट (राइट) कर सकते हैं और प्रीमियम ले सकते हैं, उनको नीचे के चित्र में दिखाया गया है-

अगर मुझे व्यक्तिगत तौर पर कोई स्ट्राइक चुनना हो तो मैं इनमें से 8850 या 8900 को सेलेक्ट करूंगा और ₹ 7.45 और ₹ 4.85 के प्रीमियम को ले लूंगा। इन दोनों स्ट्राइक को चुनने की वजह बहुत सीधी है मुझे रिस्क (1 SD दूर) और रिवार्ड (हर लॉट पर 7.45 या 4.85) के बीच में बहुत अच्छा संतुलन दिखाई दे रहा है।

आप में से बहुत के लोगों के दिमाग में यह सवाल उठ सकता है कि अगर मैं 8850 का कॉल ऑप्शन राइट करूं और ₹7.45 का प्रीमियम ले रहा हूं तो यह बहुत छोटी रकम बनती है। ₹7.45 पर ये रकम बनती है-

= 7.45*25 (लॉट साइज)

= ₹ 186.25

यही वह जगह है जहां पर आमतौर पर बहुत सारे ट्रेडर गलती करते हैं क्योंकि वह हमेशा कमाई की रकम को देखते हैं, यह नहीं देखते हैं कि उनका रिटर्न ऑन इन्वेस्टमेंट – Return on Investment कितना है?

जरा सोचिए कि इस ट्रेड के लिए मार्जिन कितनी बनती है सिर्फ ₹12000, आप चाहें तो जेरोधा के मार्जिन केलकुलेटर पर भी मार्जिन निकाल कर देख सकते हैं।

तो ₹186.25 का प्रीमियम जो कि सिर्फ ₹12000 के मार्जिन डिपॉजिट पर मिल रहा है, यह करीब 1.55% बनता है जो कि बुरा रिटर्न नहीं है। खासकर सिर्फ 16 दिन तक होल्ड करने के बाद। अगर आप ऐसा हर महीने पर सकें तो आप को सालाना तौर पर 18% का रिटर्न मिलने वाला है।

व्यक्तिगत तौर पर में ऑप्शन राइट करने के लिए इसी रणनीति का इस्तेमाल करता हूं। यहां पर मैं इसके बारे में अपने कुछ और विचार आपको बताने जा रहा हूं-

पुट ऑप्शन- मैं पुट ऑप्शन को शॉर्ट करना पसंद नहीं करता हूं क्योंकि मेरा मानना है कि बाजार में लालच से ज्यादा तेजी से डर फैलता है। अगर बाजार में डर फैल गया तो बाजार में गिरावट काफी तेजी से हो सकती है, उतनी जितनी आप उम्मीद भी नहीं कर सकते और देखते ही देखते आपका OTM ऑप्शन ATM या ITM बन सकता है। इसलिए बेहतर यही है कि आप पछताने के बजाय इसको पूरी तरीके से बचें।

कॉल ऑप्शन– आपको बस ऊपर पुट ऑप्शन वाले तर्क को उल्टा कर देना है और आप समझ जाएंगे कि कॉल ऑप्शन को राइट करना पुट ऑप्शन को राइट करने से क्यों बेहतर है। खूद देख लीजिए, ऊपर के उदाहरण में निफ्टी के 8900 CE के ऑप्शन को ATM या ITM बनने के लिए निफ्टी को 438 प्वाइंट चलना होगा। 16 दिन में ऐसा होने के लिए बाजार में बहुत ज्यादा लालच का माहौल होना चाहिए। और जैसा कि मैं पहले भी कह चुका हूं कि 438 प्वाइंट ऊपर जाने में ज्यादा समय लगेगा बजाय इसके कि 430 प्वाइंट नीचे गिरना हो। इसीलिए मेरा झुकाव कॉल ऑप्शन को शार्ट करने की तरफ ही होगा।

स्ट्राइक को चुनना– मैं स्ट्राइक को चुनने की पूरी प्रक्रिया को करता हूं (SD, औसत यानी मीन की गणना, औसत यानी मीन को एक्सपायरी में बचे हुए दिन के हिसाब से बदलना, एक्सपायरी के सिर्फ 1 हफ्ते पहले सही स्ट्राइक को चुनना उसके पहले नहीं, ध्यान दीजिए कि यहां यह एक हफ्ते पहले की टाइमिंग जानबूझकर चुनी गई है।

टाइमिंग– मैं एक्सपायरी के सिर्फ 1 हफ्ते पहले वाले शुक्रवार को ही ऑप्शन को शॉर्ट करता हूं, उदाहरण के तौर पर अगस्त 2015 की सीरीज की एक्सपायरी अगस्त 27 तारीख को होनी है तो मैं कॉल ऑप्शन को सिर्फ 20 अगस्त को ही शॉट करूंगा और वह भी क्लोजिंग के समय के आसपास। इससे यह फायदा होता है कि थीटा मेरे पक्ष में काम करता है। थीटा वाले अध्याय में हमने टाइम डीकेय (Time Decay) ग्राफ का अध्ययन किया था, उसमें साफ था कि जैसे-जैसे एक्सपायरी करीब आती है वैसे वैसे थीटा ज्यादा मजबूती से काम करता है।

लिया गया प्रीमियम – क्योंकि मैं कॉल ऑप्शन एक्सपायरी के काफी करीब जाकर राइट करता हूं इसलिए हमेशा प्रीमियम कम मिलता है। निफ़्टी के इंडेक्स पर मैं आमतौर पर ₹5 या ₹6 का प्रीमियम पाता हूं जो कि करीब 1% का रिटर्न बनाता है। लेकिन यह ट्रेड करते हुए मैं काफी आश्वस्त रहता हूं क्योंकि इसकी दो वजहें हैं (1) यह ट्रेड मेरे विरुद्ध जाने के लिए निफ्टी को 4 दिनों में 1 SD के बराबर चलना होगा जो कि आमतौर पर नहीं होता है (2) थीटा मेरे पक्ष में काम कर रहा होता है एक्सपायरी के अंतिम हफ्ते में प्रीमियम जल्दी-जल्दी घट रहे होते हैं जो कि ऑप्शन बेचने वाले के हक में होता है।

जरूरत क्या है– आप में से कई लोग यह सोच रहे होंगे कि जब प्रीमियम इतना कम है, तो यह सब करने की जरूरत क्या है? वास्तव में शुरू शुरू में मुझे भी ऐसा ही लगता था लेकिन जैसे-जैसे समय बीता मुझे समझ में आने लगा कि इस निम्नलिखित लक्षणों वाले ट्रेड मुझे पसंद आते हैं –

- रिस्क और रिवार्ड के बारे में सही अंदाजा दिख रहा हो और दोनों को नापा जा सके

- अगर यह ट्रेड इस बार सही को साबित हो रहा है तो यह अगली बार इस को दोहराया जा सके

- ऐसे मौके बार-बार मिलने की उम्मीद हो

- सबसे बुरा नतीजे का अनुमान भी लगाया जा सके

मेरी यह रणनीति इन चारों बिंदुओं पर से खरी उतरती है इसलिए मुझे पसंद है।

SD से जुड़े विचार (SD Consideration)– जब मैं एक्सपायरी के तीन-चार दिन पहले ऑप्शन राइट करता हूं तो मैं उसको 1SD अंदर ही राइट करता हूं लेकिन अगर कभी मुझे ऑप्शन पहले राइट करना पड़े तो मैं 2SD तक में चुनता हूं। आपको याद ही होगा कि जैसे-जैसे SD बढ़ता है वैसे-वैसे भरोसा तो बढ़ता है लेकिन प्रीमियम कम होता जाता है। इसीलिए मैं कभी भी ऑप्शन तब राइट नहीं करता जब एक्सपायरी में 15 दिन से ज्यादा समय बचा हो।

बाजार से जुड़ी घटनाएं (Events)– मैं आमतौर पर ऐसे समय पर ऑप्शन राइट नहीं करता हूं जब बाजार में कोई बड़ी घटना होने वाली हो, जैसे आरबीआई की मॉनिटरी पॉलिसी या फिर कोई और बड़ी सरकारी नीति की घोषणा, कंपनी की तरफ से कोई बड़ा ऐलान आदि। ऐसा इसलिए क्योंकि इन घटनओं पर बाजार काफी तेजी से प्रतिक्रिया दिखाता है और ऐसे में आपकी आप के चुनाव के गलत हो जाने की संभावना हमेशा बनी रहती है। तो गलती करने से बेहतर है कि उस चीज से ही बचा जाए।

ब्लैक स्वान (Black Swan)– मुझे यह पता है कि चाहे कितनी भी सावधानी रखी जाए बाजार कभी भी मेरे विपरीत जा सकता है और मैं गलत जगह पर फंस सकता हूं। इस तरह के ट्रेड में गलत जगह पर फंसने की कीमत काफी ज्यादा चुकानी पड़ सकती है। कल्पना कीजिए कि आपने 5 प्वांइंट का ही प्रीमियम लिया है लेकिन एक गलत फैसले की वजह से आपको 15 से 20 प्वाइंट के बराबर चुकाना पड़ रहा है तो आपने 9 से 10 महीने में जितनी कमाई की होगी उससे ज्यादा 1 महीने में देनी पड़ जाएगी। ऑप्शन ट्रेड पर ज्यादा जानकारी के लिए एक किताब आपकी काफी मदद कर सकती है वह है सत्यजीत दास की लिखी हुई किताब ट्रेडर्स, गंस और मनी(Traders, Guns and Money)

ब्लैक स्वान घटना से बचने का या उसके प्रभाव को कम करने का एक ही तरीका होता है वो ये कि आप इस बात से अवगत रहें कि ऑप्शन राइट करने के बाद ऐसा आपके साथ कभी भी हो सकता है। तो ऐसे में मेरी सलाह यह होगी कि आप बाजार को हमेशा काफी करीब से देखते रहें। और जैसे ही आपको लगे कि बाजार आपके विरुद्ध यानी विपरीत जा रहा है तो उस ट्रेड से तुरंत निकल जाएं।

सफलता का अनुपात (Success Ratio)- ऑप्शन राइट करना काफी रोमांचक होता है। आपको कई बार ऐसा लगता है कि बाजार आपके विपरीत जा रहा है यानी ब्लैक स्वान इवेंट हो सकता है लेकिन बाद में समझ में आता है ऐसा नहीं हुआ। जब आप ऑप्शन राइट करते हैं तो इस तरह की स्थित् आपको कई बार देखनी पड़ सकती है। कई बार आपको यह लगेगा कि बाजार उल्टी दिशा में चल रहा है और आप जल्दबाजी में मुनाफा कमा सकने वाले ट्रेड से बाहर निकल जाएंगे।

वास्तव में एक असली ब्लैक स्वान इवेंट और उसके नकली संकेत में बहुत ही कम अंतर होता है। इसीलिए आपको अपनी ट्रेड पर ज्यादा से ज्यादा भरोसा होना चाहिए। लेकिन यह भरोसा सिखाया नहीं जा सकता यह आपके अंदर खुद ब खुद आता है। आप जैसे जैसे ज्यादा ट्रेड करेंगे वैसे वैसे आपका अपने आप पर और ट्रेड पर भरोसा बढ़ता जाएगा। बस आपको करना यह है कि अपना ट्रेड केवल आंकड़ों और तर्कों के आधार पर करें।

इसके अलावा, व्यक्तिगत तौर पर मैं ट्रेड से तब निकल जाता हूं जब मेरा ट्रेड OTM से ATM बन जाता है।

खर्च (Expenses)– इस तरह के ट्रेड में सफल होने की सबसे बड़ी कुंजी यह है कि आप अपने खर्च को कम से कम रखें क्योंकि तभी आप ज्यादा से ज्यादा मुनाफा कमा सकेंगे। ब्रोकर को दिया जाने वाला ब्रोकरेज और दूसरे तरीके के शुल्क ही आपका खर्च होते हैं, अगर आपने एक लॉट निफ़्टी ऑप्शन शॉर्ट किया है और ₹7 प्रीमियम के तौर पर पाए हैं तो इसमें से कुछ प्वाइंट खर्च के तौर पर देने पड़ जाते हैं। अगर आप जीरोधा पर ट्रेड कर रहे हैं तो तो 1 लॉट के लिए आपका खर्च करीब 1.95 होगा और जैसे-जैसे लॉट की संख्या बढ़ेगी वैसे-वैसे आपके खर्च कम होगा। उदाहरण के तौर पर अगर में 1 की जगह 10 लॉट का ट्रेड कर रहा हूं जीरोधा पर तो मेरा खर्च 0.3 ही होगा। यह गणना आप जीरोधा ब्रोकरेज कैलकुलेटर पर कर सकते हैं।

हर ब्रोकर के यहां यह शुल्क अलग-अलग होता है इसलिए आपको यह देखना होगा कि कौन सा ब्रोकर कम लालची है और आप से कम पैसे ले रहा है। जीरोधा के जरिए यह ट्रेड करना आपको आपके खर्च कम कर सकता है।

पूंजी का वितरण कैसे करें (Capital Allocation)– अब एक सवाल यह उठता है कि इस तरह के ट्रेड में कितनी पूंजी लगाई जाए? क्या मैं अपने सारे पैसे लगा दूं या उसका सिर्फ एक हिस्सा ही यहां पर लगाना ठीक होगा? अगर पूंजी का एक हिस्सा ही लगाना है तो वह हिस्सा कितने प्रतिशत होना चाहिए? इसका कोई सीधा जवाब नहीं है इसलिए मैं आपको यह बता सकता हूं कि मैं कैसे तय करता हूं कि कितनी पूंजी लगाई जाए?

मैं इक्विटी को सबसे बेहतर निवेश क्लास मानता हूं, इसलिए गोल्ड यानी सोना, फिक्स्ड डिपॉजिट या रियल स्टेट में मैं निवेश नहीं करता। मेरा 100% पैसा इक्विटी में या फिर इक्विटी से जुड़े दूसरे प्रॉडक्ट में ही लगता है, लेकिन आमतौर पर यह बेहतर होता है कि कोई इंसान अलग अलग तरीके के ऐसेट में अपनी पूंजी को डाले।

अब मैं इक्विटी में अपनी पूंजी को कैसे विभाजित करता हूं, ये बताता हूं –

- मैंने अपना 35% पैसा इक्विटी से जुड़े हुए म्युचुअल फंड में SIP के जरिए लगाया है। मैंने इस रकम को चार अलग-अलग फंड में लगा रखा है

- मेरी कुल पूंजी का 40% हिस्सा इक्विटी पोर्टफोलियो में लगा है जिसमें करीब 12 शेयर स्टॉक हैं। मैं अपने म्युच्यूअल फंड और इक्विटी पोर्टफोलियो को लंबे समय का निवेश मानता हूं (जो कि कम से कम 5 साल के लिए है)

- बाकी बचे हुए 25% पैसे शॉर्ट टर्म निवेश रणनीतियों के लिए हैं

शॉर्ट टर्म निवेश में कई तरह की ट्रेड रणनीतियां शामिल हैं जैसे –

- मोमेंटम पर आधारित स्विंग ट्रेड जो कि फ्यूचर्स बाजार में होते हैं

- ओवरनाइट फ्यूचर्स, ऑप्शन, स्टॉक ट्रेड

- इंट्राडे ट्रेड

- ऑप्शन राइटिंग

मैं ध्यान रखता हूं कि यह जो 25% पैसे में शॉर्ट टर्म में लगा रहा हूं उसका 35% से ज्यादा कभी भी किसी भी एक रणनीति में ना लगा हो।

उदाहरण के तौर पर मान लीजिए कि मेरे पास ₹500000 हैं तो मैं उसको ऐसे बांट लूंगा –

- ₹500000/- का 35% यानी ₹175000/- म्यूचुअल फंड में जाएगा

- ₹500000/- का 40% हिस्सा यानी ₹200000/- इक्विटी के पोर्टफोलियो में जाएगा

- ₹500000/- का 25% हिस्सा यानी ₹125000/- शॉर्ट टर्म ट्रेडिंग में जाएगा

- ₹125000/- का 35% हिस्सा यानी ₹43750/- ही किसी भी एक ट्रेड में जाएगा

- इसलिए कभी भी मैं ऑप्शन में चार लॉट से ज्यादा शार्ट नहीं करता

- ₹43750/- मेरी कुल पूंजी ₹500000/- का करीब 8.75% है

तो इस तरह से यह पूंजी का विभाजन यह यह निर्धारित हो जाता है कि मैं कभी भी अपनी कुल पूंजी का 9% से ज्यादा हिस्सा किसी भी शॉर्ट टर्म ट्रेड की रणनीति में नहीं लगाता हूं चाहे वह ऑप्शन को राइट करना ही क्यों ना हो

इंस्ट्रूमेंट (Instruments)– मैं अपनी शॉर्ट टर्म रणनीति का इस्तेमाल सिर्फ लिक्विड स्टॉक और इंडेक्स पर करता हूं। निफ़्टी और बैंक निफ़्टी के अलावा में इस रणनीति का इस्तेमाल SBI, इंफोसिस, रिलायंस, टाटा स्टील, टाटा मोटर्स और टीसीएस पर करता हूं। इनके अलावा कभी-कभी ही किसी दूसरे स्टॉक पर नजर डालता हूं।

मेरी सलाह यह है कि आप 21 अगस्त की सुबह के लिए निफ़्टी और बैंक निफ़्टी का SD और मीन (mean) निकालें, उस स्ट्राइक को चुनने की कोशिश करें जो कि 1 SD दूर है और उसको राइट करें (यह ट्रेड काल्पनिक तौर पर ही करें) फिर एक्सपायरी के दिन देखें कि आपका ट्रेड किस तरह कैसा निकलता है। अगर आपके पास समय है तो जो स्टॉक मैंने ऊपर गिनाए हैं उनमें भी आप यह प्रयोग करके देख सकते हैं। वास्तविकता में पैसा लगाने के पहले कुछ महीनों तक हर एक्सपायरी पर यह प्रयोग करके देखें। इससे आप में आत्मविश्वास आएगा।

यहां पर एक बात और बताना जरूरी है कि जो कुछ भी मैंने इस अध्याय में बताया है वह मेरे अपना अनुभव है और मेरे अपने रिस्क लेने की क्षमता के आधार पर है, हो सकता है कि आप की परिस्थितियां अलग हों आप की विचारधारा और रिस्क लेने की आपकी क्षमता भी अलग हो। इसलिए जरूरी है कि आप इन चीजों को पढ़ें, जानें लेकिन अपनी विचारधारा पर नजर रखें, अपनी सोच पर नजर रखें और अपनी क्षमता पर नजर रखें और उसी हिसाब से अपनी रणनीति बनाएं।

मैं आपसे एक गुजारिश करूंगा कि अगर हो सके तो नसीम निकोलस तालिब (Nassim Nicholas Talib) की किताब फूल्ड बाई रैन्डमनेस (Fooled by Randomness) जरूर पढ़ें। ये किताब आपको उस हर चीज पर सवाल करने पर मजबूर करेगी जो हम हर दिन करते हैं। इसके जरिए आप अपनी परिस्थिति को बेहतर तरीके से समझ सकेंगे।

18.2 – वोलैटिलिटी पर आधारित स्टॉपलॉस

अब हम ऑप्शन से हटकर कुछ अलग चर्चा करने जा रहे हैं। वास्तव में यह चर्चा फ्यूचर्स ट्रेडिंग मॉड्यूल के लिए ज्यादा सही होती, लेकिन मुझे लगता है कि यही इसके लिए सही जगह है।

किसी भी ट्रेड को शुरू करने के लिए पहले आपको सबसे जरूरी चीज जो समझनी होती है वह है सही स्टॉपलॉस का चुनाव। आपको पता ही है कि स्टॉपलॉस वह बिंदु है या वह कीमत है जिसके आगे का नुकसान आप नहीं सहना चाहेंगे। उदाहरण के तौर पर अगर आप ने 8300 का निफ्टी फ्यूचर खरीदा है और आपने 8200 को अपना स्टॉपलॉस बनाया है, तो आप इस ट्रेड में 100 प्वाइंट का रिस्क ले रहे हैं जैसे ही निफ्टी 8200 के नीचे जाता है आप इस ट्रेड से बाहर निकल जाएंगे और उतना नुकसान सह लेंगे। लेकिन सवाल यह है कि सही स्टॉपलॉस का चुनाव कैसे करें?

आमतौर पर बहुत सारे ट्रेडर ऐसा करते हैं कि वह एक निश्चित प्रतिशत को अपना स्टॉपलॉस बना लेते हैं। उदाहरण के तौर पर कुछ लोग यह मानते हैं कि वो 2% का ही नुकसान सहेंगे इसीलिए उनके हर ट्रेड में स्टॉपलॉस 2% ही होता है। अगर आप एक स्टॉक खरीद रहे हैं, ₹500 का, तो आपका स्टॉपलॉस होगा ₹490 और आपका रिस्क होगा ₹10 (500 का 2%)। इस तरह की रणनीति में दिक्कत यह होती है कि यह पहले से ही तय किया हुआ स्टॉपलॉस है, इसमें किसी भी स्टॉक की वोलैटिलिटी या उसमें होने होने वाले दूसरे उतार-चढ़ाव का को ध्यान में नहीं रखा गया है। मान लीजिए कि कोई ऐसा स्टॉक है जो हर दिन 2 या 3% ऊपर नीचे होता है, तो ऐसे में हो सकता है कि आपने ट्रेड का चुनाव तो सही किया है लेकिन उतार-चढ़ाव की वजह से स्टॉपलॉस हिट हो गया। तो आप अपने स्टॉपलॉस के हिट हो जाने की वजह से जो मुनाफा कमा सकते थे वह नहीं कमा पाएंगे और पछताएंगे।

इसके बजाय दूसरा तरीका यह है कि आप स्टॉक की वोलैटिलिटी के आधार पर उसका स्टॉपलॉस बनाएं क्योंकि तब वोलैटलिटी आपको यह बता देगी कि हर दिन स्टॉक में कितना फेरबदल हो सकता है। यह हर स्टॉक के हिसाब से अलग-अलग होगी और उस स्टॉक के कि अपने गुणों पर आधारित होगी। वोलैटिलिटी पर आधारित स्टॉपलॉस लगाने से फायदा यह होता है कि आपका स्टॉपलॉस उस स्टाक की साधारण उठापटक वाली सीमा के बाहर होता है, तो हर दिन की आम उठापटक से आपका स्टॉप लॉस ट्रिगर नहीं होता। आपका स्टॉपलॉस तभी ट्रिगर होता है जब यह ट्रेड वास्तव में आपके विपरीत जा रहा हो।

इसको एक उदाहरण से समझते हैं-

यह एयरटेल का चार्ट है जहाँ कि एक बुलिश हरामी बनता दिख रहा है। जो लोग इस पैटर्न को समझते हैं उनको तुरंत दिखेगा कि यह एक लाँग जाने का बेहतरीन मौका है। यहां पर पिछले दिन के लो (low) को जो कि उसका सपोर्ट भी होगा, उसको स्टॉपलॉस बनाया जा सकता है। इस स्टॉक का अगला रेजिस्टेंस ही इसका टारगेट होगा। यह दोनों S&R बिंदु यहां नीले रंग की रेखा से दिखाए गए हैं। मान लीजिए कि आपको उम्मीद है कि यह ट्रेड 5 दिनों में पूरा हो जाएगा। इस ट्रेड से जुड़ी जानकारियां यह हैं

लाँग @ 395

स्टॉपलॉस @ 385

टारगेट @ 417

रिस्क = 395 – 385 = 10 एन्ट्री से करीब 2.5% नीचे

रिवार्ड = 417 – 385 = 32 एन्ट्री से करीब 8.1% ऊपर

रिवार्ड रिस्क रेश्यो = 32/10 = 3.2 मतलब हर एक प्वाइंट के रिस्क पर 3.2 प्वाइंट का रिवार्ड मिलने की उम्मीद है

रिस्क और रिवार्ड के नजरिए से यह एक बहुत ही अच्छा ट्रेड दिख रहा है। व्यक्तिगत तौर पर ऐसा कोई भी शॉर्ट टर्म ट्रेड को अच्छा ट्रेड मानता हूं जिसमें रिवार्ड रिस्क रेश्यो 1.5 का हो। लेकिन यहां पर सबसे महत्वपूर्ण बात यह है कि क्या 385 एक सही स्टॉपलॉस है?

थोड़ा गहराई में जाते हैं और देखते हैं कि कि क्या यह सही है? –

पहला कदम : एयरटेल की डेली वोलैटिलिटी पता करते हैं। मेरी गणना के हिसाब से इसकी डेली वोलैटिलिटी 1.8% बनती है

दूसरा कदम : डेली वोलैटिलिटी को उतने समय की वोलैटिलिटी में परिवर्तित करना है जितने समय के लिए हम यह ट्रेड करना चाहते हैं। ऐसा करने के लिए हमें डेली वोलैटिलिटी तो उस समय के स्क्वेयर रूट से गुणा करना होगा जिस समय के लिए हमें ट्रेड करना चाहते हैं। हमारे उदाहरण में यह समय 5 दिन का है तो 5 दिन की वोलैटिलिटी होगी 1.8%*Sqrt(5) जो कि 4.01% है

तीसरा कदम : अब इस 5 दिन की वोलैटिलिटी 4.01% को अपनी एंट्री कीमत से घटाकर स्टॉपलॉस निकालते हैं- [395-(395 का 4.01%)]= 379 यह गणना हमें बताती है कि अगले 5 दिनों में एयरटेल 395 से 379 तक आसानी से जा सकता है। इसका मतलब यह हुआ कि 385 का स्टॉपलॉस कभी भी ट्रिगर हो सकता है, मतलब यह कि इस ट्रेड के लिए स्टॉपलॉस 379 से नीचे ही होना चाहिए। मान लीजिए 375 जो कि हमारे 395 के एंट्री कीमत से 20 प्वाइंट नीचे है।

चौथा कदम इस नए स्टॉपलॉस के साथ अब रिस्क रिवार्ड रेश्यो बनता है 1.6 जो कि मुझे ठीक लग रहा है इसलिए मैं इस ट्रेड को अब ले लूंगा।

अगर हमारे होल्ड करने का समय 10 दिन हो तो 10 दिन की वोलैटिलिटी होगी 1.6*Sqrt (10) आप इसी तरीके से हम बाकी भी निकाल सकते हैं

पहले से तय किए हुए प्रतिशत वाले स्टॉपलॉस किसी शेयर की हर दिन की उठापटक का ध्यान नहीं रखते, जिसकी वजह से ट्रेडर एक ऐसा स्टॉपलॉस रखना पर रख लेता है जो कि जल्दी से ट्रिगर हो सकता है, हो सकता है कि टारगेट आने के पहले ही स्टॉपलॉस ट्रिगर हो जाए जबकि वोलैटिलिटी पर आधारित स्टॉपलॉस शेयर की उठापटक को ध्यान में रखता है इसी वजह से यह स्टॉपलॉस ज्यादा प्रभावी होता है।

इस अध्याय की मुख्य बातें

- आप SD का प्रयोग करके ऑप्शन राइट करने के लिए सही स्ट्राइक चुन सकते हैं।

- पुट ऑप्शन को शॉर्ट करने से बचें।

- 1 SD वाले स्ट्राइक में 68% की फ्लेक्सिबिलिटी होती है अगर आपको ज्यादा फ्लेक्सिबिलिटी चाहिए तो आपको 2 SD चुनना चाहिए।

- SD जितना ज्यादा होगा रेंज भी उतना ही ज्यादा होगा और प्रीमियम उतना ही कम होगा।

- आपको जिस तरह के ऐसेट पर भरोसा हो उस हिसाब से अपनी पूंजी को अलग-अलग हिस्सों में बांटें। एक अच्छा निवेशक वह होता है जो अपनी पूंजी को अलग-अलग ऐसेट क्लास में रखें।

- वोलैटिलिटी पर आधारित स्टॉपलॉस को रखना हमेशा ज्यादा अच्छा होता है।

Thanks Zerodha Varsity Team for your effort to understand in Hindi….

अगर हमारे होल्ड करने का समय 10 दिन हो तो 10 दिन की वोलैटिलिटी होगी 1.6*Sqrt (10) आप इसी तरीके से हम बाकी भी निकाल सकते हैं

यहाँ वोलेटिलिटी 1.8*sqrt(10) होना चाहिये मेरे हिसाब से।

हम इसको चेक करेंगे।

daily average return based on yearly can be in negative or not like as -0.05, -0.21

Mera sawal ye hai k yearly volatility k liye 252 se qui multiple kiya tha pichla chapter me.. weekly 5 din trading hota hai us hisab se 5*52=260 day yearly hoga.. aur monthly k time 30 din multiple kiya.. kindly thora doubt clear kare..

इससे ट्रेडिंग हॉलीडेज को हटाया गया भी है।

अब इस 5 दिन की वोलैटिलिटी 4.01% को अपनी एंट्री कीमत से घटाकर स्टॉपलॉस निकालते हैं- [395-(395 का 4.01%)]= 379 यह गणना हमें बताती है कि अगले 5 दिनों में एयरटेल 395 से 379 तक आसानी से जा सकता है। इसका मतलब यह हुआ कि 385 का स्टॉपलॉस कभी भी ट्रिगर हो सकता है,

395-(395ka 4.01%)=391 something hoga na???

379 kese huva??

Plz explain….

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

Bro 379 hoga

395-(395 ka 4%)

395-15.8=379.2

Ok

कॉल ऑपशन writing क्या महिने मे एक ही बार हो सक्ती है ?. वैसे तो वीकली expiry भी होती है. तो हम महिने मे चार ट्रेड nahi ले sakate क्या?

आप वीकली एक्सपायरी पोसिशन्स भी ले सकते हैं।

Dear sir/madam Daily average return minus Kyu aa rha hai clear kre pls. 252 days se calculation kiya hu reply fast

आप इसको कैसे कैलकुलेट कर रहे हैं ?

Dear madam

Mein stock ke 1 year ke data se mean calculate kr rha hu. Aur aapke course me 4 years ka data liya gya hai. (Mujhe mean aur Stdev nikalne ke liye kitne years ka data lena hai? ) jisse mujhe stock ka shi range pta chale.

आप जितने चाहे उतने साल का डाटा ले सकते हैं।

Dear madam

Mean aur stdev nikalne ke liye kitne year ka closing data lena hai.

बहुत ही बेहतरीन

आपकी टीम को बहुत धन्यवाद जो इतनी अच्छी valuable वो भी हिंदी मे बतायी है

इतने अच्छे से तो कोई बुक भी नहीं समझा सकती

Piche chapter me expotial use kiye the

उपरी रेंज = 16 दिन औसत + 16 दिन SD

= 0.65% + 3.567%

= 4.215%, उपरी रेंज निकालने के लिए –

= 8462*(1+4.215%)

= 8818

निचली रेंज = 16 दिन औसत – 16 दिन SD

=0.65% – 3.567%

= 2.920% निचली रेंज निकालने के लिए

= 8462* (1 – 2.920%)

= 8214

Dono tarika se nikl sakte h ky???

Pls reply

जी हाँ निकल सकते हैं।

Madam main options me kafi loss krchuka hu koi guide line h mereliye

आप फ्यूचर्स और ऑप्शंस के तीनो मॉड्यूल पढ़ें और क्विज लेने की कोशिश करें इससे आपको पता चलेगा आप ऑप्शंस ट्रेड करने के लिए तैयार हैं या नहीं।

Kya yeh complete knowledge hai share market ke baare me yaar eske allawa kuch janana baki hai?

Please suggest🙏.

Kya 11 module me sabhi knowledge cover kiya gaya hai?

जी हाँ।

Thanks kulsum ma’am for quick reply.

We need video on all module, is it possible?

We will consider your feedback and see if this is possible to implement. 🙂

ऑप्शन चेन के दूसरे पैराग्राफ के नीचे दिखाया गया लॉट साइज 25 नहीं 75 होना चाहिए और ऑप्शन write karne se मार्जिन 1 लाख से ज्यादा होना चाहिए। 12k nahi

सूचित करने के लिए धन्यवाद। हम इसको चेक करेंगे।

Dear Team,

Please educate us what is the calculation requires to put a stop loss into option trade.

Because we are unable to calculate the stop loss on volatility basis when buy/sell the option

You can use the ATR indicator to check the volatility and place the stop loss accordingly.

दूसरे शब्दों में कहें तो 95% संभावना इस बात की है कि डाटा 3rd SD के अंदर ही रहे

isme 3rd sd ke jagah 2nd sd hona chahiye

395-(395 X 4.01%)

= 395 – (16)

= 379

379 stoploss price sahi hai. aapki calculation sahi hai

Index me kitna din ka data lena chahiye ?

Aur expontial ℅ ka solution bataye please

Depends on how you intend to trade. If you are a swing trader, then end of day with at least 6 months of data should be ok.