9.1 – संक्षिप्त परिचय

किसी ऑप्शन ट्रेड के सफल होने के लिए कई चीजों को एक साथ मिलकर काम करना होता है। अगर यह सारी ताकतें एक साथ ट्रेडर के पक्ष में काम करेगी तो उसका ट्रेड सफल होगा। ऑप्शन ट्रेड में इन ताकतों को ऑप्शन ग्रीक्स कहते हैं। यह ताकतें हर ऑप्शन कॉन्ट्रैक्ट पर हर मिनट असर डाल रही होती हैं और इसकी वजह से प्रीमियम बढ़ता या घटता है। मुश्किल बात यह है कि ये ताकतें प्रीमियम पर सीधे-सीधे ही असर नहीं डालती बल्कि यह ताकतें एक दूसरे पर भी असर डालती हैं। ऑप्शन प्रीमियम, ऑप्शन ग्रीक्स और बाजार की मांग और सप्लाई सब एक दूसरे पर असर डालते हैं और यह सारी ताकतें अलग-अलग भी काम करती हैं। इन ताकतों के मिले-जुले असर की वजह से ही प्रीमियम ऊपर नीचे होता रहता है। किसी ऑप्शन ट्रेडर के लिए सबसे महत्वपूर्ण चीज यह होती है कि वह प्रीमियम के इस उतार-चढ़ाव को ठीक से पहचान पाए। अगर वह यह समझ पाएगा की प्रीमियम किस दिशा में जाने वाले हैं और यह ताकतें किस तरह से काम कर रही है, तो उसका ऑप्शन ट्रेड सफल होगा।

तो अब देखते हैं कि ग्रीक्स क्या-क्या होते –

- डेल्टा (Delta)- यह इस चीज को बताता है कि ऑप्शन प्रीमियम के बदलाव की दर क्या है और ये इस पर आधारित होता है कि अंडरलाइंग की दिशा क्या है

2, गामा (Gamma)– यह डेल्टा में बदलाव को बताता है

- वेगा (Vega)– यह वोलैटिलिटी के आधार पर प्रीमियम में बदलाव को बताता है

- थीटा (Theta)– यह एक्सपायरी में बचे हुए समय के आधार पर प्रीमियम में बदलाव को बताता है

हम इन ग्रीक्स का अगले कुछ अध्याय में अध्ययन करेंगे।

9.2 – एक ऑप्शन का डेल्टा

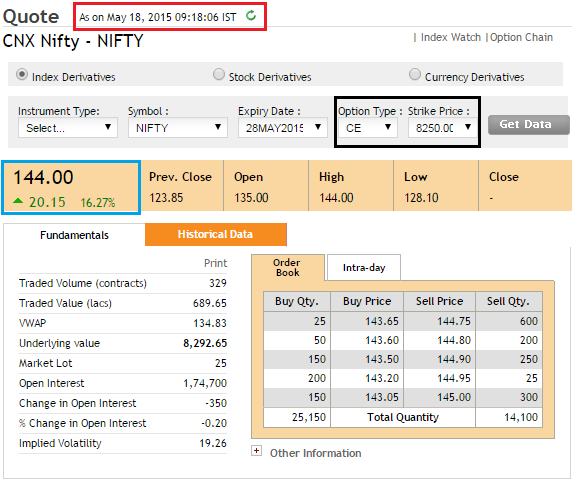

नीचे दिए गए दो चित्रों को देखिए। यह निफ्टी के 8250CE कॉल ऑप्शन के चित्र हैं। पहला चित्र सुबह 9:18 पर लिया गया था जब निफ्टी का स्पॉट 8292 पर था।

कुछ समय बाद

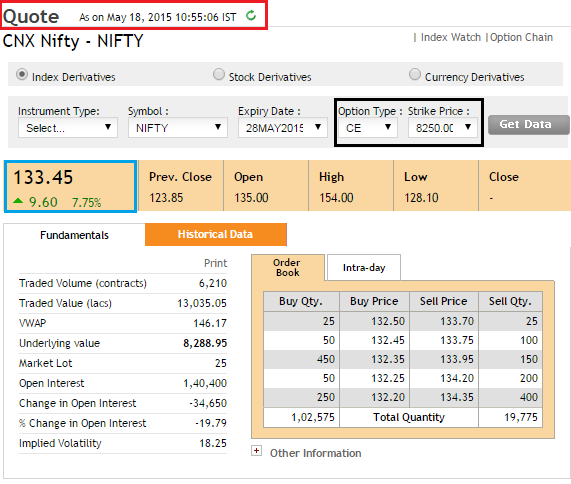

अब आप प्रीमियम को बदलता हुआ देख सकते हैं, 9:18 बजे जब निफ्टी 8292 पर था तब कॉल ऑप्शन 144 पर ट्रेड कर रहा था, लेकिन 10:00 बजे निफ़्टी जब 8315 पर पहुंच गया तब वही कॉल ऑप्शन 150 पर ट्रेड कर रहा था।

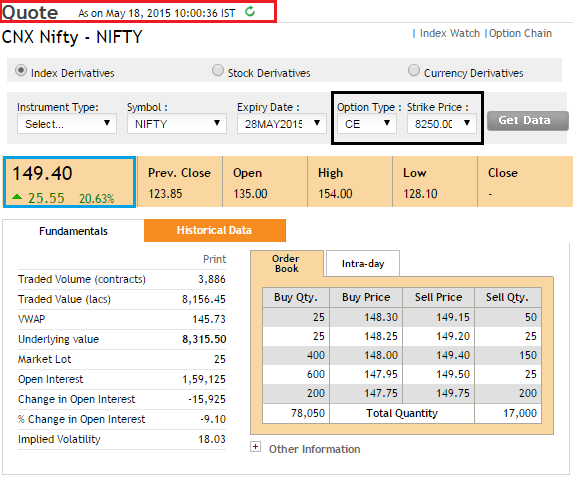

,अब एक और चित्र पर देखिए जो 10:55 बजे लिया गया, निफ़्टी अब नीचे 8288 पर था और ऑप्शन का प्रीमियम भी नीचे आ कर 133 पर ट्रेड कर रहा है।

इससे एक चीज साफ है कि जब भी स्पॉट में कीमत घटती या बढ़ती है तो उसी के साथ ऑप्शन का प्रीमियम भी बदलता रहता है। मतलब कॉल ऑप्शन का प्रीमियम स्पॉट की कीमत के साथ उठता और गिरता है ।

इस बात को याद रखिए और अब मान लीजिए कि आपका मानना है कि शाम 3 बजे तक निफ्टी 8355 पर पहुंचेगा। ऊपर के चित्रों से हमें पता है कि निफ्टी के प्रीमियम में बदलाव तो बिल्कुल होगा लेकिन कितना? अगर निफ़्टी 8355 पर पहुंच जाएगा तो 8250 CE का प्रीमियम कितना होगा?

यही जानने के लिए ऑप्शन का डेल्टा काम आता है। डेल्टा हमें बताता है कि ऑप्शन का मूल्य अंडरलाइंग में होने वाले बदलाव के साथ कैसे बदलता है। मतलब ये कि डेल्टा हमें बताता है की अंडरलाइंग में होने वाले हर प्वाइंट के बदलाव के साथ ऑप्शन के प्रीमियम में कितने प्वाइंट का बदलाव आएगा।

यानी ऑप्शन ग्रीक्स का डेल्टा यह बताता है कि बाजार के बदलाव की दिशा का ऑप्शन के प्रीमियम पर क्या असर होगा?

डेल्टा एक ऐसी संख्या है जो –

- 1. कॉल ऑप्शन के लिए 0 से 1 के बीच में होती है। कुछ ट्रेडर इसको 0 से 100 के रूप में भी देखते हैं। अगर 0 से 1 के पैमाने पर डेल्टा 0.55 है तो ऐसे ट्रेडर के लिए 0 से 100 के पैमाने के मुताबिक यह डेल्टा 55 होगा।

- पुट ऑप्शन के लिए डेल्टा – 1 से 0 के बीच (-100 से 0) होता है। तो -1 से 0 के पैमाने पर -0.4 का डेल्टा -100 से 0 के पैमाने पर -40 के डेल्टा के बराबर होगा।

- हम आगे यह समझेंगे कि पुट ऑप्शन का डाटा नेगेटिव में क्यों होता है

अब यहां अब मैं आपको इस बारे में बताना चाहता हूं कि इस अध्याय के आगे किस तरीके की बातें होंगी। आप इन बातों का ख्याल रखें-

- हम समझेंगे कि हम कॉल ऑप्शन के लिए डेल्टा का इस्तेमाल कैसे कर सकते हैं

- डेल्टा के मूल्य को कैसे निकाला जाता है

- पुट ऑप्शन के लिए डेल्टा का कैसे इस्तेमाल किया जाता है

- डेल्टा की विशेषताएं – डेल्टा और स्पॉट के बीच का संबंध, डेल्टा एक्सेलेरेशन (Acceleration) क्या होता है (अगले अध्याय में भी)

- डेल्टा से जुड़ा हुआ ऑप्शन पोजीशन कैसा होता है (अगले अध्याय में भी)

आइए अब आगे बढ़ते हैं।

9.3 – कॉल ऑप्शन के लिए डेल्टा

हम जानते हैं कि डेल्टा 0 से 1 के बीच में होता है। मान लीजिए एक कॉल ऑप्शन का डाटा 0.30 या 30 है तो इसका क्या मतलब है?

हमें पता है कि डेल्टा अंडरलाइंग में होने वाले हर प्वाइंट के बदलाव के मुताबिक प्रीमियम में होने वाले बदलाव को बताता है। अगर डेल्टा 0.3 है तो ये हमें बताता है कि अंडरलाइंग में हर एक प्वाइंट के बदले प्रीमियम में 0.3 बदलाव होगा। मतलब अंडरलाइंग में अगर 100 प्वाइंट का बदलाव हो रहा है तो प्रीमियम में 30 प्वाइंट का बदलाव होगा।

इस उदाहरण से आपको यह बात अच्छे से समझ में आएगी-

सुबह 10:55 बजे निफ्टी 8288 पर है

ऑप्शन स्ट्राइक = 8250 कॉल ऑप्शन

प्रीमियम = 133

ऑप्शन का डेल्टा = 0.55

शाम 3:15 बजे तक निफ्टी के 8310 पर पहुंचने की संभावना

शाम 3:15 पर ऑप्शन का प्रीमियम क्या होगा?

इसको पता करना बहुत ही आसान है हमें पता है कि इस ऑप्शन का डेल्टा 0.55 है। मतलब है कि अंडरलाइंग में हर एक प्वाइंट के बदलाव पर प्रीमियम में 0.55 प्वाइंट का बदलाव होगा।

हम उम्मीद कर रहे है कि अंडरलाइंग में 22 प्वाइंट का बदलाव होगा (8310-8288), इसका मतलब है कि प्रीमियम में बदलाव होगा-

=22*0.55

=12.1

इसका मतलब है कि ऑप्शन का नया प्रीमियम 145.1 (133+12.1) के आसपास होना चाहिए।

जो कि है- पुराना प्रीमियम + प्रीमियम में संभावित बदलाव

एक और उदाहरण देखते हैं- अगर किसी को निफ्टी में गिरावट की उम्मीद है, तो प्रीमियम में क्या बदलाव होगा? आइए देखते हैं–

सुबह 10: 55 बजे निफ्टी 8288 पर है

ऑप्शन की स्ट्राइक = 8250 कॉल ऑप्शन

प्रीमियम = 133

ऑप्शन का डेल्टा = 0.55

शाम 3:15 पर निफ्टी के 8200 पर पहुंचने की संभावना है

शाम 3:15 पर प्रीमियम कितना होगा?

हम निफ्टी में -88 प्वाइंट की गिरावट (8200-8288) की उम्मीद कर रहे हैं। इसलिए प्रीमियम में बदलाव होगा–

= -88 *0.55

= -48.4

इसका मतलब है कि प्रीमियम होगा करीब

= 133-48.4

= 84.6 (नया प्रीमियम)

जैसा कि आप ऊपर के दो उदाहरण से देख सकते हैं कि डेल्टा हमें अंडरलाइंग की दिशा को देखते हुए प्रीमियम का मूल्य पता करने में मदद करता है। ऑप्शन को ट्रेड करने वालों के लिए यह एक बहुत ही महत्वपूर्ण सूचना है। उदाहरण के तौर पर मान लीजिए कि आप निफ्टी में 100 प्वाइंट की भारी बढ़त की उम्मीद कर रहे हैं और इस उम्मीद पर आप ऑप्शन खरीदने का फैसला करते हैं। आपके सामने दो कॉल ऑप्शन है और आपको फैसला करना है कि आप किसको खरीदेंगे?

कॉल ऑप्शन 1 का डेल्टा है 0.05

कॉल ऑप्शन 2 का डेल्टा है 0.2

सवाल यह है कि आप इनमे से कौन सा ऑप्शन खरीदेंगे

आइए गणना करते हैं-

अंडरलाइंग में बदलाव = 100 प्वाइंट

कॉल ऑप्शन 1 का डेल्टा = 0.05

कॉल ऑप्शन 1 के प्रीमियम में बदलाव = 100*0.05

= 5

कॉल ऑप्शन 2 का डेल्टा = 0.2

कॉल ऑप्शन 2 के प्रीमियम में बदलाव = 100*0.2

= 20

आप देख सकते हैं कि 100 प्वाइंट का बदलाव दोनों ऑप्शन पर अलग-अलग असर दिखाता है। वैसे, इस उदाहरण में ट्रेडर के लिए अच्छा यह होगा कि वह कॉल ऑप्शन 2 खरीदें। इस उदाहरण से आपको यह भी पता चलता है कि डेल्टा आपको सही ऑप्शन स्ट्राइक खरीदने का में मदद करता है। हालांकि इसमें और भी कई चीजें जुड़ी होती हैं,जिनको हम आगे समझेंगे।

अब मैं आपके सामने एक बहुत ही महत्वपूर्ण सवाल रखता हूं- कॉल ऑप्शन का डेल्टा 0 और 1 के बीच में ही क्यों होता है? कॉल ऑप्शन का डेल्टा 0 से नीचे या 1 से ऊपर क्यों नहीं जाता?

इसको समझने के लिए हम उदाहरण के तौर पर दो परिस्थिति देखते हैं। यहां पर मैंने जानबूझकर डेल्टा 1 से ऊपर और 0 से नीचे रखा है।

परिस्थिति 1 : कॉल ऑप्शन का डेल्टा 1 से ज्यादा है

सुबह 10:55 पर निफ्टी 8268 पर है

ऑप्शन स्ट्राइक 8250 पर है

प्रीमियम = 133

ऑप्शन का डेल्टा = 1.5 (जानबूझ कर 1 से ऊपर रखा है)

3.15 बजे निफ्टी के 8310 पर पहुंचने की उम्मीद है

अब 3:15 बजे प्रीमियम कितना होगा?

निफ्टी में बदलाव = 42 पॉइंट

इसलिए प्रीमियम में बदलाव होगा (डेल्टा 1.5 है)

= 1.5*42

= 63

तो आप देख सकते हैं कि हमारा उत्तर यह बता रहा है कि अंडरलाइंग में 42 प्वाइंट के बदलाव से प्रीमियम में 65 प्वाइंट की बढ़ोतरी होगी। इसका मतलब है कि इस ऑप्शन की कीमत अंडरलाइंग से भी ज्यादा है। अब यहां आपको यह याद रखना है कि ऑप्शन एक डेरिवेटिव कॉन्ट्रैक्ट है, मतलब ऑप्शन की कीमत इसके अंडरलाइंग से निकलती है। इसलिए ऑप्शन की कीमत कभी भी अंडरलाइंग के मुकाबले ज्यादा तेजी से नहीं बढ़ सकती।

अगर डेल्टा 1 है (जो कि उसकी अधिक अधिकतम संख्या हो सकती है) तो इसका मतलब यह होता है कि ऑप्शन अंडरलाइंग के बराबर तेजी से बढ़ेगा जो कि ठीक है, लेकिन अगर डेल्टा 1 से ज्यादा है तो ऑप्शन अंडरलाइंग से ज्यादा तेजी से बढ़ेगा जो कि नहीं हो सकता। इसीलिए ऑप्शन का डेल्टा 1 या 100 माना जाता है।

अब देखते हैं कि अगर डेल्टा 0 से नीचे पहुंच जाए तो क्या होगा?

परिस्थिति 2 : कॉल ऑप्शन का डेल्टा 0 से नीचे है

सुबह 10:55 तक निफ्टी 8288 पर है

ऑप्शन स्ट्राइक = 8300 कॉल ऑप्शन

प्रीमियम = 9

ऑप्शन का डेल्टा = – 0.2 (जानबूझ कर 0 से नीचे रखा है इसीलिए – लगा है)

3.15 बजे निफ्टी के 8200 पर पहुंचने की उम्मीद है

अब 3:15 बजे तक प्रीमियम कितना रहेगा?

निफ्टी में बदलाव 88 प्वाइंट (8288-8200)

इसलिए प्रीमियम म में बदलाव (यह मानते हुए कि डेल्टा -0.2 है)

= -0.2*88

= – 17.6

अगर कुछ देर के लिए हम यह मान ले कि यह सही है तो इसका मतलब है कि नया प्रीमियम होगा

= – 17.6 + 9

= – 8.6

जैसा कि आप यहां देख सकते हैं कि जब कॉल ऑप्शन का डेल्टा जीरो के नीचे गया तो यह हो सकता है कि प्रीमियम भी 0 के नीचे चला जाए, जो कि असंभव है। आपको याद रखना होगा कि कॉल ऑप्शन हो या पुट ऑप्शन प्रीमियम कभी भी नेगेटिव नहीं हो सकता। इस वजह से कॉल ऑप्शन का डेल्टा भी जीरो के नीचे नहीं हो सकता।

9.4 – डेल्टा का मूल्य कौन तय करता है?

ब्लैक एंड स्कोल्स ऑप्शन प्राइसिंग फार्मूला (Black & Scholes option pricing formula) से कई चीजें निकलती हैं उनमें से डेल्टा भी एक है। जैसा कि मैंने इस मॉड्यूल के शुरू में ही कहा था की ब्लैक एंड स्कोल्स फार्मूला कई इनपुट लेता है और कई परिणाम देता है। इन परिणामों में ऑप्शन का डेल्टा और दूसरे ग्रीक्स शामिल हैं। सभी तरह के ग्रीक्स को समझने के बाद हम बी एंड एस फार्मूला को समझेंगे जिससे हमें ऑप्शन और भी अच्छी तरीके से समझ में आ सके। लेकिन अभी के लिए आपको यह जान लेना चाहिए कि डेल्टा और दूसरे ग्रीक बाजार के ऊपर निर्भर होते हैं और बी एंड एस फार्मूला से इनको निकाला जाता है।

नीचे के टेबल में आपसे आपको किसी भी ऑप्शन के डेल्टा का मूल्य निकालने में मदद मिल सकती है-

| ऑप्शन का प्रकार | डेल्टा का लगभग मूल्य (CE) | डेल्टा का लगभग मूल्य (PE) |

|---|---|---|

| Deep ITM | + 0.8 to + 1 के बीच | – 0.8 to – 1 के बीच |

| Slightly ITM | + 0.6 to + 1 के बीच | – 0.6 to – 1 के बीच |

| ATM | + 0.45 to + 0.55 के बीच | – 0.45 to – 0.55 के बीच |

| Slightly OTM | + 0.45 to + 0.3 के बीच | – 0.45 to -0.3 के बीच |

| Deep OTM | + 0.3 to + 0 के बीच | – 0.3 to – 0 के बीच |

वैसे आप किसी भी ऑप्शन पर सही डेल्टा निकालने के लिए ब्लैक एंड स्कोल्स ऑप्शन प्राइसिंग फार्मूले का इस्तेमाल कर सकते हैं।

9.5- पुट ऑप्शन के लिए डेल्टा

याद रखिए कि पुट ऑप्शन का डेल्टा -1 से 0 के बीच में होता है। यहां (-) नेगेटिव इस लिए लगाया जाता है जिससे आपको यह समझ में आ सके जब भी अंडरलाइंग की कीमत बढ़ेगी तब प्रीमियम नीचे जाएगा। इस को ध्यान में रखते हुए जरा नीचे के टेबल को देखिए।

| मापदंड | मूल्य |

|---|---|

| अंडरलाइंग | Nifty |

| स्ट्राइक | 8300 |

| स्पॉट कीमत | 8268 |

| प्रीमियम | 128 |

| डेल्टा | -0.55 |

| निफ्टी का अनुमानित मूल्य (Case 1) | 8310 |

| निफ्टी का अनुमानित मूल्य (Case 2) | 8230 |

ध्यान दें कि 8268 ITM ऑप्शन है इसलिए इसका डेल्टा – 0.55 के आसपास होगा।

यहां कोशिश इस बात की है कि आप नया प्रीमियम निकाल सके जबकि डेल्टा – 0.55 है। नीचे की गणना को ध्यान से देखिए।

स्थिति 1- निफ्टी के 8310 तक पहुंचने की उम्मीद है

निफ्टी में बदलाव = 8310 – 8268

= 42

डेल्टा = – 0.55

= – 0.55*42

= – 23.1

मौजूदा प्रीमियम = 128

नया प्रीमियम = 128 – 23.1

= 104.9

यहां पर मैं मौजूदा प्रीमियम से डेल्टा की वैल्यू को घटा रहा हूं, क्योंकि मैं जानता हूं कि जब अंडरलाइंग की कीमत बढ़ती है तो पुट ऑप्शन का मूल्य नीचे की तरफ जाता है।

स्थिति 2 – निफ्टी को 8230 तक पहुंचने की उम्मीद है

निफ्टी में बदलाव की उम्मीद = 8268 – 8230

= 38

डेल्टा = – 0.55

= – 0.55*38

= – 20.9

मौजूदा प्रीमियम = 128

नया प्रीमियम = 128 + 20.9

= 148.9

यहां पर मैं डेल्टा को मौजूदा प्रीमियम में जोड़ रहा हूं क्योंकि मुझे पता है कि जब अंडरलाइंग की कीमत घटती है तो पुट ऑप्शन की कीमत बढ़ती है।

मुझे उम्मीद है कि ऊपर के दोनों उदाहरण से आपको समझ में आ गया होगा कि पुट ऑप्शन के डेल्टा का इस्तेमाल प्रीमियम निकालने के लिए कैसे किया जाता है। मैं जानबूझकर यहां यह नहीं समझा रहा हूं कि पुट ऑप्शन का डेल्टा – 1 और 0 के बीच में क्यों होता है।

आप खुद ये समझ सकत हैं कि कि जैसे कॉल ऑप्शन का डेल्टा 0 से 1 के बीच में है उसी तरीके से पुट ऑप्शन का डेल्टा – 1 और 0 के बीच में क्यों होता है।

हम अगले अध्याय में डेल्टा को और गहराई से समझेंगे।

इस अध्याय की मुख्य बातें

- ऑप्शन ग्रीक्स वह ताकतें हैं जो किसी भी ऑप्शन के प्रीमियम पर असर डालती हैं।

- डेल्टा एक ऑप्शन ग्रीक है जो कि बाजार की दिशा का असर बताता है।

- कॉल ऑप्शन का डेल्टा 0 से 1 के बीच में होता है लेकिन सब कुछ ट्रेडर इसको 0 से 100 मानते हैं।

- पुट ऑप्शन का डेल्टा – 1 से 0 के बीच में होता है।

- पुट ऑप्शन के डेल्टा में नेगेटिव होने का मतलब यह होता है कि अंडरलाइंग की कीमत के विपरीत दिशा में ऑप्शन का प्रीमियम जाता है।

- ATM ऑप्शन का डेल्टा 0.5 होता है।

- ITM ऑप्शन का डेल्टा 1 होता है।

- OTM ऑप्शन का डेल्टा 0 होता है।

कॉल ऑप्शन 2 के प्रीमियम में बदलाव = 100*0.02

= 20

सर यहाँ .2 होना चाहिए

धन्यवाद, हमने इसको सही करदिया है।

अब एक और चित्र पर देखिए जो 10:55 बजे लिया गया, निफ़्टी अब नीचे 8288 पर था और ऑप्शन का प्रीमियम भी नीचे आ कर 133 पर ट्रेड कर रहा है।

कृपया चित्र प्रदर्शित करें.

यह अपडेट होगया है, धन्यवाद।

Sahi Calculation ye hai

कॉल ऑप्शन 2 का डेल्टा = 0.2

कॉल ऑप्शन 2 के प्रीमियम में बदलाव = 100*0.2

= 20

0.02 ki jagah 0.2 hona chahiye

Bahut hi badiya, dhanyavaad

strike price not correct in 9.3 parishti 1 correct strike price is 8250

सूचित करने के लिए धन्यवाद हम इस पर नज़र डालेंगे।