2.1 – भूमिका

ऑप्शन ट्रेडिंग में जितने तरीके की भी स्ट्रैटेजी का इस्तेमाल किया जाता है, उनमें से सबसे ज्यादा सरल स्ट्रैटेजी होती है – स्प्रेड स्ट्रैटजी। स्प्रेड कई चरणों वाली स्ट्रैटेजी होती है जिसमें 2 या उससे ज्यादा ऑप्शन हो सकते हैं। कई चरणों वाली स्ट्रैटेजी होने का मतलब यह है कि इस स्ट्रैटजी में 2 या उससे ज्यादा ऑप्शन के सौदे होते हैं।

बुल कॉल स्प्रेड जैसी स्प्रेड स्ट्रैटजी का सबसे अच्छा इस्तेमाल तब होता है जब बाजार को लेकर आपका नजरिया बहुत ही ज्यादा आक्रामक या महत्वाकांक्षी ना हो बल्कि नियंत्रित या सीमित हो। उदाहरण के तौर पर आपका किसी स्टॉक को लेकर आपका नजरिया को हल्का (मॉडरेटली) बुलिश या हल्का (मॉडरेटली) बेयरिश हो सकता है।

कुछ स्थितियां जिनमें आपका नजरिया हल्का बुलिश हो सकता है-

फंडामेंटल परिस्थिति – रिलायंस इंडस्ट्रीज के Q3 के नतीजे आने वाले हैं, Q2 के नतीजों के समय मैनेजमेंट ने जो बातें कही थी यानी जो गाइडेंस दिया था उससे आपको पता है कि Q3 के नतीजे पिछले साल के Q2 और Q3 के नतीजों से भी अच्छे आएंगे। लेकिन अभी आपको यह नहीं पता है कि नतीजे में कितने प्वाइंट का या कितने प्रतिशत की बढ़ोतरी होगी। यह हिस्सा अभी भी पता चलना बाकी है।

इस स्थिति में आपको उम्मीद तो है कि स्टॉक की कीमत ऊपर जाएगी। लेकिन हो सकता है कि Q2 के नतीजों के समय दिए गए कंपनी के गाइडेंस की वजह से स्टॉक की कीमत में इस अच्छे नतीजे का असर पहले ही शामिल हो। इस वजह से आपकी राय यह है कि स्टॉक ऊपर तो जा सकता है लेकिन ऊपर एक सीमा तक ही जाने की संभावना है।

टेक्निकल परिस्थिति – जिस स्टॉक पर आपकी नजर है वो पिछले कुछ समय से लगातार मंदी की गिरफ्त में है। उसने अपना 52 हफ्तों का निचला स्तर छू लिया है, 200 दिनों के मूविंग एवरेज को छू लिया है और अब कई सालों के स्पॉट यानी मल्टी ईयर स्पॉट के पास खड़ा है। इसे देखते हुए आपको लगता है कि स्टॉक में एक रिलीफ रैली यानी थोड़ी तेजी आ सकती है। लेकिन आप पूरी तरीके से तेजी में नहीं है क्योंकि आपको लगता है कि स्टॉक अभी भी मंदी में ही है।

क्वांटिटेटिव परिस्थिति – एक स्टॉक लगातार दोनों तरफ फर्स्ट (1st) स्टैंडर्ड डेविएशन ( +1 SD और –1 SD) के बीच में घूम रहा है। मतलब ये लगातार रिवर्टिंग बिहेवियर (reverting behaviour) दिखा रहा है। लेकिन स्टॉक में अचानक से गिरावट आती है और स्टॉक की कीमत सेकंड (2nd)स्टैंडर्ड डेविएशन तक पहुंच जाती है। इस गिरावट के पीछे कोई फंडामेंटल वजह नहीं है। इसलिए इस बात की अच्छी संभावना है कि स्टॉक की कीमत वापस अपने मीन या माध्य (mean) पर पहुंच जाए। इस वजह से स्टॉक पर आपका नजरिया तेजी का बनता है। लेकिन ऐसा भी हो सकता है कि स्टॉक सेकंड स्टैंडर्ड डेविएशन पर ही कुछ समय तक टिका रहे और अपने माध्य की तरफ ना बढ़े।

तो यहां मुद्दे की बात यह है कि आपका नजरिया किसी भी चीज के आधार पर बना हो फंडामेंटल, टेक्निकल या क्वांटिटेटिव लेकिन आप अपने को ऐसी स्थिति में पा सकते हैं जहां पर आपका नजरिया से कुछ तेजी का यानी मॉडरेटली बुलिश हो। मॉडरेटली बेयरिश या कुछ मंदी का नजरिया भी ऐसे ही बनता है। ऐसी स्थिति में आप स्प्रेड स्ट्रेटजी का इस्तेमाल कर सकते हैं। जिसमें आप पोजीशन ऐसे बनाएंगे कि

- आप अपनी नुकसान के लिए एक सीमा तय कर सकें (अगर आपकी राय गलत साबित हो)

- आप अपने मुनाफे की भी एक सीमा तय कर देंगे (तय कर देंगे कि मुनाफा कितना होगा)

- अगर आप ने मुनाफे की सीमा तय कर दी है तो बाजार में आपको कम खर्च पर निवेश करने का मौका मिले

हो सकता है कि तीसरा प्वाइंट आपको पूरी तरीके से ना समझ में आए लेकिन आगे बढ़ने पर आप इसको समझ सकेंगे।

2.2 – स्ट्रैटेजी से जुड़ी बातें

बुल कॉल स्प्रेड सबसे लोकप्रिय स्प्रेड स्ट्रैटजी में से एक है। यह आपके काम तब आती है जब बाजार या स्टॉक पर आपका नजरिया मॉडरेटली बुलिश हो।

बुल कॉल स्प्रेड दो चरणों वाली स्प्रेड स्ट्रैटजी है, जिसमें आमतौर पर ATM और OTM ऑप्शन होते हैं। वैसे आप चाहें तो बुल कॉल स्प्रेड में दूसरी तरह की स्ट्राइक का भी इस्तेमाल कर सकते हैं।

बुल कॉल स्प्रेड को बनाने के लिए

- एक ATM कॉल ऑप्शन खरीदें (पहला चरण)

- एक OTM कॉल ऑप्शन को बेचे (दूसरा चरण)

जब आप ऐसा करें तो यह ध्यान रखें कि

- सभी स्ट्राइक एक ही अंडरलाइंग से जुड़े हुए हों

- एक ही एक्सपायरी सीरीज के हों और

- हर चरण में ऑप्शन की संख्या एक जैसी हो

उदाहरण के लिए –

तारीख – 23 नवंबर 2015

नजरिया – मॉडरेटली बुलिश (बाजार के ऊपर जाने की उम्मीद तो है लेकिन एक्सपायरी पास होने की वजह से इसके ऊपर जाने की सीमा कम है)

निफ़्टी स्पॉट – 7846

ATM – 7800 CE , प्रीमियम – ₹79

OTM – 7900 CE , प्रीमियम – ₹25

बुल कॉल स्प्रेड, ट्रेड सेटअप –

- 7800 CE खरीदें, ₹79 का प्रीमियम अदा करें। क्योंकि यह पैसा मेरे अकाउंट से बाहर जा रहा है इसलिए यह डेबिट ट्रांजैक्शन है

- 7900 CE बेचें, ₹25 का प्रीमियम पाएं। क्योंकि यह पैसा मेरे पास आ रहा है इसलिए यह क्रेडिट ट्रांजैक्शन है

- इन दोनों सौदों को मिलाकर कुल नेट कैश फ्लो यानी डेबिट और क्रेडिट के बीच का अंतर है 79 – 25 = 54

आमतौर पर बुल कॉल स्प्रेड में हमेशा नेट डेबिट होता है, इसलिए बुल कॉल स्प्रेड को कई बार डेबिट बुल स्प्रेड भी कहते हैं।

हमारे इस ट्रेड को करने के बाद बाजार किसी भी दिशा में जा सकता है और एक्सपायरी किसी भी स्तर पर हो सकती है। इसलिए आइए कुछ परिस्थितियों पर नजर डालते हैं जिससे हमें पता चल सके कि अलग-अलग स्तर की एक्सपायरी पर बुल कॉल स्प्रेड पर क्या असर होगा।

स्थिति 1 – बाजार 7700 पर एक्सपायर होता है (नीचे के स्ट्राइक प्राइस से भी नीचे मतलब ATM ऑप्शन)

कॉल ऑप्शन की कीमत इसकी इंट्रिसिक वैल्यू पर निर्भर करेगी। आपको याद होगा कि एक्सपायरी के समय कॉल ऑप्शन की इंट्रिसिक वैल्यू –

Max [0, spot -strike]

7800 CE में इंट्रिसिक वैल्यू होगी –

Max [0, 7700 -7800]

= Max [0, -100]

= 0

क्योंकि 7800 (ATM) कॉल ऑप्शन की इंट्रिसिक वैल्यू जीरो है, इसलिए हमने जितना प्रीमियम दिया है -₹79 , उसे पूरा डुबा देंगे।

7900 CE ऑप्शन का भी इंट्रिसिक वैल्यू जीरो है। लेकिन चूंकि हमने इस ऑप्शन को बेचा है इसलिए हमें ₹25 का यह पूरा प्रीमियम मिल जाएगा।

तो हमारे इस ट्रेड में कुल पे-ऑफ होगा

-79 + 25

= -54

याद रखिए कि यह इस स्ट्रैटेजी का नेट डेबिट है।

स्थिति 2 – बाजार की एक्सपायरी 7800 पर होती है (नीचे के स्ट्राइक कीमत पर यानी ATM ऑप्शन)

यहां पर मैं गणना नहीं दिखा रहा हूं क्योंकि आपको पता होगा कि 7800 और 7900 दोनों में इंट्रिसिक वैल्यू जीरो है। इसलिए कुल घाटा ₹54 का होगा।

स्थिति 3 – बाजार की एक्सपायरी 7900 पर होती है (ऊपर के स्ट्राइक कीमत पर यानी OTM ऑप्शन )

7800 CE की इंट्रिसिक वैल्यू होगी –

Max [0, 7900-7800]

= 100

हम इस ऑप्शन पर लॉन्ग हैं और हमने ₹79 का प्रीमियम अदा किया है इसलिए हम मुनाफा कमाएंगे –

100-79

= 21

7900 CE का इंट्रिसिक वैल्यू भी जीरो होगा इसलिए हम ₹25 के अपने पूरे प्रीमियम को अपने पास रख पाएंगे। इसलिए कुल मुनाफा होगा 21+25 = ₹46

स्थिति 4– बाजार की एक्सपायरी 8000 पर होती है (ऊपर के स्ट्राइक प्राइस से भी ऊपर मतलब ATM ऑप्शन)

दोनों ऑप्शन की इंट्रिसिक वैल्यू पॉजिटिव होगी।

7800 CE की इंट्रिसिक वैल्यू होगी 200 और 7900 CE की इंट्रिसिक वैल्यू होगी होगी 100

7800 CE पर हम बनाएंगे 200-79 = 121 का मुनाफा और

7900 CE में घाटा होगा 100-25 =75 का

इस तरह से कुल मुनाफा होगा

121 -75

= 46

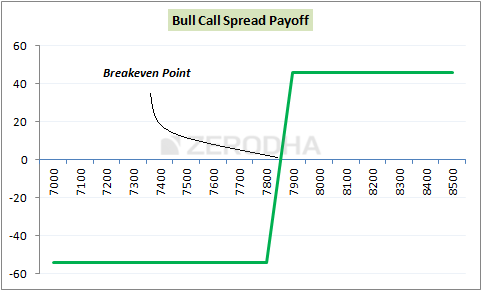

इस को एक चार्ट में देखते हैं–

| बाज़ार की एक्सपायरी | LS – IV | HS – IV | नेट पे-ऑफ |

|---|---|---|---|

| 7700 | 0 | 0 | (54) |

| 7800 | 0 | 0 | (54) |

| 7900 | 100 | 0 | +46 |

| 8000 | 200 | 100 | +46 |

इससे आपको दो बातें साफ हो जाएंगी–

- बाजार में गिरावट के बावजूद आपका नुकसान ₹54 तक ही सीमित रहेगा। अधिकतम नुकसान इस स्ट्रेटजी के नेट डेबिट के बराबर है।

- अधिकतम मुनाफा भी ₹46 पर रूक जाता है। वास्तव में, ये आपके स्ट्रैटजी के नेट डेबिट और स्प्रेड के बीच का अंतर है।

यहां पर स्प्रेड की परिभाषा है-

स्प्रेड = ऊपर की स्ट्राइक और नीचे की स्ट्राइक का अंतर

Spread = Difference between the higher and lower strike price

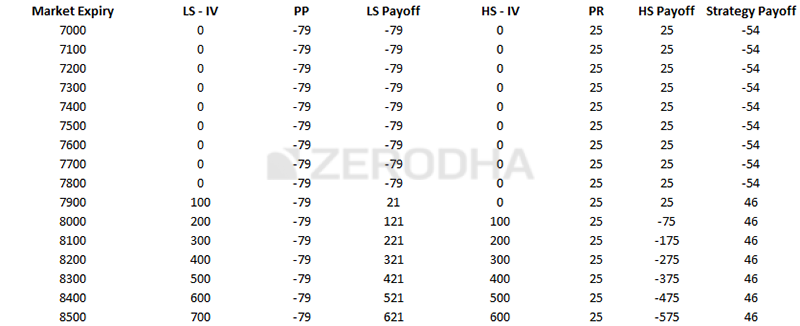

हम इस स्ट्रैटेजी के तहत किसी भी स्ट्राइक कीमत के लिए मुनाफे की गणना कर सकते हैं। मैंने एक एक्सेल सीट पर कुछ गणना की है जिसका स्क्रीनशॉट में यहां दे रहा हूं। –

- LS – IV – Lower Strike – Intrinsic value (7800 CE, ATM)

- PP – Premium Paid

- LS Payoff – Lower Strike Payoff

- HS-IV – Higher strike – Intrinsic Value (7900 CE, OTM)

- PR – Premium Received

- HS Payoff – Higher Strike Payoff

जैसा कि आप देख सकते हैं कि नुकसान ₹54 तक ही सीमित है और मुनाफा ₹46 पर। इसके आधार पर हम बुल कॉल स्प्रेड की अधिकतम नुकसान और अधिकतम मुनाफे के स्तर का एक अनुमान बना सकते हैं-

बुल कॉल स्प्रेड का अधिकतम = नुकसान स्ट्रैटेजी का नेट डेबिट

नेट डेबिट = नीचे की स्ट्राइक के लिए दिया गया प्रीमियम – ऊपर की स्ट्राइक के लिए लिया गया प्रीमियम

बुल कॉल स्प्रेड का अधिकतम मुनाफा = स्प्रेड – नेट डेबिट

बुल कॉल स्प्रेड के नफा-नुकसान का चित्र ऐसा दिखाई देगा–

ऊपर के चित्र से तीन महत्वपूर्ण बातें नजर आती हैं –

- अगर निफ्टी की एक्सपायरी 7800 के नीचे होती है तो इस स्ट्रैटेजी में नुकसान होता है हालांकि यह नुकसान ₹54 तक ही सीमित है

- जिस जगह पर यह स्ट्रैटेजी ना तो मुनाफा कमा रही होती है ना ही नुकसान सह रही होती है यानी ब्रेक इवन प्वाइंट, वो तब आता है जब बाजार 7854 (7800 + 54) पर एक्सपायर हो। इसका मतलब है कि हम यह कह सकते हैं कि बुल कॉल स्प्रेड का ब्रेक इवन प्वाइंट = नीचे की स्ट्राइक+नेट डेबिट

- यह स्ट्रैटेजी में पैसे तब बनते हैं जब बाजार की एक्सपायरी 7854 से ऊपर जाकर होती है। हांलाकि अधिकतम मुनाफा ₹46 तक ही हो सकता है। मतलब स्ट्राइक – नेट डेबिट के बराबर।

- 7900 – 7800 = 100

- 100 – 54 = 46

हो सकता है कि अब तक आपके दिमाग में यह सवाल उठने लगा हो कि बुल कॉल स्प्रेड को लेना जरूरी क्यों है? क्यों नहीं सीधा-साधा कॉल ऑप्शन खरीद लिया जाए? इसकी सबसे बड़ी वजह यह है कि इसमें स्ट्रैटेजी कॉस्ट यानी कीमत कम पड़ती है।

याद रखिए कि आपका नजरिया मॉडरेटली बुलिश है। इसलिए एक OTM ऑप्शन खरीदना संभव नहीं है। अगर आपको ATM ऑप्शन खरीदना पड़े तो आपको ₹79 ऑप्शन के प्रीमियम के तौर पर देने पड़ेंगे और अगर बाजार में आपकी राय गलत साबित हुई तो आप यह ₹79 गंवा देंगे। लेकिन अगर आपने बुल कॉल स्प्रेड लिया तो आप का कुल खर्चा 79 की जगह ₹54 रह जाएगा। हालांकि यह भी सच है कि इसके बदले आप के मुनाफे की भी सीमा तय हो जाएगी। लेकिन मेरी राय में अगर आप स्टॉक या इंडेक्स पर बहुत ज्यादा तेजी में नहीं है तो यह एक अच्छा सौदा है।

2.3 – स्ट्राइक का चुनाव

अगर मॉडरेटली बुलिश या बेयरिश को संख्या या आंकड़ों में बताना हो तो? इंफोसिस पर 5% की चाल को क्या आप मॉडरेटली बुलिश कहेंगे या फिर 10% को या फिर उससे भी ऊपर की चाल को? बैंक निफ़्टी या निफ्टी 50 के लिए मॉडरेटली बुलिश किसको कहेंगे? या फिर यस बैंक, माइंडट्री, स्ट्राइड एक्रोलैब्स आदि जैसे मिडकैप में यह संख्या क्या होगी? सच बात तो यह है कि इसके लिए कोई एक सही उत्तर नहीं है। हर एक के लिए यह अलग अलग होगा। आप हर स्टॉक या इंडेक्स के लिए उसकी वोलैटिलिटी के आधार पर उसका मॉडरेट होना तय कर सकते हैं।

वोलैटिलिटी के आधार पर मैंने कुछ नियम बनाए हैं (जो मेरे लिए ठीक से काम करते हैं), आप चाहें तो अपने हिसाब से इसमें बदलाव भी कर सकते हैं – अगर स्टॉक बहुत ज्यादा वोलेटाइल है 5 से 8% तक की चाल को मैं मॉडरेट मानूंगा। लेकिन कम वोलेटाइल स्टॉक में 5% से कम के तेजी को भी मॉडरेट मानूंगा। जहां तक इंडेक्स की बात है इंडेक्स में मैं 5% से कम की चाल को मॉडरेट मानूंगा।

अब मान लीजिए कि निफ्टी 50 पर आपका मॉडेस्टली बुलिश रवैया है तो इसके लिए आप बुल कॉल स्प्रेड में कौन से स्ट्राइक चुनेंगे? क्या यहां भी ATM+ OTM की जुगलबंदी ही सबसे सही स्प्रेड होगा?

इसका जवाब छुपा है थीटा में।

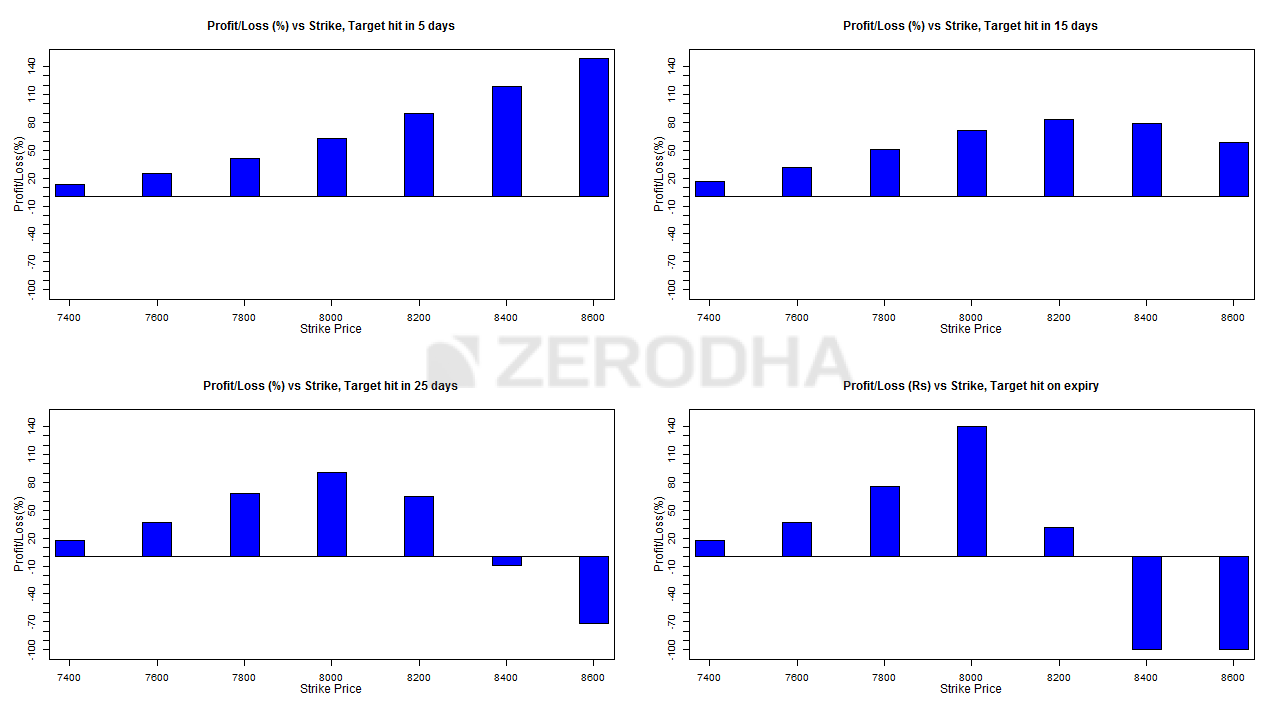

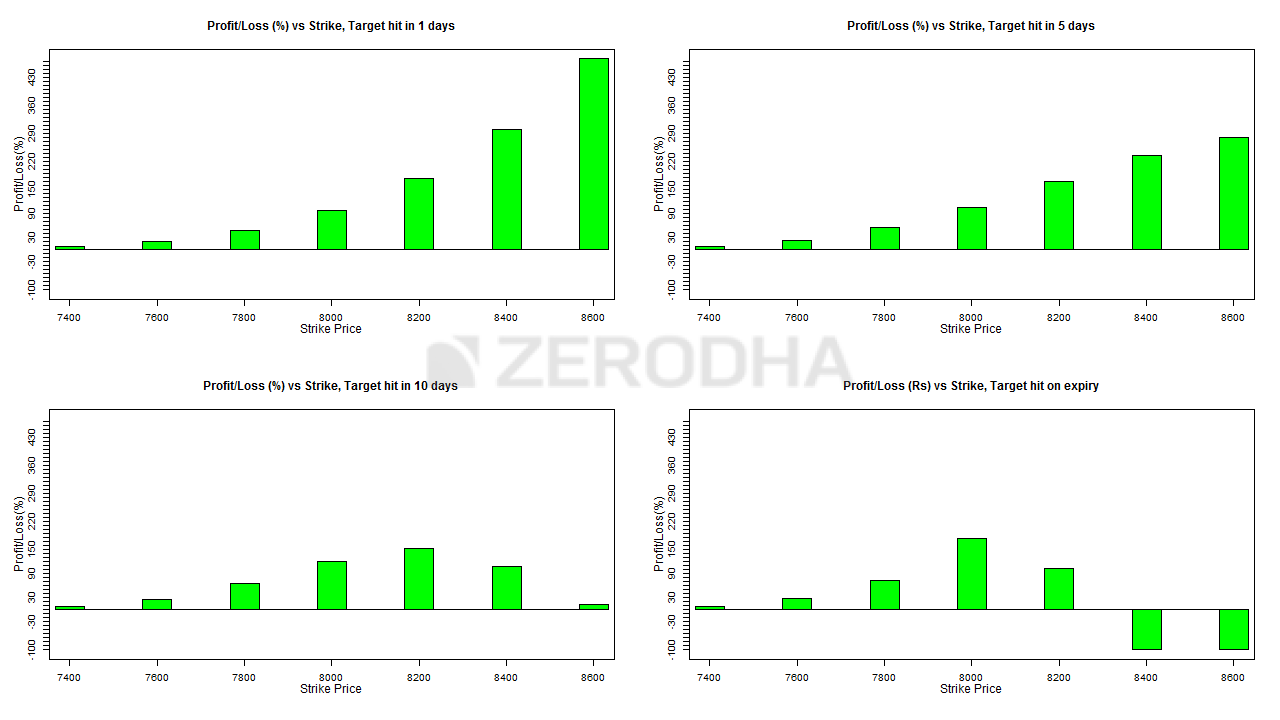

नीचे के कुछ ग्राफ को देखकर आपको पता चलेगा कि एक्सपायरी पर आधारित सबसे बढ़िया स्ट्राइक को कैसे चुना जाए-

ऊपर के ग्राफ को समझने के पहले कुछ बातें याद रखिए –

- निफ़्टी स्पॉट को 8000 पर माना गया है

- यहां सीरीज की शुरुआत का मतलब है सीरीज के पहले 15 दिन

- सीरीज के खत्म होने का मतलब है सीरीज के अंतिम 15 दिन में कभी भी

- बुल कॉल स्प्रेड को नियमित किया गया है और स्प्रेड को 300 प्वाइंट के अंतर पर रखा गया है

यहां पर उम्मीद है कि बाजार करीब 3.75% बढ़ेगा और 8000 से 8300 तक जाएगा। तो इस बाजार की इस चाल पर और एक्सपायरी के समय के हिसाब से देखें तो ऊपर का ग्राफ बताता है कि-

- ग्राफ 1 (सबसे ऊपर बाई तरफ) – अगर आप सीरीज की शुरुआत में हैं और आपको उम्मीद है कि अगले 5 दिनों में चाल (मूव) आ जाएगी तो फार OTM वाला बुल स्प्रेड सबसे ज्यादा मुनाफा देगा, मतलब 8600 (नीचे की स्ट्राइक पर लॉन्ग) और 8900 पर (ऊपर की स्ट्राइक पर शॉर्ट)

- ग्राफ 2 (सबसे ऊपर दाएं तरफ) – आप सीरीज की शुरुआत में है और आपको अगले 15 दिनों में चाल आने की उम्मीद है तब स्लाइटली OTM ऑप्शन का बुल स्प्रेड सबसे ज्यादा मुनाफा देगा मतलब 8200 और 8500

- ग्राफ 3 (नीचे बाई तरफ) – आप एक्सपायरी सीरीज के शुरुआत में हैं और आपको उम्मीद है कि चाल अगले 25 दिनों में आएगी इसका ऐसे में 8000 और 8300 का ATM वाला बुल स्प्रेड सबसे ज्यादा मुनाफा देगा। यहां पर ध्यान देने वाली बात यह है कि 8200 का स्ट्राइक (OTM ऑप्शन) नुकसान करेगा।

- ग्राफ 4 (नीचे दाएं तरफ) – आप सीरीज की शुरुआत में है और आप को उम्मीद है कि चाल एक्सपायरी तक आएगी। तब ATM वाला बुल स्प्रेड मतलब 8000 और 8300 वाला स्प्रेड सबसे ज्यादा मुनाफा देगा। ध्यान दीजिए कि OTM और फॉर OTM ऑप्शन का नुकसान बढ़ जाता है।

अब कुछ और चार्ट देखते हैं इसमें अंतर बस इतना है कि यह चार्ट तब की स्ट्राइक दिखा रहे हैं जब आप सीरीज के दूसरे हिस्से में हैः

- ग्राफ 1 (ऊपर बाई तरफ) – अगर आपको सीरीज के दूसरे हिस्से में मॉडरेट चाल आने की उम्मीद है और आपको लगता है कि ऐसा एक या दो दिनों में होगा तो फार OTM की स्ट्राइक सबसे अच्छी होगी मतलब 8600 की (नीचे की स्ट्राइक पर लांग) और 8900 (ऊंची स्ट्राइक पर शॉर्ट)

- ग्राफ 2 (ऊपर दाहिनी तरफ) – अगर आपको सीरीज के दूसरे हिस्से में छोटे (मॉडरेट) चाल की उम्मीद है, जो कि अगले 5 दिनों में हो सकती है तो OTM वाली स्ट्राइक सबसे अच्छी होगी, मतलब 8600 (नीचे के स्ट्राइक पर लांग) और 8900 (ऊपर की स्ट्राइक पर शार्ट)। ध्यान दीजिए कि ग्राफ 1 और ग्राफ 2 दोनों एक ही स्ट्राइक के बारे में सलाह दे रहे हैं, लेकिन दोनों स्ट्रैटेजी में मुनाफा कम हो जाता है क्योंकि थीटा अपना असर दिखाता है।

- ग्राफ 3 (नीचे दाहिनी तरफ अगर) – आपको सीरीज के दूसरे हिस्से में एक छोटी चाल की उम्मीद है और आप इसे अगले 10 दिनों में होने की आशा रख रहे हैं तो सबसे अच्छी स्ट्राइक होगी स्लाइटली OTM (ATM से एक स्ट्राइक दूर)

- ग्राफ 4 (नीचे बाई तरफ) – अगर आप सीरीज के दूसरे हिस्से में एक छोटी चाल की उम्मीद कर रहे हैं और आपको लगता है कि यह चाल एक्सपायरी के दिन होगी तो सबसे अच्छा स्ट्राइक होगा ATM यानी 8000 (नीचे स्ट्राइक पर लॉन्ग) और 8300 (ऊपर की स्ट्राइक शॉर्ट) याद रखिए कि यहां पर बाजार ऊपर जाएगा तो भी फार OTM ऑप्शन में पैसे डूब रहे होंगे।

2.4 स्प्रेड बनाना

आपको एक बात जानना चाहिए – स्प्रेड जितना भी बड़ा होगा उतना ही ज्यादा पैसे आप बनाएंगे। लेकिन ध्यान रखें इसके साथ आपका ब्रेक इवन भी बढ़ता जाएगा।

एक उदाहरण से देखते हैं –

आज 28 नवंबर है, दिसंबर सीरीज का पहला दिन, निफ़्टी स्पॉट 7883 पर है। तीन अलग-अलग बुल कॉल स्प्रेड पर नजर डालते हैं

पहला – ITM और ATM स्ट्राइक वाली बुल कॉल स्प्रेड

| लोअर स्ट्राइक (ITM, लॉन्ग) | 7700 |

| हायर स्ट्राइक (ATM, शॉर्ट) | 7800 |

| स्प्रेड | 7800 – 7700 = 100 |

| नीचे की स्ट्राइक पर दिया गया प्रीमियम | 296 |

| ऊपर की स्ट्राइक पर मिला प्रीमियम | 227 |

| नेट डेबिट | 296 – 227 = 69 |

| अधिकतम घाटा (नेट डेबिट के समान) | 69 |

| अधिकतम मुनाफा (स्प्रेड– नेट डेबिट) | 100 – 69 = 31 |

| ब्रेक-इवेन | 7700 + 69 = 7769 |

| टिप्पणी | नज़रिया मॉडरेटली बुलिश है इसलिए 7769 का ब्रेक-इवेन आना मुमकिन है, लेकिन मुनाफा 31 तक सीमित है। ऐसे में रिस्क (69 प्वाइंट) और रिवार्ड (31 प्वाइंट) का अनुपात सही नहीं है। |

दूसरा – ATM और OTM स्ट्राइक वाली बुल कॉल स्प्रेड

| लोअर स्ट्राइक (ATM, लाँग) | 7800 |

| हायर स्ट्राइक (ATM, शॉर्ट) | 7900 |

| स्प्रेड | 7900 – 7800 = 100 |

| नीचे की स्ट्राइक पर दिया गया प्रीमियम | 227 |

| ऊपर की स्ट्राइक पर मिला प्रीमियम | 167 |

| नेट डेबिट | 227 – 167 = 60 |

| अधिकतम घाटा (नेट डेबिट के समान) | 60 |

| अधिकतम मुनाफा (स्प्रेड– नेट डेबिट) | 100 – 60 = 40 |

| ब्रेक-इवेन | 7800 + 60 = 7860 |

| टिप्पणी | रिस्क रिवार्ड बेहतर है, लेकिन ब्रेक-इवेन ऊपर है। |

तीसरा – OTM और OTM स्ट्राइक वाली बुल कॉल स्प्रेड

| लोअर स्ट्राइक (ATM, लाँग) | 7900 |

| हायर स्ट्राइक (ATM, शॉर्ट) | 8000 |

| स्प्रेड | 8000 – 7900 = 100 |

| नीचे की स्ट्राइक पर दिया गया प्रीमियम | 167 |

| ऊपर की स्ट्राइक पर मिला प्रीमियम | 116 |

| नेट डेबिट | 167 – 116 = 51 |

| अधिकतम घाटा ( नेट डेबिट के समान) | 51 |

| अधिकतम मुनाफा(स्प्रेड – नेट डेबिट) | 100 – 51 = 49 |

| ब्रेक-इवेन | 7900 + 51 = 7951 |

| टिपप्णी | रिस्क रिवार्ड आकर्षक है लेकिन ब्रेक-इवेन ऊपर है |

तो खास बात यह है कि आप जैसी स्ट्राइक चुनते हैं उस हिसाब से आपका रिस्क और रिवॉर्ड बदलता रहता है। लेकिन कभी भी केवल रिस्क और रिकॉर्ड के आधार पर अपना स्ट्राइक मत चुनिए। याद रखिए कि जब आप बुल कॉल स्प्रेड के लिए आप दो ऑप्शन चुनते हैं। उदाहरण के तौर पर -दो ATM ऑप्शन खरीदिए और दो OTM ऑप्शन बेचिए।

ऑप्शन ट्रेडिंग में हमेशा आपको ग्रीक्स का ध्यान रखना होगा, खासकर थीटा का।

मुझे उम्मीद है कि इस अध्याय में आपको स्प्रेड के बारे में कुछ जरूरी बातें पता चल गई है। आगे जाते हुए मैं यह मान की चलूंगा कि आपको पता है कि थोड़ा बुलिश और बेयरिश यानी मॉडरेटली बुलिश और बेयरिश चाल क्या होती है, इसलिए आगे से मैं सीधे स्ट्रैटेजी पर जाऊंगा

इस अध्याय की मुख्य बातें

- एक छोटे यानी मॉडरेट मूव (चाल) का मतलब यह है कि आपको चाल की उम्मीद तो है लेकिन आप बहुत ज्यादा बुलिश या बेयरिश नहीं है।

- मॉडरेट को अंको में निकालने के लिए स्टॉक या इंडेक्स कि वोलैटिलिटी को देखा जाता है।

- जब आपका नजरिया मॉडरेटली बुलिश हो तो बुल कॉल स्प्रेड का इस्तेमाल किया जाता है जो कि एक सबसे साधारण स्प्रेड है।

- आमतौर पर बुल कॉल स्प्रेड का मतलब होता है ATM ऑप्शन को खरीदना और OTM ऑप्शन को बेचना– यह सारे ऑप्शन एक ही एक्सपायरी के, एक ही अंडरलाइंग के होने चाहिए और ये बराबर मात्रा में खरीदे जाते हैं।

- स्ट्राइक को चुनने में थीटा एक महत्वपूर्ण भूमिका अदा करता है।

- आप जैसी स्ट्राइक चुनते हैं उसी के आधार पर आप का रिस्क और रिवार्ड तय होता है।

When will square for option strategy, detail given for entry but exit strategy is also important.

कृपया करके पूरा मॉडल पड़ें आपको स्ट्रेटेजी मिल जाएगी।

ce cell karne me bahot jyada money lagta hai.sirf ce sl

ke sath buy karke achaa profit ho sakta hai.aur spread me money jyada lagakar loss jyada aur profit Kam lag rahai hai.

how to buy at one strike and sell other strike at same time because during the day nifty is fluctuating very much . any guidance for placing order

You will have to place two different orders, Raj. Nifty fluctuates, that is the nature of the beast anyway 🙂

Very good understanding

Mera ek question h sir ye break point hone pr apne aap square off ho jati h kya??

Ya fir isko point ane pr square off kese krna hoga??

आपको अपने पोसिशन्स को ट्रैक करके खुद हे स्क्वायर ऑफ करना होगा ।

Mam agar hum koi option call sell kr dete h to next day ya same day hum usko exit kr sakte h to iss pr hume profit hota h ya loss aur kaise please tell me

अगर आपने स्ट्राइक प्राइस से काम दाम में एग्जिट किया है तोह आप उस प्रीमियम का लाभ उठा सकते हैं।

Send me the PDF in my email ID I need to this book

PDF हमने अभी तक उपलब्ध नहीं कराया है, हम जल्द ही उपलब्ध कराएंगे।

Sir/Mam Scenario 3 me IV 100 hai or Hamne Strike 7900 K liye 79 Premium Pay Kiya h agar hum us premium 79 Na maan kar k 100 se uper ki koi value le tab scenario 3 me kya profit hoga please tell me

I am waiting for reply. Please….

Hi Deepanshu, how can we assist?

But 7846 Jb Nifty Spot Chal h to uske lie ATM to 7850 CE hona chahiye apne 7800 CE Q Lia?

last me ITM , OTM pr spot price 7883 ke sath calculation kyu nhi kiya gya hai.

यह आपको प्रैक्टिस के लिए दिया गया है।

please give us an elaborated example so that we can understand the profit, loss & ‘risk’ in this Futures & options segment. because for 1 lot needs much lakhs of rupees in account. So take any company Lot size example to add & then tell us all calculations step by step, so we can understand properly.

आप इन मॉड्यूल्स कृपया ध्यान से पूरा पढ़ें हमने सब विस्तार में समझाया है आपको समझ आजायेगा।

Hello team varsity आपके chapter 2 को कई बार पढ़ा, पर कुछ समझ में नहीं आया। मेरे को ये समझ में नहीं आ रहा है जो CEआप खरीदवा रहे हैं उसको बेचना किस प्राइस पे है और जो CE आप बिचवा रहे हैं उसको दोबारा फिर खरीदना कब है? क्योंकि P&L तो तभी होगा जब अपनी पोजीशन खत्म यानी स्क्वायर ऑफ करेंगे पर दुर्भाग्य से इस अर्टिकल मे इसके बारे में कोई जानकारी नही हैं। कृपया इसे दुबारा लिखे और ये जानकारी प्रदान करें। अन्यथा हम लोग खरीद के बैठे ही रह जायेंगे। अंत मे थीटा decay के कारण दोनो में भयानक नुकसान होगा। दूसरा आपका स्ट्राइक का चुनाव करने का तरीका भी समझ मे नही आया। आप कह रहे हो कि मार्केट में आपको 5दिन में मूव नजर आ रहा हैं तो ग्राफ 1 के हिसाब से स्ट्राइक चुने। लेकिन आपको 15 दिन बाद मूव नजर आ रहा तो तो स्कीम नंबर टू यानी ग्राफ 2 के हिसाब से स्ट्राइक चुने। पर मालिक मुझे तो पता ही नहीं कि मार्केट बुलिश होगा या bearish या बुलिश ही होगा तो आज होगा या 5 दिन बाद होगा या 15 दिन बाद होगा। ये तो हमे कैसे पता चलेगा। जब हम ये नही पता हम कौन सी स्ट्राइक प्राइस पसंद करें। अंत मे एक बात ही कहानी हैं कि चार बार पढ़ने के बाद भी कुछ भी समझ में नहीं आया । कृपया बेहद सरल ढंग से लिखें। ये सब आम आदमी की भाषा में लिखने का प्रयास करें ।हमें साफ-साफ स्ट्राइक का दाम बताएं कि अभी निफ्टी इतने पर चल रहा है, तो इतने का स्ट्राइक लो या इतने में चल रहा है तो इतने का लो। ये लाल बुझक्कड़ की तरह पहेली क्यो बना रहे हो मेरे प्यारे varsity टीम के सदस्य

परेश आपको फ्यूचर्स, ऑप्शंस और ऑप्शंस स्ट्रेटेजीज यह तीनो मॉड्यूल्स को पढ़ना होगा, आपको समझ आजायेगा हमने इसको बोहत ही सरल भाषा में समझाया है।

आपने जो गणना की है वह समझ में नहीं आया क्यों जब हम ऑप्शन ट्रेडिंग करते हैं तो निफ़्टी 50 के प्राइस में 10 पॉइंट का डिफरेंस आने पर उसके किसी भी ऑप्शन के प्राइस में कभी-कभी 100 पॉइंट का अंतर आ जाता हैं। स्थिति 4– बाजार की एक्सपायरी 8000 पर होती है (ऊपर के स्ट्राइक प्राइस से भी ऊपर मतलब ATM ऑप्शन) इसमें आपने जो 7900का CE शार्ट किया हैं उसमें केवल 75 ₹ का नुकसान दिखाया हैं। जो कि मुझे गलत लग रहा हैं क्योंकि इस केस में लॉस अनलिमिटेड हो सकता हैं और व्यक्ति को लाखों रूपये का नुकसान हो सकता हैं। क्योंकि 7900 का ce बेच रहा हैं और मार्किट की एक्सपायरी8000 पे हो रही हैं टी उसके ऑप्शन में कम से कम 400 से 500 का अंतर आ सकता हैं और उस व्यक्ति को 400 से 500 का नुकसान हो सकता हैं। इस पे ध्यान दे

बुल कॉल स्प्रेड, ट्रेड सेटअप –

7880 CE खरीदें, ₹79 का प्रीमियम अदा करें। क्योंकि यह पैसा मेरे अकाउंट से बाहर जा रहा है इसलिए यह डेबिट ट्रांजैक्शन है

7880 should be 7800.

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

muze strike konsi select karni hai usmai Q hai

1) series ki survat mai matlab?, monthly expiry ki survat hai kya?

2) next 5 days mai move ayega matlab?, aaj samjo 1 tarikh hai to agle 5 tarikh tak move ayega ?

3) or weekly expiry ka strike lena hai ya monthy expiry ka ? jab hume weekly exp mai krana ho to kaise karenge?

4) agle 15 days mai move ayega iska matla ? hum ahi 1 tarik mai spread le rahe hai or 15 tarikh tak move ayega ? or strike ka expiry konsi

hogi monthy ya weekly ?

5)weekly expiry ka explain kro.. samjo friday ko liya same day mai konsa strike lena chahiya.

jaB weekly exp mai 5 days 4 days 3 days 2 days ya exp day mai konsi strike leni chahiye?

Primium change hota rahta he to hm short time me square of kaise kare

Mam kya hum kise bhi din position ko buy aur sell kar sakti h.

Exp. Aj hameni position banie aur aj profit ane par book kar sakti h kya.

जी हाँ कर सकते हैं, ऐसे ट्रेड्स को इंट्राडे ट्रेडिंग कहते हैं, जिसमे आप एक ही दिन में खरीद और बेचते हैं।

बुल कॉल स्प्रेड का अधिकतम = नुकसान स्ट्रैटेजी का नेट डेबिट यहां पर बुल कॉल स्प्रेड का अधिकतम नुकसान = स्ट्रैटेजी का नेट डेबिट होगा |

Different expiry aur different strike (dignal) ko kaise trade kre. Dignal ka excel sheet mil skta hai.

Mam ye strategy konse din use kare

Expirey ke shuru mai ya

Expirey ke end mai