8.1 – कॉल और पुट में से किसे चुनें

बेयर पुट स्प्रेड की तरह ही बेयर कॉल स्प्रेड भी दो चरणों वाली ऑप्शन स्ट्रैटेजी है। इसका इस्तेमाल तक किया जाता है जब बाजार पर आपका नजरिया मॉडरेटली बेयरिश हो। पे ऑफ के मामले में भी बेयर कॉल स्प्रेड और बेयर पुट स्प्रेड एक समान हैं। लेकिन स्ट्रैटेजी को अपनाने में और स्ट्राइक को चुनने के मामले में दोनों में कुछ अंतर हैं। बेयर कॉल स्प्रेड में स्प्रेड को बनाने के लिए कॉल ऑप्शन का इस्तेमाल किया जाता है जबकि बेयर पुट स्प्रेड में पुट ऑप्शन का इस्तेमाल होता है।

यहां पर आप यह सवाल पूछ सकते हैं कि अगर दोनों के पे ऑफ एक जैसे ही हैं तो बेयर पुट स्प्रेड का इस्तेमाल क्यों किया जाए और बेयर कॉल स्प्रेड का इस्तेमाल क्यों नहीं किया जाए? इस सवाल का जवाब इस पर निर्भर करता है कि प्रीमियम कहां ज्यादा आकर्षक लग रहे हैं। बेयर पुट स्प्रेड का इस्तेमाल डेबिट के लिए होता है और बेयर कॉल स्प्रेड का इस्तेमाल क्रेडिट के लिए किया जाता है। तो अगर स्थिति ऐसी है जबकि

- बाजार काफी ज्यादा ऊपर बढ़ चुके हों,(कॉल प्रीमियम भी ऊपर आ गए हों)

- वोलैटिलिटी आपके मनमाफिक हो

- एक्सपायरी में काफी समय बचा हुआ है

इसके साथ बाजार को लेकर आपका नजरिया कुछ मंदी का यानी मॉडरेटली बेयरिश है तो ऐसे में बेयर कॉल स्प्रेड का इस्तेमाल करके नेट पर क्रेडिट लेना एक बेहतर तरीका हो सकता है बजाय इसके कि बेयर पुट स्प्रेड का इस्तेमाल करके नेट डेबिट लिया जाए। व्यक्तिगत तौर पर भी, मैं ऐसी स्ट्रैटेजी पसंद करता हूं जिसमें नेट क्रेडिट मिलता हो। मैं ऐसी स्ट्रैटेजी पसंद नहीं करता जिसमें नेट डेबिट मिलता हो।

8.2 – स्ट्रैटेजी से जुड़ी बातें

बेयर कॉल स्प्रेड दो चरणों वाली ऑप्शन स्ट्रैटेजी है और आमतौर पर इसमें ITM और OTM ऑप्शन का इस्तेमाल होता है। वैसे आप किसी दूसरी स्ट्राइक का भी इस्तेमाल कर सकते हैं। ध्यान रखें कि चुनी गयी दोनों स्ट्राइक के बीच का अंतर जितना अधिक होगा, मुनाफा कमाने की संभावना भी उतनी ही अधिक होगी।

बेयर कॉल स्प्रेड तैयार करने के लिए

- एक OTM कॉल ऑप्शन खरीदें (पहला चरण)

- एक ITM कॉल ऑप्शन को बेचे (दूसरा चरण)

याद रखें कि –

- सभी ऑप्शन एक ही अंडरलाइंग से जुड़े हुए हों

- एक ही एक्सपायरी सीरीज के हों

- हर चरण में ऑप्शन की संख्या बराबर हो

इसके इस्तेमाल को और बेहतर तरीके से समझने के लिए एक उदाहरण लेते हैं

तिथि – फरवरी 2016

नजरिया – मॉडरेटली बेयरिश

निफ्टी स्पॉट – 7222

बेयर कॉल स्प्रेड का ट्रेड सेट अप होगा

- 7400 CE खरीदें और ₹38 का प्रीमियम अदा करें। याद रखें कि ये OTM ऑशन है। पैसा मेरे अकाउंट से बाहर जा रहा है इसलिए यह डेबिट ट्रांजैक्शन है

- 7100 CE बेचें और इसके लिए ₹136 का प्रीमियम पाएं। याद रखें कि ये ITM ऑशन है। पैसा मेरे पास आ रहा है इसलिए यह क्रेडिट ट्रांजैक्शन है

- इन दोनों सौदों को मिलाकर कुल नेट कैश फ्लो यानी डेबिट और क्रेडिट के बीच का अंतर है यानी 136 – 38 = 98, पॉजिटिव कैश फ्लो है इसलिए मेरे अकाउंट में नेट क्रेडिट होगा।

आमतौर पर बेयर कॉल स्प्रेड में हमेशा नेट क्रेडिट होता है, इसलिए बुल कॉल स्प्रेड को कई बार क्रेडिट स्प्रेड भी कहते हैं। हमारे इस ट्रेड को करने के बाद बाजार किसी भी दिशा में जा सकता है और एक्सपायरी किसी भी स्तर पर हो सकती है। इसलिए आइए कुछ परिस्थितियों पर नजर डालते हैं जिससे हमें पता चल सके कि अलग-अलग स्तर की एक्सपायरी पर बेयर कॉल स्प्रेड पर क्या असर होगा।

स्थिति 1 – बाजार 7500 पर एक्सपायर होता है (लॉन्ग कॉल के ऊपर )

7500 पर दोनों ऑप्शन की इंट्रिन्सिक वैल्यू होगी और ये दोनों इन द मनी एक्सपायर होंगे।

- 7400 CE की इंट्रिन्सिक वैल्यू होगी 100। हमने इसके लिए 38 का प्रीमियम दिया है इसलिए हमें मुनाफा होगा 100 – 38 = 62

- 7100 CE की इंट्रिन्सिक वैल्यू होगी 400 और चूंकि हमने इसे 136 पर बेचा है इसलिए हमें नुकसान होगा 400 -136 = – 264

- कुल घाटा होगा -264 + 62 = – 202

स्थिति 2 – बाजार की एक्सपायरी 7400 पर होती है (लॉन्ग कॉल पर)

बाजार अगर 7400 पर एक्सपायर हो रहा है तो 7100 CE की इंट्रिन्सिक वैल्यू होगी और ये इन द मनी एक्सपायर होगा। 7400 CE वर्थलेस एक्सपायर होगा।

- 7400 CE वर्थलेस एक्सपायर होगा और हमने इसके लिए 38 का जो प्रीमियम दिया है वो डूब जाएगा।

- 7100 CE की इंट्रिन्सिक वैल्यू होगी 300 और चूंकि हमने इसे 136 पर बेचा है इसलिए हमें नुकसान होगा 300 -136 = – 164

- कुल घाटा होगा -164 – 38 = – 202

ध्यान दीजिए कि 7400 पर उतना ही नुकसान हो रहा है जितना कि 7500 पर हो रहा था, जिससे पता चलता है कि एक स्तर के बाद नुकसान 202 पर ही रूक जाता है।

स्थिति 3 – बाजार की एक्सपायरी 7198 पर होती है (ब्रेकइवन पर )

7198 पर इस स्ट्रैटेजी में ना तो पैसे बनते हैं और ना ही पैसे डूबते हैं इसलिए इसे ब्रेकइवन प्वाइंट मानते हैं।

- 7198 पर 7100 CE 98 की इंट्रिन्सिक वैल्यू पर एक्सपायर होगा चूंकि हमने इसे 136 पर बेचा है इसलिए हमें पैसे मिलेंगे 136 – 98 = 38

- 7400 CE वर्थलेस एक्सपायर होगा और हमने इसके लिए 38 का जो प्रीमियम दिया है वो डूब जाएगा।

- कुल पे ऑफ होगा – 38 + 38 = 0

जो कि दिखाता है कि 7198 पर ना तो यहां पैसे बन रहे हैं और ना ही पैसे डूब रहे हैं।

स्थिति 4– बाजार की एक्सपायरी 7100 पर होती है (शॉर्ट कॉल पर)

7100 पर पर दोनों ऑप्शन वर्थलेस एक्सायर होंगे। यानी ये आऊट ऑफ द मनी होंगे।

- 7400 CE वर्थलेस एक्सपायर होगा और हमने इसके लिए 38 का जो प्रीमियम दिया है वो डूब जाएगा।

- 7100 CE की भी कोई इंट्रिन्सिक वैल्यू नहीं होगी इसलिए पूरा प्रीमियम यानी 136 इसलिए हमें मिल जाएगा।

- नेट प्रॉफिट होगा 136 – 38 = 98

यानी बाजार के नीचे जाने पर स्ट्रैटेजी में मुनाफा होगा।

स्थिति 5 – बाजार की एक्सपायरी 7000 पर होती है (शॉर्ट कॉल ऑप्शन के नीचे)

यहां बाजार और गिरता है तो देखते हैं कि स्ट्रैटेजी के मुनाफे पर क्या असर पड़ता है। 7000 पर दोनों कॉल ऑप्शन वर्थलेस एक्सायर होंगे। 7400 CE वर्थलेस एक्सपायर होगा और हमने इसके लिए 38 का जितना प्रीमियम दिया है उतना घाटा होगा। लेकिन, 7100 CE का पूरा प्रीमियम यानी 136 हमें मुनाफे के तौर पर मिल जाएगा। इसलिए स्ट्रैटेजी का कुल मुनाफा 136 – 38 = 98 होगा। मतलब ये हुआ कि बाजार जब गिरता है तो मुनाफा होता है लेकिन ये मुनाफा 98 तक ही सीमित है।

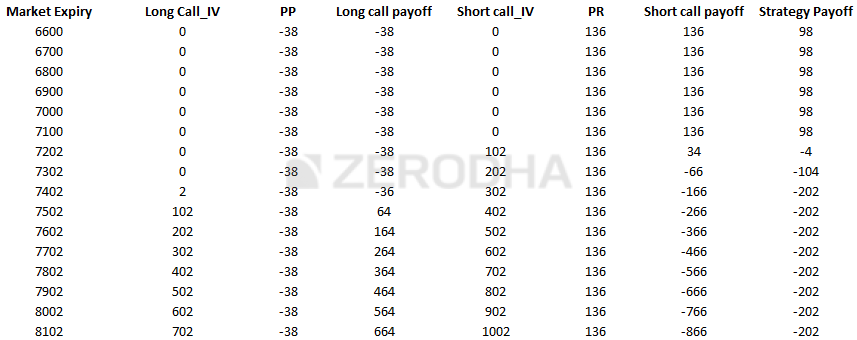

अलग अलग एक्सपायरी पर स्ट्रैटेजी का मुनाफा नीचे दिखाया गया है-

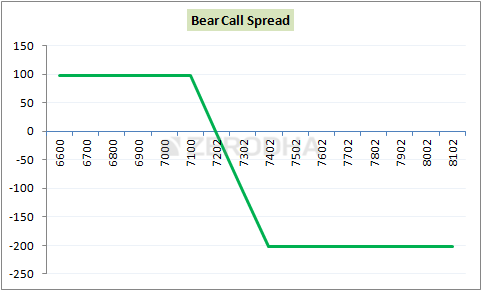

स्ट्रैटेजी का पे ऑफ, ग्राफ पर ऐसा दिखेगा

जैसा कि आप देख सकते हैं कि पे ऑफ वैसा ही है जैसा कि बेयर पुट स्प्रेड में था। सबसे अच्छी स्थिति में होने वाला मुनाफा और सबसे बुरी स्थिते में होने वाला नुकसान दोनों ही पहले से तय हैं।

8.3 – स्ट्रैटेजी की सामान्य बातें

ऊपर हमने जिन पे ऑफ की चर्चा की है उसके आधार पर हम कुछ सामान्य निष्कर्ष निकाल सकते हैं-

- स्प्रेड = दोनों स्ट्राइक के बीच का अंतर

7400 – 7100 = 300

- नेट क्रेडिट = मिला प्रीमियम – दिया गया प्रीमियम –

136 – 38 = 98

- ब्रेकइवन = नीचे की स्ट्राइक + नेट क्रेडिट

7100 + 98 = 7508

- अधिकतम मुनाफा = नेट क्रेडिट

200 – 92 = 108

- अधिकतम नुकसान = स्प्रेड – नेट क्रेडिट

- – 98 = 202

इस स्तर पर हम डेल्टा को जोड़ कर इस पोजीशन का कुल डेल्टा निकाल सकते हैं जिससे हमें ये पता चल सके कि बाजार की दिशा का इस स्ट्रैटेजी पर क्या असर पड़ता है।

मैंने B&S कैलकुलेटर से डेल्टा निकाला है –

- 7400 CE एक OTM ऑप्शन है और इसका डेल्टा होगा + 0.32

- 7100 CE एक ITM ऑप्शन है और इसका डेल्टा होगा + 0.89

- हम 7100 CE पर शॉर्ट हैं इसलिए डेल्टा है – (+ 0.89) = – 0.89

- पोजीशन का कुल डेल्टा होगा = + 0.32 + ( – 0.89) = – 0.57

इसका मतलब है कि इस स्ट्रैटेजी का डेल्टा नेगेटिव है जिसका मतलब है कि अगर अंडरलाइंग नीचे जाता है तो स्ट्रैटेजी में कमाई होगी और अंडरलाईंग के ऊपर जाने पर पर नुकसान होगी।

8 .4 – स्ट्राइक का चुनाव और वोलैटिलिटी का असर

नीचे के ग्राफ से हमें एक्सायरी के हिसाब से सबसे अच्छी कॉल ऑप्शन को चुनने में मदद मिलेगी। सीरीज के पहले हिस्से और सीरीज के दूसरे हिस्से के तरीके की चर्चा हम कई बार कर चुके हैं इसलिए मैं सिर्फ ग्राफ और टेबल को दिखा रहा हूं।

सीरीज के पहले हिस्से के लिए सही स्ट्राइक होगी

| 4% चाल की उम्मीद | ऊपर की स्ट्राइक | नीचे की स्ट्राइक | किस ग्राफ में |

|---|---|---|---|

| 5 days | Far OTM | ATM+2 strikes | ऊपर बायीं तरफ |

| 15 days | Far OTM | ATM + 2 strikes | ऊपर दाईं तरफ |

| 25 days | OTM | ATM + 1 strike | नीचे बायीं तरफ |

| At expiry | OTM | ATM | नीचे दायीं तरफ |

सीरीज के दूसरे हिस्से के लिए सही स्ट्राइक

| 4% चाल की उम्मीद | ऊपर की स्ट्राइक | नीचे की स्ट्राइक | किस ग्राफ में |

|---|---|---|---|

| 5 दिन में | Far OTM | Far OTM | ऊपर बायीं तरफ |

| 15 दिन में | Far OTM | Slightly OTM | ऊपर दायीं तरफ |

| 25 दिन में | Slightly OTM | ATM | नीचे बायीं ओर |

| एक्सपायरी पर | OTM | ATM/ITM | नीचे दायीं ओर |

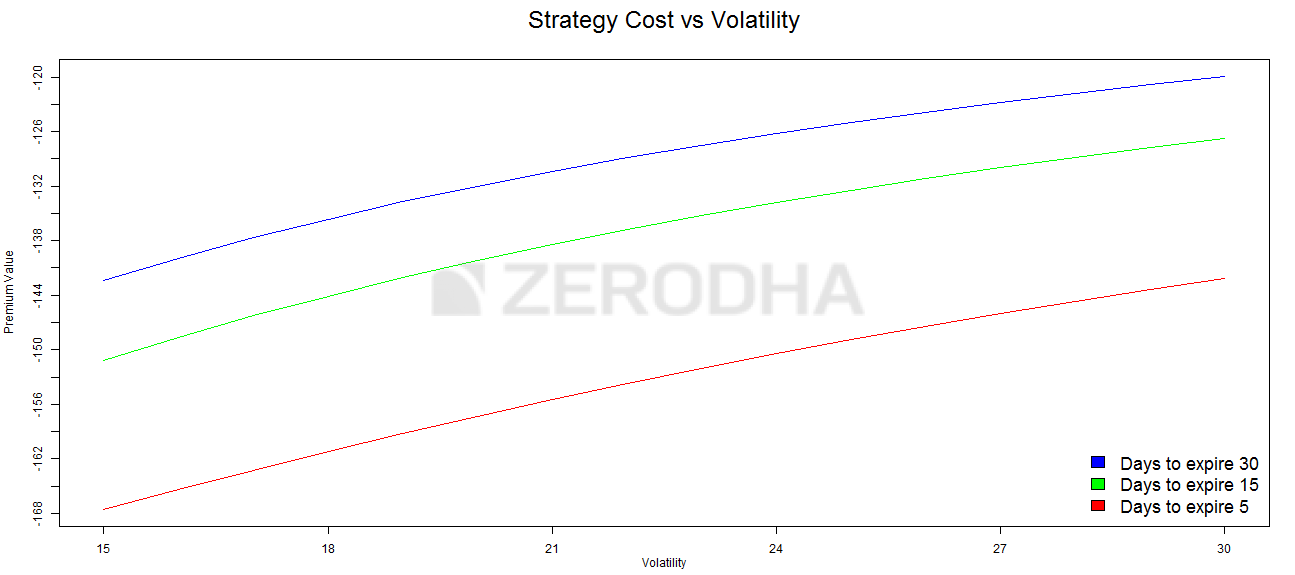

नीचे के ग्राफ में वोलैटिलिटी के हिसाब से स्ट्रैटेजी की कीमत में होने वाले बदलाव को दिखाया गया है

ऊपर का ग्राफ दिखाता है कि वोलैटिलिटी और समय में बदलाव के साथ साथ प्रीमियम कैसे बदलता है।

नीली रेखा बताती है कि वोलैटिलिटी बढ़ने पर स्ट्रैटेजी की कीमत में तब ज्यादा बदलाव नहीं होता है जब एक्सपायरी में काफी समय (30 दिन) बचे हों।

हरी रेखा बताती है कि वोलैटिलिटी बढ़ने पर स्ट्रैटेजी की कीमत में तब थोड़ा बदलाव होता है जब एक्सपायरी में 15 दिन का समय बचा हो।

लाल रेखा बताती है कि कि वोलैटिलिटी बढ़ने पर स्ट्रैटेजी की कीमत में तब काफी बदलाव होता है जब एक्सपायरी में 5 दिन का समय बचा हो।

इन ग्राफ से पता चलता है कि जब एक्सपायरी में काफी समय हो तो वोलैटिलिटी बढ़ने की ज्यादा चिंता नहीं करनी चाहिए। लेकिन एक्सपायरी के मध्य और अंत के बीच वोलैटिलिटी पर नजर रखनी चाहिए। बेयर कॉल स्प्रेड को तभी लेना चाहिए जब वोलैटिलिटी के बढ़ने की उम्मीद हो, जब आप वोलैटिलिटी के घटने की उम्मीद कर रहे हों तो इस स्ट्रैटेजी से बचना चाहिए।

इस अध्याय की मुख्य बातें

- बेयर कॉल स्प्रेड का इस्तेमाल आमतौर पर तब करना चाहिए जब बाजार पर आपका नजरिया मॉडरेटली बेयरिश हो।

- बेयर पुट स्प्रेड की जगह बेयर कॉल स्प्रेड आप तब चुनेंगे जब कॉल ऑप्शन का प्रीमियम पुट ऑप्शन के प्रीमियम से अधिक आकर्षक हो।

- फायदा और नुकसान दोनों ही सामित होते हैं।

- आम तौर पर बेयर कॉल स्प्रेड में एक साथ एक OTM ऑप्शन को खरीदा और एक ITM ऑप्शन को बेचा जाता है।

- बेयर कॉल स्प्रेड में आमतौर पर नेट क्रेडिट होता है, इस वजह से भी बेयर पुट स्प्रेड की जगह बेयर कॉल स्प्रेड को चुना जा सकता है।

- नेट क्रेडिट = मिला प्रीमियम – दिया गया प्रीमियम

- ब्रेकइवन = नीचे की स्ट्राइक + नेट क्रेडिट

- अधिकतम मुनाफा = नेट क्रेडिट

- अधिकतम नुकसान = स्प्रेड – नेट क्रेडिट

- स्ट्राइक को एक्सपायरी में समय के आधार पर चुनना चाहिए।

- बेयर कॉल स्प्रेड की स्ट्रैटेजी को तभी लेना चाहिए जब वोलैटिलिटी के बढ़ने की उम्मीद हो (खास कर सीरीज के दूसरे हिस्से में)।

Sir please explain

Pahla charan

Dusra charan

Sir calculation sahil kr dijiye…

ब्रेकइवन = नीचे की स्ट्राइक + नेट क्रेडिट

7100 + 98 = 7508

अधिकतम मुनाफा = नेट क्रेडिट

200 – 92 = 108

अधिकतम नुकसान = स्प्रेड – नेट क्रेडिट

– 98 = 202

सूचित करने के लिए धन्यवाद हम इसको चेक करके सही करदेंगे।

Very easy to understand

Bear 🐻 call speed

Happy learning 🙂

एक्सपायरी के दिन यदि कोई कॉल शॉट रह जाती है पोजीशन एग्जिट नहीं की तो क्या होगा

इसको एक्सचेंज द्वारा सेटल करदिया जायेगा।

Eska koi alag se charge to nahi lagta. Exchange