10.1 – बाजार के दिशा की दुविधा

कई बार ऐसा होता है कि आप बहुत सोच समझकर कोई लॉन्ग या शॉर्ट ट्रेड शुरू करते हैं, लेकिन आपके ट्रेड शुरू करने के कुछ देर बाद ही बाजार दूसरी दिशा में चलने लगता है। आपकी सारी रणनीति, योजना, प्रयास और पैसा, सब कुछ धरा रह जाता है। मुझे विश्वास है कि आप सब, कभी न कभी ऐसी स्थिति में जरूर फंसे होंगे। यही वजह है कि जो प्रोफेशनल ट्रेडर होते हैं वह एक सीधा-साधा ट्रेड लेने के बजाए हमेशा किसी ना किसी स्ट्रैटेजी का इस्तेमाल करते हैं, जिससे वो बाजार की ऐसी स्थितियों से बच सकें। बाजार की ऐसी रणनीति जिस पर बाजार की दिशा का कोई असर नहीं पड़ता उन्हें मार्केट न्यूट्रल या डेल्टा न्यूट्रल स्ट्रैटेजी कहा जाता है। अगले कुछ अध्यायों में हम मार्केट न्यूट्रल स्ट्रैटेजी पर चर्चा करेंगे और जानेंगे कि एक रिटेल ट्रेडर्स कब और कैसे ऐसी स्ट्रैटेजी का इस्तेमाल कर सकता है। तो सबसे पहले बात करते हैं लॉन्ग स्ट्रैडल की।

10.2 – लॉन्ग स्ट्रैडल

लॉन्ग स्ट्रैडल इस्तेमाल करने में शायद सबसे आसान मार्केट न्यूट्रल स्ट्रैटेजी है। इसका इस्तेमाल करने के बाद आपका P&L इस पर निर्भर नहीं करता कि बाजार किस दिशा में चल रहा है, बाजार किसी भी दिशा में चले, बस बाजार का चलना जरूरी होता है। जैसे ही बाजार किसी भी दिशा में चलता है, आपका P&L मुनाफा देने लगता है। एक लॉन्ग स्ट्रैडल बनाने के लिए बस आपको

- एक कॉल ऑप्शन खरीदना होता है

- एक पुट ऑप्शन खरीदना होता है

यह ध्यान रखें कि

- दोनों ऑप्शन एक ही अंडरलाइंग से जुड़े हों

- दोनों ऑप्शन एक ही एक्सपायरी के हों

- दोनों ऑप्शन एक ही स्ट्राइक से जुड़े हों

एक उदाहरण पर नजर डालते हैं जो लॉन्ग स्ट्रैडल को बनाने और इस स्ट्रैटेजी के पे ऑफ को दिखाता है। जब मैं स्ट्रैटेजी को बना रहा हूं तो बाजार 7579 पर है इस वजह से 7605 की स्ट्राइक एट द मनी (At The Money- ATM) है। लॉन्ग स्ट्रैडल के लिए हमें ATM कॉल और पुट ऑप्शन साथ-साथ खरीदने होंगे।

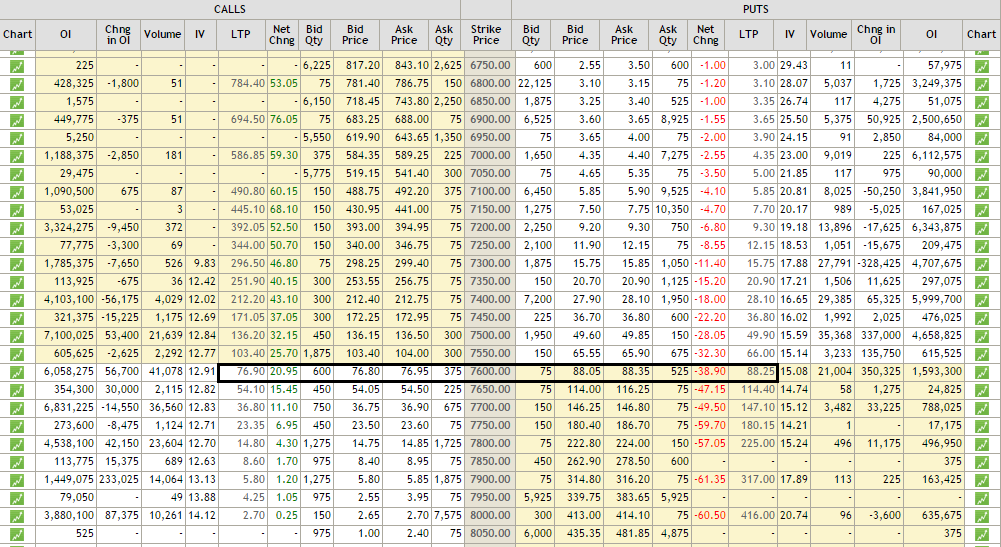

जैसा कि आप ऊपर के चित्र में देख सकते हैं इस 7600 CE ₹77 पर ट्रेड कर रहा है और 7600 PE ₹88 पर ट्रेड कर रहा है। इन दोनों को एक साथ खरीदने पर आपका नेट डेबिट होगा ₹165 का। स्ट्रैटेजी यह है कि ट्रेडर ATM स्ट्राइक पर कॉल और पुट दोनों ऑप्शन पर लॉन्ग है। इसलिए ट्रेडर को यह चिंता नहीं है कि बाजार के चाल की दिशा क्या होगी। अगर बाजार ऊपर जाता है तो ट्रेडर को उम्मीद है कि उसके कॉल ऑप्शन में फायदा होगा और यह फायदा पुट ऑप्शन में दिए गए प्रीमियम से हो रहे नुकसान से ज्यादा होगा। इसी तरह अगर बाजार नीचे जाता है तो पुट ऑप्शन से होने वाला फायदा कॉल ऑप्शन में होने वाले नुकसान से अधिक होगा। यहां यह माना जाता है कि बाजार किसी भी दिशा में चले एक ऑप्शन में इतना मुनाफा होगा कि वह दूसरे ऑप्शन में होने वाले घाटे के की भरपाई करने के बाद भी आपको कुछ मुनाफा देगा यानी P&L पॉजिटिव होगा। मतलब बाजार के चाल की दिशा का यहां कोई महत्व नहीं है। आइए कुछ अलग-अलग स्थितियों को देखते हैं

स्थिति 1 – बाजार 7200 पर एक्सपायर होता है पुट ऑप्शन में मुनाफा होता है। यह वह स्थिति है जहां पुट ऑप्शन में होने वाला मुनाफा ना सिर्फ कॉल ऑप्शन में होने वाले घाटे की भरपाई करता है बल्कि एक पॉजिटिव P&L भी देता है, 7200 पर –

- 7600 CE वर्थलेस एक्सपायर होगा इस वजह से, ₹77 का प्रीमियम जो हमने दिया है हम उसको गंवा देंगे

- 7600 PE इंट्रिन्सिक वैल्यू होगी 400, दिए गए प्रीमियम को इसमें से निकालने के बाद, मतलब ₹88 को निकालने के बाद, हमारे पास बचेंगे 400 – 88 = 312

- कुल यानी नेट पर ऑफ होगा 312 – 77 = +235

जैसा कि आप देख सकते हैं कि पुट ऑप्शन से होने वाला मुनाफे में से अगर हम पुट ऑप्शन के लिए दिया गया प्रीमियम और कॉल ऑप्शन के लिए दिया गया प्रीमियम निकाल दें, तो हमें एक पॉजिटिव P&L मिलता है

स्थिति 2 – बाजार 7435 पर (नीचे के ब्रेक इवन पर) एक्सपायर होता है। यह वह स्थिति है जहां पर ना तो पैसे बनते हैं और ना ही पैसे डूबते हैं।

- 7600 CE वर्थलेस एक्सपायर होगा इसलिए जो प्रीमियम दिया गया है उसको राइट ऑफ करना पड़ेगा यानी ₹77 का घाटा होगा

- 7600 PE की इंट्रिन्सिक वैल्यू होगी 165 इसका मतलब है कि एक यह हमारे पुट ऑप्शन का फायदा होगा

- लेकिन हमने कॉल और पुट ऑप्शन के लिए कुल ₹165 का प्रीमियम दिया है जो कि इस पुट ऑप्शन के होने वाले मुनाफे में के बराबर है

अगर आप ध्यान से देखें तो बाजार ATM स्ट्राइक से नीचे जाकर एक्सपायर हुआ है, इसीलिए पुट ऑप्शन में मुनाफा हो रहा है, लेकिन यह मुनाफा पुट और कुल कॉल ऑप्शन के लिए दिए गए प्रीमियम के बराबर है। इसलिए आपके पास कुछ भी पैसे नहीं बच रहे हैं।

स्थिति 3 – बाजार 7600 पर एक्सपायर होता है (ATM स्ट्राइक पर) 7600 पर स्थिति एकदम सीधी-सादी है, कॉल और पुट दोनों ऑप्शन वर्थलेस एक्सपायर होंगे और दिया गया प्रीमियम डूब जाएगा। यहां पर घाटा, दिए गए प्रीमियम यानी ₹165 के बराबर होगा।

स्थिति 4 – बाजार 7765 पर एक्सपायर होता है (ऊपर का ब्रेक इवन) यह स्थिति लगभग स्थिति 2 की तरह ही है। यहां पर स्ट्रैटेजी का ब्रेक इवन ATM स्ट्राइक के ऊपर बनता है

- 7600 CE की इंट्रिन्सिक वैल्यू होगी 165, यानी कॉल ऑप्शन में इतना फायदा होगा

- 7600 PE वर्थलेस एक्सपायर होगा इसलिए इसके लिए दिए गए प्रीमियम का भी घाटा होगा

- 7600 CE में होने वाला फायदा दोनों ऑप्शन के दिए गए प्रीमियम को मिलाकर होने वाले घाटे की भरपाई करेगा

इसलिए इस स्तर पर स्ट्रैटेजी का ब्रेक इवन होगा

स्थिति 5 – बाजार 8000 पर एक्सपायर होता है, कॉल ऑप्शन में पैसे बनते हैं इस स्थिति में बाजार 7600 के ATM स्तर से काफी ऊपर है। इसलिए कॉल ऑप्शन का प्रीमियम बढ़ेगा और इतना बढ़ेगा कि वह कॉल ऑप्शन के लिए दिए गए प्रीमियम की भरपाई कर देगा। आइए देखते हैं

- 7600 PE वर्थलेस एक्सपायर होगा इसलिए ₹88 का प्रीमियम चला जाएगा

- 8000 पर 7600 CE की इंट्रिन्सिक वैल्यू 400 होगी

- यहां नेट पे ऑफ होगा 400 – 88 -77 = + 235

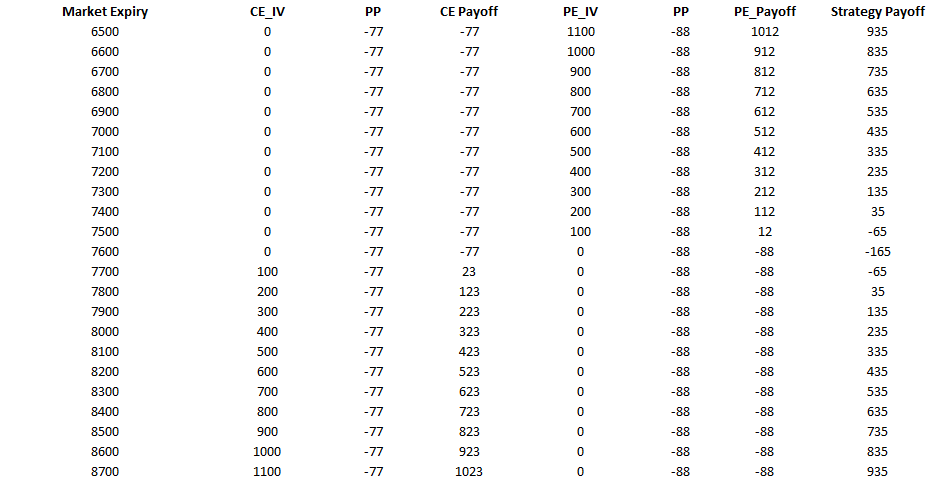

तो जैसा कि आप देख सकते हैं कि कॉल ऑप्शन में होने वाला मुनाफा इतना ज्यादा है कि वह दोनों ऑप्शन के लिए दिए गए कुल प्रीमियम की भरपाई कर सकता है। अब बाजार की अलग-अलग एक्सपायरी स्तर पर होने वाले पे ऑफ के टेबल पर नजर डालते हैं

जैसा कि आप देख सकते हैं कि

- अधिकतम घाटा (165) 7600 के स्तर पर होता है जो कि ATM स्ट्राइक है

- बाजार की किसी भी दशा में चले तो असीमित मुनाफा होता है

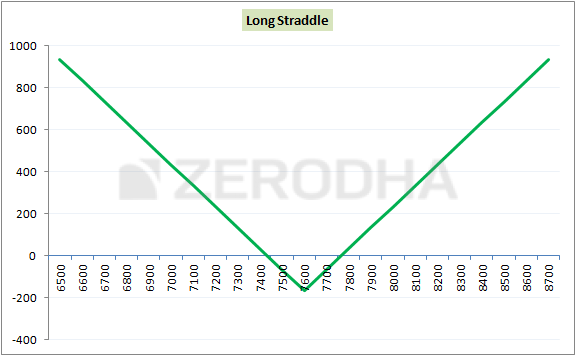

इनको पे ऑफ स्ट्रक्चर के ग्राफ में भी देखा जा सकता है

V की तरह दिखने वाले इस पे ऑफ ग्राफ से यह साफ है कि

- अगर ATM स्ट्राइक के नजरिए से देखा जाए तो इस स्ट्रैटेजी में दोनों दिशाओं में पैसे बनते हैं

- अधिकतम नुकसान तब होता है जब बाजार चलता नहीं है और ATM पर ही बना रहता है

- अधिकतम नुकसान = नेट यानी कुल दिया गया प्रीमियम

- यहां पर दो ब्रेक इवन है दोनों ही तरफ ATM से बराबर दूरी पर

- ऊपर का ब्रेक इवन = ATM + नेट प्रीमियम

- नीचे का ब्रेक इवन = ATM – नेट प्रीमियम

मुझे पूरा विश्वास है कि यह स्ट्रैटेजी आपको काफी सीधी लगी होगी और इस को अपनाना आपको समझ में आ गया होगा। संक्षेप में कहें तो, आपको कॉल और पुट दोनों खरीदना है। दोनों चरणों में एक सीमित नुकसान हो सकता है, इसलिए दोनों पोजीशन मिलाकर एक छोटे नुकसान की संभावना बनी रहती है। लेकिन स्ट्रैटेजी में फायदा असीमित होने की भी संभावना होती है। कुल मिलाकर एक लॉन्ग स्ट्रैडल बाज़ार में होने वाले बदलाव पर दांव लगाता है। बाजार ऊपर जाए या नीचे आप पैसे बनाते हैं, बाजार की दिशा यहां कोई मायने नहीं रखती। तो अगर दिशा मायने नहीं रखती तो इस स्ट्रैटेजी पर किस बात का असर पड़ता है?

10.3 – वोलैटिलिटी महत्वपूर्ण है

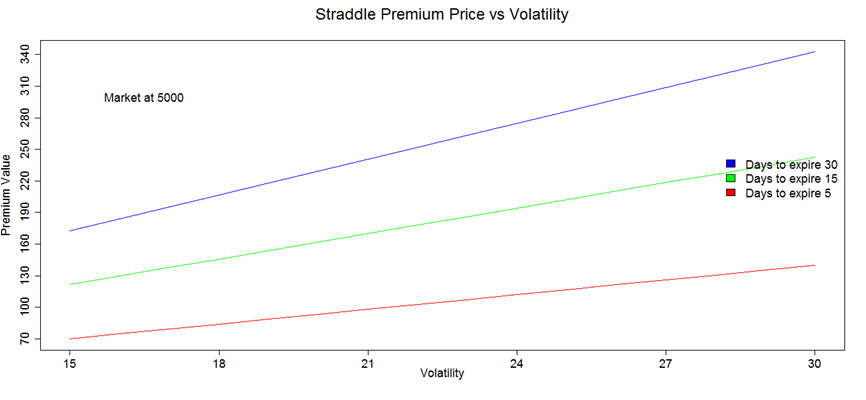

जब आप स्ट्रैडल का इस्तेमाल करते हैं वोलैटिलिटी काफी ज्यादा महत्वपूर्ण होती है, यह कहना अतिशयोक्ति नहीं होगी कि वोलैटिलिटी ही स्ट्रैडल का खेल बनाती या बिगाड़ती है। इसीलिए वोलैटिलिटी का सही आकलन ही स्ट्रैडल की सफलता की कुंजी है। नीचे के ग्राफ पर नजर डालिए

Y-axis पर स्ट्रैटेजी की कीमत यानी स्ट्रैटेजी पर होने वाले खर्च को दिखाया गया है, जो कि दोनों ऑप्शन का कुल प्रीमियम है। जबकि X-axis पर वोलैटिलिटी को दिखाया गया है। नीली हरी और लाल रेखाएं इस बात को दिखाती है कि जब एक्सपायरी में 30,15 और 5 दिन बचे हों और वोलैटिलिटी बढ़ रही हो, तो उसका प्रीमियम पर क्या असर पड़ता है। जैसा कि आप देख सकते हैं कि यह एक लीनियर ग्राफ है। इस पर इस बात का कोई असर नहीं है कि एक्सपायरी में कितना समय बचा है।

इस ग्राफ में दिख रहा है कि जब वोलैटिलिटी बढ़ती है तो इस स्ट्रैटेजी की कीमत भी बढ़ जाती है। इसी तरह जब वोलैटिलिटी घटती है तो इस स्ट्रैटेजी की कीमत भी घट जाती है। नीली रेखा पर नजर डालिए, इससे पता चलता है कि जब वोलैटिलिटी 15% है तो लॉन्ग स्ट्रैडल बनाने के लिए 160 का खर्च आता है। यहां याद रखिए कि लॉन्ग स्ट्रैडल का खर्च कॉल और पुट दोनों ऑप्शन को खरीदने के लिए मिला कर दिया गया कुल प्रीमियम है। मतलब 15% की वोलैटिलिटी पर लॉन्ग स्ट्रैडल बनाने की कीमत ₹160 होती है। लेकिन अगर वोलैटिलिटी 30% तक बढ़ जाती है तो यह खर्च ₹340 तक पहुंच जाता है। दूसरे शब्दों में कहें तो, लॉन्ग स्ट्रैडल में आप अपनी रकम दोगुना कर सकते हैं अगर

- आप स्ट्रैडल को महीने की शुरुआत में बनाएं

- लॉन्ग स्ट्रैडल बनाते समय वोलैटिलिटी नीचे हो

- आपके स्ट्रैडल बनाने के बाद वोलैटिलिटी दोगुनी हो जाए

आप हरी और लाल रेखाओं के साथ भी इसी तरीके से निष्कर्ष निकाल सकते हैं, जो यह दिखाएंगे कि वोलैटिलिटी बढ़ने के साथ स्ट्रैटेजी की कीमत कैसे बदलती है, जबकि एक्सपायरी में 15 या 5 दिन बचे हों। इसका यह भी मतलब है कि अगर आप उस समय स्ट्रैडल बना रहे हैं जब वोलैटिलिटी ऊपर हो और आपके स्ट्रैडल बनाने के बाद वोलैटिलिटी नीचे आ जाए तो आप पैसे गंवाएंगे। यह एक बहुत ही महत्वपूर्ण बात है और आपको इसे याद रखना चाहिए। इसी जगह, एक बार स्ट्रैटेजी के कुल डेल्टा पर भी चर्चा कर लेते हैं क्योंकि हम ATM स्ट्राइक पर लॉन्ग हैं इसलिए दोनों ऑप्शन का डेल्टा 0.5 होगा।

- कॉल ऑप्शन का डाटा + 0.5 होगा और

- पुट ऑप्शन का डेल्टा – 0.5 होगा।

कॉल ऑप्शन का डेल्टा पुट ऑप्शन के डेल्टा की भरपाई कर देता है इसलिए कुल मिलाकर नेट डेल्टा 0 हो जाता है। आपको याद ही होगा कि किसी पोजीशन का डेल्टा पोजीशन की दिशा के झुकाव को दिखाता है, एक पॉजिटिव डेल्टा यह दिखाता है कि बाजार का रुख तेजी का है और नेगेटिव डेल्टा यह दिखाता है कि बाजार में मंदी का रुख है। इसलिए 0 डेल्टा का मतलब है कि बाजार में दिशा के लेकर कोई भी रूख नहीं है। इसीलिए वो सभी स्ट्रैटेजी जिसमें डेल्टा जीरो होता है उनको डेल्टा न्यूट्रल स्ट्रैटेजी कहते हैं। डेल्टा न्यूट्रल स्ट्रैटेजी में बाजार की दिशा का कोई फर्क नहीं पड़ता।

10.4 – स्ट्रैडल में गलती कहां हो सकती है?

वैसे देखने में स्ट्रैडल एक बहुत ही आकर्षक लगता है, सोच कर देखिए कि बाजार किसी भी दिशा में चले, आप पैसे बनाएंगे। आपको करना सिर्फ यह है कि वोलैटिलिटी का सही अनुमान लगाना है। तो फिर ऐसे में, स्ट्रैडल के साथ गलती कहां हो सकती है, स्ट्रैडल में पैसे बनाने और आपके बीच में 2 चीजें आ सकती हैं

- थीटा डीकेय (Theta Decay) – सभी चीजों को देखते हुए ऑप्शन आमतौर पर डिप्रेशिएटिंग एसेट होते हैं, मतलब समय के साथ इनकी कीमत घटती रहती है और लॉन्ग पोजीशन पर इसका असर अधिक दिखाई देता है। आप एक्सपायरी के जितना नजदीक जाते जाएंगे ऑप्शन की टाइम वैल्यू उतनी ही कम होती जाएगी। यह टाइम डीकेय (Time decay) यानी समय के साथ होने वाली कीमत में कमी, एक्सपायरी के अंतिम हफ्ते में काफी तेजी से बढ़ता है। इसलिए आप आउट ऑफ द मनी (OTM) या एट द मनी (ATM) ऑप्शन को एक्सपायरी के अंतिम हफ्ते तक नहीं होल्ड करना चाहेंगे क्योंकि वहां प्रीमियम तेजी से गिरता है

- बड़ा ब्रेक इवन – ऊपर के उदाहरण को याद करें, स्ट्रैटेजी का ब्रेक इवन स्तर ATM से 165 प्वाइंट दूर है नीचे का ब्रेक इवन 7435 और ऊपर का ब्रेक इवन 7765 ,जबकि ATM स्ट्राइक 7600 की है। अगर प्रतिशत में देखे तो ब्रेक इवन तक पहुंचने के लिए बाजार को 2.2% चलना होगा। इसका मतलब है कि जिस समय आप स्ट्रैडल बनाते हैं उस समय के बाद से बाजार या स्टॉक को कम से कम 2.2% चलना होगा और तभी आप पैसे बना सकेंगे। और यह चाल अधिक से अधिक 30 दिनों के अंदर आनी चाहिए। साथ ही, अगर आप इस स्ट्रैटेजी में 1% से ज्यादा का मुनाफा कमाना चाहते हैं तो इसका मतलब है कि बाजार को 2.2% के बाद भी 1% ऊपर चलना होगा। इंडेक्स में इतनी बड़ी चाल का आना थोड़ा सा मुश्किल होता है। मैं इसको अगले अध्याय में विस्तार से समझाऊंगा।

ऊपर के दोनों बिंदुओं को ध्यान में रखते हुए और बाजार की वोलैटिलिटी के असर पर नजर रखते हुए हम संक्षेप में कह सकते हैं कि स्ट्रैडल से मुनाफा कमाने के लिए या इसके आपके पक्ष में काम करने के लिए

- स्ट्रैटेजी बनाते समय वोलैटिलिटी को नीचे होना चाहिए

- स्ट्रैटेजी के होल्डिंग अवधि में वोलैटिलिटी को ऊपर जाना चाहिए

- बाजार में एक बड़ी चाल आनी चाहिए चाहे वह किसी भी दिशा में आ रही हो

- बाजार की चाल एक निश्चित समय में और जल्दी होनी चाहिए यानी एक्सपायरी के पहले

लॉन्ग स्ट्रैडल में ट्रेडिंग का मेरा अनुभव बताता है कि इसमें मुनाफा तब होता है जब इसे बाजार में होने वाली किसी बड़ी घटना के आसपास बनाया जाए और ऐसी घटना का असर उससे भी ज्यादा हो जितने असर की बाजार उम्मीद कर रहा है । घटना और उससे होने वाले असर को थोड़ा और समझते हैं। इंफोसिस के आने वाली नतीजे को एक उदाहरण के तौर पर लेते हैं। घटना– इंफोसिस के तिमाही नतीजे उम्मीद– अगले कुछ तिमाही तक आमदनी में मामूली या बिलकुल बढ़त नहीं वास्तविक नतीजा – जैसी कि उम्मीद थी इंफोसिस घोषणा करता है कि अगली कुछ तिमाहियों तक उसकी आमदनी में मामूली बढ़त होगी या कोई बढ़त नहीं होगी।

अगर आप इस स्थिति में लॉन्ग स्ट्रैडल बनाया है तो क्योंकि उम्मीद सही साबित होती है इसलए आपका स्ट्रैडल पूरी तरीके से असफल हो जाएगा। ऐसा इसलिए होता है क्योंकि बड़ी घटनाओं के आसपास वोलैटिलिटी बढ़ जाती है इसकी वजह से प्रीमियम ऊपर होते हैं और ऐसे में अगर आप ATM कॉल और पुट ऑप्शन घटना के ठीक पहले खरीदते हैं तो इसका मतलब है कि आपने ऑप्शन तब खरीदे जब वोलैटिलिटी ऊंची है। जब घटना हो जाती है औऱ उसका ऐलान हो जाता है या नतीजा निकल आता है तब वोलैटिलिटी गिर जाती है और इसकी वजह से प्रीमियम भी नीचे आ जाते हैं। ऐसा होने पर स्ट्रैडल टूट जाता है और ट्रेडर को नुकसान होता है क्योंकि उसने ऊंची वोलैटिलिटी पर खरीदा और नीची वोलैटिलिटी पर बेचा। मैंने ऐसा होते कई बार देखा है और हर बार ट्रेडर को इसी वजह से पैसों का नुकसान होते हुए भी देता है।

नतीजा आपके पक्ष में हो – लेकिन मान लीजिए कि इंफोसिस साधारण या बिना बढ़त वाली आमदनी के बजाय अगली कुछ तिमाही तक एक बहुत ही ज्यादा अच्छी आमदनी होने का एलान करता है तो इसका मतलब है कि प्रीमियम काफी तेजी से ऊपर बढ़ेंगे क्योंकि इसे एलान बाजार को चौंका दिया है। ऐसा होने पर स्ट्रैडल में काफी ज्यादा फायदा हो सकता है। इसका मतलब है कि स्ट्रैडल के सफल होने में एक और महत्वपूर्ण वस्तु है, वो है कि आपको उस घटना के नतीजे का अनुमान बाजार के अनुमान के ज्यादा अच्छा करना होगा। आप एक साधारण या आम अनुमान के भरोसे पर स्ट्रैडल नहीं बना सकते। आपको लग रहा होगा कि यह एक मुश्किल काम है, लेकिन मेरी बात पर भरोसा कीजिए कुछ साल अच्छे से ट्रेडिंग करने के अनुभव के बाद आप आमतौर पर ऐसे नतीजों का अनुमान ज्यादा बेहतर तरीके से लगा सकेंगे। आपको बेहतर समझाने के लिए अब मैं उन सारे महत्वपूर्ण मुद्दों की फिर से बता रहा हूं जो एक स्ट्रैडल में मुनाफा बनाने में मदद करते हैं

- स्ट्रैटेजी को काम में लाते समय वोलैटिलिटी को नीचे होना चाहिए

- स्ट्रैटेजी के होल्डिंग पीरियड यानी जिस समय आप अपनी पोजीशन होल्ड कर रहे हैं उस समय वोलैटिलिटी बढ़नी चाहिए

- बाजार को एक बड़ी चाल दिखानी होगी, भले ही वह किसी भी दिशा में चल रहा हो

- बाजार की यह बड़ी चाल समय के अंदर और जल्दी होनी चाहिए, एक्सपायरी होने के पहले

- लॉन्ग स्ट्रैडल आमतौर पर बाजार की बड़ी घटनाओं के आसपास बनाए जाने चाहिए और उन घटनाओं का नतीजा बाजार की उम्मीदों के से काफी अलग होना चाहिए

आपको लग रहा होगा कि लॉन्ग स्ट्रैडल में मुनाफा कमाने के लिए काफी दिक्कतें आ सकती हैं। लेकिन चिंता मत कीजिए, अगले अध्याय में मैं इसका इलाज भी बताऊंगा। यानी शॉर्ट स्ट्रैडल और ये कि ये कितना महत्वपूर्ण होता है

इस अध्याय की मुख्य बातें

- वह स्ट्रैटेजी जिस पर बाजार की दिशा का कोई असर नहीं पड़ता उन्हें मार्केट न्यूट्रल या डेल्टा न्यूट्रल कहते हैं।

- मार्केट न्यूट्रल स्ट्रैटेजी जैसे लॉन्ग स्ट्रैडल बाजार में किसी भी दिशा की चाल होने पर पैसे बनाती है।

- लॉन्ग स्ट्रैडल में आपको ATM कॉल और पुट ऑप्शन को साथ-साथ खरीदना होता है, ये ऑप्शन एक ही अंडरलाइंग के, एक स्ट्राइक वाले और एक ही एक्सपायरी के होने चाहिए।

- कॉल और पुट ऑप्शन को खरीदकर ट्रेडर्स बाजार में दोनों दिशाओं पर पैसे लगा रहा होता है।

- अधिकतम नुकसान कुल दिए गए प्रीमियम के बराबर होता है और यह उस स्ट्राइक पर होता है जहां पर लॉन्ग स्ट्रैडल की शुरुआत की गई है।

- ऊपर का ब्रेक इवन स्ट्राइक + नेट प्रीमियम के बराबर होता है।

- नीचे का ब्रेक इवन स्ट्राइक – नेट प्रीमियम के बराबर होता है।

- लॉन्ग स्ट्रैडल का कुल डेल्टा जीरो होता है।

- स्ट्रैटेजी को काम में लाते समय वोलैटटिलिटी को नीचे होना चाहिए।

- जब आप पोजीशन होल्ड कर रहे हो यानी होल्डिंग पीरियड में वोलैटिलिटी को ऊपर बढ़ना चाहिए।

- बाजार में एक बड़ी चाल या मूव आना चाहिए चाहे वह किसी भी दिशा में हो।

- बाजार कि यह बड़ी चाल एक निश्चित समय में और जल्दी से होनी चाहिए यानी एक्सपायरी के भीतर होनी चाहिए।

- लॉन्ग स्ट्रैडल बनाने का सबसे अच्छा समय बाजार की किसी बड़ी घटना के पास होता है और इस घटना का नतीजा बाजार के आम उम्मीद से काफी अलग होना चाहिए।

jab weekly expiry me jyada premium hoga to breakeven point jyada ban jayega aur fir profit kaise hoga.

आप इसे प्रीमियम के नजरिये से ट्रेड सकते हैं मतलब प्राथमिक क्यू के रूप में प्रीमियम में अंतर रखने के लिए ट्रेड करें और ऑप्शन स्ट्रेटेजी के संबंध में नहीं।

VOLATILITY KAM MATLAB VOLATILITY KA MAN KITNA HONA CHAIYE E,G-30,40 PLEASE GIVE ANS

वोलैटिलिटी भी इसी मॉड्यूल के आखरी कुछ अध्यायों में बताया गया है आप इस मॉड्यूल को पूरा पढ़ेँ।

कृपया kite पर कॉल और पुट ऑप्शन ट्रेड करने का तरीका समझाये ।

यह जानकारी हमारे वेबसाइट पर उपलब्ध है कृपया हमारे सपोर्ट पोर्टल को पढ़ें: https://support.zerodha.com/

Which volatility we need to check:

1. implied volatility

2. volatility index

For take long straddle?

You look at the implied vol and compare the same with the ViX or historical volatility to get a perspective.

Thank you so much sir