13.1 – सुमितोमो कॉपर स्कैंडल (घोटाला)

अगर आप कमोडिटी बाजार के बारे में थोड़ा सा भी जानते हैं तो आपने सुमितोमो कॉपर स्कैंडल की कहानी जरूर सुनी होगी। इस स्कैंडल की शुरुआत करीब 1995 में हुई- जापान में। लेकिन यह स्कैंडल इतना बड़ा था कि दुनिया भर के कमोडिटी बाजारों और कमोडिटी ट्रेडिंग पर इसने असर डाला और आज तक इसके बारे में चर्चा होती है। इसे ट्रेडिंग को ठगी का एक नमूना माना जाता है।

सुमितोमो कॉरपोरेशन जापान की एक बहुत बड़ी कंपनी है, इसका मुख्यालय जापान में है और ये वहीं पर लिस्टेड है। इसका कारोबार दुनिया भर में है और ये कई तरह के कारोबार करती है। कंपनी तरह-तरह की वस्तुओं और कमोडिटी की ट्रेडिंग करती है। उन दिनों सुमितोमो में कॉपर ट्रेडिंग यानी तांबे की ट्रेडिंग का एक बहुत बड़ा विभाग था। कंपनी स्पॉट बाजार में कॉपर खरीदती थी और फिर उनको अपने भंडार गृहों में जमा कर के रखती थी, जिससे उसकी ट्रेडिंग कर सके। साथ ही, लंदन मेटल एक्सचेंज पर कॉपर के फ्यूचर्स में भी कंपनी काफी निवेश करती थी। सुमितोमो के मुख्य कॉपर ट्रेडर थे- यासुओ हमानाका। कॉपर यानी तांबे से जुड़ी किसी भी चीज के लिए सुमितोमो में उन्ही का नाम लिया जाता था।

तो उस घोटाले या स्कैंडल में क्या हुआ था-

- यासुओ हमानाका ने स्पॉट बाजार में कॉपर खरीदा और उसको अपने भंडार गृहों में जमा कर लिया।

- उन्होंने यह कॉपर केवल जापान में नहीं खरीदा बल्कि दुनियाभर के बाजारों में खरीदा और अलग-अलग जगहों पर उनको जमा करके रखा।

- इसका मतलब है कि कॉपर के स्पॉट बाजार में वह लॉन्ग थे यानी खरीदारी कर रहे थे।

- दुनियाभर के बाजारों में जितना कॉपर स्पॉट में खरीदा या बेचा जा रहा था उसका 5% सुमितोमो के पास था। उस समय इस दुनिया में यासुओ हमानाका से ज्यादा कॉपर किसी के पास नहीं था। इस तरह से वो एक ऐसी स्थिति में था जहां पर वह कॉपर की कीमतों को अपने हिसाब से कंट्रोल कर सकता था।

- साथ ही, उसने लंदन मेटल एक्सचेंज यानी LME पर कॉपर फ्यूचर भी खरीद रखा था।

- हर ट्रेडर को पता था कि यासुओ हमानाका कॉपर का सबसे बड़ा Bull (बुल) था, लेकिन कोई ये नहीं जानता था कि उसने कितना एक्स्पोज़र ले रखा है। (क्योंकि उस समय LME अपने ओपन इंटरेस्ट डाटा को पब्लिक में जारी नहीं करता था।)

- जब भी कोई ट्रेडर या ट्रेडिंग कंपनी कॉपर को शॉर्ट करती थी तो हमानाका उसको खरीद लेता था। उसके लिए ऐसा करना आसान था क्योंकि सुमितोमो के पास काफी कैश था और कंपनी इस ट्रेड को फंड कर रही थी।

- यासुओ हमानाका ने इतना बड़ी मात्रा में कॉपर खरीदा था कि कॉपर की कीमतें ऊपर चली गई।

- याद रखें कि कॉपर एक इंटरनेशनल यानी अंतर्राष्ट्रीय कमोडिटी है और इसकी कीमतें बाजार तय करता है (LME फ्यूचर)।

- तो LME पर कीमत ऊपर गई, शॉर्ट करने वाले ट्रेडर फंस गए और हमानाका ने फ्यूचर्स में काफी मुनाफा कमाया।

- शॉर्ट करने वाले ट्रेडर को डिफॉल्ट करना पड़ा और उन्हें एक्सपायरी पर कॉपर की डिलीवरी देनी पड़ी।

- ऐसे में, हर ट्रेडर को सुमितोमो से महंगी कीमत पर कॉपर खरीदना पड़ता था जिसका मतलब था कि सुमितोमो अपनी स्पॉट की पोजीशन पर भी बहुत सारे मुनाफा कमा रहा था।

- यह मुनाफा इतना बढ़ता गया कि यासुओ हमानाका कॉपर का किंग बन गया।

यह सब एक दशक से ज्यादा ऐसे ही चलता रहा। लेकिन 90 के दशक के शुरुआत में चीन ने अपना कॉपर का उत्पादन बढ़ा दिया। वहां उत्पादन इतना ज्यादा होने लगा कि बाजार में हर तरफ कॉपर आसानी से मिलने लगा। इस वजह से, कॉपर की कीमतें नीचे आने लगी और हमानाका को मुश्किल होने लगी। उसके पास इतना माल था कि उसे बाजार में बेचना आसान नहीं था। आखिर बाजार में सब कुछ तो वह खुद ही खरीद रहा था। तब उसने अपनी लॉन्ग पोजीशन को बचाए रखने के लिए पैसे उधार पर लेने शुरू कर दिए। याद रखिए कि ये सारी पोजीशन लेवरेज वाली थी और जब आपके पास किसी लेवरेज पोजीशन की बहुत बड़ी मात्रा होती है, तो कीमत में छोटा सा बदलाव भी आपका बड़ा भारी नुकसान करा सकता है।

फिर एक दिन यही हुआ, कॉपर की कीमत जोर से गिरीं और यासुओ हमानाका का कॉपर साम्राज्य ध्वस्त हो गया। घाटा इतना बड़ा था कि सुमितोमो कॉरपोरेशन को दिवालियापन यानी बैंक्रप्टसी (bankruptcy) के लिए अर्जी देनी पड़ी। 1995 की कीमतों में कंपनी को करीब 5 बिलियन डॉलर का नुकसान हुआ।

इसके बाद वही हुआ जो आमतौर पर होता है। कुछ लोगों पर उंगलियां उठीं, कुछ मुकदमे हुए, कुछ सफाई दी गई और ड्रामा चलता रहा। लेकिन इस कहानी से सीख ये मिली कि रिस्क मैनेजमेंट कितना जरूरी होता है। इसके बारे में बात हम एक अलग मॉडयूल में करेंगे।

लेकिन अभी हम कॉपर से जुड़ी जरूरी जानकारी के लिए आगे बढ़ते हैं।

13.2 – कॉपर की जरूरी जानकारी

कॉपर यानी तांबा एक बेस मेटल है। MCX पर इसका अच्छा खासा कारोबार होता है। जो धातुएं सोने और चांदी की तरह महंगी धातु नहीं होती हैं उन्हें बेस मेटल कहा जाता है।

MCX पर कॉपर में हर दिन करीब ₹2,050 करोड़ रुपए का कारोबार होता है और करीब 55,000 लॉट्स बेचे और खरीदे जाते हैं। MCX पर कॉपर में काफी लिक्विडिटी होती है। यह लिक्विडिटी सोना या क्रूड ऑयल के बराबर होती है।

कॉपर एक बहुत ही जरूरी धातु है। खपत के मामले में, स्टील और एल्युमिनियम के बाद यह तीसरे नंबर की सबसे ज्यादा इसकी खपत वाली धातु है। एल्युमिनियम की तरह ही कॉपर की कीमत सीधे तौर पर दुनिया की आर्थिक हालत से जुड़ी होती है। आपको शायद पता हो कि कॉपर इलेक्ट्रिसिटी यानी बिजली का एक अच्छा कंडक्टर है और इसलिए कॉपर का इस्तेमाल बिजली के तार बनाने में होता है। शायद आपको यह भी पता हो कि टेस्ला की कार बनाने में कॉपर की मोटर का इस्तेमाल होता है।

इसके अलावा कॉपर का इस्तेमाल बहुत सारी चीजों में होता है, जैसे

- बिल्डिंग और कंस्ट्रक्शन

- कॉपर एलॉय मोल्ड

- इलेक्ट्रिक और इलेक्ट्रॉनिक

- प्लंबिंग

- औद्योगिक उत्पादन

- टेलीकॉम

- रेलवे।

लेकिन मेरे लिए इसका सबसे महत्वपूर्ण उपयोग यह है-

क्या आप अनुमान लगा पाए, अगर हां तो आपकी और मेरी रुचि में ये कॉमन है।

कॉपर की मांग हमेशा वैसे ही चलती है जैसे एल्युमिनियम की चलती है। नीचे के चित्र पर नजर डालिए।

स्रोत- हिंडालको की वार्षिक रिपोर्ट 2015-16

2015 में रिफाइंड कॉपर की दुनिया भर की डिमांड करीब 24 मिलियन टन थी। इसमें से आधी मांग चीन और जापान से थी। कॉपर की सप्लाई उसकी मांग से ज्यादा थी और कमोडिटी बाजार में ज्यादा माल आने की वजह से कीमतें पिछले कुछ सालों के मुकाबले काफी नीचे थी।

कॉपर की फंडामेंटल की जानकारी तो जरूरी है, लेकिन किसी भी दूसरी कमोडिटी की तरह ही कॉपर की ट्रेडिंग में भी मैं चार्ट पर ज्यादा भरोसा करता हूं। इसलिए आइए पहले कॉन्ट्रैक्ट की जरूरी बातों को समझ लेते हैं। एल्युमिनियम और कॉपर दोनों में दो तरह के कॉन्ट्रैक्ट होते हैं – बिग कॉपर कॉन्ट्रैक्ट और इसका मिनी कॉन्ट्रैक्ट। पहले बिग कॉपर कॉन्ट्रैक्ट पर नजर डालते हैं।

कीमत-प्राइस कोट (Price Quote) – प्रति किलोग्राम

लॉट साइज – 1 मिट्रिक/मेट्रिक टन

टिक साइज – ₹0.05

प्रति टिक P&L – ₹0.05 * 1000 = ₹50

एक्सपायरी – हर महीने की अंतिम तारीख

डिलीवरी यूनिट – 10 मिट्रिक टन

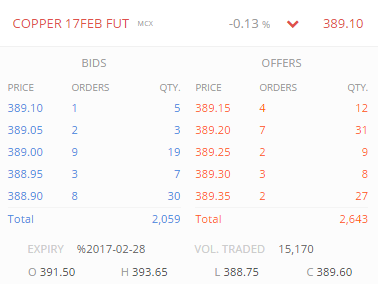

फरवरी 2017 में एक्सपायर हो रहे कॉन्ट्रैक्ट के कोट (Quote) पर नजर डालते हैं

यहां पर कीमत ₹ 389.1 प्रति किलो दिख रही है। इस वजह से कॉन्ट्रैक्ट वैल्यू होगी –

लॉट साइज * कीमत

= 1000 * 389.1

= Rs.389,100/-

NRML ट्रेड की मार्जिन को नीचे दिखाया गया है –

तो ये है 30,544 यानी करीब 7.8%, जबकि MIS ट्रेड की मार्जिन इसकी आधी होगी।

कॉपर मिनी कॉन्ट्रैक्ट का लॉट साइज छोटा है इसलिए प्रति टिक P&L भी छोटा होगा और मार्जिन भी।

कीमत – प्राइस कोट (Price Quote) – प्रति किलोग्राम

लॉट साइज – 250 किलोग्राम

टिक साइज – ₹0.05

प्रति टिक P&L – ₹0.05 * 250 = ₹ 12.50

एक्सपायरी – हर महीने की अंतिम तारीख

डिलीवरी यूनिट – 10 मिट्रिक टन

मेरी सलाह यह होगी कि आप कॉपर में ट्रेड करने के लिए या फिर किसी भी कमोडिटी में ट्रेड करने के लिए टेक्निकल एनालिसिस का सहारा लें। कॉपर जैसी किसी भी लिक्विड कमोडिटी में टेक्निकल एनालिसिस अच्छा काम करती है। और अगर आपको सिर्फ कॉन्ट्रैक्ट की जरूरी जानकारी पता हो तो आप आसानी से ये ट्रेड कर सकते हैं।

अब एल्युमिनियम की तरफ बढ़ते हैं।

13.3 – एल्युमिनियम की जरूरी जानकारी

याद रखिए कि यहां पर हमारा इरादा सिर्फ जरूरी जानकारी को जुटाना है। हम इस विषय के विस्तार में नहीं जा रहे हैं क्योंकि हमारा इरादा इस कमोडिटी में ट्रेड करने का है और ऐसा ट्रेड जिसमें हम इसे सिर्फ 2 या 3 दिनों के लिए ही होल्ड करेंगे। इसलिए बजाय फंडामेंटल जानकारी बढ़ाते जाने के हमारा फोकस इस पर होना चाहिए कि कीमत कैसे चल रही हैं। इसलिए मैं जरूरी जानकारी दूंगा और अध्याय के अंत में कुछ बुलेट प्वाइंट भी दूंगा जिससे आप इन चीजों को ठीक से समझ सकें। इसके बाद कॉन्ट्रैक्ट की जानकारी को देखेंगे।

आमतौर पर एल्युमिनियम का नाम आते ही हम सबको एक पतले सिल्वर फॉयल (Silver Foil) का ध्यान आता है जिसमें आप अपना खाना लपेटते हैं। लेकिन एल्युमिनियम के और बहुत सारे इस्तेमाल होते हैं।

एल्युमिनियम के बारे में कुछ जरूरी बातें आपको जाननी चाहिए, वो हैं

- एल्युमिनियम की सप्लाई बहुत ज्यादा है (एल्युमिनियम की कोई कमी नहीं है)। पृथ्वी की सतह का करीब 8% हिस्सा एल्युमिनियम से बना हुआ है मतलब दुनिया में ऑक्सीजन और सिलिकॉन के बाद सबसे ज्यादा आसानी से मिलने वाली वस्तु एल्युमिनियम है।

- एल्युमिनियम में जंग नहीं लगता और इसलिए इसका इस्तेमाल काफी ज्यादा होता है।

- एल्युमिनियम के उत्पादन में बिजली का खर्च बहुत ज्यादा होता है। एक मेट्रिक टन एल्युमिनियम बनाने के लिए करीब 17.4 मेगावाट बिजली की जरूरत पड़ती है। यहां देखिए –

ऊपर के चित्र में हाईलाइट करके दिखाया गया हिस्सा हिंडाल्को का वह खर्च है जो वह जो कंपनी बिजली और ईंधन पर करती है। जैसा कि आप देख सकते हैं कि ये कुल खर्च का करीब 10% है। याद रखिए कि हिंडाल्को के पास अपने खुद के बिजली घर हैं इसलिए मुझे लगता है कि यह खर्च उस बिजली पर किया गया है जिस बिजली की खरीदारी अपने द्वारा बनाई गई बिजली के इस्तेमाल बाद की गयी है।

- ये जानना भी जरूरी है कि एल्युमिनियम को रि-साइकिल करने में काफी कम बिजली लगती है। एल्युमिनियम को बनाने में जितनी बिजली खर्च होती है, उसका सिर्फ 5% ही रि-साइकल करने में लगती है।

- एल्युमिनियम के बहुत सारे इस्तेमाल होते हैं– एक स्मार्टफोन से लेकर बड़े हवाई जहाज बोईंग 747 तक। शायद आपको पता हो कि एक बोइंग 747 बनाने में करीब 70,000 किलो एल्युमिनियम का इस्तेमाल होता है।

- एल्युमिनियम का और भी बहुत सारे उद्योगों में इस्तेमाल होता है जैसे ऑटोमोटिव, बिल्डिंग और कंस्ट्रक्शन, डिफेंस, इलेक्ट्रिक, इलेक्ट्रॉनिक, फार्मास्यूटिकल और व्हाइट गुड्स वगैरह।

- एल्युमिनियम एक ऐसा धातु है जिसकी सप्लाई और डिमांड दोनों काफी ज्यादा है।

- MCX पर एल्युमिनियम की कीमत अंतरराष्ट्रीय कीमत के हिसाब से ऊपर-नीचे होती हैं और अंतरराष्ट्रीय कीमत LME (London Metal Exchange) के कारोबार से तय होती हैं।

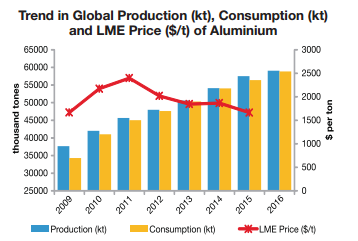

नीचे के चित्र को ध्यान से देखने पर आपको समझ में आएगा कि एल्युमिनियम का उत्पादन, सप्लाई और कीमत (LME पर) किस तरीके से चलती हैं।

स्त्रोत- हिंडालको वार्षिक रिपोर्ट 2015 2016

यह चार्ट बहुत ही रोचक है। इसके आधार पर आप ट्रेडिंग के कुछ सिद्धांत बना सकते हैं। इस चार्ट को छोटे-छोटे हिस्सों में बांटते हैं और देखते हैं-

- दुनिया के उत्पादन को देखें (नीले बार से दिखाए गए)- 2015 में एल्युमिनियम का उत्पादन करीब 56 मिलियन टन का था। इसका मतलब है कि पिछले साल के मुकाबले इसके उत्पादन में 4% की बढ़ोतरी हुई।

- इसके उत्पादन में पिछले 8 साल में CAGR तौर पर 6% की बढ़ोतरी हुई।

- इसकी मांग (पीले रंग का बार ) इसके उत्पादन के बराबर है। इसका मतलब है कि सप्लाई और डिमांड में कोई अंतर नहीं है।

- वास्तव में सप्लाई और डिमांड पिछले कई सालों से ऐसा ही रहा है, उनमें बदलाव नहीं हुआ है।

- एल्युमिनियम की कीमत पिछले कुछ सालों में नीचे आई है। यह आमतौर पर $1,500 प्रति टन पर हैं जबकि इसकी कीमत का सबसे ऊँचा स्तर $2,500 प्रति टन रहा है। इसका मतलब ये है कि इसकी कीमत उस रिकार्ड स्तर से काफी कम है। आपने कई बार सुना होगा कि दुनिया में कमोडिटी की एक तरीके से बाढ़ आ गई है। चीन में कमोडिटी की मांग जिस तरीके से बढ़ी है, उसने एल्युमिनियम की कीमतों पर काफी असर डाला है।

- भारत में एल्युमिनियम की मांग दुनिया के दूसरे देशों के मुकाबले ज्यादा (प्रतिशत के आधार पर) है। हिंडालको की वार्षिक रिपोर्ट के हिसाब से भारत में एल्युमिनियम की मांग करीब 2 मिलियन टन सालाना की है। इस मांग को ज्यादातर आयात के जरिए पूरा किया जाता है।

मुझे लगता है कि शुरूआत करने के लिए एल्युमिनियम के बारे में इतनी फंडामेंटल जानकारी आपके लिए काफी है। मैं एल्युमिनियम की ट्रेडिंग टेक्निकल एनालिसिस के जरिए ही करूंगा क्योंकि मैं इसको कम समय के लिए होल्ड करने का इरादा रखता हूं। मैं कभी भी इस ट्रेड को कुछ ट्रेडिंग सेशन से ज्यादा होल्ड नहीं करूंगा।

तो अब आगे बढ़ते हैं और MCX पर एल्युमिनियम के कॉन्ट्रैक्ट को देखते हैं।

13.4 – एल्युमिनियम के कॉन्ट्रैक्ट की जानकारी

MCX पर एल्युमिनियम के दो मुख्य कॉन्ट्रैक्ट होते हैं- एक बिग एल्युमिनियम कॉन्ट्रैक्ट और दूसरा Sल्युमिनियम मिनी कॉन्ट्रैक्ट। इन दोनों के बीच में अंतर सिर्फ लॉट साइज का होता है और इसी वजह से इनकी कॉन्ट्रैक्ट वैल्यू भी अलग-अलग होती है। पहले हम बिग एल्युमिनियम कॉन्ट्रैक्ट पर नजर डालते हैं।

बिग एल्युमिनियम कॉन्ट्रैक्ट में हर दिन औसतन करीब-करीब 375 करोड़ रुपए का कारोबार होता है। कभी-कभी इस ट्रेड का औसत वॉल्यूम 500 करोड़ तक भी पहुंच जाता है। आपको समझ में आ ही गया होगा कि यह उतना ज्यादा नहीं है जितना सोना या कच्चे तेल में होता है।

इस कॉन्ट्रैक्ट की बाकी जानकारी ये है –

कीमत-प्राइस कोट (Price Quote) – प्रति किलोग्राम

लॉट साइज – 5 मिट्रिक टन

यह एक बहुत बड़ा कॉन्ट्रैक्ट है। एक मिट्रिक टन का मतलब 1000 किलो होता है तो 5 मिट्रिक टन का मतलब है – 5000 किलो। चूंकि कीमत प्रति किलो के हिसाब से कोट (quote) की जाती है और लॉट साइज 5000 किलो का है और अगर एक टिक एक रुपए के बराबर है तो प्रति टिक P&L ₹5000 का होता है जो कि काफी ज्यादा है, खास तौर पर रिटेल ट्रेडिंग के हिसाब से। इसीलिए MCX ने टिक साइज को पांच पैसे तक कर दिया है।

टिक साइज – ₹0.05

प्रति टिक P&L – ₹0.05 * 5000 = ₹ 250

एक्सपायरी – महीने की अंतिम तारीख

डिलीवरी यूनिट – 10 मिट्रिक टन

अब इस जानकारी को जरा विस्तार से समझते हैं। MCX पर एल्युमिनियम की कीमत प्रति किलोग्राम के रूप में बताई जाती है। नीचे के चित्र को देखिए जिसमें मार्केट डेप्थ को दिखाया गया है-

जैसा कि आप देख सकते हैं कि दिसंबर 2016 में एक्सपायर हो रहा कॉन्ट्रैक्ट 118.4 रूपए प्रति किलो पर है।

लॉट साइज 5 मिट्रिक टन (5000 किलो) है, जिसका मतलब है कि अगर आप एल्युमिनियम को खरीदना (लॉन्ग होना) चाहते हैं तो कुल कॉन्ट्रैक्ट वैल्यू होगी –

लॉट साइज * कीमत

= 5000 * 118.4 (लॉन्ग जाने की ऑफर कीमत)

= Rs. 592,000/-

एल्युमिनियम की कीमत में कम से कम 0.05 का बदलाव होता है, तो अगर कीमत 118.40 से 118.45 हो जाती है तो कुल मुनाफा होगा –

118.45 – 118.40

= 0.05

= 0.05 * 5000

= Rs. 250

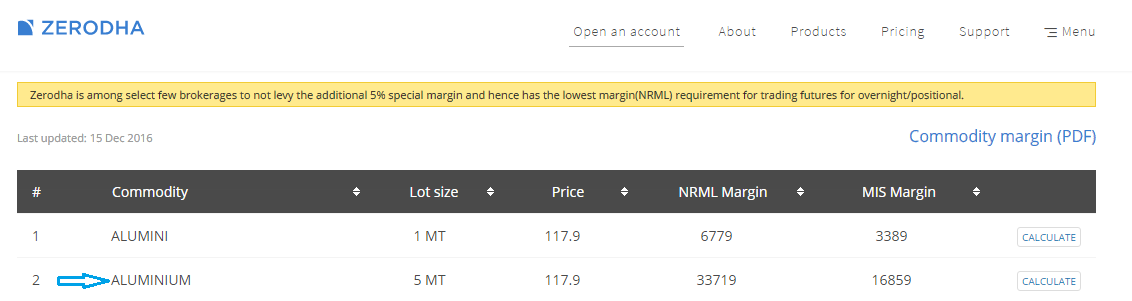

मार्जिन के लिए इस चित्र पर नजर डालिए –

NRML ट्रेड की मार्जिन होगी 33,719 रुपये जो कि करीब 5.6% है। MIS ट्रेड की मार्जिन करीब इसकी आधी है।

एल्युमिनियम मिनी कॉन्ट्रैक्ट की जानकारी पर नजर डालते हैं –

कीमत-प्राइस कोट (Price Quote) – प्रति किलोग्राम

लॉट साइज – 1 मिट्रिक टन

टिक साइज – ₹0.05

प्रति टिक P&L – ₹0.05 * 1000 = ₹ 50

एक्सपायरी – महीने की अंतिम तारीख

डिलीवरी यूनिट – 10 मिट्रिक टन

कॉन्ट्रैक्ट वैल्यू काफी कम है –

= 1000 * 118.4 (लॉन्ग जाने की ऑफर कीमत)

= Rs. 118,400/-

NRML ट्रेड की मार्जिन होगी 6,779 रुपये, जो कि करीब 5.7% है। MIS ट्रेड की मार्जिन काफी कम है करीब 3,389 रुपये जो कि कॉन्ट्रैक्ट वैल्यू की करीब 2.8% है।

प्रति टिक P&L है ₹50, इस वजह से ट्रेडिंग आसान है।

मुझे लगता है कि इतनी जानकारी एल्युमिनियम में ट्रेडिंग शुरू करने के लिए काफी है। सच कहूं तो आपको सिर्फ चार्ट को देखना है, एक नजरिया बनाना है, उस हिसाब से अपना ट्रेड लगाना है और आप एक अच्छे ट्रेडर बन सकते हैं। अगर आप एल्युमिनियम के बारे में और ज्यादा जानना चाहते हैं तो आप इस वेबसाइट पर नजर डाल सकते हैं- http://www.world-aluminium.org/ और http://www.aluminum.org/

इस अध्याय की मुख्य बातें

- तांबा और एल्युमिनियम यानी कॉपर और एल्युमिनियम दोनों बेस मेटल हैं।

- एल्युमिनियम बहुत ज्यादा आसानी से मिलने वाली धातु है (ऑक्सीजन और सिलिकॉन के बाद सबसे आसानी से)।

- एल्युमिनियम और कॉपर दोनों के डिमांड और सप्लाई में एक तरीके का संतुलन बना हुआ है।

- एल्युमिनियम और कॉपर की दोनों की कीमतें पिछले कुछ साल में नीचे आई है।

- LME पर यानी लंदन मेटल एक्सचेंज पर एल्युमिनियम और कॉपर की जो कीमत होती है उसको दुनिया भर में कीमत के लिए बेंचमार्क माना जाता है।

- एल्युमिनियम और कॉपर दोनों में मुख्य तौर पर दो कॉन्ट्रैक्ट होते हैं बिग कॉन्ट्रैक्ट और मिनी कॉन्ट्रैक्ट।

- दोनों कॉन्ट्रैक्ट में अंतर सिर्फ लॉट साइज का होता है, जिसकी वजह से कॉन्ट्रैक्ट वैल्यू और मार्जिन पर असर पड़ता है।

dear sir,

thanks for giving new somethings knowledgeable point

You’re welcome, Happy learning 🙂

is mini lot of nickel available?

Yes, it is.

Thanks sir, your knowledge is incredible.🙏🙏🙏🙏💕

Happy learning, Manish 🙂

Your knowledge is great .. thanks for telling us about this market ….but i want to know more about copper market ..so is there is way we can talk about market …

Fortunately, all the information available here is about Stock markets, we will surely look into your feedback 🙂

Yeah lets see…