27.1 – संक्षिप्त विवरण

इस अध्याय को शुरू करने से पहले आपको बता देना चाहिए कि ये अध्याय ( और इंडेक्स फंड वाला अध्याय) मैंने यानी कार्तिक ने नहीं लिखा है। ये दोनों अध्याय मेरे सहकर्मी भुवन ने लिखे हैं, जिनकी जानकारी इन विषयों पर काफी अच्छी है।

दरअसल, एसेट एलोकेशन पर जो अगला अध्याय है वो भी मेरे एक दोस्त ने लिखा है जो इसी इंडस्ट्री से जुड़े हैं और शेयर बाजार और फाइनेंस से जुड़ी हर बात पर उनकी पकड़ बेहद मज़बूत है।

मैं इन दोनों को उनकी मदद के लिए शुक्रिया अदा करता हूं।

अध्याया 6 और 7 में हमने म्यूचुअल फंड की बेसिक या मूलभूत जानकारी दी थी और ये भी बताया था कि ये काम कैसे करता है। अध्याय 16 में हमने इंडेक्स फंड पर फोकस किया था। वहां मैंने भारत के संदर्भ में एक नई कैटेगरी के फंड – स्मार्ट बीटा फंड और ETF का जिक्र किया था। इस अध्याय में आपको इन दोनों फंड के बारे में बेसिक जानकारी देने की पूरी कोशिश होगी।

स्मार्ट बीटा फंड को ले कर निवेश से जुड़े लोगों की राय बड़ी अलग-अलग है। सुनने में तो ये बड़ा फैन्सी लगता है लेकिन असल में इसमें कुछ ऐसा नया नहीं है, बस मार्केटिंग के लिहाज से नया नाम है।

स्मार्ट बीटा एक ऐसा शब्द है जो कि फैक्टर इन्वेस्टिंग को परिभाषित करता है, ये निवेश का वजन तय करने का एक नया तरीका है जो कि आमतौर पर इस्तेमाल किए जाने वाले मार्केट कैप आधारित तरीके से अलग है। आपको याद होगा कि इंडेक्स फंड के अपने पिछले अध्याय में हमने चर्चा की थी कि एक इंडेक्स फंड मार्केट कैप पर आधारित बेंचमार्क, जैसे निफ्टी 50 या निफ्टी 500 को ट्रैक करता है। आपको याद होगा कि मार्केट कैप पर आधारित इंडेक्स शेयरों को उनके मार्केट कैप ( बाजार में आउटस्टैन्डिंग शेयर × शेयर कीमत) के आधार पर वजन देता है। निफ्टी 50 इसका एक उदाहरण है।

इसी तरह से कई ऐसे ETF हैं जो वेटेड इंडेक्स के ऊपर आधारित हैं। उदाहरण के लिए, ऐसा इंडेक्स जिसमें स्टॉक का वजन उनकी कमाई के आधार पर होता है, या फिर ऐसा इंडेक्स जहां स्टॉक का चुनाव उनके मूलभूत मैट्रिक्स जैसे आय, डिविडेंड, मुनाफा इत्यादि के आधार पर होता है।

27. 2 – फैक्टर क्या है?

फैक्टर एक ऐसी चीज है जो स्टॉक जो स्टॉक के रिटर्न के लिए हमेशा काम करता रहता है। इसको ऐसे समझ सकते हैं कि फैक्टर इन्वेस्टिंग में आप इस तरह के सिक्योरिटी को टार्गेट करते हैं जिनमें कुछ एक खास तरह की विशेषता होती है, जो उनसे मिलने वाली रिटर्न की दिशा तय करती है। इस परिभाषा को याद रखिए, इस पर हम थोड़ी देर में लौट कर आएंगे। उसके पहले संदर्भ को समझने के लिए ज़रा इतिहास देख लेना ज़रूरी है।

फैक्टर इन्वेस्टिंग परिणाम है कैपिटल एसेट प्राइसिंग मॉडल (CAPM) और एफिशिएंट मार्केट हाइपॉथेसिस (EMH) वगैरह जैसे एकेडेमिक रिसर्च का। CAPM कहता है कि एक फैक्टर, आप इसे मार्केट फैक्टर या बीटा कह सकते हैं, रिटर्न की दिशा तय करता है। फैक्टर इन्वेस्टिंग मेनस्ट्रीम में तब आया जब यूजीन फामा और केनिथ फ्रेंच का बहुचर्चित रिसर्च पेपर – द क्रॉस सेक्शन ऑफ एक्सपेक्टेड स्टॉक रिटर्न – पब्लिश हुआ।

पेपर में फामा और फ्रेंच ने 2 और फैक्टर जोड़ें – वैल्यू और साइज और मार्केट फैक्टर। इसका मतलब ये कि स्टॉक के रिटर्न को तय करने वाला और भी वजहें थी। और इसे ही – फामा फ्रेंच 3 फैक्टर मॉडल- कहा गया। 2014 में ये 5 फैक्टर मॉडल बन गया जब दो और फैक्टर – मुनाफा कमाने की क्षमता यानी प्रॉफिटबिलिटी और इन्वेस्टमेंट फैक्टर – इसमें जुड़े।

फामा फ्रेंच फैक्टर के अलावा दूसरे फैक्टर जैसे मोमेंटम एंड लो वोलैटिलिटी (Momentum & Low Volatility) की भी खोज हुआ। इन फैक्टर का मतलब क्या है? आइए सबसे ज्यादा इस्तेमाल किए जाने वाले फैक्टर का विवरण नीचे देखते हैं-

वैल्यू: लंबी अवधि में फंडामेंटल के हिसाब से सस्ते स्टॉक की प्रवृत्ति आउटपरफॉर्म करने की होती है

मोमेंटम: जिन स्टॉक में हाल फिलहाल में अच्छा परफॉर्म किया है, उनमें आगे भी अच्छा करने की प्रवृत्ति होगी, और जिनका परफॉरमेंस बुरा रहा है, वो आगे भी खराब परफॉर्म करेंगे।

लो रिस्क: ये उस आकलन की तरफ इशारा करता है जो ये मानता है कि लो रिस्क सिक्योरिटी में, हाई रिस्क सिक्योरिटी से बेहतर रिस्क एडजस्टेड रिटर्न देने की क्षमता होती है

क्वालिटी: क्वालिटी के लिहाज से बेहतर और मुनाफा कमाने वाली कंपनियों की प्रवृत्ति बाजार को ऑउटपरफॉर्म करने की होती है।

साइज/आकार: कम कर्ज वाली कंपनियों की प्रवृत्ति बाजार को आउटपरफॉर्म करने की होती है।

तो निवेशक उस तरह के स्टॉक को ढ़ूंढ़ते हैं जिनमें ऊपर बताए गए गुण हो और इस तरह से फैक्टर पोर्टफोलियो बनाते हैं।

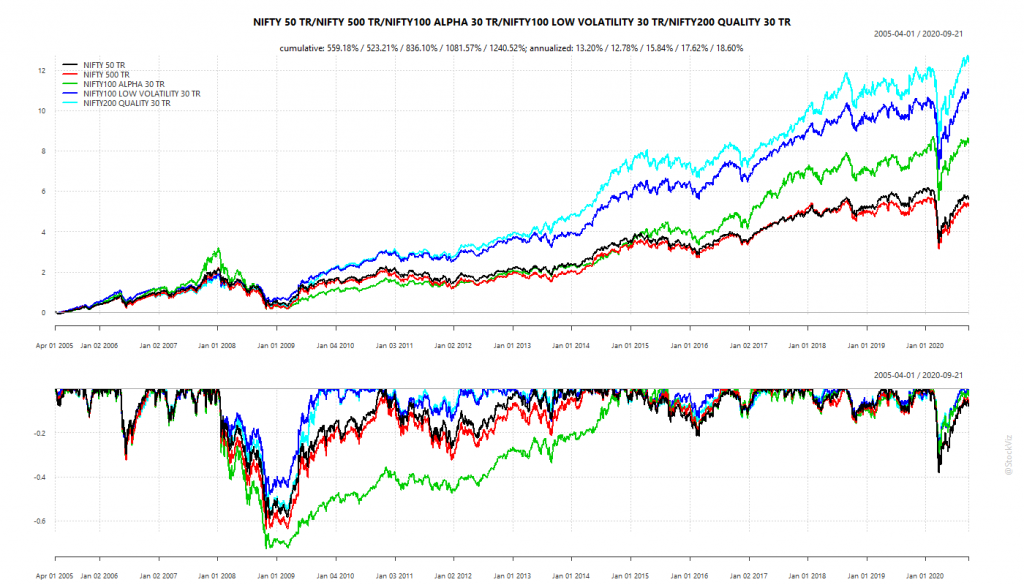

लेकिन फैक्टर का भारत में प्रदर्शन कैसा रहा है? इस पर ज्यादा डेटा नहीं है और साथ ही ज्यादातर फैक्टर या स्मार्ट बीटा इंडेक्स भारत में नए हैं। लेकिन ये देखिए कि मोमेंटम, क्वालिटी और लो वोलैटिलिटी का प्रदर्शन निफ्टी 50 और 500 के सामने कैसा रहा है।

रिटर्न तो शानदार दिख रहा है, खासकर लो वोलैटिलिटी का। निफ्टी अल्फा का प्रदर्शन भी बढ़िया है।

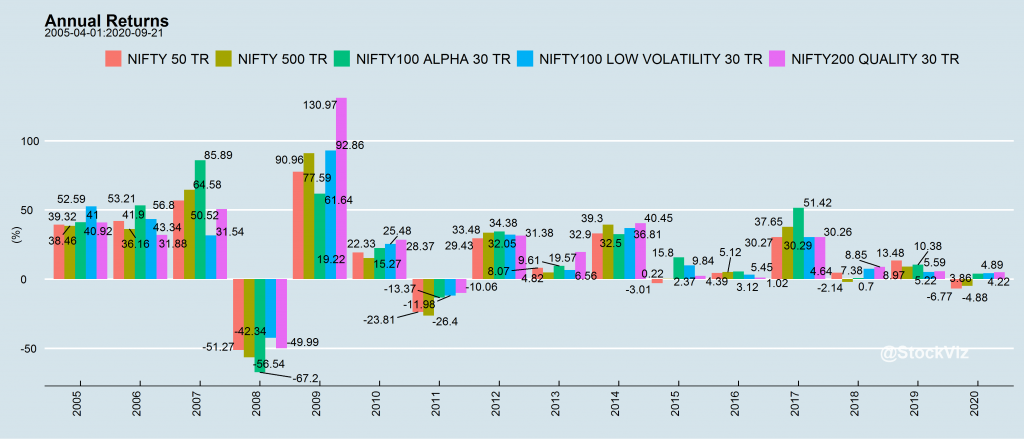

एक बार ज़रा सालाना रिटर्न पर बारीकी से नज़र डाल लें-

यहां ये समझना ज़रूरी है कि फैक्टर प्रीमियम होता क्यों है? मोटे तौर पर 3 वजहें बताई जाती हैं।

रिस्क या जोखिम पर आधारित -Risk-based: क्योंकि निवेशक एक्स्ट्रा या ज्यादा रिस्क लेता है और इसकी भरपाई होनी चाहिए, इसलिए फैक्टर प्रीमियम मौजूद है। उदाहरण के लिए – शैक्षिक साहित्य बताता है कि वैल्यू स्टॉक यानी सस्ते स्टॉक लंबी अवधि में महंगे स्टॉक को आउटपरफॉर्म करते हैं। लेकिन सस्ते स्टॉक आमतौर पर सस्ते इसलिए होते हैं क्योंकि उनके दिवालिया होने की संभावना अधिक होती है, या फिर अर्थव्यवस्था में मंदी की हालत में इनका काम सबसे पहले बंद होने की संभावना होती है।

स्वभाव पर आधारित -Behavioural-based: ये ग्रुप मानता है कि निवेशक के स्वभाव में पक्षपात होता है यानी बायस (Bias) होता है इसलिए फैक्टर प्रीमियम मौजूद है। उदाहरण के तौर पर, ये ग्रुप कहता है कि निवेशक ग्रोथ स्टॉक के पीछे भागता है और सस्ते स्टॉक को नज़रअंदाज करता है इसलिए वैल्यू प्रीमियम है।

संरचना से जुड़े मुद्दे -Structural issues: एक समूह कहता है कि फैक्टर प्रिमियम मौजूद है क्योंकि संरचना से जुड़ी मुद्दे जैसे लिक्विडिटी, ऊंची ट्रांजैक्शन कीमत, लेवरेज की दिक्कत मौजूद है।

तो इसके पीछे सिर्फ एक वजह नहीं है बल्कि कई वजहों का मिश्रण है। ये हो सकता है कि आपने चार्ट के नीचे लिखी बातों पर ध्यान ही ना दिया हो क्योंकि रिटर्न इतने बढ़िया जो दिख रहे हैं। लेकिन जल्दबाज़ी ना करें। निवेश में भी – फ्री लंच – जैसा कुछ नहीं होता है।

27.3 – भारत में स्मार्ट बीटा फंड

स्मार्ट बीटा या फैक्टर फंड भारत में नए हैं। पहला स्मार्ट बीटा ETF 4-5 साल पहले ही लांच हुआ है। हालांकि कुछ क्वांट फंड हैं निप्पॉन, टाटा, और डीएसपी के लेकिन इन फंड की प्रक्रिया स्मार्ट बीटा फंड की तरह पूरे तरीके से पारदर्शी नहीं है।

ये सिर्फ इंडेक्स रिटर्न है और असल ज़िंदगी के ट्रेडिंग परफॉरमेंस कई वजहों से हमेशा अलग होते हैं। जब से ये इंडेक्स शुरू हुए हैं हमारे बाजारों में भी 2005 से काफी बदलाव आया है। हम कह सकते हैं कि अब बाज़ार ज्यादा कार्यकुशल है।

क्योंकि स्मार्ट बीटी फंड बीते कुछ सालों में ही लांच हुए हैं तो बहुत सारे लाइव (LIVE) ट्रेडिंग डेटा हमारे पास नहीं है। देख लेते हैं कि क्वालिटी, वैल्यू और लो वोलैटिलिटी ETF का प्रदर्शन निफ्टी बीज़ – NiftyBees की तुलना में कैसा रहा है।

ये डेटा 2019 का है, और इससे बहुत ज्यादा कुछ पता नहीं चलता। बस इतना पता चलता है कि सारे फैक्टर सभी समय परफॉर्म नहीं करते।

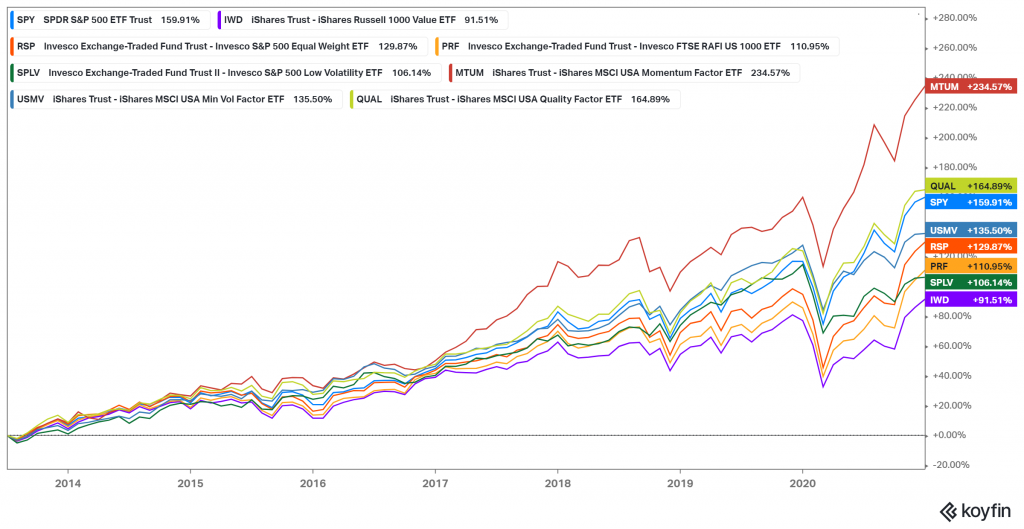

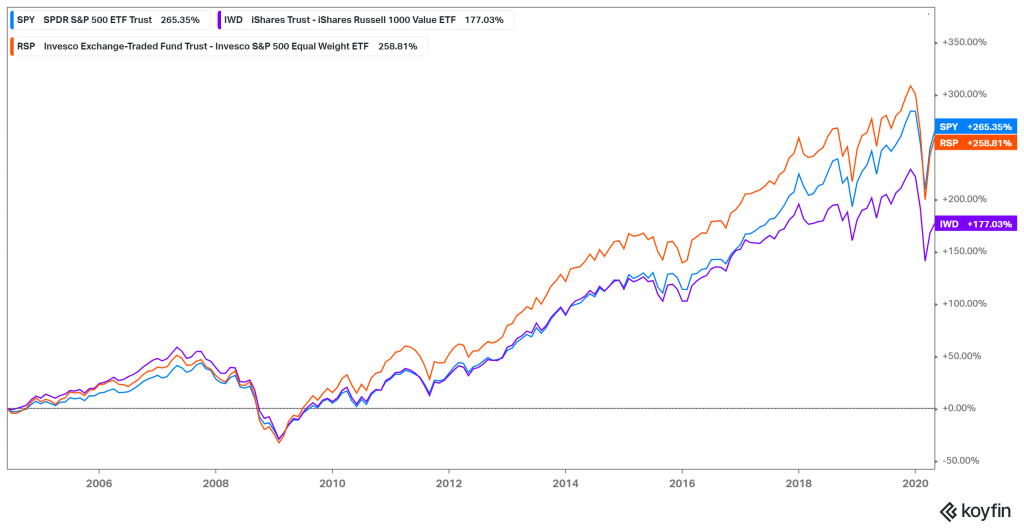

अमेरिका में फैक्टर या स्मार्ट बीटा ETF का ट्रेडिंग रिकॉर्ड पुराना है। देख लेते हैं कि वहां के कुछ प्रचलित स्मार्ट ETF का परफॉरमेंस S&P 500 की तुलना में कैसा रहा है।

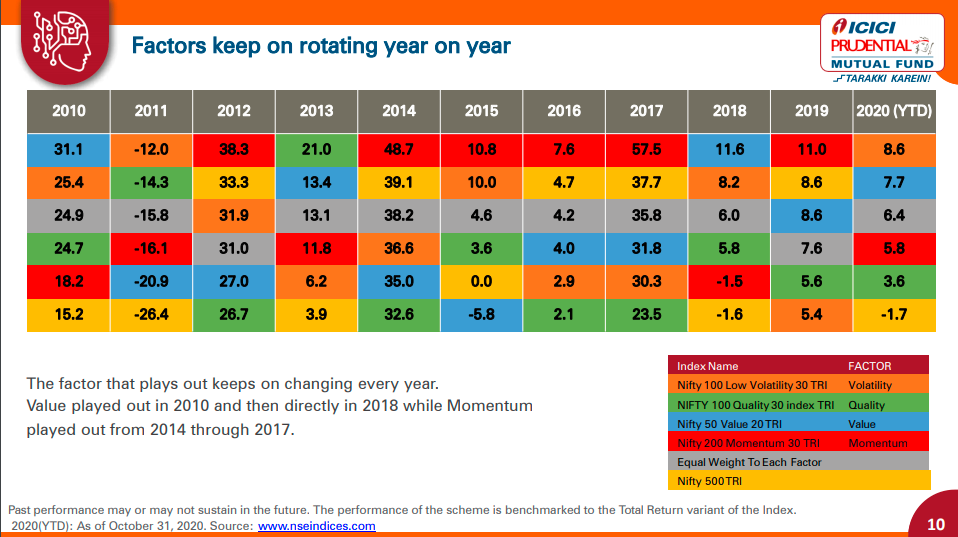

जैसा कि आप देख सकते हैं, फैक्टर बहुत ज्यादा सिकलिकल (cyclical) यानी चक्रिय हो सकते हैं और एक-एक फैक्टर कई सालों तक किसी डायवर्सिफाइड या इंडेक्स फंड से खराब परफॉर्म कर सकते हैं। भारत के संदर्भ में ये डेटा देखते हैं कि टॉप फैक्टर कैसे बदलते रहते हैं।

वैल्यू (IWD) ने करीब एक दशक से S&P 500 को अंडरपरफॉर्म किया है। ध्यान रहे कि ये अमेरिका का उदाहरण ले रहा हूं क्योंकि वहां डेटा आसानी से उपलब्ध है, भारत में नहीं और भारतीय बाजार, अमेरिकी बाजार से अलग है।

अब मानिए कि अगर आपने अपना पूरा पैसा वैल्यू में लगा दिया होता तो? अब इस बात को भी ख्याल में रखें कि कोई भी दो फैक्टर ETF एक जैसे नहीं होते। हर फैक्टर 100 अलग-अलग तरीकों से लागू किया जा सकता है। उदाहरण के तौर पर, फामा और फ्रेंच के पेपर में वैल्यू का आधार प्राइस टू बुक को बताया गया था, लेकिन हर वैल्यू ETF वैल्यू निकालने का अलग-अलग तरीका अपनाता है, जैसे प्राइस टू सेल्स, EBIT/TEV, फॉरवर्ड अर्निंग, या कई तरह की वैल्यू मैट्रिक का मिश्रण। इस वजह से एक तरह के फंड होने के बावजूद उनके रिटर्न में कई बार काफी अंतर देखने को मिलता है।

27.4 – क्या स्मार्ट बीटा फंड वाकई काम करता है?

इस पर दो तरह की विचारधारा है। कई लोग फैकटर्स को बैकटेस्ट की तरह देखते हैं और मानते हैं कि ये डेटा माइनिंग का रिजल्ट है और जैसे इसका प्रचार किया जाता है, ये वैसे काम नहीं करता है। फिर कुछ ऐसे लोग भी हैं जो ये मानते हैं कि पहले शायद ये काम करता था लेकिन अब नहीं।

दूसरी तरफ ऐसे लोग हैं जो फैक्टर्स में पूरा यकीन रखते हैं। कई एसेट मैनेजमेंट कंपनियां फैक्टर स्ट्रैटेजी के तहत कई सौ बिलियन मैनेज करती हैं। इनमें डाइमेंशनल फंड एडवाइजर्स (DFA) एक जाना माना नाम है। इसके फाउंडर थे डेविड बूथ, और इस कंपनी ने फैक्टर स्ट्रैटेजी के तहत 500 बिलियन डॉलर से ज्यादा एसेट मैनेज किया है। डेविड बूथ, शिकागो स्कूल ऑफ बिजनेस में यूजीन फामा (Eugene Fama) के छात्र थे। फामा DFA के बोर्ड में भी थे।

मुझे लगता है कि फैक्टर्स लंबे वक्त में काम तो करता है लेकिन फैक्टर प्रिमियम स्थिर यानी स्टैटिक ( Static) नहीं है। प्रिमियम के लिए काफी कुछ सहना पड़ता है और कमाई के लिए लंबा इंतजार करना होता है।

इसके साथ निवेशकों को ये भी समझना चाहिए कि बाज़ार पहले से काफी बदल चुका है और आने वाले वक्त में बदलता रहेगा। नब्बे के दशक में जब फैक्टर की खोज की गई थी तब बाजार में काफी कमियां थी और निवेशकों ने बाजार की इन कमियों की वजह से अच्छी खासी कमाई की।

आज तो हर किस्म का डेटा बस एक क्लिक पर मिल जाता है, लाखों CFA है, हेज फंड्स हैं जो ट्रिलियन डॉलर मैनेज करते हैं और लगातार बाजार की नई अक्षमता की तलाश में लगे रहते हैं। भारत में भी म्यूचुअल फंड्स, PMS, AIF, HFT ट्रेडर, इंस्टीट्यूशंस बाजार के प्रमुख और प्रबल खिलाड़ी बन गए हैं।

क्या फैक्टर के असर को आर्बिट्राज का इस्तेमाल करके दूर कर दिया गया है? शायद नहीं, निवेशक सिर्फ इंडेक्स के पुराने रिटर्न और बैक टेस्ट को देखते हुए उम्मीद नहीं लगानी चाहिए। इस बात की संभावना बहुत ज्यादा है कि उतना प्रिमियम ना मिले जितना की दिखता है।

डेटा माइनिंग यानी डेटा को खंगालने की वजह से कई नए फैक्टर सामने आए हैं। अगर कुछ के बैक टेस्ट आप देखेंगे तो सब बढ़िया लगता है लेकिन वो होते भ्रामक हैं। जानकार इसे फैक्टर ज़ू (Factor zoo) कहते हैं।

27.5 – क्या आपको स्मार्ट बीटा फंड में निवेश करना चाहिए?

अपने इक्विटी निवेश का 100 परसेंट स्मार्ट बीटा फंड में डालना अच्छा आइडिया नहीं है। ना ही मुझे ये लगता है कि स्मार्ट बीटा फंड को, इंडेक्स फंड या फिर एक बढ़िया एक्टिव डायवर्सिफाइड फंड के विकल्प के तौर पर देखना चाहिए।

लेकिन हमने इंडेक्स फंड वाले अध्याय में देखा है कि बहुत सारे एक्टिव फंड बेंचमार्क से बेहतर रिटर्न देने में सफल नहीं होते। मुझे लगता है स्मार्ट बीटा फंड उन एक्टिव फंड का विकल्प हो सकते हैं जो सही तरीके से मैनेज नहीं किए जाते। इक्विटी एलोकेशन का अच्छा खासा हिस्सा एक्टिव डायवर्सिफाइड इक्विटी फंड या इंडेक्स फंड में होना चाहिए। और फिर आप अच्छे रिटर्न की उम्मीद में, एक छोटा सा हिस्सा स्मार्ट बीटा फंड में लगा सकते हैं।

लेकिन याद रखें फैक्टर लंबे समय तक साधारण इंडेक्स फंड के मुकाबले अंडरपरफॉर्म कर सकते हैं। यहां मिल रहा प्रीमियम इस बात पर भी निर्भर करता है कि निवेश के लिए बाजार में कितना पैसा आ रहा है। इसी वजह से, जब इस तरह के ज्यादा फंड लॉन्च होंगे तो उनमें अधिक पैसा आएगा और तब फैक्टर का प्रीमियम ऊपर से नीचे आएगा। याद रखिए, निवेश में हर चीज किसी दूसरी चीज के बदले में ही मिलती है। जैसे अगर आप इंडेक्स फंड के नीचे जाने का दर्द सहन कर लेंगे तो आपको अधिक रिटर्न भी मिल सकता है।

एक हल ये है कि आप फैक्टर के बीच भी डायवर्सिफाई करें। ऐसे कई मल्टी फैक्टर फंड्स हैं जो कई फैक्टर में निवेश करते हैं, लेकिन हमारे देश में ऐसे फंड कम है। ICICI अल्फा लो वोलैटिलिटी ETF में मोमेंटम और लो वोलैटिलिटी का मिश्रण है। DSP क्वांट फंड और TATA क्वांट फंड भी मल्टी फैक्टर फंड हैं। लेकिन इनकी कार्यप्रणाली इंडेक्स पर आधारित स्मार्ट बीटा ETF की तरह पारदर्शी नहीं है।

फंड हाउस धीरे-धीरे इस तरह के फंड लांच कर रहे हैं और उम्मीद है कि अगले कुछ सालों में हमारे पास इनमें ज्यादा विकल्प होंगे।

इस अध्याय की मुख्य बातें

- इस अध्याय का मुख्य उद्देश्य था आपको स्मार्ट बीटा और फैक्टर इन्वेस्टिंग के बारे में बेसिक जानकारी देना। मुझे लगता है कि अगर आपको इनमें निवेश करना है तो थोड़ा और ज्यादा पढ़ना और सीखना होगा। गूगल करेंगे तो आपको फैक्टर इन्वेस्टिंग पर अच्छी खासी जानकारी मिल जाएगी।

- स्मार्ट बीटा सिर्फ एक मार्केटिंग टर्म है। असल में कोई स्मार्ट या बेवकूफ बीटा नहीं होता।

- स्मार्ट बीटा फंड कुछ और नहीं बल्कि फैक्टर फंड हैं या फिर ऐसे फंड जो मार्केट कैप इंडेक्स के बदले दूसरे तरह के वेटेड इंडेक्स इस्तेमाल करते हैं।

- फैक्टर फंड का परफॉरमेंस, इंडेक्स से अलग हो सकता है।

- फैक्टर बहुत ज्यादा सिकलिकल (cyclical) यानी चक्रिय हो सकते हैं और एक-एक फैक्टर कई सालों तक किसी डायवर्सिफाइड या इंडेक्स फंड से खराब परफॉर्म कर सकते हैं।

- अगर फैक्टर फंड में निवेश करना है तो कई फैक्टर के बीच भी डायवर्सिफाइ करना बेहतर होगा।

- फैक्टर के पिछले परफॉरमेंस को देख कर निवेश करना बहुत ही बुरा ख्याल है।

इस lesson में कुछ भी समझ में नहीं आया

हमने इसको बोहत ही सरल भाषा में समझाया है। कृपया इसको पूरा पढ़ें।