21.1 TER से होने वाली बचत

हमें पिछले अध्याय में ही इस बात पर चर्चा करनी चाहिए थी कि रेगुलर प्लान की जगह डायरेक्ट प्लान लेने पर TER की वजह से आपके कितने पैसे बचते हैं। लेकिन किसी वजह से हम यह नहीं कर पाए। इसलिए म्यूचुअल फंड की बेचमार्किंग पर चर्चा करने के पहले जल्दी से हम इस बचत के बारे में जान लेते हैं।

आप यह प्रयोग खुद कर कर भी देख सकते हैं।

आप अपनी पसंद का कोई भी म्यूचुअल फंड चुन लीजिए, जैसे मैं IDFC कोर इक्विटी फंड-ग्रोथ को चुन रहा हूं। कोई भी तारीख चुन लीजिए जिस दिन से आप फंड में निवेश की शुरुआत करना चाहते हैं और SIP की एक रकम चुन लीजिए। मैंने ₹10,000 की SIP को चुना है और उसे मैं उसकी शुरुआती तारीख 1 जनवरी 2014 को मान रहा हूं। मैं यह भी मान रहा हूं कि इस SIP को 5 साल से ज्यादा चला लूंगा यानी 1 जनवरी 2020 तक।

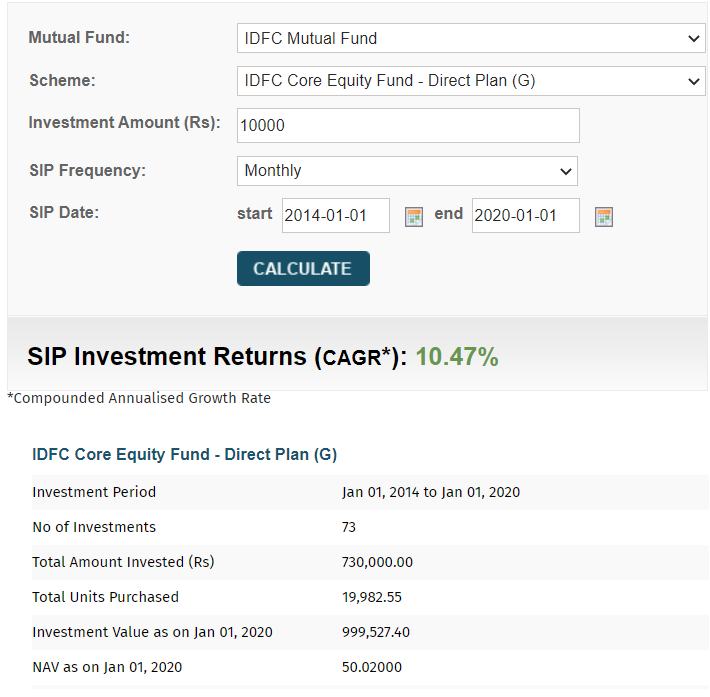

मैंने एक आम SIP कैलकुलेटर का इस्तेमाल किया है (जो कि मनीकंट्रोल पर उपलब्ध है) और मैंने यह देखने की कोशिश की है कि इस फंड में किए गए SIP में प्रदर्शन कैसा रहा है। नतीजा देखिए –

यहां पर कुछ बातें पता चल रही हैं,

- CAGR (या सही मायनों में XIRR) 8.84% है

- निवेश की गई कुल रकम ₹730,000 है जिसे 73 महीनों में जमा किया गया है।

- इस निवेश से हमें कुल 20772.43 यूनिट मिले हैं।

- इन 73 महीनों के बाद इस निवेश से की वैल्यू ₹952,000 है।

इस SIP का प्रदर्शन साधारण है। अब हम इसी फंड के डायरेक्ट ऑप्शन यानी IDFC कोर इक्विटी फंड डायरेक्ट, ग्रोथ में किए गए SIP का प्रदर्शन कैसा है –

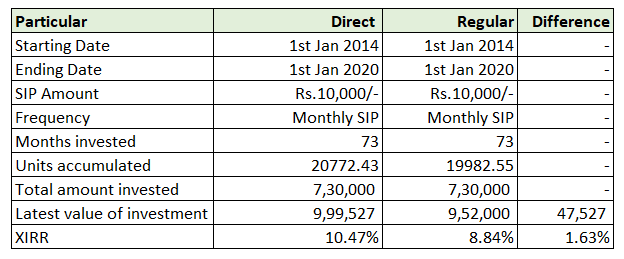

अगर हम डायरेक्ट ऑप्शन और रेगुलर ऑप्शन दोनों के प्रदर्शन की तुलना करें तो –

डायरेक्ट फंड में आपके निवेश से 19982 यूनिट मिलेगी जो कि रेगुलर फंड के मुकाबले थोड़ा कम है। लेकिन आपको याद होगा कि पिछले अध्याय में ही हमने बताया था कि डायरेक्ट फंड के यूनिट की वैल्यू हमेशा रेगुलर फंड के यूनिट से थोड़ी ज्यादा होती है।

जैसा कि आप देख सकते हैं कि डायरेक्ट में इन्वेस्टमेंट की कुल वैल्यू है 9,99,527 जबकि रेगुलर में इसकी वैल्यू ₹9,52,000 है।

दोनों का अंतर ₹45527 है यानी करीब 6.51%। आपको क्या लगता है यह पैसे कहां जा रहे हैं?

यह पैसे डिस्ट्रीब्यूटर को दिए गए हैं क्योंकि उस उसने 5 साल पहले आपको ₹10000 की SIP शुरू करने की सलाह दी थी।

जबकि डायरेक्ट फंड में डिस्ट्रीब्यूटर को कोई कमीशन नहीं मिलता इसलिए यहां रिटर्न ज्यादा है और यह जब आप XIRR को भी देखेंगे तो वह डायरेक्ट फंड के लिए 10.47% दिखाई देगा जबकि रेगुलर फंड का XIRR 8.84% है।

इसका मतलब है कि हर साल आप अपने निवेश की कुल कीमत का 1.63% कमीशन के तौर पर दे रहे हैं।

ऐसे में यह बेहतर होगा कि आप डायरेक्ट फंड के जरिए निवेश करें।

21.2 – बेंचमार्किंग और TRI

अब हम म्यूचुअल फंड में बेंचमार्किंग के सिद्धांत पर चर्चा करेंगे।

म्यूचुअल फंड की दुनिया में बेंचमार्किंग का इस्तेमाल म्यूचुअल फंड के प्रदर्शन को नापने के लिए किया जाता है। इसको ठीक तरह से समझने के लिए एक एथलीट का उदाहरण लेते हैं।

मान लीजिए उस एथलीट का नाम X है। वह अपनी रेस को जीतने के लिए लगातार प्रैक्टिस कर रहा है। X केवल 100 मीटर की रेस जीतना ही नहीं चाहता बल्कि अपने पड़ोसी शहर के एथलीट Y को हराना भी चाहता है।

X अपनी प्रैक्टिस में 100 मीटर की दौड़ को 14.5 सेकंड में पूरा करता है। क्या लगता है आपको लगता है कि वह इस रेस को जीत सकेगा?

यह बता पाना मुश्किल है क्योंकि हमें यह नहीं पता कि Y उस रेस को कितने समय में पूरा कर रहा है। मान लीजिए कि Y इस 100 मीटर को 13 सेकंड में दौड़ लेता है।

अब हमें पता है कि इस रेस को कौन जीतेगा, एथलीट Y।

हम इस सवाल का जवाब इसलिए दे पाए क्योंकि हम X और Y को एक दूसरे की तुलना में बेंचमार्क कर पाए। अगर हमें सिर्फ X और Y में से किसी एक की रफ्तार ही पता हो तो हम यह नहीं बता सकते कि उन दोनों में से रेस जीतने की संभावना किसकी है।

इसे ही बेंचमार्किंग कहते हैं। बेंचमार्किंग हमें प्रदर्शन की तुलना करने का मौका देता है।

म्यूचुअल फंड में भी ऐसा ही होता है हर म्यूचुअल फंड अपने आप को किसी के मुकाबले बेंचमार्क करता है और फिर उस बेंचमार्क को पीछे छोड़ने की कोशिश करता है।

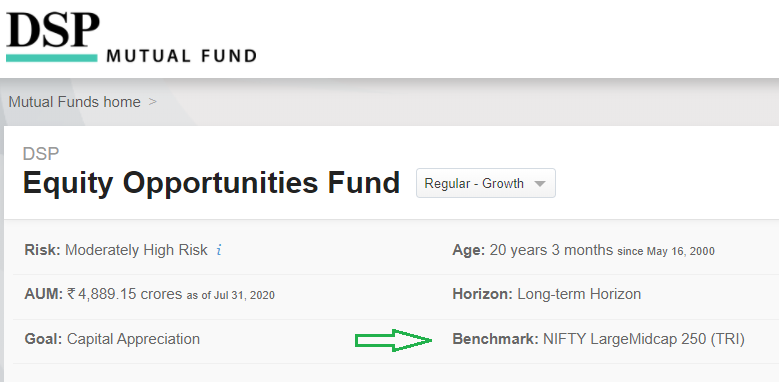

ऊपर के चित्र में हम देख सकते हैं कि DSP के इक्विटी ऑपरच्यूनिटिज फंड ने अपने आप को निफ्टी 250 (TRI) के साथ बेंचमार्क किया है।

उदाहरण के तौर पर एक लार्ज कैप फंड अपने आप को निफ्टी 50 के साथ बेंचमार्क करता है। इसका मतलब ये है कि उस लार्ज कैप फंड को इतना रिटर्न देना है जिससे कि वो कमाई के मामले में इंडेक्स को पीछे छोड़ सके, भले ही आप किसी भी समय अवधि की बात कर रहे हों, 3 साल, 5 साल या 10 साल। कुल मिला कर –

- जब कोई मयूचुअल फंड अपने बेंचमार्क से ज्यादा रिटर्न कमा कर देता है तो ये कहा जाता है कि उस फंड ने आउट परफॉर्म किया है।

- जब कोई म्यूचुअल फंड अपने बेंचमार्क से कम रिटर्न कमा कर देता है तो ये कहा जाता है कि उस फंड ने अंडर परफॉर्म किया है।

इसको ठीक से समझने के लिए मान लीजिए कि एक फंड ने तीन साल की अवधि में 12% का CAGR दिया है जबकि उसके बेंचमार्क निफ्टी 50 ने उसी अवधि में 10.5% का रिटर्न दिया है तो ये कहा जाएगा कि फंड ने आउट परफार्म किया है। फंड ने बेंचमार्क से जितना अधिक कमाई की है उसे अल्फा कहा जाता है।

इस उदाहरण में अल्फा 1.5% है क्योंकि 12%-10.5% से 1.5% ही आता है।

ऊपर के चित्र में आपको बेंचमार्क के साथ TRI लिखा दिखाई दे रहा होगा। TRI का मतलब है टोटल रिटर्न इंडेक्स – Total Return Index। जिसका मतलब है कि इसमें डिविडेंड से होने वाली कमाई भी शामिल है। याद रखिए कि जब आप किसी कंपनी का स्टॉक खरीदते हैं तो कमाई के दो स्त्रोत होते हैं –

- कीमत में होने वाली बढ़त या कैपिटल गेन

- डिविडेंड से होने वाली कमाई

आप जानते हैं कि जब हम इंडेक्स का चार्ट देखते हैं तो उसमें हमें सिर्फ उसकी कीमत में हुई बढ़त ही दिखाई देती है। इंडेक्स में शामिल कंपनियों ने जितना डिविडेंड दिया है उसको ये चार्ट नहीं दिखाता। इसीलिए निवेशकों को होने वाली पूरी वास्तविक कमाई को बताने के लिए TRI का इस्तेमाल किया जाता है जो कि डिविडेंड से होने वाली कमाई भी शामिल कर के रिटर्न बताता है। मतलब ये है कि जब निफ्टी 50 का चार्ट सिर्फ उसकी बढ़त बताता है जबकि TRI उसके साथ डिविडेंड से होने वाली कमाई के साथ बढ़त को बताता है।

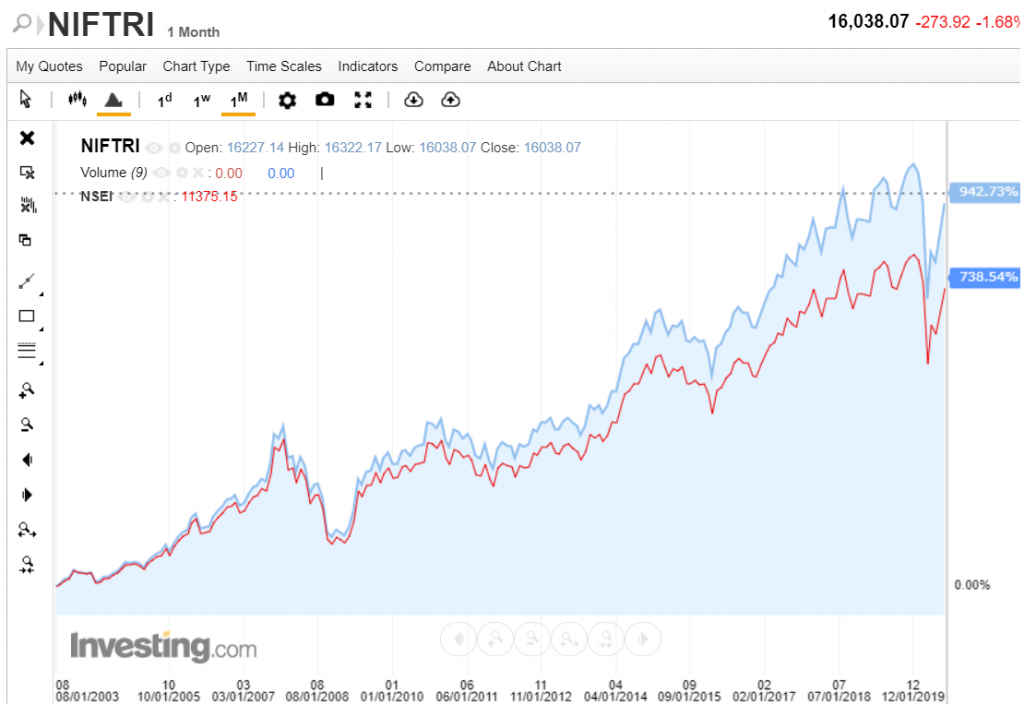

एक नजर डालिए निफ्टी 50 और निफ्टी 50 TRI के रिटर्न की तुलना पर, नीली लाइन TRI है और लाल लाइन निफ्टी 50 को दिखा रही है –

एक समान अवधि के लिए TRI का एब्सॉल्यूट रिटर्न है – 942% जबकि निफ्टी 50 का रिटर्न है सिर्फ 738% । इससे आपको तीन बातें समझ आनी चाहिए –

- किसी भी इंडेक्स का ज्यादा TRI काम की बात बताता है क्योंकि इसमें डिविडेंड भी शामिल होता है।

- म्यूचुअल फंड अपने बेंचमार्क के तौर पर TRI का इस्तेमाल करते हैं, वैसे उन्होंने ये अभी हाल में ही शुरू किया है, पहले वो सिर्फ इंडेक्स की बढ़त के चार्ट का ही इस्तेमाल करते थे।

- TRI इंडेक्स को आउट परफॉर्म करना आसान नहीं होता है।

तो अब बेंचमार्किंग के बारे में गहराई से जानने की भूमिका बन गयी है। आइए देखते हैं।

21.3 – वेट (weight/वजन) का अंतर पड़ता है

मैन लीजिए कि दो फंड मैनेजर हैं A और B.

A एक लार्ज कैप फंड चलाते हैं और उनका बेंचमार्क है निफ्टी 50 TRI, जबकि B एक इक्विटी मल्टी ऑपरच्यूनिटी फंड चलाते हैं और उनका बेंचमार्क है – निफ्टी 500 TRI

इनमें से किस फंड मैनेजर के लिए बेंचमार्क को आउट परफॉर्म करना मुश्किल होगा?

निफ्टी 50 में सिर्फ 50 लार्ज कैप स्टॉक हैं जबकि निफ्टी 500 में उन 50 बड़े स्टॉक के अलावा 450 और स्टॉक हैं।

आम नजर से देखने पर लगेगा कि निफ्टी 500 को आउट परफॉर्म करना मुश्किल होगा क्योंकि इसमें ज्यादा स्टॉक हैं इसलिए इसमें उतार चढ़ाव कम होगा।

लेकिन ऐसा नहीं है, आइए जानते हैं क्यों

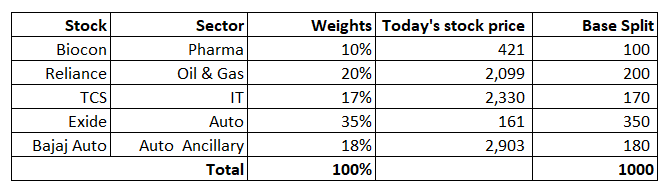

मान लीजिए कि आपने एक काल्पनिक इंडेक्स बनाया और उसे हाई 5 का नाम दिया। इस इंडेक्स में 5 बड़े सेक्टर के सबसे बड़े स्टॉक शामिल किए हैं। देखिए –

हर स्टॉक का इस इंडेक्स में अपना एक निश्चित वजन है। इंडेक्स की शुरूआती वैल्यू 1000 है। बेस स्प्लिट कॉलम – Base Split column – में हर स्टॉक का 1000 में कितना वजन है उसको दिखाया गया है।

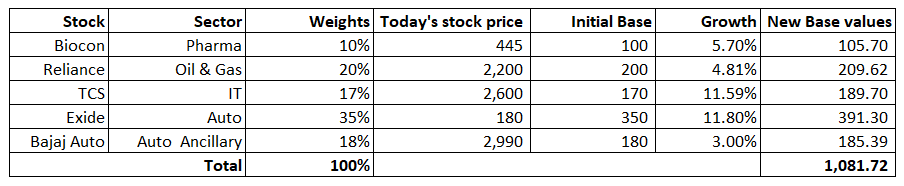

अब मान लीजिए कि इंडेक्स के शुरू करने के कुछ दिनों बाद, स्टॉक की कीमत बदलती हैं और साथ ही, इंडेक्स की कीमत भी बदलती है। जिसे मैंने नीचे दिखाया है –

स्टॉक की कीमत में बदलाव के साथ ही, उनकी बेस वैल्यू भी बदलती है। इस वजह से इंडेक्स की वैल्यू भी बदलती है। आप देख सकते हैं कि ये 1000 की जगह 1081.72 हो गयी है। मतलब इसने 8.17% का रिटर्न दिया है।

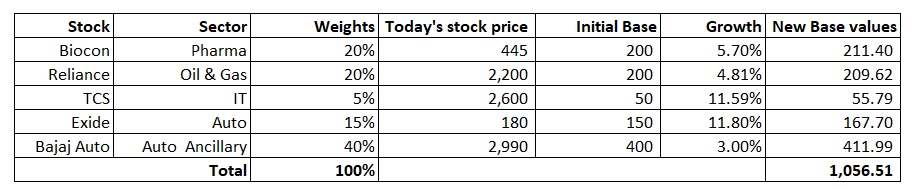

अब इसमें बिना कोई बदलाव किए हुए सिर्फ हर स्टॉक के वजन को बदल देते हैं, और देखते हैं कि इंडेक्स की वैल्यू पर क्या असर पड़ता है –

आप देख सकते हैं कि शुरूआती वजन बदल गया है, पहले बायोकॉन का वजन 10% जो कि अब बढ़ कर 20% हो गया है, बजाज ऑटो अब 40% है जबकि पहले ये 18% था। इसी तरह से बाकी स्टॉक का वजन भी बदल गया है।

इसके साथ ही, आपको दिखेगा कि बेस वैल्यू में भी बदलाव हुआ है ये अब 1081.72% की जगह 1056.51% हो गयी है। इसका मतलब है कि रिटर्न 8.17% की जगह घट कर अब 5.65% रह गया है।

इसका मतलब है कि किसी इंडेक्स में स्टॉक का वजन सबसे अधिक महत्वपूर्ण होता है। इंडेक्स में चाहे 50 स्टॉक हों या 500 स्टॉक हों उसका कोई मतलब नहीं है, आपके हर स्टॉक का वजन देखना होगा।

उदाहरण के तौर पर, निफ्टी 500 में सबसे टॉप के 10 स्टॉक का वजन करीब 45% है, टॉप 25 का वजन करीब 65% है और टॉप 50 का वजन करीब-करीब 85% से 90% है।

बाकी 450 स्टॉक सिर्फ नाम के लिए हैं।

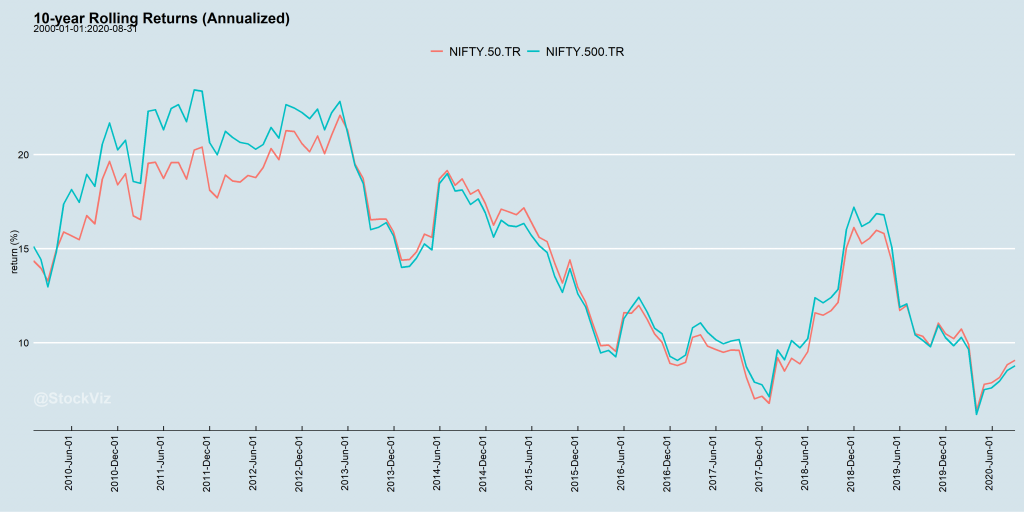

इसको और अच्छे से समझने के लिए निफ्टी 50 TRI और निफ्टी 500 TRI के रोलिंग रिटर्न को देखिए। नीचे के चार्ट में इन दोनों के 10 साल के रोलिंग रिटर्न को दिखाया गया है –

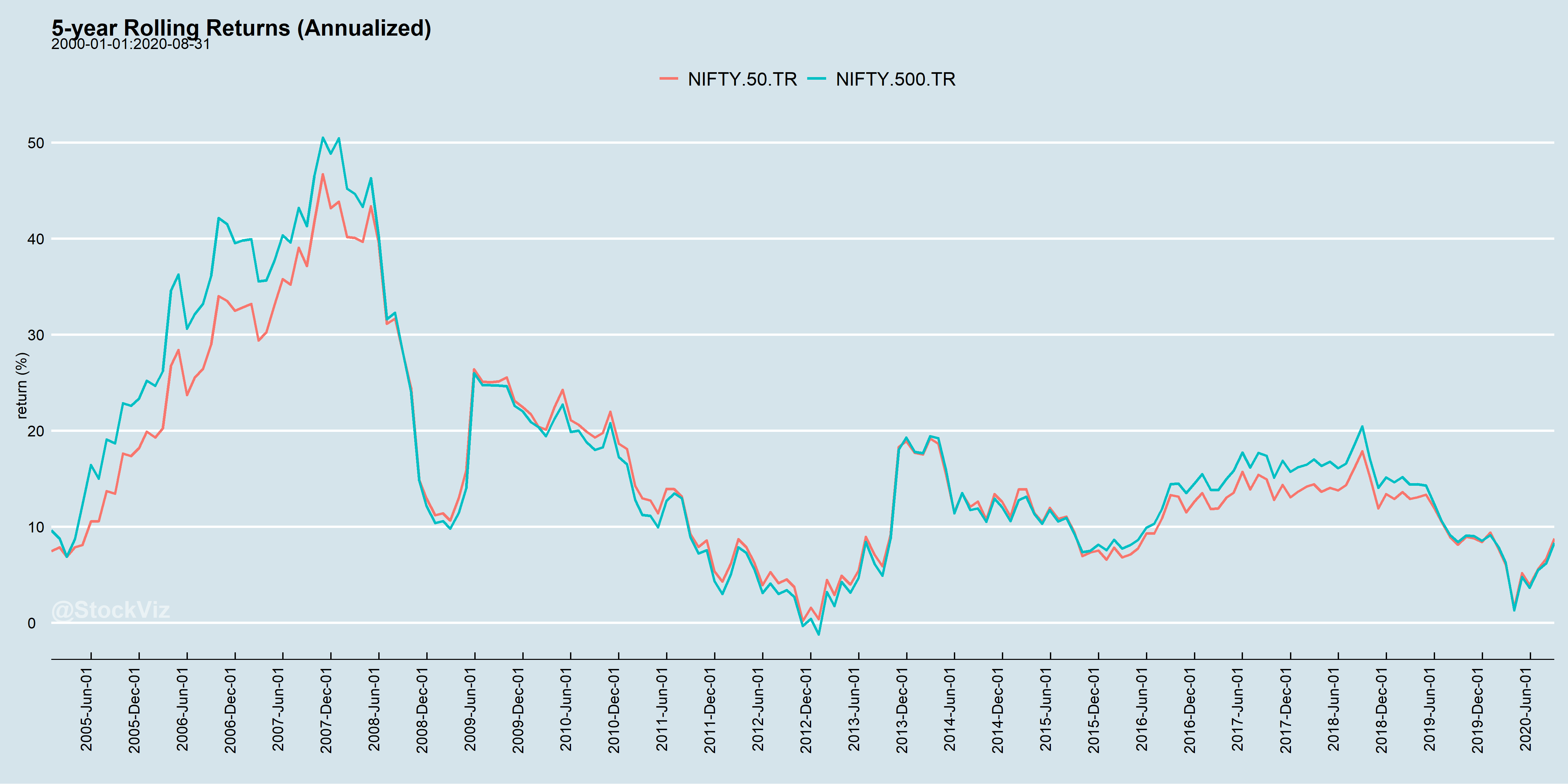

और इस चार्ट में 5 साल के रोलिंग रिटर्न को दिखाया गया है-

इन दोनों ग्राफ को मेरे दोस्त श्याम ने बनाया है जो कि स्टॉकविज़ – Stockviz– में काम करता है।

इन दोनों के रिटर्न एकदम मिलते जुलते हैं। 2005 से 2007 के बीच में निफ्टी 50 और निफ्टी 500 के रिटर्न में कुछ डाइवर्जेंस यानी फर्क आया था लेकिन वो जल्दी ही गायब हो गया। उसके बाद से ही ये दोनों करीब करीब साथ ही चल रहे हैं। इसका अर्थ है कि निफ्टी 500 में जो 450 स्टॉक अलग से हैं उनका कोई खास असर नहीं है।

हालांकि मैंने निफ्टी 100 या निफ्टी 250 की बात नहीं की है लेकिन वहां पर भी आप ऐसी ही उम्मीद कर सकते हैं।

तो सवाल उठता है कि म्यूचुअल फंड का बेंचमार्क निफ्टी 50 TRI हो या निफ्टी 500 TRI हो क्या फर्क पड़ता है, वास्तव में कुछ भी नहीं।

तो फिर म्यूचुअल फंड इनवेस्टर के लिए इसका क्या मतलब है? एक निवेशक के तौर पर आपको इसकी तरफ ज्यादा ध्यान देने की जरूरत नहीं है। आपको अपने म्यूचुअल फंड निवेश से एक ठीक ठाक रिटर्न की उम्मीद रखनी चाहिए। वही आपका बेंचमार्क होना चाहिए, ना कि फंड हाउस की तरफ से बताया गया बेंचमार्क।

तो, कुल मिला कर ये इस पर निर्भर करता है कि आपकी उम्मीद वास्तविकता के कितने करीब है। अगर आपने लार्ज कैप में निवेश किया है तो आपको लार्ज कैप वाले रिटर्न की ही उमामीद करनी चाहिए ना कि स्माल कैप वाले रिटर्न की।

लेकिल अगर आपका फंड लगातार इंडेक्स को अंडर परफॉर्म कर रहा है तो ये भी अच्छा संकेत नहीं है। अगर ऐसा है तो आपको अपना फंड बदलने की सोचना चाहिए।

अपने फंड की सही एनालिसिस करना और उसके हिसाब से एक सही रिटर्न की उम्मीद रखना ही आपको एक अच्छा म्यूचुअल फंड निवेशक बनाता है। इसलिए अगले कुछ अध्यायों में हम अपना लक्ष्य यानी गोल तय करने, म्यूचुअल फंड पोर्टफोलियो बनाने और सही उम्मीद कैसे बनाए आदि पर चर्चा करेंगे। म्यूचुअल फंड के मानदंडों पर अपनी ये चर्चा हम अगले अध्याय में पूरी कर लेगें।

इस अध्याय की मुख्य बातें

- बेंचमार्क से आपको फंड के प्रदर्शन का एक अनुमान मिलता है

- ज्यादातर फंड अपना बेंचमार्क TRI यानी टोटल रिटर्न इंडेक्स को बनाते हैं

- TRI में डिविडेंड का रिटर्न भी शामिल होता है

- इंडेक्स का रिटर्न काफी हद तक इस बात पर निर्भर करता है कि उसमें शामिल किस स्टॉक का क्या वजन है

- निफ्टी 50 और निफ्टी 500 का TRI रिटर्न करीब करीब बराबर है

- आपको अपने हिसाब से रिटर्न की एक सही उम्मीद बनानी चाहिए और उसे ही अपना बेंचमार्क बनाना चाहिए।

Sir I have SIP in regular fund now I convert in direct fund

You can write to us through our support portal: https://support.zerodha.com/