7.1 The Family Pot – फंड का फंडा

उम्मीद करता हूं कि पिछले अध्याय से आपको म्यूचुअल फंड कंपनी का स्ट्रक्चर (structure) समझ में आ गया होगा। हालांकि ये स्ट्रक्चर वाला हिस्सा बहुत ज़रूरी नहीं है लेकिन मुझे यकीन है कि ये जानकारी आपके निवेश के सफर में कहीं न कहीं ज़रूर काम आएगी।

आगे हम म्यूचुअल फंड में निवेश के बारे में सीखेंगे। हम जानेंगे कि म्यूचुअल फंड में किस तरह से अलग-अलग कैटेगरी होती है, फंड एनालिसिस क्या होता है, भिन्न-भिन्न प्रकार के स्कीम क्या होते हैं और बहुत कुछ जो MF निवेश से जुड़ा हुआ है। लेकिन इन सबसे पहले हम म्यूचुअल फंड के एक फंडामेंटल कॉन्सेप्ट के बारे समझेंगे। मैंने देखा है कि लोग म्यूचुअल फंड में ‘फंड’ शब्द को ठीक तरीके से समझ नहीं पाते, या यूं कहें कि गलत समझ लेते हैं।

तो सबसे पहले हमें इस ‘फंड’ शब्द का मतलब एकदम सही तरीके से समझना है। चलिए इसे एक मनगढ़ंत कहानी के ज़रिए समझते हैं ताकि आसानी से ये दिमाग में बैठ जाए।

मान लीजिए कि आप अपने परिवार के इकलौते ऐसे सदस्य हैं जिसे शेयर बाज़ार की बढ़िया समझ है। आपने शेयर बाज़ार से पैसे भी बनाए हैं, मल्टी-बैगर स्टॉक आप पहचान लेते हैं, कई बार आपने बाज़ार के टॉप और बॉटम को सही पकड़ा है, और तो और आपने एक इवेंट (event- कार्यक्रम) में राकेश झुनझुनवाला के साथ सेल्फी भी ली हुई है।

आपके बाकी रिश्तेदारों को भी आपकी इस काबिलियत का पता चल गया है और परिवार के व्हाट्सऐप्प ग्रुप में सब आपको पूछते हैं। और जैसा कि हमेशा होता है, धीरे-धीरे आपके ताऊ जी, चाचा, मामा , मौसी, बुआ आपसे कहते हैं कि उनके पैसे आप ही मैनेज कर दें। आपको एक तरीके से फंड मैनेजर का स्टेटस मिला हुआ है।

सवाल यहां ये उठता है कि – उनके पैसे आप मैनेज कैसे करेंगे?

रेगुलेशन या नियम-कायदे के मुताबिक तो जब तक कि आपके पास फंड मैनेजमेंट का लाइसेंस नहीं होता, आप दूसरों के पैसे मैनेज नहीं कर सकते। मान लीजिए कि आप लाइसेंस के लिए अर्जी देते हैं और आपको सेबी से लाइसेंस मिल भी जाता है।

अब आप अपने परिवार वालों, रिश्तेदारों और बाहर वालों को भी फंड मैनेजमेंट सर्विस दे सकते हैं।

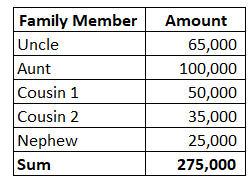

कुछ परिवार के सदस्य आपसे कहते हैं कि उनके पैसे आप मैनेज करें। उसकी डीटेल नीचे है।

तो आपके पास 5 निवेशक हैं और हर एक के निवेश की रकम अलग-अलग है। इन पांचों की कुल मिला कर रकम है 275,000, जो आपको मैनेज करनी है।

शुरू करने के पहले आप कुछ बातें तय कर लें

- रिटर्न के लिहाज से सभी निवेशकों के साथ एक जैसा व्यवहार किया जाएगा। अंग्रेजी में इसे कहेंगे कि फेयर ट्रीटमेंट (Fair treatment) होगा सभी के साथ।

- सर्विस देने के लिहाज से आप अलग-अलग निवेशकों को अलग -अलग तरीके से ट्रीट कर सकते हैं। जैसे, आंटी ने सबसे ज्यादा निवेश किया है तो वो जब ऑफिस आएं, तो आप उन्हें चाय-बिस्किट ऑफर कर सकते हैं, लेकिन भांजे ने सबसे कम निवेश किया है तो इस तरह की सर्विस आप उसे ऑफर ना करने का फैसला ले सकते हैं।

ऊपर की दोनों बात बहुत महत्वपूर्ण है। इसको थोड़ा और डीटेल में समझते हैं।

मान लें कि हम दोनों एक रेस्टॉरेंट में जाते हैं। आप वहां पहले कई बार जा चुके हैं और उनके लिए बिजनेस जेनरेट कर चुके हैं, लेकिन मैं वहां पहली बार जा रहा हूं।

हम दोनों ने बिरयानी ऑर्डर किया। दोनों की बिरयानी की क्वांटिटी यानी मात्रा और क्वालिटी एक जैसी है। लेकिन, क्योंकि आप वहां पर नियमित तौर से जाते रहते हैं तो हो सकता है कि रेस्टॉरेंट का मालिक ये तय करे कि आपको बेस्ट कटलरी में खाना परोसा जाए। ये भी हो सकता है कि वो आपके साथ कुछ वक्त बिताए और बातें करें। और मेरे साथ एक रेगुलर ग्राहक जैसा बर्ताव किया जाए।

लेकिन हम दोनों एक ही डिश खाएंगे, उसमें कोई फर्क नहीं होगा। तो आप एक फंड मैनेजर के तौर पर अपने निवेशक से अलग-अलग तरह का बर्ताव कर सकते हैं लेकिन जहां तक कि रिटर्न कमा कर देने की बात है, वहां आप अपने निवेशकों में फर्क नहीं करेंगे। जो कमाई होगी, वो सबके लिए एक समान होगी।

म्यूचुअल फंड की बात करें तो इसमें और भी कई बातें इसमें जुड़ जाती है जैसे उद्देश्य, जिसे अंग्रेजी में Objective कहते हैं और मैंडेट (Mandate) वगैरह वगैरह। इन सब पर हम अगले अध्याय में बात करेंगे।

अब – पैसे कैसे मैनेज किए जाएँगे – इसकी लॉजिस्टिक व्यवस्था पर बात करते हैं।

पैसे मैनेज करने के लिए आप परिवार के सदस्यों को बोलेंगे कि सभी लोग पैसे एक अकाउंट में ट्रांसफर करें। यहां पर आइडिया ये हैं कि एक जगह सारी रकम आ जाए और फिर उसका इस्तेमाल बाज़ार में निवेश के लिए किया जाए।

अब क्योंकि सभी ने पैसे एक ही अकाउंट में जमा किया है तो वो अकाउंट जिसमें वो फंड है, सभी निवेशकों का है। इसलिए ‘म्यूचुअल फंड’ को ‘म्यूचुअल’ फंड कहते हैं क्योंकि म्यूचुअल का हिंदी मतलब होता है – पारस्परिक/आपस का।

7.2 फंड का लॉजिस्टिक

एक फंड मैनेजर के तौर पर आपकी जिम्मेदारी है कि वो फंड शेयर बाज़ार में निवेश किया जाए और वो ठीक रेट से बढ़े। आप स्टॉक चुनेंगे, ये तय करेंगे कि कितने वक्त के लिए स्टॉक को होल्ड किया जाएगा, आप ही ये भी तय करेंगे कि कब स्टॉक को बेचना है। ये सब करते वक्त, आपकी जिम्मेदारी है ये सुनिश्चित करना कि वेल्थ बनाने की इस प्रक्रिया में आप सभी निवेशक के साथ एक जैसा व्यवहार हो, क्योंकि आपने सभी निवेशकों के पैसे इकट्ठा करके ये फंड बनाया है।

तो ये बताइए कि आप कैसे सुनिश्चित करेंगे कि रिटर्न सभी निवेशकों या क्लायंट में बराबर बंटे?

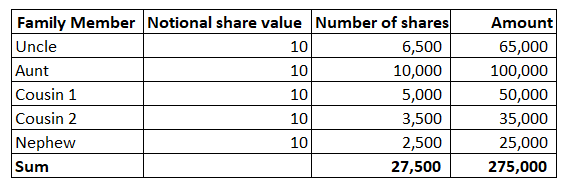

इसके लिए आप ये कर सकते हैं कि हर निवेशक को उसके निवेश के हिसाब से शेयर इश्यू कर दिए जाए और हर शेयर को एक कल्पित मूल्य, जिसे अंग्रेजी में नोशनल वैल्यू -Notional Value कहते हैं, दिया जाए।

ये कल्पित मूल्य 5,10,50,100 कुछ भी हो सकता है। इससे फर्क नहीं पड़ता। सबसे ज्यादा प्रचलित कल्पित मूल्य 10 रुपया होता है, तो हम उसी को लेकर आगे बढ़ेंगे।

अब हम 10 रुपये कल्पित मूल्य के शेयर अपने निवेशकों के इश्यू करते हैं और अनुमान लगाते हैं कि हर एक निवेशक के पास कितने शेयर हैं। उदाहरण के तौर पर, अंकल ने 65,000 रुपये निवेश किए हैं, तो उन्हें मिलेगा-

= 65,000/10

= 6500 शेयर

अब ये टेबल या सारणी ऐसी बनेगी-

सभी 5 निवेशकों के बीत 27,500 शेयर बांटे गए, जिसे कल्पित मूल्य – 10 रुपये से गुणा करने पर कुल राशि मिल जाएगी और वो है 275,000 रुपये।

तो अब फंड बन गया और क्लायंट के बीच शेयर भी बंट गए। अब फंड मैनेजर को अपना सबसे अहम काम शुरू करना है, जिसमें उसकी दक्षता है और वो है स्टॉक सेलेक्ट करना और पैसे निवेश करना।

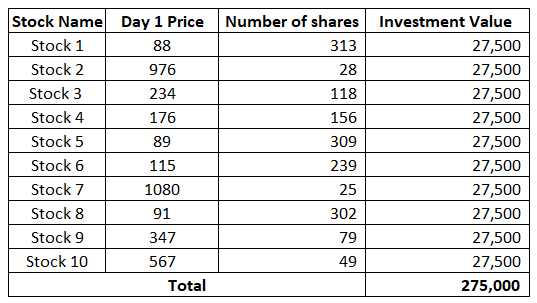

एक फंड मैनेजर के तौर पर आप ये तय करते हैं कि 275,000 रुपये आप 10 स्टॉक में निवेश करेंगे। मान लीजिए कि आप दसों स्टॉक में बराबर रकम निवेश करेंगे। इस तरह से रकम को बांटना की प्रक्रिया को कहते हैं – Equally Distributed Portfolio. हिंदी में इसे कह सकते हैं बराबर या एक समान वितरित पोर्टफोलियो।

कुल रकम है 275,000 रुपये, तो हर स्टॉक में निवेश होगा 27,500 रुपये।

सारणी में ये ऐसा दिखेगा-

जैसा कि आप देख सकते हैं, पैसे अलग-अलग 10 स्टॉक में निवेश किए गए हैं, सभी स्टॉक की कीमत अलग है, लेकिन सभी स्टॉक में एक समान रकम निवेश की गई है – 27,500 रुपये।

इस स्टेज पर दो चीजें ठीक से हो गई हैं-

- सभी निवेशकों के शेयर इश्यू कर दिया गया है। निवेशकों को शेयर उनके निवेश के हिसाब से मिला है।

- फंड या कुल रकम 10 अलग-अलग स्टॉक में निवेश कर दिया गया है।

अब जब सारी रकम बाज़ार में लगा दी गई है तो फंड की वैल्यू उन स्टॉक या शेयरों की चाल पर निर्भर करेगी। कुछ स्टॉक ऊपर जा सकते हैं, कुछ नीचे आ सकते हैं जिससे मुनाफा या नुकसान हो सकता है। ये मुनाफा और नुकसान निवेशकों को दे दिया जाता है। नुकसान/मुनाफा कितना ज्यादा या कम होगा, ये निर्भर इस बात पर करता है कि निवेशक ने कितनी रकम निवेश की है।

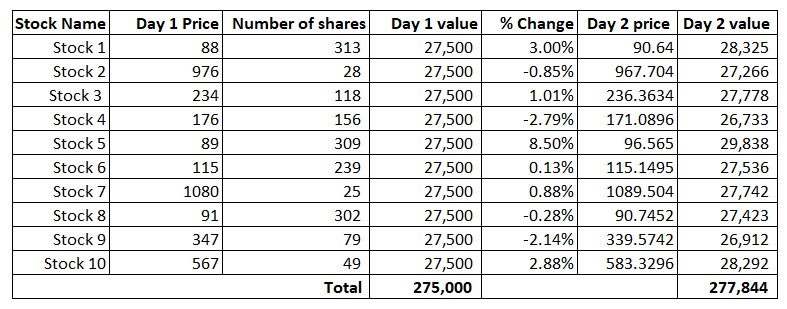

चलिए देखते हैं कि निवेशकों तक मुनाफा और नुकसान (P&L) कैसे पहुंचता है। मैंने स्टॉक की कीमतों में बदलाव को बस अपने मन से परसेंट या प्रतिशत में दिखाया है-

जैसा कि आप देख सकते हैं कि स्टॉक की कीमत दूसरे दिन बदल गई, तो उसी हिसाब से हर स्टॉक में निवेश की गई रकम की वैल्यू भी बदल गई। इस बदलाव की वजह से अब पोर्टफोलियो की वैल्यू 277,844 रुपये है। फंड ने एक दिन में 2,844 रुपये या फिर 1.0340% की कमाई की है या रिटर्न दिया है।

2,844 रुपये के मुनाफे को 5 निवेशकों में बांटना है, उनके निवेश के हिसाब से। निष्पछ यानी फेयर (Fair) तरीके से मुनाफा बांटने के लिए हमें बस इतना करना है कि हम ये सुनिश्चित करें कि कल्पित मूल्य (नोशनल वैल्यू) भी उसी परसेंटेज से ऊपर या नीचे जाए, जिस परसेंटेज से फंड ऊपर या नीचे गया है, जो कि यहां पर 1.0340% है।

प्रारंभिक कल्पित मूल्य (पहला दिन) – 10

फंड का P&L: 1.0340%

नया कल्पित वैल्यू (दूसरा दिन): 10*(1+1.0340%) = 10.1034

तो नया कल्पित मूल्य है 10.1034, इसे शेयरों की संख्या से गुणा करेंगे तो निवेशक के नए निवेश वैल्यू का पता चल जाएगा।

जैसा कि आप देख सकते हैं कि सभी निवेशकों का निवेश समान परसेंट से बढ़ा है, लेकिन सभी के पूर्ण कमाई (एब्सॉल्यूट मनी – Absolute Money) अलग-अलग है, क्योंकि उनके प्रारंभिक निवेश की रकम अलग-अलग है।

साथ ही, अगर आप सभी नए निवेश की रकम जोड़ेंगे तो आपको नई फंड वैल्यू – 277,844 रुपये- मिल जाएगी।

इस अध्याय को खत्म करने के पहले, मैं चाहता हूं कि म्यूचुअल फंड के संदर्भ में आप ये बातें याद रखें

- जब अलग-अलग कई लोग पैसे एक जगह डालते हैं तो निवेश फंड तैयार होता है

- निवेश का लक्ष्य या उद्देश्य, जिसे अंग्रेजी में Investment Objective कहते हैं, सभी निवेशक के लिए समान होता है।

- कल्पित मूल्य या नोशनल वैल्यू फंड बनाते वक्त ही तय हो जाता है, जो बाद में हर दिन के इंवेस्टमेंट वैल्यू के हिसाब से ऊपर-नीचे होता है। म्यूचुअल फंड की दुनिया में इसे नेट एसेट वैल्यू – Net Asset Value – NAV – कहते हैं।

म्यूचुअल फंड का NAV बहुत ही अहम मीट्रिक (metric) है। एक दिन के अंत में म्यूचुअल फंड कंपनी ये सारे कैलकुलेशन करती-

- सारे निवेश की वैल्यू

- म्यूचुअल फंड को चलाने का खर्च

इन दो पैरामीटर्स यानी मानदंडों पर NAV निकाला जाता है। NAV कैलकुलेट करने का फॉरमूला है –

NAV = (सभी एसेट की वैल्यू- खर्च)/ शेयर (यूनिट) की संख्या

NAV = (Value of all the assets – the expenses)/number of shares (units)

ये अध्याय मैं यहां समाप्त करता हूं। मुझे खुशी होगी अगर आपने फंड का कॉन्सेप्ट और NAV के रोल को अच्छे से समझ लिया है। लेकिन खत्म करने के पहले आपके लिए एक सवाल है, उसी उदाहरण से जिसे हमने इस अध्याय में इस्तेमाल किया है। मान लीजिए कि तीसरे दिन आपके ससुर जी आपको 75,000 रुपये निवेश करने के लिए देते हैं, तो आप किस रेट पर उन्हे शेयर इश्यू करेंगे?

क्या वो रेट प्रारंभिक वैल्यू यानि 10 रुपये होगी या 10.1034 रुपये होगी?

इस अध्याय की मुख्य बातें

- म्यूचुअल फंड में अलग-अलग लोग एक जगह पैसा निवेश करते हैं और निवेश का उद्देश्य/लक्ष्य, जिसे Investment Objective कहते हैं, वो सबके लिए समान होता है।

- रिटर्न के लिहाज से सभी निवेशकों के साथ एक जैसा व्यवहार किया जाएगा। अंग्रेजी में इसे कहेंगे कि फेयर ट्रीटमेंट (Fair treatment) होगा सभी के साथ।

- फंड में पैसा डालने करने पर सबसे पहले निवेशक को कल्पित मूल्य पर शेयर या यूनिट इश्यू होता है।

- जिस एसेट में निवेश किया है, उसके हर दिन के परफॉरमेंस के हिसाब से शेयर/यूनिट की वैल्यू बदलेगी।

मैम, आपको सूचना मिलने के बाद भी टेबल अपडेट नही हुई

Sir; woh calculation wala table check kijiye. Aapka Hindi version ma different aur English mein different hai. Woh table yaha par do baar repeat huhwa hai! Thank you

सूचित करने के लिए धन्यवाद।

mutual fund sahi hai

10.1034

10.1034 rs se denge