6.1 – क्यों बेचना चाहिए पुट ऑप्शन

हम यह बात पहले भी कर चुके हैं कि ऑप्शन बेचने वाला और ऑप्शन खरीदने वाला एक ही सिक्के के दो पहलू हैं। बाजार को लेकर उन दोनों के विचार एक दूसरे से एकदम विपरीत होते हैं। इसलिए अगर पुट ऑप्शन को खरीदने वाला बाजार को लेकर मंदी में है तो पुट ऑप्शन को बेचने वाला बाजार पर तेजी की राय रखेगा। हमने पिछले अध्याय में बैंक निफ़्टी के चार्ट को देखा था हम उसी चार्ट को फिर से देखते हैं लेकिन इस बार इस चार्ट को बेचने वाले के नजरिए से देखेंगे।

पुट ऑप्शन को बेचने वाले की सोच कुछ इस तरह की होती है –

- बैंक निफ़्टी 18417 पर ट्रेड कर रहा है।

- दो दिन पहले बैंक निफ्टी ने 18550 के अपने रेजिस्टेंस को छुआ है (रेजिस्टेंस लेवल को यहां हरे रंग की लाइन से हाईलाइट किया गया है)।

- 18550 को यहां पर रजिस्टेंस के तौर पर इसलिए माना गया है क्योंकि यहां पर एक ऐसा प्राइस एक्शन जोन बना है जो लंबे समय तक फैला हुआ है। (जो लोग रेजिस्टेंस लेवल के बारे में पढना चाहते हैं वो यहां पढ़ सकते हैं)।

- मैंने प्राइस एक्शन जोन को नीले रंग के बॉक्स से हाईलाइट किया है।

- बैंक निफ्टी में रजिस्टेंस को लगातार तीन बार तोड़ने की कोशिश की है।

- ऐसे में रेजिस्टेंस टूटने के लिए अब केवल एक और धक्के की जरूरत है (किसी बड़े बैंक के अच्छे नतीजे आने से ऐसा हो सकता है HDFC ICICI SBI इन सब के नतीजे जल्दी आने वाले हैं)।

- तेजी का एक अच्छा संकेत और रेजिस्टेंस लेवल के ऊपर की चाल मिल कर बैंक निफ़्टी को तेजी की ओर ले जा सकते हैं।

- ऐसे मैं पुट ऑप्शन को राइट (write) करना यानी बेचना और प्रीमियम पाना एक अच्छी रणनीति हो सकती है।

आप यहां सवाल कर सकते हैं कि अगर रूख तेजी का है तो फिर पुट ऑप्शन को बेचने की क्या जरूरत है क्यों नहीं कॉल ऑप्शन को खरीद लिया जाए?

कॉल ऑप्शन खरीदा जाए या पुट ऑप्शन को बेचा जाए इसका फैसला इस बात पर निर्भर करेगा कि प्रीमियम क्या चल रहा है? यह फैसला करते समय अगर कॉल ऑप्शन का प्रीमियम कम है तो तो कॉल ऑप्शन खरीदना बेहतर होगा लेकिन अगर पुट ऑप्शन को बेचने पर ज्यादा प्रीमियम मिल रहा है तो पुट ऑप्शन को बेचना अच्छा हो सकता है। लेकिन कॉल ऑप्शन का प्रीमियम ज्यादा अच्छा है या पुट ऑप्शन का प्रीमियम ज्यादा अच्छा है यह जानने के लिए यह जानना जरूरी है कि ऑप्शन की प्राइसिंग कैसे होती है? इसलिए इस मॉड्यूल में आगे हम ऑप्शन प्राइसिंग को भी समझेंगे।

अभी आप यह मान लीजिए कि ट्रेडर ने फैसला किया है कि वह 18400 के पुट ऑप्शन को बेचेगा और ₹315 का प्रीमियम लेगा। तो एक बार फिर से हम उसके P&L के बर्ताव को देखते हैं और यह समझते हैं कि हम ऐसे कौन से संकेत निकाल सकते हैं जो सब जगह लागू हो सकें यानी हम सामान्यीकरण कर सकें।

यहां याद रखिए कि जब भी आप ऑप्शन को बेचते हैं चाहे कॉल ऑप्शन हो या पुट ऑप्शन तो आपके अकाउंट से मार्जिन ब्लॉक हो जाता है। इसको हम पहले भी चर्चा कर चुके हैं आप इसको यहां दोबारा पढ़ सकते हैं।

6.2- पुट ऑप्शन बेचने वाले के P&L की चाल

याद रखिए कि ऑप्शन की इंट्रिन्सिक वैल्यू की गणना पुट ऑप्शन के खरीदने और पुट ऑप्शन के बेचने पर एक समान ही रहती है। लेकिन P&L की गणना बदलती है। हम यहां पर इसी पर चर्चा करेंगे। देखते हैं कि एक्सपायरी के दिन अलग-अलग स्थितियों में P&L किस तरह से बदलता है

| क्रम सं. | स्पॉट में संभावित कीमत | प्राप्त प्रीमियम | इंट्रिन्सिक वैल्यू (IV) | P&L (प्रीमियम – IV) |

|---|---|---|---|---|

| 01 | 16195 | + 315 | 18400 – 16195 = 2205 | 315 – 2205 = – 1890 |

| 02 | 16510 | + 315 | 18400 – 16510 = 1890 | 315 – 1890 = – 1575 |

| 03 | 16825 | + 315 | 18400 – 16825 = 1575 | 315 – 1575 = – 1260 |

| 04 | 17140 | + 315 | 18400 – 17140 = 1260 | 315 – 1260 = – 945 |

| 05 | 17455 | + 315 | 18400 – 17455 = 945 | 315 – 945 = – 630 |

| 06 | 17770 | + 315 | 18400 – 17770 = 630 | 315 – 630 = – 315 |

| 07 | 18085 | + 315 | 18400 – 18085 = 315 | 315 – 315 = 0 |

| 08 | 18400 | + 315 | 18400 – 18400 = 0 | 315 – 0 = + 315 |

| 09 | 18715 | + 315 | 18400 – 18715 = 0 | 315 – 0 = + 315 |

| 10 | 19030 | + 315 | 18400 – 19030 = 0 | 315 – 0 = + 315 |

| 11 | 19345 | + 315 | 18400 – 19345 = 0 | 315 – 0 = + 315 |

| 12 | 19660 | + 315 | 18400 – 19660 = 0 | 315 – 0 = + 315 |

मुझे लगता है कि अब P&L की चाल के आधार पर आप उन संकेतों को निकाल सकेंगे जो सभी स्थितियों पर समान रूप से लागू हों। ऐसा हम लगातार तीन अध्यायों से करते आ रहे हैं। यहां पर वह सामान्य संकेत या सामान्यीकरण इस तरह से हैं-

- पुट ऑप्शन को बेचने के पीछे इरादा यह होता है कि प्रीमियम लिया पाया जाए और बाजार में तेजी का फायदा उठाया जाए। यहां पर हम यह भी देख सकते हैं कि जब तक कि स्पॉट की कीमत स्ट्राइक कीमत के ऊपर रहे तब तक मुनाफा प्रीमियम के बराबर यानी ₹315 ही रहता है।

सामान्यीकरण 1 – पुट ऑप्शन को बेचने वाला तब तक फायदे में रहता है जब तक स्पॉट की कीमत स्ट्राइक कीमत से ऊपर हो। दूसरे शब्दों में, पुट ऑप्शन तब बेचना चाहिए जब आप बाजार के बारे में तेजी की राय रखते हो यानी आपको लगता हो कि अंडरलाइंग की कीमत अब और नहीं गिरेगी।

- जब स्पॉट की कीमत स्ट्राइक कीमत से नीचे चली जाती है तो यह पोजीशन घाटा देने लगती है। यहां साफ है कि घाटे की कोई सीमा नहीं है। आपको कितना भी घाटा हो सकता है यानी घाटा असीमित होता है।

सामान्यीकरण 2- जब स्पॉट कीमत स्ट्राइक से नीचे जाने लगे तो पुट ऑप्शन के बेचने वाले का घाटा असीमित हो सकता है।

अब एक फार्मूले पर नजर डालते हैं जिसके आधार पर आप पुट ऑप्शन पोजीशन का P&L निकाल सकते हैं। यहां ये याद रखिए कि यह फार्मूला तभी काम करता है जब आप पोजीशन एक्सपायरी तक होल्ड करें।

P&L =प्राप्त प्रीमियम – [Max (0, स्ट्राइक कीमत – स्पॉट कीमत)]

P&L = Premium Recieved – [Max (0, Strike Price – Spot Price)]

दो अलग-अलग कीमतों के लिए इस फार्मूले को लगाकर देखते हैं कि यह काम करता है या नहीं –

- 16510

- 19660

@16510 (स्पॉट स्ट्राइक से नीचे, पोजीशन में नुकसान होना चाहिए)

= 315 – Max (0, 18400 -16510)

= 315 – 1890

= – 1575

@19660 (स्पॉट स्ट्राइक से ऊपर , पोजीशन में फायदा होना चाहिए, प्राप्त प्रीमियम से अधिक नहीं )

= 315 – Max (0, 18400 – 19660)

= 315 – Max (0, -1260)

= 315

साफ है कि दोनों परिणाम उम्मीद के मुताबिक ही हैं।

पुट ऑप्शन के बेचने वाले के लिए ब्रेकडाउन प्वाइंट वह होता है जहां पर पुट ऑप्शन को ना तो घाटा हो रहा होता है और ना ही मुनाफा हो रहा होता है लेकिन इस जगह तक वह अपना सारा प्रीमियम गंवा चुका होता है –

ब्रेकडॉउन प्वाइंट = स्ट्राइक कीमत – प्राप्त प्रीमियम

बैंक निफ्टी के लिए ब्रेकडॉउनप्वाइंट

= 18400 – 315

= 18085

तो ब्रेकडॉउन प्वाइंट की परिभाषा के मुताबिक 18085 पर पुट ऑप्शन बेचने वाला कोई पैसे नहीं बना रहा होता और ना ही उसको कोई घाटा हो रहा होता है। इसका मतलब यह है कि इस जगह पर उसने अपना प्रीमियम लिया था वह प्रीमियम को गंवा चुका है। ये सही है या नहीं इसको देखने के लिए एक बार हम P&L फार्मूला का इस्तेमाल करते हैं और ब्रेकडाउन प्वाइंट पर P&L को निकालते हैं

= 315 – Max (0, 18400 – 18085)

= 315 – Max (0, 315)

= 315 – 315

=0

ये परिणाम ब्रेकडॉउन प्वाइंट के मुताबिक ही है।

6.3- पुट ऑप्शन बेचने वाले का पे ऑफ (Put Option Seller’s Pay Off)

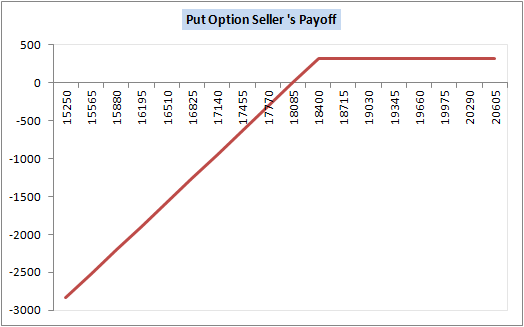

अगर हम P&L के बिंदुओं को एक लाइन से जोड़ें और एक लाइन चार्ट बनाएं जैसा कि नीचे के टेबल में दिखाया गया है तो हम यह देख सकते हैं कि हमने जो सामान्यीकरण बनाया है वह पुट ऑप्शन के बेचने वाले के लिए सही दिखाई दे रहा है। नीचे देखिए:

ऊपर के लाइन चार्ट से आपको कुछ बातें सीखने को मिलेंगी, याद रखिए कि यहां स्ट्राइक प्राइस 18400 है।

- ऑप्शन को बेचने वाले को नुकसान तब होता है जब स्पॉट कीमत स्ट्राइक कीमत से नीचे चली जाती है(18400 या उससे नीचे)।

- सैद्धांतिक तौर पर यह नुकसान असीमित होता है (और रिस्क भी)।

- ऑप्शन बेचने वाले को फायदा तब होता है जब स्पॉट कीमत स्ट्राइक कीमत से ऊपर चली जाती है।

- उसको होने वाला मुनाफा उतने तक ही सीमित होता है जितना उसको प्रीमियम मिला है।

- ब्रेकडाउन कीमत पर पुट ऑप्शन बेचने वाला ना तो पैसे बना रहा होता है और ना ही उसको पैसे का नुकसान हो रहा होता है हालांकि इस स्थिति तक पहुंचने पर वह अपना सारा प्रीमियम गंवा चुका होता है।

- आप चार्ट में भी देख सकते हैं कि ब्रेकइवन प्वाइंट तक पहुंचने के बाद P&L ग्राफ नीचे जाने लगता है। मुनाफे यानी पॉजिटिव स्थिति से ग्राफ न्यूट्रल पर जाता है और उसके बाद यह नीचे नुकसान की तरफ बढ़ने लगता है।

उम्मीद है कि इन बातों के साथ अब आपको पुट ऑप्शन बेचने के बारे में काफी कुछ जानकारी मिल चुकी है। पिछले कुछ अध्यायों में हमने कॉल ऑप्शन और पुट ऑप्शन दोनों को बेचने और खरीदने वाले के नजरिए से देखा है। अगले अध्याय में हम इन सब को एक साथ संक्षेप में देखेंगे और उसके बाद आगे दूसरे सिद्धांतों और मुद्दों पर बात करेंगे।

इस अध्याय की मुख्य बातें

- आप ऑप्शन तब बेचते हैं जब आप बाजार को लेकर तेजी का नजरिया रखते हों और आपको भरोसा होता है कि स्टॉक की कीमत अब नीचे नहीं जाएगी।

- जब आप बाजार या अंडरलाइंग को लेकर तेजी की राय रखते हैं तो या तो आप कॉल ऑप्शन खरीद सकते हैं या पुट ऑप्शन बेच सकते हैं यह फैसला इस बात पर निर्भर करेगा कि प्रीमियम कहां पर ज्यादा है।

- ऑप्शन प्रीमियम प्राइसिंग और ऑप्शन ग्रीक्स (Greeks) यह बताते हैं कि प्रीमियम कितने ज्यादा लुभावने हैं।

- पुट ऑप्शन को बेचने वाले और पुट ऑप्शन को खरीदने वाले का P&L एक दूसरे से एकदम विपरीत बनता है।

- जब पुट ऑप्शन बेचते हैं तो आपको प्रीमियम मिलता है।

- पुट ऑप्शन बेचने पर आपको मार्जिन जमा करना पड़ता है।

- पुट ऑप्शन बेचने पर आपका मुनाफा सीमित होता है, उतना ही जितना आपको प्रीमियम मिला है लेकिन आपका नुकसान का नुकसान असीमित हो सकता है।

- P&L = प्राप्त प्रीमियम – Max[0,(स्ट्राइक कीमत -स्पाट कीमत)]/ P&L = Premium received – Max [0, (Strike Price – Spot Price)]

- ब्रेकडॉउन प्वाइंट = स्ट्राइक कीमत – प्राप्त प्रीमियम

ब्रेकडाउन कीमत पर पुट ऑप्शन बेचने वाला ना तो पैसे बना रहा होता है और ना ही उसको पैसे का नुकसान हो रहा होता है हालांकि इस स्थिति तक पहुंचने पर पहुंचने तक वह अपना सारा प्रीमियम गंवा चुका होता है।

“पहूंचने तक” को डलिट किया जाना चाहिए।

सूचित करने के लिए धन्यवाद, हमने इसको ठीक करदिया है।

बहुत ही उत्तम और सरल….धन्यवाद हमारा ज्ञान बढाने के लिए।

Perfect knowledge dene ke liye thanks.

आपका धन्यवाद।

चारों बाते बहुतही बेहतर तरीके से समझायी है।

कोई भी समझेगा ।अगर मन लगा के पढेगा ।

(Call option buyer, writer and Put option buyer and writer)

आपको जितना धन्यवाद दे कम ही है।

Thanks a lot.

Happy Learning 🙂

Madam ji Nameskar,

Yedi koi one option call kharidey or one option put karidena chahey dono ek sat kaya wo dono ek sat kharide sakta ha.

Kipa ish barey me batey.

Thanks.

एक ही समय पर खरीद सकते हैं, अलग अलग आर्डर लगा कर।

Mujhe ye bataiye ki Call Option ko sell krne ke liye margin kyu chahiye hota hai, aur agar ? Plz clear kijiye 🙏

यह हमने इसी मॉड्यूल में समझाया है, कृपया इसको पूरा पढ़ें।

काल ऑप्शन ख़रीदने और पुट ऑप्शन खरीदने वाले का लॉस केवल प्रीमियम तक ही सीमित है।

कॉल ऑप्शन मार्किट तेजी की संभावना में और पुट ऑप्शन मार्किट मंदी की संभावना में खरीदे जाते है।

आपका डाउट यहाँ पर क्या है?

काल ऑप्शन ख़रीदने और पुट ऑप्शन खरीदने वाले का लॉस केवल प्रीमियम तक ही सीमित है।

कॉल ऑप्शन मार्किट तेजी की संभावना में और पुट ऑप्शन मार्किट मंदी की संभावना में खरीदे जाते है।

क्या मैं सही समझ रहा हु ?? खरीदने में लॉस प्रीमियम तक और बेचने में लॉस असीमित होता है ??

जी हाँ आप सही समझ रहे हैं

Agar mene koi particular stok (reliance-1800 )ki put sell kar di.hal me reliance price 2000 hai. agar expiry ke din reliance 1600 chala jaye to expiry ke din reliance ka 300 ka lot 1800 prise pe buy karna padegaa.agar me reliance ka300 share buy kar lu to bad me muje (1800-1600=200 ) 200×300=60000 loss extra chukana padega ?please give me information with calculation.

आप इस मॉड्यूल को पढ़ें आप खुद कैलकुलेट कर पाएंगे।

Very Urgent!!!! Very Important!!!!

Mein pahli baar apna F&O activate kiya hai aur maine HDFC Bank jiska share 1558 par hai aaj Uska HDFC Bank 1500PE buy kiya hai Quantity 4950 @ .90 Paise par 3:20 PM par kharida

So mera question ye hai ki jab maine purchase kiya to mujhe aise koi nirdesh nahi diya gya ki aapko margin money ke roop mein total contract ka kuch percent rakhna hai jo next day deduct hoga.

Mein ek bahut hi common family se belong karta hoon, mere pass koi margin money nahi hai jama karne ke liye bas account mein 4000 ka balance hi hai.

Ab mein 4455 ke aaj ye share liye hain par inke liye jo margin chahiye wo lakhon mein hai approx. 1234609.20, jab mujhe pta chla ki margin bhi require hota hai, future option trading ko search karte samay internet par youtube par pta chla, Invest karne se pahle nahi pta tha. Thoda sa amount se demat account mein equity to buy kiya tha, but kabhi F&O nahi kiya tha ye pahli baar mein hi mistake ho gya.

kya iska koi smadhaan hai, kuch aisa ki mujhe mera amount na mile chahe par koi penalty na lage.

Thank you in advance for help

यह सिर्फ एजुकेशन प्लेटफार्म है, आप कृपया करके हमारे सपोर्ट पर टिकट बनाये हम आपको जल्द जल्द मदद करने की कोशिश करेंगे।

we will be available to help in improving the HINDI VERSION of ZERODHA Varsity notes.. Really it will help to our New Investors & Traders that how to enter into the stock market along with all basic knowledges & really this will become a milestone in their life related to financial freedom..aamen

Thanks to all Zerodha team member for providing such a good source of knowledge . Thanks a lot

but one question is there if possible then plz clear it

call buyer =put seller

call seller =put buyer , both views are same then what is need to bring put option after the call option… is it the game to confuse the learner…???

mene ek jagah par conversion aur reversal k bare me padha tha

kya aap ise scche se samjha sakte hai

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

good information and very useful. thanx

आपका धन्यवाद।

Yadi seler ki premium gawani shuru ho Jaye to kaya seller Bina puri premimum gawye position exist Kar Santa hai .

आप एक्सपायरी से पहले अपना पोजीशन कभी भी एग्जिट कर सकते है।

पहले तो आपके अतुलनीय प्रयास को प्रणाम। इससे अच्छा मुझे विश्वास है कोई पढ़ा नहीं सकता। सर/मैडम एक प्रश्न है जैसे कोई कॉल राइट कर रहा है तो समझ में आया उसके पास share हैं तो वह कर रहा है। लेकिन यदि कोई पुट राइट/बेच कर रहा है तो उसके पास क्या है share है या बस ऐसे ही बेच सकता है बिना share के भी। अच्छा मान लीजिये उसका सौदा उल्टा पड़ जाय और कोई उससे share जब खरीदेगा तो वो उसको share देता है या सिर्फ premium देता है। बस यही बात समझ नहीं आती कि ये काम किस चीज पर हो रहा है काल्पनिक share पर या असल में बेचने वाले के पास उतने share होने चाहिये।

Can the buyer and seller of a put option liquidate their positions at any time?

Yes, they can.

Varsity ka Hindi Book kab aayega?

Sir Just Great efforts…Thanks

me etna bada nahi hu ki aapki galti nikal saku…

par Esko aacha banana hum sabka jimmedari hai esi liye bata raha hu..

please correct the bellow line it it is wrong..

thanks once again…

‘पुट ऑप्शन बेचने पर आपको मार्जिन जमा करना पड़ता है।’

In put option writing. If strike price is 1440 has premium is 5.75 and spot price is 1483 and now premium is 14 .If I exit before monthly expires what is my P&L then ?

Since its before expiry the price is dependent on the premium prevailing at market when you are squaring off your position. I’d suggest you read this chapter – https://zerodha.com/varsity/chapter/options-m2m-and-pl/

Kya option put bechne ke baad expiry se pahle usse bahar nikal sakte hai