5.1 – दिशा की सही समझ

मुझे उम्मीद है कि अब तक आपको कॉल ऑप्शन की खरीदने और बेचने के बारे में सारी बातें समझ में आ गई होंगी। अगर आपको कॉल ऑप्शन अच्छे से समझ में आने लगा है, तो आपके लिए पुट ऑप्शन को समझना आसान होगा। पुट ऑप्शन के खरीदार और कॉल ऑप्शन के खरीदार में सिर्फ एक ही अंतर होता है पुट ऑप्शन का खरीदार बाजार में मंदी की राय रखता है जबकि कॉल ऑप्शन का खरीदार बाजार में तेजी की राय रखता है।

पुट ऑप्शन का खरीदार बाजार में इस बात पर दांव लगाता है कि बाजार में स्टॉक की कीमतें नीचे गिरेंगी और इसी बात का फायदा उठाने के लिए वह पुट ऑप्शन एग्रीमेंट करता है। पुट ऑप्शन के एग्रीमेंट में ऑप्शन के खरीदार को यह अधिकार मिलता है कि वह स्ट्राइक प्राइस पर कभी भी अपने स्टॉक को बेच सकें भले ही उस समय अंडरलाइंग की कीमत कुछ भी चल रही हो।

हां, यह बात भी याद रखने वाली है कि ऑप्शन के खरीदार की राय के ठीक विपरीत राय ऑप्शन के बेचने वाले की होती है। ऐसा इसलिए भी जरूरी है क्योंकि अगर सबकी एक ही राय होगी तो बाजार में सौदा कभी होगा ही नहीं। तो, पुट ऑप्शन का खरीदार उम्मीद करता है कि बाजार नीचे जाएगा जबकि पुट ऑप्शन को बेचने वाला उम्मीद करता है कि एक्सपायरी तक बाजार फ्लैट रहेगा या फिर तेजी रहेगी।

पुट ऑप्शन का खरीदार बेचने का अधिकार खरीदता है। उसे यह ऑप्शन मिलता है कि वह कभी भी अंडरलाइंग को निश्चित कीमत (स्ट्राइक कीमत) पर ऑप्शन राइटर को बेच सके। इसका मतलब यह है कि अगर पुट ऑप्शन का खरीदार एक्सपायरी के समय बेचना चाहे तो पुट ऑप्शन को बेचने वाले को खरीदना होगा। इस बात को ध्यान से समझिए– पुट ऑप्शन को बेचने वाला पुट ऑप्शन के खरीदार को बेचने का अधिकार बेच रहा है। इसका मतलब है कि ऑप्शन खरीदने वाला एक्सपायरी के समय पुट ऑप्शन के बेचने वाले को अंडरलाइंग को बेच सकता है।

उलझाने वाला लग सकता है इसलिए अभी आप यह समझ लीजिए कि पुट ऑप्शन एक ऐसा कॉन्ट्रैक्ट है जहां पर आज दो पार्टियां भविष्य में अंडरलाइंग का एक सौदा एक निश्चित कीमत तय करती हैं।

- प्रीमियम देने वाली पार्टी को कॉन्ट्रैक्ट का खरीदार कहते हैं और प्रीमियम लेने वाली पार्टी को कॉन्ट्रैक्ट को बेचने वाला कहते हैं

- कॉन्ट्रैक्ट का खरीदार प्रीमियम अदा करता है और अपने लिए ऑप्शन यानी अधिकार खरीदता है

- कॉन्ट्रैक्ट को बेचने वाला एक प्रीमियम पाता है और अपने लिए एक दायित्व भी लेता है

- कॉन्ट्रैक्ट को खरीदने वाला ही यह तय कर सकता है कि वह अपने अधिकार का एक्सरसाइज (उपयोग) करेगा या नहीं।

- अगर कॉन्ट्रैक्ट खरीदने वाला अपने अधिकार को एक्सरसाइज करने का फैसला करता है तो वह अंडरलाइंग को निश्चित कीमत यानी स्ट्राइक कीमत पर बेच सकता है। कॉन्ट्रैक्ट बेचने वाले का यह दायित्व है कि वह इस अंडरलाइंग को खरीद ले (जिसे कॉन्ट्रैक्ट खरीदने वाला बेचना चाहता है)

- वैसे कॉन्ट्रैक्ट खरीदने वाला अपने अधिकार का इस्तेमाल तभी करेगा जब अंडरलाइंग की कीमत स्ट्राइक कीमत से नीचे हो। मतलब, जब उसे दिख रहा हो कि कॉन्ट्रैक्ट बेचने वाले से अंडरलाइंग की कीमत बाजार से ज्यादा मिलेगी।

इसको अच्छे से समझने के लिए एक उदाहरण देखते हैं।

- मान लीजिए कि रिलायंस इंडस्ट्रीज स्टॉक ₹850 पर ट्रेड हो रहा है।

- कान्ट्रैक्ट का खरीदार यह अधिकार खरीदता है कि वह एक्सपायरी के दिन कान्ट्रैक्ट बेचने वाले को रिलायंस का शेयर ₹850 पर बेच सकता है।

- इस अधिकार के लिए कान्ट्रैक्ट का खरीदार कान्ट्रैक्ट बेचने वाले को एक प्रीमियम देता है।

- प्रीमियम पाने के बाद कान्ट्रैक्ट बेचने वाला इस बात के लिए राजी हो जाता है कि वो रिलायंस इंडस्ट्रीज के शेयर को एक्सपायरी के दिन ₹850 तक खरीदेगा (यदि कान्ट्रैक्ट खरीदने वाला रिलायंस का शेयर बेचना चाहे)।

- उदाहरण के लिए अगर एक्सपायरी के दिन रिलायंस की कीमत ₹820 हो जाती है तो कान्ट्रैक्ट खरीदने वाला अपने अधिकार का इस्तेमाल करते हुए कान्ट्रैक्ट बेचने वाले को रिलायंस को ₹850 पर बेच सकता है।

- इस तरह से कान्ट्रैक्ट का खरीदार रिलायंस को 850 पर बेच फायदा उठा सकता है जबकि उस दिन ओपन मार्केट में रिलायंस की कीमत ₹820 है।

- अगर रिलायंस 850 या उससे ऊपर मान लीजिए 870 पर बिक रहा है तब कान्ट्रैक्ट को खरीदने वाला अपने अधिकार का इस्तेमाल नहीं करेगा क्योंकि उसको कोई फायदा नहीं हो रहा होगा। वास्तव में वह इससे ऊंची कीमत पर तो बाजार में ही रिलायंस बेच सकता है।

- इस तरह का समझौता जिसमें किसी को एक्सपायरी पर अंडरलाइंग बेचने का अधिकार मिलता है उसे पुट ऑप्शन कहते हैं।

- कान्ट्रैक्ट को बेचने वाले का यह दायित्व है कि रिलायंस को ₹850 पर कान्ट्रैक्ट के खरीदार से खरीद ले क्योंकि उसने रिलायंस का ₹850 का पुट ऑप्शन बेचा है।

मुझे उम्मीद है कि ऊपर के उदाहरण से आपको पुट ऑप्शन कुछ समझ में आया होगा। लेकिन अगर अभी भी आपको समझ में नहीं आया है तो भी आगे बढिए आप इसको आगे और अच्छे से समझ पाएंगे। अभी आप को तीन बातें याद रखनी चाहिए–

- पुट ऑप्शन का खरीदार अंडरलाइंग एसेट के बारे में मंदी की राय रखता है जबकि पुट ऑप्शन बेचने वाला उसी अंडरलाइंग एसेट को लेकर तेजी की या न्यूट्रल राय रखता है।

- ऑप्शन के खरीदार को अधिकार होता है कि वह अब अंडरलाइंग एसेट को एक्सपायरी के दिन स्ट्राइक कीमत पर बेच सकें।

- पुट ऑप्शन बेचने वाले का यह दायित्व होता है कि वह अंडरलाइंग एसेट को स्ट्राइक कीमत पर पुट ऑप्शन के खरीदार से खरीद ले। (अगर वो बेचना चाहे)।

5.2 – पुट ऑप्शन बेचने वाले के लिए सही स्थिति

अब शेयर बाजार का एक उदाहरण लेते हैं और कोशिश करते हैं कि उसके जरिए पुट ऑप्शन को बेहतर तरीके से समझा जा सके। पहले हम पुट ऑप्शन को खरीदार के नजरिए से देखेंगे और उसके बाद पुट ऑप्शन को बेचने वाले के नजरिए से देखेंगे।

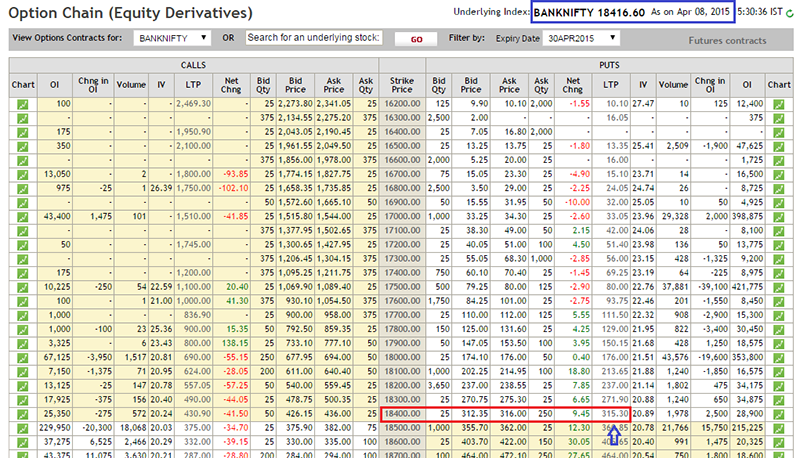

नीचे बैंक निफ़्टी का 8 अप्रैल 2015 का चार्ट दिखाया गया है

यहां पर मेरा नजरिया है कि

- बैंक निफ्टी 18417 पर ट्रेड कर रहा है

- 2 दिन पहले बैंक निफ्टी ने 18550 का अपना रेजिस्टेंस टेस्ट किया था (यह रेजिस्टेंस लेवल हरे रंग की लाइन से दिखाया गया है)

- मैं 18550 को रेजिस्टेंस इसलिए मानता हूं कि यह यहां पर एक ऐसा प्राइस एक्शन जोन बना है जो कि लंबे समय तक फैला हुआ है (जो लोग रेजिस्टेंस लेवल के बारे में पढना चाहते हैं वो यहां here पढ़ सकते हैं)

- मैंने प्राइस एक्शन जोन को नीले रंग के बॉक्स से हाईलाइट किया है

- इसके 1 दिन पहले यानी 7 अप्रैल को RBI ने अपनी मॉनेटरी पॉलिसी में बायाज दरों में कोई बदलाव नहीं करने का ऐलान किया था (आपको पता ही है कि बैंक निफ्टी के लिए RBI की मॉनेटरी पॉलिसी सबसे महत्वपूर्ण होती है)

- ऐसे में, जबकि एक टेक्निकल रजिस्टेंस दिखाई दे रहा है और फंडामेंटल तौर पर अब और कोई बड़ी घोषणा होने वाली नहीं है तो बैंक के लिए ऊपर बढ़ना थोड़ा मुश्किल होगा

- इसी वजह से ट्रेडर्स बैंक निफ्टी को बेचना चाहेंगे और कुछ इसके बजाय कुछ और ऐसा खरीदना चाहेंगे जिसमें इस समय तेजी हो

- इसी वजह से मेरा बैंक निफ्टी को लेकर मंदी का नजरिया है

- लेकिन चूंकि पूरा बाजार तेजी में है ऐसे में बैंक निफ्टी का फ्यूचर्स बेचना रिस्क भरा काम है ऐसी परिस्थिति में ऑप्शन को लेना एक बेहतर रणनीति हो सकती है इसलिए मैं बैंक निफ़्टी कॉल पुट ऑप्शन खरीदूंगा

- याद रखें कि जब आप पुट ऑप्शन खरीदते हैं और बाद में अंडरलाइंग नीचे आता है तो आपको फायदा होता है

ऊपर दिए कारणों की वजह से अब मैं 18400 का पुट ऑप्शन खरीदूंगा जो कि ₹315 के प्रीमियम पर मिल रहा है। और मैं ₹315 का जो प्रीमियम दे रहा हूं वह पुट ऑप्शन बेचने वाले को मिल रहा है।

पुट ऑप्शन को खरीदना काफी आसान है। सबसे आसान तरीका यह है कि आप अपने ब्रोकर को फोन कीजिए और उससे स्टॉक का नाम बताइए उस स्टॉक का स्ट्राइक प्राइस बताइए और बोलिए कि वह आपके लिए उस स्टॉक का पुट ऑप्शन खरीद दे। वैसे, आप जीरोधा पाई (Pi) पर खुद अपने आप भी ये ट्रेड कर सकते हैं। ट्रेडिंग टर्मिनल पर यह काम कैसे किया जाता है इसके बारे में हम आगे के अध्याय में जानेंगे।

अभी मान लीजिए कि आपने बैंक निफ़्टी 18400 का पुट ऑप्शन खरीदा है। एक्सपायरी पर इस पुट ऑप्शन का P&L कैसा दिखेगा यह देखते हैं और उसके आधार पर कुछ सामान्य संकेत निकालते हैं।

5.3 – पुट ऑप्शन की इंट्रिन्सिक वैल्यू (Intrinsic Value- IV)

हम पुट ऑप्शन के P&L के बारे में कुछ सामान्य बातें निकाल सकें, उसके पहले जरूरी है कि हम पुट ऑप्शन की इंट्रिन्सिक वैल्यू की गणना कर लें। इंट्रिन्सिक वैल्यू क्या होती है इसके बारे में हम पिछले अध्याय में चर्चा कर चुके हैं और मुझे लगता है कि वह आपको याद होगा। इंट्रिन्सिक वैल्यू वह रकम होती है जो कि खरीदार को तब मिलेगी जब वह अपने ऑप्शन को एक्सपायरी के दिन एक्सरसाइज करेगा। पुट ऑप्शन का इंट्रिन्सिक वैल्यू की गणना कॉल ऑप्शन के इंट्रिन्सिक वैल्यू की गणना से थोड़ा अलग होती है। आप इसको ठीक से समझ सके इसलिए जरूरी है कि पहले आप कॉल ऑप्शन के इंट्रिन्सिक वैल्यू का फॉर्मूला देख लें।

IV (कॉल ऑप्शन) = स्पॉट कीमत – स्ट्राइक कीमत

पुट ऑप्शन की इंट्रिन्सिक वैल्यू –

IV (पुट ऑप्शन) = स्ट्राइक कीमत – स्पॉट कीमत

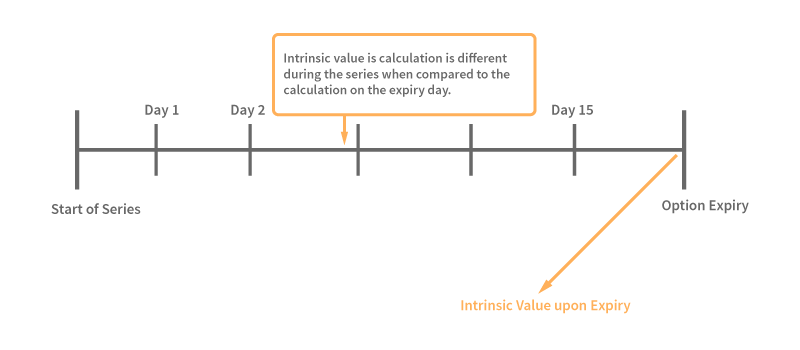

यहां पर ऑप्शन की इंट्रिन्सिक वैल्यू से जुड़ी एक खास बात जान लेना जरूरी है। आप नीचे दी गई टाइम लाइन पर नजर डालिए।

ऑप्शन की इंट्रिन्सिक वैल्यू निकालने के जिस फार्मूले को हमने अभी-अभी देखा है, वह केवल एक्सपायरी के दिन ही लागू होता है। लेकिन एक सीरीज के दौरान इंट्रिन्सिक वैल्यू की गणना अलग होती है। यह गणना कैसे की जाती है इसको हम आगे जानेंगे। लेकिन अभी के लिए, आप केवल एक्सपायरी के दिन की इंट्रिन्सिक वैल्यू पर ध्यान दें।

5.4 – पुट ऑप्शन के खरीदार का P&L

पुट ऑप्शन के इंट्रिन्सिक वैल्यू सिद्धांत को ध्यान में रखते हुए अब हम एक ऐसा टेबल बनाने की कोशिश करते हैं जो यह बताएगा कि अगर मैंने बैंक निफ्टी के 18400 का पुट ऑप्शन खरीदा तो स्पॉट बाजार में बैंक निफ्टी की अलग-अलग कीमतों पर मैं एक्सपायरी के दिन कितने पैसे कमाउंगा। याद रखिए कि इस ऑप्शन के लिए ₹315 का प्रीमियम अदा किया गया है और भले ही स्पॉट में निफ्टी बैंक की कुछ भी कीमत हो ये 315 का प्रीमियम नहीं बदलेगा। ये 18400 के बैंक निफ्टी ऑप्शन की कीमत है। इस आधार पर अब हम P&L निकालते हैं और उसको टेबल में रखते हैं।

प्रीमियम के कॉलम में जो निगेटिव (-) का संकेत दिया गया है को यह बताता है कि मेरे ट्रेडिंग अकाउंट से पैसे बाहर जा रहे हैं।

|

क्रम सं. |

स्पॉट में संभावित कीमत | दिया गया प्रीमियम | इंट्रिन्सिक वैल्यू (IV) | P&L (IV + प्रीमियम) |

|---|---|---|---|---|

| 01 | 16195 | -315 | 18400 – 16195 = 2205 |

2205 + (-315) = + 1890 |

|

02 |

16510 | -315 | 18400 – 16510 = 1890 | 1890 + (-315)= + 1575 |

| 03 | 16825 | -315 | 18400 – 16825 = 1575 |

1575 + (-315) = + 1260 |

|

04 |

17140 | -315 | 18400 – 17140 = 1260 | 1260 + (-315) = + 945 |

| 05 | 17455 | -315 | 18400 – 17455 = 945 |

945 + (-315) = + 630 |

|

06 |

17770 | -315 | 18400 – 17770 = 630 | 630 + (-315) = + 315 |

| 07 | 18085 | -315 | 18400 – 18085 = 315 |

315 + (-315) = 0 |

|

08 |

18400 | -315 | 18400 – 18400 = 0 | 0 + (-315)= – 315 |

| 09 | 18715 | -315 | 18400 – 18715 = 0 |

0 + (-315) = -315 |

|

10 |

19030 | -315 | 18400 – 19030 = 0 | 0 + (-315) = -315 |

| 11 | 19345 | -315 | 18400 – 19345 = 0 |

0 + (-315) = -315 |

|

12 |

19660 | -315 | 18400 – 19660 = 0 | 0 + (-315) = -315 |

अब हम कुछ विचार बना सकते हैं कि P&L किस तरह से काम करता है। इसके आधार अब हम कुछ सामान्य संकेत भी निकालेंगे जो कि P&L के बारे में सभी जगह लागू हो सके। ऊपर के टेबल की 8वीं पंक्ति को केन्द्र मान लीजिए। 1. पुट ऑप्शन को खरीदने के पीछे इरादा यह होता है कि गिरती हुई कीमतों का फायदा उठाया जा सके। जैसा कि हम यहां देख सकते हैं कि जैसे-जैसे स्पॉट बाजार में कीमतें गिरती हैं वैसे वैसे मुनाफा बढ़ता जाता है।

सामान्यीकरण 1– पुट ऑप्शन के खरीदार को फायदा तब होता है जब स्पॉट में कीमतें गिरती हैं और स्ट्राइक प्राइस के नीचे चली जाती हैं। इसका मतलब यह है कि आपको पुट ऑप्शन तभी खरीदना चाहिए जब आप अंडरलाइंग की कीमत के बारे में मंदी की राय रखते हो।

- जब स्पॉट की कीमत स्ट्राइक कीमत से ऊपर चली जाती हैं तो इस पोजीशन पर घाटा होने लगता है लेकिन यह घाटा उससे ज्यादा नहीं हो सकता जितना आपने प्रीमियम अदा किया है। जैसे इस मामले में ₹315 तक का ही घाटा हो सकता है जितना कि प्रीमियम दिया गया है।

सामान्यीकरण 2– पुट ऑप्शन के खरीदार को नुकसान तब होता है जब स्पॉट की कीमत स्ट्राइक कीमत से ऊपर चली जाती है लेकिन उसका नुकसान की सीमा सीमित है और वह नुकसान उतना ही हो सकता है जितना उसने प्रीमियम दिया है।

नीचे दिए गए फार्मूले का इस्तेमाल करके आप पुट ऑप्शन पोजीशन की P&L निकाल सकते हैं। याद रखिए कि यह फार्मूला एक्सपायरी तक पोजीशन होल्ड करने पर ही काम करता है।

P&L = [Max (0, स्ट्राइक कीमत – स्पॉट कीमत)] – दिया गया प्रीमियम

दो कीमत पर ये फार्मूला लगा कर देखते हैं कि ये काम कर रहा है या नहीं –

- 16510

- 19660

@16510 (स्पॉट कीमत स्ट्राइक से नीचे है, पोजीशन में फायदा होना चाहिए)

= Max (0, 18400 -16510)] – 315

= 1890 – 315

= + 1575

@19660 (स्पॉट स्ट्राइक से ऊपर, पोजीशन में नुकसान होना चाहिए, दिए गए प्रीमियम तक,)

= Max (0, 18400 – 19660) – 315

= Max (0, -1260) – 315

= – 315

साफ है कि दोनों नतीजे उम्मीद के मुताबिक हैं। हमें पुट ऑप्शन की खरीदार के लिए ब्रेक इवन प्वाइंट की गणना भी करना है और उसे समझना है। ब्रेक इवन प्वाइंट क्या होता है इसके बारे में पहले ही जान चुके हैं, इसलिए अब सीधे फार्मूला देखते हैं।

ब्रेक इवन प्वाइंट = स्ट्राइक कीमत – दिया गया प्रीमियम

बैंक निफ्टी के लिए ब्रेक इवन प्वाइंट होगा

= 18400 – 315

= 18085

तो ब्रेक इवन प्वाइंट के फार्मूले के मुताबिक 18085 पर पुट ऑप्शन ना तो पैसे बना रहा होगा और ना ही पैसे गंवा रहा होगा। क्या हमें P&L फार्मूला भी यह बात सही साबित करके दिखाएगा?

= Max (0, 18400 – 18085) – 315

= Max (0, 315) – 315

= 315 – 315

=0

यह परिणाम भी एकदम उम्मीद के मुताबिक ही है।

महत्वपूर्ण बात – इंट्रिन्सिक वैल्यू,P&L, ब्रेक इवन प्वाइंट, इन सब की गणना एक्सपायरी के आधार पर की गई है। इस मॉड्यूल में अब तक हमने यह माना है कि ऑप्शन का खरीदार या ऑप्शन का बिकवाल अपना ऑप्शन ट्रेड इस इरादे के साथ कर रहे हैं कि वह इस पोजीशन को एक्सपायरी के दिन तक होल्ड करेंगे। लेकिन जल्दी ही आपको यह पता चलेगा कि हमेशा ऐसा नहीं होता है। आप अपना ऑप्शन ट्रेड शुरू करते हैं लेकिन उसे जल्दी ही बंद करके एक्सपायरी के पहले उससे निकल जाते हैं। ऐसे में ब्रेक इवन प्वाइंट की गणना कुछ खास महत्व नहीं रखती है। लेकिन P&L और इंट्रिन्सिक वैल्यू की गणना तब भी महत्वपूर्ण रहती है। लेकिन उसको निकालने का फार्मूला बदल जाता है।

इसको और अच्छे से समझने के लिए बैंक निफ़्टी के ट्रेड को जो कि 7 अप्रैल 2015 को शुरू हुआ है और जिसकी एक्सपायरी 30 अप्रैल 2015 को है उसके दो अलग-अलग उदाहरण को देखते हैं।

- अगर 30 अप्रैल 2015 को स्पॉट में निफ़्टी बैंक 17000 का है तो P&L कैसा होगा?

- अगर 15 अप्रैल को निफ़्टी बैंक 17000 का है तो p&l कैसा होगा?

पहले सवाल के जवाब में हम बहुत सीधे तरीके से P&L का फार्मूला लगा सकते हैं।

= Max (0, 18400 – 17000) – 315

= Max (0, 1400) – 315

= 1400 – 315

= 1085

दूसरे सवाल का जवाब देखते हैं, अगर एक्सपायरी के अलावा किसी भी दिन स्पॉट की कीमत 17000 है तो P&L 1085 नहीं होगा, उससे ऊपर होगा। ऐसा क्यों होता है इस पर चर्चा बाद में करेंगे। लेकिन अभी याद रखें कि यह ऊपर होगा।

5.5 – पुट ऑप्शन के खरीदार का P&L पे–ऑफ

यदि हम पुट ऑप्शन के P&L पॉइंट्स को एक लाइन से जोड़ें और एक लाइन चार्ट बनाएं तो हमें वही सामान्यीकरण मिलेगा जिसको हमने पहले देखा है। नीचे के चार्ट पर एक बार नजर डालिए–

₹18400 स्ट्राइक प्राइस वाले ऑप्शन के आधार पर बने इस चार्ट को देखकर कुछ बातें जो आपको याद आएंगी वह हैं–

- पुट ऑप्शन के खरीदार को तब नुकसान होता है जब स्पॉट की कीमत स्ट्राइक प्राइस (18400) से ऊपर चली जाती हैं

- लेकिन यह नुकसान वहीं तक सीमित रहता है जितना उसने प्रीमियम दिया है।

- जब स्पॉट की कीमतें स्ट्राइक प्राइस से नीचे जाने लगती हैं तो पुट ऑप्शन के खरीदार का मुनाफा काफी तेजी से बढ़ सकता है।

- इससे होने वाला मुनाफा असीमित होता है।

- 18085 के ब्रेक इवन प्वाइंट पर पुट ऑप्शन का खरीदार ना तो पैसे बना रहा होता है और ना ही पैसे का नुकसान उठा रहा होता है। आप चार्ट में देख सकते हैं कि ब्रेक इवन प्वाइंट पर पहुंचने के बाद उसका ग्राफ नुकसान वाली स्थिति से एक न्यूट्रल स्थिति पर पहुंच जाता है। पुट ऑप्शन का खरीदार इसके बाद ही पैसे बनाना शुरू करता है।

इस अध्याय की मुख्य बातें

- अगर आप अंडरलाइंग की कीमत को लेकर मंदी में हैं तो आपको पुट ऑप्शन खरीदना चाहिए, दूसरे शब्दों में कहें तो पुट ऑप्शन के खरीदार को फायदा तब होता है जब अंडरलाइंग की कीमत गिरती है।

- पुट ऑप्शन के इंट्रिन्सिक वैल्यू की गणना कॉल ऑप्शन के इंट्रिसिक वैल्यू की गणना थोड़ा अलग होती है।

- IV (पुट ऑप्शन)= स्ट्राइक कीमत – स्पॉट कीमत

- पुट ऑप्शन के खरीदार का P&L निकालने का फार्मूला P&L = [max(0,स्ट्राइक कीमत – स्पॉट कीमत)] – दिया गया प्रीमियम/ P&L = [Max (0, Strike Price – Spot Price)] – Premium Paid

- पुट ऑप्शन के खरीदार का ब्रेकइवन प्वाइंट निकालने का फार्मूला: स्ट्राइक कीमत – दिया गया प्रीमियम

Authentic information

Happy learning 🙂

Agar hamara najaria market ke liye bearish h to ham call option ko bechkar bhi paise kama sakte h to fir ye put option ki jarurat kya h. Or isko market me kyu laya gaya h . Ispar bhi thoda prakash dalte to aapke reader ko ek clear picture samajh me aa jati . Aisa dono me kya difference h.

Thanks

Sir jese ki apne kaha ki option contract me hum option ko exercise expiry ke din hi Kar sakte hai .. call ya put uropian me Lakin.intraday Trading me to hum kabhi Bhi options ko exercise kar sakte hai .. ??

जी हाँ आप कभी भी कर सकते हैं, एक्सपायरी से पहले।

bahut badhiya sir

Sir..I am having ongc 24 nov 22….140 [email protected]…..kindly let us know if on expiry if spot price become 130….what will be profit….also unable to understand present day changes in strike price…how my strike price will be calculated?…….whether I have to sell my position on expiry day….or it will automatically be cleared that day…..please…thanks

If ONGC expires at 130, your profit will be ten minus the premium you paid. Of course, the shares will be physically settled. The strikes don\’t change; only the premiums change.

इतना तो बुक पढने के बाद भी समझ नही आता. इसके लिए बहुत बहुत धन्यवाद

Obsulitly fantastic, very easy to understand, thanks so much

आपका धन्यवाद। 😊

Thanks

thanks for hindi version, team ZERODHA varsity.

sir chart me ye nhi samaj me a raha h bata de स्पॉट में संभावित कीमत

आप पूरा अध्याय पढ़ें हमने बोहत ही सरल तरीके से समझाया है।

Very helpful content….

Yadi call options bechne wale bearish hai to wo put option kyo nhi khreedte hai . Kyoki call option bechna and put option kreedne dono bearish krte hai. Jabki put option kreedne se unlimited profit ho skta hai to wo call option bechte kyo hai. Please answer me.

How mch mony need for ce and pe … For1 lot .. Ifbnk nfty premum was 100???? Nd day was wednsy nd thursdy???? 🙏🙏

This depends on the trade you want to take 🙂

आप का कार्य बहुत ही अच्छा है,सराहनीय है

बहुत ही कठिन विषय को सरल बना कर समझाया गया है

धन्यवाद 👍👍🙏🙏

आपका अभिनन्दन है 🙂

is call buying option is same as put sell option ?

The concept remains same, to learn more please read this chapter: https://zerodha.com/varsity/chapter/buying-a-call-option/

पुट ऑप्शन का खरीदार बेचने का अधिकार खरीदता है। उसे यह ऑप्शन मिलता है कि वह कभी भी अंडरलाइंग को निश्चित कीमत (स्ट्राइक कीमत) पर ऑप्शन राइटर को बेच सके। इसका मतलब यह है कि अगर पुट ऑप्शन का खरीदार एक्सपायरी के समय बेचना चाहे तो पुट ऑप्शन को बेचने वाले को खरीदना होगा। इस बात को ध्यान से समझिए– पुट ऑप्शन को बेचने वाला पुट ऑप्शन के खरीदार को बेचने का अधिकार बेच रहा है। इसका मतलब है कि ऑप्शन खरीदने वाला एक्सपायरी के समय पुट ऑप्शन के बेचने वाले को अंडरलाइंग को बेच सकता है।

If a trader understand above lines, always earn money in option selling. Read again and again.

🙂

If selected strike price 1140 of a put option having premium 24 and 1119 is current spot price.. What would be the P&L on expiry day or the day before for 1 lot of 550 shares..??

How can one know the price before hand 🙂

That depends on the price at which the underlying will expire at, right?

यार लक्ष्मी की ₹315 का जो प्रीमियम मैं दे रहा हूं वह पुट ऑप्शन बेचने वाले को मिल रहा है।

5.2 section me yaha yaar laxmi ki jagah bank nifty hona chahiye

Please rectify this …Mujhe bhi aisa lagta hai jaisa Mr. Dileep kumar ne likha hai .

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

Kisi 1 stock me kisi strike price per kitne seller ho sakte koi limit hota hai?

जी नहीं इसका कोई लिमिट नहीं है।

Madam ji,

Namestey,

Madam ji nichey key 3 point samja dey:

1. Kaya Put call kharideney wala expiery key din kaya closing point per kharidey ga.

2. Ya put call kharideney wala experiery key din kabhi bhi kharide sakta ha.

3. Expirey key din yedi price pahley nichy chaley jatey ha or karidar usay kharede leta ha bad me yedi price upper chaley jati ha tab kaya hoga.

इसके सारे जवाब इसी मॉड्यूल में दिए गए हैं, कृपया इस मॉड्यूल को पूरा पढ़ें 🙂

Tq Zerodha…

यार लक्ष्मी

Kulsum khan ji iska kya matlab hai

वह सिर्फ नाम था हमने इसको ठीक करदिया हैः। 🙂

इसको और अच्छे से समझने के लिए बैंक निफ़्टी के ट्रेड को जो कि 7 अप्रैल 2015 को शुरू हुआ है और जिसकी एक्सपायरी 30 अप्रैल 2015 को है उसके दो अलग-अलग उदाहरण को देखते हैं।

अगर 30 अप्रैल 2015 को स्पॉट में निफ़्टी बैंक 17000 का है तो P&L कैसा होगा?

अगर 15 अप्रैल को निफ़्टी बैंक 17000 का है तो p&l कैसा होगा?

पहले सवाल के जवाब में हम बहुत सीधे तरीके से P&L का फार्मूला लगा सकते हैं।

= Max (0, 18400 – 17000) – 315

= Max (0, 1400) – 315

= 1400 – 315

= 1085

दूसरे सवाल का जवाब देखते हैं, अगर एक्सपायरी के अलावा किसी भी दिन स्पॉट की कीमत 17000 है तो P&L 1085 नहीं होगा, उससे ऊपर होगा। ऐसा क्यों होता है इस पर चर्चा बाद में करेंगे। लेकिन अभी याद रखें कि यह ऊपर होगा। Clear kare .please

कृपया पूरा अध्याय पढ़ने की कोशिश करें आपको समझ अजना चाहिए, अगर फिर भी आपको मुश्किल हो रही है तो हमें लिख सकते हम और सरल बनाने में मदद करेंगे।

Thanks for hindi

You\’re welcome 🙂

बहुत बढ़िया और सरल विवरण…….🙏🙏🙏

यार लक्ष्मी की ₹315 का जो प्रीमियम मैं दे रहा हूं वह पुट ऑप्शन बेचने वाले को मिल रहा है।

5.2 section me yaha yaar laxmi ki jagah bank nifty hona chahiye

Bantaay 1 number

🙂

Sir bahut acha

धन्यवाद। 🙂