5.1 – फ्यूचर्स कैलेन्डर स्प्रेड

अगर बाकी चीजें स्थिर रहें तो, फ्यूचर कॉन्ट्रैक्ट हमेशा स्पॉट के मुकाबले प्रीमियम पर चलना चाहिए। जैसा कि हम जानते हैं कि ऐसा फ्यूचर्स प्राइसिंग फार्मूले (Futures Pricing Formula) में इंटरेस्ट रेट (Cost of carry/कॉस्ट ऑफ कैरी) के प्रभाव की वजह से होता है। हमने पहले फ्यूचर्स के मॉड्यूल में इस पर चर्चा की है। इस समीकरण में थोड़ा सा भी बदलाव आर्बिट्राज का एक मौका पैदा करता है।

एक बार फिर से जल्दी से कुछ चीजों को दोहरा लेते हैं। इसके लिए, एक ऐसी स्थिति की चर्चा करते हैं जहां पर स्पॉट और फ्यूचर के बीच में आर्बिट्राज का एक मौका बन रहा है –

फ्यूचर में कीमतें नीचे हैं – मान लीजिए कि स्पॉट कीमत 100 है और फ्यूचर में इसकी सही कीमत (Fair Value) 105 है। फ्यूचर की फेयर वैल्यू निकालने के लिए फ्यूचर प्राइसिंग फार्मूले का इस्तेमाल किया जा सकता है। अगर स्पॉट और फ्यूचर के बीच का अंतर फ्यूचर के फेयर वैल्यू के बराबर हो यानी 105 – 100 = 5 हो, तो उसे नो आर्बिट्राज स्प्रेड (No Arbitrage Spread) कहते हैं मतलब वहां आर्बिट्राज का कोई मौका नहीं होता है।

लेकिन मान लीजिए किसी वजह से फ्यूचर 98 पर ट्रेड कर रहा है इसकी वजह से फ्यूचर और स्पॉट के बीच में 7 (105 – 98) का अंतर है जिसका फायदा उठाया जा सकता है।

आपको करना बस यह है कि फ्यूचर में 98 पर खरीदना है और साथ ही, स्पॉट में ₹100 पर बेच दीजिए। हमें पता है कि एक्सपायरी के समय पर फ्यूचर और स्पॉट एक जगह पर आकर मिल जाएंगे और यह अंतर गायब हो जाएगा।

अगर आपको यह ठीक से नहीं समझ में आया है तो मैं आपको सलाह दूंगा कि आप जाकर फ्यूचर मॉड्यूल को फिर से पढ़िए।

इसी तरह, अगर फ्यूचर ऊंची कीमत पर बिक रहा है (यानी अपनी फेयर वैल्यू से ऊपर) तो आप इस स्प्रेड का फायदा उठा सकते हैं फ्यूचर में बेचकर और स्पॉट में खरीद कर।

यह सब हम पहले भी सीख चुके हैं और यह काफी सीधा सादा है। लेकिन जब बात USD INR की आती है तो स्पॉट और फ्यूचर में आर्बिट्राज के ऐसे ट्रेड नहीं किए जा सकते हैं। ऐसा इसलिए क्योंकि USD INR का स्पॉट बाजार आम आदमी के लिए उपलब्ध नहीं होता है।

तो फिर करेंसी बाजार में स्प्रेड का ट्रेड कैसे किया जाता है? ये काफी आसान है, यहां स्पॉट और फ्यूचर का स्प्रेड तो नहीं होता लेकिन यहां पर दो अलग-अलग एक्सपायरी वाले फ्यूचर कॉन्ट्रैक्ट, जो कि अलग-अलग दिनों पर खत्म हो रहे हैं, उनके बीच में स्प्रेड होता है और इसे कैलेंडर स्प्रेड कहा जाता है।

कैलेंडर स्प्रेड में आपको यह देखना होता है कि दो फ्यूचर कॉन्ट्रैक्ट के बीच में जो स्प्रेड है वह साधारण है या वहां पर मौका है। अगर बाकी सारी चीजें स्थिर हैं तो आमतौर पर लंबी दूरी के फ्यूचर (लांग डेटेड फ्यूचर / Long dated Future) कॉन्ट्रैक्ट हमेशा कम दूरी वाले (शॉर्ट टर्म डेटेड / Short term dated) फ्यूचर कॉन्ट्रैक्ट के मुकाबले प्रीमियम पर होते हैं। उदाहरण के लिए अगस्त महीने का फ्यूचर कॉन्ट्रैक्ट आमतौर पर जुलाई महीने के फ्यूचर कॉन्ट्रैक्ट के मुकाबले प्रीमियम पर बिकेगा। इसलिए इन दोनों के बीच में जो थोड़ा सा स्प्रेड होता है उसे साधारण माना जाता है लेकिन कभी-कभी ऐसी स्थिति पैदा हो जाती है जब इन दोनों के बीच का स्प्रेड असाधारण (ज्यादा ऊंचा या नीचा) होता है। ऐसे में ही स्प्रेड ट्रेड करने का मौका आता है।

आज USD INR का जुलाई फ्यूचर 67.3075 पर बिक रहा है और अगस्त का 67. 6900 पर।

इन दोनों कॉन्ट्रैक्ट के बीच का अंतर ही स्प्रेड है –

67.6900 – 67.3075

= 0.3825

अब कल्पना कीजिए कि किसी वजह से आपको ऐसा लगता है कि 0.3825 का स्प्रेड काफी ऊंचा है और आमतौर पर इसे 0.2000 होना चाहिए ना कि 0.3825 पर। इसका मतलब है कि यहां पर आपको आर्बिट्राज का एक मौका दिखाई दे रहा है और आप कमा सकते हैं –

0.3825 – 0.2000

= 0.1825

इस स्प्रेड का फायदा उठाने के लिए आपको जुलाई के फ्यूचर को खरीदना होगा और साथ ही अगस्त के फ्यूचर को बेचना होगा।

जुलाई का फ्यूचर लॉन्ग करेंगे 67.3075 पर

अगस्त का फ्यूचर शॉर्ट करेंगे 67.6900 पर

जब आप ऐसा सौदा करते हैं जहां आप मौजूदा एक्सपायरी वाले को कॉन्ट्रैक्ट को लॉन्ग कर रहे हो और दूर की एक्सपायरी वाले कॉन्ट्रैक्ट को शार्ट कर रहे हों तो इसे फ्यूचर बुल स्प्रेड (Future Bull Spread) कहा जाता है इसी तरीके से फ्यूचर बेयर स्प्रेड (Future Bear Spread) तब होता है जब आप मौजूदा महीने की एक्सपायरी को शॉर्ट कर रहे हो और दूर के महीने की एक्सपायरी को लॉन्ग कर रहे हों।

तो आपने फ्यूचर बुल स्प्रेड बना लिया, अब आपको करना यह है कि अपने इस ट्रेड पर नजर रखनी है और जैसे ही यह स्प्रेड 0.2000 या उससे नीचे पहुंचे तो वहीं पर इस सौदे को क्लोज कर दें। आपको फायदा होगा जब इनमें से कोई एक स्थिति बनेगी-

- जब जुलाई (यानी ट्रेड का लॉन्ग हिस्सा) बढ़ेगा और अगस्त (यानी ट्रेड का शॉर्ट हिस्सा) गिरेगा

- जब लॉन्ग हिस्सा बढ़ेगा और शॉर्ट हिस्सा में कोई बदलाव नहीं होगा

- जब लॉन्ग हिस्सा बढ़ेगा और शॉर्ट हिस्सा भी बढ़ेगा लेकिन कम रफ्तार से

- जब शॉर्ट हिस्सा लॉन्ग हिस्से के मुकाबले ज्यादा तेजी से गिरेगा

- जब लॉन्ग हिस्सा स्थिर रहेगा और शॉर्ट हिस्सा गिरेगा

क्या स्प्रेड आगे जा कर converge करेगा या आपस में मिलेगा? अगर हां तो यह कब मिलेगा? और यह क्यों मिलेगा? क्या उपर बताई गयी स्थितियों में से कोई स्थिति बनेगी? इन सारे सवालों का जवाब इस पर निर्भर करता है कि आप स्प्रेड को कितने अच्छे से समझते हैं, और स्प्रेड को अच्छे तरीके से समझने के लिए आपको इसकी बैक टेस्टिंग करनी होगी यानी इसे पीछे के डेटा से जांचना होगा। बैक टेस्टिंग पर हम बाद में कभी चर्चा करेंगे, अभी मैं आपको यह दिखाऊंगा कि अपने ट्रेडिंग टर्मिनल से किसी भी स्प्रेड को खरीदना या बेचना कितना आसान होता है।

5.2 – स्प्रेड को पूरा करना

अगर आप स्प्रेड को सीधे बेच या खरीद सकें तो कैसा हो? ऊपर के उदाहरण में हमने देखा कि 0.3825 पर ज्यादा कीमत की वजह से एक स्प्रेड बन रहा था, इस स्प्रेड का फायदा उठाने के लिए आपको दो ऑर्डर देने पड़ेंगे जुलाई का फ्यूचर खरीदना होगा और अगस्त का फ्यूचर बेचना होगा।

इन दोनों ऑर्डर को एक साथ जल्दी-जल्दी करने के कुछ मुश्किलें भी हैं, जब तक आप बेचने और खरीदने, दोनों के ऑर्डर डालेंगे तब तक कॉन्ट्रैक्ट की कीमत ऊपर या नीचे हो सकती है और यह स्प्रेड कम या पूरी तरह से खत्म हो सकता है।

इसलिए यह ज्यादा अच्छा होगा अगर आप सीधे स्प्रेड को ही खरीद सकें और दो अलग-अलग कॉन्ट्रैक्ट से आपको ना जूझना पड़े। अगर आप जेरोधा के कस्टमर हैं तो आपको नेस्ट ट्रेडर (Nest Trader) का उपयोग करने को मिलता है जिससे आप सीधे स्प्रेड में सौदा कर सकते हैं। आगे जाते हुए यह आपको पाई (Pi) और काईट (Kite) में भी मिलेगा।

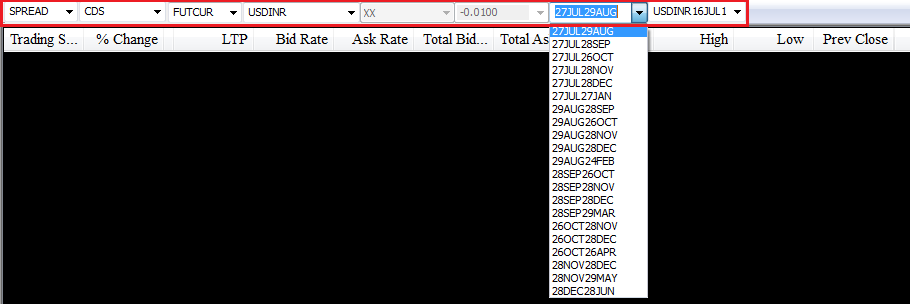

नीचे के कुछ चित्रों में आपको दिखाया गया है कि आप स्प्रेड में सीधे सौदे कैसे कर सकते हैं।

लाल रंग से हाईलाइट किए गए हिस्से को देखिए। जैसा कि आपको समझ में आ ही रहा होगा कि यह मार्केटवॉच में से लिया गया चित्र है। बाएं तरफ से शुरू करें तो –

- सबसे पहले हमें ड्रॉप डाउन से स्प्रेड को चुनना होगा जो कि बताएगा कि हम स्प्रेड में ट्रेड करना चाहते हैं

- स्प्रेड को चुनने के बाद हम CDS (सीडीएस) चुनते हैं जो यह बताता है कि ये करेंसी डेरिवेटिव का सेगमेंट है

- FUTCUR बताता है कि इस CDS स्प्रेड में हमें फ्यूचर कॉन्ट्रैक्ट को खरीदना या बेचना है

- USD INR बताता है कि हम रुपए और डॉलर के कॉन्ट्रैक्ट में ट्रेड करना चाहते हैं

- पूरा dropdown-menu भी यहां दिख रहा है जिसमें सभी उपलब्ध स्प्रेड दिखाए गए हैं लेकिन हमें सिर्फ जुलाई और अगस्त के स्प्रेड में ही रूचि है तो हम उसी को चुनेंगे।

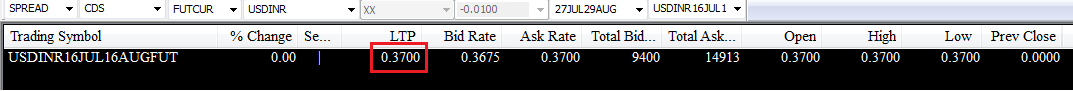

जब एक बार हम यह मार्केट वॉच में सब कुछ चुन लेते हैं तो हमें इसको सबमिट (Submit) करना होता है जिससे कि स्प्रेड लोड (Load) हो जाए, इसके बाद यह ऐसा दिखता है –

मैंने स्प्रेड के अंतिम ट्रेडेड कीमत यानी लास्ट ट्रेडेड प्राइस (LTP) को हाईलाइट किया है, जैसा कि आप देख सकते हैं यह स्प्रेड इंस्ट्रूमेंट सिर्फ जुलाई और अगस्त के कॉन्ट्रैक्ट के बीच के स्प्रेड को दिखा रहा है।

लेकिन हमारे हिसाब से तो स्प्रेड को 0.3825 होना चाहिए था ना कि 0.3700 पर। तो फिर कीमत में ये अंतर क्यों है

मैं इस अंतर को अपनी समझ के हिसाब से आपको समझाता हूं, लेकिन हो सकता है कि मैं गलत हूं, लेकिन फिर भी मैं कोशिश करता हूं। साथ ही, मैं अपने मुख्य विषय (स्प्रेड में ट्रेड कैसे करें) से हट रहा हूं लेकिन उसे भूलना नहीं है, अभी नीचे के चित्र पर नजर डालिए

इस मार्केट वॉच में जुलाई, अगस्त और जुलाई- अगस्त के स्प्रेड कॉन्ट्रैक्ट को दिखाया गया है।

कुछ देर के लिए स्प्रेड कॉन्ट्रैक्ट को भूल जाइए और यह मान लीजिए कि आप फ्यूचर बुल स्प्रेड (जुलाई को खरीदना और अगस्त को बेचना) कॉन्ट्रैक्ट में सौदा करना चाहते हैं इसका मतलब है कि

जुलाई कॉन्ट्रैक्ट को 67.3100 के आस्क रेट पर खरीदें

अगस्त कॉन्ट्रैक्ट को 67.6775 के बिड रेट पर बेचें

स्प्रेड = 67.6775 – 67.3100 = 0.3675

अब अगर आप को फ्यूचर बेयर स्प्रेड बनाना है तो –

अगस्त कॉन्ट्रैक्ट को 67.6850 के आस्क रेट पर खरीदें

जुलाई कॉन्ट्रैक्ट को 67.3075 के बिड रेट पर बेचें

स्प्रेड = 67.6850 – 67.3075 = 0.3775

तो जैसा कि आप देख सकते हैं यहां पर एक नहीं बल्कि दो स्प्रेड बन सकते हैं, फ्यूचर बुल / बेयर स्प्रेड दोनों। अब आपको यह तय करना है कि आप फ्यूचर बुल स्प्रेड चाहते हैं या फिर फ्यूचर बेयर स्प्रेड।

अब सवाल यह है कि मार्केट वॉच में आपके लिए स्प्रेड की कौन सी कीमत दिखाई जाए, फ्यूचर बुल स्प्रेड की या फिर फ्यूचर बेयर स्प्रेड की।

मेरा अनुमान है कि इस सौदे में दोनों स्प्रेड के औसत को दिखाया गया है। इस उदाहरण में औसत 0.3725 है जबकि वास्तविक स्प्रेड है 0.3700 । अब ये 0.3700 क्यों है और 0.3725 क्यों नहीं, मुझे लगता है कि यहां पर सबसे नया वाला क्वोट (quote) टर्मिनल पर नहीं आया है या फिर इसमें अभी लिक्विडिटी नहीं है।

वैसे यह भी हो सकता है कि इस स्प्रेड की कीमत ही गलत हो।

खैर वापस लौटते हैं मुख्य विषय यानी स्प्रेड को खरीदने और बेचने पर। एक बार मार्केट वॉच में स्प्रेड लोड हो जाए तो आपको अपनी पसंद का इंस्ट्रूमेंट चुनना है और F1 या F2 दबाकर खरीद या बिक्री को पूरा करना है। आप नीचे बाय ऑर्डर (BUY Order) के विंडो में यही देख सकते हैं –

इस विंडो में सारी जानकारियां पहले से भरी हुई है बस आपको अपनी को क्वांटिटी यानी मात्रा अपने हिसाब से डालनी है और अपने आर्डर को सबमिट (submit) कर देना है।

5.3 – USD INR के आंकड़े

मुझे लगता है कि यहां USD INR के पेयर के बारे में कुछ आंकड़ों पर नजर डालना एक अच्छा अच्छा काम हो सकता है। इसलिए मैंने USD INR के स्पॉट डाटा को RBI की साइट से डाउनलोड किया है।

सबसे पहले USD INR के लगभग 8 साल के लॉन्ग टर्म चार्ट पर नजर डालते हैं (जुलाई 2008 से जुलाई 2016)।

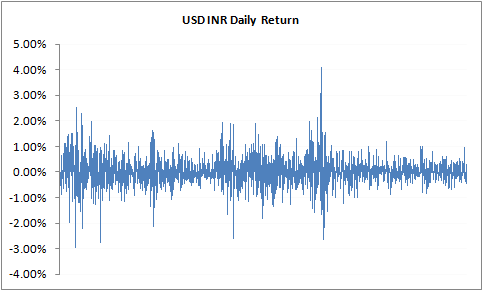

साफ है कि यूएस डॉलर भारतीय रुपए के मुकाबले पिछले 8 सालों में मजबूत हुआ है। यह तो होना ही था, क्योंकि पिछले कुछ सालों में हमारी अर्थव्यवस्था एक जगह पर रुकी हुई है। अब एक नजर डालते हैं USD INR के डेली (हर दिन के) रिटर्न पर

इस ग्राफ में कुछ महत्वपूर्ण चीजें देखने को मिलती है, USD INR का हर दिन का औसत रिटर्न करीब–करीब 0.025% है। इसने 1 दिन में अधिकतम रिटर्न + 4.01% दिया है, जबकि इसने न्यूनतम रिटर्न – 2.962% का दिया है। जब आप इसकी तुलना nifty50 के अधिकतम और न्यूनतम रिटर्न से करेंगे तो आपको दिखेगा कि निफ्टी ने अधिकतम रिटर्न + 3.81% का और न्यूनतम रिटर्न – 5.92% का दिया है, इससे आपको समझ में आएगा कि USD INR के पेयर में उठापटक निफ्टी के मुकाबले कम होती है। आप जब वोलैटिलिटी के आंकड़ों पर नजर डालेंगे तो यह बात और साफ हो जाएगी –

- डेली स्टैंडर्ड डेविएशन है -0.567% (पिछले 8 साल का)

- 2015 का डेली स्टैंडर्ड डेविएशन है -0.311%

- एनुअलाइज स्टैंडर्ड डेविएशन 2015 के लिए है -4.94%

यह सारे आंकड़े nifty50 के डेली वोलैटिलिटी और एनुअलाइज वोलैटिलिटी के आंकड़ों के मुकाबले, जो कि 0.82% और 15.71% है, उससे कम हैं।

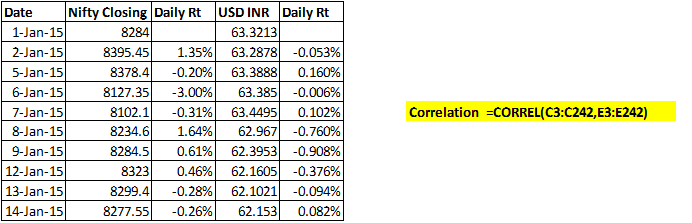

मैंने nifty50 के और USD INR के बीच में एक कोरिलेशन फंक्शन भी चला कर देखा, मैं आपको इसका नतीजा बताऊं इसके पहले अगर आप कोई एक अनुमान लगाना चाहे तो वो क्या होगा?

आपमें से वो लोग जो कोरिलेशन के बारे में नहीं जानते हैं उनको मैं बता दूं

दो अलग-अलग परिवर्तनशील राशियों के बीच का कोरिलेशन हमें यह बताता है कि वह दोनों एक दूसरे के मुकाबले किस तरह से चलते हैं कोरिलेशन -1 से +1 के बीच में होता है। उदाहरण के तौर पर अगर दो परिवर्तनशील राशियों के बीच में कोरिलेशन + 0.75% है तो ये हमें दो बातें बताता है –

- संख्या के पहले जो + (प्लस) का चिन्ह लगा है वह यह बताता है कि दोनों के बीच में एक पॉजिटिव संबंध है मतलब दोनों एक ही दिशा में चलते हैं

- इसके बाद आने वाली संख्या हमें यह बताती है कि इस चाल की मजबूती कितनी है आमतौर पर यह आंकड़ा +1 (या – 1 ) के जितना करीब होता है उसका यह मतलब है कि दोनों राशियों के साथ साथ चलने की संभावना हैं

- अगर को रिलेशन की संख्या 0 है तो इसका मतलब है कि दोनों राशियों में कोई संबंध नहीं है

तो ऊपर की इस व्याख्या के बाद + 0.75 हमें बताता है कि दोनों राशियां एक ही दिशा में चलते हैं और दोनों काफी हद तक एक साथ चलते हैं। यहां ध्यान देने वाली बात यह है कि कोरिलेशन हमें यह नहीं बताता कि यह चाल कितनी होगी ये बस यह बताता है कि चाल की दिशा क्या होगी। उदाहरण के तौर पर अगर स्टॉक ए 3% चलता है और स्टॉक ए और स्टॉक बी के बीच का कोरिलेशन + 0.75 है तो इसका मतलब यह नहीं है कि स्टॉक बी भी 3% चलेगा यह कोरिलेशन सिर्फ यह बताता है कि स्टॉक बी भी स्टॉक ए की तरह ऊपर की तरफ ही चलेगा

लेकिन एक बात और है जो आपको समझना चाहिए। मान लीजिए स्टॉक ए और स्टॉक बी के बीच में कोरिलेशन 0.75 का है, स्टॉक ए का और स्टॉक बी का औसत डेली रिटर्न 0.9% और 1.2% का है तो ये कहा जा सकता है कि अगर किसी दिन स्टॉक ए अपने दैनिक औसत यानी 0.9% के रिटर्न से ज्यादा चलता है तो स्टॉक बी भी अपने दैनिक औसत रिटर्न यानी 1.2% से ज्यादा चल सकता है।

इसी तरीके से, -0.75 का को रिलेशन यह बताता है कि यह दोनों राशियां अलग-अलग दिशाओं में चलेंगे ( – चिन्ह यही बताता है)। मान लीजिए स्टॉक ए + 2.5% चलता है तो इस कोरिलेशन की वजह से स्टॉक बी नीचे की ओर जाएगा। लेकिन ये कितना नीचे जाएगा यह नहीं बता सकते।

क्योंकि हम कोरिलेशन की बात कर रहे हैं इसलिए यहां पर एक और बात पर चर्चा कर लेते हैं, यह सिर्फ उन लोगों के लिए है जो कोरिलेशन के गणित को समझना चाहते हैं। कोरिलेशन का डाटा तभी काम आता है जब यह डाटा सीरीज अपने मीन के आसपास स्टेशनरी हो मतलब यह कि डेटा एवरेज यानी औसत मूल्यों के आसपास ही रहता हो, इसे ठीक से समझने के लिए USD INR के डेली रिटर्न के ग्राफ पर एक बार फिर से नजर डालिए –

यहां डेली एवरेज रिटर्न यानी दैनिक औसत रिटर्न 0.025% है और अगर आप गौर से देखें तो डेली रिटर्न अपने मीन के आसपास ही है, इसका मतलब कि अगर यह रिटर्न बढ़ता है या घटता है तो यह फिर वापस अपनी औसत के आसपास आ जाता है। कोई भी ऐसा डेटा जो कि इस तरह की चाल दिखाता है उसे स्टेशनरी अराउंड द मीन (stationary around the mean) कहते हैं। स्टॉक, कमोडिटी, करेंसी आदि के रिटर्न आमतौर पर स्टेशनरी होते हैं लेकिन स्टॉक, कमोडिटी, करेंसी की कीमतें स्टेशनरी नहीं होती क्योंकि वह ऊपर या नीचे जाती रहती हैं।

इस सिद्धांत को समझने में आपको थोड़ी मुश्किल हो सकती है। लेकिन आपको यहां पर जो बात याद रखनी है वह यह है कि जब भी आप कोरिलेशन की जांच करें तो ध्यान रखें कि आप इसे डेली रिटर्न के लिए चलाएं क्योंकि यही आम तौर पर स्टेशनरी होते हैं। अगर आप इसे डेली प्राइस यानी कीमत के लिए चलाएंगे तो यह सही नहीं होगा।

किन्हीं दो राशियों के लिए कोरिलेशन निकालना बहुत आसान है, इसमें सिर्फ दो कदम होते हैं

- उनका हर दिन का रिटर्न निकाले

- माइक्रोसॉफ्ट एक्सेल में ‘=Crrel’ फंक्शन का इस्तेमाल करें

इसके बाद आप जैसे ही Enter दबाएंगे कोरिलेशन आपके सामने आ जाएगा।

याद रखिए कि स्टॉक ए और स्टॉक बी के बीच का कोरिलेशन वैसा ही होगा जैसे स्टॉक बी और स्टॉक ए के बीच में होगा इन में कोई अंतर नहीं होता।

तो अब आपको कोरिलेशन के बारे में समझ में आ गया है। इसलिए मैं अपना सवाल दोबारा पूछ रहा हूं अगर आपको USD INR और nifty50 के कोरिलेशन का अनुमान लगाना हो तो यह क्या होगा? इन दोनों के बीच कोरिलेशन पॉजिटिव है या फिर नेगेटिव ?

इसको एक दूसरे तरीके से देखने की कोशिश करते हैं। हमें पता है कि बाजार अर्थव्यवस्था का हाल दिखाते हैं, अगर बाजार अच्छे चल रहे हैं तो बाजार में विदेशी निवेश आएगा। इसका मतलब है कि देश में डॉलर आ रहे हैं डॉलर आएंगे तो वो बिकेंगे और रुपए में बदलेंगे। इसका मतलब है कि डॉलर बिक रहे हैं और रुपया मजबूत हो रहा है। इसका यह भी मतलब है कि USD INR नीचे जाएगा जबकि nifty50 ऊपर जाएगा । यही तर्क उस समय भी चलेगा जब आप यह देखेंगे कि बाजार नीचे जा रहे हैं और USD INR ऊपर जा रहा है।

इसका मतलब है कि nifty50 और USD INR एक दूसरे से विपरीत तरीके से कोरिलेटेड है। सच्चाई भी यही है, वास्तव में इन दोनों का कोरिलेशन का आंकड़ा है -0.12267 (2015 के आंकड़े के अनुसार)

आप इस एक्सेलशीट को यहां डाउनलोड download कर सकते हैं

अगले अध्याय में हम USD INR के अलावा दूसरी करेंसी कॉन्ट्रैक्ट को देखेंगे और साथ ही, करेंसी ट्रेडिंग में टेक्निकल एनालिसिस की भूमिका को भी समझेंगे। उसके साथ करेंसी से जुड़ी हमारी यह चर्चा खत्म हो जाएगी और हम आगे कमोडिटी की तरफ बढ़ेंगे।

इस अध्याय की मुख्य बातें

- आमतौर पर मिलने वाला, फ्यूचर और स्पॉट के बीच का आर्बिट्राज करेंसी के रिटेल मार्केट के लिए मौजूद नहीं होता, इसलिए ट्रेडर आमतौर पर कैलेंडर स्प्रेड में कारोबार करते हैं।

- कैलेंडर स्प्रेड में आप दो अलग-अलग एक्सपायरी के कॉन्ट्रैक्ट को साथ-साथ खरीदते और बेचते हैं।

- फ्यूचर बुल स्प्रेड तब होता है जब आप मौजूदा महीने या नियर मंथ के फ्यूचर को खरीदते हैं और दूर के महीने वाले या फरदर मंथ के एक्सपायरी वाले कॉन्ट्रैक्ट को बेचते हैं।

- फ्यूचर बेयर स्प्रेड तब होता है जब आपने नियर मंथ के फ्यूचर को बेचते हैं और फार मंथ के एक्सपायरी को खरीदते हैं।

- आप अपने टर्मिनल से स्प्रेड को सीधे खरीद या बेच सकते हैं इसको स्प्रेड कॉन्ट्रैक्ट कहते हैं।

- USD INR के पेयर की वोलैटिलिटी nifty50 के मुकाबले कम होती है।

- USD INR और निफ्टी 50 एक दूसरे से विपरीत तरीके से कोरिलेटेड है यानी इन्वर्सली कोरिलेटेड हैं।

Chapter 4 डॉलर रुपया pair part 1 का हिन्दी में नहीं है कृपया उसे डालने का कष्ट करें

चैप्टर अपडेट करदिया गया है।

सर,Chapter 4 डॉलर रुपया pair part 1 का हिन्दी में Upload नहीं है कृपया उसे डालने का कष्ट करें .

सूचित करने के लिए धन्यवाद, हमने उस अध्याय को अपडेट करदिया है।

Its really very important information and i enjoy the learning thanks team…