13.1 – कर्वेचर (The Curvature)

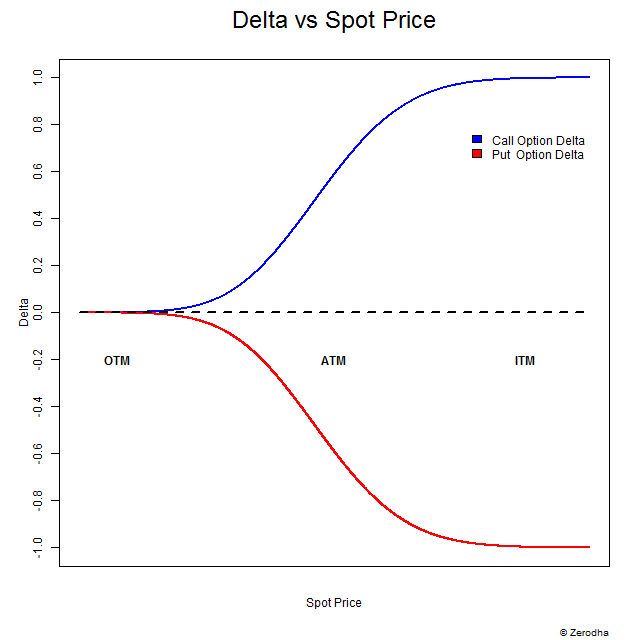

अब हमें पता है कि किसी ऑप्शन का डेल्टा स्थिर नहीं होता बल्कि यह एक चर यानी वेरियेबल-Variable है जो कि अपने अंडरलाइंग में बदलाव के साथ लगातार बदलता रहता है। डेल्टा के उतार-चढ़ाव से जुड़े हुए ग्राफ को एक बार फिर से देखें-

अगर आप नीली रेखा को देखेंगे जो कॉल ऑप्शन के डेल्टा को दिखाती है, तो आपको यह साफ हो जाएगा कि यह 0 और 1 के बीच में या फिर जरुरत पर 1 से 0 के बीच में घूमती रहती है। इसी तरीके का निष्कर्ष लाल रेखा के बारे में निकाल सकते हैं, जो कि पुट ऑप्शन के डाटा को दिखाती है (बस इसका मूल्य 0 से -1 के बीच में होता है)। यह ग्राफ हमें वो बताता है जो कि हम पहले से ही जानते हैं कि डेल्टा एक चर है और यह हर समय बदलता है। इसलिए जिस सवाल का जवाब हमें देना है वो है –

- तो हमें पता है कि डेल्टा बदलता रहता है, लेकिन इससे हमें क्या अंतर पड़ता है?

- अगर डेल्टा में के बदलाव से अंतर पड़ता है तो फिर हम कैसे अनुमान लगाएं कि डेल्टा में कितना बदलाव होगा?

हम दूसरे सवाल का जवाब पहले देखेंगे क्योंकि मुझे लगता है कि जब आप इस अध्याय में आगे बढ़ेंगे तो पहले सवाल का जवाब अपने आप आपके सामने आ जाएगा।

गामा (प्रीमियम का सेकंड ऑर्डर डेरिवेटिव) जिसके बारे में हमने पिछले अध्याय में जाना था, उसे ऑप्शन का कर्वेचर (the curvature of the option) भी कहते है। गामा हमें बताता है अंडरलाइंग में होने वाले बदलाव के आधार पर डेल्टा में बदलाव की दर क्या होगी आमतौर पर गामा को अंडरलाइंग में होने वाले प्रति प्वाइंट बदलाव के साथ जोड़ कर बताया जाता है। जैसे प्रति प्वाइंट डेल्टा इतना प्वाइंट बढेगा या घटेगा। जब अंडरलाइंग बढ़ता है तो डेल्टा गामा की संख्या के मुताबिक बढ़ता है और जब अंडरलाइंग गिरता है तो डेल्टा गामा की संख्या के मुताबिक घटता है।

उदाहरण के लिए इसे देखिए –

- निफ़्टी स्पॉट = 8326

- स्ट्राइक = 8400

- ऑप्शन का प्रकार = CE

- ऑप्शन का मनीनेस = स्लाइटली OTM

- प्रीमियम = ₹26

- डेल्टा = 0.3

- गामा = 0.0025

- स्पॉट में बदलाव = 70 प्वाइंट

- नई स्पॉट कीमत = 8326 + 70 = 8396

- नया प्रीमियम = ???

- नया डेल्टा = ???

- नया मनीनेस = ???

चलिए इनको निकालते हैं

- प्रीमियम में बदलाव = डेल्टा* स्पॉट में बदलाव चेंज i.e. 0.3*70 = 21

- नया प्रीमियम = 21 + 26 = 47

- डेल्टा में बदलाव की दर = 0.0025 यूनिट, अंडरलाइंग में हर 1 पॉइंट के बदलाव पर ,

- डेल्टा में बदलाव = गामा*अंडरलाइंग में बदलाव i.e. 0.0025*70 = 0.175

- नया डेल्टा = पुराना डेल्टा + डेल्टा में बदलाव i.e. 0.3 + 0.175 = 0.475

- नया मनीनेस = ATM

जब निफ़्टी 8326 से 8396 तक जाता है 8400 CE का प्रीमियम बदल कर ₹26 से ₹47 हो जाता है। इसके साथ ही डेल्टा भी बदल कर 0.3 से 0.475 हो जाता है।

यहां ध्यान दीजिए कि 70 पॉइंट के बदलाव की वजह से ऑप्शन स्लाइटली OTM से ATM बदल जाता है।इसका मतलब है कि ऑप्शन के डेल्टा को 0.3 से 0.5 के तक पहुंचना चाहिए। यहाँ एकदम ऐसा ही हो रहा है।

अब मान लीजिए कि निफ्टी और 70 पॉइंट चढ़कर 8396 हो जाता है। देखते हैं अब 8400 CE के ऑप्शन पर क्या असर पड़ता है –

- पुराना स्पॉट = 8396

- नया स्पॉट = 8396 + 70 = 8466

- पुराना प्रीमियम = 47

- पुराना डेल्टा = 0.475

- प्रीमियम में बदलाव = 0.475*70 =33.25

- नया प्रीमियम = 47 + 33.25 = 80.25

- नया मनीनेस = ITM (डेल्टा अब 0.5 से ऊपर होना चाहिए)

- डेल्टा में बदलाव 0.0025*70 = 0.175

- नया डेल्टा = 0.475m+ 0.175 = 0.65

अब इसको थोड़ा और आगे बढ़ाते हैं, अब मान लीजिए कि निफ्टी 50 पॉइंट गिर जाता है, 8400 CE ऑप्शन पर क्या असर पड़ेगा?

- पुराना स्पॉट = 8466

- नया स्पॉट = 8466 – 50 =8416

- पुराना प्रीमियम = 80.25

- पुराना डेल्टा = 0.65

- प्रीमियम में बदलाव = 0.65*(50) = -32.5

- नया प्रीमियम = 80.25 – 32.5 = 47.75

- नया मनीनेस = स्लाइटली ITM (डेल्टा अब 0.5 से ऊपर होना चाहिए)

- डेल्टा में बदलाव = 0.0025*(50) = – 0.125

- नया डेल्टा = 0.65 – 0.125 =0.525

यहां ध्यान दीजिए कि डेल्टा कैसे बदलता है और कैसे उन नियमों का पालन करता है जिनके बारे में हमने इस अध्याय के शुरू में बात की थी। आपको यह लग रहा होगा कि यहां गामा का मूल्य स्थिर क्यों रखा है? वास्तव में गामा भी अंडरलाइंग में होने वाले बदलाव के साथ साथ बदलता रहता है। अंडरलाइंग में होने वाले बदलाव की वजह से गामा में जो बदलाव होता है उसे अंडरलाइंग के थर्ड डेरिवेटिव से नापा जाता है। इसे स्पीड या गामा ऑफ गामा या DgammaDspot कहते हैं।हमें इसके विस्तार में जाने की जरूरत नहीं है अगर आप इन्वेस्टमेंट बैंक में काम करते हैं जहाँ ट्रेडिंग का रिस्क करोड़ों में होता है या फिर आपको गणित से बहुत ज्यादा लगाव है तब आप इस पर नजर डाल सकते हैं।

गामा डेल्टा की तरह नहीं होता कि कभी पॉजिटिव कभी निगेटिव, गामा हमेशा एक पॉजिटिव संख्या होती है, चाहे कॉल ऑप्शन हो या पुट ऑप्शन। इसीलिए जब एक ट्रेडर लाँग ऑप्शन बनाता है (पुट और कॉल दोनों) तो उसे लाँग गामा कहते हैं और जब वह शॉर्ट ऑप्शन लेता है तो उसे शार्ट गामा कहते हैं।

उदाहरण के तौर पर मान लीजिए कि एक ATM पुट ऑप्शन का गामा 0.004 है। अब अगर अंडरलाइंग 10 पॉइंट बदलता है तो नया डेल्टा क्या होगा?

आप इसका जवाब निकालें इसके पहले मैं सलाह दूंगा कि आप कुछ मिनट इस सवाल के जवाब पर विचार करें।

ये रहा इसका जवाब – हम एक ATM पुट ऑप्शन की बात कर रहे हैं, इसलिए डेल्टा -0.5 के आसपास होना चाहिए। आपको याद होगा कि पुट ऑप्शन का डेल्टा निगेटिव होता है। जबकि आप देख रहे होंगे कि गामा +0.004 है। अब अंडरलाइंग में 10 प्वाइंट का बदलाव होता है, यह जाने बगैर कि बदलाव की दिशा क्या है हम जानने की कोशिश करते हैं कि दोनों स्थितियों पर क्या असर पड़ेगा

स्थिति 1 – अंडरलाइंग 10 प्वाइंट ऊपर चढ़ता है

- डेल्टा = – 0.5

- गामा = 0.004

- अंडरलाइंग में बदलाव = 10 प्वाइंट

- डेल्टा में बदलाव = गामा*अंडरलाइंग में बदलाव = 0.004*10 = 0.04

- नया डेल्टा = हमें पता है कि पुट ऑप्शन में जब अंडरलाइंग ऊपर जाता है तो डेल्टा नीचे जाता है तो – 0.5 + 0.04 = – 0.46

उदाहरण 2 – अंडरलाइंग 10 प्वाइंट नीचे जाता है

- डेल्टा = – 0.5

- गामा = 0.004

- अंडरलाइंग में बदलाव = 10 प्वाइंट

- डेल्टा में बदलाव = गामा*अंडरलाइंग में बदलाव = 0.004*-10 = – 0.04

- नया डेल्टा = हमें पता है कि जब अंडर लाइंग नीचे जाता है तो पुट ऑप्शन का डेल्टा ऊपर जाता है अब – 0.5 +(-0.4) = -0.54

यहां पर आपके लिए एक सवाल – पहले के अध्यायों में हमने पढ़ा है कि फ्यूचर कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता है। तो आपको क्या लगता है फ्यूचर कॉन्ट्रैक्ट का गामा कितना होना चाहिए? अपने जवाब नीचे के कमेंट बॉक्स में लिखिए।

13.2 – गामा के जरिए अपना रिस्क पता करना

मुझे पता है कि बहुत सारे ट्रेडर ऐसे हैं जो अपने रिस्क लेने की क्षमता को तय करके रखते हैं। रिस्क लेने की क्षमता से क्या मतलब है यह मैं बताता हूं- मान लीजिए ट्रेडर के पास कुल ₹300,000 की पूंजी है और हर निफ्टी फ्यूचर कॉन्ट्रैक्ट के लिए उसे ₹16500 का मार्जिन देना पड़ता है। याद रखिए कि आप जेरोधा के स्पैन केलकुलेटर से अपने F&O कॉन्ट्रैक्ट का मार्जिन पता कर सकते हैं। तो अब मार्जिन और M2M मार्जिन की जरूरतों को पहचानते हुए ट्रेडर तय करता है कि अब वह 5 निफ़्टी फ्यूचर कांट्रैक्ट से ज्यादा अपने पास नहीं रखेगा। इसका मतलब उसने अपने रिस्क की सीमा को तय कर दिया है। यह एक जरूरी कदम है और फ्यूचर्स की ट्रेडिंग में काफी महत्वपूर्ण है।

लेकिन क्या ऑप्शन पर ट्रेडिंग में भी यह काम करता है चलिए देखते हैं कि ऑप्शन ट्रेडिंग में रिस्क के बारे में क्या किया जा सकता है।

इस स्थिति पर नजर डालिए

- ट्रेड किए गए लॉट = 10 लॉट (ध्यान रखिए कि ATM कॉन्ट्रैक्ट के 10 लॉट जिनका डेल्टा 0.5 है वह 5 फ्यूचर कॉन्ट्रैक्ट के बराबर होंगे)

- ऑप्शन = 8400 CE

- स्पॉट = 8405

- डेल्टा = 0.5

- गामा = 0.005

- पोजीशन = शॉर्ट

ट्रेडर ने 8400 निफ़्टी कॉल ऑप्शन के 10 लॉट शॉर्ट किए हैं। इसका मतलब है कि ट्रेडर अपनी रिस्क लेने की सीमा के अंदर है। याद कीजिए कि हमने डेल्टा के अध्याय में डेल्टा को जोड़ने की बात की थी। यहां पर हम डेल्टा को जोड़ रहे हैं जिससे पूरी पोजीशन का डेल्टा पता चल सके। साथ ही, डेल्टा 1 होने का मतलब है अंडरलाइंग का लॉट। इस को ध्यान में रखते हुए हम पूरी पोजीशन का डेल्टा पता करते हैं-

- डेल्टा = 0.5

- लॉट की संख्या = 10

- पोजीशन का डेल्टा = 10*0.5 = 5

तो कुल डेल्टा के नजरिए से ट्रेडर अपने रिस्क की सीमा में है, जहां उसे 5 लॉट से अधिक का ट्रेड नहीं करना है। यह भी याद रखिए कि ट्रेडर का ने शॉर्ट ऑप्शन लिया है इसका मतलब है कि वह शॉर्ट गामा है।

5 का पोजीशन डेल्टा यह बताता है कि ट्रेडर की पोजीशन अंडरलाइंग में होने वाले 1 प्वाइंट के बदलाव पर 5 प्वाइंट बदलेगी।

अब मान लीजिए निफ्टी उसकी उम्मीद के विपरीत दिशा में 70 प्वाइंट चलता है, लेकिन ट्रेडर अपनी पोजीशन को होल्ड करके रखता है क्योंकि उसे उम्मीद है कि रिकवरी आएगी। अभी ट्रेडर को यह लग सकता है कि उसने ऑप्शन के 10 लॉट ही लिए हैं इसलिए वह अपनी रिस्क की सीमा के अंदर है। लेकिन थोड़ा गणित करते हैं और देखते हैं कि वास्तव में क्या हो रहा है-

- डेल्टा = 0.5

- गामा = 0.005

- अंडरलाइंग में बदलाव = 70 प्वाइंट

- डेल्टा में बदलाव = गामा* अंडरलाइंग में बदलाव = 0.005*70 = 0.35

- नया डेल्टा = 0.5 + 0.35 = 0.85

- पोजीशन का नया डेल्टा = 0.85*10 = 8.5

अब आपको समझ में आ गया होगा कि समस्या क्या है? ट्रेडरर ने अपने रिस्क की सीमा 5 लॉट रखी थी, लेकिन गामा ऊपर होने की वजह से वह अपने रिस्क की सीमा के बाहर चला गया है। अब वह 8.5 पोजीशन होल्ड कर रहा है जो उसकी रिस्क की सीमा से काफी अधिक है। एक नया ट्रेडर ऐसी स्थिति में फंस सकता है। क्योंकि जबकि उसे यह लग रहा हो कि वह रिस्क की सीमा के अंदर है लेकिन उसका एक्स्पोज़र काफी अधिक है।

अब क्योंकि डेल्टा 8.5 है, इसलिए अंडरलाइंग में होने वाले हर बदलाव के साथ उसकी कुल पोजीशन 8.5 प्वाइंट बदलेगी। कुछ समय के लिए मान लीजिए कि ट्रेडर ने शॉर्ट नहीं बल्कि लाँग कॉल ऑप्शन लिया है- अब ऐसे में उसे अच्छा लगेगा क्योंकि बाजार उसकी उम्मीद के मुताबिक चल रहा है। बाजार की इस तेजी के सात उसकी उसकी पोजीशन और ज्यादा लाँग होती जा रही है क्योंकि लाँग गामा उसके डेल्टा को जोड़ रहा है, इसलिए डेल्टा बड़ा होता जा रहा है।इसकी वजह से अंडरलाइंग में बदलाव के साथ प्रीमियम में बदलाव तेजी से हो रहा है।

अगर यह बात समझ में नहीं आई है फिर से पढ़ लीजिए।

लेकिन क्योंकि ट्रेडर ने शॉर्ट किया है वह शॉर्ट गामा है इसका मतलब है कि जब उसकी उम्मीद के मुताबिक नहीं उसके विपरीत चलता है, (जैसे यहाँ बाजार ऊपर जा रहा है जबकि वो शार्ट है) तो डेल्टा जुड़ते जाते हैं( गामा की वजह से) इसलिए बाजार की बढ़ोतरी के हर स्तर पर डेल्टा और गामा आपस में मिलकर शॉर्ट ऑप्शन ट्रेडर की मुश्किलें बढ़ाते जाते हैं, और पोजीशन को ज्यादा रिस्की बनाते जाते हैं, जिसको वह देख नहीं पाता। शायद इसीलिए कहा जाता है कि ऑप्शन को शॉर्ट करना एक काफी बड़ा रिस्क होता है दूसरे शब्दों में कहें तो ऑप्शन को शॉर्ट करना शॉर्ट गामा के रिस्क के बराबर होता है।

लेकिन ध्यान रखिए मैं यह बिल्कुल नहीं कह रहा हूं कि आपको ऑप्शन शॉर्ट नहीं करना चाहिए। एक सफल ट्रेडर वही है जो जरुरत के मुताबिक शॉर्ट और लाँग दोनों तरीके की पोजीशन को बनाता है, मैं सिर्फ यह कह रहा हूं कि जब आप ऑप्शन को शॉर्ट करते हैं तो आपको ग्रीक्स के बारे में पता होना चाहिए और यह भी पता होना चाहिए कि उनकी वजह से आपकी पोजीशन पर क्या असर पड़ सकता है।

हां आप यह जरूर कर सकते हैं और मेरी सलाह भी यही होगी कि आप ऐसे ऑप्शन कॉन्ट्रैक्ट को शॉर्ट ना करें जिनका गामा काफी बड़ा हो।

अब हमें लार्ज गामा पर चर्चा करना होगा क्योंकि ये एक और महत्वपूर्ण मुद्दा है।

13.3 – गामा की चाल

इस अध्याय के शुरू में हमने कुछ देर के लिए ये बात की थी कि अंडरलाइंग में बदलाव के साथ गामा बदलता है। गामा में होने वाला यह बदलाव थर्ड ऑर्डर डेरिवेटिव (जिसे स्पीड भी कहते हैं) में दिखता है। मैं स्पीड के बारे में गहराई में नहीं जाऊंगा और इसका कारण मैं बता चुका हूँ। लेकिन हमें गामा की चाल पर चर्चा जरूर करनी चाहिए जिससे हमें यह पता चल सके कि बड़े गामा वाले ट्रेड से बचा कैसे जाए। गामा की चाल को जानने के और भी कई फायदे होते हैं जिनके बारे में आपको आगे पता चलेगा अभी हम यह पता करेंगे कि अंडरलाइंग में होने वाले बदलाव के साथ गामा में क्या परिवर्तन होता है।

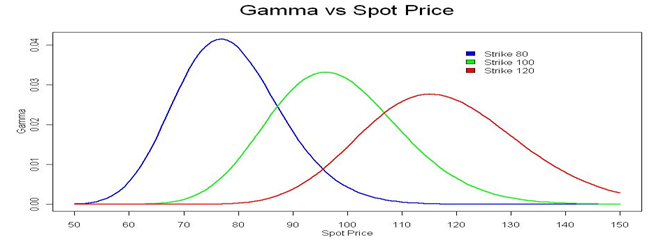

ऊपर के चार्ट में तीन अलग-अलग CE स्ट्राइक कीमतों-80, 100 और 120 को दिखाया गया है। इनके अलग अलग गामा की चाल को भी इसमें दिखाया गया है। उदाहरण के तौर पर नीली रेखा 80 CE ऑप्शन के गामा को दिखाती है।आप इन तीनों रेखाओं को अलग-अलग देखिए तो आपको यह ज्यादा अच्छे से समझ में आएगा। मैं यहां पर सिर्फ 80 CE स्ट्राइक ऑप्शन वाले गामा के बारे में बात करूंगा जिसको नीली रेखा से दिखाया गया है।

मान लीजिए स्पॉट कीमत 80 है इसलिए 80 के स्ट्राइक को ATM माना जाना चाहिए। इस को ध्यान में रखते हुए हम ऊपर के चार्ट में यह देख सकते हैं कि-

- क्योंकि यहाँ 80 CE स्ट्राइक की बात हो रही है इसलिए जब स्पॉट कीमत 80 होगी तो ऑप्शन ATM हो जाएगा।

- 80 के नीचे के स्ट्राइक (यानी 65 70 75) ITM होंगे और 80 के ऊपर वाले (85, 90, 95 आदि) OTM ऑप्शन होंगे।

- ध्यान दीजिए कि OTM ऑप्शन (80 या उपर) के लिए गामा कम है। ये इस बात को भी बताता है कि OTM ऑप्शन के प्रीमियम बहुत ज्यादा नहीं बदलते हैं उनका बदलाव प्रतिशत में ज्यादा होता है। उदाहरण के तौर पर एक एटीएम ऑप्शन का प्रीमियम ₹2 से 2.50 रुपए तक बदल सकता है यह सिर्फ ₹0.50 का बदलाव है लेकिन प्रतिशत में यह बदलाव 25% है।

- गामा सबसे ऊपर तब होता है जब ऑप्शन ATM बनता है। इससे यह पता चलता है कि डेल्टा में भी सबसे ज्यादा बदलाव तब होता है जब ऑप्शन ATM होता है। इसका मतलब यह भी है कि ATM ऑप्शन अंडरलाइंग में बदलाव से सबसे ज्यादा प्रभावित होते हैं

- क्योंकि ATM ऑप्शन में गामा सबसे ज्यादा होता है इसलिए ATM ऑप्शन को शॉर्ट करने से बचना चाहिए

- ITM ऑप्शन (स्ट्राइक 80 के नीचे) का गामा कम होता है। इसलिए अंडरलाइंग में बदलाव होने पर डेल्टा में बदलाव की दर ITM ATM में ऑप्शन के मुकाबले कम होती है। लेकिन याद रखिए कि 5. ITM ऑप्शन का डेल्टा वैसे ही ज्यादा होता है। तो अगर ITM ऑप्शन का डेल्टा अंडरलाइंग में बदलाव से कम प्रभावित होता भी है (क्योंकि गामा कम है) तो भी प्रीमियम में बदलाव ज्यादा होता है (क्योंकि डेल्टा का बेस भी ज्यादा होता है)

- आप दूसरे स्ट्राइक के गामा चार्ट को भी ऊपर देख सकते हैं, वास्तव में आपको दिखेगा कि अलग-अलग स्ट्राइक के गामा एक जैसे ही बर्ताव करते हैं।

ऊपर की चर्चा से अगर कोई तीन बातें निकालनी हो तो वह हैं –

- ATM ऑप्शन का डेल्टा तेजी से बदलता है

- OTM और ITM ऑप्शन का डेल्टा धामे धीमे बदलता है

- कभी भी ATM या ITM ऑप्शन को इस उम्मीद के साथ शार्ट न करें कि वे समाप्ति पर बेकार हो जाएंगे।

- शॉर्ट करने के लिए OTM ऑप्शन सबसे बेहतर होते हैं खासकर तब जब आप अपने शॉर्ट को एक्सपायरी तक होल्ड करें और अपने ऑप्शन को एक्सपायरी पर बिना कीमत का मान रहे हों.

13.3 – ऑप्शन ग्रीक्स की एक दूसरे को प्रतिक्रिया

ऑप्शन ट्रेडिंग में सफलता पाने के लिए यह जरूरी है कि आप समझें कि अलग-अलग ऑप्शन ग्रीक्स अलग-अलग स्थितियों में कैसे काम करते हैं। लेकिन इसके अलावा यह जानना भी जरूरी है कि ग्रीक्स एक दूसरे के साथ किस तरीके से काम करते हैं और उनकी आपसी प्रतिक्रिया कैसी होती है

अभी तक हमने केवल स्पॉट कीमत के आधार पर प्रीमियम में होने वाले बदलाव को देखा है, लेकिन बाजार तो हर मिनट बदलता रहता है हर समय हर चीज बदलती है- समय, वोलैटिलिटी, अंडरलाइंग की कीमत, सब कुछ। इसलिए एक ऑप्शन ट्रेडर के लिए यह जरूरी है कि वह यह समझ सके कि इन सब चीजों का ऑप्शन के प्रीमियम पर क्या असर पड़ रहा है।

इस बात को आप तक ज्यादा अच्छे से समझेंगे जब आपको यह समझ में आ जाएगी ऑप्शन ग्रीक एक दूसरे से किस तरीके से प्रतिक्रिया करते हैं। उदाहरण के लिए गामा और समय के बीच का संबंध, गामा और वोलैटिलिटी के बीच का संबंध, वोलैटिलिटी और समय, समय और डेल्टा आदि

सच तो ये है कि ग्रीक्स को लेकर आपकी समझ तब पूरी होगी जब आप कुछ महत्वपूर्ण फैसले कर पाएंगे, जैसे –

- बाजार की मौजूदा स्थिति में कौन सा स्ट्राइक सबसे अच्छा है

- उस चुने गए स्ट्राइक के प्रीमियम को लेकर आपकी क्या उम्मीदें हैं? यह बढ़ेगा या घटेगा? आप उस ऑप्शन को खरीदेंगे या बेचेंगे?

- अगर आप किसी ऑप्शन को खरीदना चाहते हैं तो क्या उसके प्रीमियम के बढ़ने की सही-सही संभावना है

- अगर आप ऑप्शन को शॉर्ट करना चाहते हैं तो क्या यह सुरक्षित है क्या आपको वह सभी रिस्क दिखाई दे रहे हैं जो आसानी से नजर नहीं आते

इन सारे सवालों के जवाब तब पता चलेंगे जब आप अलग-अलग ग्रीक्स को जानेंगे और उनके आपसी संबंधों को समझेंगे।

इसीलिए आगे के मॉड्यूल में हम जो चीजें जानेंगे वो हैं –

- हमने अब तक डेल्टा और गामा को जाना है

- अगले कुछ अध्यायों में हम थीटा और वेगा को जानेंगे

- जब हम वेगा (वोलेटिलिटी में होने वाले बदलाव की वजह से प्रीमियम में होने वाला बदलाव) के बारे में जानेंगे तो हम वोलेटिलिटी के आधार पर तय किए जाने वाले स्टॉपलॉस को भी समझेंगे

- हम एक से दूसरे ग्रीक के बीच के संबंध को भी जानेंगे जैसे गामा Vs समय, गामा Vs स्पॉट, थीटा Vs वेगा, वेगा Vs स्पॉट आदि

- ब्लैक एंड स्कोल ऑप्शन प्राइसिंग फार्मूला का विस्तार

- ऑप्शन कैलकुलेटर

तो अभी आगे का रास्ता काफी लंबा है।

इस अध्याय की मुख्य बातें

- गामा डेल्टा के बदलाव की दर को बताता है।

- कॉल और पुट दोनों तरह के ऑप्शन के लिए गामा हमेशा एक पॉजिटिव संख्या ही होती है।

- लार्ज गामा बड़े रिस्क में बदल सकता है।

- जब आप ऑप्शन खरीदते हैं (कॉल या पुट) तो आप लाँग गामा हैं।

- जब आप ऑप्शन शॉर्ट करते हैं (कॉल या पुट) तो आप शॉर्ट गामा हैं।

- ऐसे ऑप्शन को शॉर्ट करने से बचना चाहिए जो लार्ज गामा हों।

- ATM ऑप्शन के लिए डेल्टा काफी तेजी से बदलता है।

- OTM और ITM ऑप्शन के लिए डेल्टा धीमे-धीमे बदलता है।

Future\’s Delta is fixed on 1 that\’s why future\’s gamma is zero

Thats correct, Sandeep.

Thanks Sir for reply.

Hi sir.

im extremely weak in mathematics so this is very difficult chapter for me and previous also so it can gonna effect my trading career?

Some basic understanding of math is required, Snah 🙂

नमस्कार ! मैं काल और पुट इंट्रा-डे दोनों सेल हेजिंग पोजिशन बनाना चाहता हूं लेकिन इसका तालमेल नहीं बना पा रहा हूँ, मुझे इसमें ग्रीक का इस्तेमाल कैसे करना है ? कृपया बताइए ! मै जेरोधा खाता धारक हूँ ।

आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

0.0025

Future contract ka gamma 0 hoga. Am I right?

Pta nhi mam mujhe kyu ye samajh me aa hi nhi rha hai

ATM ऑप्शन का डेल्टा तेजी से बदलता है

OTM और ITM ऑप्शन का डेल्टा धामे धीमे बदलता है

यहां डेल्टा की जगह gamma होना चाहिए

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

बाजार की इस तेजी के सात उसकी उसकी पोजीशन और ज्यादा लाँग होती जा रही है क्योंकि लाँग गामा उसके डेल्टा को जोड़ रहा है,

तेजी k सात की जगह साथ होना चाहिए

Please correct all errors & mistakes .It is very confusing and dangerous for beginners & for credit of zerodha & teachers.All mistakes are unexpected.Wrong knowledge good guide for capital risk…

Hi Randheer, can you please highlight the errors you are referring to, this will help us in verifying and updating the chapter at the earliest.

यहां पर आपके लिए एक सवाल – पहले के अध्यायों में हमने पढ़ा है कि फ्यूचर कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता है। तो आपको क्या लगता है फ्यूचर कॉन्ट्रैक्ट का गामा कितना होना चाहिए? अपने जवाब नीचे के कमेंट बॉक्स में लिखिए।

Sir agar futures ka delta hamesha 1 hota hai toh futures ka gama hamesha zero hoga, sir pls btayie ki kya mein sahi hun??

जी हाँ आप सही हैं।

अब मान लीजिए कि निफ्टी और 70 पॉइंट चढ़कर 8396 हो जाता है। देखते हैं अब 8400 CE के ऑप्शन पर क्या असर पड़ता है ।

यहाँ पर 8466 होना चाहिए था , प्लीज इसे करेक्ट करें ।

सूचित करने के लिए धन्यवाद हम इसको सही कर देंगे।

Thank you.

How to calculate Gamma 0.0025

We have mentioned it in this module.

यहां पर आपके लिए एक सवाल – पहले के अध्यायों में हमने पढ़ा है कि फ्यूचर कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता है। तो आपको क्या लगता है फ्यूचर कॉन्ट्रैक्ट का गामा कितना होना चाहिए? अपने जवाब नीचे के कमेंट बॉक्स में लिखिए।

Reply :- Gamma will be zero if we compare 1 delta with Futures as delta will not change in any case i will be 1 in all cases so no affect of Gamma no Delta so it can be zero please reply if its wrong with correct answer

Gamma is zero for Futures contracts…😀

Thank U for such a valueable content.

Happy learning 🙂

Sir I Think Future Contract me gamma 0 hota hai

bcz Futures me delta 1 hota hai Aur delta kabhi bhi 1 se jyada nahi ho skta ya 0 se kam nahi ho skta

to jab delta 1 se jyda nahi ho skta to gamma zero hoga kyoki agar gamma zero se jyada hua to wo delta ko effect krega means gamma agr 0 se jyada hua to delta ki value 1 se jyada chali jayegi jabki delta kabhi 1 se jyada nahi ho skta

so gamma zero hoga as per my opinion

Sir how is correct ?

I think statement in 13.1 is correct i not seen any error but here u say that Prashant jain sir \’s statement is right

Plz clerify

In article 13.1 , for put option calculations are right

1) -0.46 2)-0.54 this is for Prashant Jain , you did wrong calculations

In article 13.2 know risk by gamma

for short call option

lot size -10

position- short

delta for it= (-1*10*5)=-5, because it\’s short position, please rectify it

Thank you for notifying us, we will have it fixed.

gamma of future is one

Yes.

सरजी आपने nifty का गामा ओर डेल्टा कैसे निकालते हे वो बताया ही नही, सिर्फ उसके बारे मे बताया है.

बाजार की इस तेजी के सात plz correct sir

सूचित करने के लिए धन्यवाद।

Thanks Kulsum Mam, if by any means you got hurt , i apologized for that.

कोई बात नहीं, वर्सिटी पढ़ते रहिये और ऐसे ही हमें सपोर्ट करते रहिये 🙂

for future contract gamma must be zero.

Kulsum mam , why are you misleading to agree on Aman\’s answer that is \”gamma is 3\”.

what is this ? I\’m totally disagree with this ? please mam don\’t misguide us, we are here to learn best, not rubbish things here. please delete that answer. Karthik sir if i\’m wrong please rectify me otherwise support me.

आप सही हो, गामा हमेशा 0 हे होता है क्यूंकि फ्यूचर्स कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता हैं और हमने इस बात पर अमन के सवाल को सही कहा थ।

आपको घबराने की ज़रूरत नहीं, हम आपको मिस लीड या कभी गलत उत्तर नहीं देंगे यह एक सवाल समझने में विसंगति थी। और सूचित करने के लिए धन्यवाद । 🙂

In the future contract Delta is always 1 it means Gamma is 0. Because Gamma is rate of change of Delta. If i am wrong plz correct me.

Yes, you are right here.

यदि मेरा जबाब सही है तो क्या आप इसको Explain कर सकती है की गामा 3 क्यो होता है??

Please, explain kulsum ji 🙏

इसके बारे में सोचिये अगर फ्यूचर्स का गामा होता तोह वह भी एक ऑप्शन की तरह व्यव्हार करता, और उसका भी नॉन लीनियर पे ऑफ होता लेकिन फ्यूचर्स का मामला ऐसा नहीं है।

फ्यूचर कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता है। तो आपको क्या लगता है फ्यूचर कॉन्ट्रैक्ट का गामा कितना होना चाहिए? अपने जवाब नीचे के कमेंट बॉक्स में लिखिए।

My Ans. is – Gamma= 3

(if i m wrong)

Please, tell me what is right ans??

फ्यूचर्स कॉन्ट्रैक्ट का डेल्टा हमेशा 1 होता है, इस वजह से फ्यूचर्स कॉन्ट्रैक्ट का गामा हमेशा 0 होता है। नाकि 3।

In article 13.1

in case 1 new delta should be

-0.5-0.04=-0.54 &

in case 2

new delta should be

-0.5+0.04=-0.46

Please verify , whether I am thinking wrong?

Yup, thats right.

नया प्रीमियम = 47 = 33.25 = 80.25

कृपया सही करें

नया प्रीमियम = 47 + 33.25 = 80.25

हमने इसको सही करदिया है धन्यवाद। 🙂

ATM और ITM ऑप्शन को कभी भी इस उम्मीद के साथ साथ मत करें कि वह एक्सपायरी के समय बिना कीमत के होंगे

ye line samajh nahi aaya sir. iI think ki kuchh missing hai.

please solve this problem.

सूचित करने के लिए धन्यवाद हमने इसको ठीक करदिया है।

क्योंकि ATM ऑप्शन में गाना सबसे ज्यादा होता है इसलिए ITM ऑप्शन को शॉर्ट करने से बचना चाहिए

सर यहाँ ITM के स्थान पर ATM होना चाहिए

धन्यवाद, हमने इसको सही करदिया है।

क्योंकि ATM ऑप्शन में गाना सबसे ज्यादा होता है इसलिए ITM ऑप्शन को शॉर्ट करने से बचना चाहिए

सर यहाँ गामा होना चाहिए

धन्यवाद, हमने इसको सही करदिया है।