22.1 – अब क्यों?

इस अध्याय के शीर्षक को देखकर आप थोड़ा चकित हो सकते हैं। आपको लग सकता है कि हमने तो ऑप्शन के बारे में इतना कुछ पिछले 21 अध्यायों जान लिया है। तो अब हम दोबारा कॉल और पुट ऑप्शन के बारे में क्या पढ़ने जा रहे हैं? वास्तव में इस मॉड्यूल की शुरुआत में ही हमने कॉल और पुट ऑप्शन के बारे में पढ़ लिया था तो दोबारा पढ़ने की जरूरत क्या है?

वास्तव में, मैं व्यक्तिगत तौर पर यह मानता हूं कि ऑप्शन के बारे में जानना दो स्तर पर होता है- पहला स्तर तब होता है जब आप ऑप्शन ग्रीक के बारे में नहीं जानते हैं। तब ऑप्शन के बारे में आप की जानकारी पहले स्तर की होती है और ऑप्शन ग्रीक को जानने के बाद कॉल और पुट ऑप्शन को लेकर आपकी जानकारी दूसरे स्तर पर पहुंचती है। क्योंकि अब हम ऑप्शन वृक्ष के बारे में जान चुके हैं तो इसलिए यह जरूरी है कि एक बार आप फिर से कॉल और पुट ऑप्शन को समझ लेँ। ताकि इसको ऑप्शन ग्रीक के नजरिए से देख लें।

तो पहले एक बार कॉल और पुट ऑप्शन के बारे में हमने जो सीखा है उसको दोहरा लेते हैं-

- आप कॉल ऑप्शन तब खरीदते हैं जब आपको यह उम्मीद हो कि अंडरलाइंग की कीमत बढ़ेगी। (आप पूरी तरीके से तेजी में हैं)

- आप कॉल ऑप्शन तब बेचते हैं जब आपको उम्मीद हो कि अंडरलाइंग की कीमत नहीं बढ़ेगी (आप मार्केट के सपाट यानी फ्लैट रहने या नीचे जाने की उम्मीद करते हैं)

- आप पुट ऑप्शन तब खरीदते हैं जब आपको उम्मीद हो कि अंडरलाइंग की कीमत गिरेगी (आप पूरी तरीके से मंदी में हों)

- आप पुट ऑप्शन तब बेचते हैं जब आपको उम्मीद होगी अंडरलाइंग की कीमत नहीं गिरेगी (आप मार्केट को बढ़ता देखते हैं या फिर उसके सपाट या फ्लैट रहने की उम्मीद करते हैं)

इस मॉड्यूल के शुरुआती कुछ अध्यायों में हमने कॉल और पुट ऑप्शन के बारे में जरूरी बातें जान ली थी। अब हम यह जानेंगे कि कॉल और पुट ऑप्शन को वोलैटिलिटी और समय के नजरिए से कैसे देखा जाए? तो आइए शुरू करते हैं।

22.2 – वोलैटिलिटी का असर

हमें पता है कि कॉल ऑप्शन को तब खरीदना चाहिए जब हमें उम्मीद हो कि अंडरलाइंग एसेट ऊपर की तरफ बढ़ेगा। तो फिर मान लीजिए कि निफ्टी कुछ प्रतिशत ऊपर जाने वाला है, तो क्या आप ऐसे में कॉल ऑप्शन खरीदेंगे यदि-

- निफ्टी के ऊपर जाने की उम्मीद हो लेकिन वोलैटिलिटी के नीचे जाने की उम्मीद हो?

- आप क्या करेंगे जब एक्सपायरी में सिर्फ 2 दिन बचे हैं?

- आप क्या करेंगे जब एक्सपायरी में 15 दिन से ज्यादा का समय हो?

- ऊपर की दोनों स्थितियों में आप कौन से स्ट्राइक प्राइस लेना पसंद करेंगे, और OTM,ATM या ITM आप इनको क्यों चुनेंगे?

इन सवालों से आपको समझ में आ गया होगा कि कॉल ऑप्शन या फिर पुट ऑप्शन खरीदने का फैसला इतना सीधा नहीं है। ऑप्शन को खरीदने के पहले आपको कई तरह की बातों पर विचार करना पड़ता है। आपको यह देखना होता है कि वोलैटिलिटी कितनी है, एक्सपायरी में समय कितना है और बाजार किस तरफ जाने वाला है।

बाजार किस तरफ जाने वाला है, इसके बारे में हम यहां बात नहीं करेंगे। यह आपको खुद से करना होगा। आपको किसी टेक्निकल एनालिसिस का या क्वांटिटेटिव एनालिसिस का सहारा लेना होगा।

उदाहरण के लिए टेक्निकल एनालिसिस के सहारे आप यह जान सकते हैं कि निफ्टी 2 से 3% ऊपर जाने वाला है, लेकिन ये जानने के बाद आप क्या करेंगे? आप ATM ऑप्शन खरीदेंगे या ITM ऑप्शन खरीदेंगे? जब आपको पता है कि निफ्टी अगले 2 दिनों में 2% से 3% ऊपर जाने वाला है तो आप कौन सी स्ट्राइक चुनेंगे जिससे आपको सबसे ज्यादा फायदा हो? इस अध्याय में हम इसी पर चर्चा करेंगे।

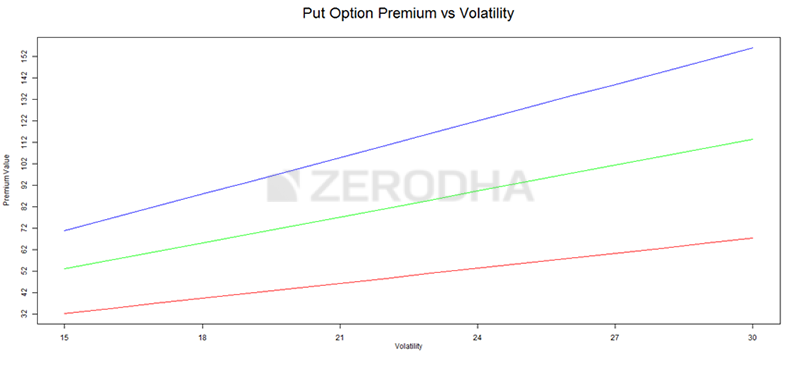

तो सबसे पहले नीचे के ग्राफ को देखते हैं, आपको याद होगा कि हमने इस ग्राफ पर वेगा के अध्याय में भी चर्चा की थी।

ऊपर का ग्राफ बताता है कि एक्सपायरी में बचे हुए अलग-अलग समय के दौरान वोलैटिलिटी बढ़ने पर कॉल ऑप्शन का प्रीमियम किस तरह से बदलता है। उदाहरण के लिए नीली रेखा दिखाती है कि जब एक्सपायरी में 30 दिन बचे हों तो कॉल ऑप्शन का प्रीमियम कैसे बदलता है। हरी रेखा यह दिखाती है कि एक्सपायरी में जब 15 दिन बचे हैं तब क्या होता है और लाल रेखा यह दिखाती है कि जब एक्सपायरी में 5 दिन बचे हो तो क्या होता है।

ऊपर के ग्राफ के आधार पर हम अपने काम के लिए कुछ निष्कर्ष निकाल सकते हैं और ऑप्शन खरीदने और बेचने में इनका इस्तेमाल कर सकते हैं।

- एक्सपायरी में कितना भी समय बचा हो वोलैटिलिटी बढ़ने के साथ साथ प्रीमियम हमेशा बढ़ता है और वह वोलैटिलिटी घटने के साथ प्रीमियम घटता है।

- लॉन्ग कॉल ऑप्शन में वोलैटिलिटी का फायदा तब मिलता है जब आप कॉल ऑप्शन ऐसे समय खरीद रहे हो जब वोलैटिलिटी बढ़ने वाली हो। जब वोलैटिलिटी गिरने वाली हो तब कॉल ऑप्शन को खरीदने से बचना चाहिए।

- कॉल ऑप्शन को शॉर्ट करते समय वोलैटिलिटी का फायदा तब मिलता है जब आप ऑप्शन ऐसे समय बेच रहे हों जब वोलैटिलिटी नीचे गिरने वाली हो। ऐसे समय में कॉल ऑप्शन को बेचने से बचना चाहिए जब वोलैटिलिटी बढ़ने वाली हो।

पुट ऑप्शन के प्रीमियम और वोलैटिलिटी के संबंध को नीचे के ग्राफ में दिखाया गया है-

यह ग्राफ लगभग वैसा ही है जैसे कॉल ऑप्शन और वोलैटिलिटी के बीच के संबंध को दिखाने वाला ग्राफ था, इसलिए पुट ऑप्शन के लिए भी निष्कर्ष एकदम वैसे ही होंगे जैसे कि कॉल ऑप्शन के लिए थे।

इन निष्कर्षों से एक बात साफ हो जाती है कि ऑप्शन को तब खरीदना चाहिए जब वोलैटिलिटी बढ़ने वाली हो और ऑप्शन शॉर्ट तब करना चाहिए जब वोलैटिलिटी कम होने वाली हो। अब अगला सवाल यह उठता है कि ऑप्शन को बेचने या खरीदनेके लिए कौन सी स्ट्राइक चुनी जाए। स्ट्राइक को चुनने के लिए आपको एक्सपायरी में कितना समय बचा है इसका आकलन भी करना होगा।

22.3 – समय का असर

मान लीजिए कि अंडरलाइंग की कीमत में बढ़ोतरी के साथ-साथ वोलैटिलिटी में भी बढ़ोतरी होने वाली है। ऐसे में कॉल ऑप्शन को खरीदना फायदे का सौदा हो सकता है। लेकिन फायदा तभी होगा जब आप सही स्ट्राइक कीमत चुनेंगे। जब भी आप ऑप्शन को खरीदने का फैसला करते हैं, तो ये महत्वपूर्ण हो जाता है कि आप इस बात का विश्लेषण करें कि एक्सपायरी में कितना समय बचा है। सही स्ट्राइक चुनना काफी हद तक एक्सपायरी में बचे हुए समय पर भी आधारित होता है।

ध्यान रखें कि नीचे दिखाए गए चार्ट को समझना शुरू में थोड़ा मुश्किल हो सकता है लेकिन अगर आप इसे पहली बार में ना समझ पाएं तो दूसरी कोशिश जरूर करें क्योंकि ये उतना भी कठिन नहीं है।

हम आगे बढ़ें इसके पहले हमें टाइमलाइन को समझ लेना चाहिए। आमतौर पर F&O की कोई भी सीरीज 30 दिन तक चलती है और फिर एक्सपायर होती है आप को समझाने के लिए मैंने सीरीज को दो हिस्सों में बांटा है- पहला सीरीज के पहले 15 दिनों के बारे में बात करता है और दूसरा हिस्सा सीरीज के दूसरे 15 दिनों के बारे में। आगे पढ़ते समय इस बात का ध्यान रखिएगा।

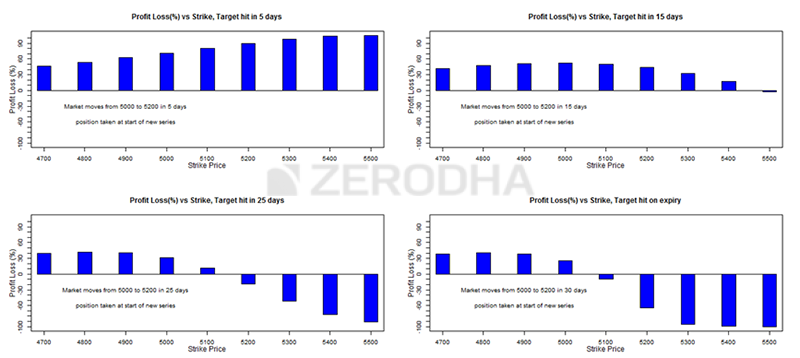

नीचे के चित्र पर नजर डालिए जिसमें चार बार चार्ट दिखाए गए हैं जो अलग-अलग स्ट्राइक पर होने वाले फायदे को दिखा रहे हैं, यहाँ माना गया है कि –

- स्पॉट बाजार में ये स्टॉक 5000 पर बिक रहा है इसलिए 5000 की स्ट्राइक ATM स्ट्राइक है।

- यह सौदा (ट्रेड) सीरीज के पहले हिस्से में यानी सीरीज शुरू होने के पहले 15 दिनों के बीच में होता है।

- हमें उम्मीद है कि यह स्टॉक 4% बढ़ेगा मतलब 5000 से 5200 तक जाएगा

इन सूचनाओं के आधार पर नीचे का चार्ट यह बताने की कोशिश करता है कि इनमें से कौन सा स्ट्राइक सबसे ज्यादा मुनाफा कमा कर देगा। अगर स्टॉक 4% के टारगेट को पूरा करता है-

- ट्रेड शुरू होने के 5 दिन बाद

- ट्रेड शुरू होने के 15 दिन बाद

- ट्रेड शुरू होने के 25 दिन बाद

- एक्सपायरी के दिन

तो सबसे पहले बाई तरफ के ऊपर के पहले चार्ट पर नजर डालते हैं। यह चार्ट हमें अलग-अलग कॉल ऑप्शन के स्ट्राइक के मुनाफे को दिखाता है तब जबकि यह ट्रेड इस F&O सीरीज के पहले हिस्से यानी पहले 15 दिनों में किया गया हो। टारगेट 5 दिनों के भीतर पूरा हो सकता है।

एक उदाहरण पर नजर डालते हैं, अगर आज 7 अक्टूबर है, इंफोसिस के नतीजे 12 अक्टूबर को आने वाले हैं और आपको लगता है कि नतीजे अच्छे होंगे। आप एक कॉल ऑप्शन खरीदना चाहते हैं और आपका इरादा है कि 5 दिन बाद इस ट्रेड को स्क्वेयर ऑफ कर देंगे, तो ऐसे में आप कौन सी स्ट्राइक चुनेंगे?

इस चार्ट से साफ है कि जब एक्सपायरी में काफी समय बचा हो (याद रखें कि हम सीरीज के पहले 15 दिनों की बात कर रहे हैं) और शेयर बाजार आप की उम्मीद के हिसाब से उसी दिशा में चल रहा है, तो सभी स्ट्राइक में पैसे बनेंगे। लेकिन सबसे ज्यादा पैसे बनेंगे (far/ फार) OTM ऑशन में। जैसा कि आप चार्ट में भी देख सकते हैं कि सबसे ज्यादा पैसे 5400 और 5500 की स्ट्राइक पर बनेंगे।

निष्कर्ष– जब हम सीरीज के पहले हिस्से (पहले 15 दिनों) में हों और आपको उम्मीद हो कि टारगेट जल्दी (अगले कुछ दिनों में) पूरा हो जाएगा तो OTM ऑप्शन खरीदिए। मेरी सलाह यह होगी कि आप ATM ऑप्शन से दो या तीन स्ट्राइक की दूरी तक ही अपना स्ट्राइक चुनें इससे ज्यादा दूर नहीं।

अब ऊपर के दूसरे चार्ट पर नजर डालते हैं जो कि दाहिनी तरफ है। यहां भी यही माना गया है कि ट्रेड सीरीज के पहले हिस्से यानी पहले 15 दिनों में किया गया है। स्टॉक के 4% ऊपर जाने की उम्मीद है लेकिन टारगेट यहाँ 15 दिनों में पूरा होने वाली उम्मीद है। तो समय (टारगेट पूरा होने का समय) के अलावा यहां और कुछ नहीं बदला है। ध्यान से देखिए कि यहां पर मुनाफा किस तरह से बदलता है। यहां पर OTM ऑप्शन खरीदना मुनाफे का सौदा नहीं है। अगर आप यहाँ OTM ऑप्शन खरीदते हैं, तो आप पैसे भी गंवा भी सकते हैं(5500 की स्ट्राइक पर होने वाले मुनाफे को देखिए)

निष्कर्ष – जब आप एक्सपायरी सीरीज के पहले हिस्से में यानी पहले 15 दिन में हैं और आप को उम्मीद है कि टारगेट अगले 15 दिनों में पूरा होगा, तो बेहतर यह होगा कि आप ATM ऑप्शन खरीदें या फिर स्लाइटली (slightly) OTM ऑप्शन खरीदे।मैं आपको सलाह दूंगा कि आप ऐसे स्ट्राइक चुने जो ATM से एक स्ट्राइक ही दूर हों उससे ज्यादा नहीं। किसी भी हालत में फार (Far) OTM ऑप्शन ना खरीदें

अब तीसरे चार्ट पर नजर डालते हैं जो नीचे बाई तरफ है। यहां भी ट्रेड सीरीज के पहले हिस्से में किया गया है और स्टॉक के 4% ऊपर जाने की उम्मीद है। लेकिन यहां भी समय बदल गया है। अब टारगेट के 25 दिन में पूरा होने की उम्मीद है। हम साफ देख सकते हैं कि OTM ऑप्शन को खरीदना मुनाफे का सौदा नहीं है। सभी तरह के OTM ऑप्शन में आपके पैसे डूब रहे हैं। यहां पर ITM ऑप्शन खरीदना फायदा दिला सकता है।

यहां पर मैं आपको याद दिला दूं कि ज्यादातर लोग OTM ऑप्शन ही खरीद लेते हैं क्योंकि उसका प्रीमियम कम होता है। मुझे लगता है कि आपको इस के चक्कर में नहीं पड़ना चाहिए। OTM ऑप्शन का कम प्रीमियम यह भ्रम पैदा करता है कि आपको नुकसान कम होगा, लेकिन इसमें इस बात की संभावना काफी ज्यादा रहती है कि आप अपने सारे पैसे डुबा दें। खासकर ऐसी स्थिति में जब बाजार चल तो रहा हो लेकिन उसकी रफ्तार आपकी उम्मीद के हिसाब से ना हो। उदाहरण के लिए बाजार में 4% की तेजी तो आ गयी हो लेकिन यह तेजी 15 दिन में आई हो। तब फार (Far) OTM को होल्ड करने कोई फायदा नहीं है। फार (Far) OTM ऑप्शन में पैसे तब बनते हैं जब बाजार की चाल तेज हो। उदाहरण के लिए 4% की तेजी 1 या 2 दिन में ही आ जाए, तब फार (Far) OTM ऑप्शन में मुनाफा होता है।

निष्कर्ष – जब हम सीरीज की शुरुआत में हो और हमें उम्मीद हो कि टारगेट 25 दिन में पूरा होगा. तब ITM ऑप्शन खरीदना फायदे का सौदा हो सकता है। किसी भी हालत में ATM या OTM ऑप्शन खरीदने से बचना चाहिए।

अब अंतिम चार्ट पर नजर डालते हैं जो नीचे दाएं तरफ है। यह तीसरे चार्ट की तरह ही है बस यहां पर यह उम्मीद की जा रही है कि टारगेट एक्सपायरी तक पूरा होगा (या फिर एक्सपायरी के काफी करीब जाकर)। यहां पर निष्कर्ष निकालना काफी आसान है क्योंकि यहां पर ITM ऑप्शन को छोड़कर हर तरीके के ऑप्शन में आपको नुकसान होगा। किसी भी ट्रेडर को यहाँ ATM या OTM ऑप्शन नहीं खरीदना चाहिए।

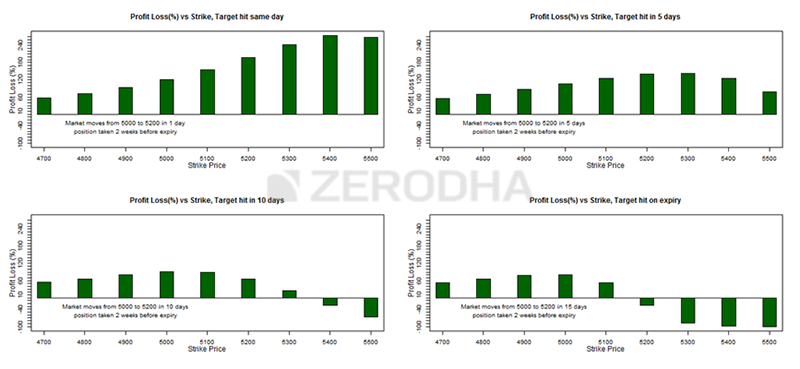

अब हम चार्ट के एक दूसरे समूह पर नजर डालते हैं। यहां पर यह देखने की कोशिश करेंगे कि अगर ट्रेड एक्सपायरी के सीरीज के दूसरे हिस्से में यानी अंतिम 15 दिनों में किया जाए तो क्या होता है। याद रखिए कि यहां पर टाइम डीकेए (Time Decay) काम करता है। इसलिए जैसे जैसे हम एक्सपायरी के करीब जाते हैं ऑप्शन के तौर तरीके बदलते रहते हैं।

नीचे के 4 चार्ट में हम टारगेट पूरा होने की अलग-अलग अवधि के लिए सही स्ट्राइक पहचानने की कोशिश करेंगे। और हां, यहां पर हम थीटा को भी ध्यान में रखेंगे।

पहला चार्ट (बायीं तरफ ऊपर) यह चार्ट इस बात को पता करने की कोशिश करता है कि अलग-अलग स्ट्राइक के लिए मुनाफा कितना होगा जबकि ट्रेड को सीरीज के दूसरे हिस्से में किया गया हो और टारगेट उसी दिन पूरा होने की उम्मीद हो। इसका एक आम उदाहरण है वैसे ऑप्शन ट्रेड जो किसी समाचार पर आधारित हैं जैसे कि कंपनी के तरफ से होने वाली घोषणा पर आधारित ट्रेड या फिर RBI की मॉनिटरी पॉलिसी या मुद्रा नीति पर आधारित इंडेक्स ऑप्शन का ट्रेड। जैसा कि हमें चार्ट में दिख रहा है कि जब टारगेट उसी दिन पूरा हो जाए तो सभी तरह की स्ट्राइक में पैसे बनते हैं, लेकिन सबसे ज्यादा फायदा फार (Far) OTM ऑप्शन में होता है ।

यहां पर आपको पीछे की गयी चर्चा को याद रखना चाहिए कि जब बाजार काफी तेजी से चलता है (जैसे 1 दिन में 4% तक) तब फार (Far) OTM ऑप्शन स्ट्राइक ट्रेड करना ही सबसे अच्छा होता है।

निष्कर्ष– जब आप टारगेट के उसी दिन पूरा होने की उम्मीद कर रहे हों(एक्सपायरी कभी भी हो) तो फार (Far) OTM खरीदना चाहिए। मैं आपको ATM ऑप्शन से 2 या 3 स्ट्राइक की दूरी पर ही ऑप्शन खरीदने की सलाह दूंगा उससे ज्यादा दूर नहीं। ITM और ATM ऑप्शन तो बिल्कुल नहीं खरीदना चाहिए।

दूसरा चार्ट (दाहिनी तरफ ऊपर) ये चार्ट यह पता करने की कोशिश कर रहा है कि जब ट्रेड सीरीज के दूसरे 15 दिनों में हुआ हो और टारगेट 5 दिन के अंदर पूरा होने की उम्मीद हो तो अलग अलग स्ट्राइक का मुनाफा कितना होगा? ध्यान दीजिए कि फार (Far) OTM ऑप्शन का मुनाफा यहां किस तरह से कम हो गया है। पहले चार्ट में टारगेट एक ही दिन में पूरा होने वाला था और इसीलिए वहां पर फार (Far) OTM ऑप्शन खरीदना फायदे का सौदा था। लेकिन यहां पर टारगेट 5 दिन में पूरा होने वाला है। इसलिए सीरीज के दूसरे हिस्से में इस ट्रेड को 5 दिन तक अपने पास रखना होगा। अब थीटा का असर ज्यादा होगा ऐसे में फार (Far) OTM ऑप्शन खरीदने का रिस्क लेना ठीक नहीं है। ऐसे में स्लाइटली (slightly) OTM ऑप्शन स्ट्राइक खरीदना एक बेहतर फैसला होगा है।

निष्कर्ष जब आप सीरीज के दूसरे हिस्से में हो और आप टारगेट के 5 दिन में पूरा होने की उम्मीद कर रहे हो तो स्लाइटली (slightly) OTM स्ट्राइक खरीदें। मेरी सलाह ये होगी कि आप ATM ऑप्शन से एक स्ट्राइक दूर का का ऑप्शन खरीदें उससे ज्यादा दूर का नहीं।

चार्ट 3 (नीचे दाहिनी तरफ) और चार्ट 4 (नीचे बायीं तरफ)- यह दोनों चार्ट एक जैसे हैं। फर्क बस इतना है चार्ट 3 में टारगेट 10 दिन में पूरा हो रहा है जबकि चार्ट 4 में टारगेट एक्सपायरी के दिन पूरा हो रहा है। लेकिन क्योंकि हम सीरीज के महीने के दूसरे हिस्से यानी अंतिम 15 दिनों की बात कर रहे हैं इसलिए इन दोनों चार्ट में एक्सपायरी के बचे हुए दिनों की संख्या का बहुत महत्व नहीं है। इसलिए मैं इन दोनों चार्ट को एक जैसा ही मानूंगा।

निष्कर्ष– जब टारगेट एक्सपायरी के पास जाकर पूरा होता है तो OTM ऑप्शन में नुकसान ज्यादा होता है। सिर्फ ATM और और स्लाइटली (slightly) ITM ऑप्शन में ही पैसे बनते हैं।

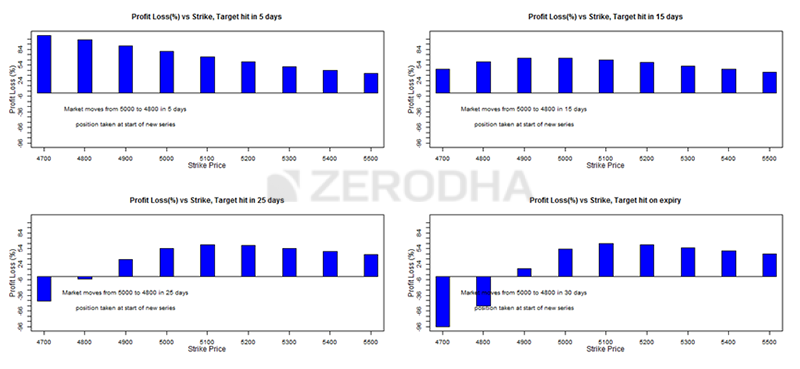

हमने अब तक कॉल ऑप्शन को खरीदने के बारे में चर्चा की है, लेकिन पुट ऑप्शन के लिए भी इसी तरीके के निष्कर्ष निकाले जा सकते हैं। अब हम जरा इनके चार्ट पर भी नजर डालते हैं-

यह चार्ट देख कर हमें पता चल सकता है कि जब हम सीरीज के पहले 15 दिनों में ट्रेड शुरू करते हैं और टारगेट अलग-अलग समय में पूरा होने वाला हो तो कौन सा स्ट्राइक ट्रेड करना ठीक होगा।

यह चार्ट हमें दिखा रहे हैं कि जब हम सीरीज के दूसरे हिस्से (अंतिम 15 दिन) में अपना ट्रेड लेते हैं और टारगेट अलग-अलग समय पर पूरा होता है तो कौन से स्ट्राइक ट्रेड करना चाहिए।

अगर आप इन सभी चार्ट को ध्यान से देखेंगे तो आपको समझ में आएगा कि कॉल ऑप्शन में हमने जो निष्कर्ष निकाले थे, वो पुट ऑप्शन पर भी लागू होते हैं। तो अगर हमें ऑप्शन को खरीदने के लिए सबसे अच्छे समय और सबसे अच्छे स्ट्राइक का एक चार्ट बनाना हो तो-

| पोजीशन की शुरुआत | टारगेट की उम्मीद | ट्रेड के लिए सबसे अच्छी स्ट्राइक |

|---|---|---|

| सीरीज का पहला हिस्सा | शुरूआत से 5 दिन बाद | फार (Far) OTM ( ATM से 2 स्ट्राइक दूर) |

| सीरीज का पहला हिस्सा | शुरूआत से 15 दिन बाद | ATM या स्लाइटली (slightly) OTM ( ATM से 1 स्ट्राइक दूर) |

| सीरीज का पहला हिस्सा | शुरूआत से 25 दिन बाद | स्लाइटली (slightly) ITM ऑप्शन |

| सीरीज का पहला हिस्सा | एक्सपायरी के दिन | ITM |

| सीरीज का दूसरा हिस्सा | उसी दिन | फार (Far) OTM (ATM से 2 या 3 स्ट्राइक दूर) |

| सीरीज का दूसरा हिस्सा | शुरूआत से 5 दिन बाद | स्लाइटली (slightly) OTM (ATM से 1 स्ट्राइक दूर) |

| सीरीज का दूसरा हिस्सा | शुरूआत से 10 दिन बाद | स्लाइटली (slightly) ITM or ATM |

| सीरीज का दूसरा हिस्सा | एक्सपायरी के दिन | ITM |

तो अगली बार अगर आपको कॉल या पुट ऑप्शन खरीदना हो तो ध्यान रखिए कि सीरीज के किस हिस्से (पहले हिस्से या दूसरे हिस्से) में यह ट्रेड ले रहे हैं और टारगेट कब तक पूरा होने की उम्मीद है। उसके बाद आप ऊपर के इस टेबल का इस्तेमाल कर सकते हैं और पता कर सकते हैं कि कौन सी स्ट्राइक आपके लिए मुनाफे का सौदा होगी और किस तरह की स्ट्राइक से आपको बचना चाहिए।

इसके साथ अब हम इस मॉड्यूल को करीब-करीब पूरा कर चुके हैं। अगले अध्याय में हम कुछ सौदों यानी ट्रेड की बात करेंगे जो कि मैंने पिछले कुछ दिनों में किए हैं। मैं यह भी बताऊंगा कि कौन से ट्रेड के पीछे कि मेरी सोच क्या थी। मुझे उम्मीद है कि उन सौदों को देखकर आपको समझ में आएगा कि ऑप्शन ट्रेड में किस तरीके की सोच होनी चाहिए।

इस अध्याय की मुख्य बातें

- ऑप्शन खरीदने के फैसले में वोलैटिलिटी एक बहुत ही महत्वपूर्ण भूमिका अदा करती है।

- आमतौर पर आपको ऑप्शन तब खरीदना चाहिए जब वोलैटिलिटी ऊपर जाने की उम्मीद हो।

- ऑप्शन तब बेचना चाहिए जब वोलैटिलिटी नीचे आने की उम्मीद हो।

- वोलैटिलिटी के अलावा एक्सपायरी में कितना समय बचा है और टारगेट कितने दिनों में पूरा होने की उम्मीद है, इन चीजों का भी ख्याल रखना चाहिए क्योंकि ये भी महत्वपूर्ण भूमिका अदा करते हैं।

Kulsum khan ji….. Iss module 22 mai article 22.3 Samay ka aasar mai jo histogram dikhaye gaye hai Profit/loss Vs strike target in … Days uska back end calculation jo ki alag alag strike price ko kiya gaya hai vo batasakte ho to aur behatar samj aayega. please. Yan to excel sheet share karo please. (Whats aap Mob. no.9766302699)

app me jo jankari di uske liye dhanywad

Shukriya 🙂

Dec 21 2023 nifty ka

Very nice 👍🏻

Friday ko put me bank Nifty me laga hai Monday ko bank Nifty uper jayega.

Premium fast kyu move krta ha or kbhi bhut slow

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Sir. call option and put option ko aur easy tarike se samjha sakte hai. Kya. Pura 8 month ho gaye. Par samjh hi nahi aate

हमने बोहत ही सरल भाषा में समझाया है, आप मॉड्यूल्स में दिए गए उदाहरणों को पढ़ें आशा करते हैं आपको समझ आजायेगा ।

अगर मेने निफ्टी में ऑप्शन ट्रेडिंग में गुरुवार को अपनी पोजीशन क्लोज नही की तो क्या नुकसान हो सकता है

आपका पोजीशन एक्सचेंज द्वारा सेटल होजायेगा।

Aap he bta do me kaha profit h then hum share karlenge which one share purchase and sale

सीरीज\’का पहला हिस्सा और दूसरा हिस्सा से आपका का तात्पर्य है ?

Bhai agur koi call current price se bahut jayada ki lee ho or koi buyer na ho to kaise sell kar sakte hain? Ya fir kya hota hai?

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Mere target hit hone ke baad kab tak wait karna chahiye.

I buy option ce nifty 17600 .

If nifty hit 17690 in 15 days, tab main wait karu ya upar jane ka wait karoon. Agar wait karoo to kab tak??

अगर आपने टारगेट आर्डर लगाया है और प्राइस हिट होता तो कंडीशन मिलते ही आपका आर्डर एक्सेक्यूट होजायेगा।

मेरा निफ्टी putt in tha मनी आ गया और मैं उसे सेल करना भूल गया हू

आज की एक्सपेरी है

क्या होगा अब

इसका एक्सचेंज से सेटलमेंट होगा।

Options trading me Call ke jab sell karte he tab kyu jayada paisa mage jate he aur buy karke ke time kam paisa maga jate he

Sir call selling में premium कब increase होता है?जब share price ऊपर जाता है तब या share price नीचे आता है तब?

क्या आप इस मॉड्यूल को पीडीएफ में उपलब्ध कर सकते?

Pls provide in hindi pdf

We are working on it, we will soon make it available.

ATM, ITM, OTM, PLEASE CLEAR IT THNX

हमने सब कुछ इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Sir varasity ke sare module,chapter hindi me publish kijiye.

सारे मॉड्यूल्स हिंदी में उपलब्ध हैं।

Option trading ka time Intraday ki tarah one day ka hi hota hai kya 9.15am to 3.15pm.

जी हाँ। आप इस आर्टिकल में सारे तिमिंग्स पढ़ सकते हैं। https://support.zerodha.com/category/trading-and-markets/trading-faqs/market-sessions/articles/what-are-the-market-timings#

Thanku sir.

Sir option trading mene jo aaj.kamaya vo account m kitne din m ayega paisa.

सेटलमेंट हमेशा T+2 दिन में ही होता है।

Sir option trading 1 din m kitne baar sell buy ker saktey hai 1 hi trade ko jaisey niftbank ka share se profit nikal liya or usi ko fir se buy kiya or profit ke baad sell bhi

To aisa kitni baar ker saktey h 1 din m or charges kitne katey jatey .thanks sir

आप जितने चाहे ट्रेड्स ले सकते हैं, और चार्जेज की लिस्ट यहाँ पर देखें: https://zerodha.com/charges#tab-equities

मान लिया कि निफ्टी ने 14100 की पुट व 14600 की कॉल तक की लिमिट फिक्स कर रखी है मुझे 13000 की पुट खरीदनी हो या 16000 की कॉल कृपया बता सकेंगे कि यह कैसे संभव होगा

हमने इस कांसेप्ट को इसी अध्याय में समझाया है , कृपया इसको पूरा पढ़ें।

Sir/madam

मार्केट ओपन होने के पहले दिन ही अगर कॉल्स एंड पुट्स दोनो की प्राइस नीचे जाए तो क्या करे?

Charts and princess ko kaise read kare iski jankar h kya module me?

इस जानकारी के लिए आप हमारे टेक्निकल एनालिसिस वाले मॉड्यूल को पढ़ सकते हैं।

Koi bhi stock 5 day me uper jayega ya 15 day me uper jayega ye kaise pta chalega?

इसके लिए आपको रिसर्च करना पड़ेगा, आपको हमेशा चार्ट्स या प्रिंसेस को इंस्पेक्ट करते रहना होगा ।

Means it\’s game of %change , am I right ?

Dear Karthik Sir

Will you please explain the benefit to choose far OTM option in 1st half of series ,5 days of initiation or in 2nd half of the series, Same day, results change in premium ultimately the profit but with mathematical expression because we can\’t use below one

P&L = Max [0, (Spot Price – Strike Price)] – Premium Paid , it can only be exercised on expiry so we can\’t use it, so please you guide us , I tried such as below due to which i get confused

Spot=5000, ATM =5000CE, Far OTM= 5200CE , Lot Size = 75

Suppose ,ATM Premium = 100, Far OTM Premium= 60

ATM Delta= 0.5, Far OTM Delta=0.2

If 4% change happened ,means spot goes 5000 to 5200 then

For ATM,

New Premium= Old Premium+change in Premium=100+(0.5*200)=100+100=200

Profit here 100% if we squared off we get ,P/L=75*200=15000 original Invested only 7500(75*100) Profit 7500(15000-7500) if i\’m wrong please correct me

For Far OTM,

New Premium= Old Premium+change in Premium=60+(0.5*200)=60+100=160

Profit here 167% if we squared off we get, P/L=75*200=12000 original Invested only 4500(75*60)

Profit 7500(12000-4500) if i\’m wrong please correct me

so above calculations are true or not i\’m confused please help me so you are talking about percentage gain that is obviously more in far OTM option or another thing ? same in other option too with 1st or 2nd of series whatever means percentage gain? Please vanish my confusion.

Hitesh, the only reason to use far OTM is when you are excessively bullish or bearish about the stock/index. It makes sense only under such circumstances. Otherwise, it invariably leads to a disastrous outcome. Also, if you are close to expiry, then choosing OTM does not make sense at all, because the theta decay is high and will lead to the rapid erosion of premium.

Sir provide pdf file for downloading. Very useful content in varsity. Specially hindi. Hindi me stock market ke liye aisa lekh kahi uplabdh nahi hai. Thank you sir.

हम उस पर काम कर रहे हैं, वह भी जल्द ही उपलब्ध कराया जायेगा।

Thanks for giving proper knowledge. Its very very……. useful. Thanks……………

Happy reading 🙂

Please clear series first part and second part , (can I suppose first part first 15 days and second part next 15 days of monthly expiry)

आपका सवाल समझ नहीं आया, क्या आप विस्तार में बता सकते हैं?

sir , jaisa ki aapne kha ki sharuaati daur me hume Far OTM option (call) buy krna chahiye , so,

Suppose, if Far OTM (strike price if we choose as u told in theory) for above example is = 5300 , , but target is 5200 in 5 days

and ATM = 5000

Intrinsic Value : (call) = Spot price – Strike price

= 5000-5300

= -300

So as per P&L formula , we only get profit when P&L is more than premium,

P&L = max[ 0 , (Spot price – Strike price) ] – Premium

But if we put above value here , we have loss , instead of profit…. so please make it clear am i right or wrong?

and if i\’m wrong , then explain why this formula give negative P&L value.

I would be happy if i get my answer on mail as well as here.

Thank you.😊

That equation is valid only if you hold the position to expiry. Before expiry, your P&L is dependent on the difference in the premium.

Want download option in PDF format for hindi modules.

PDF भी जल्द ही उपलब्ध कराया जायेगा।

Sir please provide all Hindi modules in PDF (as per English modules). Versity is very nice. Thanks for giving proper knowledge.

बाकि मॉड्यूल्स पर हम काम कर रहे हैं, वे भी जल्द ही उपलब्ध कराये जाएंगे.