प्रिय पाठकों,

पिछले अध्याय की तरह इस अध्याय को भी एक मेहमान ने लिखा है। इस महत्वपूर्ण अध्याय के लेखक हैं श्याम जो कि स्टॉकविज (Stockviz) चलाते हैं। हम उनके बहुत आभारी हैं कि उन्होंने अपना ज्ञान हमसे बाँटा और वार्सिटी को बेहतर बनाया।

28.1 एसेट एलोकेसन से परिचय

कोई भी वस्तु जिसका स्वामित्व आपके पास है वो आपका एसेट है, कोई भी वस्तु जिसे आपको वापस लौटाना है वो आपकी लाइबिलिटी या आपकी देनदारी है।

जमीन जायदाद, शेयर, सोना, बॉन्ड, पशु पक्षी, ट्रेड मॉर्क, कलाकृति जैसी कोई भी वस्तु एक एसेट हो सकती है। कुछ एसेट आपको नकद रकम कमा कर देते हैं, जैसे कि कोई बॉन्ड आपको ब्याज यानी इंटरेस्ट कमा कर देता है जबकि कुछ जैसे कि कोई कलाकृति ऐसा नहीं करते। एसेट रखने का फायदा ये होता है कि आपकी संपत्ति बाद के समय में भी बनी रहती है।

टाइम वैल्यू ऑफ मनी (Time value of money)

नकद रकम की कीमत समय के साथ कम होती जाती यानी उसमें डेप्रिसिएशन हो जाता है। सेन्ट्रल बैंक इसे अपना इन्फ्लेशन टारगेट (Inflation Target/ मुद्रास्फीति लक्ष्य) कहते हैं। उदाहरण के तौर पर जब अमेरिकी सेन्ट्रल बैंक यानी फेड ये कहता है कि उसका लक्ष्य 2% इन्फ्लेशन है तो इसका मतलब ये है कि अगले साल 100 डॉलर के नोट की कीमत 98 डॉलर रह जाएगी। भारत में RBI का लक्ष्य इन्फ्लेशन को 4% से 6% के बीच में रखने का है। साल 2020 में ये 7% रही थी। इससे साफ है कि जो लोग नकद बचा कर रखते हैं उनकी पूंजी हर साल कम हो रही है। तो, ऐसे में अपनी पूंजी की वैल्यू यानी परचेजिंग पावर (purchasing power) को बचा कर रखने का एक ही रास्ता आपके पास है, वो ये कि आप एसेट खरीद कर जमा करें।

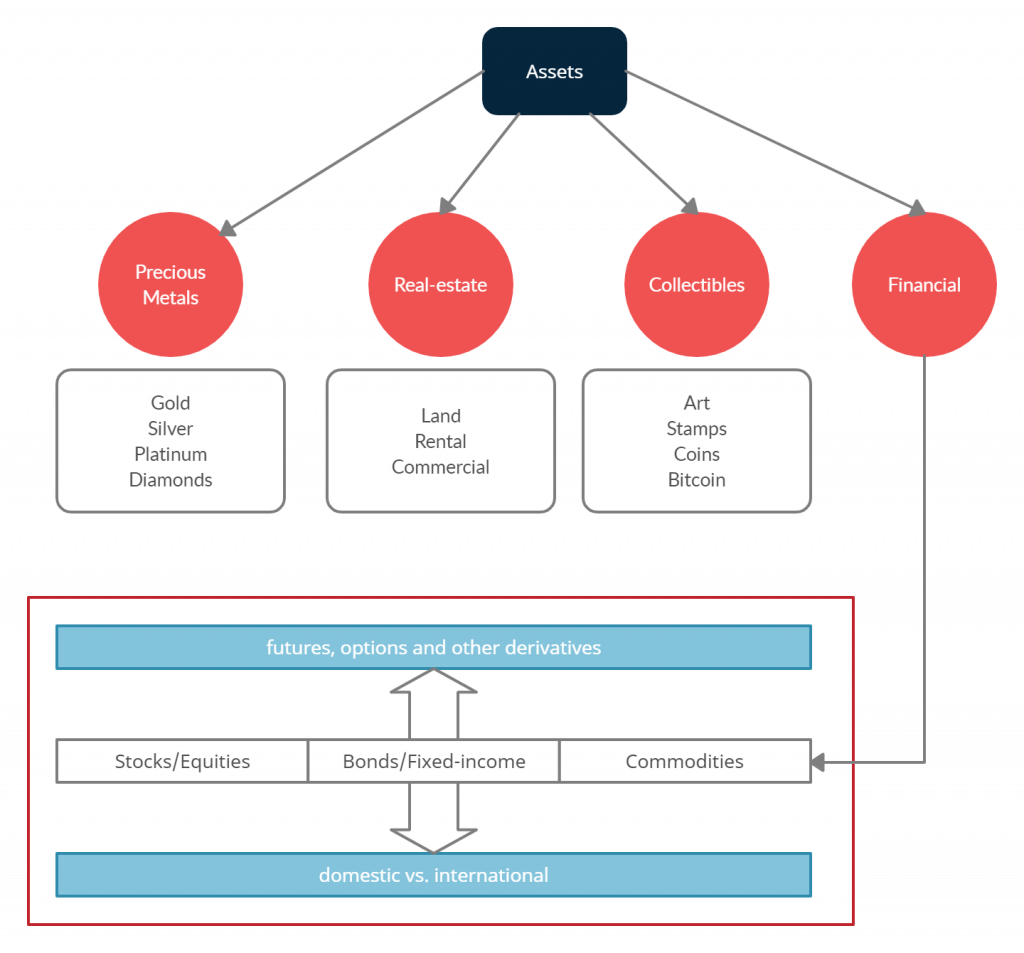

एसेट के प्रकार

प्रेसियश मेटल ( महंगी धातुएँ यानी सोना-चाँदी)

मानव सभ्यता की शुरूआत से ही लोग ऐसे तरीके तलाशते रहें हैं जिससे कि संपत्ति को बचा कर रखने और एक से दूसरी जगह ले जाने में आसानी हो और खर्च भी कम हो। काफी तलाश के बाद सोना-चाँदी को इस काम के लिए सही पाया गया।

- ये दोनों धातुएं आसानी से नहीं मिलतीं

- इनको खान से निकालना, साफ करना और उपयोग लायक बनाना आसान नहीं है, मतलब सप्लाई आसानी से नहीं बढ़ सकती

- इनको पहचानने, आंकने और इनकी कीमत जानना बहुत मुश्किल नहीं है

यही वजह है कि आज भी बहुत सारे लोग इनको, खास कर सोने को, एक एसेट के रूप में अपने पास रखना चाहते हैं। जब बाकी एसेट दबाव में आते हैं तो लोग सबसे पहले इसी की तरफ देखते हैं। जिन देशों में समाजवाद पर जोर होता है और ये खतरा होता है कि सरकार आपकी संपत्ति ले सकती है वहां पर भी लोग सोने को एसेट के रूप में अपने पास रखते हैं।

रियल एस्टेट

आम तौर पर रियल एस्टेट निवेश का मतलब होता है जमीन, किराए पर दिए जाने योग्य मकान और दुकान में निवेश। इन सबकी अपनी विशेषताएं और निवेश की सीमाएं होती हैं। हर रियल एस्टेट अलग होता है, उनमें प्रेशियस मेटल की तरह विनिमय किए जाने वाले सम्बन्धी गुण भी नहीं होते यानी इनको दूसरे निवेश से बदला नहीं जा सकता। इसी तरह से इसे सोने की तरह एक जगह से दूसरी जगह ले जाना भी संभव नहीं होता।

कलेक्टिबल्स (Collectibles) – कलाकृतियां और जमा की जाने वाली दूसरी वस्तुएं

कलाकृतियां, पुराने सिक्के, डाक टिकट और ऐसी बहुत सारी वस्तुएं हैं जिनकी कीमत समय के साथ कम नहीं होती। इनकी खरीद बिक्री, और इनमें निवेश का एक पूरा सिस्टम है। इसलिए इनमें निवेश किया जाता है।

पिछले कुछ समय में बिट-क्वाइन भी ऐसे ही एक निवेश के रूप में सामने आया है। इसमें एक सुविधा ये भी है कि आप इसे बहुत ही छोटे हिस्सों में भी बाँट सकते हैं और खरीद या बेच सकते हैं। जैसे अगर एक बिट क्वाइन 40,000 हजार डॉलर को है लेकिन आप इसमें 10 डॉलर का निवेश भी कर सकते हैं।

वित्तीय एसेट

ये वो एसेट हैं जिन्हें आप एक्सचेंज पर खरीद बेच सकते हैं, जैसे शेयर, बॉन्ड, कमोडिटी आदि। यहां पर हर निवेशक के लिए दाम एक ही होते हैं और आपको बचाने के लिए बहुत सारे कायदे कानून भी बनाए गए हैं। इन सब के जरिए कोशिश ये की गयी है कि आप जिस निवेश के लिए पैसे अदा कर रहे हैं वो आपको मिल सके और एक्सचेंज किसी एक को फायदा ना पहुंचा सकें।

इनमें सबसे अधिक लिक्विड यानी आसानी से खरीदे बेचे जा सकने वाला एसेट है- शेयर या स्टॉक्स, सबसे बड़ा है बॉन्ड/ फिक्स्ड इनकम, इन दोनों के बाद तीसरे नंबर पर है कमोडिटी। और इन तीनों के ऊपर है इनसे जुड़े डेरिवेटिव जो अपनी वैल्यू अपने अंडरलाइंग एसेट स्टॉक, बॉन्ड या कमोडिटी से निकालते हैं। डेरिवेटिव का बाजार वास्तव में अब एसेट से भी बड़ा है।

1980 के बाद से इलेक्ट्रानिक एक्सचेंज के जरिए बेचे-खरीदे जा सकने वाले एसेट का बाजार काफी बढ़ा है। अब इन्हें कहीं भी बैठ कर खरीदा बेचा जा सकता है और डेरिवेटिव और ईटीएफ की वजह से इनकी लिक्विडिटी काफी बढ़ गयी है।

28.2 – एलोकेशन

अपनी बचत को अलग अलग एसेट में बाँटने या निवेश करने को एसेट एलोकेशन कहते हैं।

भविष्यवाणी करना असंभव है

अगर आपको पता चल जाए कि कौन सा एसेट आने वाले समय में सबसे अच्छा रिटर्न देगा तो आप अपनी सारी पूंजी उस एक एसेट में लगा कर आराम से बैठ सकते हैं। लेकिन इस सवाल का जवाब कोई नहीं जानता।

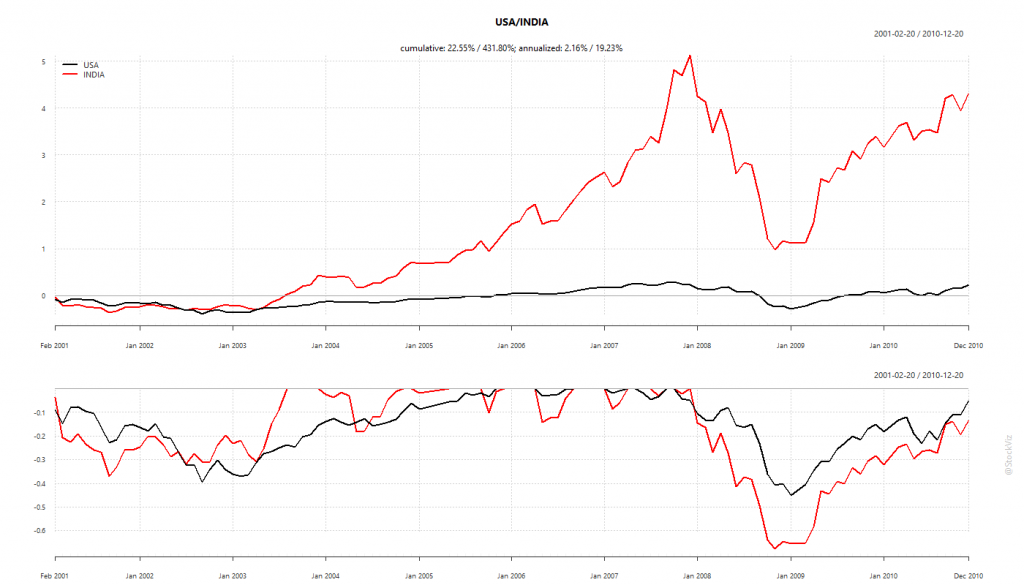

उदाहरण के लिए भारतीय शेयर बाजार ने 2001 से 2011 के बीच अमेरिकी शेयर बाजार से काफी अच्छा रिटर्न दिया था।

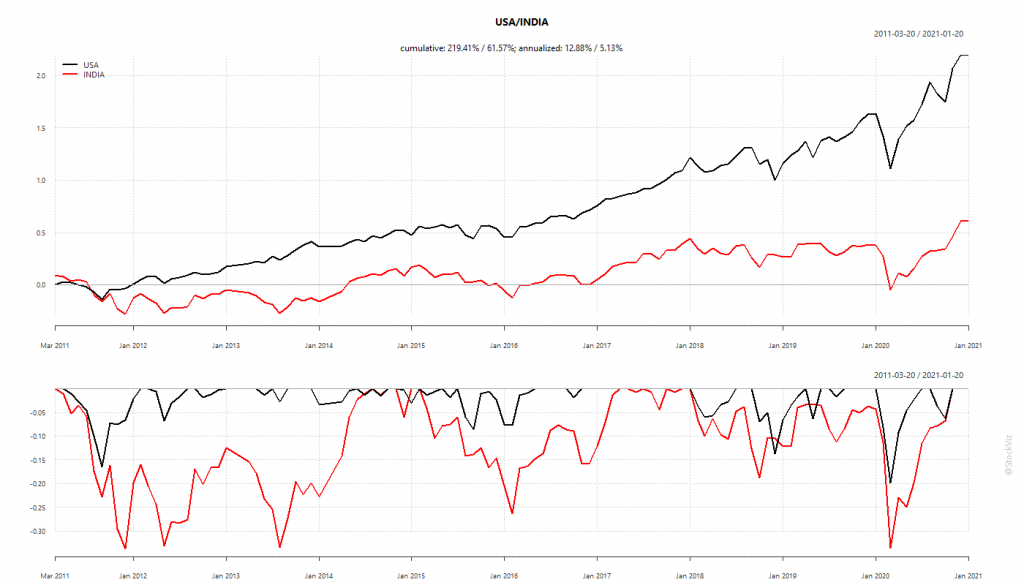

लेकिन इसके बाद के दस सालों में इसका एकदम उलटा हुआ।

इसके बाद के अगले 10 सालों में क्या होगा कोई नहीं बता सकता।

जब कीमत बढ़ती है तो उसके कई कारण बताए जाने लगते हैं। कीमत जितना अधिक बढ़ती है ये कारण उतने ही मजबूत दिखने लगते हैं। आपको ऐसे कई उदाहरण मिल जाएंगे जैसे “इंडिया शाइनिंग,” “सेक्यूलर स्टैगनेशन,” “प्रॉपर्टी की कीमत हमेशा ऊपर जाती है”

खराब प्रदर्शन करने वाला एसेट कब अच्छा प्रदर्शन करने लगे और आप चूक जाएं, ऐसी स्थिति से बचने का एक ही रास्ता है कि आप हर प्रकार के एसेट में कुछ निवेश कर के रखें।

28.3 सिक्वेंस रिस्क (Sequence Risk)

एक निवेशक को औसत रिटर्न मुश्किल से ही मिलता है।

बाजार सदियों से चल रहे हैं लेकिन एक निवेशक की जिन्दगी कुछ दशकों की ही होती है। इस वजह से औसत को ले कर और रिस्क की क्षमता को ले कर कई भ्रम पैदा हो जाते हैं।

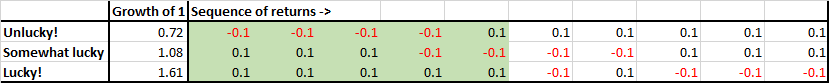

निवेशक- पिछले 20 सालों में निफ्टी ने 10% का CAGR दिया है, तो अगर मैं 1 लाख रूपए निवेश करूं तो 5 साल बाद मुझे 1.61 लाख रूपए मिलने चाहिए।

मैं- अगर आपने इन 5 सालों में अपनी पूंजी नहीं गंवाई तो आपको अपने आप को भाग्यशाली समझना चाहिए।

निवेशक- लेकिन इसने 10 साल में सिर्फ 4 साल ही निगेटिव रिटर्न दिया है, तो इस हिसाब से मैं 2 साल का निगेटिव रिटर्न सहने को तैयार हूं।

मैं- आपको सिक्वेंस रिस्क के बारे में जानना चाहिए। सिक्वेंस रिस्क का मतलब ये है कि नगेटिव रिस्क वाले सभी 4 साल आपके 5 साल की निवेश की अवधि के दौरान आ सकते हैं।

ज्यादातर निवेशक इस बात को नहीं समझते कि लंबी अवधि में औसत भले ही सही निकलता हो लेकिन उनके अपने अनुभव में शायद वो बाजार में इतने समय तक ना टिक सके कि ये आंकड़े सही साबित हों।

इस रिस्क से बचने का एक ही रास्ता है कि वो ऐसे अलग अलग एसेट में निवेश कर के रखें जिनके रिटर्न का आपस में कोई सीधा संबंध ना हो।

28.4 – गलत डायवर्सिफिकेशन (Diversification vs Diworsification)

अगर एक टोकरी में कई तरह के अंडे रखे हैं, जैसे मुर्गी के, तीतर के, बटेर के, मोर के, आदि, तो, कहने को तो ये एक तरह का डायवर्सिफिकेशन है लेकिन अगर टोकरी गिर गयी तो ये सब टूट जाएंगे और ये डायवर्सिफिकेशन आपके किसी काम नहीं आएगा।

इसीलिए सही तरीके से डायवर्सिफिकेशन करने के लिए आपको ये समझना जरूरी है कि किस एसेट के रिटर्न के पीछे कौन सी चीज काम करती है और एक एसेट क्लास का दूसरे से क्या संबंध है।

डायवर्सिफिकेशन के वेक्टर

अलग-अलग वेक्टर, अलग- अलग तरह के एसेट के रिटर्न को संचालित करते हैं। एक अच्छा डायवर्सिफिकेशन वो होता है जो इन अलग अलग वेक्टर को शामिल करे लेकिन इस तरह से ताकि उनमें आपस में दोहराव ना हो। कुछ उदाहरण पर नजर डालिए

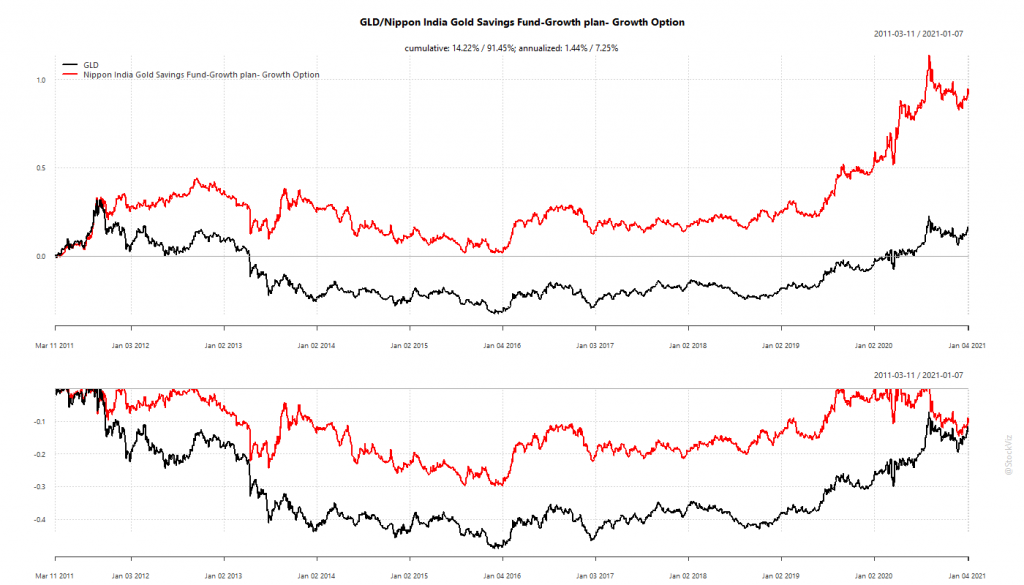

करेंसी एक्सचेंज रेट

सोने की कीमत विदेशी बाजारों में तय होती है इसलिए भारत के फ्यूचर्स बाजार में सोने की कीमत दुनिया में उसकी माँग और सप्लाई के साथ साथ इस बात से भी तय होती है कि रुपए – डॉलर की एक्सचेंज रेट क्या चल रहा है।

बाजार का ढाँचा

भारतीय शेयर बाजार में ओल्ड या पुरानी इकॉनॉमी वाली कंपनियां अधिक हैं जबकि अमेरिकी बाजार में टेक्नॉलाजी वाली (न्यू इकॉनॉमी) वाले शेयर ही अधिक हैं। तो ऐसे में, हालांकि दोनों जगह शेयर ही हैं लेकिनइनका पोर्टफोलियो में एलोकेशन अलग-अलग होगा।

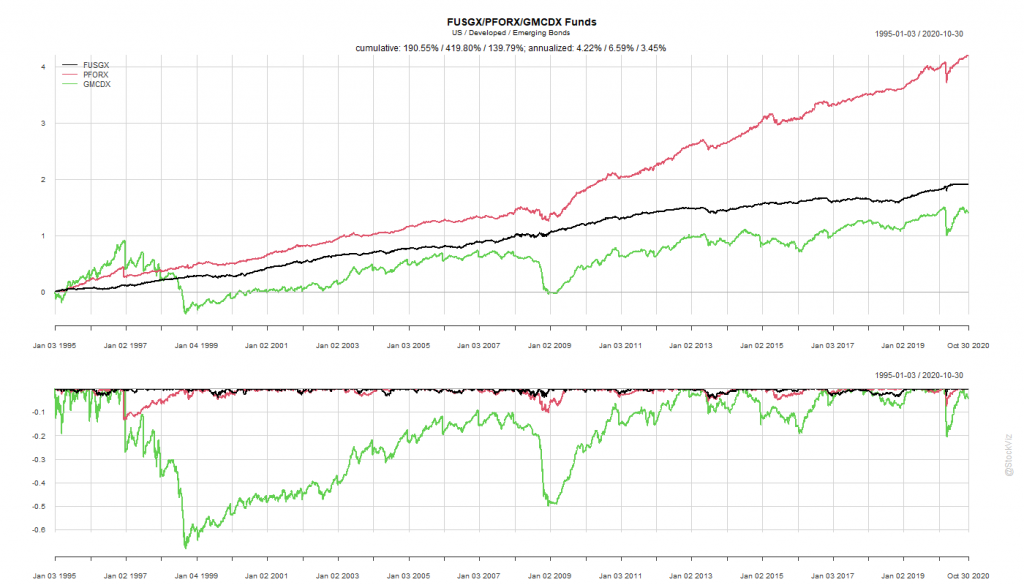

बाजार में डर फैलने पर कहाँ जाता है निवेश

अमेरिकी बॉन्ड को सुरक्षित निवेश माना जाता है। जब बाजार में डर या पैनिक (panic) होता है तो अमेरिकी बॉन्ड की मांग बढ़ जाती है। जबकि भारतीय एसेट को एमर्जिंग मार्केट (emerging market) के दूसरे एसेट के साथ जोड़ कर देखा जाता है और उसमें बिकवाली शुरू हो जाती है। तो, अगर अमेरिकी बॉन्ड आपके पोर्टफोलियो में है तो बाजार में तेज बिकवाली के समय आपके सहारा मिल सकता है लेकिन भारतीय बॉन्ड में निवेश आपको ये सहारा नहीं दे सकता।

देखिए कि अमेरिकी, डेवलप्ड मार्केट (developed market) और एमर्जिग मार्केट (emerging market) बॉन्ड ने अब तक किस तरह से प्रदर्शन किया है।

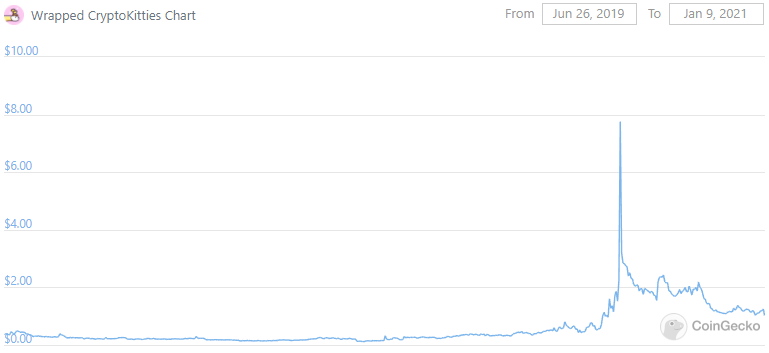

बबल (Bubble) एसेट्स

कुछ एसेट, खास कर डिजिटल एसेट जितनी तेजी से चढ़ते हैं उतनी ही तेजी से गिरते भी हैं यानी ये बूम (Boom) और बस्ट (Bust) के चक्र में रहते हैं। जैसे बिटक्वाइन (Bitcoin)

इसी तरह का एक उदाहरण और है – क्रिप्टोकिटीज (Cryptokitties) का, जिसमें वेंचर कैपिटल (venture capital) ने कुल 23 मिलियन डॉलर निवेश कर दिया और लोगों को लगा कि ब्लॉकचेन (blockchain) के जरिए वर्चुअल (virtual) बिल्लियों को पालना-पोसना और इकठ्ठा करना एक अच्छा आइडिया है। लेकिन ऐसे आइडिया पर निवेशकों को सोचना चाहिए, देखिए वहां पर क्या हुआ

28.4 – चीजों को सीधा और सरल रखें

अगर आप शुरूआत कर रहे हैं तो आपको बड़े और लिक्विड एसेट में ही निवेश करना चाहिए, जैसे –

- भारतीय इक्विटी

- लार्ज कैप इंडेक्स

- मिड कैप फंड

- अमेरिकी इक्विटी – अमेरिका की बड़ी कंपनियों का कारोबार दुनिया भर में है, S&P 500 इंडेक्स से आपको विकसित देशों का पूरा एक्सपोजर मिल जाएगा, इसके लिए यूरोपीय और दूसरे एमर्जिंग मार्केट के पीछे भागने की जरूरत नहीं है।

- बॉन्ड

- सोना

- रीयल एस्टेट

अगर आपने अभी अभी निवेश शुरू किया है या फिर इनमें अपने निवेश का कितना कितना हिस्सा डालना है अगर ये आपको नहीं समझ आ रहा है तो सबमे बराबर की रकम डाल कर भी आप छोड़ सकते हैं।

अमेरिकी इक्विटी में निवेश के लिए आप S&P 500 इंडेक्स से जुड़े सबसे सस्ते इंडेक्स फंड में निवेश किया जा सकता है।

बॉन्ड निवेश के लिए एक ऐसे शॉर्ट टर्म बॉन्ड फंड को चुनें जो सिर्फ सरकारी या PSU बॉन्ड में निवेश करता हो।

सोने में निवेश के लिए सरकार के सॉवरिन गोल्ड बॉन्ड (Sovereign Gold Bond/ SGB) में पैसे लगा लें जहां पर आपके निवेश पर 2.5 प्रतिशत कमाई अलग से होगी।

रीयल एस्टेट के लिए एक्सचेंज पर ट्रेड होने वाले REIT को देखा जा सकता है।

28.5 – डायवर्सिफिकेशन को खतरा

जैसे जैसे हर एसेट फाइनेंशियल दुनिया में शामिल होते जा रहे हैं, उनको खरीदना बेचना आसान होता जा रहा है और निवेशकों के लिए डायवर्सिफिकेशन आसान होता जा रहा है। लेकिन इस वजह से कई एसेट का मूल व्यवहार भी बदल रहा है।

उदाहरण के लिए रीयल एस्टेट को देखिए, इसमें निवेश करना और इसे खरीदने बेचने में महीनों लग जाते हैं। वहीं REIT को एक्सचेंज पर मिनटों में खरीदा और बेचा जा सकता है। शेयर और रीयल एस्टेट के बीच पहले कोरिलेशन (Correlation) कम था क्योंकि दोनों को खरीदने-बेचने के लिए इस्तेमाल किए जाने वाले प्लेटफॉर्म अलग-अलग थे। अब जैसे जैसे हर तरह के एसेट को एक ही प्लेटफार्म पर खरीदना आसान हो रहा है, वैसे-वैसे उनके बीच का संबंध बढ़ता जा रह है और डायवर्सिफिकेशन का असर कम होता जा रहा है।

इस अध्याय की मुख्य बातें

- आप एसेट खरीदने से बच नहीं सकते।

- अलग अलग एसेट के बारे में और उनके रिटर्न को प्रभावित करने वाले कारणों को जानिए।

- एसेट एलोकेशन की रणनीति बनाइए, और उसे सरल और सीधा रखिए।

- अपनी रणनीति पर अमल कीजिए क्योंकि भविष्य पता करना असंभव है।

- कोई भी चीज हमेशा काम नहीं करती। आपके आसपास की दुनिया बदलती है, उसके हिसाब से बदलाव करने को तैयार रहें।

Thank you

Please available Hindi and english pdf files of all moduals

PDF for English modules is available.

Tx.sir

सर आपके सारे मोऽयुल के लिखने के कार्य को में दिल शुक्रिया अदा करता हुं । इतना कुछ है सारे मोडयुल मे की इस को शब्दो मे बताना मुश्कील है। बस इतना कहना चाहता हुं धन्यवाद सर ईतनी सरल भाषा मे इसे समजाने के लीये ।

आपका धन्यवाद। 🙂