17.1 – आर्बिट्राज

अब हमें म्युचुअल फंड के पोर्टफोलियो बनाने का तरीका समझना था, लेकिन तभी मुझे लगा कि सारा बाजार इन दिनों जिस फंड की बात कर रहा है यानी आर्बिट्राज फंड की, उस पर जो हमने बात की ही नहीं है। इसलिए इस अध्याय में हम आर्बिट्राज फंड की बात करेंगे।

हम आर्बिट्राज फंड को समझें उसके पहले यह जानना जरूरी है कि आर्बिट्राज का मतलब क्या होता है। अगर आपने वार्सिटी के पीछे के सारे अध्याय पढ़े हैं तो आपको इसके बारे में पता होगा। हमने पहले भी आर्बिट्राज पर बात की है, जब हमने स्प्रेड (spread), पेयर ट्रेडिंग (pair trading) और पुट कॉल पैरिटी (put call parity) पर बात की थी तब आर्बिट्राज पर भी चर्चा की थी।

लेकिन जो लोग आर्बिट्राज के बारे में नहीं जानते हैं, उनके लिए एक बार मैं इसे दोहरा देता हूं।

हम सबने अपनी जिंदगी में कभी न कभी आर्बिट्राज का फायदा जरूर उठाया होगा। उदाहरण के तौर पर जब मैं कॉलेज के पहले साल में था तो मैं अपने एक रिश्तेदार से, जो सिंगापुर में रहते थे, उनसे रॉक एंड रोल म्यूजिक के ऑडियो कैसेट मंगाता था। इसे खरीदने के लिए मैं उन्हें हर कैसेट के लिए ₹100 देता था। बाद में मैं उसी कैसेट को बेंगलुरु में ₹150 में बेच देता था। बेंगलुरु में लोग इसको ₹150 में आसानी से खरीद लेते थे क्योंकि उन्हें यह कैसेट यहां नहीं मिलता था।

इस तरीके से यह आर्बिट्राज का फायदा उठाने वाला सौदा था।

आर्बिट्राज में आप किसी एसेट (यहां पर कैसेट) को कम कीमत एक बाजार (सिंगापुर) से कम कीमत (₹100 ) पर खरीदते हैं और फिर उसे किसी दूसरे बाजार (बेंगलुरु) में ऊंची कीमत (₹150 ) पर बेच देते हैं। इस तरह से आर्बिट्राज करने वाला बिना रिस्क (इस उदाहरण में मैं) मुनाफा (₹50) कमा लेता है।

अगर आप इसे इस तरह से देखें तो आपको यह बहुत अच्छा तरीका लगेगा। अगर मुझे मौका मिलता तो मैं शायद पूरी जिंदगी सिंगापुर से ऐसे ही कैसेट मंगा कर यहां बेंगलुरु में बेचता रहता और काफी पैसे कमा लेता।

लेकिन यह इतना सीधा नहीं होता है।

आर्बिट्राज इस बात पर आधारित होता है कि जहां से आप एसेट खरीद रहे हैं वहां पर एसेट की सप्लाई बनी रहे और जहां उसे बेच रहे हैं वहां उसकी मांग बनी रहे। मान लीजिए कि मैंने यह सोच कर सिंगापुर से ₹100,000 के कैसेट खरीदे और कि उसे यहां बेंगलुरु में ₹150,000 में बेच दूंगा। लेकिन खरीदने के बाद मुझे पता चलता कि बेंगलुरु में उस कैसेट को यानी रॉक एंड रोल को खरीदने का वाला कोई है ही नहीं क्योंकि लोगों की संगीत में रुचि बदल चुकी है। ऐसे में मेरे ₹100,000 डूब जाते।

तो कहने का मतलब यह है कि ये लगता है कि आर्बिट्राज में कोई रिस्क नहीं है लेकिन ऐसा नहीं है। यहां पर हमने डिमांड और सप्लाई पर आधारित एक रिस्क को समझा है।

लेकिन कहानी यहीं पर खत्म नहीं होती।

अब स्थिति को थोड़ा सा बदल देते हैं, मान लीजिए मैं जिस रिश्तेदार से ₹100 में कैसेट खरीद कर बेंगलुरु में ₹150 में बेच रहा था वही दोस्त उसी कैसेट को सिंगापुर से ₹100 में खरीदकर बेंगलुरु में ₹140 में बेचने लगे,तो?

ऐसे में हम दोनों के बीच में कीमत को लेकर एक प्राइस वॉर शुरू हो सकती है, हो सकता है कि मैं कैसेट को ₹135 पर बेचने लगूं और मेरा वह रिश्तेदार कीमत को 125 कर दे और इसी तरह एक दिन ऐसा आएगा जब हम दोनों में कोई भी फायदा नहीं कमा रहा होगा।

तो आर्बिट्राज में जब बहुत सारे लोग उस आर्बिट्राज का फायदा उठाने की कोशिश करने लगते हैं तो आर्बिट्राज का यह मौका धीरे–धीरे खत्म हो जाता है।

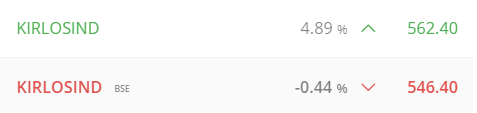

अब इसे शेयर बाजार के नजरिए से देखने के लिए, नीचे के चित्र को देखिए

आपको यहां किर्लोस्कर इंडस्ट्रीज के शेयर की कीमत दिख रही है यह NSE पर 562.4 रुपए पर ट्रेड कर रहा है और BSE (बॉम्बे स्टॉक एक्सचेंज) पर यही शेयर 546.4 रुपए पर बिक रहा है। इन दोनों कीमत के बीच में ₹16 का अंतर है।

यह एक आर्बिट्राज का मौका है। आपको सिर्फ यह करना है कि BSE पर इसे 546.4 रुपए पर खरीदें और बाद में उसी को NSE पर ₹562.4 पर बेच दें। एक ही एसेट है लेकिन दो अलग-अलग बाजार में दो अलग-अलग कीमतें हैं।

अगर आप ऐसा कर पाएंगे तो आपको ₹16 का फायदा सीधे-सीधे मिल जाएगा।

कोई भी म्यूचुअल फंड स्कीम जो इस तरह के मौकों को तलाशती है और उसका फायदा उठाती है उसे आर्बिट्राज फंड कहते हैं।

17.2 – आर्बिट्राज फंड

हमने अभी जो आर्बिट्राज का मौका देखा वह अकेला उदाहरण नहीं है। इस तरह के और कई मौके हो सकते हैं।

उदाहरण के तौर पर म्यूचुअल फंड जिस आकर्षक मौके को आर्बिट्राज के लिए तलाशते हैं वो है स्पॉट और फ्यूचर के बीच का आर्बिट्राज, जहां फ्यूचर में किसी शेयर की कीमत अपने स्पॉट की कीमत के मुकाबले काफी ज्यादा अंतर पर होती है।

मतलब ये कि किसी भी वक्त फंड उस स्टॉक में फ्यूचर या स्पॉट के बाजार में लॉन्ग या शॉर्ट होता है।

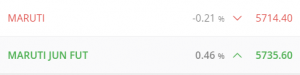

इसको एक उदाहरण से समझते हैं, आर्बिट्राज फंड में क्या होता है इसको समझने के लिए नीचे के चित्र को देखिए-

ये 18 जून 2020 की कीमत है, मारुति का स्टॉक कैश में ₹5714.4 प्रति शेयर पर है जबकि फ्यूचर्स में मारुति ₹5735.6 पर बिक रहा है।

फ्यूचर और कैश की कीमत का अंतर है –

5735.6 – 5714.4

= 21.2

फ्यूचर और कैश के बीच के इस अंतर को स्प्रेड (spread) या बेसिस (basis) कहते हैं। स्प्रेड का फायदा उठाने के लिए एक आर्बिट्राज बनाया जाता है। याद रखिए आर्बिट्राज का मतलब यह होता है कि एक एसेट को एक बाजार में सस्ते पर खरीदा जाए और उसी को दूसरे बाजार में महंगी कीमत पर बेचा जाए। इसलिए यहां पर सिर्फ ये करना है कि –

कैश बाजार में मारुति को ₹5714,4 पर खरीदा जाए

मारुति फ्यूचर्स ( जुलाई एक्सपायरी) को ₹5735.6 पर बेचा जाए

यहां जरूरी बात यह है कि यह दोनों सौदे एक साथ ही किए जाएं। जब आप यह कर देते हैं तो स्प्रेड लॉक हो जाता है, इसके बाद मारुति की कीमत कहां जाती है इससे आपको कोई अंतर नहीं पड़ता, 21.6 रुपए के स्प्रेड की गारंटी मिल गई है।

यहां एक और महत्वपूर्ण बात यह है कि मारुति की कैश और फ्यूचर की कीमतें एक्सपायरी के दिन एक जगह जाकर मिल जाएंगी। इसे कैश फ्यूचर कन्वर्जेंस (cash future convergence) कहते हैं। इसीलिए इस सौदे को आपको एक्सपायरी के पहले स्क्वेयर ऑफ (square off) करना होगा।

अब मान लीजिए कि एक्सपायरी के दिन कैश और फ्यूचर्स दोनों में ही मारुति ₹5780 पर ट्रेड कर रहा है। अब p&l ऐसा दिखेगा –

कैश मार्केट का ट्रेड

Buy @ 5714.4

Sell @ 5780.

P&L =5780 – 5714.4

= +65.6

यहां पर आप 65.6 रूपए का मुनाफा कमा रहे हैं।

फ्यूचर्स मार्केट का ट्रेड

Sell @ 5735.6

Buy @ 5780

P&L =5735.6- 5780

= -44.4

यहां पर 44.4 का घाटा हो रहा है।

एक सौदे में आप 65.6 रुपए कमा रहे होंगे और दूसरे में आप ₹44.4 गंवा रहे होंगे। कुल मिलाकर आप 21.2 रुपए कमाएंगे, 65.6 – 44.4 = 21.2

तो मतलब की बात यह है कि अगर आपने अपने सौदे को लॉक कर लिया है यानी स्प्रेड को लॉक कर लिया है तो बाजार में कुछ भी हो आपको मुनाफा होगा। ऊपर की तस्वीर में दिखाई गई दूसरी कीमत के लिए भी आप ऐसी ही कैलकुलेशन करके देख सकते हैं कि अंत में क्या हुआ।

वैसे बाजार में और बहुत सारी चीजें काम कर रही होती हैं जैसे रोलओवर, ट्रांजैक्शन की कीमत यानी सौदे की कीमत, एक्जिक्यूशन (execution) से जुड़ा हुआ रिस्क यानी इस सौदा को करने से जुड़ा रिस्क आदि। लेकिन अभी उन सब में जाने का कोई फायदा नहीं है, यहां आपको सिर्फ यह समझना है कि आर्बिट्राज क्या होता है और आर्बिट्राज फंड कैसे काम करता है।

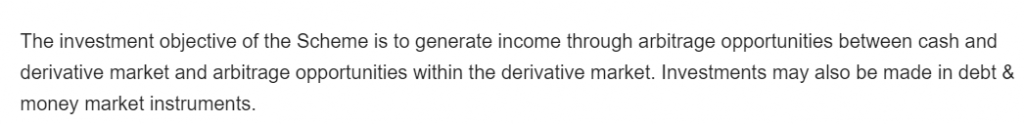

एक नजर डालिए कि DSP आर्बिट्राज फंड अपने निवेश लक्ष्य के बारे में क्या कहता है-

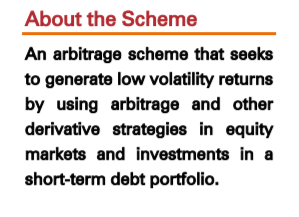

जैसा कि आप देख सकते हैं ये फंड कह रहा है कि कैश और डेरिवेटिव मार्केट से आमदनी कमाने की कोशिश की जाएगी। इसके अलावा इससे ज्यादा जानकारी या स्ट्रैटेजी के बारे में कोई जानकारी नहीं दी गई है। कुछ दूसरे फंड अपने आर्बिट्राज फंड के बारे में बताते हुए लो वोलैटिलिटी रिटर्न (low volatility return) की बात करते हैं।

वैसे भी स्पॉट और फ्यूचर की कीमत में बनने वाला आर्बिट्राज कम रिस्क वाला ही होता है क्योंकि उसमें परिणाम आपको पता होता है। इसलिए उसके हिसाब से फंड को लो वोलैटिलिटी मतलब कम उठा-पटक वाला बताना सही है।

लेकिन इसको पूरा सच नहीं माना जाना चाहिए। मैं अगर फंड में सिर्फ आर्बिट्राज के मौके में ही पैसे लगा रहा होता तो शायद लो वोलैटिलिटी वाली बात सही होती लेकिन देखिए कि सेबी आर्बिट्राज फंड के परिभाषा किस तरह से देता है

किसी भी फंड को आर्बिट्राज फंड कहलाने के लिए अपना 65% निवेश आर्बिट्राज से जुड़ी हुई स्ट्रैटेजी में करना होता है जिसका मतलब है कि उसके बाद बचे हुए 35% रकम का निवेश वह किसी भी तरह से कर सकते हैं, उस पर कोई रोक टोक नहीं है। आमतौर पर आर्बिट्राज फंड बाकी बचे हुए 35% रकम को डेट फंड में निवेश करते हैं और क्योंकि वहां ड्यूरेशन पर प्रतिबंध होता है, इसलिए फंड यील्ड बढ़ाने की कोशिश करते हैं। इसी वजह से आर्बिट्राज फंड को लो वोलैटिलिटी वाला कहना शायद सही नहीं होगा।

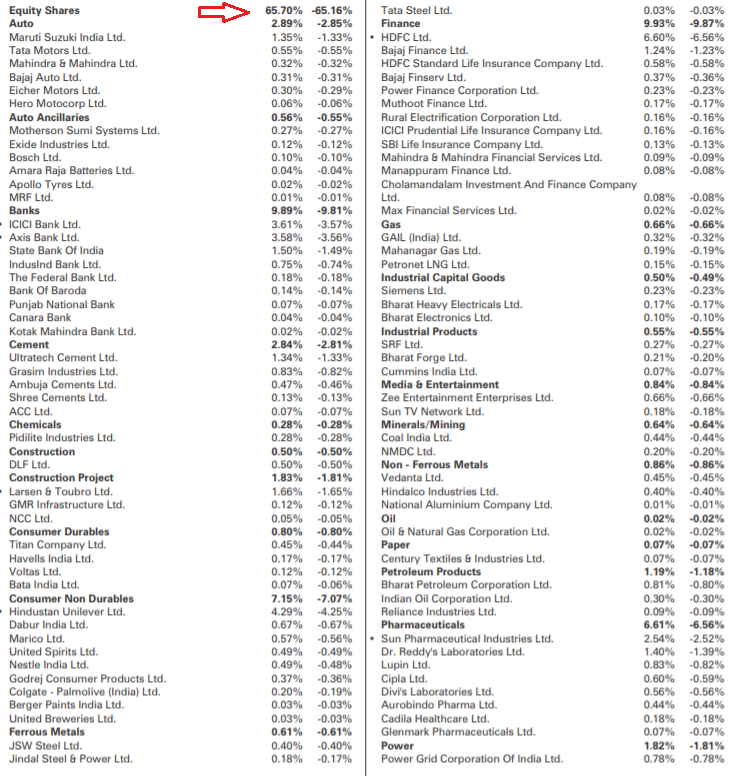

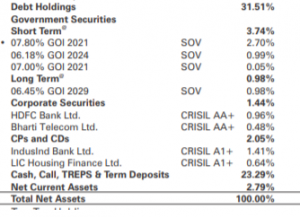

एक नजर डालिए ICICI Pru के आर्बिट्राज फंड के पोर्टफोलियो पर

यहां पर इक्विटी की हर पोजीशन को इसके फ्यूचर्स की पोजीशन से हेज किया गया है। इसका मतलब है कि यह सभी आर्बिट्राज वाली पोजीशन हैं। जैसा कि आप देख सकते हैं कि करीब 65% आर्बिट्राज पोजीशन है। बाकी बचे हुए 35% हिस्से को डेट और कैश के रूप में रखा गया है।

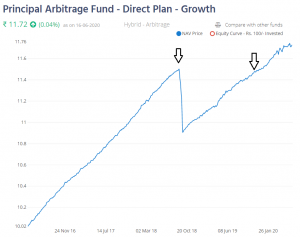

आर्बिट्राज फंड में डेट निवेश होना ही उसे रिस्की बनाता है। यहां रिस्क कितना है इसे समझने के लिए इस चित्र पर नजर डालिए –

मेरी जानकारी के मुताबिक प्रिंसिपल आर्बिट्राज फंड ने DHFL के बॉन्ड में डेट पोजीशन बना कर रखी थी, DHFL के बॉन्ड में अक्टूबर 2018 में डिफॉल्ट हुआ था। उसकी वजह से इस फंड पर असर पड़ा था और इसकी NAV लुढ़क गई थी NAV 11.5% से गिर 10.9% तक पहुंच गई थी, मतलब इसमें 5.22% की गिरावट आई थी।

वैसे देखा जाए तो 5.22% एक बड़ी गिरावट नहीं है लेकिन ज्यादा बड़ी दिक्कत यह है कि इस गिरावट के बाद इसे सुधरने में समय लग गया। इस 5.22% के सुधार में करीब डेढ़ साल का समय लगा और तब NAV 11.5% तक पहुंच सकी।

इस चार्ट से हमें आर्बिट्राज फंड के बारे में 3 बातें सीखने को मिलती है –

- बहुत सारे निवेशक ये मानते हैं कि आर्बिट्राज फंड में रिस्क नहीं होता लेकिन ये सच नहीं है। डेट का हिस्सा होने की वजह से इसमें रिस्क होता है

- आर्बिट्राज फंड में मिलने वाला रिटर्न 5% से 7% के बीच में होता है और अगर कोई भी गड़बड़ी हुई तो यह पूरा का पूरा रिटर्न एक बार में उड़ सकता है।

- एक बार रिटर्न में गिरावट आने के बाद इसे वापस सुधरने में समय लगता है इसलिए आर्बिट्राज फंड में निवेश करते समय निवेश का नजरिया लंबे समय का रखना चाहिए।

मुझे उम्मीद है कि इन सब चीजों को सुनकर आप आर्बिट्राज फंड से डर नहीं जाएंगे।

आर्बिट्राज फंड की सबसे अच्छी बात यह है कि यह डेट फंड की तरह काम करता है लेकिन इस पर टैक्स इक्विटी फंड की तरह लगता है। म्यूचुअल फंड से होने वाली आमदनी पर लगने वाले टैक्स के बारे में हम एक पूरा अध्याय करेंगे। लेकिन अभी के लिए आप कुछ बातें जान लीजिए

- इक्विटी फंड से होने वाली कमाई अगर 12 महीने के अंदर बेचने से हुई है तो उस पर शॉर्ट टर्म कैपिटल गेन्स टैक्स लगता है जो कि 15% होता है।

- 12 महीने के बाद बेचे गए इक्विटी फंड से हुई कमाई पर लॉन्ग टर्म कैपिटल गेन टैक्स लगता है जो कि 10% होता है और यहां पर पहले ₹100,000 तक की कमाई पर कोई टैक्स नहीं लगता।

- डेट फंड से 36 महीने यानी 3 साल तक के भीतर होने वाली कमाई पर शॉर्ट टर्म कैपिटल गेन टैक्स लगता है और टैक्स निवेशक के इनकम टैक्स स्लैब के हिसाब से लगता है

- 36 महीने से ज्यादा तक रखे गए डेट फंड को बेचने पर लॉन्ग टर्म कैपिटल गेन टैक्स लगता है जो कि 20% की दर से इंडेक्सेशन के बाद लगता है।

टैक्स के इन नियमों की वजह से मेरी राय यह है कि अगर आप थोड़ा रिस्क ले सकते हैं तो आप आर्बिट्राज फंड को लो ड्यूरेशन या शॉर्ट ड्यूरेशन फंड के तौर पर इस्तेमाल कर सकते हैं क्योंकि इसका रिस्क उन्हीं फंड की तरह होता है।

मैं मुझे यह भी लगता है कि आर्बिट्राज फंड को आप एक टैक्स आर्बिट्राज की तरह भी इस्तेमाल कर सकते हैं क्योंकि यह डेट फंड की तरह काम करता है और इस पर इक्विटी फंड की तरह टैक्स लगता है।

अगर आप आर्बिट्राज फंड में निवेश कर रहे हैं तो इस बात पर भी ध्यान दीजिए कि उसने अपने डेट के हिस्से का निवेश कहां किया हुआ है। अगर फंड के डेट के हिस्से का निवेश ज्यादा एक जगह पर है या बहुत सीमित जगहों तक है या फिर उसके उसका डेट हिस्से का निवेश ऐसे पेपर्स में है जिनकी रेटिंग अच्छी नहीं है तो उससे बचना चाहिए।

साथ ही यह भी ध्यान देना चाहिए कि आर्बिट्राज फंड इक्विटी में कोई ऐसी पोजीशन नहीं ली हुई है जो हेज नहीं है। क्योंकि ऐसी पोजीशन में आर्बिट्राज का मौका ही नहीं बनता।

इस अध्याय की मुख्य बातें

- आर्बिट्राज फंड हमेशा हेज्ड पोजीशन लेते हैं

- सेबी के नियमों के मुताबिक आर्बिट्राज फंड को 65% निवेश आर्बिट्राज स्ट्रैटेजी में करना जरूरी है।

- म्यूचुअल फंड आमतौर पर बाकी बचे हुए 35% हिस्से को डेट में निवेश करते हैं

- आर्बिट्राज फंड में उठापटक या उतार चढ़ाव होता है

- आर्बिट्राज फंड को आप लो (low) या शॉर्ट ड्यूरेशन (short duration) फंड के तौर पर भी इस्तेमाल कर सकते हैं

Is its cash equilant or non cash, plz say here

Can you please elaborate your question?

Are arbitrage fund considered as cash collateral by zerodha

You can find the entire list here – https://docs.google.com/spreadsheets/d/1vRI4NKpJ-3mnOWxUhSRMSQD5txy8QNumzSQrdfGKyL0/edit#gid=15947263

Thanks mam