5.1 – धारणाएं

रिटायरमेंट के बाद अपनी जीवन शैली में बदलाव किए बगैर, आराम की जिंदगी गुजारने के लिए कितनी रकम की जरूरत हो सकती है इसका अनुमान लगाना हमने पिछले अध्याय में सीखा। कुछ लोग यह कह सकते हैं कि ये अनुमान लगाते हुए हमने बहुत सारी चीजें अनदेखी की है लेकिन ऐसा करना इसलिए जरूरी था ताकि हम एक रकम तक पहुंच सकें।

हमारी कोशिश यह है कि हम पर्सनल फाइनेंस को ठीक तरीके से समझ सकें, जिससे हम आगे बढ़ते हुए अपने रिटायरमेंट की सही रकम पता कर सकें।

पिछले अध्याय में हमने अनुमान लगाया था कि रिटायरमेंट के समय करीब सात करोड़ रुपयों की जरूरत पड़ेगी। इस अध्याय में यह हम जानने की कोशिश करेंगे कि इस रकम तक कैसे पहुंचा जा सकता है। अब तक आपको यह साफ हो ही चुका होगा कि रिटायरमेंट के लिए बड़ी रकम जमा करने के इस क्रम में आपको निवेश आज से ही शुरु करना होगा।

आज से जो निवेश हम शुरू करेंगे उसको कई अलग–अलग एसेट क्लास में निवेश करना होगा। इसे मल्टी एसेट पोर्टफोलियो – Multi Asset Portfolio कहा जाता है। इसमें फिक्स डिपॉजिट, सोना, रियल स्टेट यानी प्रॉपर्टी, इक्विटी यानी शेयर और कैश यानी नकद जैसे एसेट शामिल हो सकते हैं। इन सारे निवेश में कुल मिलाकर जो वृद्धि होगी वही आपके काम आएगी।

इसे थोड़ा विस्तार से समझते हैं। इसके लिए हम एक बार फिर से अपने रिटायरमेंट वाली समस्या को देखते हैं। मान लीजिए आपका नेटवर्थ अलग अलग तरीके के एसेट में ऐसे बंटा है –

- आपके नेटवर्थ का 30% हिस्सा रियल स्टेट यानी प्रॉपर्टी में लगा है

- 8% पैसा फिक्स डिपाजिट में लगा है

- 8% हिस्सा गोल्ड में यानी सोने में लगा है

- 13% हिस्सा इक्विटी यानी शेयर में लगा है

- बाकी 4% नगद में है

यह विभाजन मैंने अपने मन से सिर्फ आपको समझाने के लिए किया है, इसके पीछे कोई सिद्धांत नहीं है।

इनमें से हर एसेट अपनी अलग-अलग रफ्तार से बढ़ेगा। सवाल ये है कि इस पूरे पोर्टफोलियो की कुल वृद्धि दर कितनी होगी?

इसका जवाब जानने के लिए हमें हर एसेट के ग्रोथ रेट यानी वृद्धि दर को पता करना होगा।

मेरी उम्मीद यह है कि 10 साल से अधिक के लिए इनकी बढ़ोत्तरी यानी लॉंग टर्म ग्रोथ रेट – Long term Growth rate- इस तरह की होगी-

- रियल स्टेट- 8 से 10%

- फिक्स डिपाजिट- 6% से 7%

- सोना – 8 से 9%

- इक्विटी- 10% से 11%

- नकद – 0% (वास्तव में अगर आप मुद्रास्फीति के हिसाब से देखें तो नकद की कीमत बढ़ती नहीं, घटती है)

आप हर एसेट की वृद्धि दर का अपना अनुमान भी लगा सकते हैं इसके लिए आपको उसके long-term यानी लंबे वक्त के ट्रेंड को देख कर भविष्य का अनुमान लगाना होगा। यहां पर आप एक बात ध्यान में रखें. जब भी आप ऐसा अनुमान लगाएं तो आपको बहुत ज्यादा बढोत्तरी की उम्मीद नहीं रखनी चाहिए, बहुत मामूली उम्मीद के साथ ही अनुमान लगाएं।

उदाहरण के तौर पर मुझे पता है कि लंबे समय में इक्विटी 11% के मुकाबले कहीं ज्यादा बेहतर प्रदर्शन करेगी लेकिन मैंने जानबूझकर 10% से 11% का दायरा तय किया है। इससे फायदा यह होता है कि अगर आपकी उम्मीद से बेहतर प्रदर्शन हुआ तो आपके को जो अतिरिक्त रकम मिलेगी वह आपके लिए बोनस के तौर पर काम करेगी।

पोर्टफोलियो की कुल वृद्धि दर निकालने के लिए एसेट की बढ़ोत्तरी को उसके वजन से गुणा किया जाता है और फिर सभी परिणामों को आपस में जोड़ लिया जाता है। जैसे यहां पर –

= 30% * 10% + 8% * 7% + 8% * 9% + 13% * 11% + 4%* 0

= 8.3%

तो जैसा कि आप देख सकते हैं कि कुल मिलाकर पोर्टफोलियो का रिटर्न करीब 8.3% आ रहा है।

अगर हम पोर्टफोलियो के अलग-अलग हिस्सों में लगाए गए पैसे का अनुपात बदल दें तो यह रिटर्न बदल भी सकता है। इस पर हम पहले भी चर्चा कर चुके हैं इसलिए यहां पर यह चर्चा नहीं करेंगे।

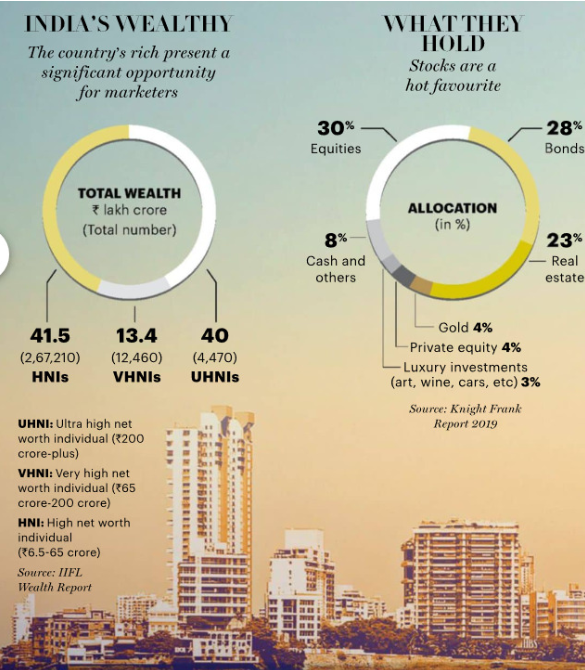

लोग अलग-अलग एसेट क्लास में पैसे कैसे बांटते हैं इसको नीचे के चित्र में देखिए-

ऊपर का चित्र मुख्य रूप से हाई नेटवर्थ इंडिविजुअल यानी HNI के बारे में बता रहा है लेकिन अगर आप किसी भी फाइनेंशियल प्लानिंग कंपनी के पास जाएंगे तो आपको डायवर्सिफिकेशन -Diversification- के लिए ऐसा ही प्लान बताया जाएगा।

आपके पोर्टफोलियो में कई तरह के एसेट का होना जरूरी है लेकिन अभी उस चर्चा का सही समय नहीं आया है।

रिटायरमेंट की समस्या को सुलझाने के लिए हम एक महत्वपूर्ण कल्पना ये कर रहे हैं कि अपने रिटायरमेंट का खजाना जुटाने के लिए हम सिर्फ इक्विटी का इस्तेमाल करेंगे। इक्विटी में पैसा लगाने के लिए हम सिस्टमैटिक इन्वेस्टमेंट – Systematic Investment- के जरिए ग्रोथ वाले इक्विटी म्यूचुअल फंड में निवेश करेंगे।

अगर आपको सिस्टमैटिक इन्वेस्टमेंट के बारे में नहीं पता है तो अभी परेशान मत हों, इस मॉड्यूल में आगे हम इस पर चर्चा करेंगे।

अब चूंकि हमने यह मान लिया है कि रिटायरमेंट की समस्या के लिए हम सिर्फ एक तरह के एसेट का ही इस्तेमाल करेंगे तो हमें यह तय करना है कि इस एसेट में हम कितनी वृद्धि की उम्मीद कर रहे हैं। मुझे लगता है कि अगर आप 10 साल से ज्यादा के लिए निवेश करेंगे 10% या 11% CAGR की बढ़ोत्तरी एक सही अनुमान होगा।

तो आइए इसी अनुमान के साथ आगे बढ़ते हैं।

5.2 – सेट अप

हम आगे बढ़ें इसके पहले हम एक बार फिर से अपनी समस्या पर नजर डाल लेते हैं। पिछले अध्याय में हमने देखा था कि रिटायरमेंट के बाद आराम की जिंदगी बिताने के एक लिए हमें 7 करोड़ रूपयों की जरूरत पड़ेगी। इसे हम रिटायरमेंट कॉरपस (Retirement Corpus) या रिटायरमेंट का खजाना कहते हैं। हमने यह भी माना है कि इस रकम की जरूरत इसलिए है क्योंकि रिटायरमेंट के बाद हमें हर महीने करीब ₹50,000 की जरूरत पड़ेगी और यह रकम हमें 20 साल तक चाहिए।

अब हमें यह देखना है कि यह खजाना हम कैसे जुटा सकते हैं। इस खजाने तक पहुंचने के लिए हमारे पास 25 साल का समय है और 25 साल का मतलब होता है 300 महीने।

अभी के लिए हमने यह माना है कि इस रकम तक पहुंचने के लिए हम इक्विटी म्यूचुअल फंड में सिस्टमैटिक तरीके से निवेश करेंगे। इसके अलावा कुछ और कल्पनाएं हमें करनी पड़ेंगी –

- हमारे पास एक नौकरी है जहां से हर साल हमें एक रकम वेतन के तौर पर मिल रही है

- यह नौकरी हमारे पास रिटायरमेंट के साल तक रहेगी

- निवेश के लिए इक्विटी म्यूचुअल फंड हमारा मुख्य जरिया होगा

- हमें हर साल वेतन में बढ़ोतरी मिलेगी

- इसके आधार पर हर साल हम इक्विटी म्यूचुअल फंड में 10% निवेश बढ़ाते रहेंगे

- निवेश में यह बढ़ोतरी हर साल हम जनवरी महीने में करेंगे

हो सकता है कि आप में से कुछ लोगों को यह कल्पनाएं ठीक ना लगें लेकिन यहां इन्हें मानना जरूरी है क्योंकि इसके बगैर हम आगे नहीं बढ़ सकते हैं।

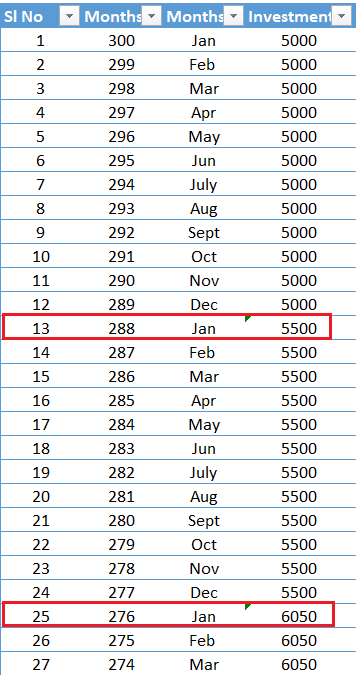

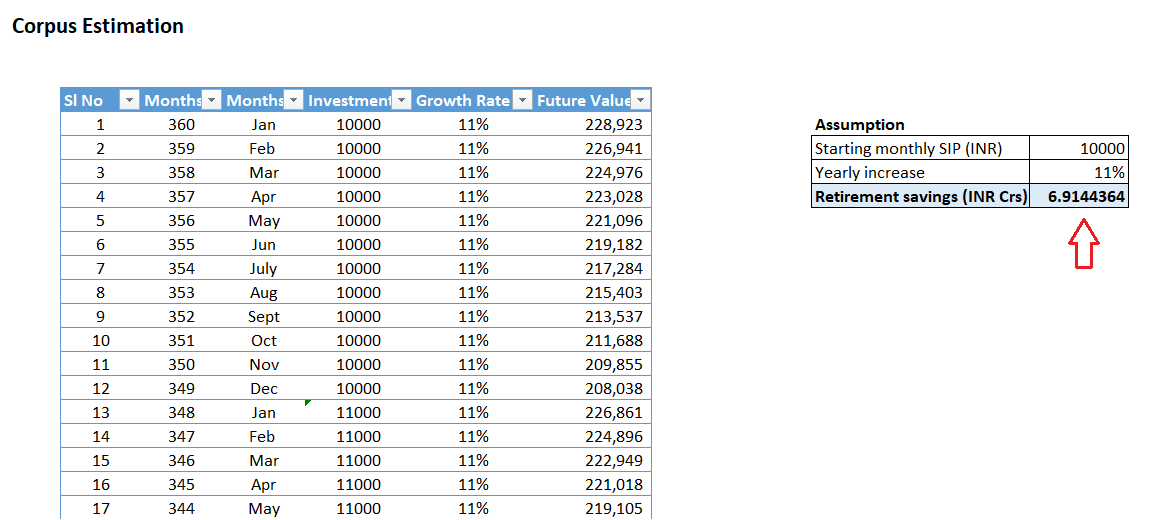

अब इन कल्पनाओं के आधार पर जो तस्वीर सामने आती है वह ऐसी दिखेगी –

आइए इस टेबल को समझते हैं, सबसे पहली लाइन पर नजर डालिए ये हमें बता रही है कि

जनवरी का महीना है और मैं अपना पहला निवेश कर रहा हूं जो कि ₹5000 का है और मैं इस रकम को अगले 25 साल तक यानी 300 महीने तक नहीं निकालूंगा

इसी तरीके से दूसरे पंक्ति में फरवरी का महीना है और इसमें मैं दूसरा निवेश कर रहा हूं जो कि ₹5000 का है और अब मेरा रिटायरमेंट 299 महीने दूर है

यहां आपको यह ध्यान देने की जरूरत है कि बचे हुए महीने यानी मंथ्स अवे (months away) कॉलम को आप दूसरे नजरिए से भी देख सकते हैं। मतलब यह कि आप मान सकते हैं कि आपके रकम को बढ़ने के लिए इतने महीने मिलने वाले हैं। उदाहरण के तौर पर आपने निवेश की जो पहली इंस्टॉलमेंट यानी किस्त दी है उसे बढ़ने के लिए 300 महीने मिलेंगे और अगले महीने का निवेश 299 महीने तक बढ़ेगा। इसी तरीके से तीसरे महीने का निवेश 298 महीने तक बढ़ेगा। और ये क्रम चलता रहेगा।

हमने 5वें और 6वें नंबर पर जो कल्पनाएं की है उसमें हमने यह माना है कि हर साल जनवरी में हम अपने निवेश को 10% से बढ़ाएंगे। इसका मतलब यह है कि पहले साल में जो निवेश ₹5000 प्रति महीने का था दूसरे साल में वही निवेश बढ़कर हर महीने ₹5500 का हो जाएगा। अब यह टेबल ऐसी दिखेगी –

यहां आप देख सकते हैं कि हर नए निवेश के साथ महीनों की संख्या घटती जा रही है। जैसे कि दूसरे साल के जनवरी में किए गए निवेश को बढ़ने के लिए 288 महीने मिल रहे हैं।

उम्मीद है कि अब आपको यह तरीका समझ में आ गया होगा।

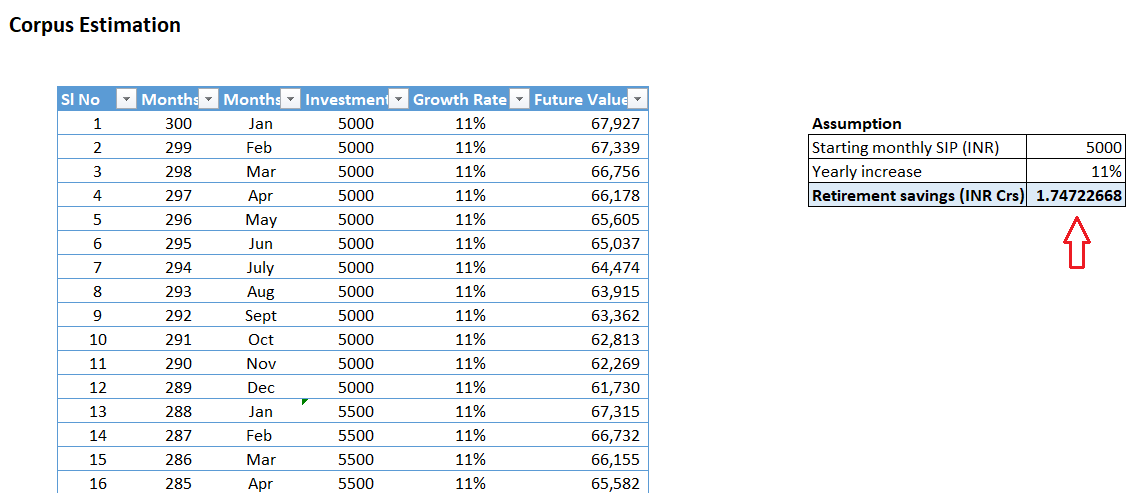

अब आपके इस तरह से निवेश करने के बाद क्या होने वाला है? हमने कल्पना की थी कि यह रकम हर साल 11% सीएजीआर (CAGR) की रफ्तार से बढ़ेगी।

उदाहरण के तौर पर हमने जो ₹5000 का पहला निवेश किया था वह 11% की रफ्तार से 300 महीने तक बढ़ता रहेगा। तो 300 महीने बाद इस रकम की कीमत कितनी होगी?

आपको पता ही है कि इसे निकालने के लिए आप फ्यूचर वैल्यू ऑफ मनी का फार्मूला लगा सकते हैं। जो कि है –

फ्यूचर वेल्यू (Future value) = P*(1+R)^(n)

य़हां,

निवेश (Principal) (P) = Rs.5000

वृद्धि दर (Growth rate) (R) = 11% प्रति वर्ष per annum

समय (n) = 300 months. लेकिन इस फार्मूले में वर्ष का इस्तेमाल होता है महीनों का नहीं, इसलिए हम इन 300 महीने को वर्षों में बदलेंगे। 300/12 = 25

= 5000*(1+11%)^(300/12)

=Rs.67,927/-

अब यही कैलकुलेशन हम दूसरे इंस्टॉलमेंट के लिए भी करते हैं। समय के अलावा बाकी सारी चीजें यहां वैसी ही रहेंगी

= 5000*(1+11%)^(299/12)

=Rs.67,339/-

अब आप की रकम की बढ़ोतरी इस तरह से होगी

अगर आप सभी फ्यूचर वैल्यू को जोड़ देंगे तो आपको अपने रिटायरमेंट के लिए जमा हुई रकम पता चल जाएगी। हम वहां तक पहुंचे इसके पहले आप अनुमान लगाइए कि वह रकम कितनी होगी?? क्या ₹5000 महीने का निवेश आपको उस रकम तक पहुंचा पाएगा? क्या आप 7 करोड़ तक पहुंच सकेंगे?

अगर आपको संदेह है तो यह सही है क्योंकि यह रकम आपको 7 करोड़ रुपए की रकम तक नहीं पहुंचा सकती –

तो अब हमें क्या करना चाहिए? हम क्या करें कि हम रकम के अपने लक्ष्य तक पहुंच सकें? हमारे पास तीन रास्ते हैं

- हमें अपने समय अवधि को बढ़ाकर 25 साल से बढ़ाकर 30 साल या 35 साल करना पड़ सकता है लेकिन ऐसा करना शायद संभव नहीं हो क्योंकि इतने समय तक लगातार वेतन मिलता रहे यह जरूरी नहीं है

- हम अपने रेट ऑफ रिटर्न को भी बढ़ा सकते हैं 11% को 14% कर सकते हैं लेकिन ऐसा करना भी संभव नहीं है क्योंकि ऐसा कर के हम अपने भविष्य को खतरे में डाल रहे होंगे

- हम अपनी सेविंग को यानी निवेश को बढ़ा सकते हैं। इसका मतलब यह है कि हमें अभी अपनी जिंदगी को थोड़े संयम के साथ गुजारना होगा जिससे भविष्य में हम आराम की जिंदगी गुजार सकें और हमें किसी के ऊपर वित्तीय तौर पर निर्भर ना रहना पड़े। इस विकल्प को हम चुन सकते हैं और इस पर काम कर सकते हैं

तो मान लीजिए ₹5000 महीने की जगह हम इस रकम को ₹15000 महीने कर सकते कर देते हैं तो देखते हैं अब खजाने की रकम कहां तक पहुंच गई है –

तो ऐसा करने से खजाने की रकम काफी बढ़ गई है लेकिन अभी भी है 7 करोड़ रुपए से काफी दूर है। आइए एक बार फिर से यह कैलकुलेशन करते हैं इस बार निवेश की रकम होगी ₹20000 –

अब आप देख सकते हैं कि ₹20000 प्रति महीने के निवेश से हम साथ 7 करोड़ रुपए के लक्ष्य तक पहुंच पा रहे हैं जब जिससे हम आसानी से ₹50000 के खर्च के साथ 20 साल तक जिंदा रह सकते हैं।

5.3 – क्या यह संभव है?

₹20000 महीना बचाना और उसको निवेश करना काफी लोगों को बड़ी मुश्किल का काम लग सकता है, खासकर उन लोगों के लिए जिन्होंने अभी अभी अपना करियर शुरू किया है। आपने अभी अपना करियर शुरू किया है अभी आपको पैसे मिलने शुरू हुए हैं और ऐसे में अगर इतनी बड़ी रकम को रिटायरमेंट के लिए निवेश करना पड़े तो यह ठीक नहीं लगेगा।

लेकिन इससे हतोत्साहित होने की जरूरत नहीं है।

अगर आप अपना करियर अभी शुरू कर रहे हैं तो आप शायद 24 या 25 साल के होंगे इसका मतलब यह है कि अगर आप 60 साल में रिटायर होते हैं तो अभी आपके हाथ में 35 साल हैं।

अगर इन 35 सालों में आपने 30 साल के लिए भी निवेश किया तो आप काफी अच्छी की स्थिति में हो सकते हैं। आपको सिर्फ ₹10,000 हर महीने निवेश करने होंगे। जरा इस पर नजर डालिए

अगर आपने अपना करियर जल्दी शुरू किया तो आपको दो बहुत बड़े फायदे मिलेंगे- समय अवधि और पैसा। आप एक छोटी रकम से भी शुरुआत कर सकते हैं और इसे बराबर बढ़ाते जाए तो आपको एक अच्छा नतीजा मिल सकता है।

लेकिन अगर आप अपने करियर के बीच में हैं और आपको कुछ समय बाद रिटायर होना है मान लीजिए 10 या 15 साल बाद, तो शायद आपके सामने बहुत ज्यादा विकल्प ना हों, सिवाय इसके कि आपको ज्यादा रकम निवेश करनी पड़े।

लेकिन याद रखिए कि यह सारी चर्चा आपको कुछ सिद्धांत समझाने के लिए हो रही है। इसीलिए इसको बहुत ही ज्यादा साधारण बना दिया गया है, इसमें बहुत सारे मुद्दों पर ना तो ध्यान दिया गया है और ना ही उन पर चर्चा की गयी है। उदाहरण के तौर पर हो सकता है कि आपके पास कोई पारिवारिक संपत्ति मिली हो जिससे आपको किराया मिल रहा हो, कहीं से आपको पैसे मिले हों, ये सारी चीजें आपके रिटायरमेंट खजाने में जोड़ी जा सकती हैं। इसके अलावा कई नौकरियों में पेंशन मिलता है, कुछ में PF मिलता है। इस तरह की बहुत सारी चीजें होती हैं जिनसे आप का रिटायरमेंट ठीक-ठाक तरीके से चल सकता है।

इस मॉड्यूल का लक्ष्य सिर्फ इतना है कि आप इस समस्या को ठीक से समझ सकें और उस हिसाब से अपनी फाइनेंशियल प्लानिंग कर सकें।

5.4 – आगे की राह

आपको ये याद रखना है कि भले ही आपको कहीं से कुछ संपत्ति मिल जाए या कोई ऐसी प्रॉपर्टी मिल जाए जिससे आपको किराया मिलने लगे, लेकिन इन सब के बावजूद आप अपने रिटायरमेंट के लिए निवेश करना और इक्विटी में निवेश करने को छोड़ नहीं सकते हैं। मेरा मानना है कि एक एसेट क्लास के तौर पर इक्विटी में निवेश करना बहुत जरूरी है और यह बाकी दूसरे एसेट के मुकाबले ज्यादा अच्छे रिटर्न दे सकता है। आपके लॉन्ग टर्म पोर्टफोलियो में इक्विटी का होना बहुत जरूरी है।

इक्विटी में निवेश का सबसे आसान तरीका म्युचुअल फंड होता है और इसमें आप सिस्टमैटिक इन्वेस्टमेंट प्लान – Systematic Investment Plan यानी SIP के जरिए निवेश कर सकते हैं। वैसे इसमें निवेश के और भी कई दूसरे तरीके होते हैं और म्यूचुअल फंड के भी कई और प्रकार होते हैं। इसीलिए अगले कुछ अध्यायों में हम म्यूचुअल फंड में निवेश के बारे में गहराई से जानेंगे और समझेंगे इसमें निवेश कैसे किया जाता है। हम कोशिश करेंगे कि आप यह समझ सकें कि म्यूचुअल फंड में निवेश के लिए आपके दिमाग में किस तरीके का प्लान होना चाहिए, किस तरह का पोर्टफोलियो आपको बनाना चाहिए, गोल पर आधारित पोर्टफोलियो कैसे बनाया जाता है, फंड की एनालिसस कैसे की जाती है, डायरेक्ट और रेगुलर म्यूच्यूअल फंड क्या होते हैं, ग्रोथ और डिविडेंड म्युचुअल फंड क्या होते हैं आदि।

एक बार हमने म्यूचुअल फंड को ठीक से समझ लिया तो हम पर्सनल फाइनेंस से जुड़े दूसरे मुद्दों जैसे जीवन बीमा यानी लाइफ इंश्योरेंस, हेल्थ इंश्योरेंस, पेंशन फंड, EPF, ETF आदि के बारे में भी जानेंगे।

इस अध्याय की मुख्य बातें

- मल्टी एसेट पोर्टफोलियो जिसमें बहुत सारे एसेट होते हैं, उसका रिटर्न निकालने के लिए सभी एसेट के वजन और उनके अनुमानित रिटर्न यानी एक्सपेक्टेड रिटर्न – Expected Return- को गुणा किया जाता है

- लंबे समय में यानी लॉन्ग टर्म वेल्थ क्रिएशन में इक्विटी एक बहुत महत्वपूर्ण भूमिका अदा करती है

- लगातार लंबे समय तक छोटे-छोटे निवेश भी आप के रिटायरमेंट के लिए एक बड़ा खजाना बनाने में मदद कर सकते हैं

thanxx team zerodha

आपका अभिनन्दन है। 🙂

= 30% * 10% + 8% * 7% + 8% * 9% + 13% * 11% + 4%* 0

= 5.71 %

Where I am wrong???

Good

5000/- रुपए को अगर 11% Cagr से 25 साल तक sip के जरिए equity mutual fund में invest करेगे तो यह sip calculator पर चेक करने पर 7952906 आ रहा है और आपके हिसाब से यह 1.74cr ये difference समझ नहीं आ रहा।

आपका गणित गलत है आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजाएगा।