15.1 – संदर्भ

पिछले अध्याय में हमने डेट फंड (Debt Fund) के बारे में बात की थी। डेट फंड और बॉन्ड के बीच में काफी समानताएं होती हैं इसलिए अपनी चर्चा को जारी रखना चाहिए और बॉन्ड पर भी बात कर लेनी चाहिए।

यहां यह बताना भी सही होगा कि जेरोधा का बॉन्ड में इन्वेस्ट यानी निवेश करने का प्लेटफॉर्म आपके इस्तेमाल के लिए तैयार है। इस अध्याय से आपको यह समझने में आसानी होगी कि उस प्लेटफॉर्म का इस्तेमाल आप कैसे कर सकते हैं।

आपको यहां ये याद रखना चाहिए कि जब आप किसी डेट म्यूचुअल फंड में निवेश करते हैं तो आप एक ऐसे म्यूचुअल फंड में निवेश कर रहे हैं जिसका फंड मैनेजर कई तरह के बॉन्ड और T-bill में आपके पैसे निवेश करता है। जेरोधा के इस प्लेटफॉर्म का इस्तेमाल करके आप बॉन्ड में खुद से सीधे निवेश कर सकते हैं वैसे ही जैसे कि आपका फंड मैनेजर करता है।

15.2 – बॉन्ड में निवेश का प्लेटफॉर्म

बॉन्ड में निवेश का ये प्लेटफॉर्म हमारे म्यूचुअल फंड प्लेटफॉर्म जेराधा कॉइन का हिस्सा है

जब आप जब इस प्लेटफॉर्म पर पहुंचते हैं तो आपको अच्छी क्वालिटी के PSU और कॉरपोरेट बॉन्ड दिखाई देंगे। अच्छी क्वालिटी के बॉन्ड का मतलब ऐसे बॉन्ड जिनकी क्रेडिट रेटिंग सबसे अच्छी है।

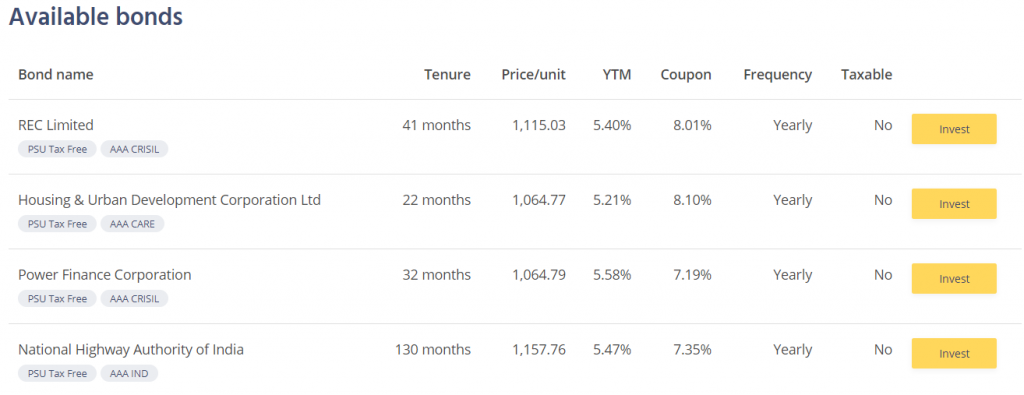

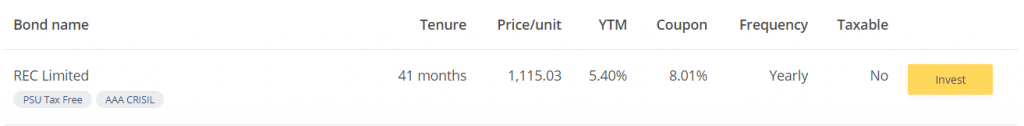

उस समय निवेश के लिए जो भी बॉन्ड उपलब्ध होते हैं वो सब आपको यहां दिखाई देते हैं। आज के दिन जो बॉन्ड उपलब्ध हैं उन्हें आप यहां देख सकते हैं –

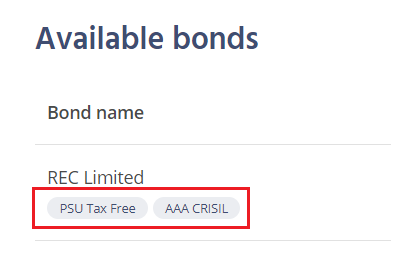

उदाहरण के तौर पर यहां दिखने वाला सबसे पहला बॉन्ड है रूरल इलेक्ट्रिफिकेशन कॉरपोरेशन लिमिटेड यानी REC का।

REC कंपनी के नाम के नीचे आप दो चीजें लिखी देख सकते हैं, ये टैग आपको कंपनी के बॉन्ड के बारे में जरूरी सूचना देते हैं।

- PSU टैक्स फ्री – याद रखिए कि PSU में एक खास बात होती है कि उसके पीछे सरकार की गारंटी होती है। इसलिए इसमें क्रेडिट रिस्क कम होता है। यहां पर टैक्स फ्री लिखा होना ये बताता है कि इस बॉन्ड से मिलने वाले ब्याज यानी इंटरेस्ट से होने वाली आमदनी पर 100% टैक्स छूट मिलेगी। इस तरह के बॉन्ड पर टैक्स छूट मिलना निवेशक के लिए सबसे आकर्षक चीज होती है। लेकिन ब्याज यानी इंटरेस्ट से होने वाली आमदनी पर पर टैक्स छूट तभी मिलती है जब आप इस बॉन्ड को मैच्योरिटी तक अपने पास रखते हैं। लेकिन अगर आपने इस बॉन्ड को मैच्योरिटी के पहले बेचा और अपनी खरीद कीमत से अधिक पर बेचा तो उस कमाई पर आपको कैपिटल गेन्स टैक्स देना पड़ेगा।

- क्रेडिट रेटिंग – REC का यह बॉन्ड ट्रिपल A यानी AAA रेटिंग वाला है। इसे क्रिसिल ने ये रेटिंग दी है। यह रेटिंग बताती है कि इस कर्ज लेने वाले की बाजार में काफी अच्छी साख है। इसलिए आपको इस कंपनी के क्रेडिट वर्दीनेस (Credit Worthiness) को लेकर चिंता करने की जरूरत नहीं है। मतलब REC के कर्ज चुकाने की क्षमता पर संदेह या चिंता करने की जरूरत नहीं है।

इन दोनों टैग के अलावा और भी कई जानकारियां आपको दी जा रही हैं। इनमें से कुछ को समझना आसान है और कुछ को समझना उतना आसान नहीं है –

जेरोधा के इस प्लेटफॉर्म पर आप को संक्षेप में वो सभी जानकारियां भी दी जाती हैं जिनको निवेश के पहले आपको जानना जरूरी होता है। ऊपर जितना बताया गया है एक आम निवेशक को इससे ज्यादा जानकारी की जरूरत नहीं होती है।

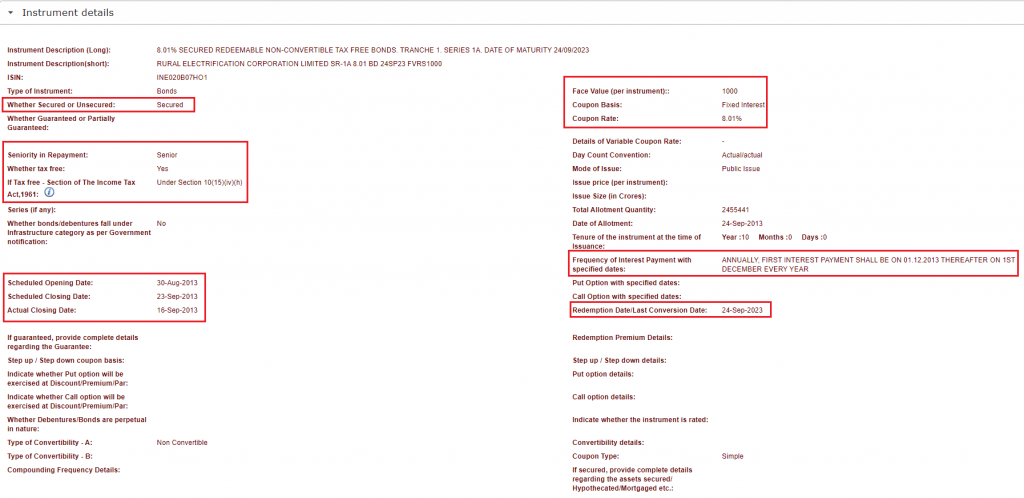

लेकिन फिर भी इसे ठीक से समझने के लिए आइए जरा REC के बॉन्ड को नजदीक से देखते और समझते हैं। इस इस बॉन्ड का ISIN नंबर है INE020B07HO1, जब आप इस नंबर को भरेंगे तो आपको इससे जुड़ी सारी जानकारी दिख जाएगी।

मैंने सबसे जरूरी जानकारी को नीचे हाईलाइट किया है

शुरुआत करते हैं बायीं तरफ में सबसे ऊपर की जानकारी से। जैसा कि आप देख सकते हैं कि यह सिक्योर्ड डेट (secured debt) है। सिक्योर्ड डेट का मतलब है कि इस कर्ज यानी डेट के पीछे एक सिक्योरिटी रखी गई है। वैसे ही जैसे गोल्ड लोन में सोना रखा जाता है।

गोल्ड लोन में आप सोना देते हैं और उसके बदले आपको कर्ज दिया जाता है। जब आप कर्ज चुका देते हैं तो वह सोना आपको वापस मिल जाता है। अगर आप कर्ज नहीं चुका पाते हैं तो कर्ज देने वाला उस सोने को बेचकर कर्ज दी गयी अपनी रकम को वापस पा सकता है।

इसीलिए कर्ज देने वाले के नजरिए से हमेशा सिक्योर्ड डेट एक ज्यादा अच्छी स्थिति होती है। उसको यह भरोसा होता है कि उसके पास एक ऐसी चीज रखी है जिससे वह जरिए वह अपनी रकम को वापस पा सकता है। यह अनसिक्योर्ड डेट के मुकाबले ज्यादा अच्छी स्थिति होती है।

हाईलाइट किए गए अगले हिस्से में आप देख सकते हैं कि री पेमेंट में इसे सीनियर डेट का दर्जा दिया गया है। हर कंपनी कैपिटल स्ट्रक्चर बनाती है। इसके जरिए सभी लोगों को यह बताया जाता है कि कंपनी के री पेमेंट में सबसे पहला हिस्सा किसे मिलेगा।

किसी भी कंपनी के कैपिटल स्ट्रक्चर में सीनियर डेट सबसे ऊपर होता है और कंपनी का स्टॉक यानी इक्विटी सबसे नीचे होता है। सीनियर डेट और इक्विटी के बीच में कई और दूसरी चीजें होती हैं जैसे अनसिक्योर्ड डेट कन्वर्टिबल बॉन्ड, नॉन कन्वर्टिबल बॉन्ड, डेट आदि। अगर किसी वजह से कंपनी बंद हो जाए और उसकी सारी संपत्ति बेचनी पड़े तो उस संपत्ति को बेच कर मिलने वाले पैसे से सबसे पहले सीनियर डेट को चुकाया जाता है। इसलिए किसी कंपनी को सीनियर डेट को देने वाले लोग सबसे ज्यादा सिक्योर या सुरक्षित स्थिति में होते हैं।

तो जैसे ही आप देखें कि यह सिक्योर्ड सीनियर डेट है आपको समझ लेना चाहिए कि इससे जुड़ा हुआ क्रेडिट रिस्क काफी कम है।

इसके बाद का अगला हिस्सा वो तारीख बताता है जिस दिन इसे जारी किया गया है। वैसे ही जैसे कंपनी के IPO की या म्यूचुअल फंड के NFO की तारीख होती है।

REC का यह बॉन्ड 2013 में जारी किया गया है और 2023 में यह मैच्योर हो रहा है। इस तरह से यह 10 साल का बॉन्ड है।

अब इस चित्र में दायीं तरफ के हिस्से को देखिए। सबसे ऊपर के हिस्से में कुछ जरूरी जानकारियां दी गई है।

सबसे पहले फेस वैल्यू बतायी गयी है जो कि ₹1000 है। किसी भी बॉन्ड के फेस वैल्यू को तीन वजहों से जानना जरूरी होता है –

- इससे आपको पता चलता है कि बॉन्ड अपने फेस वैल्यू से प्रीमियम पर बिक रहा है या डिस्काउंट पर। अगर आप कॉइन में देखें तो आपको दिखेगा REC के बॉन्ड की मौजूदा कीमत ₹1115.03 है यानी ये फेस वैल्यू के मुकाबले प्रीमियम पर है।

- कूपन यानी ब्याज हमेशा फेस वैल्यू के प्रतिशत के तौर पर दिया जाता है। इस बॉन्ड का कूपन 8.01% है इसका मतलब है कि हर बॉन्ड जो आपके पास है उससे आपको ₹80.01 की कमाई होगी, जब तक कि बॉन्ड मैच्योर नहीं हो जाता

- मैच्योरिटी पर बॉन्ड के रिडेंप्शन में भी फेस वैल्यू काम आती है। इस पर हम आगे भी चर्चा करेंगे।

हाईलाइट किया गया अगला हिस्सा ब्याज की अदायगी के बारे में चर्चा करता है। आप देख सकते हैं कि REC का बॉन्ड हर साल 1 दिसंबर को ब्याज देने की बात करता है जब तक कि बॉन्ड मैच्योर नहीं हो जाता। कंपनी साल में एक बार यानी सालाना ब्याज देगी।, कुछ बॉन्ड के ब्याज साल में दो बार कुछ में चार बार और कुछ में हर महीने दिया जाता है।

आपको यहां इस बॉन्ड की मैच्योरिटी की तारीख भी दिखाई देगी जो कि 24 सितंबर 2023 है।

अब आप अगर कॉइन के स्नैपशॉट को फिर से देखेंगे तो आपको सिर्फ YTM को छोड़ कर सारी चीजें समझ में आ जाएंगी।

15.3 – यील्ड टू मैच्योरिटी

बॉन्ड के मामले में यील्ड टू मैच्योरिटी यानी YTM एक बहुत ही महत्वपूर्ण सिद्धांत है और इसको समझना जरूरी है। वैसे बॉन्ड के निवेशक के लिए ब्याज दर यानी कूपन रेट को जानना जरूरी है लेकिन आपको ज्यादा चिंता YTM की करनी चाहिए क्योंकि वो काफी महत्वपूर्ण है।

YTM को समझने के लिए एक उदाहरण लेते हैं।

परिस्थिति 1

आपका एक दोस्त आपको बताता है कि एक बहुत अच्छी कमर्शियल प्रॉपर्टी मिल रही है इसके किराए से आपको 20% तक की कमाई हो सकती है यानी रेंटल यील्ड है 20%,

रेंटल यील्ड = सालाना तौर पर मिला किराया / प्रॉपर्टी में किया गया निवेश

Rental yield = Total rent collected in the year / Amount invested in the property

आप काफी खुश होते हैं क्योंकि आपकी रिसर्च ने आपको बताया है कि बाजार में कमर्शियल रेंटल की यील्ड करीब 15% ही है। आपको अपने दोस्त की डील काफी अच्छी लगती है। आप अपने दोस्त से और जानकारी मांगते हैं।

वह बताता है कि इस प्रॉपर्टी की कीमत ₹3 करोड़ है। आप 3 करोड रुपए देकर यह प्रॉपर्टी खरीद लेते हैं। अगले महीने से आपको हर महीने ₹500,000 का रेंट यानी किराया मिलने लगता है।

12 महीने बीत जाते हैं और सब कुछ ठीक ऐसे ही चलता रहता है।

लेकिन उसके बाद आपको लगता है कि दुनिया भर में जो वायरस फैल रहा है उसकी वजह से लोग घर से काम करने लगेंगे और इसलिए कमर्शियल रियल एस्टेट में गिरावट आएगी।

ऐसे में, आप उस प्रॉपर्टी को बेचने और अपने पैसे निकालने का फैसला करते हैं। मान लीजिए बाजार में प्रॉपर्टी की वही कीमत मिलती है जिस कीमत पर आप ने उसे खरीदा है। आपको अपने ₹3 करोड़ वापस मिल जाते हैं।

सवाल यह है कि इस पूरे सौदे में आपने कितनी कमाई की? आपकी यील्ड कितनी है? अभी आप टैक्स और दूसरे खर्चों की बात नहीं कर रहे हैं।

ऐसे में ये कैलकुलेशन सीधा है –

खरीद कीमत = 3 करोड़

बिक्री कीमत = 3 करोड़

प्रॉपर्टी का P&L = 0 ———- (1)

हर महीने का किराया = Rs.500,000/-

कितने महीने किराया मिला = 12

किराए से कुल कमाई = 12 * 500,000 = Rs.60,00,000/- ————– (2)

कुल P&L = (1) + (2)

= Rs.60,00,000/-

कुल यील्ड = कुल P&L / खरीद कीमत

= 60 लाख / 3 करोड़

= 20%

तो आपकी कुल यील्ड आपकी रेंटल यील्ड के बराबर है यानी 20%।

परिस्थिति 2

सब कुछ पहले जैसा ही है, बस आपको इस प्रॉपर्टी को खरीदने के लिए तीन करोड़ की जगह 3.3 करोड़ रूपए देने पड़े हैं। ऐसे में आप की यील्ड कितनी होगी?

खरीद कीमत = 3.3 करोड़

बिक्री कीमत = 3 करोड़

प्रॉपर्टी का P&L = 30 लाख का नुकसान ———- (1)

हर महीने का किराया = Rs.500,000/-

कितने महीने किराया मिला = 12

किराए से कुल कमाई = 12 * 500,000 = Rs.60,00,000/- ————– (2)

कुल P&L = (1) + (2)

= Rs.30,00,000/-

कुल यील्ड = कुल P&L / खरीद कीमत

= 30 लाख / 3 करोड़

= 9.09%

तो आप देख सकते हैं कि सब कुछ पहले जैसा रहने के बावजूद केवल खरीद कीमत बदलने से आपकी यील्ड पर बहुत बड़ा असर पड़ा है।

परिस्थिति 3

यहां भी सब कुछ पहले जैसा ही रहता है लेकिन खरीदने के समय आप तीन करोड़ पर की जगह 2.9 करोड रुपए देते हैं। अब यील्ड कितनी होगी?

खरीद कीमत = 2.9 करोड़

बिक्री कीमत = 3 करोड़

प्रॉपर्टी का P&L = 10 लाख का फायदा ———- (1)

हर महीने का किराया = Rs.500,000/-

कितने महीने किराया मिला = 12

किराए से कुल कमाई = 12 * 500,000 = Rs.60,00,000/- ————– (2)

कुल P&L = (1) + (2)

= Rs.70,00,000/-

कुल यील्ड = कुल P&L / खरीद कीमत

= 70 लाख / 3 करोड़

= 24.14%

आप देख सकते हैं कि तीनों ही स्थितियों में रेंटल यील्ड 20% ही थी, उसमें कोई बदलाव नहीं हुआ लेकिन आप की कुल यील्ड इसलिए बदल गई क्योंकि आपकी खरीद कीमत अलग अलग थी।

संक्षेप में –

- रेंटल यील्ड (Rental Yield) और नेट यील्ड (Net Yield) एक बराबर तभी होती है जब खरीद की कीमत और बेचने की कीमत एक जैसी हो।

- नेट यील्ड रेंटल यील्ड से कम होती है अगर खरीद कीमत ज्यादा हो और बेचने की कीमत कम हो।

- नेट यील्ड तब रेंटल यील्ड से अधिक होती है अगर आप की खरीदने की कीमत, बेचने की कीमत से कम हो।

तो मैं यहां पर ये समझाना चाह रहा हूं कि नेट यील्ड कई बार रेंटल यील्ड के मुकाबले काफी अलग हो सकती है।

अब इसी उदाहरण को बॉन्ड के नजरिए से देखते हैं

प्रॉपर्टी की खरीद कीमत = बॉन्ड की खरीद कीमत

प्रॉपर्टी की बिक्री कीमत = बॉन्ड की बिक्री कीमत

रेंटल यील्ड = कूपन (ब्याज)

नेट यील्ड = यील्ड टू मैच्योरिटी (YTM)

अब इस चित्र को फिर से देखें –

आप देख सकते हैं कि यहां पर कूपन रेट यानी ब्याज दर 8.01% है लेकिन YTM 5.4% ही है। आखिर ऐसा क्यों हो रहा है? YTM कम क्यों है ?

ऐसा इसलिए हो रहा है कि आपने बहुत 1115.03 रुपए पर खरीदा है जबकि मैच्योरिटी पर आपको इससे ₹1000 ही मिलने वाले हैं। (जैसा कि प्रॉपर्टी वाले उदाहरण की परिस्थिति 2 में हुआ था)।

इसीलिए आपकी कुल काफी कुल कमाई 5.4% ही रह जाती है।

15.4 जमा हुआ ब्याज (एक्रूड इंटरेस्ट/ Accrued interest)

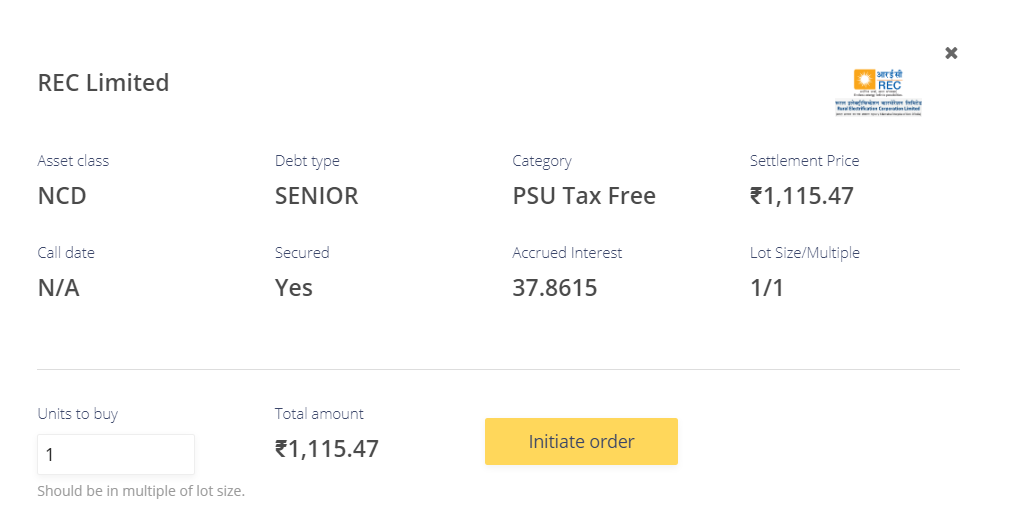

जब आप हमारे प्लेटफॉर्म पर इन्वेस्ट का पीले रंग का बटन दबाते हैं, तो आप अगले स्क्रीन पर जाते हैं जहां पर आपको उस बॉन्ड के बारे में और अधिक जानकारी मिलती है –

मुझे लगता है कि यहां दिखाई गई ज्यादातर जानकारी को आप समझ सकते हैं। शायद एक्रूड इंटरेस्ट ही एक ऐसा शब्द है जिसे आप ठीक से समझ नहीं पाएंगे। वैसे एक्रूड इंटरेस्ट बहुत ही सीधी और साधारण सी चीज है।

हमें पता है कि REC बॉन्ड का ब्याज यानी कूपन रेट 8.01% है जो कि उसकी फेस वैल्यू ₹1000 पर आधारित होगी। इसलिए कूपन की रुपए में कीमत हुई 80.01।

यह 80.01 रुपए आपको साल में एक बार मिलते हैं और इसके मिलने की तारीख तय है 1 दिसंबर।

अंतिम कूपन आपको 1 दिसंबर 2019 को अदा किया गया था और अगला कूपन 1 दिसंबर 2020 को अदा किया जाएगा। लेकिन एक साल के दौरान ब्याज हर दिन बनता है और जमा होता रहता है यानी एक्रू (Accrue) होता रहता है।

हर दिन का एक्रूड ब्याज (Daily accrued interest) = सालाना ब्याज (coupon) रकम / 365

= 80.01/365

= 0.219452 Paisa.

मतलब यह कि इस बॉन्ड को होल्ड करने वाले को हर दिन 0.219452 की कमाई हो रही है।

आज 21st May 2020 है; आज से 172 दिन पहले पिछला कूपन मिला था। मतलब कि इस बॉन्ड को 172 दिनों तक होल्ड करने पर बॉन्ड होल्डर को कमाई होगी –

0.219452 * 172

= Rs.37.745/-

ऊपर के स्क्रीनशॉट में आप देख चुके हैं कि एक्रूड इंटरेस्ट 37.86 दिख रहा है जो कि हमारे कैलकुलेशन से मिलता जुलता है।

वहां पर सेटलमेंट कीमत ₹1115.47 दिख रही है। इसमें एक्रूड इंटरेस्ट शामिल है। तो आप अपने सेटलमेंट कीमत को दो हिस्सों में बांट सकते हैं।

सेटेलमेंट कीमत = बॉन्ड की कीमत + एक्रूड इंटरेस्ट (Accrued Interest)

= 1077.609 + 37.8615

=1115.47/-

यहां पर सेटलमेंट कीमत में एक्रूड इंटरेस्ट इसलिए शामिल है क्योंकि आप जब बॉन्ड खरीदते हैं तो आपको बॉन्ड बेचने वाले को उस दिन तक के जमा हुए एक्रूड इंटरेस्ट को भी देना होता है। ये उसकी कमाई है क्योंकि बॉन्ड तब तक उसके पास था। लेकिन जब अगला कूपन दिया जाएगा तो ये उसको नहीं बल्कि आपको मिलेगा क्योंकि तब बॉन्ड आप के पास होगा। इसी लिए जितने दिन तक बॉन्ड उसके पास रहा उतने दिनों का ब्याज (एक्रूड इंटरेस्ट ) भी आपको देना होता है।

बॉन्ड की दुनिया में सेटेलमेंट प्राइस (कीमत) को डर्टी प्राइस -Dirty Price- कहा जाता है और सेटेलमेंट कीमत में से एक्रूड इंटरेस्ट को निकालने के बाद बची कामत को क्लीन प्राइस- Clean Price- कहा जाता है।

15.5 – क्या आपके बॉन्ड में निवेश करना चाहिए?

अगर आपने हमारे सभी अध्याय और मॉड्यूल को पढ़ा है, तो आप को सब पता होगा कि मैं पूरी तरीके से इक्विटी वाला आदमी हूं। मैंने यह भी कई बार कहा है कि एक अच्छे लॉन्ग टर्म पोर्टफोलियो के लिए इक्विटी में पूरा 100% पैसा रखना शायद सही तरीका नहीं होता है। मैं हमेशा इस बात को समझता और जानता था कि मुझे अपनी इस गलती को सुधारना है और मैं अपने निवेश को थोड़ा सा डायवर्सिफाई करना चाहता था। लेकिन मैंने ऐसा कभी नहीं किया और मैं इसमें देर करता गया।

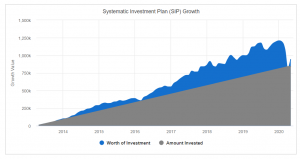

अब कोविड-19 की वजह से ऐसा हुआ

एक महीने से कम में इंडेक्स में 40% की गिरावट आई। मेरी सारी कमाई चली गई। शायद जब से मैंने निवेश करना शुरू किया था कभी ऐसा नहीं हुआ था। 10 साल से चल रही मेरी SIP भी नेगेटिव में चली गई। मुझे लगता है कि 2008 के बाजार की गिरावट में भी ऐसा नहीं हुआ था। वैल्यू रिसर्च की वेबसाइट से मिले इस चार्ट पर नजर डालिए

शायद अब मुझे एसेट डायवर्सिफिकेशन पर ध्यान देना चाहिए। अगर आपने भी अभी तक एसेट एलोकेशन ठीक से नहीं किया है तो आपको भी सोचना चाहिए।

आज के सामने एसेट के कई विकल्प हैं

- इक्विटी

- इक्विटी म्युचुअल फंड

- बॉन्ड

- डेट म्युचुअल फंड

- सॉवरिन गोल्ड बॉन्ड

- बैंक फिक्स डिपाजिट

इन सारे एसेट को अलग अलग तरह से मिला कर आप अपने लिए सही मिश्रण बना सकते हैं और अपने लिए एक अच्छा ऐसेट एलोकेशन कर सकते हैं। जिससे आपका पोर्टफोलियो का लक्ष्य पूरा हो सके आगे।

आने वाली अध्यायों में हम पोर्टफोलियो के बारे में चर्चा करेंगे और यह देखेंगे कि आप ऐसा पोर्टफोलियो कैसे बना सकते हैं जो आपके गोल या लक्ष्य को पूरा कर सके। लेकिन उससे पहले हम इंडेक्स फंड पर चर्चा करेंगे।

इस अध्याय की मुख्य बातें

- एक टैक्स फ्री बॉन्ड में कूपन यानी ब्याज टैक्स फ्री होता है

- PSU के डेट में हमेशा सरकार की गारंटी निहित है इसलिए वहां पर क्रेडिट रिस्क कम होता है

- कूपन हमेशा फेस वैल्यू के प्रतिशत के तौर पर दिया जाता है

- किसी बॉन्ड का YTM वास्तव में बॉन्डहोल्डर का वास्तविक यील्ड -effective yield- होता है

- बॉन्ड खरीदने वाला, बॉन्ड बेचने वाले को एक्रूड इंटरेस्ट देता है