प्रिय पाठकों,

इस अध्याय को भी एक मेहमान ने लिखा है। इस अध्याय के लेखक हैं हमारे सहयोगी भुवन । वैसे इस अध्याय से जुड़े सवालों का जवाब मैं ही दूंगा। – कार्तिक रंगप्पा

29.1 संक्षिप्त विवरण

अध्याय 7 में हमने ये जाना था कि म्यूचुअल फंड क्या होते हैं और ये कैसे काम करते हैं। उसको दोहरा लेते हैं – म्यूचुअल फंड कई लोगों का सामूहिक निवेश है जिसे एक फंड हाउस उन निवेशकों की तरफ से संयुक्त रूप से निवेश और मैनेज करता है। जब आप किसी म्यूचुअल फंड में कट ऑफ (cut off) टाइम के पहले निवेश करते हैं तो आपको उस दिन की NAV पर यूनिट एलॉट (allot) की जाती है। उस दिन की NAV आधी रात को बताई जाती है। अगर आपने निवेश कट ऑफ (cut off) टाइम के बाद किया तो आपको यूनिट अगले दिन की NAV के आधार पर एलॉट (allot) होती है। मतलब ये कि हर काम दिन खत्म होने के बाद ही होता है।

लेकिन अगर म्यूचुअल फंड यूनिट शेयर बाजार में रिलायंस या फिर इन्फोसिस जैसे दूसरे स्टॉक की तरह खरीदे बेचे जा सकें तो? ETF यही सुविधा देता है। ETF यानी एक्सचेंज ट्रेडेड फंड भी सामूहिक निवेश का एक जरिया है जिसमें एक फंड निवेशकों की सामूहिक रकम को स्टॉक, बॉन्ड, या कमोडिटी में निवेश करते हैं और इसकी यूनिट को शेयर बाजार पर खरीदा और बेचा जा सकता है, कभी भी, किसी भी दूसरे शेयर की तरह।

ETF यानी एक्सचेंज ट्रेडेड फंड और म्यूचुअल फंड में और भी कुछ अंतर होते हैं लेकिन उस पर हम बाद में चर्चा करेंगे। पहले ETF को ठीक से समझ लेते हैं।

29.2 – ETF का इतिहास

म्यूचुअल फंड पिछले 100 सालों से किसी ना किसी रूप में चल रहे हैं। पहला ओपन एंडेड म्यूचुअल फंड अमेरिका में 1924 में लॉन्च हुआ था और अभी तक चल रहा है। भारत में पहला म्यूचुअल फंड 1964 में लॉन्च हुआ था। म्यूचुअल फंड ने आम निवेशक के लिए स्टॉक, बॉन्ड, रीयल एस्टेट और कमोडिटी में निवेश को आसान बना दिया है। एक्सचेंज ट्रेडेड फंड यानी ETF इसी का अगला अवतार हैं।

ETF का इतिहास अधिक पुराना नहीं है। SPDR S&P 500 ट्रस्ट, जिसे पहला ETF माना जाता है, उसे अमेरिका में 1993 में लॉन्च किया गया था। आज इसे दुनिया में सबसे अधिक ट्रेड होने वाली सिक्योरिटी माना जाता है। भारत का पहला ETF है NiftyBeES, ये निफ्टी 50 को ट्रैक करता है और इसे सन 2000 में शुरू किया गया था। इसे बेंचमार्क AMC ने लॉन्च किया था। बाद में इसे गोल्डमैन सैक्स ने, फिर रिलायंस ने और फिर निप्पॉन इंडिया म्यूचुअल फंड ने ले लिया।

29.3 – भारत में ETF

वैसे तो भारत में ETF को आए हुए समय हो चुका है लेकिन आम रिटेल निवेशक में ये अभी भी लोकप्रिय नहीं हैं। वित्तीय संस्थाएं और HNI ही ज्यादातर इनका इस्तेमाल करते हैं। उदाहरण के तौर पर देश के सबसे बड़े ETF यानी SBI Nifty 50 ETF में कुल 89,441.55 करोड़ रूपए लगे हैं, लेकिन ये रकम इसलिए बड़ी है क्योंकि EPFO यानी एम्पलॉइज प्रॉविडेंट फंड आर्गेनाइजेशन ने इस ETF में निवेश किया हुआ है।

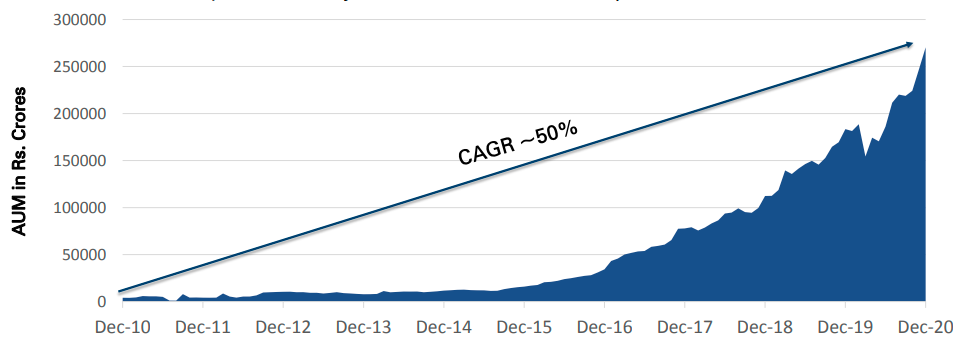

ETF का कुल AUM के बढ़ने की वजह ये हैं

- निफ्टी और सेंसेक्स ETF में EPFO का निवेश

- CPSE ETF और भारत 22 ETF के जरिए भारत सरकार का विनिवेश

- सरकार के द्वारा भारत बॉन्ड डेट ETF को शुरू करना और उसको प्रचारित करना। इन सभी ETF में रिटेल का निवेश काफी कम है सारा निवेश दूसरे स्त्रोतों से आता है।

इसमें रिटेल निवेश का हिस्सा अभी भी काफी कम है लेकिन ये हिस्सा लगातार बढ़ रहा है। साथ ही, एक्सचेंज पर इनका ट्रेडिंग वाल्यूम भी बढ़ रहा है।

https://twitter.com/NSEIndia/status/1347173764786577409?ref_src=twsrc%5Etfw%7Ctwcamp%5Etweetembed%7Ctwterm%5E1347173764786577409%7Ctwgr%5E%7Ctwcon%5Es1_c10&ref_url=https%3A%2F%2Fzerodha.com%2Fvarsity%2Fchapter%2Fexchange-traded-funds-etf%2F

निफ्टी BeES जो कि 20 साल पुराना है उसका AUM सिर्फ 2800 करोड़ का है। ETF के कम लोगों तक पहुंचने की कई वजहें हैं।

- भारत का बाजार काफी छोटा है, यहां पर अभी भी सिर्फ 1.7 करोड़ एक्टिव डीमैट एकाउंट हैं और ETF खरीदने के लिए डीमैट एकाउंट का होना जरूरी है। म्यूचुअल फंड में निवेश के लिए ये शर्त नहीं है।

- म्यूचुअल फंड और ETF जैसे निवेश के साधनों को लोगों तक पहुंचाने के लिए इसको पुश(push) करना पड़ता है यानी बेचना पड़ता है। म्यूचुअल फंड को बेचने के लिए डिस्ट्रीब्यूटर और प्लेटफॉर्म को कमीशन मिलता है इसलिए वो अधिक लोगों तक पहुंच सका है, ETF में ऐसा नहीं होता इसलिए उसकी पहुंच कम है।

- म्यूचुअल फंड की तुलना में ETF को समझना मुश्किल है, इस अध्याय से आपको इसे समझने में मदद मिलेगी।

- ज्यादातर AMC अपने ETF का प्रचार- प्रसार उस तरह से नहीं करतीं जिस तरह से म्यूचुअल फंड का करती हैं क्योंकि उनको ETF में कम मार्जिन मिलता है यानी कमाई कम होती है। AUM कम होने की वजह से भी वो इस पर ज्यादा ध्यान नहीं देती हैं।

29.4 – ETF क्या होता है?

ETF भी म्यूचुअल फंड की तरह ही निवेश का एक ऐसा जरिया है जो कई तरह के इंस्ट्रूमेंट के बास्केट (basket) या समूह में निवेश करता है। लेकिन म्यूचुअल फंड और ETF में समानता बस यहीं तक है। ETF को आप दिन भर कभी भी उसकी उस समय की कीमत पर एक शेयर की तरह से खरीद और बेच सकते हैं जो कि म्यूचुअल फंड के साथ संभव नहीं है।

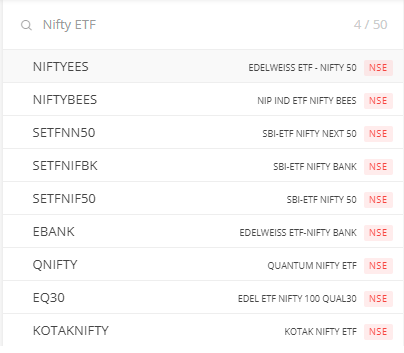

उदाहरण के तौर पर अगर आप जीरोधा काइट पर निफ्टी ETF को सर्च करेंगे तो आपको बहुत सारे ETF दिखाई देंगे जो कि निफ्टी 50 को ट्रैक करते हैं।

29.5 – ETF काम कैसे करता है?

जब आप एक म्यूचुअल फंड खरीदते हैं तो AMC आपसे पैसे लेता है, फिर उसे कई तरह की सिक्योरिटीज में निवेश करता है और फिर दिन पूरा होने पर आपके फंड का NAV बताता है। इसी तरह से जब आप म्यूचुअल फंड को रिडीम करते हैं तो AMC सिक्योरिटीज को बेच कर आपको पैसे दे देता है। लेकिन जब आप ETF को खरीदते हैं तो आमतौर पर आपका AMC से कोई संपर्क नहीं होता है। आप ETF को सीधे एक्सचेंज पर खरीदते या बेचते हैं। मतलब दो निवेशकों के बीच का लेन-देन होता है।

29.6 – क्रिएशन और रीडेम्पशन का तरीका (Creation and Redemption Mechanism)

ऊपर मैंने कहा कि ETF को खरीदते और बेचते वक्त आमतौर पर निवेशक का AMC से कोई संपर्क नहीं होता है, आइए इसका मतलब समझते है। आपको याद होगा कि अध्याय 6 में हमने चर्चा की थी कि MF के लेन-देन में 3 पक्ष शामिल होते हैं- AMC, कस्टोडियन और RTA, जबकि ETF का तरीका एकदम अलग होता है। ETF में जिस तरीके का इस्तेमाल होता है उसे क्रिएशन और रीडेम्पशन मेकैनिज्म (creation and redemption mechanism) कहते हैं । इस मेकैनिज्म को जानने के पहले कुछ और बातें जानना जरूरी है –

- NAV, iNAV, बाजार कीमत (Market Price)

- मार्केट मेकर और ऑथराइज्ड पार्टिसिपेंट (Market Makers and Authorised Participant)

- क्रिएशन यूनिट (Creation Unit)

- प्रीमियम और डिस्काउंट (Premium and Discount)

- ट्रैकिंग एरर (Tracking Error)

मार्केट कीमत/ प्राइस

जब आप म्यूचुअल फंड खरीदते हैं तो उसकी NAV देखते हैं, इसी तरह से जब आप ETF खरीदते हैं तो आप जीरोधा काइट पर उसकी मार्केट प्राइस देखते हैं।

ये कीमत बाजार में मांग, सप्लाई और ट्रेडिंग की मात्रा पर निर्भर करती है। ये कीमत सही है, महंगी है या कम है ये पता चलता है NAV से।

NAV

किसी भी दूसरे म्यूचुअल फंड की तरह से हर ETF का भी NAV होता है जो कि दिन के अंत में पता चलता है। आपको याद दिला दें कि NAV में उस हर एसेट की कीमत शामिल होती है जो कि फंड के पास हैं। NAV निकालने का फार्मूला है –

NAV = (सभी एसेट की कीमत यानी Value of all the assets – कुल खर्च यानी the expenses)/ शेयरों या यूनिटों की संख्या यानी number of shares (units)

लेकिन ETF को तो दिन में किसी भी समय खरीदा या बेचा जा सकता जबकि NAV का पता दिन के अंत होने पर ही चलता है तो सौदे के समय सही NAV क्या है? इसको पता करने के लिए iNAV का प्रयोग होता है।

इंट्रा डे या इंडिकेटिव नेट एसेट वैल्यू (Intraday/Indicative NAV or iNAV)

ETF को बाजार में तुरन्त खरीदा जा सकता है इसलिए आपके सौदे के समय सही NAV क्या है, इसको पता करना जरूरी होता है। इसे ही पता करने के लिए iNAV का प्रयोग होता है। आमतौर पर AMC हर 10-15 सेकेन्ड पर iNAV निकालती रहती हैं और उसे अपनी वेबसाइट पर डालती रहती हैं। iNAV निकालने का फार्मूला –

iNAV = ETF के बास्केट में शामिल सभी सिक्योरिटीज की अंतिम ट्रेड कीमत या लास्ट ट्रेडेड प्राइस X ETF के क्रिएशन बास्केट में शामिल शेयरों की कुल संख्या + बची हुई नकद रकम (यानी वो रकम जिसको अभी तक निवेश नहीं किया गया है)/ ETF के क्रिएशन बास्केट में शामिल कुल शेयरों की संख्या

iNAV = last traded price of all the securities in the ETF basket X number of shares in the ETF creation basket + cash component (i.e.cash which is not deployed in the ETF) divided by total ETF shares in the creation basket.

इसी iNAV से पता चलता है कि बाजार में सौदे के समय किसी ETF का NAV क्या है। आप एक्सचेंज पर चल रही कीमत से इसकी तुलना कर सकते हैं।

क्रिएशन यूनिट (Creation Unit)

आप ETF की यूनिट को शेयर बाजार यानी स्टॉक एक्सचेंज पर तो खरीद ही सकते हैं, लेकिन आप चाहें तो इसे सीधे AMC से भी खरीद सकते हैं। अंतर बस ये है कि आप AMC से एक या दो यूनिट नहीं खरीद सकते, आप AMC से ETF को क्रिएशन साइज में ही खरीद या रिडीम कर सकते हैं। ये क्रिएशन साइज यूनिट की वो संख्या है जितने यूनिट आपको एक साथ खरीदने या बेचने जरूरी होते हैं। उदाहरण के तौर पर ICICI Nifty 50 ETF का क्रिएशन साइज 50,000 यूनिट का है, जिसकी कीमत है 80 लाख रूपए। मतलब ICICI से इस ETF के यूनिट खरीदने हों तो एक साथ 50,000 यूनिट खरीदने होंगे यानी 80 लाख रूपए एक साथ लगाने होंगे। ऐसा ही रिडीम करने पर भी करना होगा। वास्तव में क्रिएशन साइज सिक्योरिटीज के उस बास्केट का एक प्रतिनिधित्व करता है जिनमें उस ETF नें निवेश किया है। जैसे ICICI Nifty 50 ETF जिन कंपनियों के शेयरों में जिस वेटेज (weightage) यानी अनुपात में निवेश कर रखा है आपको अगर Nifty 50 की हर कंपनी के शेयर उसी अनुपात में खरीदना हो तो आपको कितने रूपए लगाने होंगे। यही रकम उस ETF का क्रिएशन साइज होती है।

मार्केट मेकर और ऑथराइज्ड पार्टिसिपेंट (Market Makers and Authorised Participant/ AP)

म्यूचुअल फंड को खरीदने या बेचने के लिए आपको किसी और निवेशक को नहीं तलाशना पड़ता क्योंकि आप AMC से खरीदते हैं और फिर वही इसे रिडीम भी करती है। लेकिन एक्सचेंज पर ETF को बेचने वाला या खरीदने वाला जरूरी होता है क्योंकि सिर्फ एक पार्टी की तरफ से सौदा नही हो सकता। इसीलिए AMC को ये इंतजाम करना होता है कि एक्सचेंज पर ETF में लिक्विडिटी हो, जिससे निवेशक को यूनिट खरीदने या बेचने में दिक्कत ना हो। इसी काम के लिए मार्केट मेकर को रखा जाता है। इनका काम होता है कि ये बिड कीमत पर खरीदें और ऑफर कीमत पर बेचें। इनको AMC की तरफ से नियुक्त किया जाता है। हर बिड और ऑफर के बीच में जो अंतर होता है यही इन मार्केट मेकर्स की कमाई होती है। वैसे ये अंतर काफी कम होता है लेकिन लगातार ये काम करते रहने से कुल मिला कर ये रकम काफी बड़ी हो जाती है।

आमतौर पर बड़े ब्रोकर ये काम करते हैं।

प्रीमियम और डिस्काउंट (Premium and Discount)

ETF को एक्सचेंज पर कभी भी खरीदा और बेचा जाता है इसलिए उसकी कीमत इस बात पर भी निर्भर करती है कि उस समय कितने लोग बेचना चाहते हैं और कितने खरीदना चाहते हैं यानी कि डिमांड और सप्लाई कीमत पर असर डालती है। लेकिन ETF की कीमत उसके NAV से भी जुड़ी होती है और उसके करीब ही रहती है। जब कभी एक्सचेंज पर ETF की कीमत डिमांड और सप्लाई की वजह से उसके NAV से ऊपर चली जाती है तो उसे प्रीमियम कहते हैं और जब एक्सचेंज पर कीमत NAV से नीचे चली जाती है तो उसे डिस्काउंट कहा जाता है।

ट्रैकिंग एरर (Tracking Error)

ETF के NAV के सालाना रिटर्न और जिस इंडेक्स को वो ETF ट्रैक करता है उसके सालाना रिटर्न के बीच के अंतर के एनुअलाइज्ड स्टैन्डर्ड डेविएशन को ट्रैकिंग एरर कहते हैं। ये हमें बताता है कि कोई ETF अपने इंडेक्स को कितनी अच्छी तरह से ट्रैक कर रहा है। उदाहरण के तौर पर अगर निफ्टी 50 ने 10% का रिटर्न दिया है और ETF ने 9.8% का ही रिटर्न दिया है तो ट्रैकिंग एरर 0.2% होगा। आमतौर पर, ETF या इंडेक्स फंड का रिटर्न किसी भी इंडेक्स के मुकाबले कम दिखेगा क्योंकि वहां पर एक्सपेंस रेश्यो होता है जो कि इंडेक्स में नहीं होता।

किसी इंडेक्स फंड या ETF का ट्रैकिंग एरर कम होने का मतलब ये होता है कि वो अपने इंडेक्स को अच्छे से ट्रैक कर रहा है। वैसे ये इतना सीधा भी नहीं है लेकिन इस पर हम बाद में चर्चा करेंगे।

इन सब को समझने के बाद आइए अब वापस लौटते हैं क्रिएशन और रिडेम्पशन मेकैनिज्म की तरफ

क्रिएशन और रिडेम्पशन मेकैनिज्म के महत्वपूर्ण माने जाने की कई वजहें हैं। जैसे पहली वजह है कि किसी ETF को हमेशा स्टॉक एक्सचेंज पर ही खरीदना जरूरी नहीं है, आप इसे सीधे AMC से भी खरीद सकते हैं लेकिन अगर आप क्रिएशन साइज के मल्टीपल (multiple) में इसे खरीद रहे हैं तो सीधे AMC से खरीदने में फायदा है। फायदा ये है कि आपको लिक्विडिटी से जुड़ी समस्या का सामना नहीं करना पड़ेगा। एक्सचेंज पर खरीदने पर ऐसा हो सकता है कि अगर आपने बड़ी संख्या में ETF को खरीदने का ऑर्डर डाला तो एक्सचेंज पर लिक्विडिटी ना होने की वजह से उसका दाम बढ़ जाए और आपको अधिक कीमत चुकानी पड़े। AMC से खरीदने पर ऐसा नहीं होगा।

जैसे ऊपर के उदाहरण में मैंने बताया कि ICICI Nifty 50 ETF का क्रिएशन साइज 50,000 यूनिट का है, जिसकी कीमत करीब 80 लाख रूपए है। आप अगर 80 लाख की या उसके गुणक यानी मल्टीपल में रकम निवेश करना चाहें तो आप सीधे ICICI AMC के पास जा सकते हैं। वो आपके लिए 50,000 यूनिट क्रिएट कर देंगे और वो 50,000 यूनिट आपके डीमैट एकाउंट में आ जाएंगी। ये यूनिट आपको iNAV पर मिलेंगी। इसी तरह आप अगर इस क्रिएशन साइज में रिडीम करना चाहें तो बस इतने यूनिट ICICI AMC को ट्रांसफर कर दें और रकम आपके बैंक एकाउंट में आ जाएगी।

क्रिएशन और रिडेम्पशन मेकैनिज्म के महत्वपूर्ण होने की एक और वजह ये है कि इसके जरिए ETF आर्बिट्राज किया जाता है। जैसा कि अब आप जानते हैं कि कई बार ETF की ट्रेडिंग प्रीमियम या डिस्काउंट पर होने लगती है, मार्केट मेकर्स का काम है कि वो इस पर नियंत्रण रखें, इसके लिए वो क्रिएशन और रिडेम्पशन मेकैनिज्म का इस्तेमाल करते हैं।

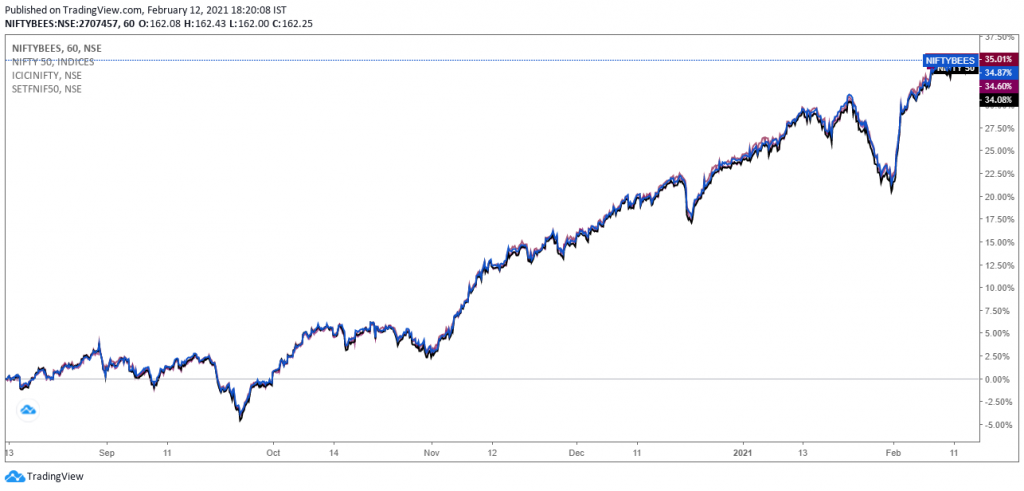

आमतौर पर ETF अपने NAV के आसपास ही ट्रेड करते हैं। Nifty BeEs, SBI Nifty ETF, ICICI Nifty ETF और Nifty 50 की तुलना पर नजर डालिए।

लेकिन जब बाजार में वोलैटिलिटी बढ़ती है, तो ETF में प्रीमियम या डिस्काउंट आ जाता है। जैसे जब मार्च 2020 में कोविड 19 की वजह से बाजार में गिरावट आई तो ऐसा ही हुआ, देखिए कि बड़े और लोकप्रिय ETF जैसे Nifty BeEs, SBI Nifty ETF ने उस दौरान (मार्च – अप्रैल 2020) Nifty 50 की तुलना में कैसा प्रदर्शन किया।

ऐसे समय में ही मार्केट मेकर्स काम आते हैं। अगर बाजार में प्रीमियम है तो ऑथराइज्ड पार्टिसिपेंट (Authorised Participant/ AP) बाजार से उन शेयरों को खरीदने लगते हैं जो कि क्रिएशन बास्केट का हिस्सा हैं। AP इन शेयरों को उसी वेटेज (weightage) में खरीदते हैं जैसा कि क्रिएशन बास्केट में है। फिर AP इन शेयरों को AMC को देते हैं जो इनकी यूनिट बना कर AP को दे देते हैं। फिर AP इनको ETF यूनिट के तौर पर एक्सचेंज पर बेचते हैं।

इसी तरह से अगर बाजार में डिस्काउंट है तो AP बाजार से ETF यूनिट खरीद कर AMC को देते हैं इनके बदले में AMC वो अंडरलाइंग शेयर AP को देते हैं जिसे AP एक्सचेंज पर बेचते हैं। प्रीमियम और डिस्काउंट के दौरान इस तरह के सौदों में NAV और प्रीमियम या डिस्काउंट के बीच का अंतर ही AP की कमाई होती है।

इसका एक उदाहरण मोतीलाल ओसवाल NASDAQ 100 का है, 2017 – 2018 में ये ETF अपने NAV से काफी ज्यादा प्रीमियम पर ट्रेड हो रहा था, प्रीमियम 20% से ऊपर पहुंच गया था। ऐसा शायद इसलिए हो रहा था क्योंकि शायद कम मार्केट मेकर्स काम कर रहे थे और लिक्विडिटी कम थी। नीचे हम वैल्यू रिसर्च से लिया गया एक चार्ट दिखा रहे हैं जिसमें NAV और कीमत की तुलना है। जरा दोनों के बीच का अंतर देखिए।

उस समय कोई इस स्थिति का फायदा उठा सकता था, उसे बस ये करना था कि वो मोतीलाल ओसवाल AMC के पास जाता और उनसे यूनिट क्रिएट करने को कहता। उसे ये यूनिट अपने NAV पर मिलती। बाद में वो इन यूनिट को बाजार में प्रीमियम पर बेच कर अच्छी कमाई कर सकता था।

ये प्रीमियम काफी लंबे समय तक बना रहा था। जहां तक मुझे याद है कि फिर मोतीलाल ओसवाल ने नए मार्केट मेकर्स नियुक्त किए और फिर एक फंड ऑफ फंड भी लॉन्च किया था जिससे प्रीमियम को काबू में लाया गया। तो, उस समय 2018 में मार्केट मेकर्स ने NAV पर मोतीलाल ओसवाल की यूनिट बनवाई औऱ फिर उसे एक्सचेंज पर प्रीमियम पर बेचा और इन दोनों के अंतर वाली रकम की कमाई की औऱ साथ ही, प्रीमियम भी ठीक करा दिया।

तो इस तरह से ETF के क्रिएशन और रिडेम्पशन मेकैनिज्म का इस्तेमाल लिक्विडिटी बढ़ाने और प्रीमियम तथा डिस्काउंट आर्बिट्राज के लिए किया जाता है।

29.7 – ETF लिक्विडिटी

ETF की खरीद और बिक्री के लिए ये सबसे ज्यादा महत्वपूर्ण चीज है। जब भी कोई ETF में निवेश करता है तो वो उसके AUM पर नजर डालता है और ये देखता है कि उसमें ट्रेडिंग वॉल्यूम कितना है मतलब लिक्विडिटी कितनी है। ये दोनों चीजें महत्वपूर्ण तो हैं लेकिन सिर्फ हर दिन का ट्रेडिंग वॉल्यूम या AUM का आकार देख कर लिक्विडिटी का अंदाजा नहीं लगाया जा सकता।

आइए समझते हैं कि ETF में लिक्विडिटी का मतलब क्या है, लेकिन साथ ही, यहां पर ये याद रखना जरूरी है कि ETF भले ही स्टॉक की तरह से ट्रेड होते हैं लेकिन वो स्टॉक नहीं हैं।

सेकेन्डरी मार्केट लिक्विडिटी (Secondary Market liquidity)

जब आप किसी ट्रेडिंग प्लेटफॉर्म पर ETF को देखते हैं तो आपको ऐसी स्क्रीन दिखाई देती है जिसमें बिड (Bid) और आस्क (Ask) के क्वोट (Quote) होते हैं। इससे आपको उस ETF में लिक्विडिटी का अंदाज मिलता है। लेकिन ये पूरी बात नहीं है। नीचे के चित्र में दो ETF – मिराए निफ्टी 50 ETF और LIC निफ्टी 50 ETF की तुलना दिखाई गई है, LIC निफ्टी 50 ETF का AUM 618 करोड़ रूपए है जबकि मिराए निफ्टी 50 ETF का AUM 483 करोड़ है लेकिन दोनों में ही करीब 500 ETF यूनिट की ही ट्रेडिंग हुई है।

ऐसे में आप सोच सकते हैं कि ये दोनों ही छोटे ETF हैं औऱ क्योंकि इनमें कम ट्रेड होता है, इसलिए इनमें निवेश करने से बचना चाहिए। लेकिन ये सही नहीं है, स्क्रीन पर दिखने वाली लिक्विडिटी ही सब कुछ नहीं होती है।

ETF मार्केट डेप्थ (ETF Market Depth)

आप मिराए निफ्टी 50 ETF पर नजर डालेंगे तो वहां पर आपको 60,000 यूनिट बिकने के लिए मौजूद दिखेंगे, मतलब अगर आपने मार्केट ऑर्डर भी डाल दिया (वैसे, ETF के लिए मार्केट ऑर्डर डालना एक गलती है) तो आपको 157.44 पर काफी यूनिट मिल सकते हैं। हो सकता है कि ये बिड और ऑफर किसी मार्केट मेकर ने डाला हो। लेकिन फिर भी बाजार से इतने यूनिट खरीदे जा सकते हैं। उधर, LIC निफ्टी 50 ETF में एकदम ही लिक्विडिटी नहीं है। अगर किसी ने गलती से 100 यूनिट का भी ऑर्डर डाल दिया तो उसको लास्ट ट्रेडेड प्राइस से काफी ऊपर की औसत कीमत पर यूनिट मिलेगी क्योंकि वॉल्यूम है नहीं और हर यूनिट पिछले यूनिट से ऊपर कीमत पर मिलेगी।

इस से आपको समझ आ गया होगा कि AUM और ट्रेडिंग वॉल्यूम ही सब कुछ नहीं होता। आमतौर पर मार्केट मेकर जो यूनिट होल्ड करते हैं वो मार्केट डेप्थ में नहीं दिखते। लेकिन जब आप बाजार में लिमिट ऑर्डर डालते हैं तो मार्केट मेकर बेचने का ऑर्डर डालते हैं औऱ आपका ट्रेड पूरा हो जाता है। लेकिन हर ETF में मार्केट मेकर नहीं होते। इसलिए जब आप सही ETF की जांच पड़ताल यानी ड्यू डिलिजेंस (Due Diligence) करें तो ये भी पता करना चाहिए कि मार्केट मेकर्स की क्या स्थिति है। इस पर हम आगे बात करेंगे।

मिराए और LIC निफ्टी 50 ETF ने इंडेक्स यानी निफ्टी 50 के मुकाबले कैसा प्रदर्शन किया है इस पर नजर डालें तो आपको दिखेगा कि मिराए हमेशा निफ्टी के आसपास रहा है जबकि LIC हमेशा ऊपर नीचे होता रहा है, कभी प्रीमियम पर तो कभी डिस्काउंट पर।

प्राइमरी मार्केट

ETF की लिक्विडिटी का तीसरा स्तर है, प्राइमरी लिक्विडिटी का। भले ही, ETF को शेयरों की तरह से ट्रेड किया जाता है लेकिन वो शेयर नहीं होते हैं। आपको पता है कि कंपनी के शेयरों की एक निश्चित संख्या ही होती है लेकिन ETF के साथ ऐसा नहीं होता है। AMC कभी भी नए यूनिट बना सकती है। आमतौर पर बड़े निवेशक/ HNI और वित्तीय संस्थान एस्सचेंज पर ETF नहीं खरीदते हैं। वो इसे सीधे AMC से खरीदते हैं। इसलिए ये यूनिट ट्रेडिंग प्लेटफॉर्म पर मार्केट डेप्थ में नहीं दिखते।

अंडरलाइंग शेयरों की लिक्विडिटी

ETF की लिक्विडिटी का अंतिम और सबसे महत्वपूर्ण स्तर है उन शेयरों की लिक्विडिटी जो उस ETF की बास्केट में शामिल हैं। आपको पता ही है कि ETF में एक इंडेक्स या कई शेयर शामिल होते हैं, इस वजह से किसी ETF की लिक्विडिटी उन शेयरों की लिक्विडिटी पर भी निर्भर करती है।

इसको एक उदाहरण से समझने की कोशिश करते हैं। भारत में अभी तक कोई भी स्मॉल कैप ETF नहीं है, पता है क्यों? क्योंकि जैसे जैसे सबसे बड़ी 200 कंपनियों से नीचे पहुंचते हैं वैसे वैसे लिक्विडिटी कम होती जाती है। नीचे वाले स्टॉक में आउटस्टैन्डिंग शेयर कम होते हैं, उनका ड्रेडिंग वॉल्टूम कम होता है और वे लगातार लोअर या अपर सर्किट छूते रहते हैं।

अब मान लीजिए कि एक स्मॉल कैप ETF फंड है और उसमें अचानक मांग बढ़ जाती है। ऐसे में, इस मांग को पूरा करने के लिए मार्केट मेकर को नई यूनिट बनानी पड़ेगी। अगर अंडरलाइंग स्मॉल कैप में लिक्विडिटी नहीं है और उसमें सर्किट लगा है तो नई यूनिट बनाना मुश्किल होगा। तब वो ETF भी प्रीमियम पर ट्रेड करने लगेगा क्योंकि मार्केट मेकर नई यूनिट बना कर अतिरिक्त मांग को पूरा नहीं कर पाया है। स्मॉल कैप शेयरों के साथ ऐसा होना आम बात है, यहां तक कि कई बार मिड कैप स्टॉक में भी लिक्विडिटी की समस्या रहती है। इसीलिए ये कहा जाता है कि कोई ETF उतना ही लिक्विड होता है जितने उसके अंडरलाइंग स्टॉक लिक्विड होते हैं। लार्ज कैप ETF जैसे निफ्टी 50 ETF में ये समस्या नहीं रहती क्योंकि उसमें सबसे बड़े और लिक्विड 50 स्टॉक ही होते हैं।

तो कुल मिला कर ट्रेडिंग वॉल्यूम और AUM महत्वपूर्ण हैं लेकिन किसी ETF के बारे में वो सब कुछ नहीं बताते।

29.8 – भारत में ETF के रूप

जैसा कि मैंने अध्याय के शुरू में ही कहा कि भारत में ETF अभी नए नए हैं। अभी देश में करीब 88 ETF हैं और इनमें से अधिकतर इक्विटी ETF हैं। एक नजर डालते हैं कि आपके पास कौन से विकल्प हैं –

- इक्विटी ETF

आमतौर पर यहां दो प्रकार के ETF होते हैं एक सीधे मार्केट कैप के वजन (weight/ वेट) पर आधारित ETF जो सीधे इंडेक्स को ट्रैक करते हैं जैसे कि निफ्टी 50, निफ्टी 100 या सेंसेक्स को। दूसरी तरह के ETF को स्मार्ट बीटा ETF कहते हैं जो कि वैल्यू (value), क्वालिटी (quality), लो-वोलैटिलिटी (low- volatility)या मोमेंटम (momentum) आदि का पीछा करते हैं।

- डेट (Debt) ETF

इस कैटेगरी में डेट जी सेक (Debt G sec) और भारत बॉन्ड ETF जैसे विकल्प हैं, जो सिर्फ PSU के बॉन्ड में ही निवेश करते हैं। इनके अलावा निप्पॉन (Nippon) का CPSE+SDL ETF जैसा विकल्प है जो कि PSU बॉन्ड के अलावा स्टेट डेवलपमेन्ट लोन (SDL) में निवेश करता है।

- कमोडिटी ETF

इस कैटेगरी में अभी सिर्फ एक ही विकल्प है – गोल्ड ETF

क्या सभी ETF पैसिव (passive) होते हैं?

ये सवाल बार बार पूछा जाता है। अभी भारत के अधिकतर बड़े ETF पैसिव हैं, वो निफ्टी या सेंसेक्स जैसे बड़े इंडेक्स को ट्रैक करते हैं। लेकिन स्मार्ट बीटा ETF पैसिव नहीं हैं, भले ही वो इंडेक्स को ट्रैक करते हों लेकिन ये ETF हाइब्रिड होते हैं यानी वो एक्टिव और पैसिव दोनों ही होते हैं, जैसा कि हमने स्मार्ट बीटा वाले अध्याय में समझा था। दुनिया के बाकी जगहों पर भी 80 से 90 प्रतिशत ETF पैसिव हैं, लेकिन अब अमेरिका में पहला पूरी तरह से एक्टिव ETF आ गया है। उम्मीद की जा सकती है कि जल्दी ही भारत में भी हमें ऐसे ETF देखने को मिलेंगे।

ETF ड्यू डिलिजेंस (due diligence) यानी जांच पड़ताल

अब तक आप ये समझ चुके हैं कि ETF क्या होते हैं और काम कैसे करते हैं। अब कुछ ऐसी चीजें जान लेते हैं जिनको जानने के बाद ही आपको ETF खरीदना चाहिए। ये वो चीजें हैं जो आपको किसी अचानक सामने आने वाले खतरे से बचा सकती हैं।

हमेशा लिमिट ऑर्डर ही डालें

ETF के लिए मार्केट ऑर्डर कभी भी नहीं डालें, हमेशा लिमिट ऑर्डर ही डालें। मैंने हमेशा लोगों को ये गलती करते देखा है और आपको इससे बचना चाहिए। आदित्य बिड़ला सन लाइफ निफ्टी नेक्स्ट 50 ETF के मार्केट डेप्थ पर नजर डालिए। अगर आपने 200 यूनिट का ऑर्डर डाला तो आपको पहला यूनिट 350 पर मिलेगा जो कि लास्ट ट्रेडेड प्राइस से ऊपर है और फिर उसके बाद से ये कीमत लगातार ऊपर जाती जाएगी 374 तक जो कि लास्ट ट्रेडेड प्राइस से 8.7% ऊपर है। इसीलिए लिमिट ऑर्डर का ही इस्तेमाल करना चाहिए।

iNAV को हमेशा चेक करें

AMC की वेबसाइट पर iNAV को हमेशा चेक करें और खरीदने के लिए लिमिट ऑर्डर डालें। यहां पर एक बात का ध्यान रखें कि कई बार AMC अपनी वेबसाइट को समय पर अपडेट नहीं कर पाती हैं, कभी कभी वेबसाइट डाउन भी रहती है इसलिए भी iNAV पुराना ही दिखता है। इसलिए अगर iNAV और बाजार में यूनिट की कीमत में भारी अंतर दिखाई दे तो समझ लीजिए कि कुछ गड़बड़ है। ऐसे में ETF और उसके अंडरलाइंग इंडेक्स के इंट्रा डे चार्ट की काइट पर तुलना कर लें, इससे आपके पता चल जाएगा कि iNAV सही है कि नहीं। अगर ये सही नहीं लग रहा तो ऑर्डर डालने के पहले एक बार AMC से चेक कर लें।

ETF के NAV और उसकी कीमत की भी तुलना कर लें, इससे उसके प्रदर्शन का पता चल जाएगा

आपके हमेशा ऐसा ETF खरीदना चाहिए जो कि अपने इंडेक्स के आस पास चलता है। नीचे हमने निप्पॉन (Nippon) निफ्टी BeEs ETF का चार्ट दिया है, ये अपने NAV के साथ अच्छे से चलता दिखेगा। आप NAV और कीमत की तुलना वैल्यू रिसर्च पर कर सकते हैं, हम जल्दी ही क्वाइन पर भी ये तुलना देने की कोशिश कर रहे हैं।

हमने पहले ट्रैकिंग एरर (tracking error) की बात की है, AMC अपनी वेबसाइट पर फैक्टशीट (factsheet) के तहत इसे बताती है। अब सवाल ये है कि अगर AMC ने ट्रैकिंग एरर (tracking error) 0.02% दिखाया है तो इसका मतलब क्या है, AMC ट्रैकिंग एरर (tracking error) को NAV के आधार पर बताती है लेकिन आप ETF को उसकी कीमत के हिसाब से खरीदते हैं जो कि NAV से अलग है। इसीलिए ये जरूरी है कि आप ETF की कीमत और उसके अंडरलाइंग इंडेक्स के अंतर को देखें। क्योंकि आपके लिए बेहतर स्थिति वो है जब ETF की कीमत उसके अंडरलाइंग इंडेक्स को ठीक से फॉलो (follow) करे, मतलब साथ चले और दोनों में अंतर अधिक ना रहे।

नोट- ETF के कीमत की तुलना हमेशा टोटल रिटर्न इंडेक्स (Total Return Index/ TRI) से करें, प्राइस रिटर्न इंडेक्स (Price Returns the Index/ PRI) से नहीं। TRI में डिविडेंड से होने वाली आमदनी भी शामिल होती है। काइट पर आप इंडेक्स का डेटा देखते हैं वो PRI का होता है। चूंकि ETF हमेशा TRI को ट्रैक करते हैं इसलिए उनको डिविडेंड से जो भी आमदनी होती है वो उसको री-इन्वेस्ट करते हैं और ये उनके NAV में शामिल होता है।

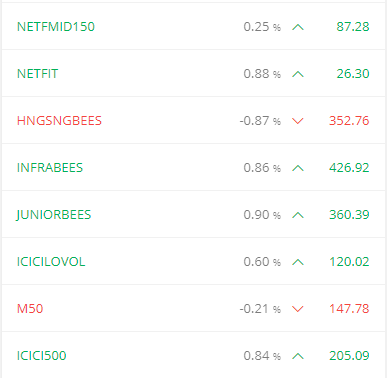

हमेशा औसत वॉल्यूम को देखें

किसी ETF में कितना ट्रेड हो रहा है ये देखने के लिए कुछ समय के औसत वॉल्यूम को देखना चाहिए। आपको ऐसे ETF में निवेश करना चाहिए जिसमें लगातार ट्रेड होता हो, ऐसे ETF में नहीं जिसमें कुछ समय के लिए तो काफी वॉल्यूम दिखे लेकिन फिर उसमें ट्रेड ना हो। एक उदाहरण देखिए एडेलवाइज ETF – निफ्टी 100 क्वालिटी 30 का, इसमें एक महीने में औसतन 150 यूनिट ट्रेड होते हैं। अगर आपने इसमें निवेश किया हो और निकलना चाहें तो ऐसा करना काफी मुश्किल होगा। किसी ETF का औसत वॉल्यूम पता करने के लिए आप काइट पर उसका वॉल्यूम चार्ट खोलें और फिर उसका मूविंग एवरेज निकाल लें।

बाजार खुलते ही खरीद बिक्री ना करें

ज्यादातर ETF में बाजार खुलने के 30 मिनट या एक घंटे तक ट्रेड कम ही होता है, ऐसे में कम वॉल्यूम की वजह से उनकी कीमत में उतार चढ़ाव अधिक होता है, कुछ ही यूनिट के ऑर्डर से कीमत में काफी बढ़त आ जाती है। इसलिए बाजार खुलते ही ऑर्डर डालने से बचें। अगर ऑर्डर डालना ही पड़े तो पहले iNAV को पता कर लें और फिर लिमिट ऑर्डर ही डालें।

क्या AMC अपने ETF पर ध्यान देती हैं या उनका फोकस इस पर नहीं होता है?

करीब करीब सभी AMC ने बाजार में अपना ETF उतार रखा है लेकिन इसका मतलब ये नहीं है कि वो इसे ले कर गंभीर हैं। आप देख सकते हैं कि ज्यादातर वॉल्यूम निप्पॉन, ICICI और SBI के ETF में है। कुछ AMC जैसे मिराए और एडेलवाइज अपने डेट ETF को ले कर गंभीर दिखती हैं और इसको बढाने की कोशिश में लगती हैं। लेकिन अगर आप ऑदित्य बिड़ला म्यूचुअल फंड, IDBI, LIC या इंडियाबुल्स को देखें तो आपको उनमे भारी ट्रैकिंग एरर दिखेगा और वॉल्यूम भी गायब दिखेगा। इसीलिए ये जरूरी है कि आप निवेश के पहले ये जांच लें कि AMC अपने ETF को ले कर कितनी गंभीर है।

ज्यादा बड़ी रकम के निवेश के लिए AMC से यूनिट बनवाना

अगर किसी ETF में आप उसकी क्रिएशन यूनिट से अधिक रकम निवेश करना चाहते हैं तो बेहतर ये होगा कि आप उसे बाजार से खरीदने के बजाए सीधे AMC के पास जाएं और यूनिट क्रिएट करा लें यानी बनवा लें।

29.9 – ETF Vs इंडेक्स फंड

ETF और इंडेक्स फंड की तुलना अक्सर की जाती है। नीचे के टेबल से आपके इससे जुड़े सवालों के जबाव मिल सकते हैं। वैसे संक्षेप में कहें तो, अगर आप अपने पैसिव निवेश को लगातार अपने कंट्रोल में रखना चाहते हैं या उनका लगतार इस्तेमाल करना चाहते हैं तो ETF आपके लिए सही है, लेकिन अगर आप पैसिव निवेश को पैसिव ही रखना चाहते हैं मतलब उसमें बार बार फेर बदल नहीं करना चाहते और आपके बहुत सारे विकल्प की तलाश नहीं है तो फिर आपके लिए इंडेक्स फंड सही है।

ETF को आप आसानी से खरीद और बेच सकते हैं इसलिए आप इसको निवेश की किसी स्ट्रैटेजी में इस्तेमाल कर सकते हैं जबकि इंडेक्स फंड के साथ ये संभव नहीं है।

| इंडेक्स फंड | एक्सचेंज ट्रेडेड फंड |

| NAV दिन के अंत में पता चलती है | कीमत हर समय सामने होता है। कभी भी खरीद बिक्री संभव |

| खरीद बिक्री दिन पूरा होने पर होती है इसलिए स्प्रेड का झंझट नहीं | कुछ ETF के स्प्रेड पर बाजार की वोलैटिलिटी का काफी असर होता है |

| लिक्विडिटी कोई मुद्दा नहीं है | कुछ ETF में ट्रेड काफी कम होता है, ऐसे में उनके अंडरलाइंग स्टॉक की लिकविडिटी मार्केट मेकर और AP पर असर डालती है |

| SIP कर सकते हैं | जीरोधा के जरिए SIP कर सकते हैं, दूसरी कई जगह संभव नहीं |

| सिर्फ एक्सपेंस रेश्यो का भुगतान करना है और कोई चार्ज नहीं | ब्रोकरेज देना होता है (जीरोधा पर नहीं), दूसरे चार्ज और टैक्स का भुगतान अलग है |

| ETF के मुकाबले कम लचीले – Flexible हैं, तकनीकी स्ट्रैटेजी बनाना संभव नहीं | ETF लचीले हैं, कभी भी बेच या खरीद सकते हैं, तकनीकी स्ट्रैटेजी का हिस्सा बनाना संभव |

| इंडेक्स फंड ज्यादा कैश रखते हैं इसलिए ट्रैकिंग एरर बड़ा होता है | ETF कम कैश रखते हैं इसलिए ट्रैकिंग एरर कम होता है |

| इंडेक्स फंड में विकल्प कम हैं अब AMC कई ETF का फंड ऑफ फंड (FoF) ला रहे हैं | ETF में विकल्प काफी हैं, हर स्मार्ट बीटा प्रॉडक्ट का एक ETF है |

29.10 – एक्टिव फंड के मुकाबले ETF का प्रदर्शन

पिछले एक दशक से ETF और इंडेक्स फंड दुनिया भर में लोकप्रिय हो रहे हैं। इसकी एक वजह ये है कि निवेशकों को समझ आ गया है कि ज्यादातर एक्टिव फंड अपने बेंचमार्क से बेहतर प्रदर्शन नहीं कर पाते हैं। अमेरिका जैसे विकसित बाजार में करीब 90 प्रतिशत एक्टिव फंड अपने बेंचमार्क से आगे नहीं जा पाते हैं।

भारतीय बाजार में लगातार सुधार हुआ है, बाजार अब अधिक प्रोफेशनल हैं, वित्तीय संस्थान की हिस्सेदारी भी बढ़ी है। ऐसे में, सूचनाएं और जानकारियां कुछ ही लोगों तक सीमित नहीं रह गयी हैं। अब सबके पास हर तरह की जानकारी मौजूद है। अब ऐसा होना मुश्किल है कि किसी एक के पास ही ऐसी जानकारी है जिसका किसी शेयर की कीमत पर असर पड़ेगा। इसके अलावा एक्टिव फंड अपने चार्जेस की वजह से भी बेंचमार्क के मुकाबले पीछे रह जाते हैं।

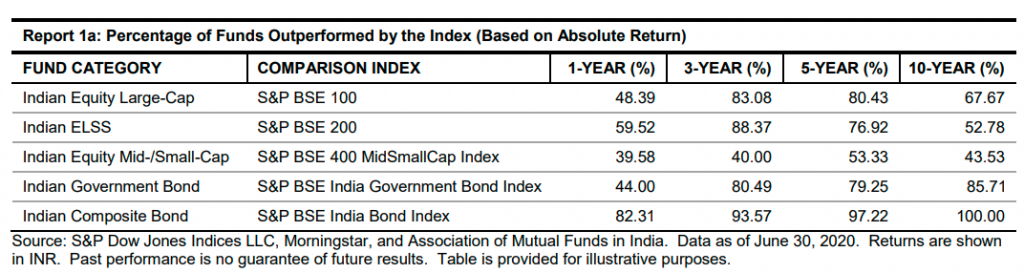

आमतौर पर एक्टिव फंड के चार्ज करीब 1.50% हैं जबकि निफ्टी 50 इंडेक्स फंड में सिर्फ 0.10% ही देना होता है। इसका असर प्रदर्शन पर भी पड़ता है। S&P की तरफ से SPIVA नाम की एक रिपोर्ट निकाली जाती है जिसमें एक्टिव फंड के प्रदर्शन को बताया जाता है। किसी भी समय अवधि के लिए देखें, आपके 70% एक्टिव फंड अपने बेंचमार्क के मुकाबले पिछड़ते दिखेंगे।

पहले ये माना जाता था कि मिड कैप और स्मॉल कैप बाजार में बहुत सारी कमियां हैं जिसका फायदा उठा कर कमाई की जा सकती है। ये बात सही भी थी लेकिन अब स्थितियां बदल रही हैं और ये कमियां ऐसी नहीं रह गयी हैं कि कोई उनका फायदा उठा सके। पिछले 5 सालों में सेबी ने कई कैटेगरी बनाई हैं जिसकी वजह से अब एक्टिव मिड कैप फंड के लिए निफ्टी 50, BSE/NSE मिड कैप 150 या निफ्टी नेक्स्ट 50 जैसे इंडेक्स से मुकाबला करना कठिन हो गया है। इनके रिटर्न को नीचे के टेबल में देखिए, वैसे ध्यान रखिए कि रोलिंग रिटर्न को देखना ही सही तरीका है।

| Fund Name | 3 Yr Ret (%) | 5 Yr Ret (%) | 10 Yr Ret (%) |

| Kotak Emerging Equity Fund Regular Plan | 12.09 | 19.16 | 17.89 |

| DSP Midcap Fund – Regular Plan | 10.97 | 18.49 | 16.63 |

| Invesco India Mid Cap Fund | 13.24 | 18.07 | 17.95 |

| Edelweiss Mid Cap Fund – Regular Plan | 9.85 | 17.92 | 18.28 |

| Nippon India Growth Fund | 10.68 | 17.65 | 13.27 |

| BSE Midcap 150 Index | 9.07 | 17.6 | 12.94 |

| Taurus Discovery (Midcap) Fund – Regular Plan | 9.44 | 17.59 | 15.3 |

| Tata Midcap Growth Fund – Regular Plan | 11.2 | 16.91 | 16.93 |

| HDFC Mid-Cap Opportunities Fund | 8.03 | 16.44 | 17.41 |

| L&T Midcap Fund | 5.39 | 16.33 | 16.15 |

| Franklin India Prima Fund | 8.86 | 15.79 | 17.27 |

| ICICI Prudential Midcap Fund | 6.98 | 15.28 | 15.07 |

| UTI Mid Cap Fund – Regular Plan | 8.68 | 15.27 | 17.2 |

| Baroda BNP Paribas Midcap Fund | 8.44 | 14.94 | 17.59 |

| Baroda Midcap Fund | 8.52 | 14.51 | 3.73 |

| Motilal Oswal Midcap 100 Exchange Traded Fund | 5.8 | 14.36 | 12.11 |

| SBI Magnum Midcap Fund | 9.36 | 13.97 | 17.37 |

| Sundaram Mid Cap Fund – Regular Plan | 3.56 | 13.25 | 14.98 |

| Quant Mid Cap Fund | 12.15 | 13.01 | 11.29 |

| Aditya Birla Sun Life Mid Cap Fund | 2.77 | 12.28 | 12.94 |

तो कुल मिला कर स्थिति ये है कि अधिकतर एक्टिव फंड प्रदर्शन में इंडेक्स से पीछे रहते हैं, चाहे वो कोई भी इंडेक्स हो जैसे निफ्टी 50, निफ्टी मिड कैप 150 या निफ्टी नेक्स्ट 50। फंड हाउस यानी AMC के खर्चे हों या बाजार में किए गए सुधार या फिर फंड की अपनी गाइडलाइन कि इंडेक्स से बहुत दूर नहीं जाना है, इन सब का मिला जुला प्रभाव है कि फंड अपने इंडेक्स को कम ही पीछे छोड़ पाते हैं। ऐसे फंड और फंड मैनेजर मुश्किल से मिलते हैं जिन्होंने इंडेक्स को पीछे छोड़ा हो। अगर आप को ऐसा फंड या फंड मैनेजर मिल भी गया तो उनका प्रदर्शन एक समान नहीं रहता। अच्छा फंड भी कई बार लंबे समय में सबसे बुरा फंड बन जाता है।

तो आज की स्थिति में लार्ज कैप के मामले में इंडेक्स फंड को लेना गलत नहीं होगा। धीरे धीरे मिड कैप में भी ये सही विकल्प बनता जा रहा है। रही बात स्मॉल कैप की तो वहां पर बाय एंड होल्ड -buy & hold की रणनीति सही नहीं है, वहां पर ऐसा करना खतरों से भरा है, इसलिए फंड मैनेजमेंट और सही समय का चुनाव दोनों में ही एक्टिव मैनेजमेंट जरूरी है।

इस अध्याय की मुख्य बातें

- ETF को बाजार से कभी भी तुरन्त खरीदा जा सकता है और अब इसमें हर महीने निवेश के लिए SIP भी की जा सकती है।

- ETF खरीदने के पहले जांच पड़ताल (due diligence/ ड्यू डिलिजेंस) जरूर करें, आँख मूंद कर ना खरीदें।

- ETF में लिक्विडिटी की समस्या रहती है क्योंकि अभी देश में इसका बाजार छोटा है, इसलिए ETF खरीदने बेचने के पहले इसका ध्यान रखें।

- ETF हमेशा लिमिट ऑर्डर से ही खरीदें और खरीदने-बेचने के पहले इसके कीमत की तुलना इंट्रा डे या इंडिकेटिव NAV (iNAV) से जरूर कर लें।

- किसी ETF के iNAV को उस AMC की वेबसाइट से पता किया जा सकता है।

- कभी कभी AMC की वेबसाइट पर iNAV गलत भी हो सकती है। अगर कीमत और iNAV में अंतर बहुत अधिक दिखे तो ये खतरे का संकेत है, फिर से पता करें।

- अगर कीमत और iNAV में अंतर बहुत अधिक दिखे तो कीमत की तुलना अंडरलाइंग इंडेक्स से करें या फिर AMC से पूछ लें।

- लार्ज कैप और मिड कैप के इंडेक्स फंड की जगह लार्ज कैप और मिड कैप के ETF में निवेश का एक बेहतर विकल्प है।

Etf related panlty video

Margin etf list zerodha maiL

Please