23.1 सॉर्टिनो रेश्यो

इस अध्याय में हम सॉर्टिनो और कैप्चर रेश्यो के बारे में बात करेंगे। दोनों को समझना काफी आसान है इसलिए ये अध्याय काफी छोटा होगा।

पिछले अध्याय में हमने शार्पे रेश्यो के बारे में बात की थी, जिसका फॉर्मूला होता है –

शार्पे रेश्यो = [फंड का रिटर्न – रिस्क फ्री रिटर्न] / फंड का स्टैन्डर्ड डेविएशन

इसके विभाजक पर ध्यान दीजिए, यहां पर विभाजक स्टैन्डर्ड डेविएशन है, जो कि फंड के रिस्क को बताता है।

यहां रिस्क का मतलब औसत अनुमानित रिटर्न के मुकाबले मिलने वाले वास्तविक रिटर्न के अंतर से है। मतलब ये हुआ कि हम रिस्क को इस आधार पर नाप रहे हैं कि उसमें और औसत अनुमानित रिटर्न में कितना अंतर है। ये अंतर पॉजिटिव भी हो सकता है और निगेटिव भी।

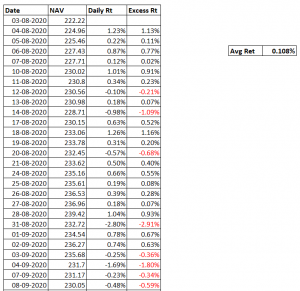

नीचे के चित्र पर नजर डालिए –

ये किसी एक फंड के हर दिन के NAV का एक नमूना है। मैंने इस डेटा का टाइम सीरीज निकाल लिया है और उसके आधार पर औसत अनुमानित रिटर्न भी निकाल लिया है।

औसत अनुमानित रिटर्न है – 0.108%

मैंने औसत अनुमानित रिटर्न में से वास्तविक रिटर्न को घटा कर उनका अंतर भी निकाल लिया है। उदाहरण के तौर पर 4 अगस्त 2020 को रिटर्न था 1.23% और औसत अनुमानित रिटर्न है – 0.108%,

तो इन दोनों के बीच का अंतर हुआ –

= 1.23% – 0.108%

= 1.13%.

जब आप इस संख्या का वर्ग निकालेंगे तो वैरिएंस मिलेगा और फिर उसके आधार पर आप स्टैन्डर्ड डेविएशन यानी रिस्क निकाल सकते हैं।

यहां पर जिस बात की तरफ मैं आप का ध्यान दिलाना चाहता हूं वो है कि वैरिएंस पॉजिटिव या निगेटिव कुछ भी हो सकता है। पॉजिटिव होने का मतलब है फायदा और निगेटिव होने का मतलब है नुकसान।

अब शार्पे रेश्यो पर एक नजर फिर डालिए –

शार्पे रेश्यो = [फंड का रिटर्न – रिस्क फ्री रिटर्न] / फंड का स्टैन्डर्ड डेविएशन

यहां पर विभाजक के तौर पर स्टैन्डर्ड डेविएशन को रख कर हम रिटर्न को प्रति यूनिट रिस्क के हिसाब से आंकने की कोशिश करते हैं। लेकिन ये रिस्क पॉजिटिव या निगेटिव कुछ भी हो सकता है।

अब हम फंड को पॉजिटिव रिटर्न देने पर सजा थोड़ी ना देंगे, फंड की जांच की ज़रूरत तो निगेटिव रिटर्न आने पर ही होनी चाहिए।

सॉर्टिनो रेश्यो इसी काम में मदद करता है।

सॉर्टिनो रेश्यो को शार्पे रेश्यो में सुधार कर के ही बनाया गया है और इसमें विभाजक के तौर पर सिर्फ निगेटिव रिटर्न को ही लिया जाता है, यानी सिर्फ नुकसान के रिस्क को देखा जाता है।

इसलिए सॉर्टिनो रेश्यो का फॉर्मूला है –

सॉर्टिनो रेश्यो = [फंड का रिटर्न – रिस्क फ्री रिटर्न] / नुकसान का रिस्क

= [Fund Return – Risk-Free Return]/Downside Risk

तो सॉर्टिनो रेश्यो अतिरिक्त रिटर्न का अनुमान लगाते हुए सिर्फ गिरावट के रिस्क को ही ध्यान में रखता है। शार्पे रेश्यो की ही तरह, सॉर्टिनो रेश्यो भी जितना अधिक हो उतना बेहतर माना जाता है।

इसके अलावा, शार्पे और सॉर्टिनो रेश्यो में कोई और अंतर नहीं होता है।

23.2 – कैप्चर रेश्यो

व्यक्तिगत तौर पर मुझे कैप्चर रेश्यो बहुत पसंद है। ये इधर उधर नहीं भटकता, सीधे मुद्दे की बात करता है।

हम इस पर और विस्तार से बात करें, इसके पहले आपको अपने कॉलेज के दिनों का एक किस्सा सुनाता हूं।

इंजीनियरिंग कॉलेज के पहले साल के दिनों की बात है। हम 8 – 10 दोस्तों की एक मंडली थी जो कि बहुत मजा करते थे। क्रिकेट खेलते थे, साथ घूमते थे और दुनिया भर की बात करते थे। इस मस्ती में हम अपनी पढ़ाई पर कम ही ध्यान देते थे। नतीजा ये होता था कि हम किसी तरह से बस पास हो जाते थे।

हमारी मंडली में ही एक मित्र था जो कि हमसे थोड़ा अलग था, वो हमारे साथ पूरी मस्ती करता था लेकिन परीक्षा के समय वो समय पर घर चला जाता था, पढ़ाई करता था और हम सबसे बेहतर नंबर लाने की कोशिश करता था। भले ही उसके नंबर बहुत अच्छे नहीं होते थे लेकिन हम सबके मुकाबले में अच्छे होते थे।

मैंने ये कहानी इसलिए सुनाई कि आप इसकी तुलना अपने निवेश से कर सकें।

जरा सोचिए कि मेरा वो दोस्त क्या करता था, वो हमारे साथ मस्ती करता था लेकिन उसे पता था कि यहां से कब निकलना है। उसको पता था कि परीक्षा कि तैयारी ना करना रिस्की है।

इसी उदाहरण को अगर म्यूचुअल फंड से जोड़ कर देखें तो, मेरा वो दोस्त एक म्यूचुअल फंड था और हम बाकी दोस्त म्यूचुअल फंड बेंचमार्क थे।

जब हम सब दोस्त (बेंचमार्क) मजा कर रहे होते थे (मान लीजिए कि बेंचमार्क अच्छा रिटर्न कमा कर रहे होते थे) तो हमारा वो दोस्त (म्यूचुअल फंड) पूरी तरह से हमारे साथ होता था।

लेकिन जब पढ़ने का समय आता था तो हमारी बाकी मंडली नुकसान में होती थी (मान लीजिए कि निगेटिव रिटर्न देती थी) तो वो दोस्त अपने रिस्क मैनेजमेंट की अच्छी आदत की वजह से हमसे बेहतर प्रदर्शन करता था।

संक्षेप में कहें तो, वो पूरा मजा लेता था, लेकिन रिस्क को अच्छे से मैनेज करता था। इसीलिए बाकी सबसे बेहतर प्रदर्शन करता था।

यही संक्षेप ही कैप्चर रेश्यो है।

कैप्चर रेश्यो हमें बताता है कि किसी फंड ने बेंचमार्क के पॉजिटिव रिटर्न का कितना हिस्सा लिया और निगेटिन रिटर्न का कितना हिस्सा लिया।

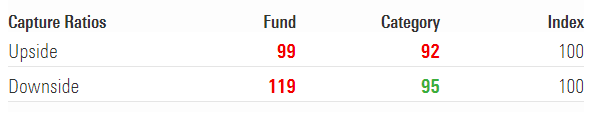

इस उदाहरण को देखिए –

ये HDFC टॉप 100 फंड, डायरेक्ट, ग्रोथ का 3 साल का कैप्चर रेश्यो है। इसे मैंने मॉर्निंगस्टार की वेबसाइट से लिया है।

फंड का अपसाइड कैप्चर रेश्यो 99 है मतलब कि फंड ने इंडेक्स (बेंचमार्क) की तेजी का 99% फायदा शामिल किया।

इसी तरह से, डाउनसाइड कैप्चर रेश्यो 119 है, जिसका मतलब ये है कि फंड ने इंडेक्स के डाउनसाइड रिटर्न का 119% कैप्चर किया है।

कैप्चर रेश्यो का गणित साधारण है, लेकिन मैं उसमें नहीं जा रहा हूं क्योंकि एक निवेशक के तौर पर आपके उसकी जरूरत नहीं पड़ेगी।

आपको बस ये याद रखना है कि अपसाइड कैप्चर रेश्यो बताता है कि फंड के रिटर्न में बेंचमार्क के पॉजिटिव रिटर्न (तेजी) का कितना हिस्सा शामिल है। जबकि डाउनसाइड कैप्चर रेश्यो बताता है कि फंड के रिटर्न में बेंचमार्क के निगेटिव रिटर्न का कितना हिस्सा शामिल है (फंड उस निगेटिव रिटर्न से कितना बच सका है)।

अब ऐसे में, फंड का आदर्श कैप्चर रेश्यो कितना होना चाहिए, फंड में बेंचमार्क के अपसाइड का कम से कम 100% या उससे अधिक हिस्सा शामिल होना चाहिए। साथ ही, डाउनसाइड कैप्चर रेश्यो कम से कम होना चाहिए।

वैसे, ये आसान नहीं है।

आमतौर पर, फंड का अपसाइड कैप्चर रेश्यो अच्छा होता है या फिर डाउनसाइड कैप्चर रेश्यो, दोनों अच्छे नहीं होते। जैसे, ऊपर HDFC टॉप 100 फंड के साथ था, अपसाइड अच्छा था लेकिन डाउनसाइड नहीं, कभी कभी इसका उल्टा भी होता है।

इसे देखिए –

ये पराग पारिख लाँग टर्म इक्विटी का तीन साल का कैप्चर रेश्यो है। इसका अपसाइड कैप्चर रेश्यो बहुत अच्छा नहीं है लेकिन डाउनसाइड काफी अच्छा है।

तो, आपके लिए काम की बात ये है कि हर फंड में इनमें से एक ही अच्छा होता है। इसलिए ये आपको चुनना होता है कि आप कैसा फंड चाहते हैं – ऐसा जो कि अच्छे रिटर्न के पीछे रहता है या ऐसा जिसका रिस्क मैनेजमेंट अच्छा हो।

मैं हमेशा अच्छे रिस्क मैनेजमेंट वाले फंड को ही चुनता हूं। इसलिए मैं फंड को चुनते हुए उसके डाउनसाइड कैप्चर रेश्यो को देखता हूं और उसी को चुनता हूं जिसका डाउनसाइड कैप्चर रेश्यो कई साल से लगातार स्थिर और अच्छा रहा हो।

अगर आप HDFC टॉप 100 फंड के 3,5 और 10 साल के के डाउनसाइड कैप्चर रेश्यो को देखें तो ये 120, 119, और 111 दिखाई देगा। मुझे यहां डाउनसाइड कैप्चर रेश्यो की स्थिरता/संगति यानी कंसिस्टेंसी (consistency) काफी पसंद है और मैं इसके रिस्क मैनेजमेंट को अपसाइड के मुकाबले ज्यादा महत्व दूंगा।

वैसे, देखा जाए तो इसी अवधि के लिए इसका अपसाइड कैप्चर रेश्यो 98, 103, 104 है जो कि बुरा नहीं है। साथ ही, याद रखिए कि आप चाहे अपसाइड देखें या डाउनसाइड, उसका लगातार एक जैसा बना रहना ज्यादा महत्व रखता है। इसलिए हमेशा कई साल का रिकॉर्ड देखिए।

मैं आमतौर पर कैप्चर रेश्यो मॉर्निंगस्टार की वेबसाइट पर देखता हूं, ये कहीं और भी मिलती है या नहीं, ये मुझे नहीं पता।

इसके साथ, म्यूचुअल फंड से जुड़े सभी मानदंडों के बारे में आप अब जान चुके हैं।

अब अगले अध्याय में हम म्यूचुअल फंड की एनालिसिस और अपने गोल या लक्ष्य के लिए पोर्टफोलियो बनाने पर चर्चा करेंगे।

इस अध्याय की मुख्य बातें

- शार्पे रेश्यो हर यूनिट रिस्क के मुकाबले मिलने वाले रिटर्न को मापता है और इसमें निगेटिव और पॉजिटिव दोनों रिटर्न शामिल होते हैं

- सॉर्टिनो रेश्यो इसमें सुधार करता है और सिर्फ निगेटिव रिटर्न यानी डाउनसाइड रिस्क को ही शामिल करता है

- अपसाइड कैप्चर रेश्यो हमें बताता है कि किसी फंड ने बेंचमार्क के पॉजिटिव रिटर्न का कितना हिस्सा लिया

- डाउनसाइड कैप्चर रेश्यो हमें बताता है कि कि किसी फंड ने बेंचमार्क के निगेटिव रिटर्न का कितना हिस्सा लिया

- कैप्चर रेश्यो देखते समय ध्यान दें कि इनका लगातार कई साल से स्थिर रहना जरूरी है

अध्याय 22 इस मॉड्यूल में नहीं दिख रहा है क्या यह अभी तक अपलोड नहीं है।

अभी तक अपलोड नहीं हुआ है हम उस पर काम कर रहे हैं।