13.1 – पेयर डेटा की ट्रैकिंग

अब हमने पेयर ट्रेडिंग के लिए जरूरी सारी सैद्धांतिक जानकारी प्राप्त कर ली है। अब हम एक लाइव ट्रेड का उदाहरण लेंगे और उसको प्रभावित करने वाले कारकों पर नजर डालेंगे।

लेकिन अभी, ट्रेड करने के पहले के सिद्धांतों पर एक और नजर डाल लेते हैं –

- लीनियर रिग्रेशन की भूमिका और उसको निकालने का तरीका

- लीनियर रिग्रेशन में हम इंडिपेंडेंट वेरिएबल X को डिपेंडेंट वेरिएबल Y के लिए रिग्रेस करते हैं

- जब हम रिग्रेशन करते हैं तो उससे मिलने वाले कुछ काम के परिणाम होते हैं- इंटरसेप्ट, स्लोप, रेजिडुअल्स, स्टैंडर्ड एरर, इंटरसेप्ट का स्टैंडर्ड एरर

- किसी स्टॉक को डिपेंडेंट या इंडिपेंडेंट बनाने का फैसला एरर रेश्यो के आधार पर किया जाता है

- एरर रेश्यो इंटरसेप्ट का स्टैंडर्ड एरर / स्टैंडर्ड एरर का रेश्यो होता है –

- हम दो स्थिति के लिए एरर रेश्यो निकालते हैं, स्टॉक को X की जगह पर रख कर भी और स्टॉक को Y की जगह पर रख कर भी। जहां पर एरर रेश्यो सबसे कम होता है उसी को स्टॉक की सही जगह माना जाता है और उसी हिसाब से स्टॉक को X या Y की जगह पर रखा जाता है

- रिग्रेशन से मिलने वाला रेजिडुअल्स स्टेशनरी होना चाहिए अगर वह स्टेशनरी है तो इसका मतलब यह है कि वह दोनों स्टॉक आपस में कोइन्टीग्रेटेड हैं

- अगर दो स्टॉक को इन्टीग्रेटेड होते हैं तो वह साथ में चलते हैं

- किसी सीरीज का स्टेशनैरिटी निकालने के लिए ADF टेस्ट का इस्तेमाल किया जाता है

- एक अच्छे पेयर की ADF वैल्यू 0.05 से कम होनी चाहिए

पिछले कुछ अध्यायों में हमने इन सभी बिन्दुओं पर विस्तार से चर्चा की है। इन बिन्दुओं से हमें अपने काम के पेयर को पहचानने में मदद मिलती है। तो, कुल मिला कर – हम एक सेक्टर के दो स्टॉक चुनते हैं, उनका लीनियर रिग्रेशन निकालते हैं, एरर रेश्यो निकालते है और ये तय करते हैं कि कौन सा स्टॉक X है और कौन सा स्टॉक Y, इसके बाद उनके रेजिडुअल्स का ADF टेस्ट करते हैं। जब किसी पेयर का ADF टेस्ट हमें 0.05 या उससे कम की वैल्यू देता है तो उसे ट्रैकिंग या ट्रेडिंग लायक मानते हैं। फिर ऐसे पेयर के रेजिडुअल्स को हर दिन ट्रैक करके ट्रेड के लिए सही मौके की तलाश करते हैं।

पेयर ट्रेड का मौका तब आता है जब –

- रेजिडुअल्स – 2 स्टैंडर्ड डेविएशन (-2SD) तक पहुंच जाए ये पेयर पर लॉन्ग (Y को खरीदना और X को बेचना) करने का संकेत होता है

- रेजिडुअल्स + 2 स्टैंडर्ड डेविएशन (+2SD) तक पहुंच जाए ये पेयर पर शॉर्ट (X को खरीदना और Y को बेचना) करने का संकेत होता है

वैसे, व्यक्तिगत तौर पर मैं ट्रेड तब शुरू करता हूं जब रेजिडुअल्स 2.5 के करीब पहुंच जाए। एक बार ट्रेड शुरू करने के बाद लॉन्ग ट्रेड के लिए स्टॉप लॉस -3SD और शॉर्ट ट्रेड के लिए +3SD रखते हैं। शॉर्ट ट्रेड के लिए टारगेट -1 SD होता है और लॉन्ग ट्रेड के लिए +1 SD होता है। इसका मतलब ये है कि ट्रेड शुरू करने के बाद भी हमें रेजिडुअल्स की वैल्यू को ट्रैक करते रहना पड़ता है जिससे कि ट्रेड को सही तरीके से किया जा सके। इस पर हम इस अध्याय में आगे विस्तार से चर्चा करेंगे।

13.2 – प्रोग्रामर लोगों के लिए

अध्याय 11 में हमने पेयर डेटा शीट दिखाया था। इसमें पेयर ट्रेडिंग एल्गॉरिदम के नतीजे थे। पेयर ट्रेडिंग एल्गॉरिदम हमारे लिए ये काम करता है –

- एक अंडरलाइंग के पिछले 200 दिनों की क्लोजिंग कीमत को डाउनलोड करता है। इसे आप NSE की भाव कॉपी से ले सकते हैं, एक स्क्रिप्ट रन कर के आप इसे ऑटोमैटिक तरीके से भी कर सकते हैं।

- स्टॉक की लिस्ट और उसके सेक्टर की पहचान पहले ही हो चुकी होती है इसलिए ये डाउनलोड काफी व्यवस्थित होता है।

- कई रिग्रेशन करता है और इनमे से हर एक रिग्रेशन के लिए एरर रेश्यो निकालता है। उदाहरण के लिए, अगर हम RBL बैंक और कोटक बैंक की बात कर रहे हैं तो ये रिग्रेशन मॉड्यूल RBL बैंक ( X) और कोटक बैंक ( Y) के लिए और कोटक ( X) तथा RBL ( Y) के लिए रिग्रेस करेगा। इनमें से जिसका एरर रेश्यो सबसे कम होगा उसी को चुना जाएगा और दूसरे का इस्तेमाल नहीं होगा।

- सबसे कम एरर रेश्यो वाले मेल यानी कॉम्बीनेशन (Combination) के रेजिडुअल्स पर ADF टेस्ट का इस्तेमाल किया जाएगा।

- पेयर डेटा की रिपोर्ट तैयार की जाएगी जिसमें सभी संभावित मेल यानी कॉम्बीनेशन (Combination) के नाम होंगे, उनका इंटरसेप्ट, बीटा, ADF वैल्यू, स्टैंडर्ड एरर और सिग्मा आदि की जानकारी होगी। वैसे हमने अभी तक सिग्मा के बारे में बात नहीं की है लेकिन जल्दी ही ये काम करेंगे।

अगर आप प्रोग्रामर हैं तो आप इस गाइडलाइन का इस्तेमाल करके खुद के लिए पेयर ट्रेडिंग एल्गॉरिदम बना सकते हैं।

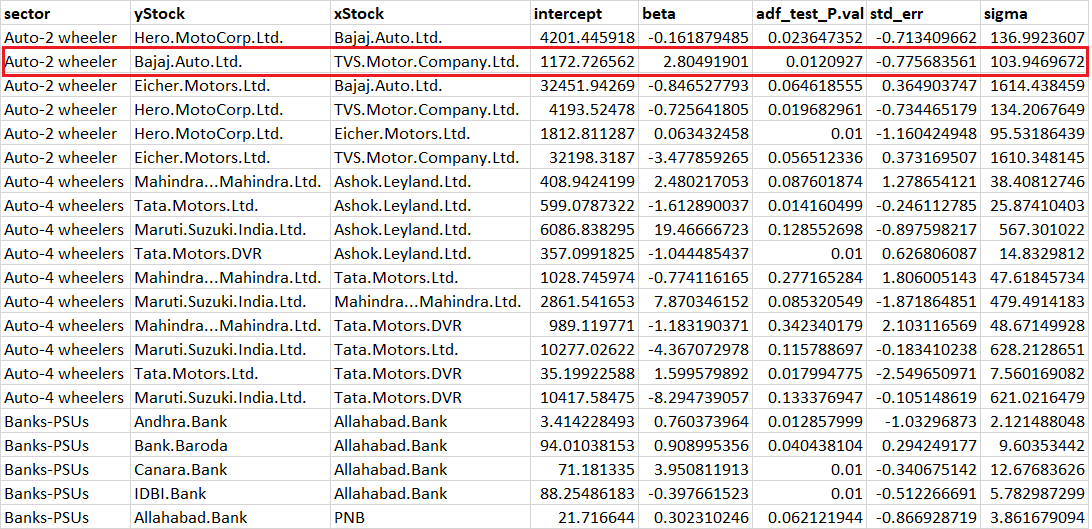

अध्याय 11 में हमने पेयर डेटा शीट के डेटा को देखने के तरीके पर भी कुछ चर्चा की थी। लेकिन अब उस पर विस्तार से बात करने का समय आ गया है। एक नजर डालिए पेयर डेटा शीट की इस एक्सेल शीट पर –

हाईलाइट किए गए डेटा को देखिए । Y स्टॉक है बजाज ऑटो और X स्टॉक है TVS, इस रिपोर्ट में इस कॉम्बीनेशन के होने का मतलब है कि बजाज ऑटो के Y और TVS के X होने पर एरर रेश्यो कम है। इसका यह भी मतलब है कि X की जगह पर बजाज और Y की जगह पर TVS रख कर बनाने पर यह पेयर हमारे काम का नहीं रह जाता क्योंकि इसका एरर रेश्यो ज्यादा है। इसीलिए इस कॉम्बीनेशन (बजाज- X और TVS- Y) को आप इस रिपोर्ट में नहीं पाएंगे।

कौन सा स्टॉक X है और कौन सा Y इसको बताने के अलावा यह रिपोर्ट आपको यह भी बताती है कि

- इंटरसेप्ट: 1172.72

- बीटा: 2.804

- ADF वैल्यू: 0.012

- स्टैंडर्ड एरर: -0.77

- सिग्मा: 103.94

मुझे उम्मीद है कि आप इनमें से पहले तीन वेरिएबल यानी इंटरसेप्ट, बीटा और ADF वैल्यू के बारे में जानते हैं, इसलिए मुझे आपको इन्हें फिर से नहीं समझाना होगा। अब मैं जल्दी से बाकी बचे दोनों वेरिएबल के बारे में बात कर लेता हूं।

यहां पर इस रिपोर्ट में जिस स्टैंडर्ड एरर की चर्चा की गई है वह वास्तव में आज के रेजिडुअल और रेजिडुअल के स्टैंडर्ड एरर के बीच का रेश्यो है। यह थोड़ा उलझाने वाला हो सकता है क्योंकि यहां पर हम दो स्टैंडर्ड एरर की बात कर रहे हैं। जिस दूसरे स्टैंडर्ड एरर की हम बात कर रहे हैं वह रेजिडुअल का स्टैंडर्ड एरर है जो कि इस रिग्रेशन रिपोर्ट में बताया जा रहा है। इसको एक उदाहरण से समझिए।

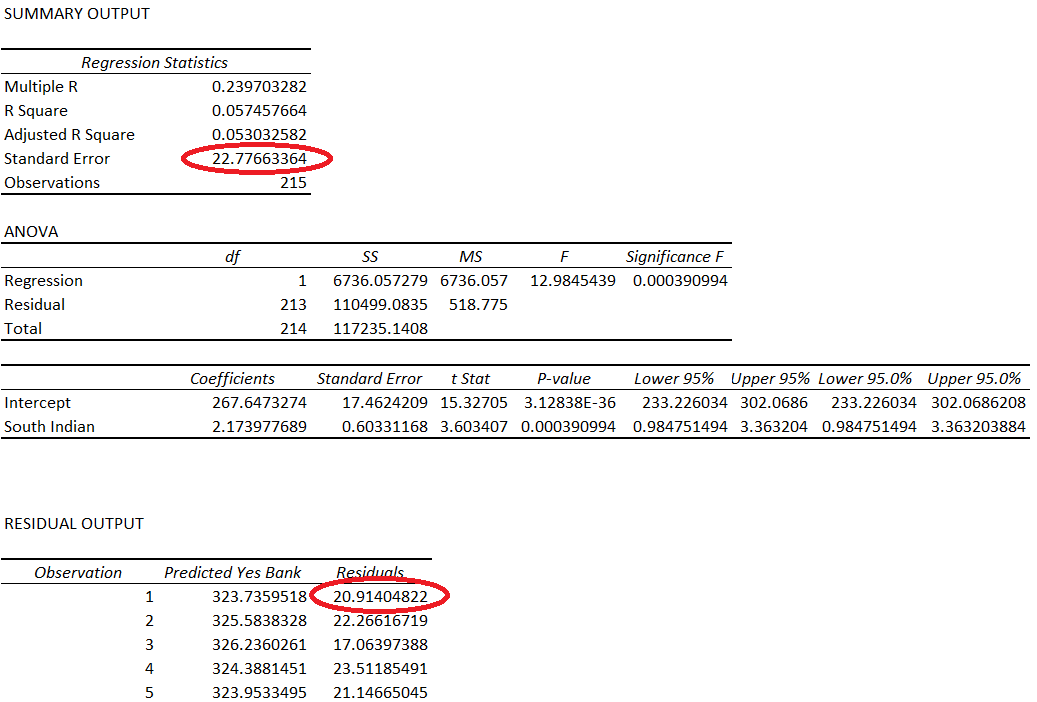

नीचे के चित्र पर नजर डालिए –

यह यस बैंक और साउथ इंडियन बैंक के बीच के रिग्रेशन के आउटपुट का सारांश (summary) है। मैंने स्टैंडर्ड एरर (22.776) को हाईलाइट किया है। यह रेजिडुअल का स्टैंडर्ड एरर है। हम इस मॉड्यूल में पहले भी इस पर चर्चा कर चुके हैं ।

दूसरी हाईलाइट की गई संख्या है 20.914 जोकि रेजिडुअल है।

तो, इस रिपोर्ट में बताई गई स्टैंडर्ड एरर रेश्यो है –

आज का रेजिडुअल / रेजिडुअल का स्टैंडर्ड एरर

= 20.92404 / 22.776

= 0.91822

यह संख्या मुझे बताती है कि आज का रेजिडुअल अब तक के स्टैंडर्ड डिस्ट्रीब्यूशन के हिसाब से कैसा है। यही वह संख्या है जो ट्रेड के लिए सबसे सही ट्रिगर होता है। अगर यह संख्या -2.5 या उससे ऊपर है और -3 अगर स्टॉपलॉस है तो ये लॉन्ग पोजीशन बनती है अगर यह संख्या + 2.5 या ऊपर है और इसका स्टॉपलॉस +3 है तो एक शॉर्ट पोजीशन ट्रिगर होती है। लॉन्ग की स्थिति में टारगेट 1 या नीचे होता है और शॉर्ट की स्थिति में टारगेट +1 या उससे नीचे का होता है।

इसका यह भी मतलब है कि स्टैंडर्ड एरर का नंबर हर दिन कैलकुलेट किया जाना चाहिए और उसको लगातार ट्रैक करना चाहिए। तभी आप ट्रेडिंग के सही मौके पहचान पाएंगे। इस पर हम आगे से चर्चा करेंगे।

पेयर डेटा शीट में दिखाई गई सिग्मा की वैल्यू हमें रेजिडुअल का स्टैंडर्ड एरर बताती है, यहां पर ये 10 22.2 776 है।

तो अब आप पेयर डेटा शीट के हर आंकड़े को ठीक से पढ़ और समझ सकते हैं।

आइए अब पहले ट्रेड की तरफ बढ़ते हैं

13.3 – लाइव उदाहरण

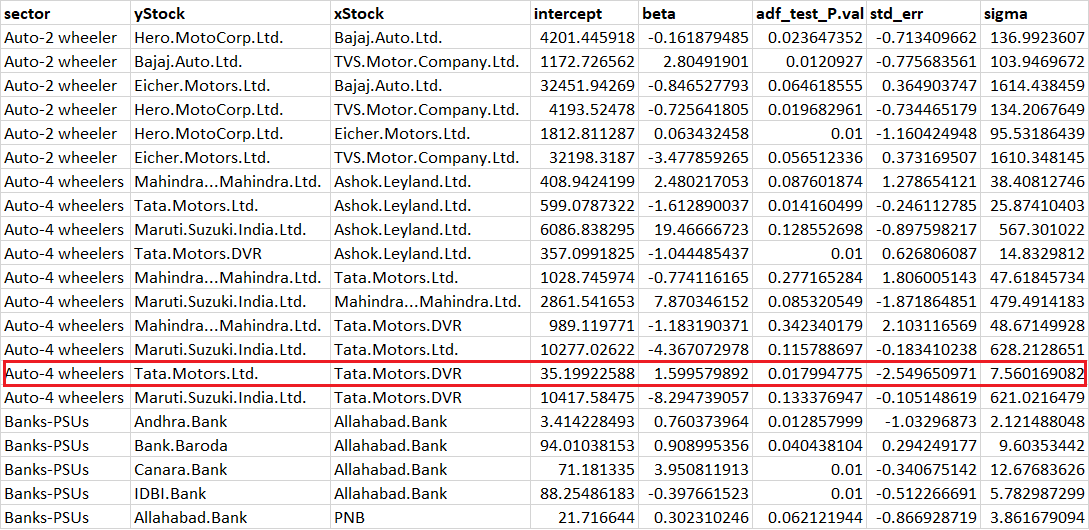

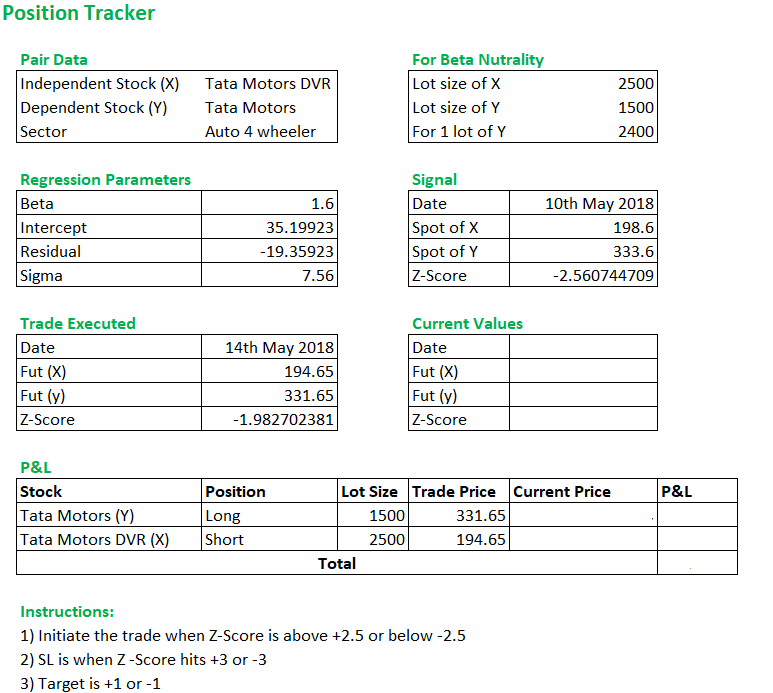

मैं शेयर ट्रेडिंग के एल्गोरिदम को चला कर मौके तलाश रहा था और मुझे 10 मई 2018 को एक ट्रेड का मौका दिखा। पेयर डेटा का चित्र नीचे आपको दे रहा हूं। आप इसे बाद में डाउनलोड भी कर सकते हैं। याद रखिए कि ये पेयर ट्रेडिंग एल्गो 10 मई की क्लोजिंग कीमत के आधार पर तैयार किया गया है।

लाल रंग से हाईलाइट किए गए डेटा को देखिए यह टाटा मोटर्स को Y (डिपेंडेंट) की जगह पर और टाटा मोटर्स DVR को X (इंडिपेंडेंट) की जगह पर रखने पर बना है।

यहां ADF वैल्यू 0.0179 है (जो कि हमारे 0.05 की सीमा से कम है)। मेरे हिसाब से यह बहुत ही अच्छी ADF वैल्यू है। आपको याद ही होगा कि 0.05 से कम की ADF वैल्यू हमें बताती है कि रेजिडुअल स्टेशनरी हैं और वही ट्रेड के लिए सही स्थिति होती है जिसकी हमें तलाश होती है।

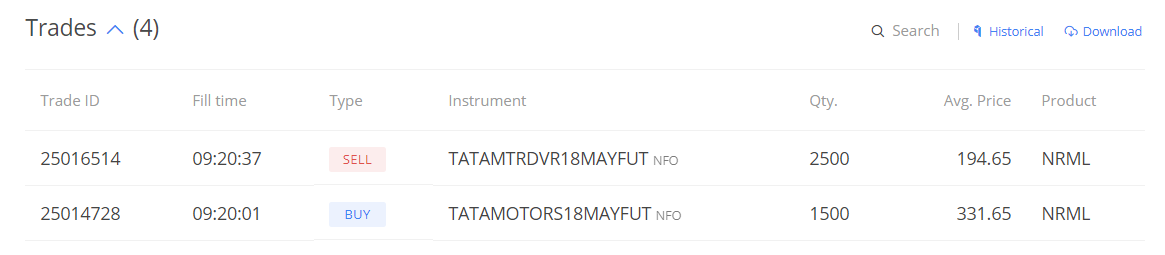

स्टैंडर्ड एरर -2.54 है इसका मतलब है कि रेजिडुअल अपने मीन से दूर चला गया है और यहां पर आप लॉन्ग ट्रेड बना सकते हैं। क्योंकि यह एक लॉन्ग ट्रेड है इसलिए आपको डिपेंडेंट स्टॉक टाटा मोटर्स को खरीदना है और इंडिपेंडेंट स्टॉक टाटा मोटर्स DVR को शॉर्ट करना है। इस ट्रेड को मुझे 11 मई (शुक्रवार) की सुबह को शुरू करना था लेकिन किसी वजह से मैं उस दिन इस ट्रेड को नहीं कर पाया। इसलिए मैंने इस ट्रेड को 14 मई (सोमवार) की सुबह किया। उस समय तक रेट बदल चुके थे लेकिन मुझे आपको दिखाने के लिए यह ट्रेड करना था और मुझे P&L की परवाह नहीं थी, तो ट्रेड करने पर जो नतीजा आया वह यह है –

यहां पर आपके दिमाग में 2 सवाल उठ सकते हैं –

सवाल – क्या मैंने यह ट्रेड वास्तव में बिना कीमत को देखे शुरू किया ? मतलब क्या मैंने ना तो कीमत देखी, ना ही सपोर्ट देखा ना रजिस्टेंस ना RSI और ना ही कुछ और। क्या इन सब को जानना जरूरी नहीं है ?

जवाब – नहीं इनमें से किसी भी चीज की जरूरत नहीं है। यहां पर सिर्फ एक ही चीज मायने रखती है वो है रेजिडुअल्स। रेजिडुअल कहां पर पर ट्रेड हो रहा है मैं सिर्फ उसी को देख रहा था

सवाल – मैंने किस आधार पर यह तय किया कि दोनों का सिर्फ एक-एक लॉट ही ट्रेड करना है ? मैं टाटा मोटर्स के दो लॉट और टाटा मोटर्स DVR के तीन लॉट क्यों नहीं ट्रेड कर सकता।

जवाब – यह इस बात पर निर्भर करता है कि स्टॉक का बीटा क्या है। हम बीटा का इस्तेमाल कर के यह तय करेंगे कि स्टॉक X के कितने शेयर खरीदें और स्टॉक Y के कितने जिससे कि ये पोजीशन बीटा न्यूट्रल बनी रहे। पोजीशन बीटा न्यूट्रल रखने का मतलब यह होता है कि स्टॉक Y के एक शेयर के मुकाबले हमें स्टॉक X के बीटा * X स्टॉक का सौदा (beta*X stock of X) करना होगा। उदाहरण के लिए अगर टाटा मोटर्स स्टॉक Y है और टाटा मोटर्स DVR स्टॉक X है और बीटा 1.59 है तो इसका मतलब यह है कि टाटा मोटर्स के एक शेयर के लिए मुझे टाटा मोटर्स DVR के 1.59 शेयर की जरूरत होगी।

तो इस स्थिति के हिसाब से, टाटा मोटर्स का लॉट साइज अगर 1500 है तो हमें टाटा मोटर्स DVR के 1500 * 1.59 यानी 2385 शेयर्स चाहिए होंगे। यहां पर टाटा मोटर्स DVR का लॉट साइज़ 2400 का है जो कि 2385 के काफी करीब है, इसीलिए मैंने दोनों का एक-एक लॉट लिया। मुझे यह भी पता है कि यह ट्रेड लॉन्ग साइड की तरफ झुका हुआ है क्योंकि मैंने 115 स्टॉक अतिरिक्त खरीद रखे हैं।

वैसे यह भी याद रखिए कि कई बार इस सीमा की वजह से हम कुछ पेयर ट्रेड नहीं कर पाते, खास कर तब जब वो बीटा नेगेटिव होते हैं।

याद रखिए कि मैंने यह ट्रेड तब शुरू किया था जब कि रेजिडुअल की वैल्यू – 2.54 थी। हमारा इरादा यह था कि हम इस ट्रेड को तब तक ओपन (Open) रखेंगे जब तक हम अपने टारगेट (-1 रेजिडुअल) पर या फिर स्टॉपलॉस (-3 रेजिडुअल ) ना आ जाए। हमें बस इंतजार करना था।

इस ट्रेड को लाइव तरीके से ट्रैक करने के लिए मैंने एक बेसिक एक्सेल ट्रैकर तैयार किया है। अगर आप एक प्रोग्रामर हैं तो आप इससे बेहतर तरीका निकाल सकते हैं। लेकिन मेरे लिए एक्सेल पर एक बेसिक पोजीशन ट्रैकर बनाना ही सबसे अच्छा तरीका था। इस ट्रैकर का चित्र नीचे है । इसे डाउनलोड करने का लिंक अध्याय के अंत में दिया गया है।

इस पोजीशन ट्रैकर में पेयर के बारे में सभी जरूरी जानकारी हैं। मुझे लगता है कि इस शीट को समझने में आपको कोई दिक्कत नहीं होगी। मैंने इसको इस तरह से तैयार किया है कि आप X और Y की वैल्यू को डालेंगे तो Z की वैल्यू भी तुरंत पता चल जाएगी और साथ ही आपको P&L भी पता चल जाएगा। आपको इस शीट का इस्तेमाल करना चाहिए और इससे बेहतर होगा कि आप अपने लिए खुद बना लें।

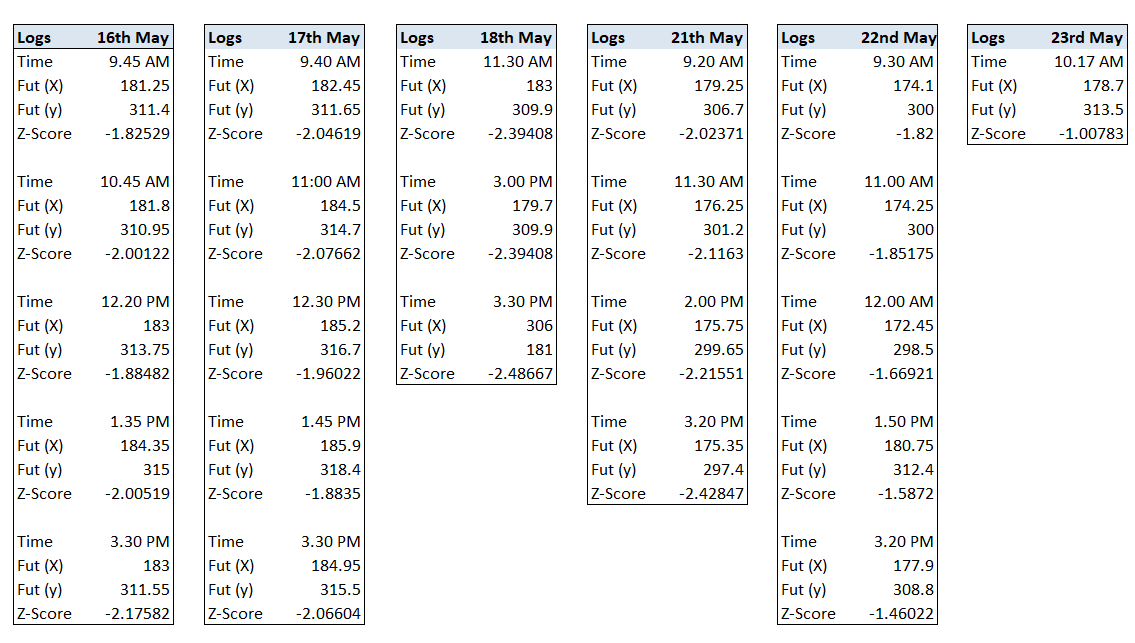

एक बार आपने पोजीशन ले ली तो आपको सिर्फ रेजिडुअल की Z वैल्यू को ट्रैक करना है। इसका मतलब है कि आपको सभी वैल्यू को ट्रैक करना है और साथ ही उससे जुड़ी Z वैल्यू को भी देखते रहना है। मैंने एकदम यही किया है। इस अध्याय को तैयार करने के लिए मेरे दोस्त फैजल ने सभी वैल्यू (14th और 15th के अलावा) का एक लॉग तैयार किया है।

जैसा कि आप देख सकते हैं कि मौजूदा वैल्यू को दिन में कई बार ट्रैक किया गया और उस हिसाब से Z स्कोर को भी दिन में कई बार कैलकुलेट किया गया। यह पोजीशन 7 दिन तक बनी रही थी जो कि पेयर ट्रेडिंग में एक आम बात है। मैंने ऐसे पेयर ट्रेड भी देखे हैं जहां पर पोजीशन 22 से 25 ट्रेडिंग दिनों तक बनी रही थी। अगर आपने कैलकुलेशन को ठीक से किया है तो आपको बस यह करना है कि अपने टारगेट या स्टॉपलॉस का इंतजार करें।

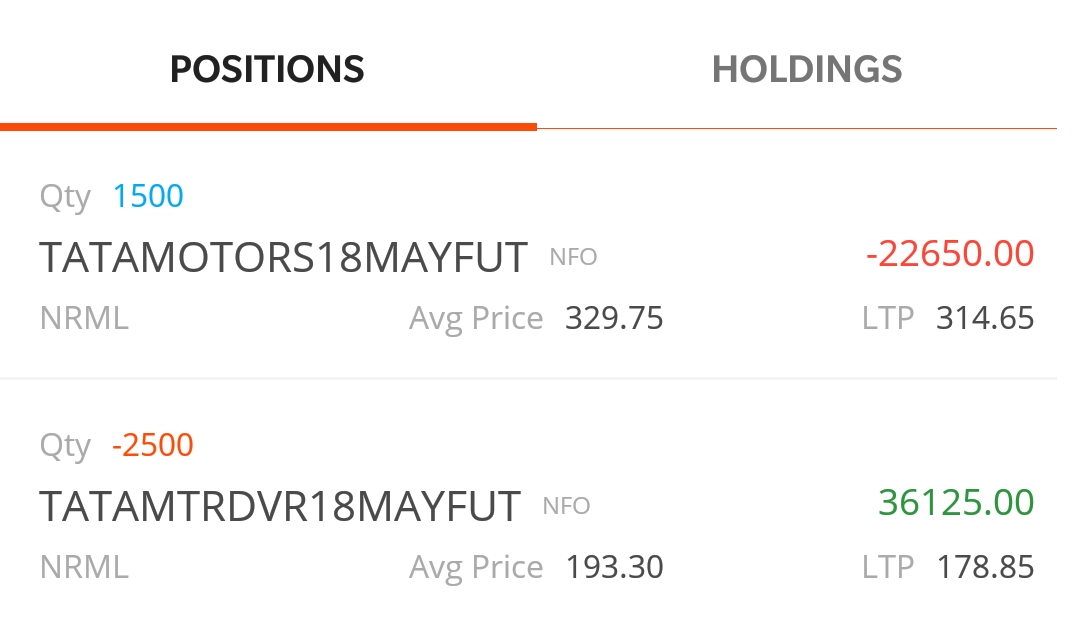

अंतत: 23 मई की सुबह Z स्कोर टारगेट लेवल तक नीचे गया और तब यह मौका मिला कि मैं ट्रेड को बंद कर सकूं। यह रहा उस का चित्र –

यहां ध्यान दीजिए कि टाटा मोटर्स DVR में काफी ज्यादा बढ़त हुई है और ये टाटा मोटर्स में हुए नुकसान के मुकाबले काफी अधिक है। हम जब पेयर ट्रेड लेते हैं तो हमें नहीं पता होता है कि दोनों में से किस पोजीशन में पैसे बनेंगे, बस यह पता होता है कि इनमें से एक हमारे पक्ष में जाएगा और दूसरा उल्टी दिशा में जाएगा। लेकिन यह पता करना मुश्किल होता है कि इनमें से पैसा कमा कर कौन देगा।

23 मई को हमारा पोजीशन ट्रैकर इस तरह से दिख रहा था –

इसका ट्रेड का P&L करीब 14000 का था जो कि बिना किसी बड़े रिस्क वाले ट्रेड के हिसाब से काफी अच्छा है।

13.4 – पेयर ट्रेडिंग पर कुछ अंतिम बातें

तो पिछले 13 अध्याय में मैंने वो सब बातें आपसे की जो मैं पेयर ट्रेडिंग के बारे में जानता हूं। व्यक्तिगत तौर पर मुझे लगता है कि ट्रेडिंग का यह तरीका, ट्रेडिंग के किसी भी उस दूसरे तरीके से बेहतर है जहां पर आप बिना जाने समझे ट्रेड करते हैं। हालांकि यह एक कम रिस्क वाला तरीका है लेकिन इसके अपने रिस्क भी जरूर हैं। आपको इसके रिस्क को भी जानना चाहिए। पेयर ट्रेड में पैसे गंवाने की का सबसे आम स्थिति वह होती है जब आपके पोजीशन लेने के बाद भी स्टॉक डाइवर्ज (Diverge) करता रहे। ऐसे में आप को बड़ा नुकसान हो सकता है। साथ ही, इसमें मार्जिन की जरूरत भी ज्यादा होती है क्योंकि यहां पर आप दो कॉन्ट्रैक्ट में एक साथ पोजीशन बना रहे होते हैं। इसीलिए आपको अपने ट्रेडिंग अकाउंट में इतने पैसे रखने पड़ते हैं जिससे आप हर दिन के M2M को मैनेज कर सकें।

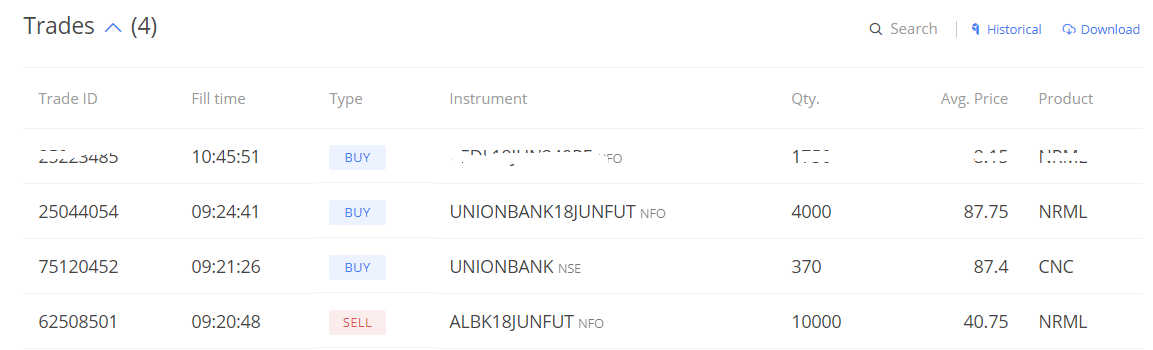

कभी ऐसी स्थिति भी आ सकती है कि जहां पर आपको स्पॉट मार्केट में भी पोजीशन लेनी पड़े। उदाहरण के तौर पर 23 मई को मुझे एक सिग्नल मिला था कि हम इलाहाबाद बैंक (Y) और यूनियन बैंक (X) पर शॉर्ट जाएं। वहां Z स्कोर 2.64 था और इस पेयर का बीटा 0.437 था।

अगर बीटा न्यूट्रैटिलिटी को ध्यान में रखें तो इलाहाबाद बैंक के हर एक शेयर के लिए मुझे यूनियन बैंक के 0.437 शेयर की जरूरत थी। इलाहाबाद बैंक का लॉट साइज 10 हजार का है इसका मतलब यह है कि मुझे यूनियन बैंक के 4378 शेयर चाहिए थे, लेकिन यूनियन बैंक का लॉट साइज 4000 का है इसलिए मुझे 378 शेयर स्पॉट बाजार में खरीदने पड़े।

मुझे पता है कि आपमें से काफी लोग पेयर डेटा शीट चाहते हैं, हम कोशिश करेंगे कि आपको हर दिन यहां पर पेयर डेटा शीट दी जा सके। जिससे कि आप पेयर को ट्रैक कर सकें। लेकिन मैं आप को सलाह दूंगा कि आप आप अपना खुद का एल्गो बनाने की कोशिश करें। अगर किसी मदद की जरूरत हो तो हमें यहां नीचे लिखें।

अगर आपको प्रोग्रामिंग नहीं आती है तो आपके पास सिवाय इसके कोई रास्ता नहीं है कि आप किसी ऐसे आदमी से अनुरोध करें जो कि प्रोग्रामिंग जानता है। मैंने भी यही किया था।

यहां पर मैं कुछ बातें आपके विचार के लिए छोड़ जा रहा हूं-

- हम स्टॉक A का स्टॉक B के साथ लिनियर रिग्रेशन करते हैं जिससे हमें पता चल जाए कि दोनों स्टॉक को-इन्टीग्रेटेड हैं या नहीं और उनके रेजिडुअल्स स्टेशनरी हैं या नहीं।

- अगर स्टॉक A स्टॉक B के साथ स्टेशनरी नहीं है लेकिन स्टॉक B & C के जोड़े के साथ स्टेशनरी हो तो क्या होगा?

पेयर के भी आगे बढ़कर होने वाली इस ट्रेडिंग को कहते हैं मल्टीवेरिएट रिग्रेशन (multivariate regression)। यह आसान नहीं है, लेकिन अगर आप इसको समझ जाएं तो आप यहां एक अलग ही लेवल पर पहुंच जाएंगे।

पोजीशन ट्रैकर को यहाँ से डाउनलोड करें

पेयर डाटा शीट को यहाँ से डाउनलोड करें

पोजीशन ट्रैकर और पेयर डेटाशीट को आप यहां पर डाउनलोड कर सकते हैं

इस अध्याय की मुख्य बातें

- एक पेयर को ट्रेड करने का ट्रिगर रेजिडुअल की करंट यानी मौजूदा वैल्यू से आता है।

- स्टॉक X के कितने शेयर खरीदने हैं और स्टॉक Y के कितने शेयर, इसको पता करने के लिए आपको बीटा न्यूट्रैटिलिटी पर नजर रखनी होगी।

- अगर पेयर का बीटा नेगेटिव है तो इस ट्रेड को करना संभव नहीं होगा।

- एक बार ट्रेड शुरू करने के बाद आपको Z स्कोर पर लगातार नजर लगती है आप उसके हिसाब से अपनी पोजीशन को ट्रेड करना है।

- फ्यूचर्स की कीमत का बहुत असर नहीं होता, यहां पर सिर्फ और सिर्फ Z स्कोर पर ही ध्यान देना होता है।

पता है कि आपमें से काफी लोग पेयर डेटा शीट चाहते हैं, हम कोशिश करेंगे कि आपको हर दिन यहां पर पेयर डेटा शीट दी जा सके। जिससे कि आप पेयर को ट्रैक कर सकें। लेकिन मैं आप को सलाह दूंगा कि आप आप अपना खुद का एल्गो बनाने की कोशिश करें। अगर किसी मदद की जरूरत हो तो हमें यहां नीचे लिखें। i want to create my algorith but how to do????

हमने इसको इसी अद्याय में समझाया है।