11.1 हेजिंग क्या है?

फ्यूचर्स का एक सबसे महत्वपूर्ण इस्तेमाल है हेजिंग। हेजिंग का हिंदी में अर्थ है बचाव। खराब बाजार में अपनी पोजीशन को नुकसान से बचाने के लिए हेजिंग का इस्तेमाल किया जाता है। एक उदाहरण से हेजिंग को समझते हैं, मान लीजिए आप के घर के बाहर एक खाली जमीन है। इस जमीन को खाली रखने के बजाय आप इसमें बगीचा लगाने का फैसला करते हैं। आप कुछ फूल पौधे भी लगाते हैं। अच्छी देखभाल करते हैं, लगातार पानी देते हैं और कुछ समय में यह हरा-भरा हो जाता है। अच्छा खासा लॉन और उसमें खिले हुए खूब सारे रंग-बिरंगे फूल। जैसे ही यह सब होता है, वहां पर भटकती हुई कुछ गायें और दूसरे जानवर आ जाते हैं जो आपके लॉन की घास को चरने लगते हैं और आप के फूल-पौधे को उजाड़ने लगते हैं। तब आप अपने बगीचे को बचाने के लिए फैसला करते हैं कि आप इसके आसपास एक लकड़ी की बाड़ लगा देंगे, जिससे कि आवारा जानवर आपके बगीचे को नुकसान न पहुंचा सकें। इससे आपका बगीचा बचा रहता है।

अब इसी को बाजार के नजरिए से देखते हैं।

- मान लीजिए आप काफी रिसर्च करके, अच्छे से जांच-समझ के कुछ स्टॉक चुनते हैं। उनमें धीरे-धीरे करके आप काफी पैसा लगा देते हैं। अब यह उस बगीचे की तरह है जिसको आपने खाद, पानी दे कर, संभाल कर बड़ा किया है।

- आपके पैसे निवेश करने के कुछ समय बाद आपको लगता है कि बाजार में गिरावट होने वाली है जिसकी वजह से आपको नुकसान हो सकता है। यह लगभग वैसा ही है जब गाय और दूसरे जानवर आपके लॉन को उजाड़ने वाले होते हैं।

- बाजार में अपने निवेश को बचाने के लिए, पैसे के नुकसान से बचने के लिए आप हेजिंग का इस्तेमाल करते हैं और इसलिए आप फ्यूचर्स खरीदते हैं। ठीक उसी तरीके से जैसे अपने बगीचे को बचाने के लिए आप उसके आसपास एक लकड़ी की बाड़ लगाते हैं।

उम्मीद है कि इस उदाहरण से आपको कुछ हद तक यह समझ में आ गया होगा कि हेजिंग क्या होती है। जैसा कि मैं पहले भी कह चुका हूं कि है हेजिंग का इस्तेमाल अपने एक पोर्टफोलियो के स्टॉक्स को नुकसान से बचाने के लिए किया जाता है। कई बार आप अपने एक स्टॉक को बचाने के लिए भी हेज कर सकते हैं।

11.2 – हेज क्यों करना है?

हेज करने की जरूरत क्या है? यह एक सवाल बार-बार पूछा जाता है। जरा कल्पना कीजिए कि किसी ट्रेडर या इन्वेस्टर ने एक स्टॉक ₹100 पर खरीदा है। लेकिन अब उसको लगता है कि बाजार बिगड़ रहा है और उसका स्टॉक भी गिरेगा। ऐसे में वो तीन चीजें कर सकता है–

- कुछ ना करे, अपने स्टॉक को गिरने दे और ये उम्मीद करे कि वो फिर से वापस अपनी मौजूदा कीमत पर पहुंच जाएगा।

- स्टॉक को बेच दे और उम्मीद करे कि बाद में उस स्टॉक को कम कीमत पर फिर से खरीद लेगा।

- अपनी पोजीशन को हेज करे।

पहले यह समझते हैं कि अगर हेज ना करने का फैसला करता है तो क्या होगा? मान लीजिए उसका स्टॉक ₹100 से गिरकर ₹75 तक पहुंच जाता है। यहां ट्रेडर मान लेता है कि एक दिन यह स्टॉक वापस ₹100 तक पहुंचेगा। तो जब स्टॉक को वापस ₹100 तक पहुंचना ही है, तो फिर इसमें हेज करने की क्या जरूरत है?

मुझे लगता है कि आपको समझ में आ रहा होगा कि स्टॉक के ₹100 से ₹75 तक पहुंचने का मतलब है कि स्टॉक में 25% की गिरावट आई है। लेकिन जब वही स्टॉक ₹75 से ₹100 तक पहुंचने की कोशिश करेगा तो उसको सिर्फ 25% नहीं बढ़ना होगा उसको बढ़ना होगा 33.5%। इसका मतलब है कि स्टॉक का गिरना ज्यादा आसान है लेकिन उसका वापस बढ़कर पुरानी कीमत तक पहुंचना ज्यादा मुश्किल है। मैं अपने अनुभव से यह भी बता सकता हूं कि एक बार जब स्टॉक गिर जाता है तो उसके वापस ऊपर पहुंचने के लिए एक बहुत भारी बुल मार्केट की जरूरत होती है। इसीलिए जब भी आपको लगे कि बाजार की स्थिति बिगड़ रही है तो हेज करना हमेशा अच्छा होता है।

अब दूसरे विकल्प पर नजर डालते हैं जहां ट्रेडर ये सोचता है कि अपनी पोजीशन को बेच दे और बाद में नीचे की कीमत पर उसका को वापस खरीद ले। इसके लिए पहले तो उसको बाजार पर लगातार नजर रखनी होगी और सही समय पर बाजार में घुसना होगा जो कि आसान नहीं है। दूसरा, जब ट्रेडर बार-बार जल्दी-जल्दी बेचता और खरीदता है तो उसको कैपिटल गेन टैक्स का फायदा नहीं मिलेगा। साथ ही, हर बार खरीदने बेचने के लिए ट्रांजैक्शन पर खर्च करना होगा।

इन सभी कारणों की वजह से बाजार में अपनी पोजीशन को बचाने के लिए हेज करना हमेशा एक अच्छा उपाय होता है। इससे यह होता है कि बाजार में कुछ भी हो, आपके ऊपर ज्यादा असर नहीं पड़ेगा। एकदम वैसे ही, जैसे आपने अगर कोई टीका लगवा रखा है तो आप बीमारी से बचे रहेंगे।

11.3 – रिस्क

इसके पहले कि हम यह समझें कि बाजार में अपनी पोजीशन को हेज कैसे किया जाता है, उसके पहले जरूरी है कि हम ये समझें कि हम किस चीज को हेज करने की कोशिश कर रहे हैं। जैसा कि आपको समझ में आ गया होगा कि हम रिस्क को हेज करने की कोशिश कर रहे हैं। लेकिन किस तरह का रिस्क?

जब भी आप बाजार में किसी कंपनी का स्टॉक खरीदते हैं तो आप अपने पैसे पर रिस्क ले रहे होते हैं। बाजार में दो तरह के रिस्क होते हैं– सिस्टमैटिक रिस्क (Systematic risk) और अनसिस्टमैटिक रिस्क (Unsystematic risk) । जब आप कोई शेयर या फ्यूचर्स खरीदते हैं तो आप इन दोनों तरीके के रिस्क को ले रहे होते हैं।

शेयर गिर सकता है और इससे आपको नुकसान हो सकता है। शेयर गिरने के कई कारण हो सकते हैं:

- जैसे कंपनी की आमदनी का घटना

- प्रॉफिट मार्जिन का घटना

- कर्ज से जुड़े खर्च का बढ़ना

- कंपनी का लेवरेज बढ़ाना

- मैनेजमेंट की गड़बड़ी या गलतियां

इस तरह के और कई कारण हो सकते हैं जिससे शेयर गिर जाए। लेकिन यहां पर जो ध्यान देने योग्य बात है, वह यह है कि यह सब कंपनी से जुड़े हुए रिस्क हैं। उदाहरण के लिए मान लीजिए कि आपने ₹100,000 की पूंजी HCL टेक्नोलॉजीज लिमिटेड के शेयर मे लगाई। कुछ महीने बाद HCL की तरफ से एक बयान आता है कि उसका रेवेन्यू यानी आमदनी घटने वाली है। इस बयान की वजह से HCL के शेयरों की कीमत में गिरावट आएगी और आपको अपने निवेश पर नुकसान उठाना पड़ेगा। लेकिन इस खबर का कंपनी के प्रतिद्वंदियो जैसे टेक महिंद्रा और माइंड ट्री पर कोई असर नहीं पड़ेगा। इसी तरह से, अगर टेक महिंद्रा का मैनेजमेंट किसी गड़बड़ी में पकड़ा जाता है तो टेक महिंद्रा के शेयर की कीमत पर असर पड़ेगा, उसके किसी भी प्रतिद्वंदी कंपनी के शेयर पर नहीं। तो वो रिस्क जो किसी कंपनी से जुड़े हुए होते हैं और तो इससे सिर्फ उस कंपनी पर असर पड़ता है किसी दूसरी कंपनी पर नहीं, ऐसे रिस्क को अनसिस्टमैटिक रिस्क कहते हैं।

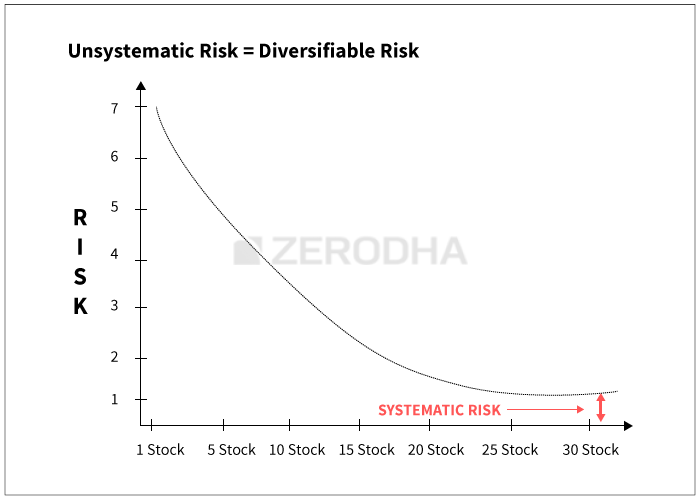

अनसिस्टमैटिक रिस्क को डायवर्सिफाई किया जा सकता है, मतलब किसी एक कंपनी में सारा पैसा लगाने के बजाय आप निवेश को डायवर्सिफाई कर सकते हैं यानी बाँट सकते हैं, और उसी पैसे को दो तीन अलग-अलग कंपनियों में लगा सकते हैं। ऐसा करने से अनसिस्टमैटिक रिस्क की संभावना काफी कम हो जाती है। ऊपर के उदाहरण को फिर से देखते हैं। तो मान लीजिए कि आप HCL में पूरा पैसा लगाने के बजाय आप ₹50000 HCL में लगाते हैं और बाकी पैसा मान लीजिए कर्नाटक बैंक लिमिटेड में लगा देते हैं। ऐसे में अगर HCL के स्टॉक की कीमत गिरती है, तो सिर्फ आपकी आधी पूंजी पर असर पड़ेगा। आधी पूंजी तब भी सुरक्षित रहेगी क्योंकि वह एक दूसरी कंपनी में लगी है। इसी तरीके से दो स्टॉक की जगह आप 5 या 10 कंपनियों के शेयर भी ले सकते हैं और एक पोर्टफोलियो बना सकते हैं। आपके इस पोर्टफोलियो में डायवर्सिफिकेशन के लिए जितने स्टॉक होंगे आपके अनसिस्टमैटिक रिस्क उतना कम हो जाता है।

अब यहां पर एक महत्वपूर्ण सवाल उठता है – कि आपको अपने पोर्टफोलियो में कितने स्टॉक रखने चाहिए जिससे आप अनसिस्टमैटिक रिस्क को अच्छे तरीके से डायवर्सिफाई कर सकें। अब तक की गई रिसर्च के मुताबिक अनसिस्टमैटिक रिस्क से बचने के लिए अधिक से अधिक 21 स्टॉक का पोर्टफोलियो चाहिए होता है। पोर्टफोलियो में 21 स्टॉक से ज्यादा रखने पर भी रिस्क और कम नहीं होता। इसको ज्यादा बेहतर ढंग से समझने के लिए नीचे के ग्राफ पर नजर डालिए।

जैसा कि आप इस ग्राफ में देख सकते हैं कि जैसे-जैसे आप डायवर्सिफाई करते हैं और ज्यादा स्टॉक जोड़ते जाते हैं वैसे-वैसे अनसिस्टमैटिक रिस्क कम होता जाता है। लेकिन 20 स्टॉक के बाद अनसिस्टमैटिक रिस्क को और ज्यादा डायवर्सिफाई नहीं किया जा सकता। आप ग्राफ में भी देख सकते हैं कि 20 स्टॉक के बाद यह ग्राफ एक सीधी लाइन में चलने लगता है और ज्यादा स्टॉक जोड़ने पर भी कोई बदलाव नहीं होता। इसका मतलब कि उसके बाद रिस्क कम नहीं होता। वास्तव में डायवर्सिफिकेशन करने के बाद भी जो रिस्क बचा रह जाता है उसको सिस्टमैटिक रिस्क कहते हैं।

सिस्टमैटिक रिस्क वो होता है जो किसी एक कंपनी पर नहीं बल्कि सभी कंपनियों के शेयरों पर होता है। यह अर्थव्यवस्था से जुड़े ऐसे रिस्क हैं जो पूरे बाजार पर असर डालते हैं। सिस्टमैटिक रिस्क के कुछ उदाहरण हैं–

- जीडीपी (GDP) का घटना

- इंटरेस्ट रेट (ब्याज दरों) का बढ़ना

- इन्फ्लेशन या मुद्रास्फीति

- फिस्कल डेफिसिट यानी वित्तीय घाटा

- जियोपोलिटिकल यानी भू-राजनीतिक रिस्क

यह लिस्ट और भी लंबी हो सकती है। लेकिन अब तक आपको समझ आ गया होगा कि सिस्टमैटिक रिस्क में क्या-क्या हो सकता है। सिस्टमैटिक रिस्क सभी तरीके के शेयरों पर असर डालते हैं। मान लीजिए आप ने अपने शेयर का पोर्टफोलियो 20 स्टॉक तक बढ़ा लिया है और अपने को डायवर्सिफाई कर लिया है, लेकिन जीडीपी के घटने की वजह से सभी 20 स्टॉक नीचे आ सकते हैं। सिस्टमैटिक रिस्क का मतलब ही है वो रिस्क जो कि सिस्टम से जुड़ा हुआ है और इससे डायवर्सिफिकेशन कर के नहीं बचा जा सकता। सिस्टमैटिक रिस्क से बचने के लिए हेजिंग जरूर की जा सकती है। तो हम जब हेजिंग की बात करते हैं तो हम डायवर्सिफिकेशन की बात नहीं कर रहे होते हैं।

याद रखिए कि हम अनसिस्टमैटिक रिस्क से बचने के लिए डायवर्सिफाई करते हैं और सिस्टमैटिक से बचने के लिए हेज करते हैं।

11.4 – एक स्टॉक को हेज करना

हम पहले एक स्टॉक में हेज करना सीखेंगे क्योंकि इसको करना आसान होता है। यह करने पर हमें इस की कमजोरियां भी समझ में आएंगी और आगे स्टॉक के पोर्टफोलियो को हेज करना हमारे लिए आसान होगा।

मान लीजिए आप ने इन्फोसिस के 250 शेयर ₹2284 की कीमत पर खरीदे हैं यानी आप ने ₹571000 का निवेश किया है। यह स्पॉट बाजार में बनाई गयी लांग पोजीशन है। शेयर खरीदने के बाद आपको पता चलता है कि इन्फोसिस तिमाही नतीजे ही भी जल्दी आने वाले हैं। अब आप थोड़े चिंतित हो जाते हैं कि कहीं अगर इन्फोसिस के नतीजे अच्छे नहीं आए तो क्या होगा? इन्फोसिस का स्टॉक गिरेगा और आप को नुकसान होगा। स्पॉट बाजार में हो सकने वाले इस नुकसान से बचने के लिए आप अपनी पोजीशन को हेज करने का फैसला करते हैं।

स्पॉट बाजार में अपनी पोजीशन को हेज करने के लिए आसान तरीका यह होता है कि हम फ्यूचर्स बाजार में उससे उल्टी पोजीशन ले लें। क्योंकि हमने स्पॉट बाजार में लांग पोजीशन बनाई है इसलिए हमें फ्यूचर्स बाजार में शॉर्ट पोजीशन बनानी होगी।

फ्यूचर्स में शॉर्ट का सौदा कैसा बनेगा

फ्यूचर्स पर शॉर्ट @ ₹2285/-

लॉट साइज = 250

कॉन्ट्रैक्ट वैल्यू = ₹571250/-

अब इन्फोसिस में स्पॉट बाजार में आपकी लॉन्ग पोजीशन है और फ्यूचर्स बाजार में इन्फोसिस पर शॉर्ट पोजीशन है। हालांकि दोनों पोजीशन अलग-अलग कीमत पर बनाई गई है लेकिन पोजीशन की कीमत से ज्यादा महत्व की बात यह है कि आपके दोनों पोजीशन अलग-अलग दिशा में बनाए गए हैं। इसका मतलब है कि अब आप न्यूट्रल हैं। न्यूट्रल होने का मतलब आपको थोड़ी देर में समझ में आएगा।

इस सौदे को शुरू करने के बाद अब हम एक बार कुछ अलग-अलग कीमतों को लेते हैं और देखते हैं कि इन्फोसिस के उन कीमतों पर पहुंचने का इस पोजीशन पर क्या असर होता है।

| कीमत | स्पॉट लॉन्ग P&L | शॉर्ट फ्यूचर्स P&L | कुल P&L |

| 2200 | 2200 – 2284 = – 84 | 2285 – 2200 = +85 | -84 + 85 = +1 |

| 2290 | 2290 – 2284 = +6 | 2285 – 2290 = -5 | +6 – 5 = +1 |

| 2500 | 2500 – 2284 = +216 | 2285 – 2500 = -215 | +216 – 215 = +1 |

यहां समझने वाली बात यह है कि कीमत ऊपर जाए या नीचे जाए आप की पोजीशन पर कोई असर नहीं पड़ेगा। आप ना तो पैसा बनाएंगे ना पैसा गंवाएंगे। इसका मतलब यह है कि आज की पोजीशन पर बाजार का कोई असर नहीं पड़ने वाला है। इसी को हम न्यूट्रल पोजीशन कहते हैं। जैसा कि मैंने पहले कहा था कि एक स्टॉक की पोजीशन को हेज करना बहुत ही सीधा काम है इसमें कोई मुश्किल नहीं है। हम किसी भी स्टॉक की स्पॉट पोजीशन को हेज करने के लिए उसके फ्यूचर्स में एक काउंटर पोजीशन का इस्तेमाल कर सकते हैं। लेकिन ऐसा करने के लिए हमेशा फ्यूचर में ऐसी पोजीशन बनानी होगी जिसमें शेयरों की संख्या एक समान हो। यानी फ्यूचर्स के लॉट साइज में उतने ही शेयर हों जिसने हमारे स्पॉट पोजीशन में हैं। अगर इन दोनों की शेयरों संख्या में अंतर होगा तो हमारा P&L थोड़ा सा अलग बनेगा और पोजीशन पूरी तरीके से हेज नहीं हो पाएगी। इससे कुछ महत्वपूर्ण सवाल उठते हैं–

- अगर किसी स्टॉक में फ्यूचर्स कॉन्ट्रैक्ट है ही नहीं, तो क्या होगा? उदाहरण के लिए साउथ इंडियन बैंक का कोई फ्यूचर्स कॉन्ट्रैक्ट नहीं है, तो क्या इसका यह मतलब है कि मैं साउथ इंडियन बैंक में अपनी पोजीशन को हेज नहीं कर सकता हूं?

- उदाहरण के लिए स्पॉट की जिस पोजीशन को हमने हेज करने लिया था वह ₹570000 की थी। लेकिन अगर हमारी पोजीशन ₹50000 की होती या ₹100000 की होती तो क्या उस पोजीशन को भी हेज किया जा सकता है?

वास्तव में इन दोनों सवालों का जवाब सीधा नहीं है। हमें इन्हें समझना होगा और हम ये काम कुछ देर में करेंगे। अभी हम यह देखने की कोशिश करते हैं कि स्पॉट में बनाई गयी कई पोजीशन यानी पोर्टफोलियो को कैसे हेज किया जाए? ये करने के लिए हमें सबसे पहले समझना होगा किसी की किसी स्टॉक का बीटा (Beta) क्या होता है।

11.5 – बीटा क्या होता है

बीटा एक ग्रीक शब्द है और ये ऐसा β दिखता है। बाजार में बीटा का बहुत ज्यादा इस्तेमाल होता है। यह एक बहुत ही जरूरी सिद्धांत है। वित्तीय बाजार में बीटा के महत्व को समझने के लिए ये सही समय है क्योंकि पोर्टफोलियो को हेज करने में बीटा काफी महत्वपूर्ण भूमिका अदा करता है।

आम भाषा में कहें तो , बीटा यह बताता है कि बाजार में होने वाली उठापटक से कोई स्टॉक कितना ज्यादा प्रभावित हो सकता है। बीटा से हमें इस तरह के सवालों के जवाब मिलते हैं–

- अगर बाजार कल 2% बढ़ता है तो इसका XYZ स्टॉक पर क्या असर पड़ेगा?

- कोई स्टॉक XYZ बाजार के इंडेक्स (निफ़्टी, सेंसेक्स) के मुकाबले कितना ज्यादा वोलेटाइल या रिस्की है?

- XYZ स्टॉक में ABC स्टॉक के मुकाबले कितना ज्यादा रिस्क है?

किसी स्टॉक का बीटा जीरो से ऊपर या जीरो से नीचे भी हो सकता है। लेकिन बाजार के इंडेक्स का बीटा हमेशा +1 होता है। अब उदाहरण के तौर पर मान लीजिए कि BPCL के स्टॉक का बीटा 0.7 है। तो इसका मतलब है कि

- बाजार में हर 1% की बढ़त के साथ BPCL का स्टॉक 0.7% बढ़ सकता है।

- अगर बाजार 1.5% बढ़ता है तो BPCL का शेयर 1.05% बढ़ेगा।

- अगर बाजार 1% गिरता है तो BPCL का स्टॉक यह 0.7% गिरेगा।

- क्योंकि BPCL के स्टॉक का बीटा बाजार के बीटा से 0.3% कम (0.7% Vs 1%) है इसलिए यह माना जाता है कि BPCL बाजार से 30% कम रिस्की है।

- आप यह भी कह सकते हैं कि BPCL कम सिस्टमैटिक रिस्क वाला स्टॉक है।

- अगर मान ले कि HPCL का बीटा 0.8 प्रतिशत है तो इसका मतलब है कि HPCL के मुकाबले BPCL का स्टॉक कम वोलेटाइल है इसका मतलब है कि BPCL कम रिस्की है। नीचे के टेबल से आपको यह ज्यादा अच्छी तरह से समझ में आएगा

| अगय बीटा इतना है तो | मतलब |

| 0 से कम, जैसे -0.4 | एक -ve चिन्ह बताता है कि शेयर की कीमत और बाजार एक दूसरे की विपरीय दिशा में चर रहे हैं. अगर बाजार 1% से ऊपय जाता है तो –0.4 बीटा वाला स्टॉक 0.4% तक गिर सकता है |

| 0 के बराबर | इसका मतलब है कि स्टॉक बाजार की चाल से स्वतंत्र है। बाजार में हो रहा बदलाव स्टॉक पर असर नहीं डालेगा। हालांकि 0 बीटा का स्टॉक मिलना काफी मुश्किल है। |

1 से कम 0 से अधिक

, |

इसका मतलब है कि स्टॉक और बाजार एक दिशा में चलते हैं।; स्टॉक दूहरों की तुलना में कम रिस्की है बाजार मे 1% का बदलाव स्टॉक को 0.6% तक ऊपर ले जा सकता है। इन्हें आमतौर पर लो बीटा स्टॉक कहते हैं। |

| 1 से ऊपर, जैसे : 1.2 | इसका मतलब है कि स्टॉक बाजार की ही दिशा में चलेगा। लेकिन स्टॉक बाजार से 20% अधिक चल सकता है। मतलब, अगर बाजार 1.0% बढ़ता है तो, स्टॉक 1.2%. ऊपर जा सकता है। इसी तरह, अगर बाजार 1% नीचे जाता है तो स्टॉक 1.2% तक गिर सकता है. आमतौर पर, ऐसे स्टॉक को हाई बीटा स्टॉक कहते हैं। |

15 जनवरी 2015 को कुछ ब्लू चिप (नामी गिरामी) स्टॉक का बीटा देखिए।

| स्टॉक | बीटा |

| ACC लिमिटेड | 1.22 |

| एक्सिस बैंक लिमिटेड | 1.40 |

| BPCL | 1.42 |

| सिपला | 0.59 |

| DLF | 1.86 |

| इन्फोसिस | 0.43 |

| LT | 1.43 |

| मारूति सुजुकी | 0.95 |

| रिलायंस | 1.27 |

| SBI लिमिटेड | 1.58 |

11.6 – माइक्रोसॉफ्ट एक्सेल में बीटा निकालना

माइक्रोसॉफ्ट एक्सेल में आप = SLOPE फंक्शन का इस्तेमाल करके किसी भी स्टॉक का बीटा आसानी से निकाल सकते हैं। यहां मैं TCS को उदाहरण के तौर पर ले कर किसी शेयर का बीटा को निकालने का कदम दर कदम तरीका बता रहा हूं।

-

- निफ्टी और TCS का पिछले 6 महीने के प्रति दिन का क्लोजिंग प्राइस निकालिए। यह आपको NSE की वेबसाइट पर मिल जाएगा।

- निफ्टी और TCS का हर दिन का रिटर्न (डेली रिटर्न) निकालिए।

- डेली रिटर्न = (आज की क्लोजिंग कीमत/ पिछले दिन की क्लोजिंग कीमत) -1

-

- एक खाली सेल (cell) में SLOPE फंक्शन को लीजिए।

- SLOPE फंक्शन का फॉर्मैट है: SLOPE(known _y’s,known_x’s) यहां y’s TCS का डेली रिटर्न है और x’s निफ्टी का डेली रिटर्न है। (SLOPE(known_y’s,known_x’s), where known_y’s is the array of daily return of TCS, and known_x’s )

-

- TCS का 6 महीने (3rd Sept 2014 से 3rd March 2015) का बीटा 0.62 है।

आप इस गणना के लिए इस एक्सेल शीट ( excel sheet) को देख सकते हैं।

11.7 – स्टॉक पोर्टफोलियो की हेजिंग

अब वापस से स्टॉक पोर्टफोलियो की हेजिंग पर लौटते हैं। यहां पर हम हेजिंग के लिए निफ़्टी फ्यूचर्स का इस्तेमाल करेंगे। यहां पर आपके दिमाग में एक सवाल आ सकता है कि हम निफ्टी फ्यूचर्स का इस्तेमाल क्यों कर रहे हैं? स्टॉक पोर्टफोलियो को हेज करने के लिए किसी और चीज का इस्तेमाल क्यों नहीं कर सकते?

याद रखिए कि दो तरीके के रिस्क होते हैं– सिस्टमैटिक रिस्क और अनसिस्टमैटिक रिस्क। जब हम अपने पोर्टफोलियो को डायवर्सिफाई करते हैं तो हम अनसिस्टमैटिक रिस्क को कम कर रहे होते हैं। लेकिन इसके बाद भी सिस्टमैटिक रिस्क बचा रहता है । जैसा कि हमें पता है सिस्टमैटिक रिस्क बाजार से जुड़ा हुआ होता है इसलिए उससे बचने का सबसे बेहतर तरीका है कि कि हम एक इंडेक्स का इस्तेमाल करें जो कि बाजार का ही प्रतिनिधित्व करता है। इसलिए किसी भी तरीके के सिस्टमैटिक रिस्क को हेज करने के निफ़्टी फ्यूचर्स सबसे सही तरीका होगा।

मान लीजिए मैंने बाजार में ₹800000 निवेश किए हैं जो कि निम्नलिखित शेयरों में लगे हैं–

| क्रम सं | स्टॉक का नाम | स्टॉक का बीटा | निवेश की रकम |

| 01 | ACC लिमिटेड | 1.22 | Rs.30,000/- |

| 02 | एक्सिस बैंक लिमिटेड | 1.40 | Rs.125,000/- |

| 03 | BPCL | 1.42 | Rs.180,000/- |

| 04 | सिपला | 0.59 | Rs.65,000/- |

| 05 | DLF | 1.86 | Rs.100,000/- |

| 06 | इन्फोसिस | 0.43 | Rs.75,000/- |

| 07 | LT | 1.43 | Rs.85,000/- |

| 08 | मारूति सुजुकी | 0.95 | Rs.140,000/- |

| कुल | Rs.800,000/- | ||

पहला कदम –

स्टॉक पोर्टफोलियो को हेज करने के लिए कुछ कदम उठाने पड़ते हैं। इसमें से पहला कदम है इसका पोर्टफोलियो बीटा निकालना।

- पोर्टफोलियो बीटा उस पोर्टफोलियो में शामिल सभी शेयरों के व्हेटेड/वेटेड (weighted) बीटा का जोड़ होता है।

- व्हेटेड बीटा निकालने के लिए सभी अलग-अलग शेयरों के बीटा को पोर्टफोलियो में उस शेयर के व्हेटज/वेटेज (weightage) से गुणा किया जाता है।

- पोर्टफोलियो में शेयर का व्हेटज निकालने के लिए उस शेयर में निवेश की रकम को पोर्टफोलियो के कुल निवेश से विभाजित किया जाता है।

- उदाहरण के तौर पर एक्सिस बैंक का व्हेटज 125,000/800,000=15.6% है

- इसलिए इसका व्हेटेड बीटा होगा 15.6%× 1.4=0.21

नीचे के टेबल में दिए गए पोर्टफोलियो के सभी शेयरों का व्हेटेड बीटा दिया गया है

| क्रम सं | स्टॉक का नाम | बीटा | निवेश | पोर्टफोलियो में व्हेट | व्हेटेड बीटा |

| 01 | ACC लिमिटेड | 1.22 | Rs.30,000/- | 3.8% | 0.046 |

| 02 | एक्सिस बैंक लिमिटेड | 1.40 | Rs.125,000/- | 15.6% | 0.219 |

| 03 | BPCL | 1.42 | Rs.180,000/- | 22.5% | 0.320 |

| 04 | सिपला | 0.59 | Rs.65,000/- | 8.1% | 0.048 |

| 05 | DLF | 1.86 | Rs.100,000/- | 12.5% | 0.233 |

| 06 | इन्फोसिस | 0.43 | Rs.75,000/- | 9.4% | 0.040 |

| 07 | LT | 1.43 | Rs.85,000/- | 10.6% | 0.152 |

| 08 | मारूति सुजुकी | 0.95 | Rs.140,000/- | 17.5% | 0.166 |

| कुल | Rs.800,000/- | 100% | 1.223 | ||

सभी शेयरों के व्हेटेड बीटा का जोड़ ही पोर्टफोलियो बीटा होता है। यहां पर पोर्टफोलियो बीटा 1.223 है। इसका मतलब है कि अगर निफ्टी 1% ऊपर जाता है तो ये पोर्टफोलियो 1.223% ऊपर जाएगा। इसी तरीके से, अगर निफ्टी नीचे जाता है तो यह पोर्टफोलियो 1.223% नीचे जाएगा।

दूसरा कदम – हेज की वैल्यू निकालना

हेज वैल्यू का मतलब है पोर्टफोलियो बीटा को कुल इन्वेस्टमेंट/निवेश से गुणा करने से मिली रकम।

= 1.223 × 800,000

= 978,400/-

याद रखिए कि ये लॉन्ग पोजीशन वाला पोर्टफोलियो है और ये लॉन्ग पोजीशन स्पॉट बाजार में ली गयी है। इसलिए इसको हेज करने के लिए हमें फ्यूचर्स बाजार में एक काउंटर पोजीशन यानी लॉन्ग से उल्टी यानी शॉर्ट पोजीशन बनानी होगी। हेज वैल्यू हमें बताती है कि इस पोर्टफोलियो की काउंटर पोजीशन ₹978400 की शॉर्ट पोजीशन होगी। ऐसा इसलिए है क्योंकि ये हाई बीटा पोर्टफोलियो है।

तीसरा कदम – कितने लॉट की जरूरत पड़ेगी

जब मैं इस उदाहरण पर काम कर रहा था, उस समय निफ़्टी फ्यूचर्स 9025 पर चल रहा था और इस का लॉट साइज 25 था। इसलिए हर लॉट की कॉन्ट्रैक्ट वैल्यू होगी

= 9025 × 25

= Rs 225,625/-

इसका मतलब है कि हमें निफ़्टी फ्यूचर्स के जितने लॉट की जरूरत होगी वो है

= हेज वैल्यू/ कॉन्ट्रैक्ट वैल्यू

= 978,400/225,625

= 4.33

ऊपर की गणना से हमें पता चलता है कि अपने ₹800000 की पोर्टफोलियो हेज करने के लिए हमें निफ्टी के 4.33 लॉट की जरूरत होगी। हमें पता है कि हम 4.33 लॉट नहीं ले सकते। हमें चार लॉट लेने होंगे या पाँच लॉट, क्योंकि लॉट भिन्न या अंश में नहीं मिल सकते।

अगर हम चार लॉट लेते हैं तो हम थोड़ा सा कम हेज कर पाएंगे और अगर हम 5 लॉट लेते हैं तो हम ज्यादा हेज कर रहे होंगे। इसलिए हम कभी भी पूरी तरीके से परफेक्ट हेज नहीं कर सकते।

अब मान लीजिए कि हमारे हेज करने के बाद निफ्टी 500 प्वाइंट (लगभग 5.5%) गिर जाता है। ऐसे में हमारे हेज का कितना असर होगा। आइए देखते हैं। यहां पर इस उदाहरण के लिए हम मान लेते हैं कि हमें 4.33 लॉट शार्ट करने की अनुमति है।

निफ्टी पोजीशन

शार्ट किया @ 9025

निफ्टी में गिरावट – 500 प्वाइंट

निफ्टी का स्तर – 8525

लॉट की मात्रा – 4.33

P&L = 4.33 ×25×500

= ₹54,125/-

तो निफ्टी के शॉर्ट से ₹ 54,125/- की कमाई हुई। लेकिन इसका पोर्टफोलियो पर क्या असर हुआ।

पोर्टफोलियो पोजीशन

पोर्टफोलियो की वैल्यू = 800,000

पोर्टफोलियो का बीटा = 1.223

बाजार में गिरावट = 5.5%

पोर्टफोलियो में गिरावट = 5.5% × 1.223 =6.78%

= 6.78% × 800,000

= ₹54,240

तो आप देख सकते हैं कि एक तरफ निफ्टी शॉर्ट पोजीशन में ₹54125 का फायदा हुआ है और दूसरी तरफ पोर्टफोलियो में ₹54240 का नुकसान हुआ है। तो यहां, पोर्टफोलियो में हुए नुकसान को निफ्टी में हुए फायदे ने बराबर कर दिया है।

अब आपको समझ में आ गया होगा कि अपने स्टॉक के पोर्टफोलियो को कैसे हेज किया जा सकता है। आप ऊपर के उदाहरण में 4.33 लॉट की जगह 4 या 5 लॉट को शॉर्ट करके उसका असर भी देख सकते हैं।

इस अध्याय को खत्म करने के पहले उन 2 सवालों का जवाब दे देते हैं जिनको हमने एक स्टॉक की पोजीशन को हेज करते समय उठाया था।

- अगर किसी स्टॉक में फ्यूचर्स कॉन्ट्रैक्ट है ही नहीं, तो क्या होगा? उदाहरण के लिए साउथ इंडियन बैंक का कोई फ्यूचर्स कॉन्ट्रैक्ट नहीं है, तो क्या इसका यह मतलब है कि मैं साउथ इंडियन बैंक में अपनी पोजीशन को हेज नहीं कर सकता हूं?

- उदाहरण के लिए स्पॉट की जिस पोजीशन को हमने हेज करने लिया था वह ₹570000 की थी। लेकिन अगर हमारी पोजीशन ₹50000 की होती या ₹100000 की होती तो क्या उस पोजीशन को भी हेज किया जा सकता है?

तो जवाब ये है कि जिस स्टॉक में फ्यूचर कॉन्ट्रैक्ट नहीं है, आप उनको भी हेज कर सकते हैं। उदाहरण के लिए मान लीजिए आप ने ₹500000 के साउथ इंडियन बैंक में पोजीशन ली है। आप को पहले ये करना है कि इस स्टॉक के बीटा और अपने कुल निवेश की रकम को आपस में गुणा करके हेज वैल्यू निकालना है। मान लीजिए कि स्टॉक का बीटा 0.75 है तो हेज वैल्यू होगी-

500000×0.75

= 375,000

हेज वैल्यू निकालने के बाद, इस वैल्यू को निफ्टी के कॉन्ट्रैक्ट वैल्यू से विभाजित कर दें तो आपको यह पता चल जाएगा कि हेज करने के लिए आप को निफ्टी के कितने लॉट को शॉर्ट करना होगा। अब बस आपको उतने लॉट की शॉर्ट पोजीशन बनानी है।

जहां तक दूसरे सवाल की बात है, अगर आप की पोजीशन काफी छोटी है और निफ्टी फ्यूचर्स के कॉन्ट्रैक्ट वैल्यू के मुकाबले काफी कम है तो आप उस पोजीशन को हेज नहीं कर पाएंगे। ऐसी पोजीशन को हेज करने के लिए आपको ऑप्शन्स का इस्तेमाल करना होगा। जिसकी हम आगे के मॉड्यूल में बात करेंगे, जब हम ऑप्शन्स पर चर्चा करेंगे।

इस अध्याय की मुख्य बातें

- बाजार बिगड़ने पर अपनी पोजीशन को बचाने के लिए आप हेजिंग का इस्तेमाल कर सकते हैं।

- जब आप हेजिंग करते हैं तो स्पॉट बाजार में होने वाले नुकसान की भरपाई फ्यूचर्स बाजार के मुनाफे से करते हैं।

- बाजार में 2 तरीके के रिस्क होते हैं– सिस्टमैटिक रिस्क और अनसिस्टमैटिक रिस्क।

- सिस्टमैटिक रिस्क बाजार और अर्थव्यवस्था से जुड़ा हुआ होता है। सिस्टमैटिक रिस्क को हेज किया जा सकता है। सिस्टमैटिक रिस्क सभी शेयरों पर असर डालता है।

- अनसिस्टमैटिक रिस्क कंपनी से जुड़ा हुआ होता है। हर कंपनी का अपना अलग अनसिस्टमैटिक रिस्क हो सकता है। इससे बचने के लिए आप हेज नहीं कर सकते लेकिन डायवर्सिफाई करके इस रिस्क से बच सकते हैं।

- अब तक की रिसर्च बताती है कि 21 स्टॉक से ज्यादा डायवर्सिफिकेशन आप नहीं कर सकते।

- किसी एक स्टॉक की पोजीशन को हेज करने के लिए बस हमें फ्यूचर्स बाजार में उसकी एक काउंटर पोजीशन बनानी होती है। लेकिन उस पोजीशन की वैल्यू, स्पॉट बाजार के वैल्यू के बराबर ही होनी चाहिए।

- बाजार का बीटा हमेशा +1.0 होता है

- बीटा बाजार में किसी स्टॉक की सेंसिटिविटी (Sensitivity) को नापता है।

- अगर स्टॉक का बीटा 1 से कम हो तो उसे लो बीटा स्टॉक कहते हैं

- 1 से ज्यादा बीटा वाले स्टॉक को हाई बीटा स्टॉक कहते हैं।

- स्टॉक का बीटा निकालने के लिए आप माइक्रोसॉफ्ट एक्सेल का इस्तेमाल कर सकते हैं। आपको उसमें SLOPE फंक्शन का इस्तेमाल करना होगा।

- स्टॉक के पोर्टफोलियो को हेज करने के लिए निम्नलिखित कदमों का इस्तेमाल करना पड़ता है-

- हर स्टॉक का अलग-अलग बीटा निकालें

- पोर्टफोलियो में हर स्टॉक का व्हेटेज निकालें

- हर स्टॉक का व्हेटेड बीटा निकालें

- सभी स्टॉक के व्हेटेड बीटा को जोड़ कर पोर्टफोलियो बीटा निकालें

- पोर्टफोलियो बीटा और पोर्टफोलियो वैल्यू को गुणा कर के हेज वैल्यू पता करें

- हेज वैल्यू को निफ्टी के कॉन्ट्रैक्ट वैल्यू से विभाजित करें और लॉट की मात्रा निकालें

- इस मात्रा की लॉट को फ्यूचर्स में शॉर्ट करें।

- याद रखिए कि परफेक्ट हेज करना मुश्किल होता है इसलिए हम अंडर या ओवर हेज ही कर सकते हैं।

Main jab yeh sab pura kar liya .. portfolio future ke sath hedging v kar liya but nifty jitna down hai us hisab se portfolio jyada down dikha rha hai.. portfolio beta 1.16 hai Mera..

Bahot shandar tarike se samjaya aapne Thankyou so much

Sir

You are giving very interesting and useful information for stock market and hedging position.So I am thankful to you.

I\’m glad you liked the content, happy learning 🙂

Agar Main Koi stock kharidar 50000 rupaye ka aur Bajar Ke Niche। -10000 rupaye Mein Ja Raha Hai To Kya Main use neutral kar sakta hun

आप स्ट्रेटेजीज को वर्सिटी से समझ सकते हैं।

Hi,

Slope excel file is not getting download.

We don\’t seem to find any issue with the file, please try again.

मैंम…

बीटा ओनली 6 महीने का ही होता ह क्या

1 महीने या फिर 1 साल या फिर कितने ही दिनों का क्यो नही हो सकता

हमने इसको इसी अद्याय में समझाया है 🙂

If yes banks beta is 1.65 today, then why this stock is not rising up along with bank nifty index?

Beta is an average, so its very hard to match a point to point move.

स्टॉक के ₹100 से ₹75 तक पहुंचने का मतलब है कि स्टॉक में 25% की गिरावट आई है। लेकिन जब वही स्टॉक ₹75 से ₹100 तक पहुंचने की कोशिश करेगा तो उसको सिर्फ 25% नहीं बढ़ना होगा उसको बढ़ना होगा 33.5%।….

यह कैसे….???

इसको हमने बाकी के अध्याय में समझाया है, कृपया उसको पूरा पढ़ें 🙂

Sir, hedging kab, aur kitne deno ke leya karna chahiye, aur kab exit hona chahiye , aur market futures main up gaya to kya hoga.

हेजिंग आप कभी भी कर सकते है, या किसी बड़े लोस्स के बाद। बाकि आप इस मूर मॉड्यूल को पढ़ें आपको समझ अजना चाहिए।

उदाहरण के तौर पर एक्सिस बैंक का व्हेटज 125,000/800,000=15.6% है

इसलिए इसका व्हेटेड बीटा होगा 16.6%× 1.4=0.21

यहाँ पर 15.6% की जगह 16.6% प्रिंट हो गया है ।

कुलसुमजी सच मे आपके द्वारा दी गयी जानकारी काफी बारीकी से इस विषय को समझाती है ।

धन्यवाद ।

सूचित करने के लिए धन्यवाद नीलेश हम इसको यही करदेंगे। 🙂

Hedging or Arbitrage dono ek hi tarah ke strategies hai ?

हेजिंग सीरियस इन्वेस्टमेंट के रिस्क को सीमित करना है लेकिन आर्बिट्राज दो अलग मार्किट में स्पेक्युलटे करते हुए अपने ट्रेड के रिस्क को म करना हैः।

Dear Karthik

Thanks for your reply

I want to know

1. As you said one years data so,

– from which month we can count?

– can we count it from any month or any date of the month upto next year date?

– Financial year wise?

– In your example sheet you have calculated the data of six month, I noticed that the calculation is different from 6 months and in 1 year?

– Kindly suggest me the best option to calculate it.

Take the last 1 year data, so maybe from March-end 2019 to today. Essentially you have to have the lastest 12 month of data.

Dear Team

I want to know that

1 – How many days data is required to calculate the beta of the stock?

2. Is there any standard rule for minimum or maximum days data to calculate the beta of the stock?

or any other points to remember while calculation the beta.

Looking your early response on the same.

1) At least a year\’s data

2) Not really, but at least a year\’s data is good to get started

Dear Team

आप इस गणना के लिए इस एक्सेल शीट ( excel sheet) को देख सकते हैं।

excel sheet is missing here, kindly update the same to understand it

एक्सेल शीट अपडेटेड है आपके क्लिक करने पर वह डाउनलोड होग।

Hello Kulsum Khan,

Thanks For This Reading Material Free Of Cost, Really Good And Easy Way Learn It.

Thank You And Your Zerodha Team Members,

Please Upload Video Contact If Possiable Becuase Visual Is More Good Understanding For Everyone

Hi Rajesh, thank you and we are glad you liked it, please spread the word across your friends. We will surely consider your feedback 🙂

Hame bahut acche se samajh aa gya apka dyanyavad.

पढ़ते रहिये और हमें सपोर्ट करते रहिये। धन्यवाद।

1 से कम 0 से अधिक wale chart me स्टॉक दूहरों की तुलना wali jagah par दूहरों print ho gaya .

and , sir really wonderful material .. etni aasan aur saral bhasha me etni complicated topics samjha rahe h .. seriously salute h aapki samjh ko .

सूचित करने के लिए धन्यवाद।

What if we short on spot market rather than future for reduce risk level ?

You cannot short in the spot market, Uttam.

सर जी वीटा हमे बिना कैलकुलेशन्स के किसी सोफ्टवेयर में नही मिल सकता क्या

नहीं, Veta उसके फार्मूला के गणित से हे प्राप्त हो सकता.

padte padte bahut achchha lag raha he aur samajh me bhi achchha aa raha he ….

ise aur conceptual detail me kaha se study kar sakte he …. koi book hindi me ya koi website ya app jaha bhi mil jaye pls bataye jaroor

aapne jo samjhaya vah kis level ka samjhaya he ise 10 me se kitne marks milege depth level ke hisab se baki samjhane ki style 10/10 he

हमने अपने अध्यायों में जितना हो सकता है उतना इन – डेप्थ नॉलेज को शामिल करने की कोशिश की है, यह आपको शुरू करने और ट्रेडिंग शुरू करने के लिए काफी होना चाहिए, पर मार्केट्स में जितना इनफार्मेशन मिले उतना काम ही होता है, इसलिए कोई भी नॉलेज अप्लाई करने से पहले आप अपनी तरफ से जांच ज़रूर करें। वैसे हम खुद को 10/10 मार्क्स ही देंगे। 🙂

आपका बहुत बहुत धन्यवाद।

आपका अभिनन्दन है।

Sir hedging kb karni chahiye kyoki jisko invest karna 20 saal ke liye wo hamesh long short position banayega kya?

0 हमसे ऊपर लेकिन 1 से कम,

जैसे : 0.6 इसका मतलब है कि स्टॉक और बाजार एक दिशा में चलते हैं।;

सर यहाँ पर 0 से ऊपर के स्थान पर हमसे ऊपर प्रिंट हो गया है।

सूचित करने के लिए धन्यवाद, हमने इसे सही कर दिया है।

लेकिन आप तक आपको समझ आ गया होगा कि सिस्टमैटिक रिस्क में क्या-क्या हो सकता है।

सर यहाँ पर अब तक के स्थान पर आप प्रिंट हो गया है, आप स्वयं देख सकते है।

सूचित करने के लिए धन्यवाद, हमने इसे ठीक कर दिया है।

what is meant for hedging? if it aims to get neutral

Yes, when you hedge, you are directionally neutral.