5.1 – बातें जो अब तक आपको जाननी चाहिए

फ्यूचर्स ट्रेडिंग में मार्जिन सबसे महत्वपूर्ण भूमिका अदा करता है। वास्तव में मार्जिन ही फ्यूचर्स ट्रेडिंग को स्पॉट ट्रेडिंग से अलग बनाता है क्योंकि यह उसमें ट्रेडिंग का एक नया रास्ता जोड़ता है। इसीलिए हमें मार्जिन को बहुत गहराई से समझने की जरूरत है।

लेकिन आगे बढ़ने से पहले एक बार उन चीजों को दोहरा लेते हैं, जिनको हमने अब तक पिछले चार अध्याय में सीखा है।

- फ्यूचर्स मार्केट फॉरवर्ड्स मार्केट का ही सुधरा हुआ रूप है।

- फ्यूचर्स के समझौते आमतौर पर फॉरवर्ड्स के समझौते के आधार पर ही बने होते हैं।

- अगर आप किसी एसेट की कीमत की आगे की दिशा के बारे में एक निश्चित राय रखते हैं तो फ्यूचर्स एग्रीमेंट आपको वित्तीय फायदा पहुंचा सकते हैं।

- फ्यूचर्स एग्रीमेंट की कीमत उसके अंडरलाइंग की स्पॉट मार्केट कीमत से जुड़ी होती है।

- उदाहरण के लिए TCS फ्यूचर्स की कीमत अंडरलाइंग यानी TCS के शेयर की स्पॉट मार्केट की कीमत से जुड़ी होती है।

- फ्यूचर्स कीमत अंडरलाइंग की स्पॉट कीमत के साथ चलती है।

- फ्यूचर्स की कीमत को निकालने का एक अलग फॉर्मूला होता है।

- फ्यूचर्स एग्रीमेंट एक तरीके का स्टैंडर्ड एग्रीमेंट होता है, जिसमें शर्तें पहले से निर्धारित होती हैं जैसे लॉट साइज और एक्सपायरी।

- फ्यूचर्स कॉन्ट्रैक्ट में खरीदने या बेचने के लिए जो कम से कम मात्रा होती है, उसे लॉट साइज कहते हैं।

- कॉन्ट्रैक्ट वैल्यू= फ्यूचर्स प्राइस × लॉट साइज

- जिस अंतिम तारीख तक आप इस एग्रीमेंट को अपने पास रख सकते हैं उसे एक्सपायरी की तारीख कहते हैं।

- फ्यूचर्स एग्रीमेंट करने के लिए आपको मार्जिन के तौर पर एक छोटी रकम अदा करनी पड़ती है जो कि कॉन्ट्रैक्ट वैल्यू का ही एक प्रतिशत होता है।

- मार्जिन के तौर पर छोटी रकम अदा करके हम बड़ी रकम के सौदे भी कर सकते हैं इस तरह यहां लेवरेजिंग हो सकती है।

- जब हम फ्यूचर्स एग्रीमेंट करते हैं तो हम एक तरीके से एक डिजिटल हस्ताक्षर करके समझौता करते हैं और यह कहते हैं कि हम इस समझौते को पूरा करेंगे।

- फ्यूचर्स एग्रीमेंट की खरीद बिक्री हो सकती है। इसका मतलब यह है कि आपको एक्सपायरी तक इस एग्रीमेंट को अपने पास रखने की जरूरत नहीं होती है।

- फ्यूचर्स एग्रीमेंट आप तब तक अपने पास रख सकते हैं जब तक आपकी राय नहीं बदलती है। जिस दिन कीमत को लेकर आपकी राय बदल जाए उस दिन आप एग्रीमेंट से निकल सकते हैं।

- फ्यूचर्स एग्रीमेंट आप कुछ मिनटों के लिए भी अपने पास रख सकते हैं और उसे अपने फायदे के लिए बेच सकते हैं।

- उदाहरण के तौर पर आप 9:15 बजे इंफोसिस को 1951 रुपए पर खरीदकर 9:17 पर 1953 पर बेच सकते हैं चूंकि इंफोसिस का लॉट साइज 250 का है इसलिए इस सौदे में आपको ₹500 (250×2) की कमाई हो जाएगी।

- आप फ्यूचर्स कॉन्ट्रैक्ट को 1 दिन या 1 महीने तक (एक्सपायरी तक) रख सकते हैं।

- इक्विटी फ्यूचर्स का कैश सेटेलमेंट होता है।

- यह सौदे लेवरेज होते हैं इसलिए अंडरलाइंग में मामूली बदलाव का भी P&L पर भारी असर होता है।

- खरीदने वाले को जितना फायदा या नुकसान होता है, बेचने वाले को उतना ही नुकसान या फायदा होता है।

- फ्यूचर्स सौदे में पैसे एक जेब से निकलकर दूसरे की जेब में चले जाते हैं इसलिए इसे “जीरो सम गेम (Zero Sum Game)” कहते हैं।

- लेवरेज जितना ज्यादा होगा रिस्क भी उतना ही ज्यादा होगा।

- फ्यूचर्स एग्रीमेंट का पे–ऑफ स्ट्रक्चर लीनियर होता है।

- फ्यूचर्स मार्केट को सेबी नियंत्रित करती है और अभी तक फ्यूचर्स मार्केट में काउंटर पार्टी के डिफॉल्ट करने की घटनाएं नहीं हुई है।

अगर आप इन सारी चीजों को ठीक से समझ चुके हैं। तो हम आगे बढ़ते हैं और मार्जिंन और मार्क टू मार्केट के बारे में बात करते हैं।

5.2 मार्जिन क्यों लिया जाता है?

मार्जिन को और गहराई से समझने के लिए एक बार फिर से ABC ज्वेलर्स वाले अपने उदाहरण पर लौटते हैं, जिसकी हमने अध्याय 1 में चर्चा की थी। ABC ज्वेलर्स ने 3 महीने बाद 15 किलो सोना 2450 रुपए प्रति ग्राम पर XYZ गोल्ड डीलर्स से खरीदने का समझौता किया था। अब हम जानते हैं कि अगर सोने की कीमत में कोई उतार-चढ़ाव होता है तो ABC और XYZ में से एक को फायदा और दूसरे को नुकसान होगा। मान लीजिए सोने की कीमतें बहुत ज्यादा ऊपर चली जाती हैं और XYZ के लिए काफी बड़ी मुश्किल खड़ी हो जाती है तो XYZ यह कह सकता है कि वह इस सौदे को पूरा नहीं कर सकता और डिफॉल्ट कर देता है। इसके बाद अदालती लड़ाई का लंबा दौर चलेगा। लेकिन हमारे लिए काम की बात यहां यह है कि ऐसी स्थिति में डिफॉल्ट करना काफी आसान रास्ता है। चूंकि फ्यूचर्स मार्केट भी और फॉरवर्ड्स मार्केट के आधार पर ही बनाया गया है इसलिए डिफॉल्ट की इस संभावना को समझते हुए यहां पर कुछ जरूरी बदलाव किए गए हैं और मार्जिन को एक महत्वपूर्ण भूमिका दी गई है।

फॉरवर्ड्स मार्केट में कोई रेगुलेटर यानी नियम नियंत्रित करने वाला नहीं होता। एग्रीमेंट दो लोगों या दो पार्टियों के बीच में होता है और किसी तीसरे को इसकी कोई जानकारी नहीं होती। जबकि फ्यूचर्स मार्केट में सभी सौदे एक एक्सचेंज में होते हैं एक्सचेंज उनके सेटेलमेंट की गारंटी देता है। मतलब एक्सचेंज यह सुनिश्चित करता है कि सौदा पूरा होने पर आपको अपना पैसा मिल सके। इसीलिए एक्सचेंज सभी पार्टियों से पैसा भी पहले ले लेता है।

एक्सचेंज ये काम कैसे करते हैं और वह कैसे सुनिश्चित करते हैं कि यह सब बिना रुकावट से होता रहे? ये होता है-

- मार्जिन ले कर

- हर दिन होने वाले फायदा या नुकसान का हिसाब-किताब रख कर, जिसे मार्क टू मार्केट या M2M कहते हैं

मार्जिन और मार्क टू मार्केट के सिद्धांत को ठीक से समझना आपके लिए जरूरी है क्योंकि तभी आप इस बाजार के काम-काज ठीक से समझ पाएंगे। लेकिन इन दोनों को एक साथ समझाना थोड़ा मुश्किल काम है इसलिए पहले मैं आपको मार्क टू मार्केट यानी M2M को समझाना चाहता हूं। इसे समझने के लिए आपको कुछ बातों को याद रखना होगा।

- फ्यूचर्स बाजार में पोजीशन लेने के साथ ही आपके ट्रेडिंग एकाउंट में मार्जिन मनी ब्लॉक हो जाती है

- जो मार्जिन ब्लॉक की जाती है उसे “इनिशियल मार्जिन (Initial Margin)” या शुरुआती मार्जिन कहते हैं

- इनिशियल मार्जिन के 2 हिस्से होते हैं स्पैन मार्जिन और एक्स्पोज़र मार्जिन (SPAN margin and the Exposure Margin)

- इनिशियल मार्जिन = स्पैन मार्जिन + एक्स्पोज़र मार्जिन (Initial Margin = SPAN Margin + Exposure Margin)

- आप जब तक उस सौदे में बने रहते हैं तब तक आपके ट्रेडिंग एकाउंट में इनिशियल मार्जिन ब्लॉक ही रहती है।

- इनिशियल मार्जिन की रकम हर दिन बदलती रहती है क्योंकि यह फ्यूचर्स की कीमत पर निर्भर होती है

- इनिशियल मार्जिन कॉन्ट्रैक्ट वैल्यू का ही एक निश्चित प्रतिशत होती है

- कॉन्ट्रैक्ट वैल्यू = फ्यूचर्स प्राइस × लॉट साइज

- लॉट साइज निश्चित होता है लेकिन फ्यूचर्स की कीमत हर दिन बदलती है इसका मतलब है मार्जिन भी हर दिन बदलता है

अब हम आगे बढ़ते हैं और M2M को समझने की कोशिश करते हैं।

5.3 – मार्क टू मार्केट (M2M – Mark to Market)

क्योंकि फ्यूचर्स बाजार में कीमत हर दिन बदलती रहती हैं इसलिए हर दिन आपका फायदा या नुकसान भी बदलता रहता है। मार्क टू मार्केट या M2M आपकी इसी फायदा या नुकसान को दिन के अंत में हिसाब-किताब करता और रखता है जिससे दिन के अंत में आपको पता चल सके कि आप को कितने का नुकसान या कितने का फायदा हुआ है। जब तक आप फ्यूचर्स कॉन्ट्रैक्ट में बने रहते हैं तब तक M2M चलता रहता है। इसको एक उदाहरण से समझते हैं।

मान लीजिए 1 दिसंबर 2014 को 11:30 बजे आपने हिंडाल्को का फ्यूचर्स ₹165 पर खरीदने का फैसला किया। इसका लॉट साइज है 2000 का। 4 दिन बाद यानी 4 दिसंबर 2014 को आप अपनी पोजीशन को स्क्वेयर ऑफ करते हैं 2:15 पर और कीमत होती है ₹170. 10 । नीचे की गणना में आपको दिखेगा कि आप को कितना फायदा हुआ।

खरीद कीमत = 165

बेचने की कीमत =170.10

प्रति शेयर प्रॉफिट = 170.1-165 = 5.1

कुल मुनाफा = 2000 × 5.1

= 10,200/-

लेकिन यह सौदा चार दिनों तक था। इसलिए हर दिन इसके फायदा या नुकसान को M2M में नोट किया जा रहा था। M2M निकालने के लिए पिछले दिन की बंद कीमत यानी क्लोज प्राइस का इस्तेमाल किया जाता है।

| तारीख | क्लोजिंग कीमत |

|---|---|

| 1st Dec 2014 | 168.3 |

| 2nd Dec 2014 | 172.4 |

| 3rd Dec 2014 | 171.6 |

| 4th Dec 2014 | 169.9 |

आइए इस टेबल के आधार पर समझते हैं कि पिछले 4 दिनों में हर दिन M2M में क्या हुआ?

पहले दिन 11:30 पर फ्यूचर्स कांट्रैक्ट को खरीदा गया जब कीमत थी ₹165 । खरीदने वाले दिन कीमत बढ़ी और बंद कीमत ( क्लोजिंग प्राइस) रही ₹168.3। यानी दिन का मुनाफा हुआ ₹168.3 – ₹165 = 3.3 रुपए। चूंकि यहां लॉट साइज 2000 का है, इसलिए कुल मुनाफा होगा 3.3 × 2000 = ₹6600 ।

अब एक्सचेंज यह सुनिश्चित करेगा कि शाम तक ₹6600 आपके ट्रेडिंग एकाउंट में ब्रोकर के जरिए आ जाएं।

- लेकिन यह पैसे कहां से आ रहे हैं?

-

- पैसे आ रहे हैं आपकी काउंटरपार्टी से। मतलब एक्सचेंज ने यह सुनिश्चित किया है कि काउंटरपार्टी अपने नुकसान वाले ₹6600 आपको दे दे।

- लेकिन एक्सचेंज यह कैसे सुनिश्चित करता है कि काउंटर पार्टी यह पैसे दे दे

-

- इसके लिए ही मार्जिन का इस्तेमाल करता है जो कि इस सौदे की शुरुआत में ही जमा कराया गया था।

अब आपको यहां एक और महत्वपूर्ण बात पर ध्यान देना है– हिसाब-किताब सही रखने के लिए यह अब आप की खरीद कीमत ₹165 नहीं बल्कि ₹168 होगी क्योंकि यही उस दिन का क्लोजिंग प्राइस है। आप पूछ सकते हैं कि ऐसा क्यों है? ऐसा इसलिए है कि उस दिन का जो भी फायदा हुआ है मार्क टू मार्केट(M2M) के तौर पर आपके ट्रेडिंग एकाउंट में पहले ही भेज दिया गया है। इसका यह भी मतलब है कि इस दिन तक का आपका हिसाब-किताब पूरा हो चुका है। अगला दिन एक नया दिन होगा। इसलिए अगले दिन ₹168.3 की कीमत को शुरुआती कीमत माना जाएगा जो कि पिछले दिन की क्लोज कीमत थी।

दूसरे दिन यानी सौदे के दूसरे दिन फ्यूचर्स ₹172.4 पर बंद हुआ यानी ये क्लोज कीमत हुई। इसका मतलब कि इस दिन भी आपको मुनाफा हुआ। इस दिन का प्रति शेयर मुनाफा होगा ₹172.4 – ₹168.3 = ₹4.1 और कुल मुनाफा हुआ 2000×4 .1 = ₹8800। अब ये मुनाफा भी आपके ट्रेडिंग एकाउंट में आ जाएगा और अब कीमत हो जाएगी ₹172.4 ।

तीसरे दिन फ्यूचर्स में कीमत बंद हुई ₹171.6 पर यानी पिछले दिन के क्लोज कीमत के मुकाबले इस दिन आपको ₹1600 (172.4-171.6= 0.8×2000= 1600) का नुकसान हो रहा है। यह रकम भी सीधे आपके ट्रेडिंग एकाउंट से निकाल ली जाएगी और अब नई कीमत होगी ₹171.6 ।

चौथे दिन आपने यह पोजीशन होल्ड नहीं की और आपने ₹170.10 पर 2.15 बजे अपना सौदा स्क्वेयर ऑफ कर लिया। यानी इस दिन भी आपको फायदा नहीं बल्कि नुकसान हुआ। ₹1.5 का (171.6 – 170.1 =1.5) और कुल नुकसान हुआ ₹3000 (1.5 ×2000) का। इसके बाद कीमत में होने वाला कोई भी बदलाव आपके एकाउंट पर असर नहीं डालेगा क्योंकि आपने पहले ही अपनी पोजीशन को स्क्वेयर ऑफ कर लिया है। दिन के अंत तक आपके ट्रेडिंग एकाउंट से ₹3000 जरूर निकाल लिए जाएंगे जो कि आपका उस दिन का नुकसान है।

इस सारी लेनदेन को एक टेबल में डालकर देखते हैं कि कैसे मार्क टू मार्केट (M2M) बदलता रहता है।

| तारीख | M2M के लिए कीमत | क्लोजिंग कीमत | दिन का M2M |

| 1st Dec 2014 | 165 | 168.3 | + Rs.6,600/- |

| 2nd Dec 2014 | 168.3 | 172.4 | +Rs.8,200/- |

| 3rd Dec 2014 | 172.4 | 171.6 | -Rs.1,600/- |

| 4th Dec 2014 | 171.6 & 170.1 | 169.9 | – Rs.3,000/- |

| Total | +Rs.10,200/- | ||

अगर आप इसकी गणना फिर से करेंगे तो आपको दिखेगा कि–

खरीद कीमत = 165

बिक्री की कीमत = 170.1

प्रति शेयर मुनाफा = (170.1 -165) = 5.1

कुल मुनाफा = 2000 × 5.1

= Rs 10,200/-

तो मार्क टू मार्केट यानी M2M हर दिन की एकाउंटिंग का एक तरीका है,

- जिसमें फ्यूचर्स की कीमत में बदलाव के आधार पर आपके ट्रेडिंग एकाउंट में या तो पैसे आते हैं या निकल जाते हैं।

- हर दिन के मार्क टू मार्केट को निकालने के लिए पिछले दिन की बंद कीमत यानी क्लोजिंग प्राइस को आधार बनाया जाता है।

आखिर मार्क टू मार्केट की जरूरत क्या है? असल में मार्क टू मार्केट यानी M2M के जरिए हर दिन फायदे या नुकसान की रकम का भुगतान करके एक्सचेंज यह सुनिश्चित करता है कि बाजार में काउंटरपार्टी डिफॉल्ट का रिस्क कम से कम रहे। मार्क टू मार्केट से यह हिसाब-किताब हर दिन बराबर होता रहता है।

अब एक बार फिर से मार्जिन की तरफ लौटते हैं।

5.4 मार्जिन – बड़ा परिप्रेक्ष्य

मार्क टू मार्केट को ध्यान में रखते हुए एक बार मार्जिन पर नजर डालते हैं। जैसे कि हम पहले भी चर्चा कर चुके हैं कि सौदा करते समय जो मार्जिन जमा किया जाता है उसे इनिशियल मार्जिन (Initial Margin – IM) या शुरुआती मार्जिन कहते हैं। और यह कॉन्ट्रैक्ट वैल्यू का एक निश्चित प्रतिशत होता है। हम यह भी जानते हैं

इनिशियल मार्जिन (IM) = स्पैन (SPAN) मार्जिन + एक्स्पोज़र मार्जिन

फ्यूचर्स बाजार में आप जैसे ही किसी भी सौदे की शुरुआत करते हैं वैसे ही बहुत सारे वित्तीय मध्यस्थ/बिचौलिए यानी फाइनेंशियल इंटरमीडियरीज काम पर लग जाते हैं, जिससे कि आपका हर सौदा बिना रुकावट के आसानी से पूरा हो सके। इनमें दो सबसे महत्वपूर्ण इंटरमीडियरीज हैं – एक्सचेंज और ब्रोकर ।

अब अगर आपने अपने सौदे में डिफॉल्ट कर दिया तो इसका असर ब्रोकर और एक्सचेंज दोनों पर होगा। उन दोनों को किसी भी नुकसान से बचाने के लिए ही मार्जिन का इस्तेमाल किया जाता है।

एक्सचेंज की तरफ से जो कम से कम मार्जिन या मिनिमम मार्जिन तय की जाती है उसको स्पैन मार्जिन कहते हैं। इसके बाद M2M में होने वाले किसी नुकसान से बचने के लिए अलग से एक और रकम मार्जिन के तौर पर जोड़ी जाती जिसे एक्सपोजर मार्जिन कहते हैं। ये दोनों ही मार्जिन एक्सचेंज की तरफ से तय की जाती हैं। इसीलिए फ्यूचर्स का कोई भी सौदा करने के लिए इनिशियल मार्जिन को जमा करना ही होता है। एक्सचेंज की तरफ से पूरा इनिशियल मार्जिन (SPAN + एक्सपोजर मार्जिन) ब्लॉक कर दिया जाता है।

इन दोनों मार्जिन में स्पैन मार्जिन ज्यादा महत्वपूर्ण होता है। अगर स्पैन मार्जिन की रकम आपके ट्रेडिंग एकाउंट पर नहीं है तो आपके ऊपर पेनल्टी लग सकती है। अपने ट्रेड को होल्ड करने के लिए या अपनी पोजीशन को बचाए रखने (मेंटेन / maintain) के लिए आपके पास स्पैन मार्जिन होना जरूरी है। इसीलिए स्पैन मार्जिन को कभी-कभी मेंटेनेंस (maintenance) मार्जिन भी कहते हैं।

अब सवाल यह है कि यह कैसे तय होता है कि किस स्टॉक के लिए स्पैन मार्जिन कितनी होनी चाहिए? हर दिन इस मार्जिन को निकालने के लिए एक तरीके का एल्गोरिदम (algorithm) का इस्तेमाल किया जाता है। ये मार्जिन कितनी होगी ये तय करने में उस स्टॉक में होने वाली वोलेटिलिटी (volatility) यानी उठापटक की बहुत महत्वपूर्ण भूमिका होती है। वोलेटिलिटी क्या होती है इस पर हम अगले मॉड्यूल में चर्चा करेंगे। अभी ये जानना जरूरी है कि स्टॉक में वोलेटिलिटी बढ़ती है तो इसका मार्जिन भी बढ़ जाता है।

एक्सपोजर मार्जिन एक अतिरिक्त मार्जिन के तौर पर काम करती है। आमतौर पर ये कॉन्ट्रैक्ट वैल्यू के 4 से 5% के बीच में होती है।

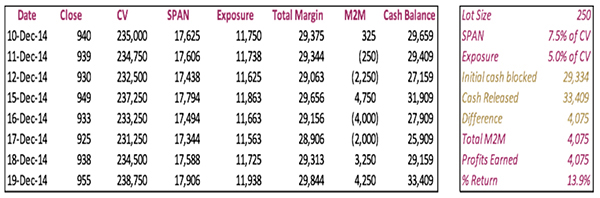

अब मार्जिन और M2M के नजरिए से एक फ्यूचर्स ट्रेड को देखते हैं.

| विवरण | जानकारी |

| स्टॉक | HDFC Bank Limited |

| सौदे का प्रकार | लांग |

| खरीद की तिथि | 10th Dec 2014 |

| खरीद कीमत | Rs.938.7/- प्रति शेयर |

| बेचने की तिथि | 19th Dec |

| बेचने वाली कीमत | Rs.955/- per share |

| लॉट साइज | 250 |

| कांट्रैक्ट वैल्यू | 250*938.7 = Rs.234,675/- |

| SPAN मार्जिन | 7.5% of CV = Rs.17,600/- |

| एक्सपोजर मार्जिन | 5.0% of CV = Rs.11,733/- |

| IM/ इनिशियल मार्जिन (SPAN + Exposure) | 17600 + 11733 = Rs.29,334/- |

| प्रति शेयर P&L | प्रति शेयर Rs.16.3/- (955 – 938.7) का मुनाफा |

| कुल मुनाफा | 250 * 16.3 = Rs.4,075/- |

यदि आप जेरोधा के जरिए ट्रेड कर रहे हैं तो आपको पता होगा कि यहां पर मार्जिन कैलकुलेटर दिया जाता है जो स्पैन (SPAN) और एक्सपोजर मार्जिन को हर सौदे के लिए अलग-अलग बताता है। इस कैलकुलेटर की जरूरत पर हम आगे विस्तार से चर्चा करेंगे। अभी ऊपर दिए गए फ्यूचर्स ट्रेड की जानकारी के आधार पर यह देखते हैं कि मार्जिन और M2M किसी एक सौदे में किस तरह की भूमिका अदा करते हैं। नीचे के टेबल में आपको दिखेगा कि हर दिन इसमें किस तरह का बदलाव होता है।

ऊपर के टेबल को समझना बहुत ही आसान है। अभी हम देखते हैं कि हर दिन यह कैसे बदल रहा होता है:

10 दिसंबर 2014

इस दिन HDFC बैंक का फ्यूचर्स कॉन्ट्रैक्ट ₹938 की कीमत पर खरीदा गया। इसका लॉट साइज 250 का है। इसलिए कॉन्ट्रैक्ट वैल्यू हुई ₹234675/- । जैसा कि हमें ऊपर बॉक्स में दिखाई दे रहा है कि इसका स्पैन मार्जिन 7.5% और एक्स्पोज़र मार्जिन 5% है। इसका मतलब यह हुआ कि कुल कॉन्ट्रैक्ट वैल्यू का 12.5% (SPAN + एक्सपोजर) मार्जिन के तौर पर ब्लॉक होगा, जो कि ₹ 29334 है। इनिशियल मार्जिन को इनिशियल कैश ब्लॉक्ड (Initial cash blocked) भी कहते हैं।

HDFC उस दिन ₹940 पर बंद होता है ₹940 पर कॉन्ट्रैक्ट वैल्यू बनती है ₹233000। इसलिए कुल मार्जिन बनेगी ₹29375 जो कि पहले की मार्जिन ₹47 ज्यादा है। अब इसके लिए ग्राहक को और मार्जिन मनी डालने की जरूरत नहीं होगी क्योंकि उसका मार्क टू मार्केट यानी M2M मुनाफा ₹325 का है जो कि इस रकम से ज्यादा है और ये रकम ट्रेडिंग एकाउंट में आ चुकी है।

इस तरह से ट्रेडिंग एकाउंट में कुल रकम होगी = कैश बैलेंस + M2M

= 29,334 + 325

= 29,659

साफ है कि बची हुई रकम, मार्जिन की रकम यानी ₹29375 से ज्यादा है। इसलिए यहां कोई दिक्कत नहीं है। अगले दिन के लिए मार्क टू मार्केट M2M के लिए नई आधार कीमत ₹940 होगी।

11 दिसंबर 2014

अगले दिन HDFC बैंक के शेयर की कीमत ₹1 गिर जाती है और ₹939 प्रति शेयर पर पहुंच जाती है। इसकी वजह से M2M भी ₹250 नीचे हो जाता है। अब यह रकम बचे हुए कैश बैलेंस में से निकाल दी जाती है और उसको दे दी जाती है जिसने यह मुनाफा कमाया है। अब एकाउंट में बचते हैं

= 29,659 -250

= 29,409

इसके बाद नया मार्जिन बनता है ₹29344/- अभी भी एकाउंट में बची हुई रकम इस मार्जिन की रकम से ज्यादा है इसलिए कोई मुश्किल की बात नहीं है और अब M2M के लिए नई कीमत होगी ₹939/- ।

12 दिसंबर 2014

इस दिन बाजार में थोड़ी ज्यादा उठापटक होती है। फ्यूचर्स में HDFC की कीमत ₹9 गिर जाती है और नई कीमत ₹930 प्रति शेयर हो जाती है। ₹930 की कीमत के हिसाब से अब मार्जिन है ₹29063/- । लेकिन ₹2250 का M2M लॉस हो जाता है। जिसकी वजह से एकाउंट में बचते हैं ₹27159/- जो कि मार्जिन की जरूरत से कम है। अब चूंकि एकाउंट में मार्जिन से कम रकम है इसलिए ग्राहक को एकाउंट में और पैसे डालने पड़ेंगे। नहीं, ऐसा नहीं है।

आपको याद होगा कि स्पैन और एक्सपोजर मार्जिन में स्पैन मार्जिन को ज्यादा महत्व दिया जाता है। ज्यादातर ब्रोकर आपको यह सुविधा देते हैं कि अगर आपके पास स्पैन मार्जिन (मेन्टेनेंस मार्जिन) की रकम पूरी है तो आप अपनी पोजीशन को होल्ड कर सकते हैं। जब आपके एकाउंट में मेंटेनेंस मार्जिन से रकम कम हो जाती है तब ब्रोकर आप को कहता है कि आपको और पैसे डालने पड़ेंगे। अगर आपने पैसे नहीं डाले तो आप की पोजीशन को क्लोज कर दिया जाएगा। इस तरह की कॉल जब आपको ब्रोकर करता है तो उसको मार्जिन कॉल कहते हैं। अगर आपका ब्रोकर आपको कॉल करके और मार्जिन डालने को कह रहा है तो इसका मतलब है कि आपके एकाउंट में रकम काफी कम हो गई है।

हमारे उदाहरण के हिसाब से अब नया कैश बैलेंस है ₹27159 जो कि स्पैन मार्जिन ₹17438 से ज्यादा है इसलिए अभी तक कोई मुश्किल नहीं है। M2M नुकसान आपके एकाउंट से निकल जाता है और अगले दिन के लिए M2M के लिए नई कीमत हो जाती है ₹930/- ।

यहां तक आपको थोड़ा बहुत एहसास होने लगा होगा कि M2M और मार्जिन किस तरीके से चलते हैं। यह भी समझ में आने लगा होगा कि इनके जरिए एक्सचेंज कैसे डिफॉल्ट की स्थिति से बचा कर रखता है क्योंकि यही दोनों, मार्जिन और M2M मिलकर बाजार में किसी भी तरीके के डिफॉल्ट को होने से रोकते हैं।

अब चूंकि आपको यह सब कुछ समझ में आने लगा है, इसलिए हम इस सौदे के अंतिम दिन की ओर बढ़ते हैं।

19 दिसंबर 2014

HDFC के शेयर की कीमत ₹955 तक पहुंच चुकी है और अब ट्रेडर यह फैसला करता है कि वह अपने इस सौदे को स्क्वेयर ऑफ कर देगा और पैसे निकाल लेगा। ऐसा करने के लिए पिछले दिन के क्लोज कीमत के आधार पर उसके M2M की रकम ₹938 बनती है। इस तरीके से उसका M2M मुनाफा ₹4250 बनता है। यह रकम उसके पिछले दिन के बैलेंस यानी ₹ 29159 में जुड़ जाती है। इस तरह अब उसके एकाउंट में कुल ₹ 33409 (29159 + 4250) बचते हैं। जैसे ही वह यह सौदा स्क्वेयर ऑफ करता है यह रकम उसके एकाउंट में आ जाएगी।

अब देखते हैं कि इस पूरे सौदे का P&L कैसा दिखाई देगा। P&L निकालने के कई तरीके हो सकते हैं:

तरीका 1) – सभी M2M को जोड़ कर

P&L = सभी M2M का जोड़

= 325 – 250 -2250 + 4750- 4000 – 2000 + 3250 + 4250

= ₹ 4075

तरीका 2) – कैश रिलीज

P&L = ब्रोकर द्वारा वापस किया गया अंतिम कैश (कैश रिलीज) – इनिशियल मार्जिन (शुरूआत में ब्लाक किया गया मार्जिन)

= 33409 – 29334

= ₹ 4075

तरीका 3) – कॉन्ट्रैक्ट वैल्यू

P&L = अंतिम कॉन्ट्रैक्ट वैल्यू – शुरूआती कॉन्ट्रैक्ट वैल्यू

= ₹ 238,750 – ₹ 234,675

= ₹ 4075

तरीका 4) – फ्यूचर्स कीमत

P&L = (फ्यूचर्स में खरीद और बेचने की कीमत का अंतर) × लॉट साइज

खरीद कीमत = 938.7

बेचने की कीमत = 955

लॉट साइज = 250

= 16.3 × 250

= ₹4075

जैसा कि आप देख सकते हैं कि आप किसी भी तरीके से P&L निकालें, रकम एक ही आती है।

5.5 मार्जिन कॉल का एक रोचक उदाहरण

कुछ देर के लिए यह मान लीजिए कि यह ट्रेड 19 दिसंबर को स्क्वेयर ऑफ नहीं किया जाता और यह सौदा 20 दिसंबर को भी बना रहता है। उस दिन यानी 20 दिसंबर को HDFC बैंक का शेयर 8% गिर जाता है जिसकी वजह से कीमत ₹955 से गिर कर पहुंच जाती है ₹880 पर। अब यहां पर क्या होगा? नीचे दिए गए सवालों के जवाब खुद देने की कोशिश कीजिए।

- M2M का P&L कैसा दिखाई देगा?

- कैश बैलेंस पर क्या असर होगा?

- स्पैन और एक्सपोजर मार्जिन की कितनी कितनी जरूरत पड़ेगी?

- ब्रोकर क्या करेगा?

उम्मीद करता हूं कि आप इन सवालों के जवाब खुद ही निकाल लेंगे लेकिन अगर आपको इन सवालों का जवाब नहीं पता है तो आपको मैं जवाब बता देता हूं।

- M2M नुकसान होगा ₹18750 [ (955-880) ×250] । 19 दिसंबर को कैश बैलेंस था ₹33409/- इसमें से M2M नुकसान घटाया जाएगा और रकम बनेगी ₹14659 (33409-18750)।

- क्योंकि कीमत गिर गई है इसलिए नई कॉन्ट्रैक्ट वैल्यू होगी ₹220000 (250×880)

- इस कॉन्ट्रैक्ट वैल्यू पर स्पैन होगा = 7.5% × 220000= 16500

- एक्सपोजर मार्जिन = 11000

- कुल मार्जिन = 27500

- क्योंकि यहां पर कैश बैलेंस(14659/-) स्पैन मार्जिन(16500/-) से कम है इसलिए ब्रोकर आपको मार्जिन कॉल देगा और कुछ ब्रोकर तो आपके पोजीशन को काट भी देंगे।

इस अध्याय की मुख्य बातें

- जब आप फ्यूचर्स में कोई सौदा करते हैं तो आपको मार्जिन देना पड़ती है। यह मार्जिन तब तक ब्लॉक रहती है जब तक कि आपका सौदा बना रहता है।

- सौदा शुरू करने के समय आपका ब्रोकर जो मार्जिन ब्लॉक करता है उसको इनिशियल मार्जिन कहते हैं।

- बेचने वाले और खरीदने वाले दोनों को फ्यूचर्स सौदों के लिए इनिशियल मार्जिन जमा करनी पड़ती है

- यह जमा की गई मार्जिन एक लेवरेज की तरह काम करती है जहां आप इस छोटी सी रकम के आधार पर एक बड़ा सौदा कर सकते हैं।

- M2M एक एकाउंटिंग सिस्टम है जो कि हर दिन के फायदे या नुकसान को आपकी ट्रेडिंग एकाउंट में दिखाता है।

- पिछले दिन का क्लोज प्राइस यानी क्लोज कीमत को M2M के लिए आधार माना जाता है।

- स्पैन मार्जिन वह मार्जिन होता है जो एक्सचेंज के निर्देश पर लिया जाता है जबकि एक्स्पोज़र मार्जिन वह होता है जो ब्रोकर अपनी जरूरत के हिसाब से लगाता है।

- स्पैन मार्जिन और एक्सपोजर मार्जिन की दर को एक्सचेंज ही निर्धारित करता है।

- स्पैन मार्जिन को मेंटेनेंस मार्जिन भी कहते हैं।

- अगर आप इस सौदे में बने रहना चाहते हैं और अगर आपके मार्जिन की रकम स्पैन मार्जिन से नीचे चली गई है तो आपको मार्जिन के तौर पर फिर से और पैसे जमा करने होंगे।

- मार्जिन कॉल वह कॉल होती है जब ब्रोकर आपको फोन करके कहता है कि आपको मार्जिन के लिए और रकम डालनी पड़ेगी।

Tqsm 🙏🙏🙏

Happy Learning.:)

Dear Sir,

Namaskaar…….

Aapke ke dwara yah banaya gaya notes bahut hi kargaar hai. aur meri share market ke sahi jaankaari prapt ho rahi hai. mera aapko dil se dhanyavaad deta hu.

aur neche diye gaye Question maine apne aap solve kiye aur aapke answaer se match kita, jo bilkul theek the.

Thanks a lot sir.

आपका अभिनन्दन है, ऐसे हे पढ़ते रहें और हमें सपोर्ट करें, अपने दोस्तों में भी जानकारी फैलायें। धन्यवाद।

In varisty…………………………

इनिशियल मार्जिन = स्पैन मार्जिन + एक्स्पोज़र मार्जिन (Initial Margin = SPAN Margin + Exposure Margin)

In Margin Calculator…………….

Symbol

Net quantity(Lot size 400)

400

Buy Sell

Combined margin requirements

Span Rs: 87,116

Exposure margin Rs: 30,244

Total margin ? Rs: 1,17,360

Exchange Contract Product Strike Qty Initial margin Exposure Total

NFOx

ACC20APR Futures N/A 400 B 87,116 30,244 1,17,360

Total 1,17,360

Hi Rashmi, F&O के लिए मार्जिन रेक्विरेमेंट है SPAN + Exposure.

Bahut Achhi tarah aapne hindi me samjhay hai, hindi me itni achhi samagri share bazar ke bare me nahi milti hai,isko apne app pe leaaiye,waha sirf english me aa raha hai

हम इस पर काम रहे हैं, वह भी जल्द ही उपलब्ध कराया जायेगा।

hindi me ess bisay me jankari dene ke liye aap logon ko bahut dhanyabad

आपका अभिनन्दन है।