25.1 बिना लक्ष्य का (कन्फ्यूज्ड/confused) पोर्टफोलियो

पिछले अध्याय में हमने एक इक्विटी फंड (कोटक स्टैंडर्ड मल्टीकैप फंड) की एनालिसिस की थी और उसके सहारे इक्विटी म्यूचुअल फंड की एनालिसिस करने का तरीका जाना था। उसकी एनालिसिस करने के बाद हमें लगा था कि वह एक अच्छा फंड है और उसका रिस्क मैनेजमेंट काफी अच्छा है।

एक अच्छा फंड पता करने के बाद सवाल ये है कि क्या हमें उस फंड में निवेश करना चाहिए? क्या वह फंड इतना अच्छा है कि म्यूचुअल फंड पोर्टफोलियो का हिस्सा बन सकता है?

सीधे से जवाब दिया जाए, तो हाँ, इसमें कोई संशय नहीं है कि वह एक अच्छा फंड है, उसने रिस्क और रिटर्न दोनों ही मामले में अच्छा प्रदर्शन किया है और उस में निवेश करने में कोई दिक्कत नहीं है।

लेकिन किसी फंड में निवेश करने या ना करने का फैसला (या उसको अपने पोर्टफोलियो में डालने का फैसला) केवल इस बात पर आधारित नहीं होता कि वह फंड कितना अच्छा या बुरा है। किसी म्यूचुअल फंड में निवेश करने का फैसला इस बात पर निर्भर करता है कि आपके निवेश का उद्देश्य या लक्ष्य क्या है और वो फंड उस तक पहुंचने में मदद कर रहा है या नहीं? उदाहरण के तौर पर मान लीजिए कि अगर मेरा वित्तीय लक्ष्य एक इमरजेंसी कॉरपस बनाना है तो इक्विटी फंड में निवेश करना सही फैसला नहीं होगा। ऐसे में वो फंड कितना भी अच्छा हो उसमें निवेश करना बिल्कुल गलत होगा।

हालांकि कई लोग इस बात से सहमत नहीं होंगे कि अच्छा फंड मिलने पर भी उसमें निवेश नहीं करना है।

इसको समझने के लिए Dolo-50 के नाम के पैरासिटामोल टैबलेट का उदाहरण लेते हैं। यह भी बहुत अच्छा टैबलेट है, लेकिन क्या आप इसको घुटने के दर्द के लिए लेंगे? नहीं ना।

क्योंकि घुटनों के दर्द के लिए आपको घुटनों के दर्द की ही दवा लेनी होगी। ठीक इसी तरीके से, निवेश के मामले में भी आपको अपने पोर्टफोलियो के उद्देश के हिसाब से निवेश करना चाहिए और यह देखना चाहिए कि उस फंड का रिस्क रिवार्ड प्रोफाइल आपके निवेश के उद्देश्य से मिल रहा है या नहीं। अगर आप ऐसा नहीं करेंगे और इन दोनों का तालमेल नहीं बिठाएंगे तो फिर आप एक गलत पोर्टफोलियो बना बैठेंगे।

अगले कुछ अध्यायों में हम इस बात को समझेंगे कि फंड और आपके पोर्टफोलियो के गोल यानी लक्ष्य को एक साथ कैसे लाया जाए। लेकिन उसके पहले इसमें हम डेट म्यूचुअल फंड की एनालिसिस का तरीका भी देख लेते हैं।

25.2 – रिस्क पर एक नजर फिर

पिछले अध्याय की तरह ही, यहां भी हम एक म्यूचुअल फंड को एनालिसिस के लिए लेंगे, लेकिन इस बार डेट म्यूचुअल फंड लेंगे और उसकी एनालिसिस करेंगे। लेकिन ऐसा करने के पहले हम एक बार डेट म्यूचुअल फंड से जुड़े हुए रिस्क को देख लेते हैं।

क्रेडिट रिस्क – आप जानते हैं कि डेट म्यूचुअल फंड कर्ज यानी डेट से जुड़े इंस्ट्रूमेंट्स में निवेश करता है। उदाहरण के तौर पर एक कंपनी को अपने कामकाज के लिए 50 करोड़ की जरूरत है और वह इस रकम को उधार लेना चाहती है। इसके लिए वह 5 साल के बॉन्ड जारी करती है और उस पर 9% का ब्याज देने की घोषणा करती है। अब एक AMC ये फैसला करता है कि वह इस बॉन्ड में निवेश करेगा। अगर सब कुछ ठीक-ठाक चला तो कंपनी को कामकाज के लिए रकम मिल जाती है और AMC को ब्याज मिलने लगता है। कंपनी को 5 साल बाद इस मूल रकम को वापस अदा करना है।

यह सब बहुत आम बात है।

गड़बड़ तब होती है जब इन 5 साल में कंपनी में कोई दिक्कत आ जाती है और कंपनी ब्याज की रकम को सही समय पर अदा नहीं कर पाती। दिक्कत ज्यादा बड़ी होने पर कंपनी कह सकती है कि ना तो वो ब्याज देने की हालत में है और ना ही वो मूल धन ही चुका पाएगी।

जो भी AMC ब्याज कमाने के लिए इस तरह का निवेश करती है उसको इस तरह के डिफॉल्ट का डर हमेशा बना रहता है और इसे ही क्रेडिट रिस्क कहते हैं। कई फंड इस तरह के डिफॉल्ट की वजह से मुसीबत झेल चुके हैं।

रिस्क में एक दूसरे तरीके की स्थिति भी होती है। मान लीजिए आज कंपनी में सब कुछ ठीक-ठाक चल रहा है। लेकिन उसके अंदर कुछ ऐसा है जो लोगों को नहीं पता है। कुछ समय बाद क्रेडिट रेटिंग एजेंसी इस गड़बड़ी को पहचान लेती है और तब उस कंपनी की क्रेडिट रेटिंग को नीचे कर देती है या कम कर देती है (मान लीजिए कि AAA से AA)। क्रेडिट रेटिंग को नीचे होना भी एक रिस्क है और इसे क्रेडिट रेटिंग रिस्क कहते हैं।

इंटरेस्ट रेट रिस्क – बॉन्ड की कीमत पर इंटरेस्ट रेट में होने वाले बदलाव का असर पड़ता है और ये कीमत ब्याज दर के हिसाब से ऊपर नीचे होती रहती हैं। बॉन्ड की कीमत और इंटरेस्ट रेट में उल्टा रिश्ता होता है। इसे इन्वर्स रिलेशनशिप (inverse relationship) कहते हैं। इस पर हम पहले भी चर्चा कर चुके हैं। इसमें होता यह है कि अगर ब्याज दरें नीचे जा रही हैं तो बॉन्ड की कीमत बढ़ जाती है (इसका मतलब यह है कि NAV बढ़ता है)। इसी तरह अगर इंटरेस्ट रेट ऊपर जाते हैं तो बॉन्ड की कीमतें नीचे आती है और उसका असर NAV पर फिर से पड़ता है।

बॉन्ड की कीमतों में ब्याज दर में बदलाव का असर कितना पड़ सकता है ये हमें मॉडिफाइड ड्यूरेशन से पता चलता है। जिस फंड का मॉडिफाइड ड्यूरेशन जितना अधिक होगा उससे इंटरेस्ट रेट रिस्क उतना ज्यादा असर पड़ता है। जब एक डेट म्यूचुअल फंड अपने मॉडिफाइड ड्यूरेशन को बताता है तो आमतौर पर वो उसके पास जितने बॉन्ड हैं उन सब के मिले-जुले मॉडिफाइड ड्यूरेशन को बताता है।

तो अब हम समझ चुके हैं कि डेट फंड में किस तरह के रिस्क होते हैं। अब आगे बढ़ते हैं और डेट म्यूचुअल फंड की एनालिसिस करते हैं।

25.3 – पोर्टफोलियो की जाँच

मैंने इस अध्याय के शुरू में ही कहा है कि मैं किसी फंड में सिर्फ इसलिए निवेश नहीं करूंगा क्योंकि उसका रिटर्न अच्छा या बहुत अच्छा है। मैं निवेश इसलिए करूंगा क्योंकि वह मुझे मेरे लक्ष्य तक सही तरीके से पहुंचने में मदद करेगा।

बहुत सारे लोग डेट फंड में इसलिए निवेश करते हैं क्योंकि उन्हें लगता है कि इसमें रिस्क कम होता है। डेट फंड को कई बार यह कहकर बेचा जाता है कि इसमें आपकी पूंजी सुरक्षित रहेगी और यह बैंक के फिक्स्ड डिपॉजिट की तरह है। लेकिन यह सच नहीं है।

मैं ऐसा इसलिए नहीं कह रहा हूं कि आप डेट फंड में निवेश ना करें। मैं सिर्फ इसलिए यह बात बता रहा हूं कि आपको पता होना चाहिए कि डेट फंड में भी रिस्क होता है। डेट फंड में भी उतार-चढ़ाव होते हैं और कई बार आपकी पूंजी भी जा सकती है।

अपनी एनालिसिस के लिए मैंने मिराए एसेट शॉर्ट टर्म फंड को चुना है। हम यहाँ पर एक ऐसा नक्शा बनाने की कोशिश करेंगे जिसके आधार पर आगे आप किसी भी तरह के डेट फंड का की एनालिसिस कर सकेंगे। डेट फंड की एनालिसिस में दो मुख्य चीजें होती हैं एक तो रिस्क को समझना और दूसरा फंड के पोर्टफोलियो को देखना। तो इस वजह से, यह इक्विटी फंड के एनालिसिस से काफी अलग होता है।

मैंने जो फंड चुना है वह काफी नया है। इसका NFO अभी 2018 की शुरुआत में कभी आया था। इसलिए इसके बहुत सारे डेटा प्वाइंट हमारे पास नहीं है। लेकिन कोई बात नहीं।

जैसा कि फंड के नाम से ही पता चलता है कि यह शॉर्ट टर्म फंड है मतलब यह फंड ऐसे बॉन्ड में निवेश करेगा जिनकी मैच्योरिटी शॉर्ट टर्म की यानी 1 से 3 साल की है।

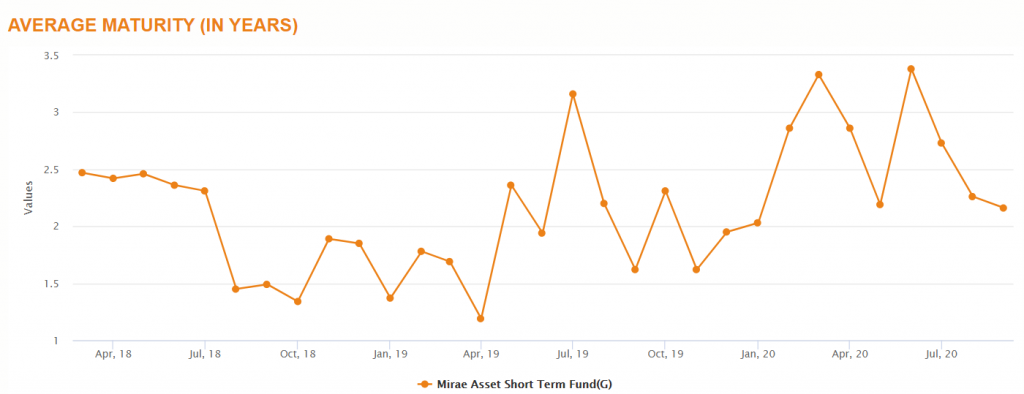

एक नजर डालिए इस फंड के एवरेज यानी औसत मैच्योरिटी पर। इसे मैंने AMC की वेबसाइट से लिया है –

फंड की औसत मैच्योरिटी 2.5 साल दिखाई दे रही है, जिसका मतलब है कि फंड में डिफॉल्ट रिस्क, क्रेडिट रेटिंग रिस्क, इंटरेस्ट रेट रिस्क, और चेंज इन परसेप्शन ऑफ इंटरेस्ट रेट रिस्क (change in perception of interest rate risk) की गुंजाइश है।

अब अगर इनमें से कोई भी रिस्क आता है तो फंड के NAV में भारी गिरावट आएगी और यह फंड उस नुकसान से उबरने में काफी समय लगाएगा। इससे बचने का सिर्फ एक ही तरीका है कि आप इस फंड में लंबे समय तक निवेशित रहें।

अब यह लंबा समय कितना होना चाहिए इसके लिए लोगों की अलग अलग सिद्धांत हैं। लेकिन मुझे लगता है कि आपको किसी डेट म्यूचुअल फंड में कम से कम उसकी औसत मैच्योरिटी के बराबर समय तक जरूर निवेश करना चाहिए। इसका मतलब यह हुआ कि अगर मैं इस फंड में निवेश कर रहा हूं तो मैं कम से कम 2.5 या 3 साल तक निवेश करके रखूंगा।

इसी तरह से अगर मैं किसी गिल्ट फंड में निवेश करना चाहता हूं जिसकी औसत मैच्योरिटी या एवरेज मैच्योरिटी 10 साल की है, तो मुझे 10 साल का नजरिया रखना होगा। तभी उस फंड में निवेश करना सही होगा।

किसी भी डेट फंड में निवेश करते समय आपको अपने निवेश की अवधि के बारे में बहुत ही अच्छे तरीके से निश्चित होना चाहिए।

हमने इक्विटी फंड की एनालिसिस करते हुए उसके पोर्टफोलियो पर विशेष ध्यान नहीं दिया था लेकिन डेट फंड के पोर्टफोलियो पर हमें ध्यान देना जरूरी होता है ताकि बॉन्ड की क्वालिटी पता चल सके।

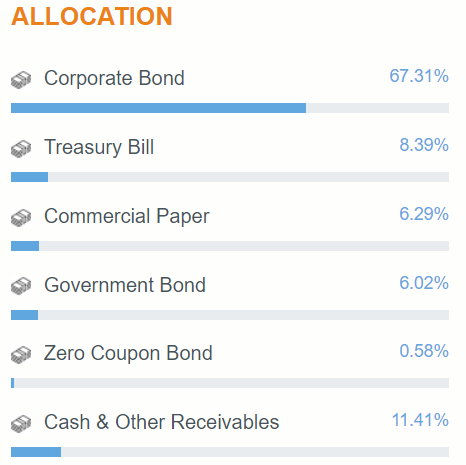

एक नजर डालते हैं इस फंड के पोर्टफोलियो एलोकेशन पर जिसे मैंने फंड हाउस की वेबसाइट से लिया है –

फंड ने 67.31% एलोकेशन कॉरपोरेट बॉन्ड में किया है इसका मतलब है कि फंड पर क्रेडिट रिस्क का खतरा रहेगा। अब हम कैसे पता करें कि फंड मैनेजर क्रेडिट रिस्क को कैसे मैनेज कर रहा है? इसके लिए हमें जांचना पड़ेगा कि –

- फंड का डायवर्सिफिकेशन कैसा है

- फंड ने कितनी कंपनियों में निवेश किया है मतलब एक्सपोजर कैसा है। अगर किसी एक ही कंपनी में ज्यादा निवेश है तो यह खतरे की घंटी है

- फंड ने कैसी रेटिंग वाले बॉन्ड में निवेश किया है

मैंने इस पोर्टफोलियो के बारे में और जानकारी निकाली, आप भी फंड के डॉउनलोड सेक्शन https://www.miraeassetmf.co.in/mutual-fund-scheme/fixed-income/mirae-asset-short-term-fund में जा कर इसे देख सकते हैं।

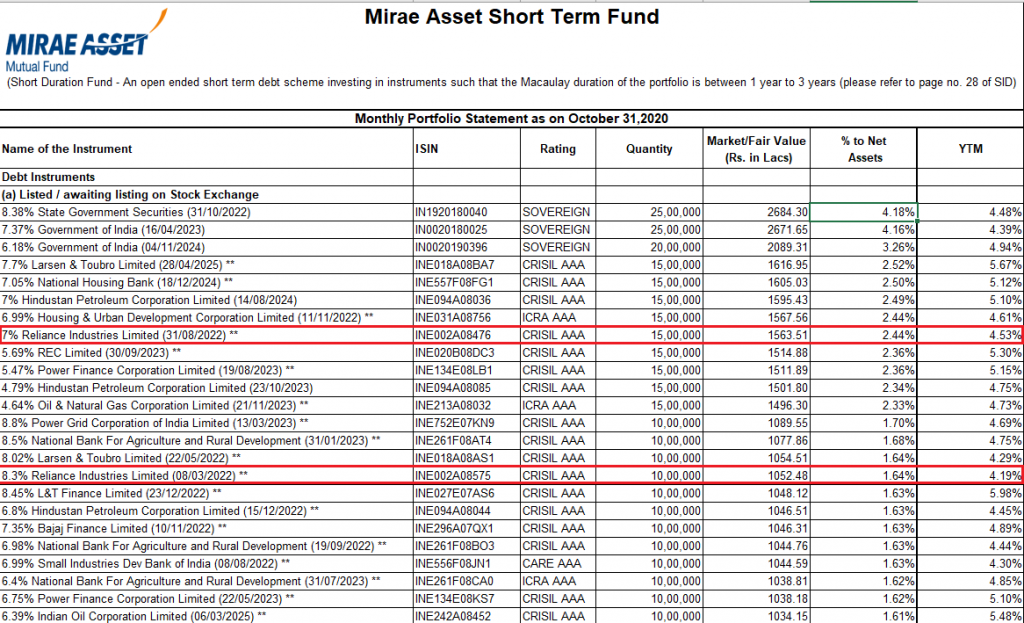

मैंने जो जानकारी निकाली है, उसे देखिए –

फंड ने 56 अलग-अलग पेपर में निवेश किया है। यहां दिख रहा है कि सबसे बड़े 3 निवेश सॉवरिन (sovereign) यानी सरकारी हैं जो कि फंड के निवेश का कुल 3% या उससे ज्यादा है। एक बड़ा निवेश होने के बावजूद सरकारी निवेश होने की वजह से वहां क्रेडिट रिस्क कम है।

अब हमें इस फंड के कुल एक्स्पोज़र को देखना होता है। ऊपर के चित्र में मुझे दिखाई दे रहा है कि फंड ने अपने कुल निवेश का 2.44% रिलायंस के 7% वाले फंड में निवेश किया है जो कि अगस्त 2022 में मैच्योर होने वाला है।

इसी तरीके से फंड ने 1.64% निवेश रिलायंस के ही 8.3% के पेपर में किया है जो मार्च 2022 में मैच्योर होगा। तो सवाल यह है कि कुल मिलाकर रिलायंस इंडस्ट्री में फंड ने कितना निवेश किया है।

इसे जानने के लिए आप या चाहे तो दोनों संख्याओं को जोड़ सकते हैं या फिर आप इसके लिए AMC की वेबसाइट पर जाकर भी जानकारी ले सकते हैं –

फंड के कुल निवेश का 5.56% रिलायंस में, 5.23% NHB में, 5.12% PFC में है। मेरी अपनी राय है कि कुछ गिनी चुनी कंपनियों में कुछ ज्यादा ही निवेश कर दिया गया है जो कि नहीं होना चाहिए।

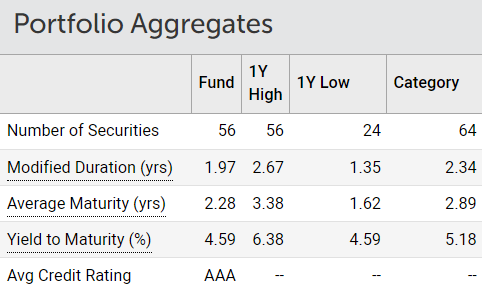

लेकिन कुल 56 कंपनियों में निवेश है जो कि एक अच्छी बात है। आइए अब नजर डालते हैं कि कैटेगरी के मुकाबले ये कैसा दिखाई देता है –

पोर्टफोलियो एग्रीगेट को हमने वैल्यू रिसर्च की वेबसाइट से लिया है। इस फंड ने 56 सिक्योरिटीज में निवेश किया है जबकि कैटेगरी का औसत 64 सिक्योरिटीज है, इसका मतलब यह है फंड ने कैटेगरी के दूसरे फंड के मुकाबले कुछ कम कंपनियों मे निवेश किया है। वैसे यह अंतर बहुत ज्यादा नहीं है इसलिए इसको लेकर ज्यादा चिंता करने की जरूरत नहीं है अगर यह अंतर ज्यादा होता तो मुश्किल होती। उदाहरण के तौर पर, अगर फंड ने केवल 45 सिक्योरिटीज में निवेश किया होता जबकि कैटेगरी का एवरेज 65 है तो यह चिंता की बात हो सकती थी।

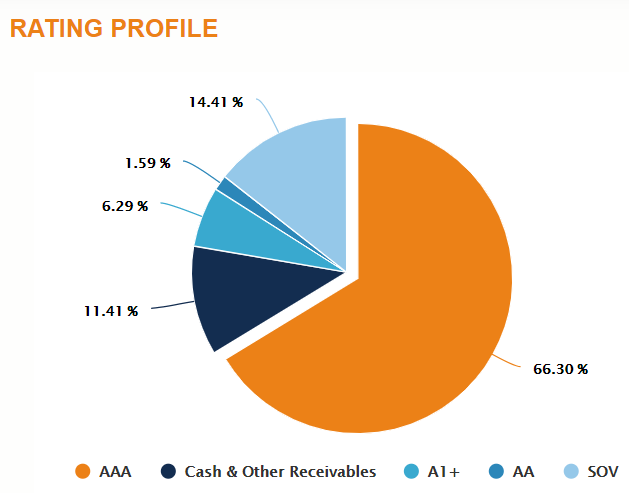

अब हम आगे बढ़ते हैं और देखते हैं कि फंड में जिन सिक्योरिटीज में निवेश किया है उनकी क्वालिटी कैसी है? यह देखने के लिए हमको को देखना होगा फंड ने जिन पेपर (बॉन्ड) में निवेश किया है उनकी रेटिंग प्रोफाइल कैसी है –

14 अगस्त वाले 41% निवेश सरकारी (sovereign papers) में है, इनमें क्रेडिट रिस्क नहीं होता है। तो एक चिंता कम है। पोर्टफोलियो का 66.3% निवेश AAA कैटेगरी के पेपर में है, लेकिन याद रखिए कि यह रेटिंग बदलती रहती है क्योंकि रेटिंग एजेंसी बार-बार इन पेपर को जाँचती रहती हैं।

A+ और AA कैटेगरी का निवेश 8.5% है। ये इसलिए क्योंकि डेट फंड का मैनेजर अच्छा परफारमेंस दिखाने के लिए बेहतर यील्ड कमाने की कोशिश करता है। अब देखना यह है कि कहीं फंड मैनेजर यील्ड के पीछे जरूरत से ज्यादा तो नहीं भाग रहा है –

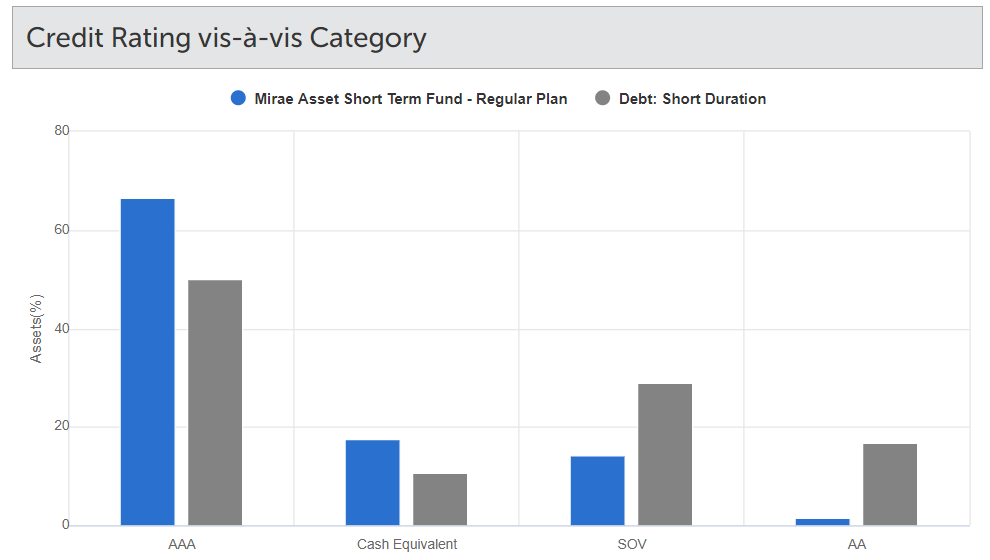

मैंने यह जानकारी वैल्यू रिसर्च ऑनलाइन से ली है। फंड ने AAA बॉन्ड में 66% एक्स्पोज़र लिया है जो कि कैटेगरी के लगभग 45% के मुकाबले बेहतर है लेकिन इसमें क्रेडिट रिस्क जुड़ा हुआ है। सरकारी पेपर (sovereign papers) में निवेश 14.55% है जो कि कैटेगरी के 25% के औसत से कम है। AA कैटेगरी में एक्स्पोज़र भी कैटेगरी से कम है। जबकि कैश और कैश जैसे निवेश (cash equivalent) कैटेगरी के मुकाबले ज्यादा है।

ऊपर की जानकारी से मुझे पता चल रहा है कि फंड थोड़ा ज्यादा क्रेडिट रिस्क लेने को तैयार है जो कि बहुत अच्छा संकेत नहीं है क्योंकि यह एक शॉर्ट ड्यूरेशन फंड है। शॉर्ट ड्यूरेशन फंड में लोग निवेश 2 या 3 साल के हिसाब से करते हैं और उनकी प्राथमिकता पैसे की सुरक्षा होती है। उन्हें ज्यादा रिटर्न की उम्मीद नहीं होती।

तो फिर फंड को इतना रिस्क लेने की क्या जरूरत है? मैं ज्यादा क्रेडिट रिस्क को लेकर इतना परेशान नहीं होता अगर फंड ने ठीक से डायवर्सिफिकेशन किया होता। लेकिन फंड ने काफी कंसंट्रेटेड पोर्टफोलियो (Concentrated portfolio) बना रखा है मतलब कुछ ही कंपनियों में ज्यादा निवेश कर रखा है जो कि मुझे बहुत पसंद नहीं आ रहा है।

25.4 – कुछ और जाँच

एक बार फिर से पोर्टफोलियो एग्रीगेट पर नजर डालते हैं –

फंड का मॉडिफाइड ड्यूरेशन 1.97 है जबकि कैटेगरी का 2.34 है आपको याद ही होगा कि मॉडिफाइड ड्यूरेशन हमें बताता है कि इंटरेस्ट रेट में बदलाव का फंड पर कितना असर पड़ सकता है। फंड का मॉडिफाइड ड्यूरेशन कम होने की एक वजह ये है कि फंड की एवरेज मैच्योरिटी कम है।

फंड की एवरेज मेच्योरिटी 2.28 है जबकि कैटेगरी की 2.89 है। इससे हमें पता चल रहा है कि फंड मैनेजर थोड़ा अधिक क्रेडिट रिस्क लेने को तो तैयार है और इसीलिए वह कुछ ही कंपनियों में ज्यादा निवेश कर रहा है लेकिन वो इंटरेस्ट रेट रिस्क उठाने के लिए तैयार नहीं है।

फंड का यील्ड टू मैच्योरिटी (YTM) 4.59 है जबकि कैटेगरी का 5.18 है। याद रखिए YTM हमें बताता है कि अगर आप बॉन्ड को मैच्योरिटी तक अपने पास रखते हैं और ब्याज से होने वाली कमाई को भी उसमें निवेश करते रहें तो आपको कितना रिटर्न मिल सकता है।

फंड का YTM जितना अधिक हो वो उतना ही अच्छा माना जाता है। साथ ही, फंड के YTM और कैटेगरी के YTM की तुलना करने से हमें रिस्क का भी एक अंदाज मिलता है।

उदाहरण के तौर पर अगर कैटेगरी का YTM 6% और फंड का YTM 8% है इसका मतलब यह है कि फंड ज्यादा यील्ड के लिए ज्यादा रिस्क ले रहा है।

मुझे लगता है कि फंड का YTM और कैटेगरी का YTM एक जैसा होना चाहिए। अगर YTM, कैटेगरी के YTM से कम भी हो तो भी ठीक है।

मैं फंड के मार्केट यानी बाजार से जुड़े रिस्क पैरामीटर को भी देखना चाहता हूं। जैसे स्टैंडर्ड डेविएशन, बीटा, अल्फा इससे मुझे यह पता चलेगा कि फंड अपने बेंचमार्क के मुकाबले कितना उतार-चढ़ाव दिखा रहा है। उसमें कितनी वोलैटिलिटी रहती है। आपको ये चीजें 3 साल के नजरिए से देखनी चाहिए। लेकिन यह फंड नया है इसलिए इतना डेटा यहां पर नहीं है।

अंत में, मैं फंड के AUM को देखूंगा जो कि करीब 650 करोड रुपए है। इस फंड कैटेगरी में यह एक बड़ी रकम नहीं है यानी यह एक बड़ा फंड नहीं है। डेट फंड की कैटेगरी में मैं बहुत छोटे या बहुत बड़े फंड में निवेश नहीं करना चाहता हूं। अगर ऐसी स्थिति आ जाती है जब AMC को पैसे वापस देने होते हैं यानी AMC पर रिडेम्पशन का प्रेशर होता है तो एक बड़े फंड को डेट बाजार में लिक्विडिटी की दिक्कत हो सकती है।

जबकि एक छोटे फंड को बॉन्ड जारी करने वाले से कभी भी अच्छा रेट नहीं मिलता और उसे ब्याज पर समझौता करना पड़ता है। इसलिए बहुत छोटे और बहुत बड़े, दोनों फंड से बचना चाहिए।

तो कुल मिलाकर देखा जाए तो मैं इस फंड में निवेश करने से बचना चाहूंगा। इसकी वजह हैं कि

- फंड का पोर्टफोलियो कंसंट्रेटेड है मतलब कुछ पेपर या कुछ कंपनियों में या कुछ इंस्ट्रूमेंट में ज्यादा ही निवेश कर दिया गया है

- फंड का क्रेडिट रिस्क कैटेगरी के मुकाबले ज्यादा है

- यह एक नया फंड है और मुझे लगता है कि बाजार में इससे बेहतर विकल्प मौजूद हैं

- फंड का AUM काफी कम है जो कि फंड के नया होने की वजह से है

आपको यह भी लग रहा होगा कि मैंने फंड की रैंकिंग, रोलिंग रिटर्न, कैप्चर रेश्यो जैसी दूसरी चीजों को तो देखा ही नहीं। मैंने ऐसा इसलिए किया क्योंकि यह डेट फंड है और इनमें इन चीजों का महत्व ज्यादा नहीं होता।

हम इस अध्याय को खत्म करें उसके पहले मैं कुछ चीजें आपको याद दिलाना चाहता हूं –

- डेट फंड में निवेश मुख्यतः कैपिटल यानी पूंजी को बचाने के लिए किया जाता है, इस तरह के निवेश में रिटर्न के पीछे मत भागिए

- डेट फंड में निवेश के लिए स्टार रेटिंग मत देखिए। आमतौर पर डेट फंड की रेटिंग अच्छी तब होती है जब रिटर्न अच्छे होते हैं और अगर डेट फंड ने अच्छा रिटर्न दिया है तो इसका मतलब है कि फंड मैनेजर रिस्क ले रहा है ताकि बेहतर रिटर्न दे सके।

- डेट फंड के तमाम दूसरे रिस्क को देखने के अलावा एक नजर लिक्विडिटी रिस्क पर भी रखिए, लिक्विडिटी रिस्क पर हमने इस अध्याय में चर्चा की थी – https://zerodha.com/varsity/chapter/the-debt-funds-part-4/ https://zerodha.com/varsity/chapter/the-debt-funds-part-4/ अगर किसी फंड का AUM और उसके पास मौजूद सिक्योरिटीज की संख्या, दोनों गिरती है तो यह एक खतरे की घंटी है और यह बताता है कि लिक्विडिटी रिस्क बढ़ रहा है

- सेबी ने अब फंड को अपने पोर्टफोलियो की जानकारी हर 15 दिनों पर देने को कहा है जो कि एक अच्छी बात है। आपको फंड के पोर्टफोलियो और उसमें होने वाले बदलाव पर लगातार नजर रखनी चाहिए।

- अपने निवेश को हमेशा अलग-अलग AMC में डायवर्सिफाई कीजिए। उदाहरण के तौर पर अगर आप शॉर्ट टर्म फंड में निवेश करना चाहते हैं तो अपने निवेश की रकम को दो हिस्सों में बांट लीजिए और दो अलग-अलग शॉर्ट टर्म फंड में जो कि दो अलग AMC द्वारा चलाए जा रहे हैं उनमें निवेश कीजिए।

- क्रेडिट रिस्क वाले फंड में निवेश करने से हमेशा बचें। फंड क्रेडिट रिस्क तब लेता है जब वह रिटर्न कमाना चाहता है और मेरी राय है कि आपको डेट फंड में रिटर्न के पीछे नहीं भागना चाहिए। डेट फंड का निवेश पूंजी सुरक्षित रखने के लिए करें।

- कई बार डेट फंड एक ही प्रमोटर की दो अलग-अलग कंपनियों में निवेश करते हैं। ऐसे फंड में निवेश से बचें।

आप किसी फंड को उठाइए और उसकी एनालिसिस करने की कोशिश इसी तरह से कीजिए जैसा हमने इस अध्याय में किया है।

अगले कुछ अध्यायों में मैं पोर्टफोलियो लक्ष्य या गोल और उस गोल के लिए म्यूचुअल फंड पोर्टफोलियो बनाने पर चर्चा करूंगा।

इस अध्याय की मुख्य बातें

- म्यूचुअल फंड निवेश किसी वित्तीय लक्ष्य या गोल के साथ होना चाहिए और इन दोनों (आपका लक्ष्य और फंड के निवेश का लक्ष्य) में तालमेल होना चाहिए

- डेट म्यूचुअल फंड में क्रेडिट रिस्क, इंटरेस्ट रेट रिस्क और क्रेडिट रेटिंग में बदलाव का रिस्क होता है

- डेट फंड में निवेश की न्यूनतम अवधि कम से कम उस फंड की एवरेज मैच्योरिटी के बराबर जरूर होनी चाहिए।

- डेट फंड के पोर्टफोलियो की एनालिसिस जरूरी होती है

- फंड का कॉरपोरेट बॉन्ड में जितना अधिक होगा क्रेडिट रिस्क उतना ज्यादा होगा।

- सरकारी यानी सॉवरिन बॉन्ड में निवेश में क्रेडिट रिस्क नहीं होता लेकिन इंटरेस्ट रेट रिस्क होता है

- अगर किसी एक कंपनी में ज्यादा बड़ा निवेश किया गया है तो यह एक खतरे की बात हो सकती है

- YTM को रिस्क को नापने के पैमाने के तौर पर भी देखा जा सकता है

- ज्यादा बड़े और ज्यादा छोटे AUM वाले डेट फंड में निवेश से बचना चाहिए