20.1 – वोलैटिलिटी स्माइल (Volatility Smile)

पिछले अध्याय में हमने सरसरी तौर पर ग्रीक के आपसी मिलन पर नजर डाली थी और देखा था कि जब ग्रीक आपस में मिलते हैं तो किस तरह की प्रतिक्रिया होती है और उसका ऑप्शन प्रीमियम पर क्या असर पड़ता है। लेकिन हमें इसके बारे में और विस्तार से समझना होगा क्योंकि तभी हम अपने ट्रेड के लिए सही स्ट्राइक का चुनाव कर पाएंगे। लेकिन हम ऐसा करें, इसके पहले हमें दो और बातों को जानना चाहिए जो कि वोलैटिलिटी से जुड़ी हुई हैं और जिनको वोलैटिलिटी स्माइल और वोलैटिलिटी कोन (Cone) कहा जाता है।

वोलैटिलिटी स्माइल एक मजेदार चीज है जो आपको सिर्फ उतना जानना चाहिए जितने से आपका काम चल जाए। इसलिए इसके बारे में हम गहराई में नहीं जाएंगे, सिर्फ इसको समझ लेंगे।

सैद्धांतिक तौर पर एक ही अंडरलाइंग से जुड़े हुए सभी ऑप्शन जो कि एक ही दिन एक्सपायर हो रहे हों उनकी इंप्लाइड वोलैटिलिटी एक जैसी होनी चाहिए। लेकिन ऐसा होता नहीं है।

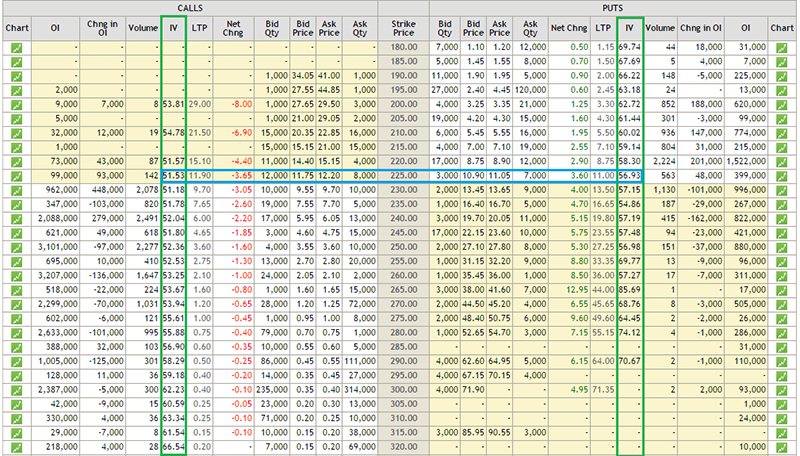

नीचे के चित्र पर नजर डालिए-

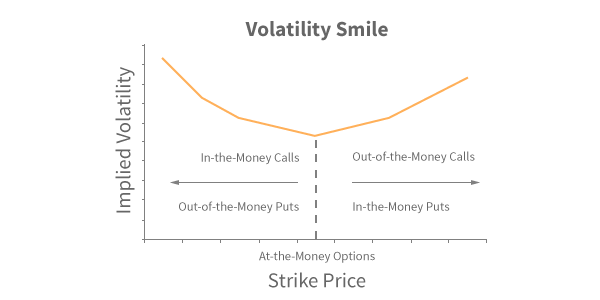

यह 4 सितंबर 2015 का SBI का ऑप्शन चेन है। SBI 225 पर ट्रेड कर रहा है इसलिए 225 के स्ट्राइक को ऐट द मनी ऑप्शन माना गया है। इसको नीले रंग के बैंड से दिखाया गया है। दूसरे सभी स्ट्राइक वाले ऑप्शन को हरे रंग के दो बैंड में दिखाया गया है। ध्यान दीजिए किस जैसे जैसे आप ATM ऑप्शन (कॉल और पुट दोनों) से दूर जाते हैं इंप्लाइड वोलैटिलिटी बढ़ती है। आप जितनी दूर जाएंगे उतना ही इंप्लाइड वोलैटिलिटी भी बढ़ेगी। यह पैटर्न आपको सभी तरीके के स्टॉक या इंडेक्स में दिखाई देगा। साथ ही, आपको यह भी दिख रहा होगा कि ATM ऑप्शन पर इंप्लाइड वोलैटिलिटी सबसे कम यानी सबसे नीचे होती है। इसी चीज को अगर आप एक ग्राफ पर डाल कर देखेंगे तो आपको नीचे के चित्र में दिखाए गए ग्राफ जैसा कुछ दिखेगा-

यह ग्राफ एक स्माइल यानी मुस्कुराहट की तरह दिखता है, इसीलिए इसका नाम वोलैटिलिटी स्माइल है।

20.2 – वोलैटिलिटी कोन (Volatility Cone)

(इस अध्याय के सभी चार्ट और इस सेक्शन, वोलैटिलिटी कोन, में आने वाले सभी चार्ट को प्रकाश लेक्कला ने लिखा है) (All the graphs in this chapter and in this section on Volatility Cone has been authored by Prakash Lekkala)

हमने अब तक बुल कॉल स्प्रेड नाम के ऑप्शन स्ट्रेटजी के बारे में चर्चा नहीं की है, लेकिन अभी के लिए मैं यह मान रहा हूं कि आप इस स्ट्रेटजी से परिचित हैं।

एक ऑप्शन ट्रेडर की कमाई पर इंप्लाइड वोलैटिलिटी काफी ज्यादा असर डालती है। जैसे कि मान लीजिए आप किसी स्टॉक को लेकर तेजी में हैं और स्प्रेड जैसी एक स्ट्रेटजी लेना चाहते हैं।अगर आपके ट्रेड शुरू करते समय ऑप्शन की इंप्लाइड वोलैटिलिटी ज्यादा है तो ऐसे में आपको शुरुआत में काफी ज्यादा कीमत चुकानी पड़ेगी और आपके मुनाफे की उम्मीद कम रहेगी। लेकिन अगर आप अपनी पोजीशन तब बनाते हैं जब इंप्लाइड वोलैटिलिटी नीचे है तो आपकी ट्रेडिंग पोजीशन का खर्च कम होगा और कमाई की उम्मीद ज्यादा।

उदाहरण के लिए अगर आज निफ्टी 7789 पर ट्रेड कर रहा है। मौजूदा इंप्लाइड वोलैटिलिटी 20% है तो 7800 CE और 8000 CE स्प्रेड के लिए कीमत 72 चुकानी होगी और मुनाफे की उम्मीद 128 तक की होगी। लेकिन अगर इंप्लाइड वोलैटिलिटी 35% है ना कि 20% तो आपका खर्च होगा 82 और मुनाफे की उम्मीद रह जाएगी 118 तक की। तो ध्यान दीजिए कि ज्यादा वोलैटिलिटी के साथ स्प्रेड की कीमत बढ़ती है और साथ ही मुनाफे की उम्मीद भी कम होती है।

तो ऑप्शन ट्रेडर के लिए महत्वपूर्ण बात यह है कि अपने ट्रेड को सही समय पर शुरू करने के वोलैटिलिटी के स्तर को जानना बहुत ही ज्यादा जरूरी है। ऑप्शन ट्रेडर के लिए दूसरी समस्या यह तय करना है कि अंडरलाइंग कौन सा चुना जाए और कौन सी स्ट्राइक चुनी जाए (खासकर तब जब आप की स्ट्रैटजी वोलैटिलिटी के आधार पर बनी हो)

उदाहरण के लिए अगर निफ्टी के ATM ऑप्शन की इंप्लाइड वोलैटिलिटी 25% के करीब है जबकि SBI के ATM ऑप्शन इंप्लाइड वोलैटिलिटी 52% के करीब है। तो इनमें से आपको क्या निफ्टी का ऑप्शन चुनेंगे क्योंकि वहां पर इंप्लाइड वोलैटिलिटी कम है या आपको SBI के ऑप्शन को चुनना चाहिए?

ऐसी ही परिस्थिति में वोलैटिलिटी कोन का इस्तेमाल किया जा सकता है। वोलैटिलिटी कोन का इस्तेमाल करके कोई भी ट्रेडर पता लगा सकता है किसी ऑप्शन के महंगे होने का पता लगा सकता है। मतलब वह यह पता कर सकता है कि कौन सा ऑप्शन महंगा है और कौन सा ऑप्शन सस्ता। यही नहीं, इसके जरिए आप अलग-अलग स्ट्राइक पर अलग–अलग शेयरों और इंडेक्स के सस्ता महंगा होने का पता लगा सकते हैं।

तो फिर वोलैटिलिटी कोन के इस्तेमाल को समझते हैं

नीचे निफ्टी के 15 महीने के चार्ट को दिखाया गया है। यहाँ सीधी खड़ी लाइनें हैं यह दिखा रही है कि डेरिवेटिव कॉन्ट्रैक्ट के एक्सपायरी की तारीख क्या है और इन लेकर लाइनों के पहले बने बक्से यह बता रहे हैं कि पिछले 10 दिनों में उन कॉन्ट्रैक्ट की कीमत में किस तरह के बदलाव हुए हैं।

अगर आप हर बक्से में निफ्टी की रियलाइज्ड वोलैटिलिटी निकालें तो आपको यह टेबल मिलेगा-

| एक्सपायरी | एनुअलाइज्ड रियलाइज्ड वोलैटिलिटी |

|---|---|

| Jun-14 | 41% |

| Jul-14 | 38% |

| Aug-14 | 33% |

| Sep-14 | 28% |

| Oct-14 | 28% |

| Nov-14 | 41% |

| Dec-14 | 26% |

| Jan-15 | 22% |

| Feb-15 | 56% |

| Mar-15 | 19% |

| Apr-15 | 13% |

| May-15 | 34% |

| Jun-15 | 17% |

| Jul-15 | 41% |

| Aug-15 | 21% |

ऊपर के टेबल में हम देख सकते हैं कि निफ्टी की रियलाइज्ड वोलैटिलिटी 56% के अधिकतम से लेकर 13% के न्यूनतम तक गई है।

हम रियलाइज्ड वोलैटिलिटी का मीन यानी माध्य और वेरियंस यानी प्रसरण भी निकाल सकते हैं। जैसा कि नीचे दिखाया गया है-

–

| जानकारी | विवरण |

|---|---|

| अधिकतम वोलैटिलिटी | 56% |

| +2 SD | 54% |

| +1 SD | 42% |

| माध्य/औसत वोलैटिलिटी | 31% |

| -1 SD | 19% |

| -2 SD | 7% |

| न्यूनतम वोलैटिलिटी | 13% |

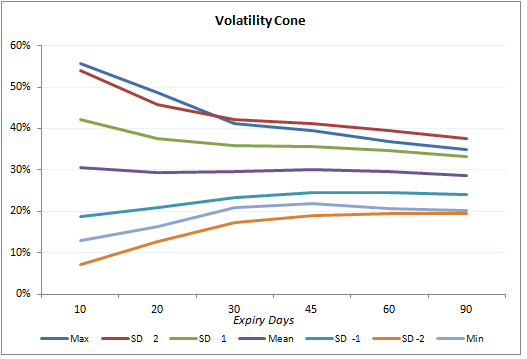

अगर हम यही काम 10, 20, 30, 45, 60 और 90 दिनों के लिए भी करें तो हमें नीचे का टेबल मिलेगा

| एक्सपायरी में दिन | 10 | 20 | 30 | 45 | 60 | 90 |

|---|---|---|---|---|---|---|

| अधिकतम | 56% | 49% | 41% | 40% | 37% | 35% |

| +2 SD | 54% | 46% | 42% | 41% | 40% | 38% |

| +1 SD | 42% | 38% | 36% | 36% | 35% | 33% |

| माध्य/औसत | 30% | 29% | 30% | 30% | 30% | 29% |

| -1 SD | 19% | 21% | 23% | 24% | 24% | 24% |

| -2 SD | 7% | 13% | 17% | 19% | 19% | 19% |

| न्यूनतम | 13% | 16% | 21% | 22% | 21% | 20% |

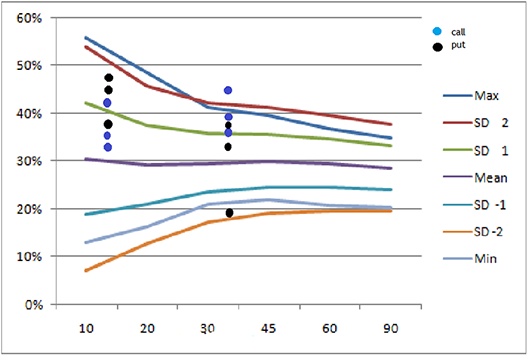

ऊपर के टेबल को अगर हम ग्राफ में दिखाएं तो हमें एक कोन जैसी आकृति दिखाई देगी जो कि आप नीचे देख सकते हैं। इसीलिए इसका नाम वोलैटिलिटी कोन रखा गया है।

इस ग्राफ को समझने के लिए पहले आपको देखना होगा कि एक्सपायरी में कितने दिन बचे हैं , फिर ऊपर दिखाए गए डेटा पर नजर डालनी होगी। उदाहरण के लिए अगर एक्सपायरी में 30 दिन बचे हैं तो ऊपर दिखाए गए रिलाइज्ड वोलैटिलिटी को देखें। जिसमें आप मिनिमम, – 2 SD, – 1 SD, औसत इंप्लाइड वोलैटिलिटी आदि देख सकते हैं। यहां यह याद रखना चाहिए कि वोलैटिलिटी कोन का ग्राफ हिस्टोरिकल रियलाइज्ड वोलैटिलिटी का ग्राफ ही है।

अब जब हम वोलैटिलिटी कोन बना चुके हैं हम इस पर अभी का इंप्लाइड वोलैटिलिटी ग्राफ प्लॉट कर सकते हैं। नीचे का ग्राफ निफ्टी के नियर मंथ (सेप्टेंबर 2015) और अगले सहीने (ऑक्टोबर 2015) की इंप्लाइड वोलैटिलिटी को दिखा रहा है।

इसमें हर बिंदु ऑप्शन कॉन्ट्रैक्ट के इंप्लाइड वोलैटिलिटी को दिखाता है। नीला बिंदु कॉल ऑप्शन को और काला पुट ऑप्शन को।

उदाहरण के तौर पर अगर हम बाई तरफ से शुरू करते हैं- बिंदुओं के पहले समूह को देखिए, वहां पर तीन नीले और काले बिंदु हैं। इसमें हर बिंदु ऑप्शन कॉन्ट्रैक्ट के इंप्लाइड वोलैटिलिटी को दिखाता है। तो नीचे की तरफ का सबसे नीचे का नीला बिंदु 7800 CE की इंप्लाइड वोलैटिलिटी को दिखाता है इसके ऊपर का 8000 CE की इंप्लाइड वोलैटिलिटी को दिखाता है और इसके ऊपर का 8100 की इंप्लाइड वोलैटिलिटी को।

याद रखें कि बाई तरफ के बिंदुओं का पहला समूह नियर मंथ (सितंबर 2015) के ऑप्शन को दिखा रहा है और इनको X- एक्सिस पर 12 पर दिखाया गया है मतलब यह 12 दिनों में एक्सपायर हो जाएंगे। इसके बाद वाले बिंदु मिडिल मंथ के हैं और उनको 43 पर दिखाया गया है, मतलब यह अब से 43 दिन बाद एक्सपायर होंगे।

इसका अर्थ क्या है

बाएं तरफ से बिंदुओं के दूसरे समूह को देखिए। हम देख सकते हैं कि +2 SD की लाइन( सबसे ऊंची लाइन जो कि लाल रंग से दिखाई गई है) के ऊपर एक नीला बिंदु है जोकि मिडिल मंथ का ऑप्शन है। मान लीजिए यह बिंदु 8200 CE के ऑप्शन के लिए है जो कि 29 अक्टूबर 2015 को एक्सपायर हो रहा है। इसका मतलब है कि 8200 CE की आज की इंप्लाइड वोलैटिलिटी पिछले 15 महीने की उस वोलैटिलिटी से ज्यादा (+2 SD) है जो कि तब होती है जब एक्सपायरी में 43 दिन बचे हों। आप याद रखिए कि हमने 15 महीने का डाटा लिया है। इस समय इस ऑप्शन का इंप्लाइड वोलैटिलिटी ऊपर है यानी इसका प्रीमियम भी ऊपर होगा और आप एक ऐसी रणनीति बना सकते हैं जिसमें इसे वोलैटिलिटी के लिए शार्ट किया जाए इस उम्मीद के साथ ही आगे जाते हुए वोलैटिलिटी नीचे आएगी।

इसी तरह से – 2 SD लाइन के पास एक काला बिंदु है जोकि पुट ऑप्शन का है। यह बताता है कि इस पुट ऑप्शन की इंप्लाइड वोलैटिलिटी काफी नीचे है, इस वजह से इसका प्रीमियम नीचे है और यह काफी सस्ता ट्रेड हो रहा है। ऐसे में आप इस पुट ऑप्शन को खरीदने का ट्रेड ले सकते हैं ।

ट्रेडर चाहे तो किसी स्टॉक के वोलैटिलिटी कोन को बना सकता है और उसको ऑप्शन के मौजूदा इंप्लाइड वोलैटिलिटी के साथ रख कर देख सकता है। इस तरह से वोलैटिलिटी कोन हमें ये जानकारी देने में मदद करता है कि पुरानी रिलाइज वोलैटिलिटी के मुकाबले मौजूदा इंप्लाइड वोलैटिलिटी किस तरीके से चल रही है।

जो ऑप्शन +2 SD की लाइन के पास हैं वह महंगे ट्रेड कर रहे हैं और जो ऑप्शन – 2 SD लाइन के आसपास हैं वो सस्ते ट्रेड कर रहे हैं। ट्रेडर अपना ट्रेड इस तरह से डिजाइन कर सकते हैं कि वह मिसप्राइस्ड इंप्लाइड वोलैटिलिटी का फायदा उठा सकें। संक्षेप में कहें, तो उन ऑप्शन को शार्ट करने की कोशिश करनी चाहिए जो कि महंगे हैं और जो ऑप्शन सस्ते ट्रेड हो रहे हैं उन पर लॉन्ग जाने की कोशिश करनी चाहिए।

यहां पर याद रखने वाली महत्वपूर्ण बात यह है कि जो ऑप्शन लिक्विड है सिर्फ उन्हीं को प्लॉट कीजिए।

वोलैटिलिटी स्माइल और वोलैटिलिटी कोन (Cone) के इस संक्षिप्त विवरण के बाद हमें उम्मीद है कि वोलैटिलिटी को आप ठीक-ठाक तरीके से समझ गए होंगे।

20.3 – गामा Vs समय

इस अध्याय के अगले दो हिस्सों में हम ग्रीक्स की आपसी प्रतिक्रिया पर चर्चा करेंगे।

सबसे पहले हम पता करते हैं कि गामा समय के साथ किस तरीके से प्रतिक्रिया देता है। पहले गामा से जुड़ी कुछ खास बातों को फिर से याद कर लेते हैं-

- गामा डेल्टा में बदलाव की दर को नापता है

- पुट और काल दोनों ऑप्शन के लिए गामा हमेशा पॉजिटिव संख्या होती है

- लार्ज गामा लार्ज गामा रिस्क में बदल सकता है (डायरेक्शनल रिस्क)

- जब आप कॉल या पुट ऑप्शन खरीदते हैं तो आप लॉन्ग गामा होते हैं

- जब आप ऑप्शन को शॉर्ट करते हैं तो आप शॉर्ट गामा होते हैं

- लार्ज गामा वाले ऑप्शन को शार्ट करने से बचना चाहिए

यहां अंतिम बिंदु यह कहता है कि लार्ज गामा वाले ऑप्शन को शार्ट करने से बचना चाहिए। लेकिन मान लीजिए कि आप एक ऐसी स्थिति पर हैं जहां पर आप एक ऐसेवऑप्शन को शार्ट करना चाहते हैं जिसका गामा कम है। यहां पर इरादा यह है कि आप कम गामा वाले ऑप्शन को शार्ट करेंगे और अपनी पोजीशन को एक्सपायरी तक होल्ड करेंगे जिससे कि आपको ऑप्शन का पूरा प्रीमियम अपने पास रखने का मौका मिल जाए। लेकिन सवाल यह है कि यह कैसे सुनिश्चित किया जाए कि गामा नीचे ही रहे ।

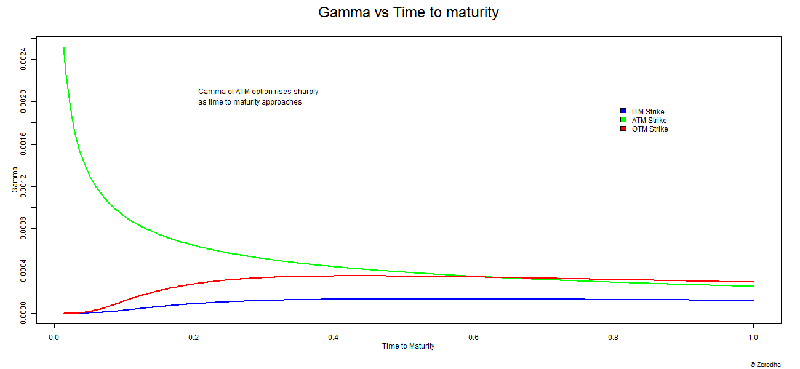

इस सवाल का जवाब इस में छुपा है कि गामा समय के साथ या एक्सपायरी के साथ किस तरह से चलता है। नीचे के ग्राफ पर नजर डालिए-

ऊपर का ग्राफ यह दिखाता है कि जब एक्सपायरी का समय कम हो रहा हो तो ITM, ATM और OTM ऑप्शन का गामा किस तरीके से चलता है। Y-axis पर गामा को दिखाया जा रहा है और x-axis पर एक्सपायरी के समय को दिखाया जा रहा है। यहां पर आप ग्राफ को x-axis पर बाएं से दायीं तरफ मत देखिए, बल्कि x-axis को दाहिने से बाएं तरफ देखिए। एकदम दायीं तरफ वैल्यू या कीमत आपको 1 दिखाई देगी जिसका मतलब है कि वहां पर एक्सपायरी के लिए काफी समय बचा हुआ है, जबकि एकदम बायीं तरफ 0 दिख रहा है इसका मतलब है कि वहां पर एक्सपायरी के लिए बिल्कुल भी समय नहीं बचा है। 1 से 0 के बीच का यह सफर को आप किसी भी एक्सपायरी की समय अवधि के लिए इस्तेमाल कर सकते हैं, 30 दिन बाद की एक्सपायरी के लिए, 60 दिन की एक्सपायरी के लिए या फिर 365 दिन की एक्सपायरी के लिए। चाहे आप जितना भी समय आप लें गामा का बर्ताव एक जैसा ही रहेगा।

ऊपर के ग्राफ से जो बातें निकल कर आती हैं वह हैं-

- जब एक्सपायरी में काफी समय बचता है तो ITM, ATM और OTM तीनों ऑप्शन के गामा कम होते हैं। ITM ऑप्शन का गामा ATM और तो OTM ऑप्शन के गामा से कम होता है।

- तीनों ही तरीके ITM, ATM और OTM के ऑप्शन की स्ट्राइक का गामा तब तक स्थिर ही रहता है जब तक कि एक्सपायरी का आधा समय ना गुजर जाए।

- जैसे-जैसे हम एक्सपायरी की तरफ बढ़ते हैं वैसे एआईटीएम और ATM ऑप्शन का गामा जीरो की तरफ भागने लगता है

- जब हम एक्सपायरी की तरफ बढ़ते हैं तो ATM ऑप्शन का गामा तेजी से ऊपर चला जाता है

इससे यह बात साफ हो जाती है कि जब भी ATM ऑप्शन को शार्ट करना एक अच्छा विकल्प नहीं है, खासकर एक्सायरी के करीब हों क्योंकि तब ATM का गामा काफी ऊपर होता है।

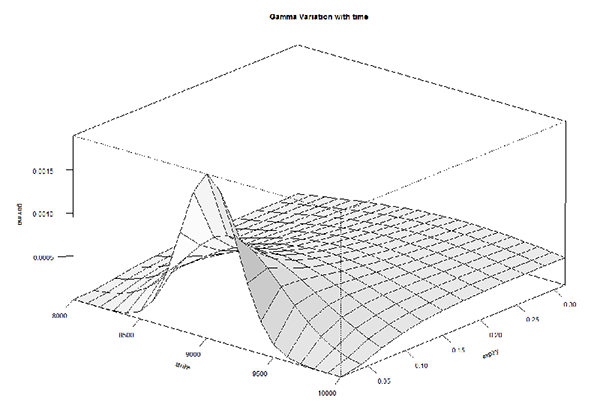

यहां पर आपको समझ में आ गया होगा कि हम तीन वेरियेबल्स की बात कर रहे हैं- गामा, एक्सपायरी के लिए समय और ऑप्शन का स्ट्राइक। इसलिए एक वेरिएबल में बदलाव की वजह से दूसरे में क्या होता है यह समझना जरूरी है। एक नजर नीचे के चित्र पर डालिए-

ऊपर के इस ग्राफ को सरफेस प्लॉट कहते हैं। जब आप 3 या उससे ज्यादा वेरियेबल्स पर नजर डालना चाहते हैं तो यह काफी काम आता है। इसमें X-axis पर एक्सपायरी का समय दिखाया गया है Y-axis पर गामा की कीमत दिखाई गई है और एक तीसरा axis यानी अक्ष रेखा है जो कि स्ट्राइक को दिखा रहा है।

आप को दिख रहा होगा कि यहां पर कुछ लाल तीर हैं। ये तीर यह दिखाते हैं कि जहाँ-जहाँ यह तीर हैं वहां पर एक अलग स्ट्राइक मौजूद है। सब से बाहर की तरफ की रेखा (दोनों ही तरफ) OTM और ITM स्ट्राइक को दिखाती है जबकि बीच की रेखा ATM ऑप्शन को दिखाती है। इन रेखाओं को देखकर यहसाफ हो जाता है कि जैसे-जैसे हम एक्सपायरी के पास पहुंचते हैं ATM को छोड़ कर सभी स्ट्राइक का गामा जीरो की तरफ बढ़ने लगता है। ATM या उसके आसपास के कुछ स्ट्राइक का ही गामा जीरो नहीं होता। वास्तव में, मध्य की रेखा जो कि ATM ऑप्शन को दिखाती है वहां पर गामा सबसे ऊपर होता है।

हम इसको स्ट्राइक प्राइस के संदर्भ में भी देख सकते हैं-

यह वही ग्राफ है लेकिन इसको दूसरी तरफ से दिखाया गया है जिससे कि स्ट्राइक साफ तरीके से नजर आ सके। जैसा कि आप देख सकते हैं कि ATM ऑप्शन का गामा तेजी से ऊपर जा रहा है जबकि बाकी ऑप्शन के स्ट्राइक का गामा ऊपर नहीं जा रहा।

गामा vs स्ट्राइक vs एक्सपायरी के लिए समय का एक थ्री डाइमेंशनल यानी त्रिविमीय चित्र नीचे है। नीचे का यह ग्राफ एक GIF है अगर यह ठीक से नहीं चलता है तो इस पर क्लिक करके इसको चला कर देख सकते हैं।

उम्मीद है कि इस एनिमेशन से आप गामा समय और स्ट्राइक के आपसी संबंध को ठीक से समझ सके होंगे।

20.4- डेल्टा vs इंप्लाइड वोलैटिलिटी

ऑप्शन ट्रेडर्स के लिए यह एक बहुत ही रोचक समय है, एक बार नीचे के चित्र को देखिए

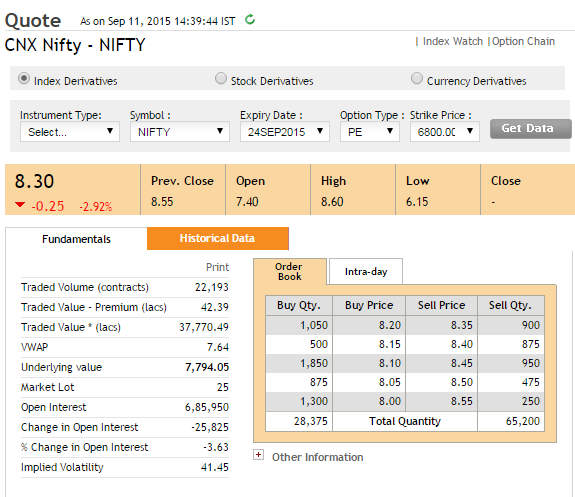

यह चित्र 11 सितंबर को लिया गया था, जब निफ़्टी 7794 पर था। यह चित्र 6800 PE का है जो कि ₹8.3 पर चल रहा है।

ध्यान दीजिए कि 7800 निफ्टी के मौजूदा स्तर 7794 से 1100 पॉइंट दूर है। अगर 6800 PE 5.5 पर ट्रेड कर रहा है, तो इसका मतलब है कि एक बहुत सारे ट्रेडर उम्मीद कर रहे हैं कि बाजार 1100 प्वाइंट नीचे जाएगा। वह भी सिर्फ 11 दिनों में। (यहां 11 दिनों ट्रेडिंग के लिए दो छुट्टियां भी हैं)

चूंकि इन 11 दिनों में निफ्टी के 11100 प्वाइंट नीचे जाने की संभावना कम दिखती है, इसलिए 6800 का 8.3 पर ट्रेड करना थोड़ा अचंभित करता है। ऐसा क्यों हो रहा है? क्या कुछ और चीज है जो ऑप्शन की कीमतों को ऊपर ले जा रही है? इसका जवाब आपको नीचे के ग्राफ से मिल सकता है।

यह ग्राफ स्ट्राइक कीमत के संदर्भ में डेल्टा की चाल को दिखाता है। इस ग्राफ से आपको जो बातें पता चलती हैं

- नीली रेखा डेल्टा कॉल ऑप्शन के डेल्टा को दिखाती है जब इंप्लाइड वोलैटिलिटी 20% है

- लाल रेखा कॉल ऑप्शन के डेल्टा को दिखाती है जब इंप्लाइड वोलैटिलिटी 40% है

- हरी रेखा फुट पुट ऑप्शन के डेल्टा को दिखाती है जब इंप्लाइड वोलैटिलिटी 20% है

- बैंगनी रेखा पुट ऑप्शन के डाटा को दिखाती है जब इंप्लाइड वोलैटिलिटी 40% है

- कॉल ऑप्शन का डेल्टा 0 से 1 के बीच में रहता है

- पुट ऑप्शन का डेल्टा 0 से -1 के बीच में रहता है

- मान लीजिए कि स्टॉक की मौजूदा कीमत 175 है तो 175 ATM ऑप्शन बन जाता है

इन बातों का ख्याल रखते हुए देखते हैं कि डेल्टा का अब किस तरीके से काम कर रहे हैं-

- बाएं तरफ से शुरू करते हुए- नीली रेखा को देखिए (CE डेल्टा जबकि इंप्लाइड वोलैटिलिटी 20% है) यह मानते हुए कि 175 ATM ऑप्शन है तो 135 और 145 जैसे स्ट्राइक सब डीप ITM हैं। साफ है कि डीप ITM ऑप्शन का डेल्टा 1 है।

- जब इंप्लाइड वोलैटिवोलैटिलिटी (IV) कम (20%) है तब अंतिम छोर पर (डीप OTMऔर ITM ऑप्शन) डेल्टा सपाट यानी फ्लैट हो जाता है। इससे पता चलता है कि डेल्टा के चलने की दर (या दूसरा मतलब वह दर जिससे ऑप्शन प्रीमियम चल रहा है) वह कम है। इसका मतलब है कि डीप ITM ऑप्शन एक फ्यूचर कान्ट्रैक्ट की तरह चलता है (जब वोलैटिलिटी कम हो) और OTM ऑप्शन की कीमत जीरो के पास होगी।

- आप लो (Low/कम) वोलैटिलिटी वाले पुट ऑप्शन को भी इसी तरह बर्ताव करता पाएंगे (हरी रेखा को देखिए)

- लाल रंग की रेखा को देखिए (CE का डेल्टा जब वोलैटिलिटी 40% है)- आप देख सकते हैं कि अंतिम छोर की तरफ (ITM/OTM) ये सपाट यानी फ्लैट नहीं है।वास्तव में, ये रेखा अंडरलाइंग की कीमत में बदलाव पर ज्यादा प्रतिक्रिया दिखा रही है। इसका मतलब है कि जब वोलैटिलिटी ऊपर हो तो अंडरलाइंग की कीमत में बदलाव पर ऑप्शन के प्रीमियम में बदलाव तेज हो रहा है। दूसरे शब्दों में कहें तो, जब वोलैटिलिटी ऊपर हो ATM के आसपास के कई काफी ऑप्शन स्पॉट में अंडरलाइंग की कीमत में बदलाव पर तेज प्रतिक्रिया देते हैं

- जब वोलैटिलिटी ऊपर हो तो पुट ऑप्शन में भी आपको ऐसा ही देखने को मिलेगा (बैंगनी रेखा)

- लेकिन मजेदार बात यह है कि जब वोलैटिलिटी कम हो तो OTM ऑप्शन का डेल्टा लगभग शून्य हो जाता है लेकिन जब वोलैटिलिटी ऊपर हो तो OTM का डेल्टा कभी 0 तक नहीं जाता और यह हमेशा जीरो से ऊपर ही रहता है।

तो अब हम अपने शुरुआती सवाल पर जाते हैं कि 6800 PE जो कि मौजूदा कीमत से 1100 प्वाइंट दूर है वह 8.3 पर क्यों ट्रेड हो रहा है?

ऐसा इसलिए हो रहा है कि 6800 PE एक डीप OTM ऑप्शन है और जैसा कि डेल्टा का ऊपर का ग्राफ बता रहा है कि जब वोलैटिलिटी ऊपर हो तब डीप OTM ऑप्शन का डेल्टा 0 नहीं होता।

मेरी आपको सलाह होगी कि आप डेल्टा Vs IV के ग्राफ को देखें और खासकर कॉल ऑप्शन के डेल्टा को जब इंप्लाइड वोलैटिलिटी ऊपर हो (लाल रेखा)। जैसा कि हम देख सकते हैं कि डेल्टा 0 तक नहीं गिर रहा है(नीली रेखा की तरह) यही यह बताता है कि कि प्रीमियम क्यों नीचे नहीं हैं। इसमें अगर यह बात भी जोड़ दें कि अभी टाइम वैल्यू काफी है तो OTM ऑप्शन के रिस्पेक्टबल प्रीमियम (Respectable Premium) में रहने की वजह समझ में आ जाती है।

इस अध्याय की मुख्य बातें

- वोलैटिलिटी स्माइल आपको दिखाता है कि OTM ऑप्शन की इंप्लाइड वोलैटिलिटी आम तौर पर ऊंची होती है।

- वोलैटिलिटी कोन से आप आज की इंप्लाइड वोलैटिलिटी को पिछले रियलाइज्ड वोलैटिवोलैटिलिटी के साथ ग्राफ के तौर पर देख सकते हैं।

- एक्सपायरी के करीब जाने पर ATM ऑप्शन का गामा ऊपर हो जाता है।

- एक्सपायरी के करीब पहुंचने पर ITM और OTM ऑप्शन का गामा 0 पर पहुंच जाता है।

- अगर इंप्लाइड वोलैटिलिटी कम हो तो ATM ऑप्शन के आसपास के एक छोटे दायरे में डेल्टा का असर पड़ता है और जब वोलैटिलिटी ऊपर हो तो इसका असर बढ़ जाता है।

- जब वोलैटिलिटी ऊपर हो तब फार OTM ऑप्शन का डेल्टा जीरो नहीं होता।

Kya ispe ek excel formate mil jayega kya

Thanks for the effort and the explanation in simple language. At the end I briefly noted that effect of Greek, the expiry of the far months contract will be minimum. Is this correct?

Not for all greeks, but for something like Theta, yes.

20.4- डेल्टा vs इंप्लाइड वोलैटिलिटी

ध्यान दीजिए कि 7800 निफ्टी के मौजूदा स्तर 7794 से 1100 पॉइंट दूर है। अगर 6800 PE 5.5 पर ट्रेड कर रहा है, तो इसका मतलब है कि एक बहुत सारे ट्रेडर उम्मीद कर रहे हैं कि बाजार 1100 प्वाइंट नीचे जाएगा। वह भी सिर्फ 11 दिनों में। (यहां 11 दिनों ट्रेडिंग के लिए दो छुट्टियां भी हैं)

चूंकि इन 11 दिनों में निफ्टी के 11100 प्वाइंट नीचे जाने की संभावना कम दिखती है।

: ध्यान दीजिए कि 6800 निफ्टी के मौजूदा स्तर 7794 से 994 पॉइंट दूर है। अगर 6800 PE ₹8.3 पर ट्रेड कर रहा है, तो इसका मतलब है कि एक बहुत सारे ट्रेडर उम्मीद कर रहे हैं कि बाजार 994 प्वाइंट नीचे जाएगा। वह भी सिर्फ 11 दिनों में। (यहां 11 दिनों ट्रेडिंग के लिए दो छुट्टियां भी हैं)

चूंकि इन 11 दिनों में निफ्टी के 994 प्वाइंट नीचे जाने की संभावना कम दिखती है।

(संभवतः उक्त पारा में अनुमानित सुधार की गुंजाइश है)

Historical volatility aur realized volatility dono ek hi hai kya.

Pr month ka kaise nikale.

Nifty ki 1 month ka realized volatility kaise nikale apne 15month ka kaise nikala

हमने विस्तार में सब इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें आपको समझ आजायेगा।

IV ka yearly data kha se download kre

एक्सचेंज की वेबसाइट पर डाउनलोड कर सकते हैं।

अगर इंप्लाइड वोलैटिलिटी कम हो तो ATM ऑप्शन के आसपास के एक छोटे दायरे में डेल्टा का असर पड़ता है और जब वोलैटिलिटी ऊपर हो तो इसका असर बढ़ जाता है।

\” क्या ये सही है\”

Sir volatility cone aur garch model Bilkul bhi samajh me nhi aaya.Sir iske liye aap vistar se ek new chapter add kar de ya koi dusra rasta bta de.Dhanyabad Sir.

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

such nice explanations in very simple words of each topic like Volatility Cone, Gamma -Time Relation….. .. Thks to all Zerodha Team.

Happy learning!

voletility cone thoda tough hai.please ise thoda aur detail main explain kre.thanks for your support.

कृपया इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

अगर 6800 PE 5.5 पर ट्रेड कर रहा है, तो इसका मतलब है Yaha per 5.5 ki jagah 8.3 hona chaihye

सुस्जित करने के लिए धन्यवाद हम इसको सही करदेंगे।

ध्यान दीजिए कि 7800 निफ्टी के मौजूदा स्तर 7794 से 1100 पॉइंट दूर है। Yaha 7800 ki jagah 6800 hona chaihye

सुस्जित करने के लिए धन्यवाद हम इसको सही करदेंगे।

Jun-14 41%

Jul-14 38%

Aug-14 33%

Sep-14 28%

Oct-14 28%

Nov-14 41%

Dec-14 26%

Jan-15 22%

Feb-15 56%

Mar-15 19%

Apr-15 13%

May-15 34%

Jun-15 17%

Jul-15 41%

Aug-15 21%

How to calculate realised annulal voitility???

Iski calculation ki excel sheet mil sakti h kya???

हमने इसको इसी अध्याय में समझाया है।

एक नजर नीचे के चित्र पर डालिए per yahn par graff khan per hai

हमको तोह ग्राफ नज़र आ रहा है। क्या आप रेलोगिन करके चेक कर सकते हैं ?

Volatility Smile Graph me Out of the money Puts ki jagah Out of the money Calls hona chahiye aur Out of the money calls ki jagah out of the money Puts hona chahiye . please suggest .

सूचित करने के लिए धन्यवाद, हम इसको सही करदेंगे।

जैसे-जैसे हम एक्सपायरी की तरफ बढ़ते हैं वैसे एआईटीएम और ATM ऑप्शन का गामा जीरो की तरफ भागने लगता है

ATM NAHI OTM AYEGA NA?

चित करने के लिए धन्यवाद हम इसको सही करदेंगे।

20.3 – गामा Vs समय (before surface plot introduced (3d graph), 3rd point)

जैसे-जैसे हम एक्सपायरी की तरफ बढ़ते हैं वैसे एआईटीएम और ATM ऑप्शन का गामा जीरो की तरफ भागने लगता है – ITM aur OTM hona chahiye?

20.4- डेल्टा vs इंप्लाइड वोलैटिलिटी (Immediately after nifty\’s snapshot)

अगर 6800 PE 5.5 पर ट्रेड कर रहा है ….ye 8.3 par hona chahiye kya? as i didnt found 5.5 anywhere else.

(next para)

चूंकि इन 11 दिनों में निफ्टी के 11100 – yaha kyunki hona chahiye.

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

तो ध्यान दीजिए कि ज्यादा वैलिडिटी के साथ स्प्रेड की कीमत बढ़ती है और साथ ही मुनाफे की उम्मीद भी कम होती है। In this line VALIDITY should be replaced with VOLATILITY.

सूचित करने के लिए धन्यवाद, हमने इसको सही करदिया है ।

ऑप्शन ट्रेडर के लिए दूसरी समस्या यह ता करना है

सर यहाँ ता के स्थान पर तय होना चाहिए।

हमने इसको सही करदिया है, धन्यवाद।