3.1 कॉल ऑप्शन की खरीद

पिछले अध्याय में हमने कॉल ऑप्शन के मूल सिद्धांतों को समझा और यह भी समझा कि किस परिस्थिति में उसको खरीदा जाना चाहिए। इस अध्याय में हम उसी बात को आगे बढ़ाएंगे और यह समझने की कोशिश करेंगे कि कॉल ऑप्शन की खरीद–बिक्री कैसे होती है। लेकिन इसके पहले, हमने अब तक जो सीखा है, एक बार उसको दोहरा लेते हैं:

- जब आप अंडरलाइंग की कीमत के बढ़ने की उम्मीद करते हैं तो ऐसे में कॉल ऑप्शन खरीदना एक अच्छा विकल्प होता है

- अगर अंडरलाइंग की कीमत अपनी जगह पर टिकी रहती है या नीचे जाती है तो कॉल ऑप्शन खरीदने वाले को नुकसान होता है

- कॉल ऑप्शन के खरीदार को उतना ही नुकसान होता है जितना उसने कॉल ऑप्शन के राइटर या बेचने वाले को प्रीमियम के तौर पर अदा किया है

ऊपर कही गई तीनों बातें कॉल ऑप्शन के मूल सिद्धांत के तौर पर काम करती हैं आप इनको याद रखेंगे तो आगे की बातें समझना आपके लिए आसान होगा।

3.2 – कॉल ऑप्शन की तैयारी

बाजार में कई बार ऐसी स्थिति बन जाती है जब कॉल ऑप्शन खरीदना एक बहुत अच्छा विकल्प होता है। ऐसा ही एक उदाहरण मुझे मिला। आप नीचे के चार्ट को देखिए–

यहां बजाज ऑटो लिमिटेड के स्टॉक को दिखाया गया है। जैसा कि आपको पता है यह भारत में दो पहिया वाहन बनाने वाली सबसे बड़ी कंपनियों में से एक है। यहां आप देख सकते हैं कि यह स्टॉक अपने 52 हफ्तों के निचले स्तर पर चल रहा है, मुझे लगता है कि यहां पर इस स्टॉक में एक ट्रेड बनता है। मेरी इस राय की वजह ये हैं

- बजाज ऑटो फंडामेंटल तौर पर एक बहुत ही बढ़िया स्टॉक है

- स्टॉक इतना ज्यादा पिट चुका है कि मुझे लगता है कि बाजार ने इस बिजनेस साइकिल में आने वाले उतार-चढ़ाव को पर कुछ ज्यादा ही बुरी प्रतिक्रिया दे दी है

- स्टॉक काफी नीचे जा चुका है, मुझे लगता है कि अब ये यहां से ज्यादा नहीं गिरेगा और उसके बाद फिर से ऊपर जाने लगेगा

- लेकिन मैं इस स्टॉक को डिलीवरी के लिए नहीं खरीदना चाहता क्योंकि मुझे डर है कि ये कहीं और ना गिर जाए

- इसी वजह से मैं बजाज ऑटो को फ्यूचर्स में भी नहीं खरीदना चाहता क्योंकि मुझे M2M घाटे का डर लग रहा है

- लेकिन मैं इसमें आने वाली तेजी के मौके को चूकना भी नहीं चाहता हूं

तो कुल मिलाकर मैं बजाज ऑटो के स्टॉक को लेकर काफी तेजी में हूं, लेकिन यह निश्चित नहीं है कि तेजी अभी तुरंत शुरू होगी या कुछ और गिरावट के बाद। मेरी अनिश्चितता इस वजह से है कि यह बाजार में बहुत छोटी अवधि के लिए आई गिरावट भी बड़ा नुकसान कर सकती है। मेरे आकलन के मुताबिक नुकसान की संभावना कम है लेकिन संभावना तो है। ऐसे में मुझे क्या करना चाहिए?

मेरी दुविधा वैसी ही है जैसी अजय को थी (अध्याय 1 के अजय वेणु वाले उदाहरण में)। ऐसी परिस्थिति में ऑप्शन ट्रेड एक बेहतरीन विकल्प होता है।

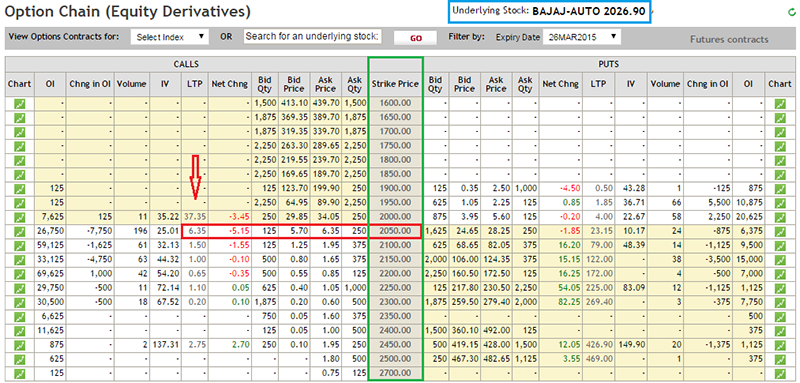

इस दुविधा की स्थिति में मेरे लिए कॉल ऑप्शन खरीदना सबसे बेहतर विकल्प होगा। लेकिन पहले बजाज ऑटो के ऑप्शन चेन पर एक नजर डालते हैं–

जैसे कि आप देख सकते हैं कि स्टॉक ₹2026.9 पर ट्रेड हो रहा है (इसको नीले रंग से हाईलाइट किया गया है)। मैं 2050 के स्ट्राइक वाला कॉल ऑप्शन खरीदना चाहता हूं इसके लिए मुझे ₹6.35 का प्रीमियम देना पड़ेगा (लाल रंग के बक्से में एक लाल तीर के साथ दिखाया गया है)। आप सोच रहे होंगे कि मैंने 2050 का स्ट्राइक प्राइस क्यों चुना जबकि मेरे सामने बहुत सारे विकल्प उपलब्ध हैं। स्ट्राइक प्राइस को चुनना अपने आप में एक अलग विषय है, जिसको ज्यादा समझने की जरूरत है। आगे के मॉड्यूल में हम इसको अच्छे से समझेंगे लेकिन अभी बस यह समझ लीजिए कि 2050 इस ट्रेड के लिए सही स्ट्राइक प्राइस है।

3.3 – एक्सपायरी पर कॉल ऑप्शन का अंतर्निहित मूल्य/इंट्रिन्सिक वैल्यू (Intrinsic Value)

इस कॉल ऑप्शन की एक्सपायरी 15 दिनों बाद है। ऐसे में इस दौरान इस कॉल ऑप्शन का क्या होगा? अब तक आपको पता चल ही गया है कि यहां पर तीन स्थितियां हो सकती हैं।

स्थिति 1 – स्टॉक की कीमत स्ट्राइक प्राइस से ऊपर चली जाती है, मान लीजिए 2080 तक

स्थिति 2 – स्टॉक की कीमत स्ट्राइक कीमत से नीचे चली जाती है, मान लीजिए 2030 तक

स्थिति 3 – स्टॉक की कीमत 2050 पर ही टिकी रहती है

ऊपर दी गई तीनों स्थितियां वैसी ही हैं जिन पर हमने अध्याय 1 में चर्चा की थी इसलिए मैं उम्मीद करता हूं कि अलग-अलग स्पॉट कीमत पर इनके P&L की गणना आप कर सकेंगे।

अभी यहां पर हम एक अलग बात पर चर्चा करते हैं–

- आप सहमत होंगे कि यहां पर बजाज ऑटो के शेयरों की कीमत में बदलाव की केवल तीन परिस्थितियां ही बनती हैं शेयर या तो बढ़ेगा, घटेगा या इसी कीमत पर स्थिर रहेगा।

- लेकिन इस बीच में जो और अलग-अलग कीमतें हैं उनके असर को कैसे समझें? उदाहरण के तौर पर अगर स्थिति 1 को लें, इसमें शेयर की कीमत को हमने 2080 माना है यानी 2050 की स्ट्राइक कीमत के मुकाबले ऊपर। लेकिन शेयर की कीमत 2080 की जगह 2055, 2060, 2065, 2070 या 2075 हो तो? ऐसे में क्या हम P&L में से कुछ ऐसे संकेत निकाल सकते हैं जो हर कीमत के लिए सही साबित हों?

- इसी तरीके से स्थिति 2 में स्टॉक की कीमत 2030 तक पहुंचने की बात की गई है लेकिन वहां पर भी 2045, 2040, 2035 जैसी अलग-अलग कीमत बीच में आएंगी। ऐसे में एक्सपायरी पर बनने वाले P&L के बारे में सामान्य तौर पर क्या कहा जा सकता है?

एक्सपायरी के दिन स्पॉट में अलग-अलग कीमत पर P&L कैसा बनेगा और उनमें एक समान बात क्या होगी? इन अलग-अलग कीमतों को मैं एक्सपायरी पर स्पॉट में आने वाली संभावित कीमतें कहता हूं। अब इनके जरिए P&L का सामान्यीकरण करता हूं जिससे कॉल ऑप्शन को समझा जा सके।

ऐसा करने के लिए मुझे ऑप्शन की इंट्रिन्सिक वैल्यू के सिद्धांत को समझना पड़ेगा। हालांकि हम यह सिद्धांत यहां पूरा नहीं समझेंगे इसका कुछ हिस्सा ही समझेंगे।

ऑप्शन की इंट्रिन्सिक वैल्यू एक्सपायरी के समय नॉन नेगेटिव (Non-Negative) होती है मतलब यह नेगेटिव नहीं हो सकती। इंट्रिन्सिक वैल्यू वह रकम है या कीमत है जो कॉल ऑप्शन के खरीदार को कॉल ऑप्शन एक्सरसाइज करने पर मिलेगी। आम भाषा में कहें तो यह वह रकम है जो कि कॉल ऑप्शन की एक्सपायरी के समय कॉल ऑप्शन के खरीदार को मुनाफे के तौर पर मिलती है। इसको ऐसे निकालते हैं–

IV = स्पॉट कीमत – स्ट्राइक कीमत

IV = Spot Price – Strike Price

तो अगर बजाज ऑटो एक्सपायरी के दिन 2068 पर बिक रहा है तो तो 2050 के कॉल ऑप्शन की इंट्रिन्सिक वैल्यू होगी

= 2068-2050

= 18

इसी तरह अगर बजाज ऑटो 2025 पर बिक रहा है तो एक्सपायरी के दिन उसकी इंट्रिन्सिक वैल्यू होगी

= 2025 – 2050

यहां पर एक बात याद रखने वाली है किसी भी ऑप्शन की (चाहे वह कॉल ऑप्शन हो या फिर पुट ऑप्शन) इंट्रिन्सिक वैल्यू कभी भी नेगेटिव नहीं होती ये हमेशा नॉन नेगेटिव होती है मतलब कभी भी – में नहीं हो सकती। इसलिए हम इसको यहां 2025 पर ही छोड़ देंगे।

= 0

यहां पर हम इंट्रिन्सिक वैल्यू वैल्यू के संदर्भ में यह समझने की कोशिश कर रहे हैं कि एक्सपायरी के दिन बजाज ऑटो की अलग-अलग कीमतों पर मैं कितना पैसा बनाऊंगा। इसी सिलसिले में मैं कॉल ऑप्शन के खरीदार के P&L का सामान्यीकरण कर रहा हूं।

3.4 कॉल ऑप्शन के खरीदार के P&L का सामान्यीकरण – Generalizing the P&L for a call option buyer

किसी ऑप्शन के इंट्रिसिक वैल्यू सिद्धांत को अपने दिमाग में रखते हुए अब हम एक ऐसा टेबल बनाने की कोशिश करेंगे जिससे यह पता चल सके कि बजाज ऑटो के 2050 के कॉल ऑप्शन को खरीदने वाले खरीदार के अलग-अलग कीमतों पर कितने पैसे बनेंगे? याद रखिए कि इस ऑप्शन के लिए ₹6.35 का क्या प्रीमियम दिया गया है। स्पॉट बाजार में शेयर की कीमत में कितना भी बदलाव हो यह प्रीमियम नहीं बदलेगा। 2050 के कॉल ऑप्शन को खरीदने के लिए मैंने यह कीमत अदा की है। इन बातों को ध्यान रखते हुए अब P&L का टेबल बनाते हैं–

ध्यान दीजिए कि जहां पर भी मैंने इस टेबल में प्रीमियम के आगे जो नेगेटिव या माइनस का साइन दिया है वह उस रकम को दिखलाता है जो मेरे ट्रेडिंग अकाउंट से निकली है

| क्रम सं. | स्पॉट की संभावित कीमत | दिया गया प्रीमियम | इंट्रिन्सिक वैल्यू (IV) | P&L (IV + प्रीमियम) |

|---|---|---|---|---|

| 01 | 1990 | (-) 6.35 | 1990 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 02 | 2000 | (-) 6.35 | 2000 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 03 | 2010 | (-) 6.35 | 2010 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 04 | 2020 | (-) 6.35 | 2020 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 05 | 2030 | (-) 6.35 | 2030 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 06 | 2040 | (-) 6.35 | 2040 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 07 | 2050 | (-) 6.35 | 2050 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 08 | 2060 | (-) 6.35 | 2060 – 2050 = 10 | = 10 +(-6.35) = + 3.65 |

| 09 | 2070 | (-) 6.35 | 2070 – 2050 = 20 | = 20 +(-6.35) = + 13.65 |

| 10 | 2080 | (-) 6.35 | 2080 – 2050 = 30 | = 30 +(-6.35) = + 23.65 |

| 11 | 2090 | (-) 6.35 | 2090 – 2050 = 40 | = 40 +(-6.35) = + 33.65 |

| 12 | 2100 | (-) 6.35 | 2100 – 2050 = 50 | = 50 +(-6.35) = + 43.65 |

तो इस टेबल में आपको क्या दिख रहा है?! इसमें दो बहुत ही खास बातें नजर आएंगी।

- अगर बजाज ऑटो की कीमत स्ट्राइक प्राइस यानी 2050 के नीचे भी चली जाती है तो भी अधिकतम नुकसान ₹6.35 पैसे का ही दिखता है।

- समान्यीकरण 1: कॉल ऑप्शन के खरीदार तो तब नुकसान होता है जब स्पॉट की कीमतें स्ट्राइक प्राइस के नीचे चली जाती हैं लेकिन यह नुकसान उतने पर ही रूक जाता है जितना उस ऑप्शन के खरीदार ने प्रीमियम दिया है।

- अगर बजाज ऑटो के शेयर की कीमतें उसकी स्ट्राइक प्राइस यानी 2050 के ऊपर जाने लगती हैं तो ऑप्शन के खरीदार का मुनाफा कई गुना बढ़ सकता है।

- समान्यीकरण 2: कॉल ऑप्शन तब मुनाफे का सौदा होता है जब स्पॉट की कीमतें ऊपर जाने लगती हैं और स्ट्राइक प्राइस के ऊपर बढती जाती हैं। स्पॉट की कीमत स्ट्राइक प्राइस के जितना ज्यादा ऊपर होंगी मुनाफा उतना ही अधिक होगा।

- इसके आधार पर हम कह सकते हैं कि कॉल ऑप्शन के खरीदार के लिए रिस्क एक सीमा तक ही है लेकिन मुनाफे की कोई सीमा नहीं है।

नीचे के फार्मूले से आप किसी भी स्पॉट कीमत के आधार पर कॉल ऑप्शन का P&L निकाल सकते हैं

P&L = Max [0,(स्पॉट कीमत – स्ट्राइक प्राइस)] – प्रीमियम

P&L = Max [0, (Spot Price – Strike Price)] – Premium Paid

इस फार्मूले के आधार पर हम स्पॉट की कुछ संभावित कीमतों का P&L निकालने की कोशिश करते हैं–

-

- 2023

- 2072

- 2055

गणना देखिए–

@2023

= Max [0, (2023 – 2050)] – 6.35

= Max [0, (-27)] – 6.35

= 0 – 6.35

= – 6.35

आप देख सकते कि ये परिणाम समान्यीकरण 1 से मिलता है यानी नुकसान प्रीमियम के बराबर है।

@2072

= Max [0, (2072 – 2050)] – 6.35

= Max [0, (+22)] – 6.35

= 22 – 6.35

= +15.65

ये परिणाम सामान्यीकरण 2 से मेल खाता है यानी जब स्पॉट कीमत स्ट्राइक कीमत से ऊपर जाती हैं तो कॉल ऑप्शन में फायदा होता है।

@2055

= Max [0, (2055 – 2050)] – 6.35

= Max [0, (+5)] – 6.35

= 5 – 6.35

= -1.35

आप देख सकते हैं कि यहां पर हमें जो परिणाम मिला है वह समान्यीकरण 2 के विपरीत है। स्टॉक की स्पॉट कीमत उसकी स्ट्राइक प्राइस के ऊपर है लेकिन फिर भी इस ट्रेड में नुकसान हो रहा है। ऐसा क्यों है? साथ ही, नुकसान भी अधिकतम सीमा यानी ₹6.35 पैसे के मुकाबले कम है सिर्फ ₹1. 35 । इसको समझने के लिए हमें उन स्पॉट कीमतों के P&L को ध्यान से देखना होगा जो कि 2050 की स्ट्राइक कीमत से कुछ ही ऊपर हैं। और वहां पर यह देखना होगा कि P&L वहां कैसे काम करता है–

| क्रम सं. | स्पॉट की संभावित कीमत | दिया गया प्रीमियम | इंट्रिंसिक वैल्यू (IV) | P&L (IV + प्रीमियम) |

|---|---|---|---|---|

| 01 | 2050 | (-) 6.35 | 2050 – 2050 = 0 | = 0 + (– 6.35) = – 6.35 |

| 02 | 2051 | (-) 6.35 | 2051 – 2050 = 1 | = 1 + (– 6.35) = – 5.35 |

| 03 | 2052 | (-) 6.35 | 2052 – 2050 = 2 | = 2 + (– 6.35) = – 4.35 |

| 04 | 2053 | (-) 6.35 | 2053 – 2050 = 3 | = 3 + (– 6.35) = – 3.35 |

| 05 | 2054 | (-) 6.35 | 2054 – 2050 = 4 | = 4 + (– 6.35) = – 2.35 |

| 06 | 2055 | (-) 6.35 | 2055 – 2050 = 5 | = 5 + (– 6.35) = – 1.35 |

| 07 | 2056 | (-) 6.35 | 2056 – 2050 = 6 | = 6 + (– 6.35) = – 0.35 |

| 08 | 2057 | (-) 6.35 | 2057 – 2050 = 7 | = 7 +(- 6.35) = + 0.65 |

| 09 | 2058 | (-) 6.35 | 2058 – 2050 = 8 | = 8 +(- 6.35) = + 1.65 |

| 10 | 2059 | (-) 6.35 | 2059 – 2050 = 9 | = 9 +(- 6.35) = + 2.65 |

आप ऊपर के टेबल में देख सकते हैं कि जब तक स्पॉट की कीमत स्ट्राइक कीमत के बराबर रहती हैं तब तक कॉल ऑप्शन के खरीदार का अधिकतम नुकसान 6.35 ही रहता है। जब स्पॉट की कीमत स्ट्राइक कीमत के ऊपर जाने लगती है तब घाटा कम होने लगता है। घाटा कम होता रहता है और एक ऐसी जगह पहुंच जाता है जहां पर ना तो मुनाफा हो रहा है ना ही घाटा हो रहा है। ऐसी स्थिति को ब्रेक इवन प्वाइंट कहते हैं। किसी कॉल ऑप्शन के ब्रेक इवन प्वाइंट को निकालने का फार्मूला है

B.E = स्ट्राइक कीमत + दिया गया प्रीमियम

B.E = Strike Price + Premium Paid

बजाज आटो के उदाहरण में ब्रेक-इवन प्वाइंट होगा–

= 2050 + 6.35

= 2056.35

अब एक बार P&L पर नजर डालते हैं

= Max [0, (2056.35 – 2050)] – 6.35

= Max [0, (+6.35)] – 6.35

= +6.35 – 6.35

= 0

जैसा कि आप देख सकते हैं जो कि ब्रेक इवन प्वाइंट पर ना तो पैसे बनते हैं और ना ही पैसे का नुकसान होता है। इसका मतलब यह है कि अगर कॉल ऑप्शन को फायदेमंद बनना है तो इस स्पॉट की कीमतों को ना सिर्फ स्ट्राइक कीमत के ऊपर जाना होगा बल्कि ब्रेक इवन प्वाइंट के भी ऊपर जाना होगा।

3.5 कॉल ऑप्शन के खरीदार को मिलने वाला भुगतान

तो हमने अब तक कॉल ऑप्शन के खरीदार को मिलने वाले भुगतान की अलग-अलग परिस्थितियों को समझ लिया है। एक बार इन सारी परिस्थितियों को फिर से देख लेते हैं –

- कॉल ऑप्शन के खरीदार के लिए अधिकतम नुकसान उतना ही होगा जितना उसने प्रीमियम दिया है। खरीदार को तब तक नुकसान होता रहेगा जब तक स्पॉट की कीमतें स्ट्राइक कीमतों से नीचे रहेंगी।

- अगर स्पॉट की कीमतें स्ट्राइक कीमतों से ऊपर बढ़ती रहें तो कॉल ऑप्शन के खरीदार के लिए मुनाफे की संभावना असीमित हैं।

- वैसे तो कॉल ऑप्शन के खरीदार के लिए मुनाफे की शुरूआत तभी हो जाती है जब स्पॉट की कीमतें स्ट्राइक कीमतों से ऊपर चली जाती हैं लेकिन उसे पहले अपने प्रीमियम की रकम को कमाना होता है।

- वह कीमत जिस कीमत पर कॉल ऑप्शन का खरीदार अपनी प्रीमियम की रकम को पूरी तरह से कमा चुका होता है उस कीमत को ब्रेक इवन प्वाइंट कहते हैं।

- कॉल ऑप्शन के खरीदार की कमाई वास्तव में तभी शुरू होती है जब उसकी कीमत ब्रेक इवन प्वाइंट से ऊपर जाती है।

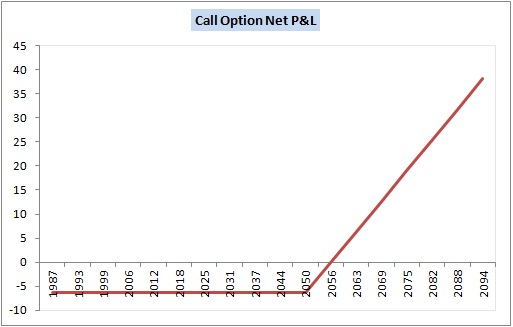

यह सभी बातें नीचे के ग्राफ में बहुत आसानी से दिखाई पड़ती हैं। बजाज ऑटो के कॉल ऑप्शन ट्रेड का यह ग्राफ देखिए।

ऊपर के ग्राफ से जो बातें निकल कर आती हैं उन पर एक बार फिर से नजर डालते हैं–

- अगर स्पॉट कीमतें 2050 की स्ट्राइक कीमत से नीचे रहती है तो घाटा ₹6.35 पैसे से अधिक नहीं होता

- 2050 से 2056.35 (ब्रेक इवन प्वाइंट) तक घाटा कम होता रहता है।

- 2056.35 पर ना तो फायदा हो रहा है ना तो नुकसान हो रहा है।

- 2056.35 के बाद कॉल ऑप्शन में पैसे बनने लगते हैं। यहां ग्राफ की लाइन जिस तरीके से ऊपर जा रही है वह यह दिखाती है कि इसके बाद से मुनाफा तेजी से बढ़ता है।

यह ग्राफ फिर से वही बताता है कि एक कॉल ऑप्शन के खरीदार के लिए रिस्क की सीमा तय है लेकिन उसके मुनाफे की कोई सीमा नहीं है।

अब आपने खरीदार के हिसाब से कॉल ऑप्शन को समझ लिया है। अगले अध्याय में हम कॉल ऑप्शन को बिकवाल यानी बेचने वाले के हिसाब से समझेंगे।

इस अध्याय की मुख्य बातें

- अगर आपको लगता है कि अंडरलाइंग की कीमतें ऊपर जाएंगी तो कॉल ऑप्शन खरीदना बेहतर होता है।

- अगर अंडरलाइंग की कीमतें अपनी जगह पर टिकी रहती हैं या नीचे जाती है तो कॉल ऑप्शन के खरीदार को नुकसान उठाना पड़ता है।

- कॉल ऑप्शन के खरीदार को उतना ही नुकसान होता है जितना उसने कॉल ऑप्शन के राइटर या बेचने वाले को प्रीमियम के तौर पर अदा किया है।

- कॉल ऑप्शन की इंट्रिन्सिक वैल्यू नॉन नेगेटिव संख्या होती है मतलब ये 0 से नीचे नहीं जा सकती।

- IV = Max[0,(स्पॉट कीमत– स्ट्राइक कीमत)]

- कॉल ऑप्शन के खरीदार के लिए नुकसान की अधिकतम सीमा उतनी ही होती है जितना उसने प्रीमियम के तौर पर अदा किया है और उसे नुकसान तब तक होता रहता है जब तक स्पॉट की कीमत स्ट्राइक कीमत से नीचे रहती है।

- कॉल ऑप्शन के खरीदार के लिए मुनाफा असीमित होता है। जब तक स्पॉट कीमत स्ट्राइक कीमत से ऊपर जाती रहती है तब तक उसे मुनाफा होता रहता है

- वैसे तो कॉल ऑप्शन में जब भी स्पॉट कीमत स्ट्राइक कीमत से ऊपर चली जाती है तो कॉल ऑप्शन में फायदा होने लगता है लेकिन कॉल ऑप्शन के खरीदार को पहले अपनी प्रीमियम की रकम को वापस लाना होता है।

- जिस कीमत पर कॉल ऑप्शन के खरीदार की प्रीमियम की रकम बाहर निकल आती है या प्रीमियम के बराबर कमाई हो जाती है उस कीमत तो ब्रेक इवन प्वाइंट कहते हैं।

- कॉल ऑप्शन में खरीदार वास्तव में कमाई तब शुरु करता है जब स्पॉट की कीमतें ब्रेक इवन प्वाइंट से ऊपर चली जाती हैं।

Ek question tha ki agr profit hota hai jaise premium 6.35 hai to maan lijiye 1 lot me 50 qty hai to profit 6.35*50=317.5 hoga?? Ya usse Kam. Matlab jitna profit hoga uss profit ko per qty se \’*\’ krna pdta hai ?? Please bataiye

Yes, profit per lot multiplied by the number of lots.

hindi me knowledge dene ke liye bhut bhut dhayanwad

Thank you, your effort is simple, easy and very educational.

Happy learning!

Lekin yha aapne Bajaj auto ki spot price 2026 chal rhi hai..plz clear what\’s spot price…choosen strike price or 2026

Want to join live classes..

Is there any live classes.?

Hi Rajan, we do not offer any live classes.

great

aaj sahi jankari mili hame, thanks

मैंने एक वीडियो देखा जिसमे ट्रेडर ने bullish market me like nifty 312000 pr tha usne vha PE short kia jabki market vha 700 point upar gya usko 5lac. Ka profit hua please explain this how did he.

आप का बहुत धन्यवाद।

हिंदी मे सरल और सुविधाजनक विवरण बताने के लिए।

Sir one point I not understand that why NIFTY index(call & put) premium is more show in kite site as compared to option chain of NIFTY index as form of NFO .what is NFO ? Pl.explane

Nation is great film to you for this hindi in version..My mother wanted to learn trading after her retirement.But language constraint was there now she read each and everyhing and understand and apply perfectly. Grateful for your effort .Our nation needs this practices to provide learning in our mother language.

सं. स्पॉट की संभावित कीमत दिया गया प्रीमियम इंट्रिंसिक वैल्यू (IV) P&L (IV + प्रीमियम)

01 2050 (-) 6.35 2050 – 2050 = 0 = 0 + (– 6.35) = – 6.35

02 2051 (-) 6.35 2051 – 2050 = 1 = 1 + (– 6.35) = – 5.35

03 2052 (-) 6.35 2052 – 2050 = 2 = 2 + (– 6.35) = – 4.35

04 2053 (-) 6.35 2053 – 2050 = 3 = 3 + (– 6.35) = – 3.35

05 2054 (-) 6.35 2054 – 2050 = 4 = 4 + (– 6.35) = – 2.35

06 2055 (-) 6.35 2055 – 2050 = 5 = 5 + (– 6.35) = – 1.35

07 2056 (-) 6.35 2056 – 2050 = 6 = 6 + (– 6.35) = – 0.35

08 2057 (-) 6.35 2057 – 2050 = 7 = 7 +(- 6.35) = + 0.65

09 2058 (-) 6.35 2058 – 2050 = 8 = 8 +(- 6.35) = + 1.65

10 2059 (-) 6.35 2059 – 2050 = 9 = 9 +(- 6.35) = + 2.65

Agar spot price expiry se pehle 225 se jyada ho jata hai to premium price bhi increase ho jaega…please confirm if I am correct.

Zerodha ki team ko or uss aadmi ko jinhone itni saral language me notes likhe h uske liye aapko bhut bhut Thanks !!

thank you …..must knowlage aaj sikhne ko mila….love you.. god bless you

आपका धन्यवाद।

आपने हम हिंदी भाषियों के लिए इतना मेहनत किया, इसके लिए हम सदैव आपके ऋणी रहेंगे।

आपका धन्यवाद।

P&L = Max [0,(स्पॉट कीमत – स्ट्राइक प्राइस)] – प्रीमियम

इसमें Max क्या है?

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

लगता है कोर्स बेचने वालो की दुकान बंद हो जायेगी ज्ञानवर्धन करने के लिए धन्यवाद

आपका धन्यवाद।

Sir , aapko bohot sara dhanywad itni spashta se apne option ki hindi mein jankari di hain.

आपका धन्यवाद।

मुझे यह एक्सरसाइज वाली स्थिति समझ नहीं आई कि हम ऑप्शन को कैसे एक्सरसाइज कर सकते हैं इंट्राडे कर सकते हैं या नहीं??

अर्थात हम ऑप्शन की खरीद बिक्री इंट्राडे ट्रेडिंग में कर सकते हैं या नहीं?

जी हाँ आप कर सकते हैं, हमने सब कुछ विस्तार में इसी अध्याय में समझाया है , कृपया इसको पूरा पढ़ें।

बहुत ही शानदार तरीके से समझाया गया है I धन्यवाद!

THANK YOU VERY MUCH.

Happy learning 🙂

Hindi me pdf provide krwane ka upkar kare varsity team,samjh sakta hu

मॉड्यूल 10 और 11 उपलब्ध हैं, बाकि के मॉड्यूल्स भी जल्द ही उपलब्ध कराये जाएंगे।

spot price or strike price me bahut confusion hai

हमने बोहत ही सरल भाषा में इसको समझाया है।

thanks for hindi content

Happy learning, Vaseem 🙂

जेरोधा टीम को मेरा प्रणाम और आपके हिंदी में समझाने की वजह से ट्रेडिंग मैने शुरू कर दिया है कुछ पैसे भी कमाए है ।

धैर्य सबसे ज्यादा जरूरी है ऑप्शन ट्रेडिंग में जल्दीबाजी नहीं करे ।

जानकार हमें ख़ुशी हुई, आपका अभिनन्दन है 🙂

श्रीमान जी ये बता दें इटरसिंटिक value लेने के call exercise क्या होती है कैसे समझें

हमने इसको इसी अध्याय में समझाया है , कृपया इस मॉड्यूल को पूरा पढ़ें।

I knew that what is IV,BE and P&L on call option purchase.

Please Allow pdf copy for this

It will soon be made available.

बहुत सुंदर।इतना अच्छा बताया है कि कोई भी सीख सकता है और अपने रिस्क पर ट्रेड कर सकता है।लॉस होने पर जो भी चार्ज लगते है उसके बारे में भी बताने की कृपा करें। धन्यवाद

If we sell call of any share and share goes upword then how much maximum loss we have. At the end of expiry

bohot hi helpfull and bohot hi simple tarike se chijo ko samjhaya gaya hai. bohot bohot dhanyavad jinhone ise likha hai.

पढ़ते रहिये और हमें सपोर्ट करते रहिये 🙂

Plz ye sab varsity Marathi language me available kijiye… Plz

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे। 🙂

स्टोक्स मार्केट को इतनी आसानी से समझाने के लिए आपका हार्दिक धन्यवाद,

किसी भी चीज को आसानी से समझने के लिए उदहारण बहुत जरूरी है और अपने उनका बखूबी उपयोग किया है। मै बहुत ही खुश हूं क्युकी अपने इसे हिंदी में भाषा में लिखा। जिसके कारण इसे कोई इंडियन आसानी से पड़ सकता है और समझ सकता है।एक बार फिर हृदय की गहराई से धन्यवाद्।

पढ़ते रहिये और हमें सपोर्ट करते रहिये।

Mai picchle 2 month se option treding ke bare m pad rha hu aur videos bhi bhut dekhe h

Par aise kisi ne nhi smjhaya.

Thnx apki poori team ka itne ache waheguru mehr kre🙏🙏🙏

आपका अभिनन्दन है। 🙂

हम जैसे बिगीनर के लिये ये होली बुक का काम कर रही है…. धन्यवाद आपका…🙏🙏

आपका अभिनन्दन है। 🙂

sir thanks, again very good define the call options.

You\’re welcome 🙂

Agr hmne call option 4 rupay primeum me buy kia aur beech me premium 6 rupay ho gya us time hm beech me (before expiry)niklna chahe to hme premium 6 rupay ke hisab se milega ya nahi….

Module me expiry se phle exit hone ka nahi dia hai….

Agr hmne call option 4 rupay primeum me buy kia aur beech me premium 6 rupay ho gya us time hm beech me (before expiry)niklna chahe to hme premium 6 rupay ke hisab se milega ya nahi….

जी हाँ।

Hi,

Agar Stock price Strike price ke upper jati hai par premium Kam ho jata hai to is case me kya huga. e.g. Strike price 1140@ rs. 33 premium but current stock price 1145 per premium Rs. 15 hai to kya hoga

हमने इसको भी अपने अध्याय में समझाया है, आप यह पूरा मॉड्यूल पढ़ें आपको अलग अलग ऑप्शन सिनेरियो बेचने और खरीदने के रिजल्ट्स पता लगेंगे।

Very useful information provided by zerodha. I just want to say thank you to all zerodha team.

Happy Learning 🙂

Is it mandatory to have Sufficient balance in our trading account that can buy the full lot at strike price on the day of exercise ?

Yes, that is mandatory.

IV = Max[0,(स्पॉट कीमत– स्ट्राइक कीमत )] इस अध्याय की मुख्य बातें galatt likha hai iv=spot price-strike price P&L = Max [0, (Spot Price – Strike Price)] – Premium Paid dhanywad team zeroda and khan ji

हम इसको चेक करेंगे, धन्यवाद।

Please reply sir

हिन्दी भाषा में समझाने के लिए आपका शुक्रिया। उम्मीद है कि भविष्य में भी इसी प्रकार अन्य ज्ञानवर्धक जानकारी देते रहेंगे।

कृपया पीडीएफ प्रदान करें

धन्यवाद।

हम जल्द ही उसको उपलब्ध कराएंगे।

Monday

Time 10:45 am par

Strike price -10800 thi

Premium – 260 de kr call buy ki

Time 2:30 pm par

Spot price – 10770 chal rhi h

Or premium – 280 chal rha h

(1) Muje kitna p&l hoga ?

(2) Kya me apni position exit kr skta hu Monday ko hi ya expiry tk wait krna hoga ?

(3) mera premium to 260 se 270 ho gya h to kya muje profit hoga ?

1.प&ल आपको कैलकुलेट करना होगा आप यह पूरा मॉड्यूल पढ़ें आपको समझ आयेगा कैसे कैलकुलेट कर सकते है।

2.आप अपनी कभी भी पोजीशन एग्जिट कर सकते है।

3.सिर्फ ऑप्शन बेचने वाले को प्रीमियम का लाभ हो सकता है।

आपका यह प्रयास अति उत्तम है। प्रत्येक चीज़ को बड़े ही आसान और अच्छे उदाहरणों द्वारा समझाया गया है। यह काफी रुचिपूर्ण है।

ज़ेरोधा वर्सिटी का बहुत बहुत धन्यवाद्।

आपका अभिनन्दन है।

Iv kya expiry ke din Kam karta hai kya?

आपका सवाल समझ नहीं आया क्या आप विस्तार में बता सकते हैं?

कितना दिन खोजा ये मैटेरियल अब जाके मिला। जितना भी धन्यवाद दूँ उतना कम रहेगा।

आपका धन्यवाद। 🙂

बहुतही अच्छी तरह से उदाहरण सहीत समझाया है।

आपका जितना भी धन्यवाद करे वो कम ही है।

बहुत बढिया काम आपने किया है।

आपका अभिनन्दन है। 🙂

what happen when we execute our call option contract before expiry date..

You can buy sell before expiry, cant exercise.

एक्सचेंज आपके पोजीशन का प्रॉफिट या लोस्स कैलकुलेट करेगा, उस दिन के स्ट्राइक प्राइस और मार्किट क्लोजिंग प्राइस का जो डिफरेंस होगा उसके हिसाब से आपको लोस्स उठाना पड़ेग।

,,अगर इस बुक का अगर आपने youtube पर vedio बना के post करे तो हजारों नही लाखों like मिलेंगें

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

hi sir

strike price , spot price ke niche ki price par bhi milti hai to vo kaise caluculate hoti hai

to phir call option buy karne vale ki kya soch rahti hai

hindi ke liye dhanyawad

आप ऑप्शन स्ट्रेटेजीज का पूरा मॉड्यूल पढ़ें आपको समझ आजाएग।

hindi ke liye dhanywad….

Sir, plz PDF format me available karav …plz

I m zerodha client

हम उन पर काम कर रहे हैं, वे भी जल्द ही उपलब्ध कराये जाएंगे।

when i calculat IV (Intrinsic Value) on live option chain i have mismatch valu please suggest.

We suggest you read the complete module and understand the concept.

aapka karya bahut sarahniye hai

धन्यवाद।

आपका बहुत बहुत धन्यवाद, इतनी बेहतर तरीके से विवरण कर ने के लिए।

महोदय हिंदी मे समझाने के लिये आपका बहौत धन्यवाद. आपसे बिनती है की इन्डेक्स के ऑप्शन के बारे मे जानकारी दे. जैसे की निफ्टी या बैंक निफ्टी के ऑप्शन. हो सके तो उदाहरण दे कर समझायें..

Hi Anish, कृपया ऑप्शंस थ्योरी मॉड्यूल के इस अध्याय \”केस स्टडी और समापन (मॉड्यूल समाप्ति)\” से गुजरें। बैंक निफ्टी ऑप्शंस को एक उदाहरण के साथ समझाया गया है।

हेलो Varsity Team,

हिन्दी भाषा में Trading की जानकारी समझाने के लिए आपका शुक्रिया। उम्मीद है कि भविष्य में भी इसी प्रकार अन्य ज्ञानवर्धक जानकारी देते रहेंगे।

धन्यवाद।

राजेंद्र सिंह

आप के कृपालु शब्दों के लिए धन्यवाद।

हम अपनी पूरी कोशिश करेंगे।

कॉल ऑप्शन के खरीदार के लिए अधिकतम नुकसान उतना ही होगा कितना उसने प्रीमियम दिया है। खरीदार को तब तक नुकसान होता रहेगा

महोदय यहाँ कितना के स्थान पर जितना आना चाहिए।

ऑप्शन की नॉट हिन्दी मे उपलब्ध कराने के लिये समस्त टीम का एक बार पुनः धन्यवाद।

सूचित करने के लिए धन्यवाद, हमने इसे सही कर दिया है।