16.1 – प्रस्तावना

अध्याय 6 और 7 में हमने चर्चा की थी कि म्यूचुअल फंड क्या होता है और यह कैसे काम करता है। उसे एक बार फिर से दोहरा लेते हैं। म्यूचुअ फंड वास्तव में एक सामूहिक निवेश होता है जो आप जैसे बहुत सारे लोगों के पैसे लेता है, उसे निवेश करता है और उस निवेश को मैनेज करता है। दो फंड में अंतर सिर्फ इस बात का होता है कि उसे मैनेज कैसे किया जा रहा है। हर AMC अपने हिसाब से स्ट्रैटेजी बनाती है और इस तरह की सैकड़ों स्ट्रैटेजी हो सकती हैं। लेकिन फिर भी फंड की स्ट्रैटेजी को मोटे तौर पर दो भाग में बांटा जा सकता है।

- एक्टिव (Active)

- पैसिव (Passive)

एक एक्टिव फंड का फंड मैनेजर बेंचमार्क से ज्यादा बेहतर रिटर्न देने की कोशिश करता है। य़ानी अल्फा देने की कोशिश करता है, यहां पर अल्फा का मतलब है- बेंचमार्क के मुकाबले मिलने वाले अधिक रिटर्न।

हम और आगे बढ़े इसके पहले यह समझ लेना जरूरी है कि बेंचमार्क क्या होता है और बेंचमार्क की जरूरत क्यों होती है। बेंचमार्क वास्तव में प्रदर्शन को नापने का एक पैमाना होता है क्योंकि उसके बिना आप यह नहीं पता कर सकते कि म्यूचुअल फंड का प्रदर्शन कैसा है। हर म्यूचुअ फंड अपने हिसाब से एक बेंचमार्क तय करता है किसी का बेंचमार्क निफ्टी 50 होता है, किसी का निफ्टी मिडकैप 150 होता है, किसी का निफ़्टी स्मॉलकैप 100 होता है, और इस तरह से अलग-अलग कैटेगरी के लिए अलग-अलग बेंचमार्क होते हैं। बेंचमार्क आपको यह भी बताता है कि अगर आपने म्यूचुअल फंड में निवेश नहीं किया होता और आपने सिर्फ इंडेक्स खरीदा होता तो आपको किस तरह का रिटर्न मिलता।

एक्टिव फंड के मैनेजर को बेंचमार्क से बेहतर रिटर्न देना होता है, इसके लिए वह कई तरह के स्टॉक चुनता है और कई बार ऐसे स्टॉक में पैसे लगाता है जो इंडेक्स में नहीं होते हैं। हर रणनीति के पीछे कोशिश बेंचमार्क से बेहतर प्रदर्शन की ही होती है। उदाहरण के लिए कुछ फंड मैनेजर वैल्यू इन्वेस्टिंग करते हैं जहां पर फंड मैनेजर ऐसे अच्छे स्टॉक कम कीमत पर खरीदता है, जिनकी कीमत बाद में बढ़ने की संभावना है। दूसरे तरह के फंड मैनेजर ग्रोथ इन्वेस्टिंग करते हैं, जहां पर ऐसी कंपनियों को खरीदने की कोशिश होती है जिनका कारोबार दूसरी कंपनियों के मुकाबले ज्यादा तेजी से बढ़ने की संभावना हो। इस तरह की कई सैकड़ों और अलग-अलग रणनीतियां फंड मैनेजर अपनाते हैं। कुल मिलाकर फंड मैनेजर की कोशिश बेंचमार्क से बेहतर रिटर्न देने की होती है।

उधर, पैसिव फंड या इंडेक्स फंड सिर्फ इंडेक्स के आसपास का प्रदर्शन देने की कोशिश करता है और इस के लिए इंडेक्स के साथ-साथ चलता है। यहां इंडेक्स या बेंचमार्क से बेहतर या बुरा प्रदर्शन देने की कोशिश नहीं होती, कोशिश सिर्फ यह होती है कि रिटर्न बेंचमार्क के जैसा ही हो। लेकिन म्यूचुअल फंड के कुछ खर्च होते हैं इसलिए इंडेक्स फंड में आमतौर पर बेंचमार्क से कुछ कम कमाई होती है। यानी फंड का रिटर्न, बेंचमार्क के रिटर्न में से, फंड का खर्च घटाकर निकाला जा सकता है।

अगर आपने निफ्टी 50 इंडेक्स फंड में निवेश किया है तो आपको निफ्टी 50 का रिटर्न मिलेगा और अगर निफ्टी 50 इस साल 10% का रिटर्न दिया है तो इंडेक्स फंड में आपका रिटर्न 10% में से फंड के खर्चों की रकम निकाल देने का बाद मिलने वाली रकम के बराबर होगा।

16.2 – इतिहास

हम एक्टिव फंड की जरूरत और इस के प्रदर्शन पर चर्चा करें, इसके पहले यह जानना जरूरी है कि इंडेक्स फंड की शुरुआत कैसे हुई।

पहला इंडेक्स फंड बनने की कहानी काफी रोचक है। वैनगार्ड (Vanguard) के संस्थापक जॉन सी बोगल (John C Bogle) जिन्हें जैक बोगल (Jack Bogle) भी कहा जाता था, उन्होंने 1976 में पहले इंडेक्स फंड की शुरुआत की थी। इस फंड का नाम था फर्स्ट इंडेक्स इन्वेस्टमेंट- First Index Investment- और ये S&P 500 इंडेक्स को ट्रैक करता था। बाद में इस फंड का नाम बदलकर वैनगार्ड 500 इंडेक्स फंड कर दिया गया। शायद आपको पता ही हो कि S&P 500 इंडेक्स में अमेरिका की 500 सबसे बड़ी कंपनियां होती हैं और इस इंडेक्स में कंपनियों को मार्केट कैपिटलाइजेशन के वजन के हिसाब से जगह मिलती है। कंपनी के कुल फ्री फ्लोट आउटस्टैंडिंग शेयरों को उसकी कीमत से गुणा किया जाता है, इसका परिणाम जिस कंपनी के लिए जितना ज्यादा आता है उसको इंडेक्स में उतना ज्यादा वजन मिलता है। भारत में सेंसेक्स और निफ्टी में इसी तरह से कंपनियां शामिल की जाती हैं।

मजेदार बात यह है कि फर्स्ट इंडेक्स फंड का लॉन्च पूरी तरह से असफल रहा था। वैनगार्ड और जैक बोगल को उम्मीद थी कि इस फंड के लिए वह 150 मिलियन डॉलर जुटा पाएंगे लेकिन वो सिर्फ 11.3 मिलियन डॉलर ही जुटा पाए। उनके पास इतने पैसे भी नहीं जुटे थे कि वो इंडेक्स के सारे शेयर खरीद सकें। ऐसे में उन्होंने इंडेक्स का सैंपल बनाने की कोशिश की। उन्होंने हर सेक्टर से कुछ स्टॉक खरीदे जिससे उनका निवेश इंडेक्स की तरह दिखने लगे। आखिर उनकी यह रणनीति सफल साबित हुई। अगर शुरुआत में पैसे ना मिलने की वजह से जैक बोगल ने हार मान ली होती तो शायद हमें इंडेक्स फंड की शुरुआत के लिए और लंबे समय तक इंतजार करना पड़ता और इतिहास कुछ और ही होता।

1976 में शुरुआत होने के बावजूद वैनगार्ड 500 इंडेक्स फंड को एक बिलियन डॉलर की रकम तक पहुंचने में 1990 तक का समय लग गया। लेकिन आज जब मैं इस अध्याय को लिख रहा हूं तो इस फंड में 500 बिलियन डॉलर के एसेट हैं और यह इस समय दुनिया का सबसे बड़ा म्यूचुअल फंड है। अकेला यह फंड भारत के सभी म्यूचुअल फंड को मिलाकर बनी म्यूचुअल फंड इंडस्ट्री से भी ज्यादा बड़ा है। भारतीय म्यूचुअल फंड इंडस्ट्री के पास कुल 350 बिलियन डॉलर के एसेट हैं। वैनगार्ड दुनिया की दूसरी सबसे बड़ी AMC है और इसके पास 6 ट्रिलियन डॉलर के एसेट हैं। इससे बड़ा AMC सिर्फ एक ही है – ब्लैकरॉक जिसके पास 7 ट्रिलियन डॉलर के एसेट हैं।

भारत

भारत में इंडेक्स फंड लॉन्च करने वाला फंड हाउस IDBI प्रिंसिपल था, जिसने निफ्टी को ट्रैक करने वाला एक इंडेक्स फंड शुरू किया था। बाद में इस स्कीम का नाम बदलकर प्रिंसिपल निफ़्टी 100 इक्वल वेट फंड – Principal Nifty 100 Equal-Weight Fund- कर दिया गया था। इसी तरह बेंचमार्क AMC ने भारत में निफ़्टी 50 को ट्रैक करने वाले पहला ETF (एक्सचेंज ट्रेडेड फंड) Niftybees लॉन्च किया था। बेंचमार्क को बाद में गोल्डमैन सैक्स (Goldman Sachs) ने खरीद लिया, जिसे बाद में रिलायंस म्यूचुअल फंड ने खरीद लिया और फिर निपॉन ने रिलायंस को खरीद लिया।

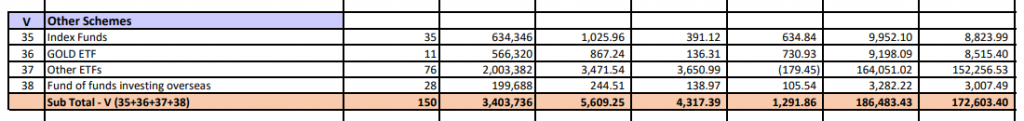

आज भारत का सबसे बड़ा म्यूचुअल फंड एक इंडेक्स फंड है SBI निफ़्टी 50 ETF, जिसका AUM 60,000 करोड रुपए का है। ऐसा नहीं है कि यह बहुत लोकप्रिय फंड है बल्कि ये सबसे बड़ा फंड इसलिए है क्योंकि इस फंड में एम्पलॉइज प्रोविडेंट फंड यानी EPFO का पैसा लगा हुआ है। EPFO ने 2015 से शेयर बाजार में निवेश करने का फैसला किया और इसके लिए निफ्टी और सेंसेक्स से जुड़े ETF का रास्ता चुना गया। इंडेक्स फंड की लोकप्रियता का पता उसके AUM से चल सकता है और अप्रैल 2020 तक इंडेक्स फंड का AUM 8,800 करोड़ था।

ये AUM एक्टिव लार्ज कैप म्युचुअल फंड के 119,861 करोड़ रूपए के AUM रुपए के मुकाबले कुछ भी नहीं है।

16.3 – इंडेक्स फंड की परिभाषा

फाइनेंस की दुनिया में काफी लंबे समय से लगातार चलती रहने वाली बड़ी बहस ये है कि एक्टिव ओर पैसिव फंड में से बेहतर कौन सा है। इस पर हम बाद में चर्चा करेंगे। लेकिन इंडेक्स फंड की परिभाषा को ले कर भी अलग अलग राय हैं। आज जो भी फंड किसी एक इंडेक्स के पीछे चलता है या उसे ट्रैक करता है उसे इंडेक्स फंड कहा जाता है। आप चाहें तो आप भी एक इंडेक्स बना सकते हैं, जैसे एक इंडेक्स जिसमें हर कंपनी का नाम G से शुरू होता है और फिर एक फंड बनाएं जो उस इंडेक्स को ट्रैक करता है। सबसे पहला इंडेक्स फंड S&P 500 को ट्रैक करता था जो कि एक मार्केट कैपिटलाइजेशन के वजन पर आधारित इंडेक्स है। फाइनेंस के ज्यादातर लोग यही मानते हैं कि एक सही इंडेक्स फंड वही होता है जो निफ़्टी 50 या S&P 500 जैसे किसी बड़े मार्केट कैपिटलाइजेशन के वजन पर आधारित इंडेक्स को ट्रैक करता हो।

16.4 – क्या इंडेक्स फंड से फायदा होता है?

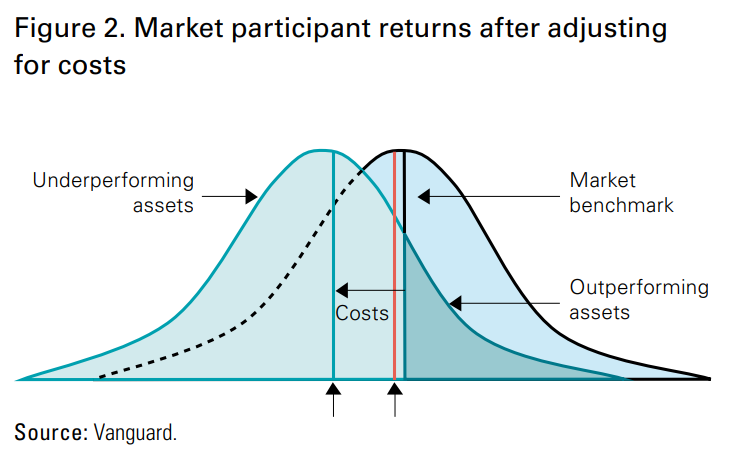

आपके मन में यह सवाल उठ सकता है कि जब हर इंडेक्स फंड सिर्फ बेंचमार्क को ट्रैक करता है उससे बेहतर प्रदर्शन करने की कोशिश नहीं करता है तो फिर उनका फायदा क्या है? सवाल सही भी है, किसी भी बेंचमार्क को ट्रैक करने की जगह उससे बेहतर प्रदर्शन करना ज्यादा बेहतर होता। इसका जवाब कई तरह से दिया जा सकता है लेकिन सबमें मुख्य मुद्दा एक ही होगा। आपको पता है कि बाजार में जब एक व्यक्ति पैसे बनाता है तो कोई दूसरा पैसे गंवा रहा होता है। मतलब बाजार में पैसे कहीं बाहर से नहीं आते आपकी जेब से निकलकर किसी और की जेब में जाते हैं या किसी और की जेब से निकलकर आपकी जेब में आते हैं। इसको अच्छे से समझने के लिए नीचे के चित्र को देखिए

इसका यह भी मतलब हुआ कि सभी एक्टिव फंड के मैनेजर एक साथ बाजार से बेहतर प्रदर्शन नहीं कर सकते। फंड को चलाने में होने वाले खर्च भी प्रदर्शन पर असर डालते हैं।

अब कुछ समय के लिए आप ऊपर की इस बात को भूल जाएं और सिर्फ खर्चों पर नजर डालें। किसी भी एक्टिव म्यूचुअल फंड को अगर इंडेक्स से बेहतर प्रदर्शन करना है तो इसके लिए संसाधनों की जरूरत पड़ेगी। कुछ अच्छे एनालिस्ट को रखना होगा, एक अच्छा चीफ इंवेस्टमेंट ऑफिसर चाहिए होगा, कुछ अच्छे रिसर्च करने होंगे और इसके अलावा ब्लूमबर्ग के टर्मिनल जैसी और दूसरी चीजों की जरूरत होगी। इन सब चीजों के लिए खर्च करना पड़ेगा।

यह खर्च कितना होता है इसको समझने के लिए एक बड़े एक्टिव लार्ज कैप म्यूचुअल फंड और एक इंडेक्स फंड के एक्सपेंस रेश्यो को देखते हैं। मनीकंट्रोल पर आपको हर कैटेगरी का औसत एक्सपेंस रेश्यो मिल जाएगा। एक्टिव लार्ज कैप म्यूचुअल फंड (डायरेक्ट प्लान) के लिए एक्सपेंस रेश्यो है 1.28%

इंडेक्स फंड की कैटेगरी का औसत एक्सपेंस रेश्यो 0.31% है

यहां यह भी याद रखिए कि औसतन म्यूचुअल फंड के रेगुलर प्लान का एक्सपेंस रेश्यो और ज्यादा होता है।

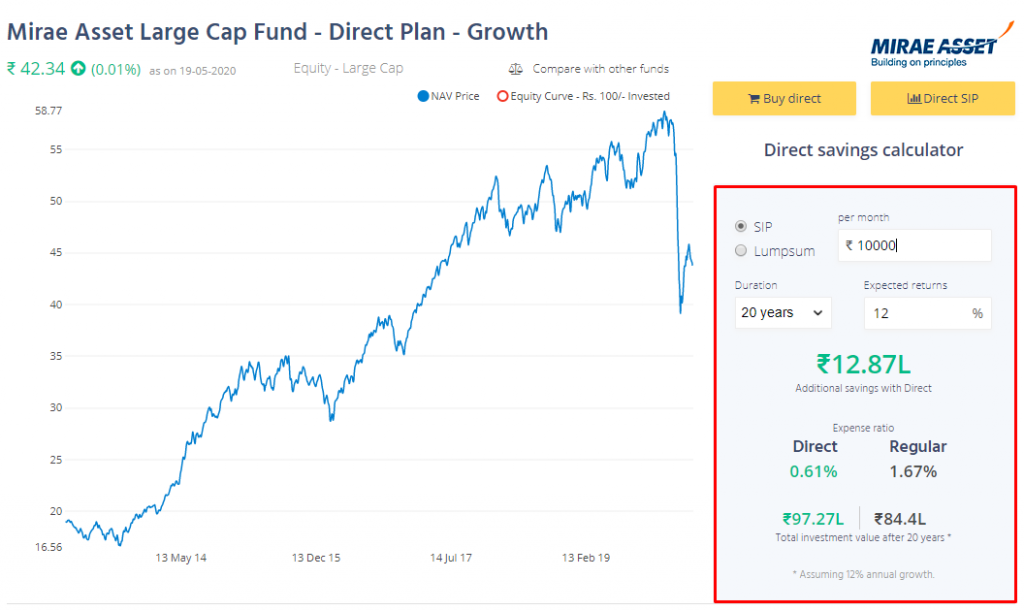

तो आप देख सकते हैं कि यहां पर दोनों एक्सपेंस रेश्यो में 1% का अंतर है, वैसे तो यह कम लगता है लेकिन इस खर्च को एक लंबे समय तक के लिए कंपाउंड करें तो यह आपके रिटर्न पर काफी बड़ा अंतर डाल सकता है। अगर आप क्वाइन – Coin- के जरिए निवेश कर रहे हैं तो शायद आप इस बात को समझते हैं और इसीलिए आपने ये फैसला किया है। लेकिन आप फिर भी क्वाइन के सेविग कैलकुलेटर में फंड के खर्च का असर पता कर सकते हैं। 20 साल के लिए ₹10000 की SIP पर अगर आपको 0.6% के बजाय 1.6% एक्सपेंस रेश्यो देना पड़े तो इस 1% की वजह से आप पर 12.8 लाख रुपए अधिक खर्च कर रहे होंगे।

तो मान लीजिए कि अगर एक एक्टिव म्यूचुअल फंड आप से 1.5 प्रतिशत एक्सपेंस रेश्यो ले रहा और उस फंड का बेंचमार्क निफ़्टी 50 इंडेक्स है और दूसरी तरफ निफ्टी का एक इंडेक्स फंड है जो कि 0.1% का एक्सपेंस रेश्यो ले रहा है। अब एक्टिव फंड को बेंचमार्क से 1.4% ज्यादा रिटर्न कमाना पड़ेगा तभी वह बेंचमार्क के बराबर रिटर्न दे पाएगा। बेंचमार्क से बेहतर प्रदर्शन करने की बात तो बाद में आएगी।

दूसरी तरफ, इंडेक्स फंड काफी सस्ते पड़ते हैं। SBI का निफ़्टी ETF फंड 0.07% ही एक्सपेंस रेश्यो लेता है। इंडेक्स फंड और ETF सस्ते इसलिए होते हैं क्योंकि इनको बड़े-बड़े फंड मैनेजर, रिसर्च टीम आदि की जरूरत नहीं पड़ती। उनको सिर्फ इंडेक्स को कॉपी करना होता है।

16.5 – ऐतिहासिक प्रदर्शन

आइए अब नजर डालते हैं एक्टिव फंड और इंडेक्स फंड के हिस्टोरिकल परफॉर्मेंस यानी ऐतिहासिक प्रदर्शन पर। AMC या वैल्यू रिसर्च की वेबसाइट पर और दूसरी कई जगहों पर आप इसे देख सकते हैं। दुनिया के सबसे बड़े इंडेक्स S&P 500 भी हर 6 महीने में एक रिपोर्ट निकालती है, जिसे S&P इंडाइसेस वर्सेस एक्टिव (Indices Versus Active (SPIVA) स्कोरकार्ड कहते हैं। इसमें एक्टिव फंड के प्रदर्शन को एक बेंचमार्क के मुकाबले 1,3,5 और 10 साल के लिए देखा जाता है। भारतीय एक्टिव म्यूचुअल फंड ने 2019 के अंत तक कैसा प्रदर्शन किया है आइए देखते हैं

5 साल की अवधि के लिए 82% एक्टिव लार्ज कैप फंड ने S&P BSE 100 (जिसमें 100 बड़ी कंपनियां होती हैं) से बुरा प्रदर्शन किया है।

वैसे आपको दिखेगा कि मिड और स्मॉल कैप ने ज्यादा बेहतर प्रदर्शन किया है, लेकिन वहां पर भी चीजें बदल रही है। SEBI ने 2017 में म्यूचुअल फंड का रिकैटेगराइजेशन किया है यानी कैटेगरी में बदलाव किया है, और साफ-साफ निर्देश दिया कि अलग-अलग तरह के फंड कहां-कहां निवेश कर सकते हैं। इस बदलाव के बाद किसी भी फंड का इंडेक्स के मुकाबले बेहतर प्रदर्शन करना और भी मुश्किल हो जाता है। पिछले साल तक हमारे देश में मिड कैप इंडेक्स म्युचुअल फंड नहीं होते थे, सिर्फ ETF होते थे लेकिन उनमें लिक्विडिटी कम होती है यानी उसमें लेनदेन या कारोबार बहुत कम होता था। लेकिन पिछले कुछ समय में कई AMC ने मिड कैप इंडेक्स म्यूचुअल फंड शुरू किया है।

जहां तक स्मॉल कैप फंड की बात है चाहे वह एक्टिव हो या पैसिव, मुझे नहीं लगता कि निवेशकों को वहां पैसे लगाने चाहिए। वो जितनी तेजी से ऊपर जाते हैं उतनी तेजी से नीचे भी गिरते हैं। इसलिए उसमें निवेश करने वालों को मुश्किल आ सकती है। यहां पर यह भी हो सकता है कि इस उतार-चढ़ाव की वजह से आप ऊंची कीमत पर खरीद लें और बेचने के समय आपको कम कीमत मिले।

16.6 – क्या करें?

आंकड़ों के हिसाब एक लगातार अच्छा प्रदर्शन करने वाला एक्टिव फंड चुनने की संभावना से आपके लिए 50% से भी कम है। लार्ज कैप एक्टिव फंड में यह स्थिति लगातार बुरी बनी हुई है और इसमें सुधार आता भी नहीं दिखता। उदाहरण के तौर पर अगर आप लार्ज कैप फंड पर नजर डालें तो वहां 40 AMC हैं और 40 ही लार्ज कैप फंड है। हर AMC के पास एक जैसा ही डेटा हैं और सबके पास एक जैसी ही जानकारियां हैं। हर फंड सिर्फ 100 बड़ी कंपनियों में ही निवेश कर सकता है। ऐसे में बेंचमार्क से बेहतर प्रदर्शन करना आसान नहीं होगा। इसके अलावा इंडेक्स फंड के मुकाबले खर्च भी ज्यादा होंगे।

इसके अलावा एक और चीज होती है जिसे बेंचमार्क हगिंग (Hugging Benchmark) कहा जाता है, आमतौर पर ये होता है कि कोई भी फंड इंडेक्स के आसपास ही रहता है और बेंचमार्क से ज्यादा दूर नहीं जाता। तो उनका प्रदर्शन बहुत अधिक नहीं हो सकता है। ऐसे में अगर फंड हाउस के खर्चों को भी निकालना हो तो उनके लिए इंडेक्स से बेहतर प्रदर्शन करना मुश्किल होगा।

16.7 – फिक्स्ड इन्कम (डेट)

अभी तक जब भी मैं इंडेक्स फंड कह रहा था तो मैं इक्विटी इंडेक्स फंड की बात कर रहा था। लेकिन पिछले 5 – 10 सालों में दुनिया भर में डेट से जुड़े इंडेक्स फंड भी काफी तेजी से बढ़े हैं। अमेरिका में बॉन्ड ETF में निवेश एक ट्रिलियन डॉलर पार कर चुका है। भारत में अभी एक भी डेट इंडेक्स फंड नहीं आए हैं क्योंकि यहां इक्विटी इंडेक्स फंड ही अभी हाल में शुरु हुए हैं। वैसे, अगर आप चाहें तो भारत बॉन्ड ETF या किसी फंड आफ फंड्स पर नजर डाल सकते हैं। ये डेट इंडेक्स फंड की तरह ही काम करते हैं।

भारत में डेट बाजार छोटा है और यहां पर कारोबार भी काफी कम होता है, जो भी कारोबार होता है वह G-Sec या सबसे अच्छे रेटिंग वाले AAA बॉन्ड में ही होता है, बाकी किसी बॉन्ड में कारोबार ना के बराबर होता है। इक्विटी में कारोबार एक्सचेंज में होता है और वहां पर इतने ज्यादा लोग कारोबार करते हैं कि सही कीमत मिल पाती है जबकि बॉन्ड में सारा कारोबार over-the-counter (OTC) या ऑफ मार्केट होता है। अमेरिका जैसी जगहों में डेट मार्केट, इक्विटी मार्केट से काफी ज्यादा बड़ा होता है।

इसलिए भारत में डेट का इंडेक्स बनाना अभी काफी मुश्किल है। लेकिन हो सकता है कि जब बाजार बड़ा हो जाए तो स्थिति बदले और डेट फंड आए। वैसे अभी भी ट्रेडवेब – Tradeweb जैसी कुछ कंपनियां हैं जो बॉन्ड के ट्रेडिंग को इलेक्ट्रॉनिक तरीके से कराने की कोशिश में जुटी हैं।

16.8 – एक्टिव या पैसिव (निष्कर्ष)

यह सब पढ़ने के बाद आपको लग रहा होगा कि आप एक्टिव फंड चुनें या इंडेक्स फंड। लेकिन सवाल एक्टिव या पैसिव का नहीं है। आपके सामने एक्टिव और पैसिव दोनों हैं। अपने पोर्टफोलियो में अपनी रिस्क लेने की क्षमता के आधार पर आप दोनों को जगह दे सकते हैं। लेकिन फंड हमेशा ऐसा लीजिए जिसका लंबा इतिहास हो, अच्छा ट्रैक रिकॉर्ड रहा हो और वह अपने बताए हुए रास्ते पर चल रहा हो। SEBI के फंड की कैटेगरी के नए नियम बनाने के पहले तक फंड पर कोई रोक टोक नहीं थी कि वह कैसे कहां निवेश करेगा। कुछ फंड जो अपने को लार्ज कैप फंड बताते थे वो मिडकैप और स्मॉलकैप में भी निवेश करते थे और अच्छा रिटर्न दिखाते थे। इसीलिए भारतीय बाजार में यह जरूरी है कि आप ऐसे फंड मैनेजर को चुने जो कि वही करता है जो कि वह कहता है। ऐसा नहीं करने वाले फंड आमतौर पर बुरा फंसते हैं।

मैंने इस अध्याय में ETF यानी एक्सचेंज ट्रेडेड फंड के बारे में भी बात की है। वैसे तो वह इंडेक्स फंड की तरह ही होते हैं लेकिन दोनों में कुछ बड़े अंतर भी होते हैं। अगले अध्याय में हम ETF पर चर्चा करेंगे। इंडेक्स फंड की तरह एक और कैटेगरी है- स्मार्ट बीटा फंड जो पिछले एक दशक में काफी लोकप्रिय हुए हैं। स्मार्ट बीटा फंड एक पर आधारित फंड होते हैं। आगे हम इनके बारे में जरूरी जानकारी पर भी नजर डालेंगे।

ETF me tracking error hota hai usi tarah kya index fund me tracking error hota hai ? Agar hota hai to vo hame kaha me milega ?

Yes, even index funds can have tracking error. You get this in the factsheet.