9.1 – वजन के साथ काम

पिछले अध्याय में हमने पोर्टफोलियो ऑप्टिमाइजेशन को समझा था और एक्सेल के सॉल्वर टूल के जरिए उसको निकालना सीखा था। इस अध्याय में हम और आगे बढ़ेंगे और पोर्टफोलियो से जुड़े हुए एक महत्वपूर्ण सिद्धांत के बारे में जानेंगे जिसे “एफिशिएंट फ्रंटियर” (Efficient Frontier) कहा जाता है।

याद कीजिए कि पिछले अध्याय में हमने यह जाना था कि अगर एक पोर्टफोलियो का वैरीयंस एक जगह पर स्थिर हो तो भी वो फोर्टफोलियो कैसे आपको अलग-अलग रिटर्न दे सकता है। अब हम आगे बढ़ते हैं और इसको ज्यादा अच्छे से समझते हैं। इसके जरिए हमें पोर्टफोलियो ऑप्टिमाइजेशन को ज्यादा बेहतर तरीके से समझने का रास्ता मिलेगा।

पिछले अध्याय में हमने पोर्टफोलियो को ऑप्टिमाइज करके मिनिमम वैरियंस पोर्टफोलियो बनाया था। इसके बाद से हमारे पोर्टफोलियो के अलग-अलग स्टॉक का वजन ऐसा हो गया था।

| क्रम सं. | स्टॉक का नाम | ऑप्टिमाइजेशन के पहले वजन | मिनिमम वैरियंस के लिए ऑप्टिमाइजेशन के बाद वजन |

|---|---|---|---|

| 01 | सिप्ला | 7% | 29.58% |

| 02 | आइडिया | 16% | 5.22% |

| 03 | वंडरला | 25% | 30.22% |

| 04 | PVR | 30% | 16.47% |

| 05 | अल्केम | 22% | 18.51% |

और पोर्टफोलियो का रिटर्न और पोर्टफोलियो का वैरियंस इस तरह से बदला था

| ऑप्टिमाइजेशन के पहले | मिनिमम वैरियंस के लिए ऑप्टिमाइजेशन के बाद | |

|---|---|---|

| एक्सपेक्टेड पोर्टफोलियो रिटर्न | 55.14% | 36.35% |

| पोर्टफोलियो वैरियंस | 17.64% | 15.57% |

अब तक हमने पोर्टफोलियो ऑप्टिमाइजेशन के जरिए सिर्फ मिनिमम वैरियंस वाला पोर्टफोलियो बनाया है। अब इसे कुछ और रोचक बनाते हैं। हमने पिछले अध्याय में यह चर्चा की थी कि रिस्क के हर स्तर पर बहुत सारे अलग-अलग रिटर्न वाले पोर्टफोलियो बनाए जा सकते हैं। अब हम इसी को देखने की कोशिश करेंगे।

हमें पता है कि पोर्टफोलियो का वैरियंस 15.57% है और एक्सपेक्टेड रिटर्न 36.35% है। अब हम रिस्क को 17% तक बढ़ाते हैं और देखते हैं कि इस स्तर पर सबसे ज्यादा रिटर्न और सबसे कम रिटर्न कितना मिल सकता है। मतलब 17% के निश्चित वैरियंस पर पोर्टफोलियो का न्यूनतम और अधिकतम रिटर्न निकालेंगे। यहां पर एक बात ध्यान दीजिए कि हम जब यह कह रहे हैं कि हम रिस्क को बढ़ाकर 17% कर रहे हैं तो वास्तव में हम उसको स्थिर कर रहे हैं – 17% पर।

9.2 – और/ज्यादा ऑप्टीमाइजेशन

तो वास्तव में हम क्या करने की कोशिश कर रहे हैं, हमें पता है कि इस पोर्टफोलियो का न्यूनतम रिस्क 15.57% है और हमें यह भी पता है कि रिस्क के इस स्तर पर हम 36.35% के रिटर्न की उम्मीद कर सकते हैं। जैसा कि मैंने पहले कहा कि अब हम रिस्क को थोड़ा बढ़ाएंगे और यह देखें कि अधिकतम और न्यूनतम रिटर्न क्या मिलता है। इस रिटर्न पर नजर डालने के साथ ही हम यह भी देखेंगे कि हर निवेश का वजन किस तरह से बदल रहा है। इसके बाद, हम रिस्क को थोड़ा और बढ़ाएंगे और फिर से यही देखेंगे कि अब अधिकतम और न्यूनतम रिटर्न कहां मिल रहा है और उस स्तर पर वजन कितना बदल रहा है। हम यह प्रक्रिया कई बार करेंगे और हर बार अपने नतीजों को नोट करते जाएंगे।

इसके बाद अंत में इन सारे डेटा प्वाइंट को हम एक स्कैटर प्लॉट (ScatterPlot) पर प्लॉट करेंगे और फिर उसकी जांच करेंगे। स्कैटर प्लॉट हमें पोर्टफोलियो ऑप्टिमाइजेशन को ज्यादा अच्छे से समझने में मदद करेगा।

आइए शुरू करते हैं, हम सबसे पहले रिस्क को 17% पर स्थिर करते हैं। ध्यान रहे कि अभी मैंने 17% पर स्थिर किया है लेकिन हम चाहते तो इसको 16% या 18% पर भी कर सकते थे।

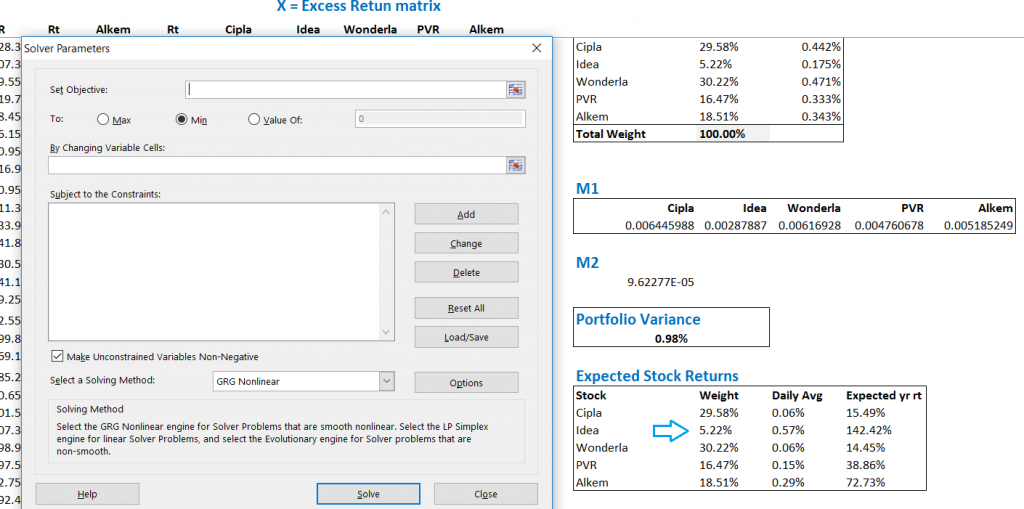

कदम 1 – सॉल्वर का इस्तेमाल

जैसा कि हम पिछले अध्याय में देख चुके हैं, हम यहां सॉल्वर कैलकुलेटर को डेटा रिबन से निकालेंगे और उस पर क्लिक करेंगे। मैंने आपके समझने के लिए मिनिमम वैरीयंस पोर्टफोलियो के हिसाब से सभी निवेश के ऑप्टिमाइज वजन को हाईलाइट कर दिया है।

कदम 2 – पैरामीटर सेट करना

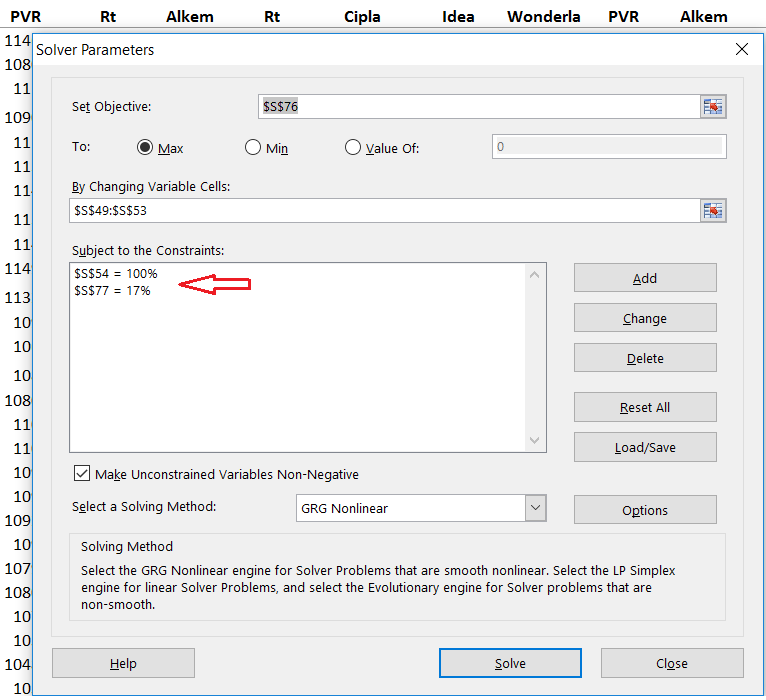

तो सबसे पहले यह देखते हैं कि 17% के स्थिर रिस्क पर हमें अधिकतम रिटर्न कितना मिल सकता है, इसके लिए हमें अपने ऑब्जेक्टिव को अधिकतम (maximize) एक्सपेक्टेड रिटर्न पर सेट करना होगा। नीचे उसी को हाईलाइट किया गया है

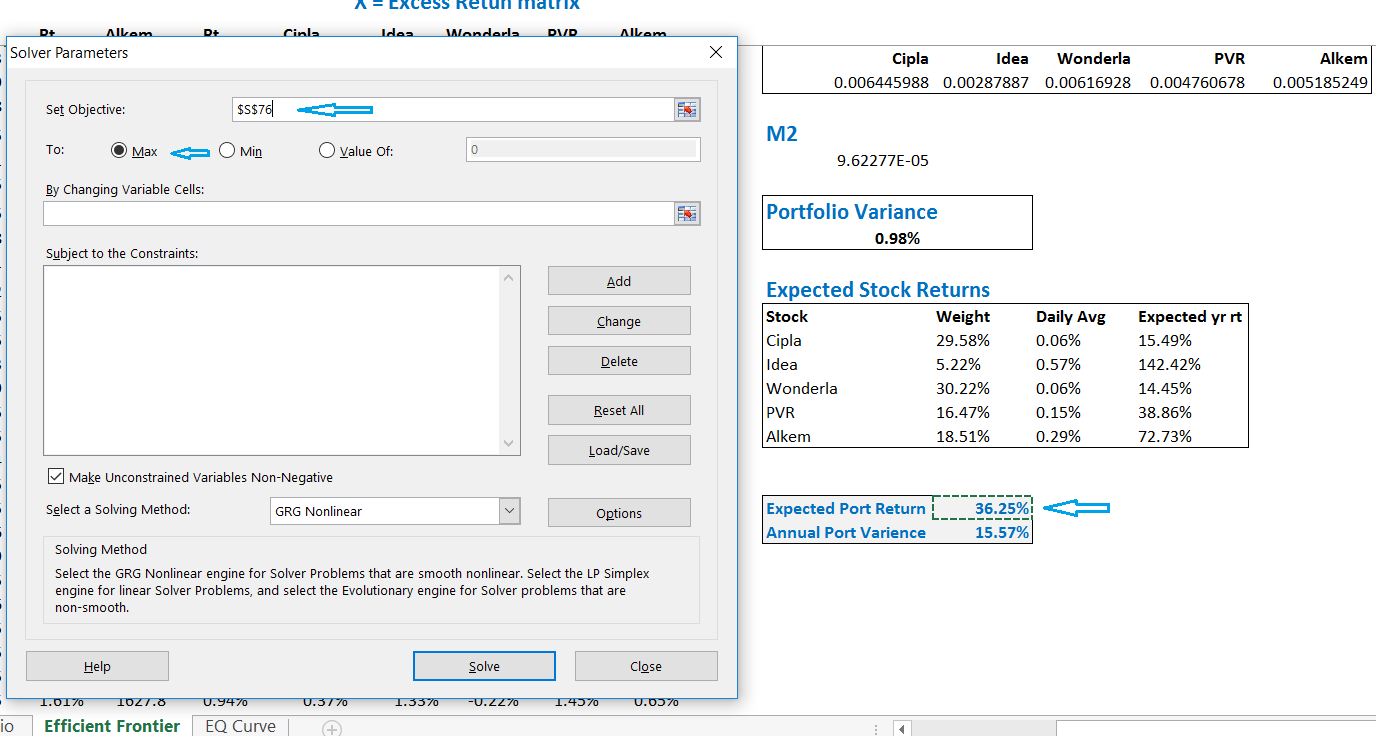

कदम 3 – वजन का चुनाव

अब हमें सॉल्वर टूल को ये बताना होगा कि हम पोर्टफोलियो के निवेश के वजन को इस तरह से ऑप्टिमाइज करना चाहते हैं जिससे रिटर्न अधिकतम हो सके। ये वैसा ही है जैसा हमने पिछले अध्याय में किया था।

ध्यान दीजिए कि यहां पर वजन वैरिएबल सेल (variable cell) हैं।

कदम 4 – सीमा तय करना

ये ऑप्टिमाइजेशन का महत्वपूर्ण हिस्सा है। यहां पर हम सीमा तय करते हैं। हम सॉल्वर को बताएंगे कि हमें रिस्क को 17% पर स्थिर रखते हुए रिटर्न को अधिकतम पर ले जाना है और इसके लिए निवेश के वजन को बदला जा सकता है और इसके लिए हम दो सीमाएं लगा रहे हैं-

- निवेश का कुल वजन 100% होना चाहिए।

- पोर्टफोलियो का रिस्क 17% पर स्थिर रहना चाहिए।

कन्स्ट्रेंट का सेक्शन अब ऐसा दिखेगा।

सीमाएं तय करने और बाकी पैरामीटर सेट करने के बाद अब हम सॉल्व का बटन दबा सकते हैं जिससे हमें 17% रिस्क पर अधिकतम रिटर्न और निवेश के वजन पता चल सकें।

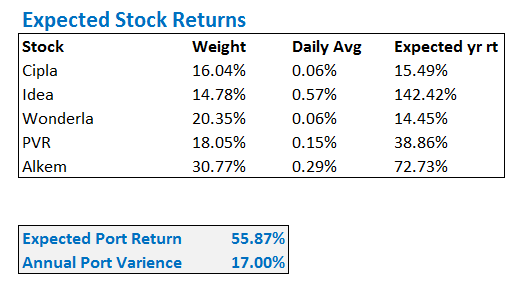

ऑप्टिमाइजेशन करने के बाद हमें ये नतीजा मिलता है –

अगर पोर्टफोलियो वैरियंस 17% पर स्थिर है तो हमारे लिए अधिकतम संभावित रिटर्न 55.87% होगा। इस हिसाब से हर स्टॉक का वजन भी ऊपर दिखाया गया है। ध्यान दीजिए कि हर स्टॉक का वजन उस वजन के मुकाबले कितना बदला है जो कि मिनिमम वैरीयंस पोर्टफोलियो में था।

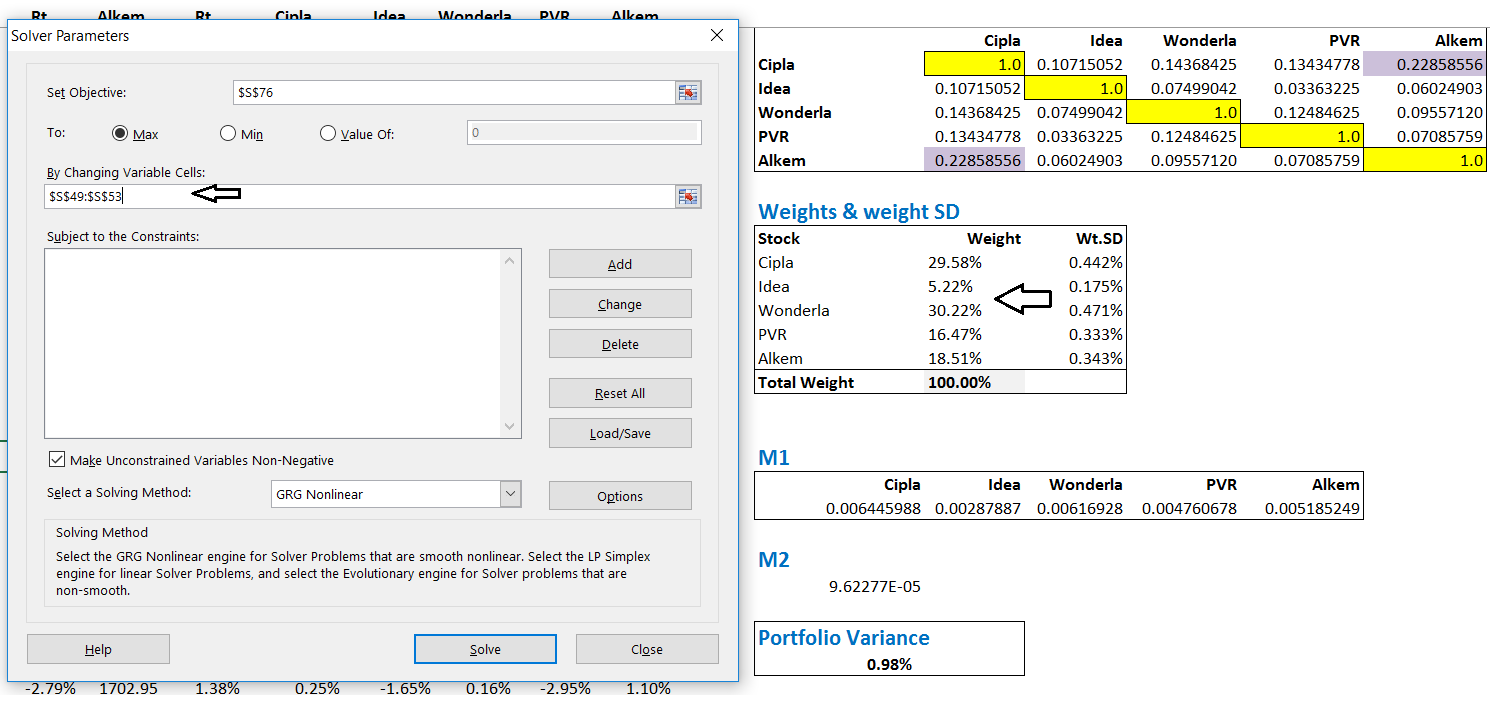

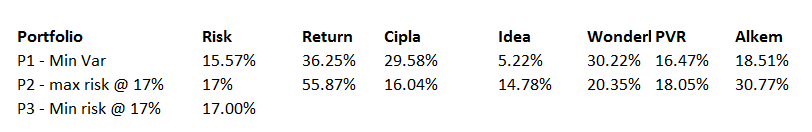

अब हम आगे बढ़ते हैं और देखते हैं कि इस रिस्क पर यानी 17% रिस्क पर न्यूनतम रिटर्न कितना मिल सकता है। हम आगे बढ़ें, इससे पहले मैं आपको एक बार वो टेबल दिखा देता हूं जो कि मैं अलग-अलग पोर्टफोलियो के लिए बना रहा हूं जिसमें उसके वजन और अलग-अलग रिस्क और रिटर्न को दिखाया गया है।

अब हम पोर्टफोलियो 3 (P3) पर काम कर रहे हैं जिसमें 17% रिस्क पर न्यूनतम रिटर्न दिखेगा। नीचे सॉल्वर टूल में सब कुछ लोड कर दिया गया है, बस ऑप्टिमाइज करना बाकी है।

ध्यान दीजिए कि यहां पर बाकी किसी वेरिएबल में कोई बदलाव नहीं हुआ है। सिर्फ ऑब्जेक्टिव को मैक्सिमाइज की जगह पर मिनिमाइज करने में बदला गया है। ऑप्टिमाइजेशन के बाद रिटर्न न्यूनतम होकर 18.35% हो गया है। तो एक दिए हुए या स्थिर रिस्क वाली स्थिति के लिए हमने दो अलग-अलग पोर्टफोलियो बना लिए हैं जो कि अलग-अलग रिटर्न दे रहे और इसके लिए हमने सिर्फ निवेश के वजन को बदला है।

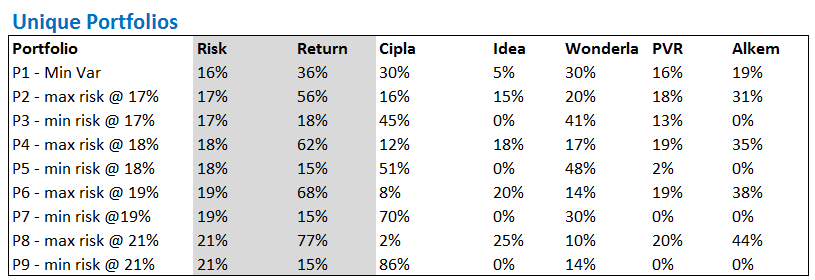

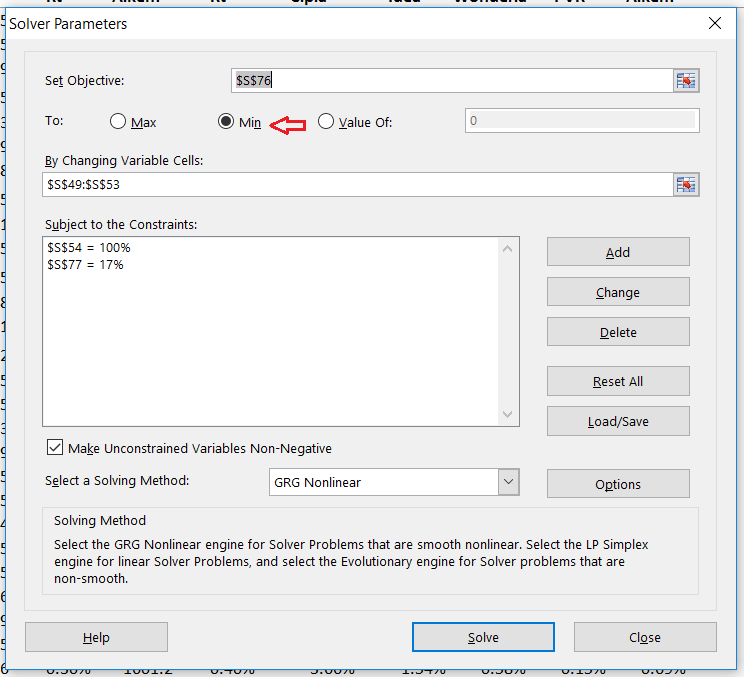

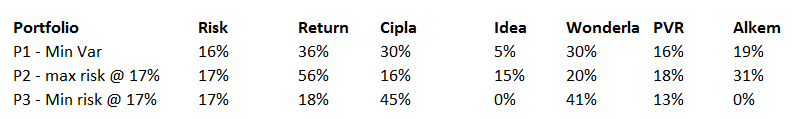

अब तक हमने इन तीन अलग-अलग पोर्टफोलियो को बनाया है।

फिर से याद दिला दूं कि P1 मिनिमम वैरियंस पोर्टफोलियो है, P अधिकतम रिस्क @17% और P3 न्यूनतम रिस्क @17% पोर्टफोलियो है।

9.3 – एफिशिएंट फ्रंटियर

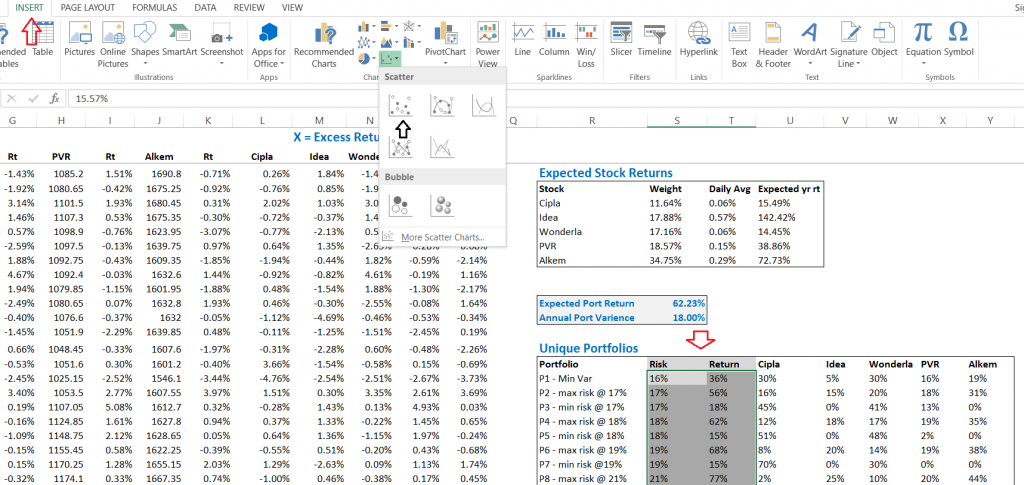

जैसा कि हम पहले चर्चा कर चुके हैं, हम रिस्क को थोड़ा और ऊपर बढ़ा सकते हैं, 18%, 19%, शायद 21% या कुछ भी, और उस हिसाब से न्यूनतम और अधिकतम रिटर्न को देख सकते हैं। हमें ऐसा इसलिए करना है क्योंकि हमें अंत में रिस्क और रिटर्न का एक स्कैटर प्लॉट बनाना है और उसके गुणों की जांच करना है। मैंने अलग-अलग रिस्क के स्तर के लिए पोर्टफोलियो को ऑप्टिमाइज कर लिया है और हर स्तर पर मैंने न्यूनतम और अधिकतम रिटर्न को भी निकाल लिया है। ध्यान रखिए कि यहां पर मैंने दशमलव हटा दिए हैं जिससे कि टेबल ज्यादा साफ-सुथरी दिखाई दे।

अगर आप ध्यान देंगे तो आपको दिखेगा कि मैंने हर पोर्टफोलियो के लिए रिस्क और रिटर्न को हाईलाइट किया हुआ है। अब हम आगे बढ़ते हैं और एक स्कैटर प्लॉट पर इसको प्लॉट करते हैं और देखते हैं कि हमें क्या नतीजा मिलता है।

स्कैटर प्लॉट पर इसको प्लॉट करने के लिए आपको सभी डेटा बिंदुओं को सिलेक्ट करना होगा और उसके बाद इन्सर्ट रिबन (insert ribbon) के तहत स्कैटर प्लॉट को सेलेक्ट करना होगा। ये ऐसा दिखेगा –

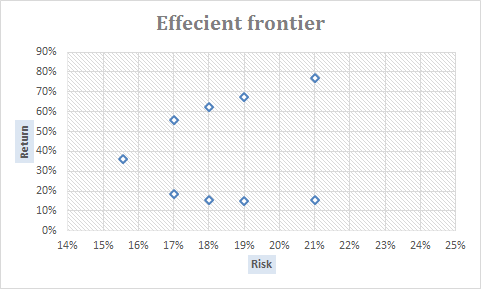

जब आप स्कैटर प्लॉट पर क्लिक करेंगे तो आपको प्लॉट दिखेगा। ये कुछ ऐसा नजर आएगा। मैंने ग्राफ को अच्छा दिखाने के लिए उसमें सुधार किया है।

जो कर्व आपको दिखाई दे रहा है उसको इस पोर्टफोलियो का एफिशिएंट फ्रंटियर (Efficient Frontier) कहा जाता है। इससे हमें क्या समझ में आ रहा है और यह इतना महत्वपूर्ण क्यों है? इसकी कुछ वजहें हैं, आइए नजर डालते हैं –

- जैसा कि आप देख सकते हैं कि X एक्सिस पर रिस्क को दिखाया गया है और Y एक्सिस पर रिटर्न को दिखाया गया है।

- सबसे बाई तरफ वाले बिंदु से शुरू करें जो कि सब बिन्दुओं से थोड़ा अलग दिखाई दे रहा है वह बिंदु मिनिमम वैरीयंस पोर्टफोलियो (minimum variance portfolio) को दिखाता है। हमें पता है कि इस पोर्टफोलियो का रिस्क 15.57% और रिटर्न 36.25% है।

- इसके बाद हम फोकस करते हैं 17% रिस्क वाले बिन्दु पर। यहां पर आपको दो प्लॉट दिखाई देंगे, एक 18.35% पर और दूसरा 55.87% पर, यह क्या बताते हैं?

- यह हमें बताता है कि 17% रिस्क पर (या जब हम इसे 17% रिस्क पर स्थिर रखना चाहें तो) इस पोर्टफोलियो का सबसे अच्छा रिटर्न 55.87% हो सकता है।

- इस पोर्टफोलियो का सबसे खराब रिटर्न होगा 18.35%

- सीधे शब्दों में कहें तो, जब आप अपने रिस्क को एक ऐसे स्तर पर स्थिर कर देते हैं जो आपके लिए आरामदायक है तो आपको अपने रिटर्न को अधिकतम पर ले जाने की कोशिश करनी चाहिए

- 18.35% और 55.87% के बीच में (जब हमने रिस्क को 17% पर स्थिर कर दिया है) और कई पोर्टफोलियो बनाए जा सकते हैं जो कि अधिकतम और न्यूनतम रिटर्न के बीच में कहीं होंगे। यह सभी पोर्टफोलियो इनएफिशियेंट (inefficient) माने जाते हैं और इन में सबसे खराब पोर्टफोलियो मिनिमम रिटर्न यानी सबसे कम रिटर्न वाला पोर्टफोलियो को माना जाता है।

- तो, एक निवेशक के तौर पर आपको रिटर्न को अधिकतम करने की कोशिश करनी चाहिए, खासकर तब जब आपको पता है कि आप कितना रिस्क लेने को तैयार हैं।

- इसी तरीके के नतीजे आप 18% और 19% या 21% के रिस्क पर भी देख सकते हैं।

- सबसे अच्छा संभावित पोर्टफोलियो यानी एफिशिएंट (Efficient ) पोर्टफोलियो हमेशा मिनिमम वैरीयंस पोर्टफोलियो की लाइन के ऊपर होगा। इस लाइन को नीचे हाईलाइट किया गया है।

तो एक निवेशक के तौर पर आपको हमेशा एक ऐसा पोर्टफोलियो बनाने की कोशिश करनी चाहिए जो एफिशिएंट फ्रंटियर पर हो, और जैसा कि अब तक आपको समझ में आ गया होगा कि ऐसा पोर्टफोलियो बनाने के लिए आपको सिर्फ अपने निवेश के वजन को पोर्टफोलियो ऑप्टिमाइजेशन के नतीजे के आधार पर बदलना होगा।

जब आप पैसे पर रिस्क ले रहे हैं तो आप जरूर चाहते होंगे कि आपको सबसे अच्छा रिटर्न मिले। ऊपर का कर्व हमें यही बताता है। यह हमें ज्यादा एफिशिएंट पोर्टफोलियो बनाने के लिए प्रेरित करता है।

अगले अध्याय में हम वैल्यू एट रिस्क (value at risk) के सिद्धांत पर नजर डालेंगे और फिर एक ट्रेडर के नजरिए से रिस्क को समझने की कोशिश करेंगे।

इस अध्याय में इस्तेमाल की गयी एक्सेल शीट को आप यहां से डाउनलोड- download कर सकते हैं।

इस अध्याय की मुख्य बातें

- हर स्टॉक के अलग-अलग निश्चित वजन वाला हर पोर्टफोलियो एक नया पोर्टफोलियो माना जाता है

- जब हम रिस्क को एक स्तर पर निश्चित कर देते हैं तो हम अपने पोर्टफोलियो को ऑप्टिमाइज करके उससे न्यूनतम और अधिकतम रिटर्न का पोर्टफोलियो बना सकते हैं

- न्यूनतम रिटर्न और अधिकतम रिटर्न वाले पोर्टफोलियो (रिस्क के एक निश्चित स्तर के लिए) के बीच में कई और नए पोर्टफोलियो बनाए जा सकते हैं

- रिस्क और रिटर्न का स्कैटर प्लॉट (Scatter Plot) हमें एक एफिशिएंट फ्रंटियर (Efficient Frontier) बना कर देता है

- किसी एक दिए गए स्तर के रिस्क पर सबसे अच्छा पोर्टफोलियो वो होता है जो कि एफिशिएंट फ्रंटियर पर बना हो। बाकी सभी पोर्टफोलियो अयोग्य यानी इनएफिशियेंट (inefficient) माने जाते हैं

Thankyou sir…one more thing…agr mai NRML position ko indtraday mai sqauareoff krdu…bina apni position(NML to MIS) convert kare …toh kite mai extra chages toh nahi hote

Hi..need your suggestions…agr mai equal weightage 5%each ke sath 20Stocks(combination of different indices and different sectors) mai invest karu …picking stocks only by technical analysis.. is this a good way …ya aesa karna thik nahi rahega

Thats ok. What you are doing is building a diversified portfolio.

we have taken 5 stocks in on time, my question is can we take 10-20 or more stocks at one time

Bhai ka English ko 100 topo ki salami 👀🤡😂

This is very good learning material

Of stock market field who carier want can You suggest me stock market Analyst how the education and any course available because I want carier in this field

Happy learning 🙂