18.1- ट्रेडिंग रेंज (Trading Range)

डबल और ट्रिपल फॉर्मेशन के बाद अगला मुद्दा रेंज वाला बाजार है। ट्रेडिंग रेंज बाजार का एक बहुत महत्वपूर्ण हिस्सा है। जब बाजार में कीमत बहुत समय तक ऊपर या नीचे के एक दायरे में घूमती रहती है तो कहते हैं कि बाजार एक रेंज में है। इसमें बाजार बार-बार ऊपर और नीचे एक निश्चित कीमत तक ही जाता है और उसके आगे नहीं बढ़ता है। इस तरह के बाजार में कोई नया ट्रेंड नहीं बन रहा होता है इसलिए इसे साइडवेज बाजार (Sideways market or Sideways drift) भी कहते हैं। ऐसा इसलिए होता है कि बेचने वाला और खरीदने वाला दोनों ही बाजार की अगली दिशा के बारे में बहुत ही निश्चित नहीं होते हैं। इस तरह का बाजार लंबे समय के निवेशक को थोड़ा सा निराश करता है।

लेकिन ऐसे बाजार में ट्रेड करने के बहुत सारे मौके मिलते हैं और यह मौके दोनों ही तरफ होते हैं– ऊपर की तरफ के ट्रेड के भी और नीचे की तरफ के ट्रेड के भी। ऐसे बाजार में अपसाइड यानी बढोत्तरी का मौका ऊपर रेजिस्टेंस (Resistance) तक होता है और डाउनसाइड या गिरावट का मौका नीचे सपोर्ट तक, इसीलिए इसे रेंज बाउंड मार्केट कहते हैं। इसे ट्रेडर्स का मार्केट भी कहते हैं जहां पर बेचने वाले और खरीदने वाले दोनों के लिए बहुत सारे मौके होते हैं।

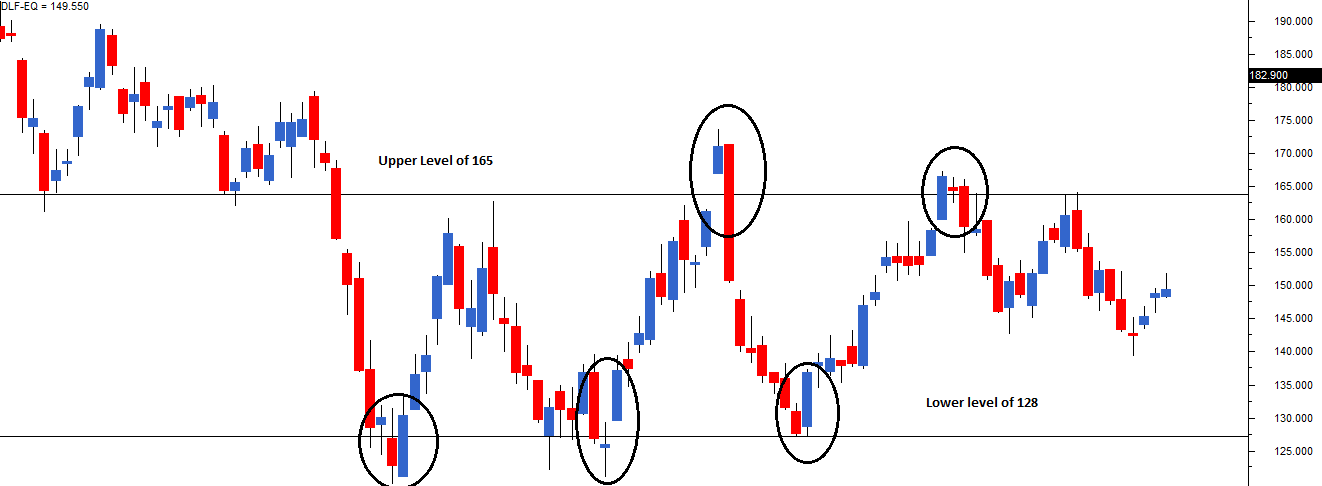

नीचे के चार्ट में आप एक स्टॉक की चाल को रेंज में देख सकते हैं:

जैसा कि आप देख सकते हैं कि स्टॉक ने 165 के ऊपरी स्तर को और 128 के निचले स्तर को कई बार छुआ और इसी दायरे में ट्रेड करता रहा। ऊपर और नीचे के स्तर के बीच के क्षेत्र को विड्थ ऑऱ रेंज (Width of range) यानी रेंज की चौड़ाई कहते हैं। ऐसे बाजार में सबसे आसान ट्रेड यह होता है कि आप नीचे सपोर्ट के पास यानी निचले स्तर के पास खरीदें और ऊपर रेजिस्टेंस स्तर के पास बेच दें। आप चाहे तो ऊपर के स्तर पर शॉर्ट भी कर सकते हैं और वापस नीचे के स्तर पर आकर खरीद सकते हैं।

आप ध्यान दें तो आपको दिखेगा कि ऊपर का चार्ट एक कैंडलस्टिक और डॉउ थ्योरी के मिलने का एक अच्छा उदाहरण है। बायीं तरफ से घेरे गए कैंडल पर ध्यान दीजिए।

- बुलिश एनगल्फिंग पैटर्न आपको लांग की सलाह दे रहा है।

- मार्निंग दोजी स्टार एक लांग का संकेत है।

- बेयरिश एनगल्फिंग पैटर्न शॉर्ट का संकेत है।

- बेयरिश हरामी पैटर्न भी शॉर्ट की सलाह दे रहा है।

एक शॉर्ट टर्म ट्रेडर को यह मौका चूकना नहीं चाहिए क्योंकि इसको पहचानना बहुत ही ज्यादा आसान है। बाजार में एक रेंज कुछ हफ्तों से लेकर कुछ सालों तक भी रह सकती है। जितना ही लंबा रेंज का समय होगा उस रेंज की चौड़ाई उतनी ही ज्यादा होगी।

18.2- रेंज ब्रेक आउट (The range breakout)

एक रेंज में बहुत समय तक रहने के बाद कभी-कभी स्टॉक उस रेंज को तोड़ देते हैं। इसको समझने के पहले एक बार यह देख लेते हैं कि आखिर स्टॉक एक रेंज में रहते क्यों हैं।

स्टॉक के एक रेंज में ट्रेड करने की दो वजह हो सकती हैं:

- जब स्टॉक को चलाने वाले कोई महत्वपूर्ण फंडामेंटल संकेत नहीं होते हैं– जब किसी स्टॉक में तिमाही या सालाना नतीजों का ऐलान, नए प्रोडक्ट का लांच, नए बाजार में घुसने का ऐलान, मैनेजमेंट में बदलाव, ज्वाइंट वेंचर का ऐलान, मर्जर, एक्विजिशन (Merger,Acquisition ) जैसा कुछ ट्रिगर नहीं होता । जब कोई अच्छी या बुरी खबर कंपनी के बारे में नहीं होती है तो शेयर आमतौर पर एक ट्रेडिंग रेंज में रहते हैं। अगर कोई महत्वपूर्ण संकेत ना बन रहे हों तो रेंज काफी लंबे समय तक रह सकती है।

- किसी बड़े ऐलान के इंतजार में– जब बाजार किसी कंपनी के ऐसे बड़े ऐलान की उम्मीद कर रहा होता है जिससे शेयर ऊपर या नीचे जा सकता हो तो बाजार तब तक एक रेंज में रहता है जब तक उस ऐलान का इंतजार रहता है क्योंकि बाजार के कारोबारी कोई कदम नहीं उठाना चाहते। हालांकि इस तरह के रेंज में स्टॉक कम समय के लिए ही रहता है, तभी तक जब तक वो ऐलान हो नहीं जाता।

एक रेंज में रहने के बाद स्टॉक उस रेंज को तोड़ भी सकता है। रेंज ब्रेकआउट आमतौर पर एक नई दिशा या नए ट्रेंड की ओर इशारा करता है। रेंज ब्रेक आउट की दिशा क्या होगी यह उस पर निर्भर करता है कि बाजार में होने वाला अगला इवेंट कैसा है और उसका नतीजा क्या निकलता है। इसलिए हमेशा ब्रेकआउट अपनी दिशा से ज्यादा महत्वपूर्ण होता है क्योंकि ब्रेकआउट ट्रेड करने के मौके देता है।

एक ट्रेडर हमेशा लांग पोजीशन लेगा जब स्टॉक अपने रेजिस्टेंस लेवल को ब्रेक करता है या तोड़ता है और ट्रेडर शार्ट जाएगा जब शेयर की कीमत अपने सपोर्ट लेवल के नीचे जाती है।

रेंज को आप एक ऐसे प्रेशर वाले चेंबर के तौर पर भी देख सकते हैं जहां हर एक दिन प्रेशर बढ़ता जा रहा है और पहला मौका मिलते ही वह प्रेशर बहुत ही ज्यादा तेजी के साथ बाहर निकलता है। जिसकी वजह से ब्रेकआउट होता है लेकिन कई बार ट्रेडर को फॉल्स ब्रेकआउट (False Breakout) यानी नकली ब्रेकआउट से बचना चाहिए।

एक फॉल्स ब्रेकआउट तब होता है जब ट्रिगर इतना मजबूत ना हो कि वह स्टॉक को एक किसी एक दिशा में ले जा सके। आसान भाषा में कहें तो यह फॉल्स ब्रेकआउट तब होता है जब किसी छोटी घटना को ट्रिगर मान कर रिटेल यानी छोटे निवेशक ट्रेड करने लगते हैं। आमतौर पर फॉल्स ब्रेकआउट में वॉल्यूम काफी कम होती है क्योंकि स्मार्ट मनी इसमें हिस्सेदार नहीं होती। फॉल्स ब्रेकआउट के बाद स्टॉक वापस अपने रेंज में चला जाता है।

एक ब्रेकआउट में दो शर्तों का पूरा होना जरूरी होता है:

- वॉल्यूम हाई यानी ज्यादा हो

- ब्रेकआउट के बाद मोमेंटम (Momentum) यानी कीमत में बदलाव की रफ्तार काफी ज्यादा हो

नीचे चार्ट को देखें

यहां इस स्टॉक ने तीन बार रेंज से ब्रेक आउट करने की कोशिश की लेकिन पहली दो बार फॉल्स ब्रेकआउट थे यानी नकली ब्रेकआउट थे। पहला ब्रेकआउट जो बायीं तरफ के पहले घेरे में है उसमें वॉल्यूम काफी कम थे और उसका मोमेंटम (Momentum) यानी तेजी भी कम थी। दूसरे ब्रेकआउट में वॉल्यूम तो था लेकिन उसमें मोमेंटम यानी गति नहीं थी। लेकिन तीसरा ब्रेकआउट एक सही ब्रेकआउट था जिसमें हाई वॉल्यूम और हाई मोमेंटम था।

18.3 – रेंज ब्रेकआउट में ट्रेडिंग (Trading the the range breakout)

जैसे ही कोई स्टॉक अपने रेंज से ब्रेकआउट करता है और साथ में उसमें अच्छे वॉल्यूम भी होते हैं तो ट्रेडर उस शेयर को तुरन्त खरीदते हैं। अच्छा वॉल्यूम रेंज ब्रेकआउट की सिर्फ एक शर्त को पूरा करता है लेकिन ट्रेडर के पास इसको जानने का कोई तरीका नहीं होता है कि मोमेंटम बनता रहेगा या नहीं बनेगा, इसलिए ट्रेडर को रेंज ब्रेकआउट के ट्रेड में हमेशा एक स्टॉपलॉस रखना चाहिए।

उदाहरण के तौर पर मान लीजिए कि एक स्टॉक 128 और 165 की रेंज में ट्रेड कर रहा है। स्टॉक अपने रेंज को तोड़ता है और 165 से ऊपर जाकर 170 पर ट्रेड करने लगता है ऐसे में ट्रेडर के लिए सलाह यह होगी कि वह 170 पर लांग तो जाए लेकिन 165 का स्टॉपलॉस जरूर रखे। या फिर यह मान लीजिए कि स्टॉक 128 के रेंज को नीचे की तरफ तोड़ता है और 123 पर ट्रेड करने लगता है ऐसे में ट्रेडर 123 पर शॉर्ट तो जा सकता है लेकिन उसे 128 का स्टॉपलॉस जरूर रखना चाहिए।

ट्रेड शुरू करने के बाद अगर ब्रेकआउट सही निकलता है तो ट्रेडर उम्मीद कर सकता है कि कम से कम रेंज की चौड़ाई के बराबर का मूव तो मिलेगा। उदाहरण के तौर पर 168 के ब्रेकआउट में कम से कम टारगेट 43 प्वाइंट का होना चाहिए क्योंकि रेंज की चौड़ाई 168–125 = 43 है। इसका मतलब हुआ कि टारगेट हुआ 168+43=211

18.4- फ्लैग फॉर्मेशन (The Flag formation)

आमतौर पर फ्लैग फॉर्मेशन तब होता है जब एक स्टॉक लगातार तेज रैली में एक वर्टिकल यानी सीधी रेखा में ऊपर की तरफ कीमत में बढ़ोतरी दिखाता है। फ्लैग फॉर्मेशन आमतौर पर एक बहुत बड़ा मूव होता है इसमें बाद में 1 एक छोटा सा करेक्शन भी होता है। करेक्शन के इस फेज में कीमत आमतौर पर दो समांतर रेखाएं बनाती है। फ्लैग फॉर्मेशन आमतौर पर आयताकार आकार बनाता है और वह एक डंडे पर लगे हुए झंडे की तरह दिखाई देता है। इसमें कीमत की गिरावट 5 दिन से 15 दिन तक चल सकती है।

कीमत में रैली और उसके बाद कीमत में गिरावट एक के बाद एक इस तरह से होती हैं जिससे फ्लैग फॉर्मेशन बनता है। जब एक फ्लैग बनता है तो स्टॉक आमतौर पर अचानक तेजी दिखाता है और ऊपर की तरफ भागता है।

अगर कोई ट्रेडर किसी एक शेयर को खरीदने का मौका चूक जाता है तो फ्लैग फॉर्मेशन उस ट्रेडर को वह मौका दोबारा देता है लेकिन ट्रेडर को अपनी पोजीशन लेने में तेजी दिखानी होगी क्योंकि स्टॉक काफी तेजी से फिर से ऊपर जाता है। आप ऊपर के चार्ट में इसे देख सकते हैं।

फ्लैग फॉर्मेशन के पीछे का तर्क बहुत ही सीधा है। स्टॉक की अचानक तेज रैली बाजार के खिलाड़ियों को प्रॉफिट बुक करने यानी मुनाफा कमाने का मौका देती है। आमतौर पर रिटेल निवेशक, जो स्टॉक में आई तेजी से खुश होते हैं, अपना प्रॉफिट बुक करते हैं और शेयर बेचते हैं इसी वजह से शेयर की कीमतें कुछ नीचे जाती हैं लेकिन चूंकि केवल रिटेल निवेशक ही शेयर बेच रहे होते हैं इसलिए वॉल्यूम काफी कम होता है। स्मार्ट मनी अभी भी शेयर में निवेशित रहती है और इसलिए बाजार में माहौल पॉजिटिव ही रहता है। इसीलिए कई ट्रेडर इसे एक मौके के तौर पर देखते हैं और शेयर खरीदना शुरू कर देते हैं जिसकी वजह से शेयर में फिर से एक तेज रैली आती है।

18.5- रिवार्ड टू रिस्क रेश्यो ( The Reward to Risk Ratio)

रिवार्ड टू रिस्क रेश्यो (RRR) का सिद्धांत केवल डॉउ थ्योरी के लिए नहीं है बल्कि यह पूरे बाजार के लिए होता है। वैसे तो इसे बाजार के ट्रेडिंग सिस्टम और रिस्क मैनेजमेंट के तहत समझाया जाना चाहिए था लेकिन इसका उपयोग हर तरीके के सौदे में होता है, टेक्निकल एनालिसिस पर आधारित ट्रेडिंग हो या फंडामेंटल के आधार पर होने वाला निवेश हो। इसीलिए हम RRR को यहां पर समझने की कोशिश कर रहे हैं।

रिवार्ड टू रिस्क रेश्यो (RRR) की गणना करना आसान है। नीचे दिए गए एक शॉर्ट टर्म लांग ट्रेड के आंकड़े देखिए:

एन्ट्री (Entry) : 55.75

स्टॉपलॉस : 53.55

टारगेट : 57.20

चूंकि ये एक शॉर्ट टर्म ट्रेड है इसलिए ये ठीक दिख रहा है लेकिन इसे कुछ गहराई से देखते हैं:

ट्रेडर कितना रिस्क ले रहा है? : (एन्ट्री – स्टॉपलॉस) यानी 55.75-53.25=2.2

ट्रेडर को रिवार्ड कितना मिल सकता है: (एक्जिट–एन्ट्री) 57.2-55.75=1.45

इसका मतलब है कि 1.45 के रिवार्ड के लिए ट्रेडर 2.2 का रिस्क ले रहा है यानी रिवार्ड टू रिस्क रेश्यो (RRR) 1.45/2.2= 0.65 है। इसका मतलब ये अच्छा ट्रेड नहीं है।

एक अच्छे सौदे को एक अच्छे रिवार्ड टू रिस्क रेश्यो (RRR) से पहचाना जा सकता है। एक सौदे में अगर आप 1 रुपये का रिस्क ले रहे हैं तो आपका रिवार्ड कम से कम 1.3 रुपये होना चाहिए, नहीं तो ये रिस्क नहीं लेना चाहिए।

उदाहरण के लिए इस सौदे पर नजर डालिए:

एन्ट्री : 107

स्टॉपलॉस : 102

टारगेट : 114

इस ट्रेड में ट्रेडर का रिस्क ₹5 (107-102) का है जबकि उसको रिवार्ड की उम्मीद है ₹7 (114-107) यहां RRR 7/5= 1.4 हुआ मतलब यह हुआ कि हर एक रुपये के रिस्क पर ट्रेडर को 1.4 रुपये के रिवार्ड की उम्मीद है। मतलब सौदा बुरा नहीं है।

हर ट्रेडर को अपने रिस्क लेने की क्षमता के आधार पर अपना रिवार्ड टू रिस्क रेश्यो (RRR) तय करना चाहिए। व्यक्तिगत तौर पर मैं कभी भी 1.5 से कम के RRR वाले सौदे नहीं करता हूं। कुछ एग्रेसिव ट्रेडर तो एक रुपये के रिवार्ड टू रिस्क रेश्यो (RRR) पर भी सौदे कर लेते हैं । यानी एक रुपये का रिस्क लेते हैं एक रुपये का रिवार्ड पाने के लिए। कुछ का मानना है कि RRR कम से कम 1.25 होना चाहिए। जो ट्रेडर्स सेफ खेलना चाहते हैं वह 2 से ऊपर का RRR खोजते हैं इसका मतलब वह ₹1 का रिस्क लेते हैं और ₹2 के रिवार्ड की तलाश करते हैं।

हर ट्रेड को RRR के हिसाब से भी देखना चाहिए। कम RRR वाले सौदे के लिए रिस्क लेना बुद्धिमानी नहीं है। ट्रेड का एक अच्छा मौका भी छोड़ देना चाहिए अगर RRR अच्छा नहीं है तो।

समझने के लिए इस स्थिति की कल्पना करें:

एक ट्रेड के ऊपरी सिरे पर बेयरिश एनगल्फिंग पैटर्न बनता है, जहां बेयरिश एनगल्फिंग पैटर्न बन रहा है वहीं पर डबल टॉप फॉर्मेशन भी हो जाता है। वॉल्यूम भी अच्छा है, पिछले 10 दिन के एवरेज वॉल्यूम से 30 परसेंट ज्यादा वॉल्यूम है। बेयरिश एनगल्फिंग पैटर्न के हाई के पास चार्ट में मीडियम टर्म सपोर्ट भी दिख रहा है।

यहां एक शॉर्ट ट्रेड के लिए सारे अच्छे संकेत हैं, मान लीजिए कि ट्रेड ऐसा बनता है :

एन्ट्री : 765.67

स्टॉपलॉस : 772.85

टारगेट : 758.5

रिस्क : 7.18 (772.85-765.67) या (स्टॉप लॉस –एन्ट्री)

रिवार्ड : 7.17 (765.67-758.5) या (एन्ट्री–एक्जिट)

RRR : 7.17/7.18= 1 (लगभग)

जैसा कि मैं पहले ही कह चुका हूं कि मैं RRR का बहुत कड़ाई से पालन करता हूं और मेरे लिए ये कम से कम 1.5 होना ही चाहिए। इसलिए मेरे हिसाब से, सौदा बहुत अच्छा दिखने के बाद भी इसे छोड़ देना चाहिए।

अब आपको समझ आ गया होगा कि चेकलिस्ट में RRR का होना जरूरी है।

18.6 – टेक्निकल एनालिसिस के चेकलिस्ट

टेक्निकल एनालिसिस के महत्वपूर्ण मुद्दों पर चर्चा करने के बाद अब हमारे लिए समय है कि हम अपने चेकलिस्ट को फिर से देखें और उस को अंतिम रूप दें। जैसा कि आपने अब तक अनुमान लगा लिया होगा कि डॉउ थ्योरी भी चेक लिस्ट का हिस्सा है क्योंकि यह ट्रेड की पुष्टि करने के लिए एक और संकेत देता है।

- स्टॉक को ऐसा कैंडलस्टिक बनाना चाहिए, जो पहचान में आए।

- S&R से ट्रेड की पुष्टि होनी चाहिए, स्टॉप लॉस S&R के करीब होना चाहिए।

- एक लांग ट्रेड में पैटर्न का लो, सपोर्ट के पास होना चाहिए

- एक शॉर्ट ट्रेड में पैटर्न का हाई, रेजिस्टेंस के पास होना चाहिए

- वॉल्यूम से पुष्टि होनी चाहिए

- बेचने के दिन और खरीदने के दिन वॉल्यूम औसत से ऊपर होना चाहिए

- कम वॉल्यूम भरोसा नहीं देते, ऐसे में ट्रेड छोड़ सकते हैं

- ट्रेड को डॉउ थ्योरी के नजरिए से भी देखें

- प्राइमरी और सेकेंडरी ट्रेंड

- डबल और ट्रिपल फॉर्मेशन और रेंज

- डॉउ फार्मेशन को पहचानें

- इंडिकेटर से भी पुष्टि करें

- अगर इंडिकेटर आपकी योजना की पुष्टि करें तो ट्रेड के साइज को बढ़ाएं

- अगर इंडिकेटर आपकी योजना की पुष्टि ना करें तो अपनी योजना के मुताबिक चलें

- RRR अच्छा होना चाहिए

- अपनी रिस्क लेने की क्षमता के मुताबिक अपना RRR तय करें

- एक नए ट्रेडर को सुरक्षा के लिए, RRR जितना संभव हो उतना ऊपर रखना चाहिए

- एक एक्टिव ट्रेडर को मेरे हिसाब से 1.5 का RRR रखना चाहिए

जब भी आप एक ट्रेड का मौका पहचानते हैं हमेशा कोशिश कीजिए कि अपने ट्रेड को डॉउ थ्योरी के दृष्टिकोण से भी देखें। अभी आप अगर एक लांग ट्रेड लेना चाहते हैं जिसको आपने कैंडलस्टिक के आधार पर बनाया है तो ध्यान से देखें कि प्राइमरी और सेकेंडरी ट्रेंड क्या बता रहे हैं। अगर प्राइमरी ट्रेंड बुलिश है तो एक अच्छा संकेत है लेकिन अगर सेकेंडरी ट्रेंड चल रहा है, जो कि आमतौर पर प्राइमरी ट्रेंड की विरोध में होता है, तो आपको दोबारा सोचना चाहिए कि अपना लांग ट्रेड लेना है या नहीं क्योंकि यह ट्रेड मौजूदा ट्रेंड के विपरीत होगा।

अगर आप ऊपर दिखाए गए चेक लिस्ट के हिसाब से चलते हैं और मानते हैं कि यह महत्वपूर्ण है तो मैं आपको कह सकता हूं कि आपकी ट्रेडिंग की कुशलता और ज्यादा बढ़ जाएगी। इसलिए अगली बार जब भी ट्रेड करें तो आप कोशिश करें कि ऊपर दिए गए चेकलिस्ट के हिसाब से ही हो। और कुछ हो या ना हो कम से कम इतना तो जरूर होगा कि आपका ट्रेड एक अच्छे तर्क पर आधारित होगा।

18.7- अब आगे क्या (What next?)

हमने टेक्निकल एनालिसिस से जुड़े बहुत सारे मुद्दों पर इस मॉड्यूल में चर्चा कर ली है। मैं व्यक्तिगत तौर पर आपको भरोसा दिलाना चाहता हूं कि इस मॉड्यूल में हमने जिन मुद्दों पर चर्चा की है उसके आधार पर आप टेक्निकल एनालिसिस में काफी मजबूत हो जाएंगे। ऐसा हो सकता है कि आपको लगे कि और भी बहुत सारे पैटर्न और इंडिकेटर हैं जिनके बारे में या चर्चा नहीं की गई है और उन पर आपको ज्यादा जानना चाहिए, लेकिन मैं कहना चाहता हूं कि अगर हमने किसी मुद्दे पर चर्चा नहीं की है तो इसका कोई खास वजह होगी इसलिए आप भरोसा रखें कि आपके काम की सारी जानकारी या टेक्निकल एनालिसिस से जुड़ी काम की सारी जानकारी यहां दी गई है। अगर आप इन सारे मुद्दों को ठीक से समझने के लिए समय निकालेंगे तो आप अपने लिए टेक्निकल एनालिसिस के आधार पर एक बेहतर फ्रेमवर्क तैयार कर पाएंगे। इसके बाद अब आपको ट्रेड के लिए अपने को टेस्ट करने वाली स्ट्रैटेजी बनानी चाहिए, रिस्क मैनेजमेंट और ट्रेडिंग साइकॉलजी (Psychology) यानी ट्रेडिंग मनोविज्ञान पर ध्यान देना चाहिए। हम आगे आने वाले मॉड्यूल में इन चीजों पर चर्चा करेंगे।

इस माड्यूल के अंतिम कुछ अध्यायों में हम कुछ जरूरी तरीके बताएंगे जिससे आप टेक्निकल एनालिसिस शुरू कर सकें।

इस अध्याय की मुख्य बातें

- एक रेंज तब बनता है जब शेयर कीमत के दो बिंदुओं के बीच में झूलता रहता है।

- एक ट्रेडर इन बिंदुओं के निचले स्तर पर खरीद सकता है और ऊपरी स्तर पर बेच सकता है।

- शेयर रेंज में तब जाता है जब आगे कोई फंडामेंटल ट्रिगर या कोई घटना ना हो।

- एक स्टॉक रेंज से बाहर निकलकर ब्रेकआउट भी दे सकता है। एक अच्छा ब्रेकआउट तब होता है जब वॉल्यूम औसत से ज्यादा हो और कीमत में तेज उछाल आए।

- यदि किसी ट्रेडर ने स्टॉक को खरीदने का मौका गंवा दिया है तो फ्लैग फॉर्मेशन उसको यह मौका दोबारा देता है।

- किसी भी ट्रेड के लिए RRR एक महत्वपूर्ण चीज है, अपनी रिस्क लेने की क्षमता के आधार पर अपना RRR तय करें।

- ट्रेड को शुरू करने के पहले ट्रेडर को हर मौके को डॉउ थ्योरी के दृष्टिकोण से भी देखना चाहिए।

रिवार्ड टू रिस्क रेश्यो:-

यहां एक शॉर्ट ट्रेड के लिए सारे अच्छे संकेत हैं, मान लीजिए कि ट्रेड ऐसा बनता है :

Correction :——– एन्ट्री : 756.67 (765.67 ke badle ulta likha hai,)

स्टॉपलॉस : 772.85

टारगेट : 758.5

रिस्क : 7.18 (772.85-765.67) या (स्टॉप लॉस –एन्ट्री)

रिवार्ड : 7.17 (765.67-758.5) या (एन्ट्री–एक्जिट)

RRR : 7.17/7.18= 1 (लगभग)

प्रकाश जी, हमने यह गलती अब सुधार दी है। बहुत धन्यवाद 🙂

what is बुलिश एनगल्फिंग पैटर्न ,मार्निंग दोजी,बेयरिश एनगल्फिंग

बेयरिश हरामी पैटर्न?

आप इस चैप्टर में बुलिश हरामी जैसे मल्टीप्ल कैंडलस्टिक पैटर्न्स के बारे में पढ़ सकते हैं ।

https://zerodha.com/varsity/chapter/%e0%a4%ae%e0%a4%b2%e0%a5%8d%e0%a4%9f%e0%a5%80%e0%a4%aa%e0%a4%b2-%e0%a4%95%e0%a5%88%e0%a4%82%e0%a4%a1%e0%a4%b2%e0%a4%b8%e0%a5%8d%e0%a4%9f%e0%a4%bf%e0%a4%95-%e0%a4%aa%e0%a5%88%e0%a4%9f%e0%a4%b0-3/

Sir jo candle stick pattern apne btaye he ye enough he ya hme or bhi pattern yad rkhne chahoye

SIRJI

DOW THEORY kae bare mai jo samjhya . bahat saaral hai . samajh mai bhi aagya . magar volume kae barae mai kuch jan kari dae date tou . aach hota .

dow theroy kae upper trade kaisae kare uska ek example chahiye .

Dear sir, neo wave, iliout waves ka ak lesson banayen

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे ।