1.1 – ट्रेडिंग सिस्टम क्या होता है?

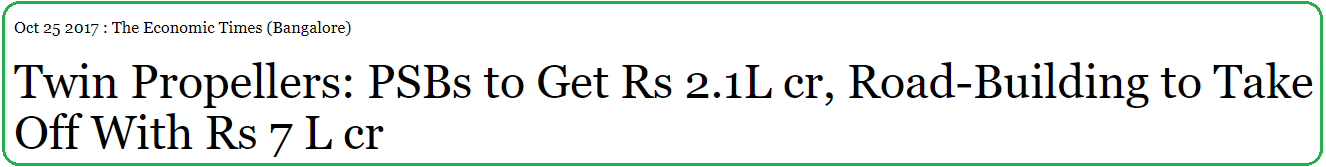

एक सुबह इस हेडलाइन ने शेयर बाजार को हिला कर रख दिया

24 अक्टूबर 2017 को वित्त मंत्री ने ऐलान किया कि सरकार पब्लिक सेक्टर बैंकों में 210,000 करोड़ रूपए डालेगी जिससे कि इन बैकों को लगातार बढ़ती NPA (Non-Performing Assets / नॉन परफार्मिंग एसेट्स) के संकट से बचाया जा सके।

सरकार के इस ऐलान के बाद पब्लिक सेक्टर बैंकों के शेयरों ने बाजार में शानदार प्रदर्शन दिखाया, आखिर उन्हें एक नया जीवन जो मिला था।

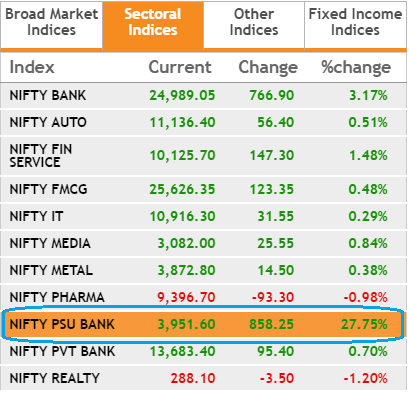

बाजार खुलते ही, PSU bank index 27.5 % ऊपर चढ़ गया।

कुछ PSU बैंकों के शेयरों ने तो कमाल ही कर दिया और उस दिन का हीरो रहा –

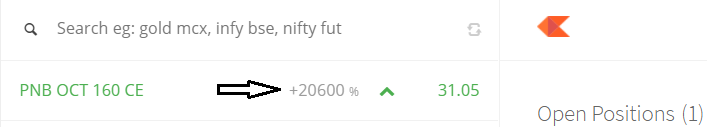

26 अक्टूबर 2017 को एक्सपायर हो रहे पंजाब नेशनल बैंक का 160 का कॉल ऑप्शन एक दिन में 20,600% ऊपर चला गया। मतलब अगर आपने 24 अक्टूबर को एक लाख रूपए इस कॉल ऑप्शन में लगाए होते तो अगली सुबह 25 अक्टूबर को उसकी कीमत 2.02 करोड़ रूपए हो गयी होती। तो, अब आपको समझ आ गया होगा कि बाजार में इस ऐलान का कितना असर हुआ।

उस दिन मैं और मेरा एक साथी बाजार को देख रहे थे और एक ऐसा मौका तलाश रहे थे जहां पर हम पैसे बना सकें और तभी हमें कुछ रोचक दिखाई पड़ा –

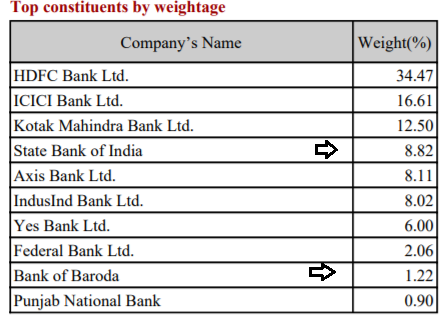

बैंक इंडेक्स भी तेजी में आ गया था और करीब करीब 3% ऊपर चढ़ गया था (ऊपर के चित्र को देखिए)। लेकिन बैंक निफ्टी में 3% की तेजी की वजह समझ में नहीं आ रही थी क्योंकि PSU बैंक कुल मिलाकर बैंक निफ्टी में सिर्फ 10% का हिस्सा ही रखते हैं। बैंक निफ्टी के अलग-अलग हिस्सों और उनके वेट को नीचे देखा जा सकता है –

इसे देखते हुए और मैंने और मेरे साथी ने यह फैसला किया कि हम बैंक निफ़्टी पर एक शॉर्ट स्ट्रैंगल बेचेंगे यानी राइट करेंगे। इससे हमें हर लॉट पर करीब 253 प्वाइंट का प्रीमियम मिलता। हमें उम्मीद थी कि बाजार में वोलैटिलिटी कम होगी और प्रीमियम नीचे आ जाएंगे।

लेकिन हम यहां इस बात पर चर्चा नहीं कर रहे हैं कि बाजार में इस ट्रेड को लेने की हमारी वजह क्या थी और ना ही इस बात की कि इस सौदे में हमने पैसे बनाए या नहीं बनाए।

मैं यहां पर आपका ध्यान इस बात की तरफ दिलाना चाहता हूं कि इस ट्रेड को लेने के पीछे की प्रक्रिया क्या थी। इस ट्रेड का आईडिया हमें सिस्टेमैटिक डिडक्शन (Systematic Deduction) से मिला था। इस तरह के सिस्टेमैटिक डिडक्शन तक पहुंचने के लिए और ट्रेड के मौके पाने के लिए आपको बाजार में जो कुछ हो रहा है उस पर सवाल उठाने होते हैं और यह समझने के बाद कि बाजार में जो हो रहा है वो क्यों हो रहा है, कई बार उसके विरुद्ध जाकर फैसले करने पड़ते हैं। मैंने और मेरे साथी ने यही किया था।

बाजार के खिलाड़ी सिस्टेमैटिक डिडक्शन का सहारा कई बार लेते हैं। सिस्टेमैटिक डिडक्शन हमेशा सही नहीं निकलता। सिस्टेमैटिक डिडक्शन करते वक्त कई बार आप किसी बायस (पूर्वाग्रह) का शिकार बनते हैं और उसकी वजह से गलत फैसले लेते हैं। लेकिन फिर भी सिस्टेमैटिक डिडक्शन बाजार में ट्रेड करने की एक बहुत ही लोकप्रिय तकनीक है। बाजार में ट्रेड करने की कुछ दूसरी तकनीक हैं –

- इसलिए ट्रेड करना क्योंकि आपका दिल कह रहा है

- इसलिए ट्रेड करना क्योंकि आपका दोस्त बता रहा है

- इसलिए ट्रेड करना क्योंकि टीवी पर आकर कोई इस बात को बता रहा है

- इसलिए ट्रेड करना क्योंकि आपका ब्रोकर ऐसा करने को कह रहा है

इन सारी तकनीकों में, यहां तक कि सिस्टेमैटिक डिडक्शन की तकनीक में भी, किसी भी तरीके का प्रोसेस नहीं है। ये सब काम चलाऊ तरीके हैं। इनमें ऐसी कोई प्रणाली नहीं है जिनको नापा जा सके या जिनको जांचा जा सके।

ट्रेड करने का कोई भी ऐसा तरीका जिसको कि आप जांच नहीं सकते हैं और जिसके पीछे कोई एक तौर तरीका या प्रणाली नहीं हो उसे ट्रेडिंग सिस्टम नहीं माना जा सकता।

किसी भी ट्रेडिंग सिस्टम में आपको देखना होगा कि वहां तक कैसे पहुंचा गया है और उसके पीछे की सोच किन चीजों पर आधारित है और उनको नापा जा सकता है या नहीं, इस मॉड्यूल में हम इसी बात की चर्चा करेंगे।

1.2 – ट्रेडिंग सिस्टम के जरूरी तत्व

जैसे ही आप ट्रेडिंग सिस्टम की बात करते हैं, आमतौर पर लोग मान लेते हैं कि यह पैसा कमाने का पक्का रास्ता है। उनको लगता है कि इसके आधार पर पहला ट्रेड करते ही उनके पास पैसे आने लगेंगे। लेकिन वास्तव में ऐसा नहीं होता।

ध्यान दीजिए कि ट्रेडिंग सिस्टम को इनपुट आप देते हैं, उसके बाद सिस्टम उस इनपुट के आधार पर कुछ काम करता है और आपको कुछ नतीजे देता है। उन नतीजों के आधार पर आप यह फैसला करते हैं ट्रेड करना चाहिए या नहीं।

इसको एक चित्र के रूप में ऐसे दिखाया जा सकता है –

तो, आपको समझ में आ गया होगा कि ट्रेडिंग सिस्टम में –

- आप सिस्टम को इनपुट देते हैं

- सिस्टम को डिजाइन भी आप ही करते हैं

- ट्रेड करना है या नहीं इसका फैसला भी आप ही करते हैं

इसलिए ट्रेड में पैसे बनेंगे या नहीं यह पूरी तरीके से आप पर ही निर्भर करता है। लेकिन ट्रेडिंग सिस्टम का फायदा यह होता है कि आपको अपनी ट्रेडिंग के लिए सही तर्क या सही आधार सिर्फ एक बार बनाना होता है और उसके बाद उस आधार पर बने हुए सिस्टम पर आप भरोसा कर सकते हैं।

हालांकि जितने सीधे तरीके से मैं बता रहा हूं यह इतना सीधा भी नहीं है, लेकिन मैंने आपको समझाने के लिए इतने सीधे तरीके से इसे बताया है।

1.3 – इस मॉड्यूल में क्या होगा

इस मॉड्यूल में हम जितने भी ट्रेडिंग सिस्टम पर चर्चा करेंगे वह पूरी तरीके से संपूर्ण यानी आत्मनिर्भर होंगे, मतलब कि –

- उसके पीछे एक तर्क होगा जो कि किसी भी ट्रेडिंग सिस्टम के लिए जरूरी है

- उस में दिए जाने वाले इनपुट के तौर तरीके या सीमाएं तय होंगी

- उसमें एक आकलन होगा और उसके आधार पर नतीजे निकाले जाएंगे

- ट्रेड करना है या नहीं करना है उसका फैसला होगा

मैं जिन 4 ट्रेडिंग सिस्टम पर चर्चा करूंगा वह हैं –

- पेयर ट्रेडिंग – Pair trading

- वोलैटिलिटी के आधार पर की जाने वाली डेल्टा हेजिंग- Volatility based Delta hedging

- कैलेंडर स्प्रेड- Calendar spreads

- मोमेंटम स्ट्रैटेजी (पोर्टफोलियो अप्रोच)– Momentum strategy (Portfolio approach)

पेयर ट्रेडिंग की दो तकनीक हैं, जिन पर हम चर्चा करेंगे – को-रिलेशन के आधार पर बनी एक सीधी-सादी तकनीक और दूसरी थोड़ा मुश्किल तकनीक जिसको सांख्यिकीय आधार पर बनाया जाएगा। आगे जाते हुए मैं और भी दूसरे ट्रेडिंग सिस्टम को यहां जोड़ने की कोशिश करूंगा।

लेकिन इस मॉड्यूल में हम बैक टेस्टिंग (back testing) के बारे में चर्चा नहीं करेंगे। किसी भी ट्रेडिंग सिस्टम को बैक टेस्ट करने की पूरी की पूरी जिम्मेदारी आप की होती है। आपको ही यह देखना होता है कि यह सिस्टम आपके लिए काम कर रहा है या कि नहीं। सिस्टम के नियमों को आपको बार-बार चेक करना होगा और यह देखना होगा कि यह कितनी बार सही तरीके से काम करता है और इससे आपको कितना मुनाफा हो सकता है और उसी आधार पर सिस्टम बनाना होगा।

ध्यान रहे कि कोई भी ट्रेडिंग सिस्टम बगैर बैक टेस्टिंग (back testing) के नतीजों के पूरा नहीं होता। मुझे खुद को प्रोग्रामिंग नहीं आती इसलिए मैं बैक टेस्टिंग के बारे में नहीं बता सकता। यहां पर बताए गए सिस्टम में से कुछ ऐसे सिस्टम हैं जिनको आप आसानी से बैक टेस्ट कर सकते हैं, लेकिन आपको उसके लिए कोड लिखना होगा। जब यह सिस्टम बनाए जा रहे थे तो मैं भाग्यवश एक ऐसे ट्रेडर के साथ था जिसे प्रोग्रामिंग भी आती थी और इसीलिए मैं इन सिस्टम के बारे में ज्यादा अच्छे से समझ सका। मेरा अपना अनुभव यह बताता है कि ये ट्रेडिंग सिस्टम काफी अच्छे तरीके से काम करते थे और अभी भी करते हैं।

लेकिन बाजार की परिस्थितियां बदल गई हैं इसलिए बैक टेस्टिंग की जरूरत फिर से पड़ सकती है।

लेकिन इस मॉड्यूल में मुख्य तौर पर बताने की कोशिश की जाएगी कि इन सिस्टम को बनाने के पीछे क्या सोच थी और इनको कैसे बनाया गया था। उम्मीद है कि इसको जानने के बाद आप अपना खुद का सिस्टम बनाना शुरू करेंगे यानी पैसा बनाने की अपनी मशीन बना सकेंगे।

तो आगे बढ़ते हैं और सबसे पहले बात करते हैं पेयर ट्रेडिंग की।

Sir jisko coding nhi aati wo kese back testing karega

यह आपको सीखना पड़ेगा।

Sir/madam

Coding kaisa karta ha….

यह तोह आपको कॉलेज में ही सीखना था, लेकिन ऑनलाइन कोर्सेज भी अब उपलध होंगे। 🙂

sir coading decoding to me sikha duga bro

Kulsum Khan ji coding ki jarurat kahan par hoo gii matlab istemal kab ho ga kya iss pure chappater ka application bana na padega

आप अगर अपना खुदका ट्रेड एक्सेक्यूटिव क्वेरी बनाना चाहते हैं, अलगो ट्रेडिंग करना चाहते हैं या ऑटोमेटेड ट्रेडिंग करना चाहते हैं, तब कोडिंग का इस्तेमाल होगा।

hi Meam,

PDF file in hindi available ho sakti h kya sab modules ki….

Thanks

हम जल्द ही उपलब्ध कराएंगे।