16.1 – मोमेंटम की परिभाषा

अगर आपने शेयर बाज़ार के साथ कुछ वक्त बिताया है तो मुझे यकीन है कि आपका पाला भी बाज़ार से जुड़े भारी-भरकम शब्दों से पड़ा होगा। हम उन शब्दों को सुन लेते हैं और कई दफा बिना मतलब समझे उसका इस्तेमाल भी करने लगते हैं। ऐसा मेरे साथ भी हो चुका है और मुझे लगता है कि आपके अनुभव में भी इस तरह की चीज ज़रूर हुई होगी।

बाजार में एक ऐसा ही शब्द है – मोमेंटम (Momentum)। ध्यान दीजिए कि हिंदी में इस शब्द का अर्थ है आवेग या गति, जो कि बाजार के इस शब्द को ठीक तरीके से नहीं समझा पाता। मुझे पता है कि आपमें से बहुत सारे लोगों ने इस शब्द का इस्तेमाल कभी न कभी जरूर किया होगा या इसे सुना होगा, लेकिन वास्तव में यह मोमेंटम होता क्या है और इसे नापा कैसे जाता है?

हमने बहुत सारे ट्रेडरों से बात की और सब ने करीब-करीब यही कहा कि यह (Momentum) वो गति है जिससे बाजार किसी दिशा में चलता है। कुछ हद तक यह सही है। लेकिन यह पूरी बात नहीं है और इसलिए हमें अपनी समझ को यहां तक सीमित नहीं रखना चाहिए।

वैसे मोमेंटम एक शब्द है जिसका इस्तेमाल फिजिक्स या भौतिक शास्त्र में होता है। वहां पर यह किसी भी वस्तु की चाल की मात्रा को बताता है। इसी तरीके से अगर इसे शेयर बाजार के संदर्भ में देखें तो आप “किसी भी वस्तु” की जगह अगर “शेयर या इंडेक्स” शब्द का इस्तेमाल करें तो यह परिभाषा बाजार के लिए भी सही होगी।

आम भाषा में कहें तो मोमेंटम हमें किसी भी स्टॉक या इंडेक्स के रिटर्न में होने वाले बदलाव की दर को बताता है। अगर बदलाव की यह दर ज्यादा है तो कहा जाता है कि मोमेंटम ज्यादा या तेज है और अगर बदलाव की दर कम है तो मोमेंटम को कम या नीचे माना जाता है।

तो अब अगला सवाल यह आता है कि बदलाव की दर क्या है?

रिटर्न में बदलाव की दर हमें बताती है कि समय के किन्हीं दो बिंदुओं पर मिलने वाला रिटर्न क्या था और उनके बीच का अंतर क्या था? अभी के लिए, समय को हम दिन की अंतिम कीमत के तौर पर मान लेते हैं। तो इसका मतलब यह हुआ कि रिटर्न में होने वाले बदलाव की दर वास्तव में वह रफ्तार या गति है जिससे स्टॉक के हर दिन का रिटर्न बदलता है।

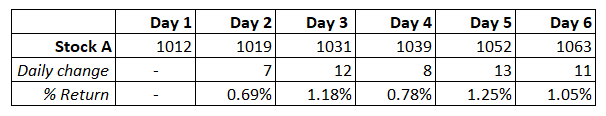

ठीक से समझने के लिए इस उदाहरण पर नजर डालिए –

यह टेबल हमें किसी एक स्टॉक के पिछले 6 दिनों की कीमत दिखा रहा है। यहां पर हमें दो बातों पर ध्यान देना चाहिए –

- कीमत हर दिन ऊपर जा रही है

- इस कीमत में प्रतिशत बदलाव हर दिन 0.5% या उससे ऊपर है

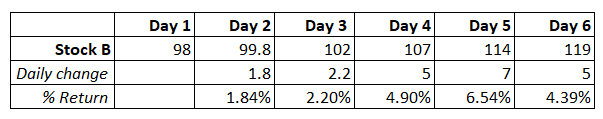

अब एक और उदाहरण देखिए-

ध्यान दीजिए दो बातों पर –

- हर दिन कीमत ऊपर की तरफ जा रही है

- कीमत में हर दिन 1.5% या उससे अधिक का बदलाव हो रहा है

इन दोनों स्टॉक के बर्ताव के आधार पर मैं आपसे दो सवाल पूछता हूं

- किस स्टॉक के डेली यानी दैनिक रिटर्न में बदलाव की दर ज्यादा है?

- किस स्टॉक में मोमेंटम ज्यादा है?

इस सवाल का जवाब देने के लिए आप या तो उस स्टॉक की कीमत में रूपए में हुए पूर्ण यानी एब्सॉल्यूट (absolute) बदलाव को देख सकते हैं या फिर उस कीमत में होने वाले प्रतिशत बदलाव पर भी नजर डाल सकते हैं।

अगर आप रुपए की कीमत में नजर डालेंगे तो स्टॉक A में होने वाला बदलाव स्टॉक B में होने वाले बदलाव से ज्यादा दिखेगा। लेकिन इसको देखने का यानी डेली रिटर्न में होने वाले बदलाव को देखने का यह सही तरीका नहीं है। उदाहरण के तौर पर अगर एक स्टॉक की कीमत ₹2000 या ₹3000 है तो उसमें होने वाला बदलाव हमेशा कम कीमत वाले स्टॉक में होने वाले बदलाव के मुकाबले ज्यादा दिखेगा। इसीलिए रुपए में दिखने वाला बदलाव पूरी तस्वीर नहीं बताता।

इसीलिए हमें प्रतिशत बदलाव को देखना पड़ता है। अगर प्रतिशत बदलाव को देखें तो स्टॉक B में होने वाला बदलाव ज्यादा है और इसलिए हम कह सकते हैं कि स्टॉक B में मोमेंटम ज्यादा है।

अब जरा इस स्थिति पर नजर डालिए, यह एक अलग स्थिति है-

स्टॉक A, प्रतिदिन लगातार बढ़ रहा है लेकिन स्टॉक B एक ही जगह पर पड़ा हुआ है। सिर्फ अंतिम 2 दिन में उसमें चाल आई है। लेकिन अगर कुल मिलाकर प्रतिशत के हिसाब से देखें तो 7 दिनों में दोनों ने करीब-करीब एक बराबर नतीजे दिए हैं। अब ऐसे में किस स्टॉक में ज्यादा मोमेंटम माना जाएगा?

ऐसे में स्टॉक A ने लगातार हर दिन अच्छा रिटर्न दिया है और ऊपर की तरफ चाल दिखाई है। इसलिए उसे ज्यादा अच्छा मोमेंटम वाला स्टॉक माना जाएगा।

लेकिन अगर मैं मोमेंटम को नापने का पैमाना बदल दूं तो? हर दिन के रिटर्न के बजाय अगर मैं हर 7 दिन के रिटर्न को देखने लगूं तो? तो फिर स्टॉक A और स्टॉक B दोनों को मोमेंटम स्टॉक माना जाएगा।

मैं यहां यह कहने की कोशिश कर रहा हूं कि ट्रेडर आमतौर पर मोमेंटम को हर दिन के रिटर्न से जोड़कर देखते हैं जो कि एक अच्छा तरीका है, लेकिन मोमेंटम को देखने का यह अकेला तरीका नहीं है। वास्तव में जिस मोमेंटम स्ट्रैटजी पर हम आगे नजर डालने वाले हैं उसमें मोमेंटम को एक लंबी अवधि में देखा जाएगा ना कि हर दिन के मोमेंटम को। इस पर आगे बात करेंगे।

तो मुझे उम्मीद है कि अब तक आपको एक अंदाज मिल गया होगा कि मोमेंटम क्या होता है और यह भी पता चल गया होगा कि मोमेंटम को केवल हर दिन के रिटर्न के हिसाब से नहीं बल्कि लंबी अवधि के लिए भी देखा जा सकता है। वास्तव में ज्यादा ट्रेड करने वाले ट्रेडर मोमेंटम को हर मिनट या घंटे के हिसाब से भी देखते हैं।

16.2 – मोमेंटम स्ट्रैटजी

ट्रेडर्स बाजार में जिन स्ट्रैटजी का इस्तेमाल करते हैं, उन लोकप्रिय स्ट्रैटजी में से एक है मोमेंटम स्ट्रैटजी। अपने ट्रेड के सही मौके तलाशने के लिए ट्रेडर्स मोमेंटम को कई अलग-अलग तरीके से नापते हैं। लेकिन इन सब तरीकों का लक्ष्य एक ही होता है कि ये पता चल सके कि मोमेंटम कहां है और फिर उसका फायदा उठाया जाए।

मोमेंटम स्ट्रैटजी किसी एक स्टॉक के लिए भी बनाई जा सकती है, जहां पर आप अपने ट्रैकिंग यूनिवर्स – Tracking Universe (यानी वो सभी स्टॉक जिनको आप ट्रैक कर रहे हैं) में से एक उस स्टॉक को चुनते हैं जो सबसे ज्यादा मोमेंटम दिखा रहा है और फिर उस पर ट्रेड करते हैं। याद रखिए कि मोमेंटम किसी भी तरफ हो सकता है लॉन्ग पर या शार्ट पर। तो एक स्टॉक के मोमेंटम का फायदा उठाने की स्ट्रैटजी अपनाने वाला ट्रेडर लॉन्ग और शार्ट दोनों तरह के मौके देखता है।

कई बार ट्रेडर किसी एक सेक्टर को लेकर भी मोमेंटम स्ट्रैटजी अपनाते हैं और सेक्टर पर आधारित ट्रेड करते हैं। यहां पर भी कोशिश यही होती है कि ऐसे सेक्टर को पहचाना जा सके जो स्ट्रॉन्ग यानी ज्यादा मोमेंटम दिखा रहे हैं। इसे देखने के लिए आपको सेक्टर इंडेक्स पर नजर डालनी होती है। एक बार सेक्टर पहचान में आ गया तो उसके बाद उस सेक्टर में किसी ऐसे स्टॉक को चुना जाता है जो सबसे ज्यादा मोमेंटम दिखा रहा हो या जिसका मोमेंटम सबसे ज्यादा मजबूत हो।

मोमेंटम को पोर्टफोलियो के आधार पर भी देखा जा सकता है। इसमें कुछ ऐसे स्टॉक का पोर्टफोलियो बनाया जाता है जो मोमेंटम दिखा रहे हों। मेरी राय में यह स्ट्रैटजी किसी भी दूसरी मोमेंटम स्ट्रैटजी के मुकाबले ज्यादा अच्छी होती है क्योंकि इसमें डायवर्सिफिकेशन की सुरक्षा भी मिलती है।

हम एक ऐसी ही स्ट्रैटजी पर चर्चा करेंगे जहां पर मोमेंटम दिखा रहे 10 स्टॉक को चुना जाएगा। एक बार यह पोर्टफोलियो बनाने के बाद उसे तब तक रखा जाता है जब तक वहां पर मोमेंटम बना हुआ है और उसके बाद इस पोर्टफोलियो को रीबैलेंस किया जाता है।

16.3 – मोमेंटम पोर्टफोलियो

हम इस स्ट्रैटजी पर चर्चा करें, इसके पहले मैं कुछ बातों की तरफ आपका ध्यान दिलाना चाहता हूं –

- यहां पर हमारी कोशिश यह है कि हम इस बात को जान सकें कि मोमेंटम पोर्टफोलियो कैसे बनाया जा सकता है। लेकिन याद रखिए कि मोमेंटम पोर्टफोलियो बनाने का यह अकेला तरीका नहीं है।

- इस मोमेंटम पोर्टफोलियो को बनाने के लिए या किसी भी दूसरी मोमेंटम स्ट्रैटजी को बनाने के लिए आपको प्रोग्रामिंग की जानकारी होनी चाहिए। अगर आपको प्रोग्रामिंग नहीं आती है तो आपको किसी की मदद लेनी पड़ेगी।

- किसी भी दूसरी स्ट्रैटजी की तरह इसे भी बैक टेस्ट करना जरूरी है

अब हम आगे बढ़ते हैं पोर्टफोलियो बनाने की तरफ। यह है उसकी पूरी सिलसिलेवार गाइड –

कदम 1 – अपना स्टॉक यूनिवर्स तय कीजिए – Define your Stock Universe

जैसा कि शायद आपको पता हो कि BSE में 4000 लिस्टेड स्टॉक हैं और NSE में 1800 लिस्टेड स्टॉक हैं। जिसमें TCS जैसी नामी-गिरामी कंपनियां भी हैं और BSE की Z कैटेगरी की कंपनियां शामिल हैं। यह कंपनियों के दो अलग-अलग छोर वाले स्टॉक हैं। तो सवाल यह है कि क्या हम इन सभी को ट्रैक करेंगे ताकि हम अपना मोमेंटम पोर्टफोलियो बना सकें?

नहीं। ऐसा नहीं है, क्योंकि इसमें बहुत ज्यादा समय बर्बाद होगा।

हमें बहुत सारे स्टॉक को बाहर करना होगा और उसके बाद एक लिस्ट बनानी होगी, जिसे ट्रैकिंग यूनिवर्स कहा जाता है। ट्रैकिंग यूनिवर्स में भी बहुत सारे स्टॉक शामिल होंगे और उसमें से हम ऐसे स्टॉक चुनेंगे जो कि हमारे मोमेंटम पोर्टफोलियो का हिस्सा होंगे। इसका मतलब यह है कि हमारे मोमेंटम पोर्टफोलियो के स्टॉक हमेशा ट्रैकिंग यूनिवर्स में से ही आएंगे।

इसको ठीक से समझने के लिए मान लीजिए आपके शहर में 100 मॉल हैं। इनमें से दो या तीन मॉल ऐसे हैं जो आपको पसंद है और जहां पर आप हमेशा अपनी शॉपिंग करते हैं। इन 2- 3 मॉल में खरीदे गए कपड़ों से आप अपने लिए एक वॉर्डरोब (जैसे कि आपका पोर्टफोलियो) तैयार करते हैं। एक तरह से, यह दो या तीन मॉल आपके लिए शहर के 100 मॉल में से तैयार किया गया ट्रैकिंग यूनिवर्स है।

ट्रैकिंग यूनिवर्स बनाना बहुत आसान होता है। आप सिर्फ NIFTY 50 के 50 स्टॉक ले सकते हैं या BSE 500 के स्टॉक्स ले सकते हैं। ऐसे में आपका मोमेंटम पोर्टफोलियो या तो Nifty50 का हिस्सा होगा या BSE 500 का। BSE 500 को अपना ट्रैकिंग यूनिवर्स बनाना शुरुआत के लिए अच्छा तरीका हो सकता है। लेकिन अगर आपको लगता है कि आप अपने लिए एक नया तरीका बनाना चाहते हैं आप अपना खुद का ट्रैकिंग यूनिवर्स भी बना सकते हैं।

खुद का ट्रैकिंग यूनिवर्स बनाने के लिए, चाहें तो NSE के पूरे 1800 स्टॉक ले सकते हैं या फिर मैं यह कर सकता हूं कि एक फिल्टर लगा दूं कि मैं वैसे स्टॉक ही लूंगा जिनका मार्केट कैप कम से कम 1000 करोड़ का है। ऐसा करने से मेरी लिस्ट काफी छोटी हो जाएगी। इसी तरीके से मैं इसमें और फिल्टर भी डाल सकता हूं कि इसमें सिर्फ वही स्टॉक शामिल होंगे जिनकी कीमत ₹2000 से कम है।

यह सिर्फ कुछ आईडिया है जिसके जरिए आप स्टॉक की लिस्ट को फिल्टर कर सकते हैं। अपनी खुद की लिस्ट बनाने के लिए और बहुत सारे तरीके हो सकते हैं जिससे आप स्टॉक को फिल्टर करके अपनी जरूरत के मुताबिक एक लिस्ट तैयार कर सकें।

अंत में यह याद रखें कि मेरा व्यक्तिगत अनुभव यह कहता है कि ट्रैकिंग यूनिवर्स बनाने के लिए आपको 150 या 200 स्टॉक की जरूरत होगी। जिसमें से आप आसानी से 12 से 15 स्टॉक का मोमेंटम पोर्टफोलियो बना सकते हैं।

कदम 2 – डेटा तैयार करें – Set up the Data

अब अगर आपका ट्रैकिंग यूनिवर्स तैयार हो गया है और अब आप दूसरा कदम बढ़ाने के लिए तैयार हैं। आपको अपने ट्रैकिंग यूनिवर्स में शामिल सभी स्टॉक की क्लोजिंग कीमत लेनी है। ध्यान रखिए कि ये डेटा क्लीन हो यानी उसमें बोनस, स्प्लिट, डिविडेंड जैसे कॉरपोरेट एक्शन के असर के असर को सुधार दिया गया है। किसी भी ट्रेडिंग स्ट्रैटजी के लिए यह सबसे महत्वपूर्ण कदम होता है। NSE और BSE की वेबसाइट के अलावा और कई जगह से आप इस तरह का डेटा पा सकते हैं।

अब अगला सवाल यह है कि हमारा लुक बैक पीरियड कितने दिन का हो? मतलब हम पिछले कितने दिनों का डेटा देखें। इस स्ट्रैटजी के लिए आपको 1 साल का डेटा लेना होगा। उदाहरण के तौर पर अगर आज 2 मार्च 2019 है तो आपको 2 मार्च 2018 से 1 मार्च 2019 तक का डेटा चाहिए होगा।

याद रखिए कि जब आपको यह 1 साल का डेटा मिल जाए तो आप इसको हर दिन अपडेट करते रह सकते हैं। जिससे आपके पास हर दिन की क्लोजिंग कीमत का डेटा तैयार रहे।

कदम 3 – रिटर्न निकालें– Calculate Returns

अपने ट्रैकिंग यूनिवर्स में शामिल सभी स्टॉक का रिटर्न निकालना इस स्ट्रैटजी का एक महत्वपूर्ण हिस्सा है। आप समझ ही गए होंगे कि यह रिटर्न इसलिए निकाला जाता है ताकि हमें हर स्टॉक के मोमेंटम का पता चल सके।

इस अध्याय के शुरू में हमने चर्चा की थी कि रिटर्न किसी भी समय के अवधि के लिए निकाला जा सकता है। वह दिन का हो, साप्ताहिक हो, मासिक हो या सालाना हो। लेकिन यहां पर हम सालाना रिटर्न की बात करेंगे। आप अगर चाहें तो आप इनमें से किसी भी समय अवधि के लिए भी रिटर्न निकाल कर अपना कैलकुलेशन खुद कर सकते हैं।

तो अब आपके 150 से 200 स्टॉक का ट्रैकिंग यूनिवर्स होगा। इन सब का 1 साल का हिस्टोरिकल ऐतिहासिक डेटा आपके पास होगा। आप अपने ट्रैकिंग यूनिवर्स के इन सब स्टॉक का सालाना रिटर्न निकाल कर रखेंगे।

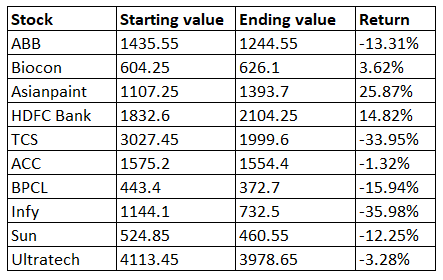

उदाहरण के लिए मैंने 10 स्टॉक का एक ट्रैकिंग यूनिवर्स बनाया हे। जिसे आप नीचे देख सकते हैं-

इस ट्रैकिंग यूनिवर्स में पिछले 365 दिनों का डेटा रखा गया है और 1 साल का रिटर्न भी कैलकुलेट किया गया है।

अगर आप को नहीं समझ में आ रहा कि 1 साल का रिटर्न कैसे कैलकुलेट किया जाता है तो उदाहरण के लिए ABB का डेटा देखिए

रिटर्न = [अंतिम वैल्यू / शुरूआती वैल्यू]-1

Return = [ending value/starting value]-1

= [1244.55/1435.55]-1

= -13.31%

काफी आसान है ना!

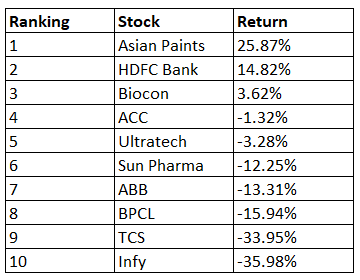

कदम 4 – रिटर्न के हिसाब से क्रम (रैंक) बनाएं – Rank the Returns

रिटर्न निकालने के बाद आपको इस रिटर्न को सबसे अच्छे से लेकर सबसे बुरे तक के क्रम में लगाना है। उदाहरण के तौर पर एशियन पेंट्स का रिटर्न 25.87% है जो कि सबसे ज्यादा है और इसलिए यह पहले नंबर पर होगा। दूसरे नंबर पर HDFC बैंक का रिटर्न है इसलिए वह दूसरे स्थान पर होगा। इस लिस्ट में इंफोसिस का रिटर्न सबसे कम है इसलिए वह सबसे नीचे होगा। इंफोसिस का रिटर्न -35.98% है इसलिए वह दसवें स्थान पर होगा।

इस पोर्टफोलियो की रिटर्न रैंकिंग पर नजर डालिए –

अगर आप यह सोच रहे हैं कि इसमें तो नेगेटिव रिटर्न वाले बहुत सारे स्टॉक हैं। तो ऐसा इसलिए है क्योंकि स्टॉक मार्केट एक गहरे करेक्शन से गुजर रहा है। अगर हम इस स्ट्रैटजी पर हम किसी दूसरे समय में कर रहे होते तो शायद तस्वीर दूसरी होती।

इस रैंकिंग से हमें यह पता चलता है कि किसका रिटर्न सबसे अच्छा है और किसका सबसे बुरा। एशियन पेंट्स पिछले 12 महीने में सबसे अच्छा रिटर्न देने वाला स्टॉक रहा है और इंफोसिस सबसे बुरा।

कदम 5 – पोर्टफोलियो तैयार करें – Create the Portfolio

आमतौर पर ट्रैकिंग यूनिवर्स में 150 से 200 स्टॉक होते हैं। पिछले कदम की सहायता से हम उस ट्रैकिंग यूनिवर्स को एक सही ऑर्डर में लगा चुके हैं। इस नए क्रम या ऑर्डर में लगाए गए ट्रैकिंग यूनिवर्स के सहारे हम एक अच्छा मोमेंटम पोर्टफोलियो बना सकते हैं।

याद रखिए कि मोमेंटम, रिटर्न में होने वाले बदलाव की दर को बताता है और यहां पर हम रिटर्न को सालाना तौर पर देख रहे हैं।

एक अच्छे मोमेंटम पोर्टफोलियो में 10 से 12 स्टॉक होते हैं। मैंने कभी-कभी 15 स्टॉक तक भी एक पोर्टफोलियो में रखे हैं लेकिन उससे ज्यादा नहीं। अभी के लिए मान लेते हैं कि हम 12 स्टॉक का मोमेंटम पोर्टफोलियो बना रहे हैं।

अब हमारे नए क्रम के आधार पर बनी सूची में से टॉप 12 स्टॉक ही हमारा मोमेंटम पोर्टफोलियो हैं। दूसरे शब्दों में कहें तो हम इस सूची में ऊपर से 12 स्टॉक को खरीदेंगे। इस उदाहरण में अगर हमें पांच स्टॉक का मोमेंटम पोर्टफोलियो बनाना हो तो उसमें होंगे –

- एशियन पेंट्स

- HDFC बैंक

- बायोकॉन

- ACC

- अल्ट्राटेक

बाकी स्टॉक इस मोमेंटम पोर्टफोलियो का हिस्सा नहीं बनेंगे, लेकिन वो ट्रैकिंग यूनिवर्स में फिर भी रहेंगे।

अब सवाल उठता है कि हमने ट्रैकिंग यूनिवर्स के कुछ ही स्टॉक को क्यों चुना?

तो, आप इसको ध्यान से पढ़िए – अगर किसी स्टॉक ने पिछले 12 महीने में अच्छा रिटर्न दिया है तो यह माना जाता है कि स्टॉक में अच्छा मोमेंटम है। इसलिए ऐसी उम्मीद भी की जा सकती है कि यह स्टॉक 13वें महीने में भी अच्छा प्रदर्शन जारी रखेगा और इसलिए यह स्टॉक अच्छा रिटर्न देगा। अगर आप ऐसे स्टॉक को खरीदते है तो आप उसके संभावित मोमेंटम का फायदा उठा सकते हैं।

यहां पर यह साफ है कि यह सिर्फ एक अनुमान है। इसको साबित करने वाला कोई डेटा नहीं है। वैसे मैंने व्यक्तिगत तौर पर इस तकनीक को पिछले सालों में कई बार इस्तेमाल किया है और मुझे अच्छा रिटर्न मिला है। आप इसे आसानी से बैक टेस्ट कर सकते हैं और मैं आपको सलाह दूंगा कि आप ऐसा करें।

कुछ सालों पहले मैं और मेरे ट्रेडिंग पार्टनर ने इस तरह से मोमेंटम पोर्टफोलियो बनाने के बारे में इकोनॉमिस्ट पत्रिका के एक आर्टिकल में पढ़ा था। आप भी इस स्ट्रैटजी को अपनाने के पहले उस आर्टिकल ( ‘Economist’) को पढ़ सकते हैं।

एक बार मोमेंटम पोर्टफोलियो के स्टॉक चुन लिए गए तो उसके बाद मोमेंटम वाले सारे स्टॉक को आप को बराबर अनुपात में खरीदना है। जैसे अगर आपके पास ₹200,000 हैं और आपको 12 स्टॉक खरीदने हैं तो आपको हर स्टॉक पर ₹16,666 लगाने होंगे।

इस तरह से आप एक इक्वल वेट (Equal Weight) वाला या समान वजन वाला मोमेंटम पोर्टफोलियो बना सकेंगे। आप चाहें तो इस वजन में फेरबदल भी कर सकते हैं। लेकिन ऐसा करने के लिए आपके पास एक ठोस वजह होनी चाहिए और उसका भी बैक टेस्ट करके नतीजा देखना चाहिए।

अगर आप वजन में फेरबदल करके असमान वजन वाला पोर्टफोलियो बनाना चाहते हैं तो उसके लिए कुछ तरीके यहां पर मैं बता रहा हूं –

- अपनी पूंजी का 50% हिस्सा ऊपर के 5 मोमेंटम स्टॉक यानी टॉप 5 मोमेंटम स्टॉक में लगा दीजिए और बाकी 50% पूंजी बचे हुए 7 स्टॉक में लगाइए।

- आप अपनी पूंजी का 40% ऊपर के तीन स्टॉक में लगा सकते हैं और बाकी 60% बचे हुए 9 स्टॉक में

- अगर आप का अनुमान है कि सूची में नीचे के स्टॉक ज्यादा अच्छा प्रदर्शन करेंगे तो आप एक कॉन्ट्रेरियन मोमेंटम पोर्टफोलियो (Contrarian Momentum Portfolio) बना सकते हैं और नीचे के 5 स्टॉक में ज्यादा पैसे लगा सकते हैं

इस तरह से आप फेरबदल कर सकते हैं लेकिन याद रखिए कि इस तरीके से पूंजी लगाने का फैसला हमेशा बैक टेस्ट करके ही होना चाहिए। इसका मतलब यह है कि आपको अपने पूंजी लगाने के तकनीकों से मिलने वाले नतीजे के लिए बैक टेस्ट करना चाहिए और यह देखना चाहिए कि आपके लिए किस तरीके से पूंजी लगाना सही होगा।

कदम 6 – पोर्टफोलियो को री बैलेंस करें – Rebalance the Portfolio

अब तक हमने जो ट्रैकिंग यूनिवर्स बनाया है उसमें 12 महीने का रिटर्न देखा गया है और उस आधार पर स्टॉक्स को एक क्रम में रखा गया है। हमने उन स्टॉक में से 12 टॉप स्टॉक को लेकर एक मोमेंटम पोर्टफोलियो तैयार किया है। यह पोर्टफोलियो इस उम्मीद के साथ तैयार किया गया है कि अगर इन्होंने 12 महीने तक अच्छा रिटर्न दिया है तो शायद 13वें महीने में भी इनका रिटर्न अच्छा रहे।

यहां पर कुछ चीजें मानी गई है

- पोर्टफोलियो को महीने के पहले ट्रेडिंग दिन बनाया गया है और उसी दिन स्टॉक को खरीदा गया है

- इसका मतलब यह है कि सारे आंकड़े पिछले महीने के अंतिम दिन की ट्रेडिंग के बाद बाजार बंद होने पर लिए गए हैं

- स्टॉक को खरीदकर पोर्टफोलियो में शामिल करने के बाद उनको महीने के अंतिम दिन तक अपने पास होल्ड करने का इरादा है

लेकिन महीने के अंतिम दिन को क्या होने वाला है?

महीने के अंत पर आपको अपने आंकड़ों को फिर से देखना होगा और उसके हिसाब से फिर से टॉप 10 या 12 स्टॉक को चुनना होगा। ऐसे स्टॉक जिन्होंने पिछले 12 महीने में अच्छा प्रदर्शन किया है। याद रखें कि हम हमेशा सबसे ताजा 12 महीने के आंकड़े को देखेंगे।

इसका मतलब यह है कि हर महीने की अंतिम दिन हम यह देखेंगे कि पिछले 12 महीने में किन स्टॉक्स ने अच्छा प्रदर्शन किया है और उसके आधार पर हम अपनी रैंकिंग में पहले से बारहवें नंबर तक के स्टॉक को खरीदेंगे जैसा कि हमने पिछले महीने की 1 तारीख को किया था। मेरा अपना अनुभव यह कहता है कि आपके शुरुआती पोर्टफोलियो में, खराब प्रदर्शन करके इस लिस्ट से बाहर निकलने वाले स्टॉक्स की संख्या काफी कम होगी। तो वो स्टॉक जो अच्छा प्रदर्शन नहीं कर रहे हैं और अब आपके पोर्टफोलियो में शामिल नहीं हो सकते हैं आप उनको बेचेंगे और नए स्टॉक जो इस लिस्ट में शामिल हो रहे हैं उनको खरीद कर मोमेंटम पोर्टफोलियो में शामिल करेंगे। इस तरीके से हर महीने के अंत में आप अपने पोर्टफोलियो को री–बैलेंस करेंगे।

16.4 – मोमेंटम पोर्टफोलियो के अलग रूप

अब हम इस स्ट्रैटजी के कुछ अलग तरीकों को देखते हैं।

हमने 12 महीने का रिटर्न के आधार पर पोर्टफोलियो बनाया है और स्टॉक को 1 महीने तक रखा है। लेकिन यह जरूरी नहीं है कि आप ऐसा ही करें। आप इसमें कुछ बदलाव कर सकते हैं। जैसे –

- आप स्टॉक के 1 महीने की प्रदर्शन के आधार पर एक क्रम बना कर रखें और उस आधार पर महीने का पोर्टफोलियो बनाएं और उसे 1 महीने तक अपने पास रखें

- आप चाहे तो रिटर्न को 15 दिन के लिए भी कैलकुलेट कर सकते हैं और उस आधार पर बनी हुई सूची के स्टॉक का पोर्टफोलियो बनाकर 15 दिन अपने पास रख सकते हैं

- स्टॉक की सूची 7 दिन के प्रदर्शन के आधार पर बनाएं और स्टॉक के पोर्टफोलियो को 7 दिन तक अपने पास रखें

- स्टॉक के हर दिन के रिटर्न के आधार पर क्रम तय करें और अपने लिए इंट्राडे मोमेंटम पोर्टफोलियो बनाएं

तो आप देख सकते हैं कि आप कई तरीके से अपना मोमेंटम पोर्टफोलियो बना सकते हैं। आपने यह भी ध्यान दिया होगा कि अब तक जितने पोर्टफोलियो हमने बनाए हैं वह सब कीमत के आधार पर तैयार किए गए हैं। लेकिन आप चाहें तो फंडामेंटल के आधार पर भी मोमेंटम स्ट्रैटजी बना सकते हैं। उसके लिए कुछ तरीके ये हैं –

- फंडामेंटल के आधार पर अच्छे स्टॉक का एक ट्रैकिंग यूनिवर्स तैयार करें

- उनके हर तिमाही पर आने वाले बिक्री के आंकड़ों पर नजर रखें और उसमें होने वाले प्रतिशत बदलाव को देखें

- स्टॉक को उनकी तिमाही बिक्री के नतीजों के आधार पर एक सूची में रखें। जिस कंपनी की बिक्री में सबसे ज्यादा बढ़त आई हो उसे पहले स्थान पर रखें और इसी हिसाब से पूरी सूची बना ले

- इस सूची में ऊपर के 10 से 12 स्टॉक को खरीदें

- हर तिमाही के अंत में इस को री-बैलेंस करें

यह पोर्टफोलियो आप किसी भी फंडामेंटल पैरामीटर के आधार पर बना सकते हैं। जैसे EPS, प्रॉफिट मार्जिन, EBITDA मार्जिन आदि। इस स्ट्रैटजी का फायदा यह है कि यहां पर डेटा हमेशा उपलब्ध रहता है इसलिए उसको बैक टेस्ट करना काफी आसान हो जाता है।

16.5 – सावधान रहें

कीमत के आधार पर तय की गई मोमेंटम स्ट्रैटजी चाहे जितनी भी अच्छी लगे लेकिन वह तभी काम करती है जब मार्केट ऊपर की तरफ चल रहा हो। जब मार्केट एक जगह पर रूका रहे यानी ना तो ऊपर जा रहा हो ना नीचे, तो फिर ये स्ट्रैटजी ठीक से काम नहीं करती। और जब मार्केट नीचे जाता है तो इस पोर्टफोलियो में काफी ज्यादा नुकसान होता है, बाजार से भी ज्यादा।

अलग-अलग मार्केट साइकिल में यह स्ट्रैटजी किस तरीके से काम करेगी यह समझना काफी जरूरी होता है क्योंकि तभी आप पोर्टफोलियो से फायदा पा सकते हैं। मुझे इस स्ट्रैटेजी से 2009 और 2010 में अच्छा फायदा हुआ लेकिन 2011 में जब बाजार गिरा तो मुझे नुकसान के बारे में समझ में आया। इसीलिए जब भी आप इस स्ट्रैटजी को अपनाएं तो आपको अपना होमवर्क या बैक टेस्टिंग ठीक से करें।

लेकिन यह भी सही है कि अगर कीमत पर आधारित मोमेंटम स्ट्रैटजी ठीक तरीके से और बाजार के सही मौके पर अपनाई जाए तो आपको बहुत अच्छा रिटर्न दे सकती है। बाजार से भी ज्यादा अच्छा।

इस अध्याय की मुख्य बातें

- रिटर्न में होने वाले बदलाव की दर को मोमेंटम कहते हैं और इसे किसी भी समय अवधि के लिए नापा जा सकता है

- कीमत पर आधारित मोमेंटम पोर्टफोलियो ऐसे स्टॉक से तैयार किया जाता है जिन्होंने उस समय अवधि में सबसे अच्छा मोमेंटम दिखाया हो

- ट्रैकिंग यूनिवर्स अच्छे से तैयार करना बहुत जरूरी है। BSE 500 एक अच्छा ट्रैकिंग यूनिवर्स हो सकता है

- अपने ट्रैकिंग यूनिवर्स के स्टॉक के रिटर्न को कैलकुलेट कीजिए

- सबसे ज्यादा रिटर्न देने वाले से लेकर सबसे कम रिटर्न देने वाले के आधार पर सूची तैयार कीजिए

- इस सूची या लिस्ट के ऊपर के 12 से 15 स्टॉक ही आपका मोमेंटम पोर्टफोलियो हैं।

- यह उम्मीद की जाती है कि उनका मोमेंटम आपके होल्डिंग पीरियड में भी बना रहेगा

- इन स्टॉक के बीच पूंजी का वितरण किस तरह से किया जाए यह पोर्टफोलियो की बैक टेस्टिंग पर आधारित होता है। समान वजन वाला पोर्टफोलियो तकनीक-पूंजी वितरण का एक अच्छा तरीका है।

- मोमेंटम को फंडामेंटल डेटा के आधार पर भी देखा जा सकता है जैसे बिक्री में बढ़ोतरी, EBITDA मार्जिन में बदलाव, EPS में बढ़ोतरी, कुल मार्जिन में बदलाव

- कीमत पर आधारित मोमेंटम पोर्टफोलियो किसी भी ऊपर चढ़ते बाजार में बहुत अच्छा काम करता है लेकिन एक जगह पर ही घूम रहे या नीचे जा रहे बाजार में अच्छा काम नहीं करता

Please give Module -11 & 12 in Hindi.

We are working on the 11th module, it will soon be made available.

Thank you karthik sir, thanks team zerodha.

Aapse bhut kuchh seekhne ko mila. Love you all. 🙏💕🙏💕

Happy learning, Manish, keep supporting us 🙂

Wonderful.

You are an ocean of knowledge.

Sir.

nice