ऐवरज डायरेक्शनल इंडेक्स (Average Directional Index- ADX)

ऐवरज डायरेक्शनल इंडेक्स, डायरेक्शनल मूवमेंट इंडिकेटर्स के एक ऐसे समूह का हिस्सा है जिसे वो ट्रेडिंग सिस्टम बनता है, जिसे वेलेस वाइल्डर ने बनाया था। इस समूह में माइनस डायरेक्शनल इंडिकेटर और प्लस डायरेक्शनल इंडिकेटर भी होते हैं। ऐवरज डायरेक्शनल इंडेक्स किसी ट्रेंड की मज़बूती को नापता है जबकि बाकी दोनों इंडिकेटर यानी प्लस डायरेक्शनल इंडिकेटर और माइनस डायरेक्शनल इंडिकेटर, उस ट्रेंड की दिशा निर्धारित करते हैं। इस पूरे समूह को एक साथ इस्तेमाल करके ट्रेंड की ताकत या मज़बूती और दिशा- दोनों का पता लगाया जा सकता है।

आपको क्या जानना चाहिए?

- ADX सिस्टम में 3 चीजें होती हैं- ADX, +DI, और -DI

- ADX का इस्तेमाल ट्रेंड की मज़बूती या कमज़ोरी जानने के लिए किया जाता है, उसकी दिशा जानने के लिए नहीं।

- 25 के ऊपर का ADX बताता है कि ट्रेंड मज़बूत है, जबकि 20 के नीचे का ADX बताता है कि ट्रेंड मज़बूत नहीं है। 20 से 25 के बीच का ADX कुछ भी साफ-साफ नहीं बताता।

- जब ADX 25 हो और +DI, – DI को पार कर रहा हो, तो इसको स्टॉक खरीदने का संकेत मानना चाहिए।

- ADX 25 हो, और -DI, +DI को पार कर रहा हो, तो इसे बेचने का संकेत मानना चाहिए।

- जब बेचने और खरीदने का संकेत मिल जाए, तो फिर स्टॉपलॉस तय करके ट्रेड करना चाहिए।

- जिस कैंडल से खरीदने का संकेत मिल रहा हो, उसका लो (Low) स्टॉपलॉस होगा और जिस कैंडल से बेचने का संकेत मिल रहा हो, उसका हाई (High) स्टॉपलॉस होगा।

- जब तक स्टॉपलॉस ना टूट जाए, तब तक ये ट्रेड मान्य होगा।

- ADX के लिए लुक बैक पीरियड (Look back period) आमतौर पर 14 दिन का होता है।

Kite पर इसका इस्तेमाल

ADX इंडिकेटर लोड करें। Kite पर लुक बैक पहले से दिया गया होता है, लेकिन आप उसे बदल भी सकते हैं।

आप ADX सिस्टम के तीनों हिस्सों को अलग-अलग रंग दे सकते हैं। इंडिकेटर को लोड करने के लिए, Create पर क्लिक करें।

जब आप ADX इंडिकेटर को लोड करेंगे तो वो इंस्ट्रूमेंट के नीचे लोड होगा। काले रंग की रेखा ADX को दिखाती है। जब भी आप क्रॉसओवर की तलाश कर रहे हों, तो ध्यान दें कि ADX 25 के ऊपर हो।

ऐलिगेटर इंडिकेटर

ये एक ऐसा इंडिकेटर है, जो ट्रेंड के न होने, उसमें कोई दिशा न होने या उसके न बन पाने की स्थिती को बताता है। बिल विलियम्स (Bill Williams) ने पहली बार ऐलिगेटर के बर्ताव को पहचाना था और इसे बाज़ार का वो रूप बताया था जो एक घड़ियाल की तरह व्यवहार करता है। मतलब, आराम का वह दौर जो तब आता है, जब घड़ियाल खाना खाने के बाद सो जाता है। ऐसे ही बाज़ार में भी कीमत में फेर बदल के बाद एक सुस्ती यानी सोने का दौर आता है। जैसे घड़ियाल जितना लंबा सोता है, उतना भूखा हो जाता है, वैसे ही बाज़ार भी जितनी देर सुस्ती के दौर में रहता है, आने वाला मूव (Move) उतना ही मज़बूत होता है।

आपको क्या जानना चाहिए?

- ऐलिगेटर इंडिकेटर को प्राइस चार्ट के ऊपर लगाया जाता है।

- ये इंडिकेटर 3 सिंपल मूविंग ऐवरेज (SMA) – 13,8 और 5 से बनता है।

- 13 की अवधि का मूविंग ऐवरेज ऐलिगेटर के जबड़े को बताता है, 8 की अवधि का मूविंग ऐवरेज ऐलिगेटर के दाँत को बताता है, और 5 की अवधि की मूविंग ऐवरेज ऐलिगेटर के होंठ को दर्शाता है।

- 13 MA नीले रंग का, 8 MA लाल और 5 MA हरा होता है।

- खरीदने का संकेत तब बनता है जब-

- तीनों MA अलग-अलग हों

- कीमत 5 MA से ऊपर हो, 5 MA – 8 MA से ऊपर हो, और 8 MA- 13 MA से ऊपर हो

- जब ऊपर की शर्तें पूरी हों, तो इसका मतलब है कि एसेट का ट्रेंड ऊपर की तरफ है

- जब ऊपर का ट्रेंड निश्चित हो जाए, तो ट्रेडर को एक अच्छा एंट्री प्वाइंट तलाशना चाहिए

- बेचने का संकेत तब बनता है जब-

- तीनों MA अलग-अलग हों

- कीमत 5 MA से नीचे हो, 5 MA – 8 MA से नीचे हो, और 8 MA- 13 MA से नीचे हो

- जब ऊपर की शर्तें पूरी हों, तो इसका मतलब है कि एसेट का ट्रेंड नीचे की तरफ है

- जब नीचे का ट्रेंड निश्चित हो जाए, तो ट्रेडर को एक अच्छा एंट्री प्वाइंट तलाशना चाहिए

- ऐसा समय जब 13,8 और 5 MA एक फ्लैट ज़ोन में हों, तो उसे नो ट्रेडर ज़ोन कहा जाता है, और ऐसे में ट्रेडर को बाज़ार से दूर रहना चाहिए।

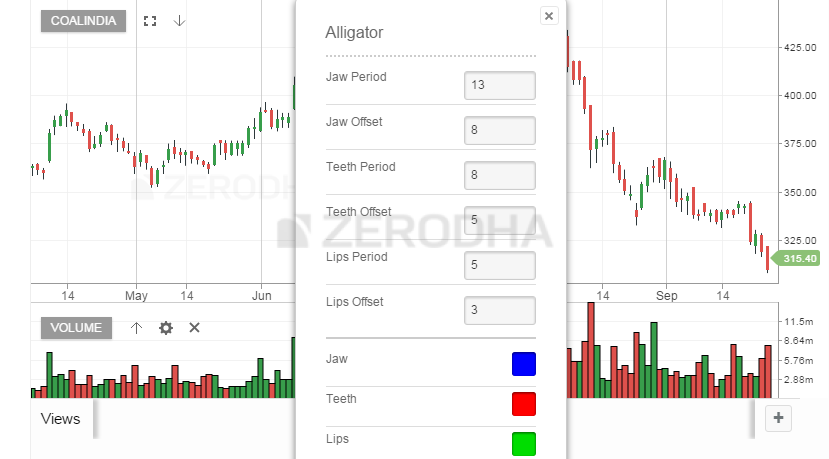

Kite पर ऐलिगेटर इंडिकेटर का इस्तेमाल:

ऐलिगेटर इंडिकेटर को स्टडीज से लोड कीजिए। जब आप लोड करेंगे तो 13,8 और 5 के MA अपने आप लोड हो जाएंगे।

आपको दिखेगा कि इंडिकेटर इनपुट हर MA के लिए एक ऑफसेट वैल्यू (Offset Value) भी दिखाता है, जो कि अपने आप लोड हो जाती है। मूविंग ऐवरेज को ऑफसेट करने या डिसप्लेस करने से ऐवरेज में व्हिपसॉ (Whipsaw) के नंबर कम हो जाते हैं। आप जब भी चाहें मूविंग ऐवरेज और ऑफसेट को अपने हिसाब से बदल सकते हैं। आप चाहें तो इनका रंग भी अपने हिसाब से डाल सकते हैं।

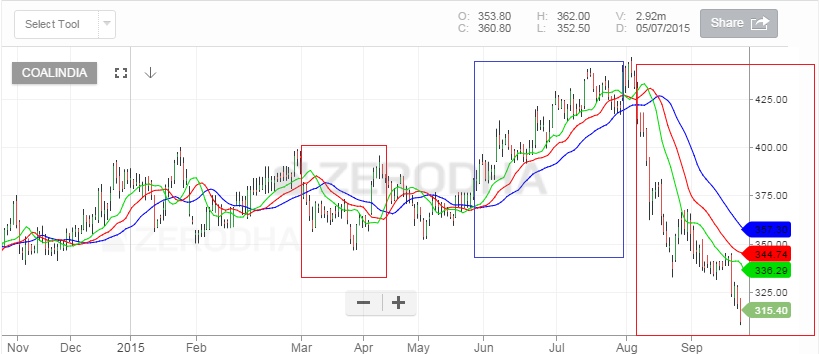

नीचे हमने दिखाया है कि जब इस इंडिकेटर को चार्ट के ऊपर लगाया जाता है तो ये कैसा दिखता है। दो स्थानों पर बेचने की शर्तें पूरी हो रही हैं (लाल रंग से उसे दिखाया गया है) और एक स्थान पर खरीदने की शर्त पूरी हो रही है, जिसे नीले रंग से दिखाया गया है।

अरूण (Aroon)

एक स्टॉक ट्रेंड कर रहा है या नहीं और वो ट्रेंड कितना मज़बूत है, ये बताने के लिए 1995 में तुषार चांदे ने अरूण नाम का इंडिकेटर बनाया। अरूण संस्कृत का शब्द है जिसका मतलब होता है- सुबह की आभा या पहली किरण। चांदे ने नाम इसलिए चुना क्योंकि इसके ज़रिए वो नए ट्रेंड की शुरूआत को बताना चाहते थे। अरूण इंडिकेटर उस अवधि को मापता है जिस अवधि में कीमत ने एक हाई या लो बनाया है। इसमें दो तरह के इंडिकेटर होते हैं- अरूण अप (Arun-Up) और अरूण डाउन (Arun-Down)

25 दिन का अरूण अप 25 दिन के हाई से अब तक के दिनों को मापता है। इसी तरह से 25 दिन अरूण डाउन, 25 दिन के लो से अब तक के दिनों को गिन कर बताता है। अरूण इंडिकेटर किसी आम मोमेंटम ऑसिलेटर (Momentum Oscillator) से इस मामले में अलग है कि वो समय को कीमत के हिसाब से देखता है, जबकि दूसरे मोमेंटम ऑसिलेटर कीमत को समय के हिसाब से देखते हैं। अरूण इंडिकेटर का इस्तेमाल नए ट्रेंड को और कंसॉलिडेशन को पहचानने के लिए, करेक्शन की अवधि को परिभाषित करने के लिए और रिवर्सल का अनुमान लगाने के लिए किया जा सकता है।

आपको क्या जानना चाहिए?

- ये इंडिकेटर पिछले हाई या लो से अब तक के दिनों को नापता है, यानी समय को कीमत के हिसाब से देखता है।

- अरूण के दो हिस्से होते हैं- अरूण अप, और अरूण डाउन

- आमतौर पर अरूण 25 दिन का होता है। अरूण अप 25 दिनों के हाई से अब तक के दिनों को नापता है, जबकि अरूण डाउन 25 दिनों के लो से अब तक के दिनों को नापता है।

- अरूण अप और अरूण डाउन,एक चार्ट पर अगल-बगल बनते हैं।

- अरूण अप/डाउन नीचे में 0 (ज़ीरो) और ऊपर में 100 तक हो सकता है।

- जब अरूण अप 50 के ऊपर होता है, या अरूण लो 30 के नीचे होता है, तो खरीदने का संकेत होता है।

- जब अरूण डाउन 50 के ऊपर, और अरूण अप 30 के नीचे, तो बेचने का संकेत होता है।

-

-

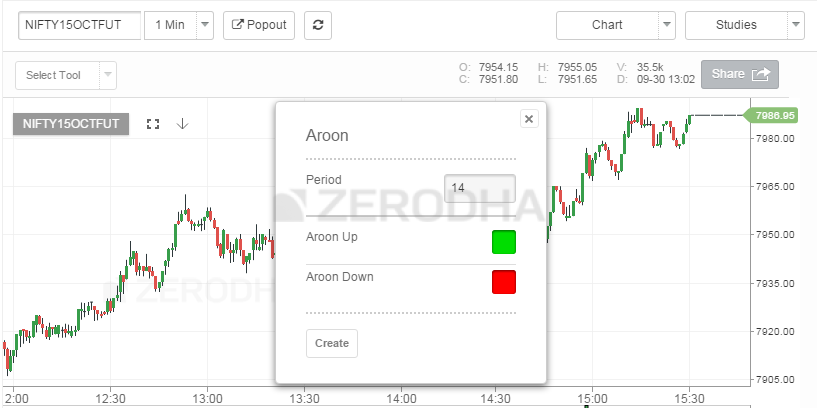

Kite पर अरूण का इस्तेमाल

नीचे के चित्र में ये दिखाया गया है कि जब इस इंडिकेटर को स्टडीज से लोड किया जाता है तो ये कैसा दिखता है-

जैसा कि आप देख सकते हैं कि डिफॉल्ट अवधि 14 दिन की दिख रही है। आप इसको अपनी ज़रूरत के हिसाब से बदल सकते हैं। याद रखें कि अगर ये अवधि 14 दिन की है, तो अरूण ये बता रहा है कि 14 दिन के हाई या लो से अब तक कितने दिन हुए हैं।

आप देख सकते हैं कि अरूण अप और अरूण डाउन, दोनों साथ में हैं।

अरूण ऑसिलेटर (Arun Oscillator)

अरूण ऑसिलेटर, अरूण इंडिकेटर का ही विस्तार है। अरूण ऑसिलेटर और अरूण अप और डाउन के बीच के अंतर को नापता है और इसे एक ऑसिलेटर के रूप में दिखाता है। ये ऑसिलेटर -100 से 100 के बीच में घूमता है और 0 इसका केंद्र बिंदू होता है। नीचे के चार्ट में अरूण ऑसिलेटर को दिखाया गया है।

इस ऑसिलेटर का 0 के ऊपर होने का मतलब है कि अरूण अप, अरूण डाउन से बड़ा है, यानी पिछले कुछ समय में कीमतें नया हाई ज्यादा बार बना रही हैं। ठीक इसका उल्टा, 0 के नीचे होने का मतलब है कि अरूण डाउन, अरूण अप से बड़ा है, यानी कीमतें नए हाई से ज्यादा नए लो बना रही हैं।

जैसा कि आप देख सकते हैं कि अरूण ऑसिलेटर आमतौर पर या तो पॉजिटिव होगा या निगेटिव होगा। इस वजह से इस ऑसिलेटर को पढ़ना आसान हो जाता है। समय और कीमत दोनों तब तेज़ी दिखाते हैं, जब ये इंडिकेटर पॉजिटिव हो और मंदी दिखाते हैं, जब ये इंडिकेटर निगेटिव हो। पॉजिटिव और निगेटिव में ये इंडिकेटर किस संख्या पर, उससे पता चलता है कि ट्रेंड कितना मज़बूत है। उदाहरण के तौर पर, 50 के ऊपर होने का मतलब है कि मज़बूत तेज़ी है, जबकि इसके -50 के नीचे होने का मतलब कि मंदी में मज़बूती है।

एवरेज ट्रू रेंज (Average True Range)

एवरेज ट्रू रेंज (ATR) को जे वेल्स वाइल्डर ने विकसित किया था। इसका इस्तेमाल बाज़ार की वोलैटिलिटी () उठा-पटक को नापने के लिए किया जाता है। वाइल्डर ने ATR को बनाते हुए, कमोडिटीज और दैनिक कीमतों को भी ध्यान में रखा था। कमोडिटीज आमतौर पर स्टॉक्स के मुकाबले ज्यादा उठा-पटक दिखाते हैं। इनमें गैप ओपनिंग () और लिमिट मूव () ज्यादा होते हैं। ऐसा तब होता है जब कोई कमोडिटी उतना ऊपर या नीचे खुलती है, जितना ऊपर या नीचे खुलने की उसकी सीमा होती है। वोलैटिलिटी नापने का वो फॉर्मूला, जो हाई और लो के आधार पर बना होता है, वो गैप या लिमिट वाली उठा-पटक को ठीक से नहीं बता पाता। वाइल्डर ने इसलिए ATR बनाया था। याद रखिए कि ATR कीमत की दिशा नहीं बताता बल्कि सिर्फ वोलैटिलिटी को दिखाता है।

आपको क्या जानना चाहिए?

- ATR ट्रू रेंज सिद्धांत का एक विस्तार है।

- ATR में ऊपर या नीचे की कोई सीमा नहीं होती। ये कोई भी वैल्यू दिखा सकता है।

- ATR हर स्टॉक की कीमत के लिए अलग-अलग होता है। मतलब, स्टॉक नंबर 1 के लिए ATR 1.2 हो सकता है, जबकि स्टॉक नंबर 2 के लिए ATR 150 भी हो सकता है।

- ATR वोलैटिलिटी को नापने की कोशिश करता है ना कि कीमत की दिशा को।

- ATR स्टॉपलॉस को भी बता सकता है।

- अगर एक स्टॉक का ATR 48 है, तो इसका मतलब है कि आमतौर पर वह स्टॉक 48 प्वाइंट ऊपर या नीचे की तरफ मूव कर सकता है। आप इसे किसी खास दिन के रेंज में डाल कर उस दिन के स्टॉक कीमत का रेंज पता कर सकते हैं। उदाहरण के तौर पर, अगर स्टॉक की कीमत 1320 है तो स्टॉक 1320-48 = 1272 और 1320+48 =1368 के बीच में रहेगा।

- अगर अगले दिन का ATR 40 हो जाता है तो इसका मतलब है कि वोलैटिलिटी कम हो रही है और स्टॉक की रेंज भी कम होगी।

- ATR का सबसे अच्छा इस्तेमाल वोलैटिलिटी पर आधारित स्टॉपलॉस को पहचानने के लिए होता है। उदाहरण के लिए, मान लिजिए कि आपने किसी स्टॉक को 1325 के भाव पर खरीदने का फैसला किया तो आपका स्टॉपलॉस 1272 होना चाहिए क्योंकि ATR 48 है।

- इसी तरह से अगर आपने 1320 पर शॉर्ट जाने का फैसला किया है तो आपका स्टॉपलॉस 1368 होना चाहिए।

- अगर ये स्टॉपलॉस आपके रिस्क टू रिवार्ड में फिट नहीं बैठते तो ऐसे ट्रेड को छोड़ देना ही बेहतर है।

-

-

Kite पर ATR का इस्तेमाल:

जैसा कि आप देख सकते हैं कि ATR की डिफॉल्ट वैल्यू 14 दिख रही है। इसका मतलब है कि पिछले 14 दिन के ATR की गणना की गई है। वैसे आप इसे अपने हिसाब से बदल सकते हैं।

जब आप चार्ट लोड करते हैं, तो ATR प्राइस चार्ट के नीचे दिखाई देता है।

तो अगली बार जब आप स्टॉपलॉस लगाएं, तो ATR से उसे ज़रूर चेक करें। मेरी सलाह होगी कि आप वोलैटिलिटी और इसके उपयोग के बारे में और ज्यादा पढ़ाई करें।

एवरेज ट्रू रेंज बैंड (Average True Range Band)

ATR बैंड, ATR का ही विस्तार है। ATR बैंड अपर और लोअर बैंड कैलकुलेट करके ये पता लगाने की कोशिश करता है कि स्टॉक की कीमतों में कोई असाधारण बदलाव तो नहीं हो रहा या वो किसी खास दिशा में ट्रेंड तो नहीं कर रहा। इसके लिए स्टॉक की कीमत के आस-पास एक एनवेलप/ऑनवेलप बना कर देखा जाता है।

आपको क्या जानना चाहिए?

- स्टॉक की कीमत के आस-पास अपर और लोअर एनवेलप/ऑनवेलप बना कर ATR बैंड की गणना की जाती है।

- सबसे पहले स्टॉक की कीमत का मूविंग एवरेज () निकाला जाता है।

- मूविंग एवरेज में ATR की वैल्यू को जोड़ा जाता है और इससे अपर एनवेलप/ऑनवेलप बनता है।

- मूविंग एवरेज में से ATR की वैल्यू को घटाया जाता है और इससे लोअर एनवेलप/ऑनवेलप बनता है।

- अगर स्टॉक की कीमत लोअर या अपर एनवेलप/ऑनवेलप के पार निकल जाती है, तो ये उम्मीद की जाती है कि स्टॉक की कीमत उसी दिशा में आगे चलती रहेगी। उदाहरण के तौर पर अगर स्टॉक की कीमत ने अपर एनवेलप/ऑनवेलप को पार किया है, तो उम्मीद है कि स्टॉक ऊपर की तरफ चलेगा।

- ATR बैंड को बॉलिंगर बैंड ट्रेडिंग सिस्टम () की जगह भी इस्तेमाल किया जा सकता है।

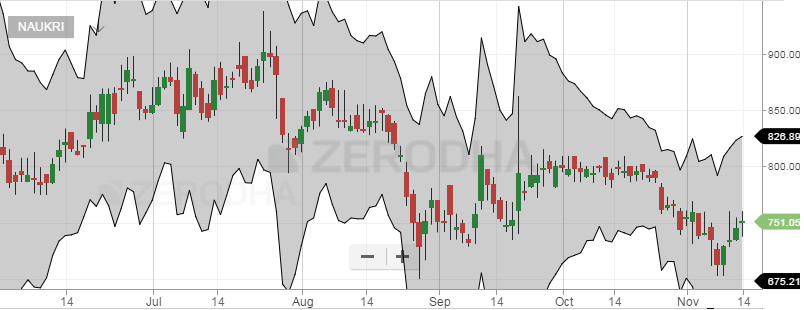

Kite पर एवरेज ट्रू रेंज बैंड का इस्तेमाल:

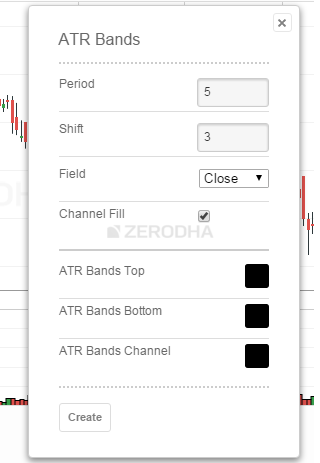

जब आप ATR बैंड को लोड करेंगे तो आपको और कुछ चीजें भी भरनी होंगी।

पीरियड में मूविंग एवरेज टाइम फ्रेम भरना होगा, वैसे डिफॉल्ट वैल्यू 5 दिन की है, लेकिन आप इसे अपनी ज़रूरत के हिसाब से बदल सकते हैं। हमारी सलाह होगी कि आप shift को जैसे का तैसा छोड़ दें। Field में close सेलेक्ट करें क्योंकि इससे आपको क्लोजिंग प्राइस का मूविंग एवरेज दिखेगा। बाकी सारी जानकारियाँ चार्ट को सुंदर बनाने के लिए माँगी गई हैं, आप इसे खुद इस्तेमाल करके देख लें। आप जब Create पर क्लिक करेंगे, तो ATR बैंड चार्ट पर बन जाएगा।

सुपर ट्रेंड (Super Trend)

सुपर ट्रेंड को समझने के पहले ATR को जानना ज़रूरी था क्योंकि सुपर ट्रेंड इंडिकेटर में ATR का इस्तेमाल होता है। सुपर ट्रेंड इंडिकेटर भी स्टॉक या इंडेक्स के प्राइस चार्ट पर बनाया जाता है। इंडिकेटर की रेखा कीमत के मुताबिक लाल या हरे रंग की होती है। सुपर ट्रेंड दिशा नहीं बताता बल्कि दिशा तय होने के बाद, पोजिशन बनाने में मदद करता है और बताता है कि ट्रेंड के खत्म होने तक पोजिशन छोड़नी नहीं चाहिए।

आपको क्या जानना चाहिए?

- देखने में सुपर ट्रेंड इंडिकेटर की रेखा लगातार चलने वाली रेखा है, जो हरे या लाल रंग में बदलती रहती है।

- इस इंडिकेटर में जब स्टॉक या इंडेक्स की कीमत इंडिकेटर की वैल्यू से ज्यादा हो जाती है तो ये खरीदने का संकेत होता है। ऐसे समय में इंडिकेटर का रंग हरा हो जाता है और आपको दिखता है कि कीमत की लाइन इंडिकेटर की लाइन को पार कर जाती है (कीमत इंडिकेटर की वैल्यू से ज्यादा होती है।)

- जब ट्रेडर ने लांग पोजिशन बना ली हो तो उसे तब तक उसे नहीं छोड़ना चाहिए तब तक कि कीमत हरे रेखा से नीचे ना बंद हो। तो एक तरह से हरी रेखा लांग पोजिशन के लिए ट्रेलिंग स्टॉपलॉस का काम करती है।

- एक सेल सिग्नल या बेचने का संकेत तब बनता है जब स्टॉक/इंडेक्स की कीमत इंडिकेटर की वैल्यू से कम होती है। इस जगह पर इंडिकेटर लाल रंग का होता है और आप प्राइस और इंडिकेटर की रेखाओं को एक-दूसरे को काटते देखते हैं (कीमत इंडिकेटर वैल्यू से कम)

- बेचने के संकेत का इस्तेमाल नया शॉर्ट बनाने या लांग से बाहर निकलने के लिए किया जा सकता है। लेकिन ध्यान रखें कि लांग पोजिशन से निकलने के लिए बेचने के संकेत का इंतजार कभी-कभी नुकसान भी करा सकता है, इसलिए ट्रेडर को यहाँ अपने दिमाग का इस्तेमाल करना चाहिए।

- एक बार शॉर्ट पोजिशन लेने पर ट्रेडर को अपनी पोजिशन तब तक होल्ड करनी चाहिए, जब तक कीमत हरी रेखा के नीचे बंद ना हो। एक तरह से लाल रेखा शॉर्ट पोजिशन के लिए ट्रेलिंग स्टॉपलॉस का काम करती है।

- सुपर ट्रेंड एक ट्रेंड को बताता है इसलिए इसका सबसे अच्छा इस्तेमाल ऐसे समय में होता है जब बाज़ार में एक ट्रेंड हो।

- सुपर ट्रेंड इंडिकेटर किसी आम मूविंग एवरेज ट्रेडिंग सिस्टम की तुलना में कम गलत सिग्नल देता है। इसलिए लोग मूविंग एवरेज ट्रेडिंग सिस्टम की जगह सुपर ट्रेंड को पसंद करते हैं।

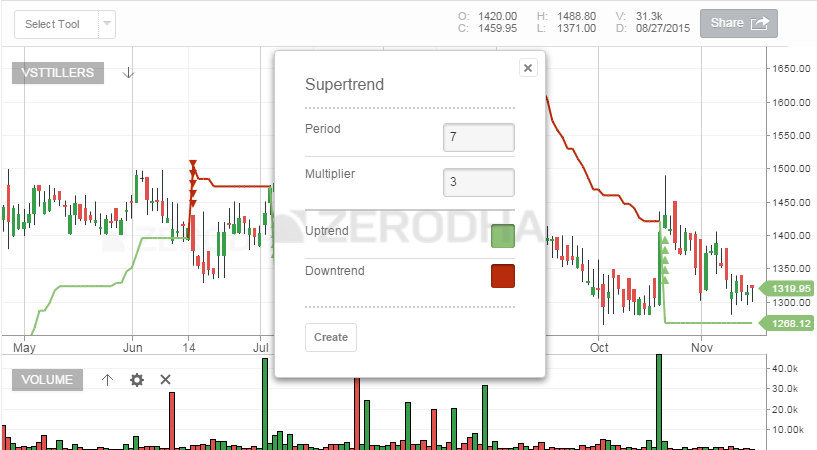

Kite पर सुपर ट्रेंड का इस्तेमाल:

जब आप स्टडीज की लिस्ट में सुपर ट्रेंड को चुनते हैं, तो आपको पीरियड और मल्टीप्लायर तय करना पड़ता है।

यहाँ पीरियड का मतलब है ATR के दिनों की संख्या। Kite में इसकी डिफॉल्ट वैल्यू 7 है। इसका मतलब Kite 7 दिनों का ATR कैलकुलेट करेगा। आप अपने हिसाब से इसको बदल सकते हैं।

मल्टीप्लायर का मतलब है कि ATR किस संख्या से मल्टीप्लाई हो रहा है। Kite में इसकी डिफॉल्ट वैल्यू 3 है यानी ATR की जो भी वैल्यू है, उसे 3 से गुणा किया जाएगा। मल्टीप्लायर सुपर ट्रेंड के लिए बहुत महत्वपूर्ण है। अगर मल्टीप्लायर बहुत ऊपर है तो कम सिग्नल बनते हैं। अगर मल्टीप्लायर बहुत छोटा है, तो सिग्नल की संख्या बढ़ जाती है जिससे आपको गलत सिग्नल मिलने की संभावना अधिक हो जाती है। मेरी सलाह है कि आप मल्टीप्लायर 3 से 4 ही रखें।

इस इंडिकेटर का चार्ट ऐसा दिखता है –

ध्यान दीजिए कि कीमत में बदलाव के साथ इंडिकेटर का रंग कैसे बदलता है। जब भी खरीदने या बेचने का संकेत बनता है, तो हरे और लाल रंग के तीर के निशान बनते हैं जो ट्रेडर को लांग या शॉर्ट जाने के लिए कहते हैं।

वॉल्यूम वेटेड एवरेज प्राइस (VWAP)

VWAP एक बहुत ही सरल इंडिकेटर है। ये ट्रेड हुए वॉल्यूम की औसत या एवरेज कीमत के आधार पर काम करता है। एक उदाहरण से इसे समझते हैं।

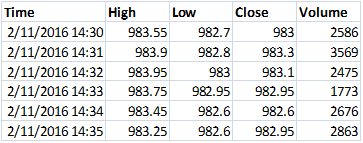

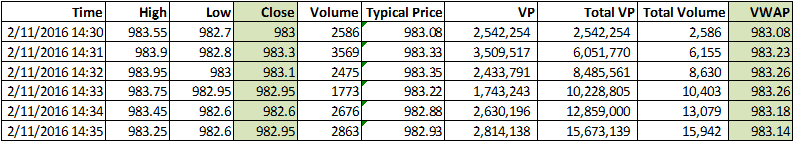

2 नवंबर 2016 को 14:30 से 14:35 के बीच में Infy में हुए ट्रेड को नीचे की सारणी में दिखाया गया है –

आप देखेंगे कि 14:32 पर 2475 शेयर का ट्रेड हुआ। इसने 983.95 का हाई बनाया, 983 का लो बनाया और इस मिनट में इसकी क्लोजिंग रही 983.1

अब इस डेटा के आधार पर VWAP कीमत निकालते हैं। इसके लिए हमें-

- साधारण कीमत= ये हाई, लो और क्लोज की औसत कीमत है।

- वॉल्यूम प्राइस/कीमत (VP)= इसके लिए हमें साधारण कीमत को वॉल्यूम से गुणा करना पड़ेगा।

- टोटल वॉल्यूम प्राइस/ कुल VP= यह एक बढ़ती हुई संख्या है (Cumulative number) जो मौजूदा VP और पिछले VP को जोड़ कर बनती है।

- टोटल वॉल्यूम/कुल वॉल्यूम= ये भी एक बढ़ती हुई संख्या है जो मौजूदा वॉल्यूम और पिछले वॉल्यूम को जोड़ने से मिलती है।

- VWAP= हमें ये संख्या कुल VP को कुल वॉल्यूम से विभाजित करने पर मिलती है।

आइए इसके आधार पर Infy के डेटा को देखते हैं-

आप देख सकते हैं कि ये संख्या लगातार बदलने वाली संख्या है जो उस समय होने वाले सौदों के आधार पर बदलती रहती है।

VWAP का इस्तेमाल कैसे करें?

- VWAP एक इंट्राडे इंडिकेटर है। इसको मिनट वाले चार्ट पर इस्तेमाल करना चाहिए। आप जब इसे चार्ट पर डालेंगे तो आपको दिखेगा कि 9:15 मिनट पर इसमें एक उछाल आता है, जब आप इसकी तुलना पिछले दिन से कर रहे हों। इस उछाल का कोई मतलब नहीं होता। इस पर ध्यान ना दें।

- VWAP एक औसत है और औसत के आधार पर चलने वाले किसी भी इंडिकेटर की तरह ये भी मौजूदा कीमत से पीछे चलता है।

- VWAP का इस्तेमाल 2 खास वजहों से किया जाता है – इंट्राडे दिशा जानने के लिए और अपने ऑर्डर की सफलता को समझने के लिए।

- अगर मौजूदा कीमत VWAP से नीचे है तो इंट्राडे ट्रेंड नीचे की तरफ माना जाता है।

- अगर मौजूदा कीमत VWAP से ऊपर है तो स्टॉक का ट्रेंड ऊपर की तरफ माना जाता है।

- अगर VWAP हाई और लो के बीच है, तो उम्मीद की जाती है कि स्टॉक में उठा-पटक बनी रहेगी।

- अगर आप किसी स्टॉक को शॉर्ट करना चाहते हैं तो VWAP से ऊंची कीमत पर शॉर्ट करना सही माना जाता है।

- इसी तरह, अगर आप स्टॉक पर लांग जाना चाहते हैं तो VWAP से नीची कीमत पर लांग जाना सही माना जाता है।

Kite पर VWAP का इस्तेमाल

अपनी पसंद का चार्ट खोलें और स्टडीज में से VWAP को चुनें।

ध्यान रखें कि VWAP को केवल इंट्राडे टाइम फ्रेम पर इस्तेमाल किया जा सकता है EOD डेटा पर नहीं।

एक बार टाइम फ्रेम (1 मिनट, 5 मिनट, 10 मिनट आदि) चुन लेने के बाद VWAP कैलकुलेट हो जाता है और ये चार्ट पर दिखने लगता है।

अब आप VWAP को मौजूदा बाज़ार कीमत के साथ देख सकते हैं और अपने ट्रेड कर सकते हैं।

Analysis Suzlon

Piyush, what sort of analysis?

Nice

App apane app per sab kuch hindi mai kar de

Please

Hello sir thanx a lot for explaining everything in a simple way

But i have a question here i read about many indicators how it possible to apply all indicators in chart

Super sir bigginer k liye esme ek bahut bada saport milega 🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻sir garodha me d mat acount kholne k liye kya farmalities h please contact me

Super sir bigginer k liye esme ek bahut bada saport milega 🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻🙏🏻

Tnx sir, vwap is very good indigator for intraday trading

ADX 25 से लेकर कितने तक का हो तो ट्रेड के लिये सही है एसा समझे.

(उदाहरणार्थ 25 से 50 तक)

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Ecellant

will you all chapter send me by Email([email protected])

Hi Rajender, you can read them from here and download the PDFs so you can print them out.

Sir nifty 50 k Chart par vwap show nahi karta kya kare

अकाउंट सहित जानकारी के लिए आप हमें सपोर्ट पर कांटेक्ट कर सकते हैं।

Plz describe about trailing stop loss?

As and when the stock moves in your favor, you increase the SL to ensure you\’ve locked the profits. This is called trailing SL.

कौनसे 2 या 3 इंडीकेटर्स है जिनको हम buy sell के लिए इस्तेमाल करे, इसका फाइनल जवाब दे।

आप इस अध्याय को पूरा पढ़ें आपको समझ आजायेगा।

The indicator Anchored VWAP is not available/visible in my Kite app.

thank.you great.soo

Happy learning 🙂

vwap ki 7aur 8ki jankari ulta hai

Hindi mein padh kar bahut Achcha Laga पर 7 और 8 की जो जानकारी दी गई है उल्टा दी गई है vwap की पूरी जानकारी मिली धन्यवाद

सूचित करने के लिए धन्यवाद, हम इसको चेक करेंगे।

Kya aap Momentum (Mom) indicator ke baare me thoda bata sakye ho pls!!

आप टेक्निकल एनालिसिस मॉड्यूल को पूरा पढ़ें आशा है आपको आपको समझ आजायेग।

Bahut sare indicaters jab inko or checklist ko check karenge tab tak price kafi upar chala jata hai

I am confused kon kon se indicates add karu kon se nahi mobile me vaise bhi chart chhota hota jata hai

Abhi tak bullinger band , rsi, macd, volume underly , 50 days ema, 100 days ema pivot point { s&r} , volume roc etc add kiya hua hai. Please answer

आप वेब से ट्रेड करें यहाँ ज़्यादा इंडीकेटर्स मौजूद हैं।

Sir, relative strength r.s ke bare me bataye

हमने इसके बारे में बाकी अध्यायों में समझाया है, कृपया पूरा मॉडल पढ़े।

ATR का सबसे अच्छा इस्तेमाल वोलैटिलिटी पर आधारित स्टॉपलॉस को पहचानने के लिए होता है। उदाहरण के लिए, मान लिजिए कि आपने किसी स्टॉक को 1325 के भाव पर खरीदने का फैसला किया तो आपका स्टॉपलॉस 1272 होना चाहिए क्योंकि ATR 48 है।

इसी तरह से अगर आपने 1320 पर शॉर्ट जाने का फैसला किया है तो आपका स्टॉपलॉस 1368 होना चाहिए।

Niche ke paragraph me stoploss wali baat samjh me nhi aayi.

जब भी आप स्टॉपलॉस लगते हैं तोह पॉइंट्स के हिसाब से उसको कंसीडर करते हैं, क्यूंकि यहाँ पर ATR 48 पॉइंट्स है इसलिए स्टॉपलॉस को प्राइस + 48 रूपए पर लगाएंगे।

sir iliot waves theory ko agar ho sake to samil kare

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे ।

USKA ANSWER MIL GAYA THANK YOU SIR

PLEASE SIR CALCULATE SADHARAN KEEMAT

क्या आप अपना सवाल विस्तार में बता सकते हैं?

Aroon

6

जानने योग्य बातें

6. और 7. में एक ही बात लिखी है जो कि confuse करती है कृपया ठीक करें धन्यवाद

Team zerodha की ये पहल सहरानीय है

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

thanks for all this contant and appriciate ur efforts🙏👏..i just want to let you know that i got 210/250 in the final certification round only in 1st attampt. All credit goes to u sir u designed the contant very well. And one thing sir i just want to know about stoploss trailing. Where i can find it in varsity ?