6.1 मार्जिन कैलकुलेटर

पिछले अध्याय में हमने मार्जिन के बारे में बात की थी। उसी को आगे बढ़ाते हुए हम अब मार्जिन कैलकुलेटर की बात करेंगे। इसके साथ ही, इससे जुड़े हुए कुछ और मुद्दों पर भी चर्चा करेंगे।

पिछले अध्याय में हमने अलग अलग तरीके के मार्जिन को देखा था। हमने ये भी देखा था कि हर सौदे में मार्जिन अलग अलग होता है और यह इस पर निर्भर करता है कि वह स्टॉक कितना वोलाटाइल (volatile) यानी अस्थिर है। वोलैटिलिटी पर हम अगले मॉड्यूल में चर्चा करेंगे लेकिन अभी भी हम जानते हैं कि हर अंडरलाइंग एसेट की वोलैटिलिटी अलग होती है और उसी आधार पर मार्जिन भी अलग अलग होता है। तो हम कैसे पता करें कि किस कॉन्ट्रैक्ट के लिए कितना मार्जिन लगेगा। इसी काम के लिए जेरोधा के ट्रेडिंग प्लैटफॉर्म पर मार्जिन कैलकुलेटर भी होता है, जिसका इस्तेमाल आप ट्रेडिंग में कर सकते हैं।

जेरोधा का मार्जिन कैलकुलेटर काफी लोकप्रिय है। ये इस्तेमाल में आसान है और गणना भी अच्छे तरीके से करता है। इस अध्याय में हम इस मार्जिन कैलकुलेटर को भी जानेंगे। हम यह भी देखेंगे कि आप सौदे का मार्जिन कैसे पता कर सकते हैं। आगे जब हम ऑप्शन के बारे में बात कर रहे होंगे तब हम मार्जिन कैलकुलेटर के उपयोग के बारे में और विस्तार से जानेंगे।

अब एक उदाहरण देखते हैं, मान लीजिए कि हम आइडिया सेलुलर लिमिटेड का फ्यूचर्स कॉन्ट्रैक्ट खरीदने का फैसला करते हैं, जो 29 जनवरी 2015 को एक्सपायर होने वाला है। इसके लिए हमें इनिशियल मार्जिन जमा करना होगा। हमें पता है कि इनिशियल मार्जिन (IM) = स्पैन मार्जिन + एक्स्पोज़र मार्जिन। अपना इनिशियल मार्जिन पता करने के लिए आपको यह करना है:

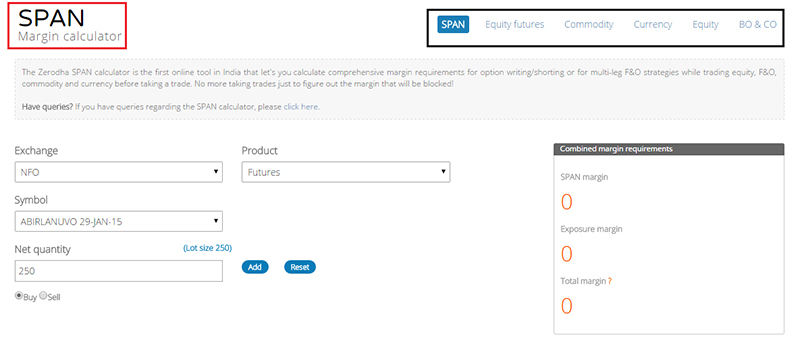

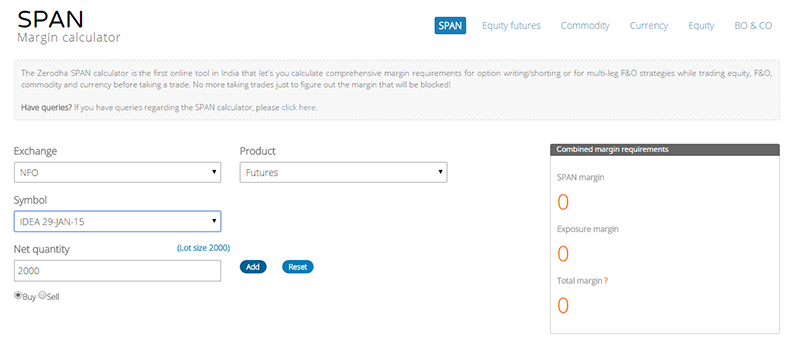

पहला कदम– मार्जिन कैलकुलेटर का लिंक है https://zerodha.com/margin-calculator/SPAN/ । जैसा कि आप देख सकते है कि मार्जिन कैलकुलेटर में आपके लिए कई तरह के विकल्प मौजूद हैं। लेकिन अभी हमारा पूरा ध्यान होना चाहिए स्पैन (SPAN) और इक्विटी फ्यूचर्स पर। वैसे जब भी आप इस कैलकुलेटर को खोलेंगे तो आपको सीधे स्पैन मार्जिन कैलकुलेटर ही दिखेगा जो कि यहां लाल रंग से हाईलाइट किया गया है।

दूसरा कदम– स्पैन मार्जिन कैलकुलेटर में दो अलग-अलग हिस्से हैं जिनको यहां दिखाया गया है।

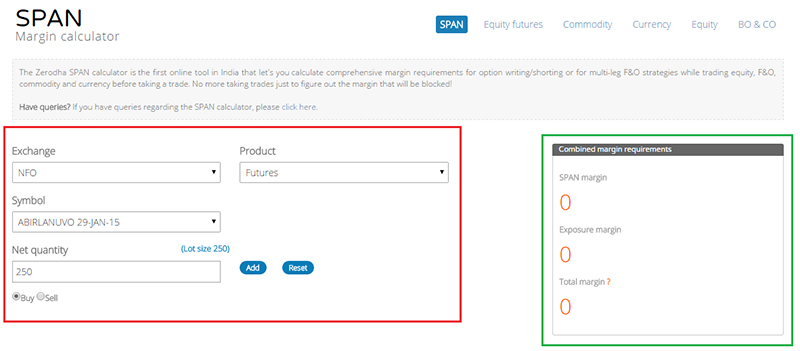

तीसरा कदम– लाल रंग से घिरे के हिस्से में आपको तीन चीजें चुननी है। “एक्सचेंज” के ड्रॉप डॉउन हिस्से में आपको यह बताना है कि आप किस एक्सचेंज पर कारोबार करना चाहते हैं।

- अगर आप NSE पर फ्यूचर्स में कारोबार करना चाहते हैं तो आप NFO चुनेंगे।

- अगर आप MCX पर कमोडिटी फ्यूचर में कारोबार करना चाहते हैं तो MCX चुनेंगे।

- अगर आप NSE पर करेंसी में डेरिवेटिव कारोबार करना चाहते हैं तो आप CDS चुनेंगे।

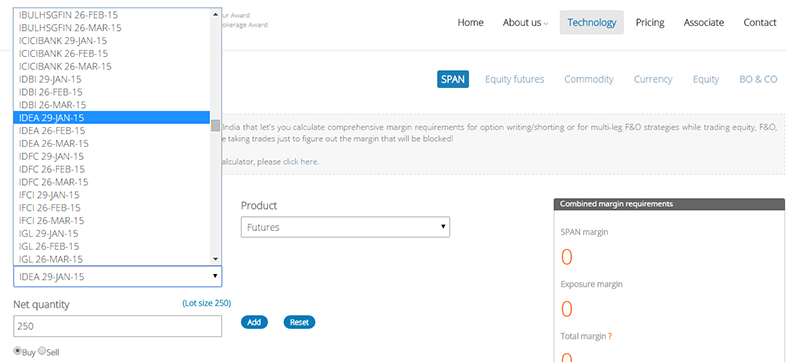

अगला ड्रॉप डाउन हिस्सा जिसमें आप को चुनाव करना है, वह दाहिनी तरफ दिखाया गया है– “प्रॉडक्ट” के तहत। अगर आप फ्यूचर्स में कारोबार करना चाहते हैं तो फ्यूचर्स चुनें, नहीं तो, आप ऑप्शंस भी चुन सकते हैं। तीसरे हिस्से में आपको फ्यूचर्स ऑप्शन के तहत खरीदे और बेचे जाने वाले सभी कॉन्ट्रैक्ट में से उस सिंबल या चिह्न को चुनना है जिसमें आप ट्रेड करना चाहते हैं। चूंकि हमें 29 जून की एक्सपायरी वाले आइडिया सेलुलर के फ्यूचर्स को खरीदना है इसलिए मैंने उसको चुना है। आप इसे नीचे पर चित्र में भी देख सकते हैं:

चौथा कदम– जैसे ही आप फ्यूचर्स कॉन्ट्रैक्ट चुनते हैं वैसे ही क्वांटिटी की जगह पर एक लॉट आ जाता है। अगर आपको एक लॉट से ज्यादा खरीदना है तो आपको नई क्वांटिटी खुद से भरनी होगी। हमारे आइडिया सेलुलर के स्टाक्स के लिए लॉट साइज दो हजार का है इसलिए आप देखेंगे कि नेट क्वांटिटी में वह अपने आप दिखाई देने लगा है। अब अगर मुझे 3 लॉट खरीदने हैं तो मुझे यहां 6000 भरना होगा। इसको करने के बाद आपको बेचने या खरीदने का बटन दबाना होगा अंत में ऐड (Add) बटन दबाना होगा।

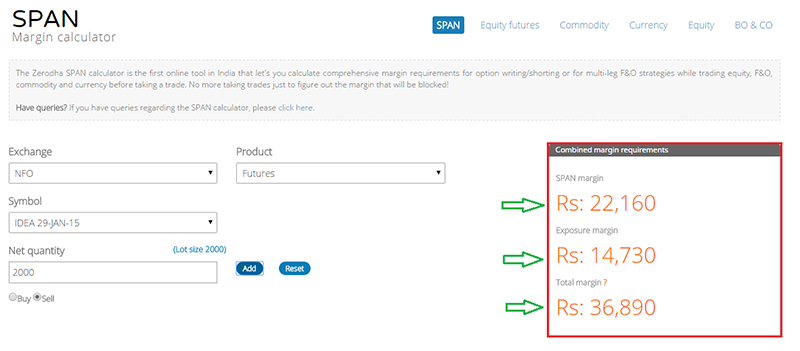

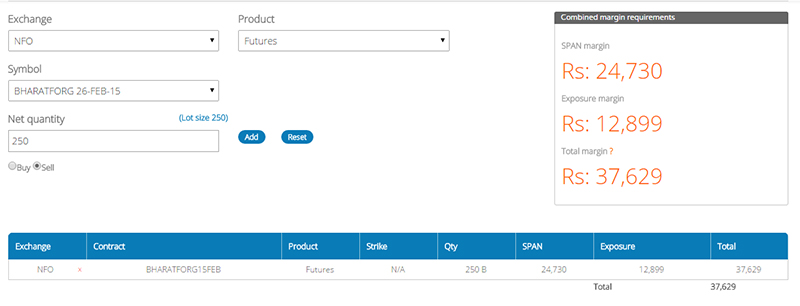

जैसे ही आप ऐड बटन दबाएंगे वैसे ही स्पैन कैलकुलेटर आपको मार्जिन बताएगा। ये कैलकुलेटर आपको स्पैन और एक्स्पोज़र दोनों मार्जिन अलग अलग दिखाने के अलावा कुल इनिशियल मार्जिन भी दिखाएगा। नीचे की तस्वीर में भी आप इसे लाल रंग से हाईलाइट किया हुआ देख सकते हैं:

स्पैन कैलकुलेटर आपको दिखा रहा है कि स्पैन मार्जिन = ₹ 22,160

एक्सपोजर मार्जिन = ₹14,730

इनिशियल मार्जिन (स्पैन + एक्सपोजर) = ₹36890

अब आपको पता है कि आइडिया सेलुलर के फ्यूचर्स ट्रेड में आपको कितने पैसों की मार्जिन की जरूरत पड़ेगी। मार्जिन कैलकुलेटर में “इक्विटी फ्यूचर्स” पर एक अलग से हिस्सा होता है जिस पर हम अगले अध्याय में चर्चा करेंगे। अभी हम जल्दी से एक्सपायरी, स्प्रेड और इंट्राडे ऑर्डर पर चर्चा कर लेते हैं। जब हम इन तीनों को अच्छे से समझ लेंगे तो हमारे लिए इक्विटी फ्यूचर्स को समझना ज्यादा आसान होगा।

6.2 एक्सपायरी

हमने इसके पहले के अध्याय में भी एक्सपायरी पर चर्चा की है। एक्सपायरी वह तारीख है जिस दिन कॉन्ट्रैक्ट खत्म हो जाता है। उदाहरण के लिए अगर मैंने 29 जनवरी 2015 की एक्सपायरी वाले आइडिया सेलुलर के फ्यूचर्स को ₹149 पर खरीदा है और मुझे उम्मीद है कि ये ₹155 तक पहुंचेगा। लेकिन इसका मतलब ये है कि आइडिया सेलुलर को ₹155 तक पहुंचने के लिए सिर्फ 29 जनवरी तक का ही समय है। 29 जनवरी के पहले अगर आईडिया सेलुलर की कीमत ₹149 से कम हो जाती है तो मुझे नुकसान होगा और अगर आइडिया सेलुलर की कीमत 30 जनवरी को ₹155 होती है यानी एक्सपायरी के 1 दिन बाद तो उससे मुझे कोई फायदा नहीं होगा। मतलब यह कि एक्सपायरी के पहले ही आइडिया सेलुलर मेरी उम्मीद के मुताबिक ऊपर जाएगा तभी मुझे फायदा होगा।

क्या यह नियम इतने ही कड़क होने चाहिए? या इसमें थोड़े फेरबदल की संभावना है? क्या यह सौदा एक्सपायरी के बाद भी जारी यह सकता है? एक उदाहरण से देखते हैं:

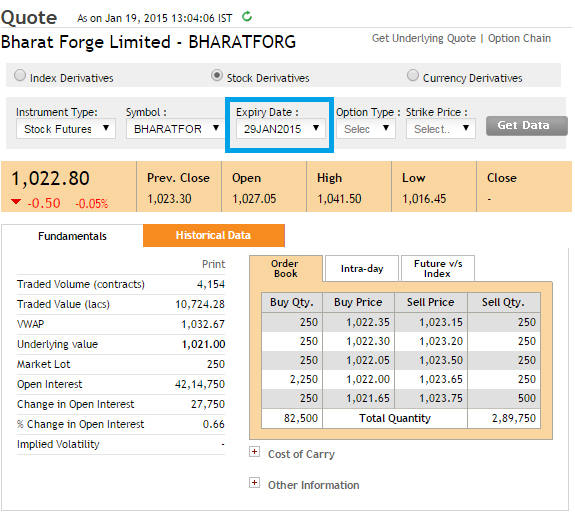

मान लीजिए आज 19 जनवरी 2015 है और मुझे उम्मीद है कि 1 महीने के बाद यानी फरवरी के अंतिम हफ्ते में जब केन्द्र सरकार के बजट आएगा तो वो मैन्यूफैक्चरिंग सेक्टर की कंपनियों के लिए फायदा वाला होगा क्योंकि सरकार मेक इन इंडिया (Make in India) पर ज्यादा जोर देगी। इस सोच के साथ मैं भारत फोर्ज पर दांव लगाना चाहता हूं। मुझे लगता है कि भारत फोर्ज को काफी फायदा होने वाला है और मुझे उम्मीद है कि बजट आने तक भारत फोर्ज का स्टॉक लगातार बढ़ता रहेगा। इस सोच के साथ में भारत फोर्ज का फ्यूचर्स कॉन्ट्रैक्ट खरीदना चाहता हूं। नीचे के चित्र पर नजर डालिए:

भारत फोर्ज का जनवरी 2015 का कॉन्ट्रैक्ट ₹1022 पर मिल रहा है। मुझे लगता है कि यहां से भारत फोर्ज का शेयर लगातार बढ़ेगा और बजट तक बढ़ता ही जाएगा। लेकिन अगर मैं फ्यूचर्स कॉन्ट्रैक्ट खरीदता हूं तो यह कॉन्ट्रैक्ट 29 जनवरी 2015 को एक्सपायर हो जाएगा और मैं बजट तक की रैली का पूरा फायदा नहीं उठा पाऊंगा।

अपनी इस राय का पूरा फायदा उठाने के लिए मुझे जनवरी की एक्सपायरी के आगे भी यह सौदा जारी रखना होगा। इस तरह की स्थिति के लिए NSE में अलग अलग तरीके के कॉन्ट्रैक्ट होते हैं।

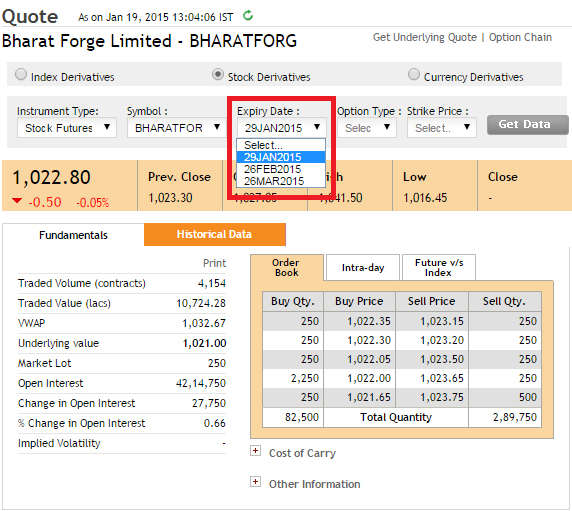

किसी भी एक समय NSE पर आप तीन तरह की एक्सपायरी वाले कॉन्ट्रैक्ट पा सकते हैं। उदाहरण के लिए अगर आप जनवरी में भारत फोर्ज को खरीदना चाहते हैं तो आपके लिए तीन तरह की एक्सपायरी वाले कॉन्ट्रैक्ट उपलब्ध हैं।

- 29 जनवरी 2015– इसे “नियर मंथ” (Near month) कॉन्ट्रैक्ट या “करेंट मंथ” (Current month) कॉन्ट्रैक्ट कहते हैं

- 26 फरवरी 2015– इसे “मिड मंथ” (Mid month) कॉन्ट्रैक्ट कहते हैं।

- 26 मार्च 2015 इसे “फार मंथ” (Far Month) कॉन्ट्रैक्ट कहते हैं।

नीचे के चित्र पर नजर डालिए

जैसा कि आप देख सकते हैं कि एक्सपायरी के dropdown-menu में करेंट मंथ, मिड मंथ और फार मंथ में से कोई भी कॉन्ट्रैक्ट पसंद कर सकता हूं। क्योंकि मुझे फरवरी के अंत तक का कॉन्ट्रैक्ट चाहिए इसलिए मैं 26 फरवरी को खत्म होने वाला मिड मंथ का कॉन्ट्रैक्ट चुन लूंगा।

यहां पर आपको फ्यूचर्स कॉन्ट्रैक्ट की कीमत में अंतर साफ दिखेगा। 26 फरवरी 2015 को एक्सपायर होने वाले कॉन्ट्रैक्ट की कीमत है ₹1032 जबकि 29 जनवरी को एक्सपायर होने वाले कॉन्ट्रैक्ट की कीमत है ₹1022.8 । इसका मतलब है कि करेंट मंथ कॉन्ट्रैक्ट के मुकाबले मिड मंथ कॉन्ट्रैक्ट ज्यादा महंगा है। ऐसा हमेशा होता है। एक्सपायरी में जितना ज्यादा समय बचा होगा स्टॉक का फ्यूचर उतना ही महंगा होगा। इसी वजह से इस समय 29 मार्च 2015 को एक्सपायर होने वाला कॉन्ट्रैक्ट ₹1037.4 रुपए पर दिख रहा है।

तो याद रखिए, करेंट मंथ का फ्यूचर्स कॉन्ट्रैक्ट कम होगा, मिड मंथ उससे महंगा होगा और फार मंथ उससे भी ज्यादा महंगा होगा। इसके पीछे एक सीधा सा गणित है। जब हम फ्यूचर्स प्राइस के फार्मूले पर चर्चा करेंगे तब हम इसको ज्यादा अच्छे से समझेंगे।

एक और बात जो आपको अच्छे से समझना चाहिए– जैसा कि मैंने पहले कहा था कि किसी भी समय NSE में 3 तरीके के फ्यूचर्स कॉन्ट्रैक्ट दिख रहे होते हैं। करेंट मंथ कॉन्ट्रैक्ट, मिड मंथ कॉन्ट्रैक्ट और फार मंथ कॉन्ट्रैक्ट। जैसा कि हमें पता है कि भारत फोर्ज का कॉन्ट्रैक्ट 29 जनवरी 2015 को एक्सपायर होने वाला है इसका मतलब है कि जनवरी का कॉन्ट्रैक्ट 29 जनवरी को 3:30 बजे एक्सपायर हो जाएगा। तो क्या 29 जनवरी को 3:30 पर जब यह कॉन्ट्रैक्ट एक्सपायर हो जाएगा तो NSE पर केवल दो कॉन्ट्रैक्ट बचेंगे?

नहीं ऐसा नहीं होगा 29 जनवरी को 3:30 पर इस कॉन्ट्रैक्ट के खत्म होने के बाद अगले दिन 30 जनवरी 9:15 पर NSE अप्रैल 2015 के लिए एक नया कॉन्ट्रैक्ट जारी करेगा। इसका मतलब यह कि 30 जनवरी को सुबह 9:15 बजे जब बाजार खुलेगा तो आपके पास फिर से 3 कॉन्ट्रैक्ट होंगे, जिनमें आप निवेश कर सकते हैं। –

- अब फरवरी का कॉन्ट्रैक्ट आपका करंट मंथ का कॉन्ट्रैक्ट बन जाएगा जो कि अब तक मिड मंथ का कॉन्ट्रैक्ट था।

- मार्च महीने का कॉन्ट्रैक्ट जो अब तक फार मंथ का कॉन्ट्रैक्ट था वह मिड मंथ बन जाएगा।

- इसी तरह अप्रैल का नया कॉन्ट्रैक्ट अब फार मंथ का कॉन्ट्रैक्ट बन जाएगा।

इसी तरीके से जब फरवरी का कॉन्ट्रैक्ट एक्सपायर होगा तो NSE मई का कॉन्ट्रैक्ट जारी करेगा और इस तरह हमेशा बाजार में 3 महीने के कॉन्ट्रैक्ट बने रहेंगे।

अब एक बार फिर से नजर डालते हैं भारत फोर्ज लिमिटेड के फ्यूचर्स कॉन्ट्रैक्ट पर। क्योंकि मेरा नजरिया थोड़ा लंबा है इसलिए मैं 26 फरवरी 2015 को एक्सपायर होने वाला कॉन्ट्रैक्ट खरीद सकता हूं और इसको फरवरी के अंत तक अपने पास रख सकता हूं। लेकिन मेरे सामने एक दूसरा विकल्प भी है – फरवरी का फ्यूचर्स कॉन्ट्रैक्ट खरीदने के बजाय मैं जनवरी का फ्यूचर्स कॉन्ट्रैक्ट खरीद सकता हूं और इसको इसके एक्सपायरी तक होल्ड कर सकता हूं। इसके बाद एक्सपायरी के समय इसको बेच कर फरवरी का कॉन्ट्रैक्ट खरीद सकता हूं। इसे “रोलओवर” कहते हैं।

अगर आप बिजनेस न्यूज़ चैनल देखते हैं तो आप देख सकते हैं एक्सपायरी के समय बार-बार रोलओवर डाटा का इस्तेमाल किया जाता है। इसको सुनकर ज्यादा परेशान होने की जरूरत नहीं है। रोलओवर डाटा सिर्फ यह बताता है कितने ट्रेडर अगले महीने के कॉन्ट्रैक्ट के लिए अपनी पोजीशन रोलओवर कर रहे हैं। यानी अगले महीने के कॉन्ट्रैक्ट में भी अपने पोजीशन में बने हुए हैं। जब ज्यादा लोग लांग पोजीशन रोलओवर कर रहे होते हैं तो इसका मतलब है कि बाजार में तेजी का माहौल है। लेकिन जब ज्यादा लोग अपने शॉर्ट पोजीशन को रोलओवर करते हैं तो इसका मतलब है कि बाजार में मंदी का माहौल बना हुआ है। तो क्या यह मानना सही है कि रोलओवर डाटा आपको बाजार की सही स्थिति बताता है, शायद नहीं क्योंकि यह डाटा बाजार के बारे में सिर्फ एक नजरिया पेश करता है।

तो बाजार में कब लंबे समय के फ्यूचर्स कॉन्ट्रैक्ट खरीदने की जगह रोलओवर किया जाता है? इसको करने का सबसे बड़ा कारण होता है– लिक्विडिटी। करेंट मंथ के कॉन्ट्रैक्ट में यानी मौजूदा महीने के कॉन्ट्रैक्ट में खरीदने या बेचने वाले हमेशा ज्यादा होते हैं, इसलिए इस कॉन्ट्रैक्ट को खरीदना और बेचना हमेशा आसान होता है ।

6.3 – स्प्रेड्स (spreads) पर एक नजर

अब हम एक नए सिद्धांत के बारे में बात करेंगे जिसको समझना शुरू-शुरू में आपको थोड़ा सा मुश्किल लग सकता है। लेकिन फिर भी आप इसे ध्यान से देखिए। बाद में इसे विस्तार से समझेंगे। अभी इसे एक उदाहरण के जरिए समझते हैं।

दो कॉन्ट्रैक्ट पर नजर डालिए

- भारत फोर्ज लिमिटेड का फ्यूचर्स कॉन्ट्रैक्ट जो कि 29 जनवरी 2015 को एक्सपायर हो रहा है

- भारत फोर्ज लिमिटेड का फ्यूचर्स कॉन्ट्रैक्ट जो 26 फरवरी 2015 को एक्सपायर हो रहा है

यह दोनों अलग-अलग कॉन्ट्रैक्ट हैं और इन दोनों कॉन्ट्रैक्ट की कीमतें भी अलग-अलग हैं। लेकिन दोनों कॉन्ट्रैक्ट का अंडरलाइंग एक ही है– भारत फोर्ज लिमिटेड। इसलिए यह दोनों कॉन्ट्रैक्ट एक तरीके से ही चलते हैं मतलब अगर भारत फोर्ज का शेयर स्पॉट बाजार में ऊपर जाता है तो यह दोनों फ्यूचर कॉन्ट्रैक्ट ऊपर जाएंगे और अगर शेयर स्पॉट बाजार में नीचे जाता है वे दोनों जनवरी और फरवरी फ्यूचर्स कॉन्ट्रैक्ट नीचे जाएंगे।

लेकिन कई बार ऐसे मौके आते हैं जब आप इन दोनों में से एक कॉन्ट्रैक्ट को खरीदते हैं और दूसरे कॉन्ट्रैक्ट को बेचते हैं और इससे पैसे कमाते हैं। ऐसे मौकों को “कैलेंडर स्प्रेड” (Calendar spread) कहते हैं। ये कैसे होता है इसको समझने के लिए आगे के मॉड्यूल में चर्चा करेंगे, लेकिन इस समय मार्जिन के हिसाब से इसको समझते हैं।

हमें पता है कि मार्जिन कैसे लगाए जाते हैं– रिस्क मैनेजमेंट के लिए। लेकिन अगर हम कॉन्ट्रैक्ट को एक तरफ खरीद रहे हैं और दूसरी तरफ उसी कॉन्ट्रैक्ट को बेच रहे हैं तो रिस्क कैसा होगा? सच्चाई तो यह है कि रिस्क काफी कम रहेगा। इसको हम एक उदाहरण से समझते हैं:

परिस्थिति 1– ट्रेडर भारत फोर्ज लिमिटेड का जनवरी फ्यूचर कॉन्ट्रैक्ट खरीदता है

भारत फोर्ज की स्पॉट कीमत = ₹1021 प्रति शेयर

भारत फोर्ज जनवरी कॉन्ट्रैक्ट कीमत = ₹1021 प्रति शेयर

लॉट साइज = 250

मान लीजिए स्पॉट कीमत 10 रूपए नीचे गिर जाती है और ₹1011 तक पहुंच जाती है

फ्यूचर की लगभग कीमत = ₹1013

P&L = (10×250) = 2500 का नुकसान

परिस्थिति दो– ट्रेडर जनवरी फ्यूचर्स खरीदता है और फरवरी फ्यूचर्स बेचता है

भारत फोर्ज की स्पॉट कीमत = ₹1021 प्रति शेयर

भारत फोर्ज के जनवरी कॉन्ट्रैक्ट पर लॉन्ग पोजीशन ₹1023 प्रति शेयर पर

भारत फोर्ज के फरवरी कॉन्ट्रैक्ट पर शार्ट पोजीशन ₹1033 प्रति शेयर पर

लॉट साइज = 250

मान लीजिए स्पॉट बाजार में कीमत गिर जाती है ₹1011 प्रति शेयर तक(10 प्वाइंट)

जनवरी फ्यूचर्स की लगभग कीमत = ₹1013 प्रति शेयर

फरवरी फ्यूचर्स की कीमत लगभग = ₹1023 प्रति शेयर

जनवरी कॉन्ट्रैक्ट का P&L =(10×250) = 2500 का नुकसान

फरवरी कॉन्ट्रैक्ट का P&L =(10×250) = 2500 का फायदा

कुल P&L = -2500 + 2500 = 0

परिस्थिति 3– ट्रेडर जनवरी फ्यूचर्स बेचता है और फरवरी फ्यूचर्स खरीदता है

भारत फोर्ज की स्पॉट कीमत = ₹1021 प्रति शेयर

भारत फोर्ज के जनवरी फ्यूचर्स के कॉन्ट्रैक्ट में शॉर्ट पोजीशन ₹1023 प्रति शेयर पर

भारत फोर्ज के फरवरी फ्यूचर्स कॉन्ट्रैक्ट में लॉन्ग पोजीशन ₹1033 प्रति शेयर पर

लॉट साइज = 250

मान लीजिए स्पॉट बाजार में भारत फोर्ज के शेयर की कीमत 10 प्वाइंट बढ़ कर 1031 हो जाती है

जनवरी फ्यूचर्स की लगभग कीमत = ₹1033 प्रति शेयर

फरवरी फ्यूचर्स की कीमत लगभग = ₹1043 प्रति शेयर

जनवरी कॉन्ट्रैक्ट का P&L =(10×250) = 2500 का नुकसान

फरवरी कॉन्ट्रैक्ट का P&L =(10×250) = 2500 का फायदा

कुल P&L = -2500 + 2500 = 0

मैं यहां यह बताने की कोशिश कर रहा हूं कि अगर आप एक कॉन्ट्रैक्ट पर लॉन्ग और दूसरे पर शॉर्ट हैं तो आपका रिस्क करीब-करीब जीरो तक पहुंच जाता है। लेकिन ऐसा नहीं कि रिस्क पूरा खत्म हो जाए। आपको लिक्विडिटी, वोलैटिलिटी और दूसरे रिस्क पर नजर तब भी रखनी होती है। लेकिन इन सबके बावजूद कुल मिलाकर रिस्क कम रहता है।

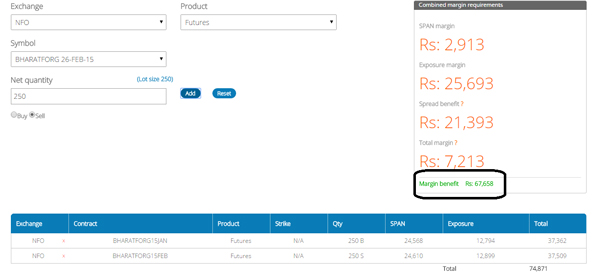

जब रिस्क कम होता है तो मार्जिन भी कम होना चाहिए। वास्तव में होता भी यही है।

जब हम भारत फोर्ज का जनवरी कॉन्ट्रैक्ट खरीदते हैं तो मार्जिन ₹37,362 लगेगा।

जब हम फरवरी के कॉन्ट्रैक्ट को बेचने की कोशिश करते हैं तो मार्जिन ₹37,362 लगेगा

जब हम जनवरी का कॉन्ट्रैक्ट खरीदने और फरवरी का कॉन्ट्रैक्ट बेचना चाहते हैं तो मार्जिन ₹7213 लगेगा

जैसा कि आप देख सकते हैं जब जनवरी और फरवरी का कॉन्ट्रैक्ट अलग-अलग लिया जाता है तो तो दोनों पर मार्जिन लगता है 37362 और 33629 यानी कुल मिलाकर ₹74991 । लेकिन जब एक साथ ही एक कॉन्ट्रैक्ट खरीदा जा रहा है और दूसरा कॉन्ट्रैक्ट बेचा जा रहा है तो रिस्क कम हो जाता है इसलिए मार्जिन की जरूरत भी कम हो जाती है। जैसा कि हम देख सकते हैं कि दोनों को साथ ही में खरीदने पर मार्जिन बनता है ₹7213। इसका मतलब हुआ कि 74991 रुपए की मार्जिन के बजाय अब हमें देना पड़ेगा 7213 का मार्जिन जो कि ₹67658 की बचत है। लेकिन याद रखें ऐसा मौका कम ही आता है जब लॉन्ग और शार्ट पोजीशन दोनों एक साथ बनाकर पैसे कमाए जा सकें। ऐसे मौकों को कैलेंडर स्प्रेड कहते हैं। कैलेंडर स्प्रेड का मौका नहीं होने पर कोई जरूरत नहीं कि हम ऐसा सौदा करें।

इस अध्याय की मुख्य बातें

- जेरोधा का मार्जिन कैलकुलेटर आपको हर सौदे की मार्जिन को आसानी से पता करने में मदद करता है।

- मार्जिन कैलकुलेटर में कई तरीके के फीचर यानी विशेषताएं होती हैं।

- मार्जिन कैलकुलेटर आपको स्पैन और एक्सपोजर मार्जिन अलग-अलग भी बताता है।

- किसी भी समय NSE पर 3 तरीके के फ्यूचर्स कॉन्ट्रैक्ट मौजूद होते हैं जिनका अंडरलाइंग एक ही होता है।

- एक ट्रेडर एक्सपायरी डाटा के आधार पर अपनी पसंद का कॉन्ट्रैक्ट चुन सकता है।

- मौजूदा महीने में एक्सपायर होने वाला कॉन्ट्रैक्ट, करेंट मंथ कॉन्ट्रैक्ट कहा जाता है अगले महीने खत्म होने वाला कॉन्ट्रैक्ट, मिड मंथ कॉन्ट्रैक्ट कहा जाता है और तीसरा कॉन्ट्रैक्ट होता है फार मंथ कॉन्ट्रैक्ट जो कि उसके भी एक महीने बाद खत्म होता है।

- हर महीने की एक्सपायरी पर करेंट मंथ का कॉन्ट्रैक्ट खत्म हो जाता है यानी एक्सपायर हो जाता है। एक नया फार मंथ कॉन्ट्रैक्ट चालू हो जाता है और इसी समय मिड मंथ कॉन्ट्रैक्ट करेंट मंथ कॉन्ट्रैक्ट बन जाता है।

- कैलेंडर स्प्रेड एक तरीके की ट्रेडिंग तकनीक है जिसमें किसी एक अंडरलाइंग के किसी महीने का कॉन्ट्रैक्ट खरीदा जाता है और किसी दूसरे महीने का कॉन्ट्रैक्ट बेचा जाता है।

- जब एक कैलेंडर स्प्रेड शुरू किया जाता है तो मार्जिन की जरूरत काफी कम हो जाती है।

Thanks 👍

Margin calculator link is not working plz provide a link

sir, ky ap audio form main available karva skate hai kya..

वर्सिटी को उदाहरणों के साथ सिर्फ ऑडियो में समझाना थोड़ा कठिन है लेकिन हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

Please provide us Hindi pdf of these modules..

Thanks….

We are working on it, it will soon be made available.

जब हम फरवरी के कॉन्ट्रैक्ट को बेचने की कोशिश करते हैं तो मार्जिन ₹37,362 लगेगा

yahan par 37629 hoga

37362 और 33629 यानी कुल मिलाकर ₹74991

Yahan par bhi 37629 hoga please make the necessary correction .

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

Dear Team ,

Please see the date of 29jan and 29 june in all the slides as its creating confusion .

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

इस विषय पर इतनी सरलता से हिंदी भाषा में सिखाने और इतने संक्षेप में इतनी गहराई तक की जानकारी उपलब्ध कराने के लिए zerodha की टीम को आंतरिक हृदय से बहुत बहुत धन्यवाद । 🙏

आपके कृपालु शांदों के लिए धन्यवाद, पढ़ते रहिये और हमें सपोर्ट करते रहिये 🙂

आपका अभिनन्दन है 🙂

spred contract me hume kab profit milega sir

जब आप सिमिलर ऑप्शंस खरीद या बेच सकते हैं।

aap drag and drop system mobile app aur web par jaldi laye bahot jarurat hai iski aur zerodha bahot jyada use bhi kiya jayega

हम इस फीडबैक पर नज़र डालेंगे। धन्यवाद।

jab spread karke 0 equal ata hai fayda kya hota hai?

क्या आप इसको विस्तार में बता सकते हैं ?

Why Don\’t you upload the pdf in Hindi Also as well you have Dropped in English.?

हम उन पर काम कर रहे हैं, वे भी जल्द ही उपलब्ध कराये जाएंगे।

आपका बहुत बहुत धन्यवाद जी

आपका अभिनन्दन है।

जब एक कैलेंडर स्प्रेड शुरू किया जाता है तो मार्जिन की जरूरत काफी कम हो जाती है। समझ नहीं आया कृपया क्लीयर करें…

Please check this date

2. 26 जनवरी 2015– इसे “मिड मंथ” (Mid month) कॉन्ट्रैक्ट कहते हैं।

This should be 26 फरवरी 2015.

सूचित करने के लिए धन्यवाद। हमने इसको सही करदिया है।

nicely explain in Hindi.Getting much simpler learning.please share some videos how to use your app, connectors, how to draw gann chart & Fibonacci.

Hi, you can check out our user manual to learn how to use the app. The link is mentioned down below:

https://kite.trade/docs/kite/