7.1 – बैलेंस शीट का एसेट वाला हिस्सा

पिछले अध्याय में हमने बैलेंस शीट के लायबिलिटी के हिस्से को देखा था। अब हम इसके दूसरे हिस्से को यानी असेट के हिस्से को देखेंगे। बैलेंस शीट का यह हिस्सा हमें कंपनी के हर एसेट के बारे में बताता है, जो कंपनी ने अपने पूरे जीवन काल में कभी भी लिया है। साधारण भाषा में एसेट कंपनी की उस संपत्ति को कहते हैं जो बाद में कभी कंपनी को आमदनी कमाने में मदद कर सके।

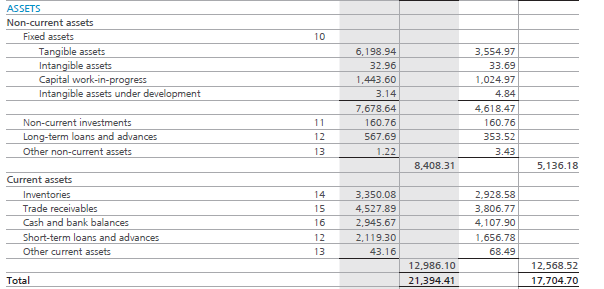

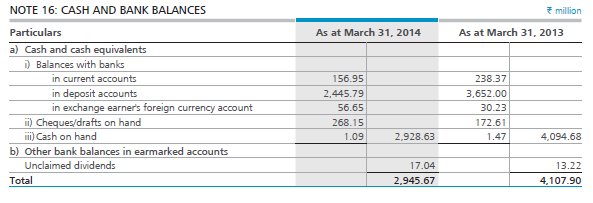

जैसा कि आप देख सकते हैं कि यहाँ 2 तरीके के एसेट दिखाए गए हैं एक नॉन करेंट एसेट और करेंट एसेट। इन सब के तहत बहुत सारे लाइन आइटम हैं और उनके साथ जुड़े हुए नोट भी हैं। हम इन सब को बारी–बारी से देखेंगे।

7.2 – नॉन करेंट एसेट (फिक्स्ड एसेट)

जैसा कि हमने पिछले अध्याय में जाना था कि नान करेंट एसेट कंपनी की वह संपत्ति है जो कंपनी को 365 दिनों से भी ज्यादा यानी एक साल से भी ज्यादा तक फायदा पहुंचा सकती है। आपको याद ही होगा कि एसेट का मतलब वह संपत्ति है जो कंपनी को आर्थिक तौर पर फायदा पहुंचाए।

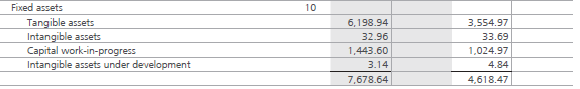

आप देख सकते हैं कि नान करेंट एसेट वाले हिस्से में एक और हिस्सा है जहां फिक्स्ड एसेट (Fixed Assets) लिखा गया है और इसके तहत भी कई लाइन आइटम है। यहां फिक्स्ड एसेट का मतलब कंपनी के उस एसेट से है जिसको आसानी से बेचा नहीं जा सकता या जिसके बदले में आसानी से नगद नहीं मिल सकता। इसमें टैंजिबल और नॉन टैंजिबल दोनों तरह के एसेट होते हैं। फिक्स्ड एसेट के आम उदाहरण हैं जमीन, फैक्ट्री, मशीन, गाड़ियां, बिल्डिंग आदि। कई तरीके के इनटैंजिबल एसेट भी फिक्स्ड एसेट माने जाते हैं क्योंकि वह कंपनी को लंबे समय तक फायदा पहुंचाते हैं। आप देख रहे होंगे कि एक हर लाइन आइटम के लिए एक ही नोट है– नंबर 10। इसको हम आगे विस्तार से देखेंगे।

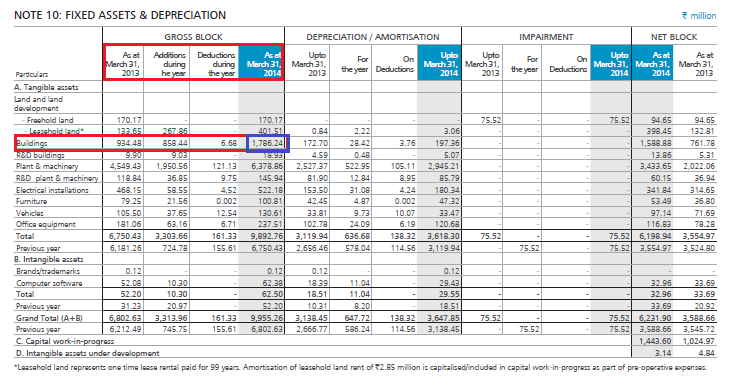

नीचे के चित्र में अमारा राजा बैटरीज लिमिटेड के फिक्स्ड एसेट को दिखाया गया है।

पहला लाइन आइटम टैंजिबल एसेट का जो कि 619.8 करोड़ रूपये का है। याद रखिए कि टैंजिबल एसेट वो एसेट होता है जो भौतिक रूप में मौजूद हो यानी जिसे आप देख या छू सकते हैं। आम तौर पर इसमें फैक्ट्री, प्लांट, मशीनरी, कार, गाड़ियां, बिल्डिंग आदि होते हैं।

अगला लाइन आइटम इनटैंजिबल एसेट का है इसकी कीमत है– 3.2 करोड़ रूपये। याद रखिए कि इनटेंजिबल एसेट वो एसेट होता है, जिसकी वैल्यू तो होती है, लेकिन कोई भौतिक रूप नहीं होता है। इसको आप देख या छू नहीं सकते। इसमें आमतौर पर कॉपीराइट, ट्रेडमार्क, डिजाइन, पेटेंट जैसी चीजें होती हैं।

जब हमने P&L स्टेटमेंट की चर्चा की थी तो हमने डेप्रिसिएशन के बारे में जाना था। किसी एसेट की कीमत को उसके उपयोगी समय की अवधि में बांटने के तरीके को डेप्रिसिएशन कहते हैं। समय के साथ-साथ एसेट की कीमत कम होती जाती है क्योंकि उसकी उत्पादन क्षमता यानी उसका उपयोग भी धीरे-धीरे कम होता जाता है। ऐसा इसलिए होता है कि या तो एसेट पुराना हो जाता है या फिर उसमें टूट-फूट हो जाती है। इसको डेप्रिसिएशन एक्सपेंस या डेप्रिसिएशन खर्च कहते हैं। इसे प्रॉफिट एंड लॉस अकाउंट में और बैलेंस शीट में दिखाया जाता है।

कंपनी के हर एसेट को समय के साथ डेप्रिसिएट होना चाहिए। इस नजरिए की वजह से कंपनी जब कोई एसेट लेती है तो उसको ग्रॉस ब्लॉक (Gross Block) कहा जाता है। ग्रॉस ब्लॉक में से डेप्रिसिएशन घटाने के बाद हमें नेट ब्लॉक मिलता है।

नेट ब्लॉक = ग्रॉस ब्लॉक – एक्युमुलेटेड डेप्रेशिएसन

यहां ध्यान देने वाली बात यह है कि यहां डेप्रिसिएशन के साथ एक्युमुलेटेड (Accumulated) शब्द का इस्तेमाल किया गया है। यह बताता है कि कंपनी के बनने से समय से लेकर अब तक के सारे डेप्रिसिएशन की कीमत को एक साथ जोड़ा गया है।

जब हम 619.8 करोड़ रूपये के टैंजिबल एसेट और 3.2 करोड़ रूपये के इनटैंजिबल एसेट को देखते हैं तो साथ में हमें याद रखना चाहिए कि कंपनी ने इसे नेट ब्लॉक के तौर पर दिखाया है जो कि ग्रॉस ब्लॉक में से डेप्रिसिएशन को घटाने के बाद मिलता है। फिक्स्ड एसेट के साथ जुड़े हुए नोट 10 को देखते हैं।

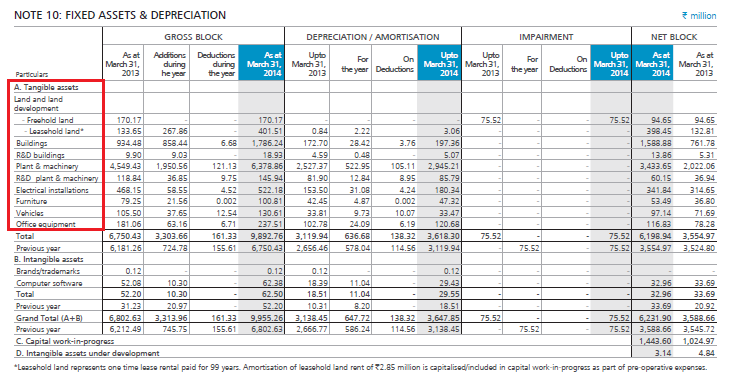

नोट के सबसे ऊपरी हिस्से में आप ग्रॉस ब्लॉक, डेप्रिसिएशन/एमॉरटाइजेशन (Depreciation/amortization) और नेट ब्लॉक को हाईलाइट किया हुआ देख सकते हैं। यहां पर मैंने नेट ब्लॉक के दो संख्याओं को हाईलाइट किया है जो की बैलेंस शीट में दिखाए गए आंकड़े से मिलते हैं।

अब इस नोट की कुछ और जानकारियों पर नजर डालते हैं। टैंजिबल एसेट के तहत आप कंपनी के हर एसेट को देख सकते हैं।

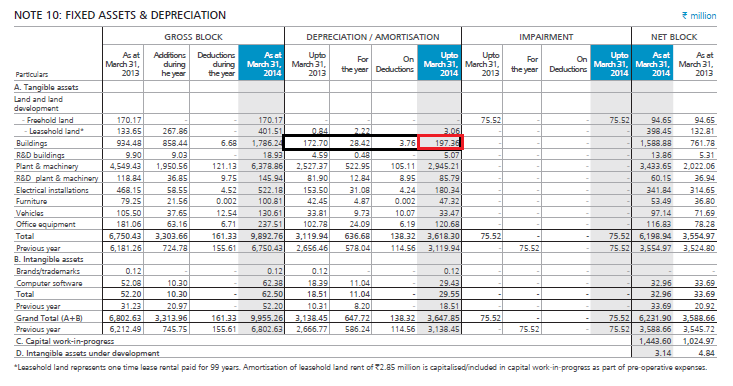

उदाहरण के तौर पर कंपनी ने टैंजिबल एसेट के तहत बिल्डिंग्स को भी रखा है। मैंने इस हिस्से को हाईलाइट कर दिया है।

31 मार्च 2013 (FY 13) तक ARBL ने बिल्डिंग की कीमत 93.4 करोड़ रूपये बतायी थी। FY 14 में कंपनी बिल्डिंग की कीमत में 85.8 करोड़ रूपये जोड़ दिए हैं। इसे इस साल में किए गए नए निर्माण के तौर पर दिखाया गया है। इसके अलावा कंपनी ने इस साल बिल्डिंग की कीमत में से 0.668 रूपये का डिडक्शन दिखाया है। इस तरह से इस साल बिल्डिंग का कुल मूल्य हुआ:

पिछले साल बिल्डिंग की कीमत + इस साल जोड़ी गयी कीमत – इस साल का डिडक्शन

93.4 + 85.8 – 0.668

= 178.5 करोड़ रूपये

ऊपर के चित्र में इस संख्या को नीले रंग से हाईलाइट किया गया था। याद रखें कि यह बिल्डिंग का ग्रॉस ब्लॉक है। ग्रॉस ब्लॉक में से एक्युमुलेटेड डेप्रिसिएशन को घटाने से हमने नेट ब्लॉक मिलता है। नीचे के चित्र में मैंने बिल्डिंग के डेप्रिसिएशन के हिस्से को हाईलाइट किया है।

31 मार्च 2013 (FY 13) तक ARBL ने 17.2 करोड़ रूपये का डेप्रिसिएशन दिखाया है। इसमें उन्हें FY 14 का 2.8 करोड़ का डेप्रिसिएशन जोड़ना होगा और 0.376 करोड़ रूपये का डिडक्शन भी दिखाना होगा। इस तरह से साल का कुल डेप्रिसिएशन होगा:

पिछले साल का डेप्रिसिएशन + इस साल का डेप्रिसिएशन – इस साल का डिडक्शन

= 17.2 + 2.8 – 0.376 = 19.736 करोड़

इसे ऊपर के चित्र में लाल रंग से हाईलाइट किया गया है।

तो अब हमारे पास 178.6 करोड़ का बिल्डिंग का ग्रॉस ब्लॉक है, 19.736 करोड़ का डेप्रिसिएशन है तो हम नेट ब्लॉक निकाल सकते हैं: 178.6 – 19.736 = 158.8 करोड़ रूपये । नीचे के चित्र में इसे हाईलाइट किया गया है।

हर तरह के टैंजिबल और इनटैंजिबल एसेट के लिए इसी तरह से कुल नेट ब्लॉक को प्राप्त किया जा सकता है।

फिक्स्ड एसेट के तहत अगले 2 लाइन आइटम हैं– कैपिटल वर्क इन प्रोग्रेस (Capital Work in Progress–CWIP) और इनटैंजिबल एसेट अंडर डेवलपमेंट (Intangible assets under development)।

CWIP में ऐसे एसेट को रखा जाता है जो अभी बन रहे हैं जैसे निर्माणाधीन बिल्डिंग, नई मशीनरी, जिसको अभी जोड़ा जा रहा है, और इस तरह की दूसरी वस्तुएं जो बैलेंस शीट के बनने के समय तैयार नहीं हैं। दूसरे शब्दों में , इसमें वह कैपिटल एक्सपेंडिचर आता है जो कि खर्च किया जा चुका है लेकिन जिसका काम पूरा नहीं हुआ है। इस रकम को नेट ब्लॉक में दिखाया जाता है। आप देख सकते हैं कि ARBL ने 144.3 करोड़ CWIP में रखे हैं। एक बार जब काम पूरा हो जाता है और इस एसेट पर का इस्तेमाल शुरू हो जाता है तो इस एसेट को टैंजिबल एसेट में (फिक्स्ड एसेट के तहत) रखा जाता है और CWIP से हटा दिया जाता है।

अंतिम लाइन आइटम है इनटैंजिबल एसेट अंडर डेवलपमेंट भी CWIP की तरह होता है लेकिन इसमें इनटैंजिबल एसेट होते हैं। जैसे अगर कोई पेटेंट फाइल किया गया है या कॉपीराइट फाइल किया गया या किसी ब्रांड का डेवलपमेंट हो रहा है। ARBL के मामले में यह रकम बहुत छोटी है 0.3 करोड़। इन सभी खर्चों को जोड़कर कंपनी के फिक्स्ड कॉस्ट तक पहुंचा जाता है।

7.3– नान करेंट एसेट (अदर लाइन आइटम) Non-current assets (Other line items)

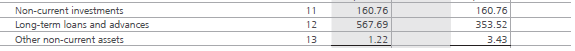

नॉन करेंट एसेट में फिक्स्ड एसेट के अलावा दूसरे लाइन आइटम भी होते हैं। इस तस्वीर में इनको दिखाया गया है।

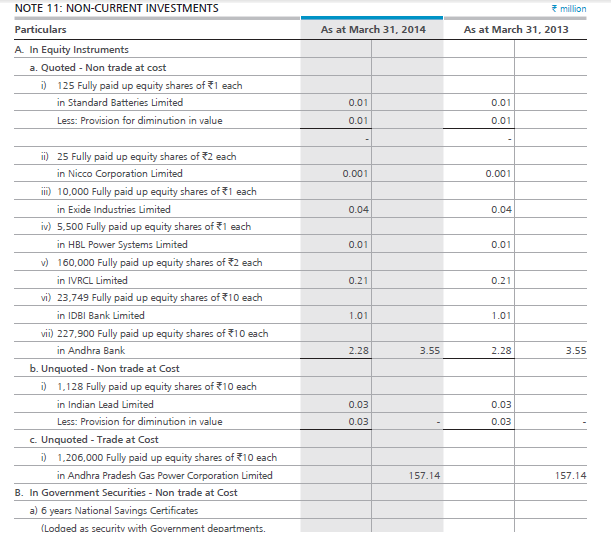

ARBL द्वारा लंबी अवधि के लिए कुछ नॉन करेंट इन्वेस्टमेंट किए गए हैं। यह निवेश 16.07 करोड़ का है। ये निवेश कुछ भी हो सकते हैं। जैसे कुछ कंपनियों के शेयर खरीदना, किसी कंपनी में माइनॉरिटी हिस्सेदारी लेना, डिबेंचर, म्यूच्यूअल फंड में निवेश आदि। यहां पर नोट 11का एक चित्र दिया जा रहा है जिससे आपको यह बात समझने में मदद मिल सकती है।

अगला लाइन आइटम है –लंबी अवधि का कर्ज़ यानी लांग टर्म लोन और एडवांसेज। जो कि 56.7 करोड़ रूपयों का है। यह वह लोन या कर्ज (एडवांस) हैं जो कंपनी ने अपने ग्रुप की दूसरी कंपनियों को, कर्मचारियों को, सप्लायर को या किसी वेंडर को दिया है।

नॉन करेंट एसेट में अंतिम लाइन आइटम है अदर नॉन करेंट एसेट का, जो कि 0.122 करोड़ है। इसमें मिसलेनियस (विविध) लांग टर्म एसेट (miscellaneous long term assets) भी शामिल हैं।

7.4 – करेंट एसेट

कंपनी के करेंट एसेट वह होते हैं जिनको कंपनी तुरंत या फिर बहुत जल्दी से नगदी में बदल सकती है और कंपनी मानती है कि इनका इस्तेमाल 365 दिनों के अंदर यानी साल के भीतर किया जा सकता है। इन एसेट का इस्तेमाल कंपनी अपने दैनिक कामकाज के लिए और कारोबार के बाकी खर्चों के लिए करती है।

करेंट एसेट के आम उदाहरण हैं– नगद, नगद जैसी दूसरी चीजें, इन्वेंटरी, रिसिवेबल, शॉर्ट टर्म लोन और एडवांसेज, कई और देनदार जिसे संडरी डेटर्स (sundry debtors) कहते है।

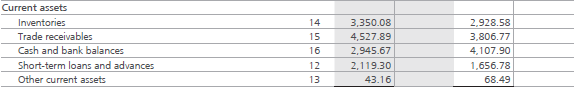

एक नजर डालिए ARBL के करेंट एसेट पर:

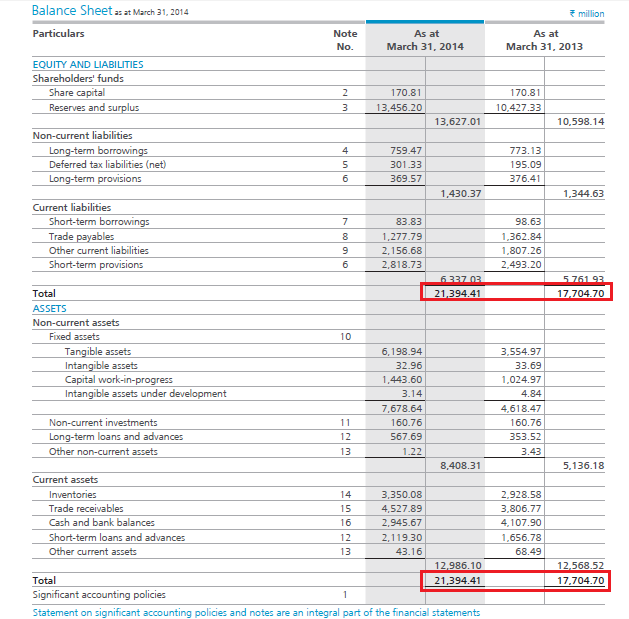

करेंट एसेट में पहला लाइन आइटम है इन्वेंटरी का जो कि 335 करोड़ रूपये का है। कंपनी द्वारा बनाए गए सभी उत्पाद, उनका कच्चा माल और दूसरी चीजें इन्वेंटरी में आती हैं। इसमें वह उत्पाद भी आते हैं जो भी अधूरे बने हैं या जो अभी बिक्री के लिए तैयार नहीं है। कंपनी जब उत्पादन करती है तो सारा सामान रॉ मैटेरियल (raw materials) या कच्चे माल से लेकर तैयार माल तक उत्पादन के कई चरणों से गुजरता है। इन विभिन्न चरणों पर रखा माल भी इन्वेंटरी का हिस्सा होता है। नीचे नोट 14 में आप इसका नमूना देख सकते हैं।

जैसा कि आप देख सकते हैं ज्यादातर इन्वेंटरी कच्चा माल (raw material) या वर्क इन प्रॉग्रेस (work-in-progress) में दिख रही है।

अगला लाइन आइटम है – ट्रेड रिसिवेबल्स (Trade Receivables) या अकाउंट्स रिसिवेबल्स (Accounts Receivables)। यह वह पैसा है जो कंपनी को उसके डिस्ट्रीब्यूटर, ग्राहकों या दूसरे कुछ लोगों से मिलना बाकी है। ARBL के मामले में यह रकम 452.77 करोड़ रूपये की है।

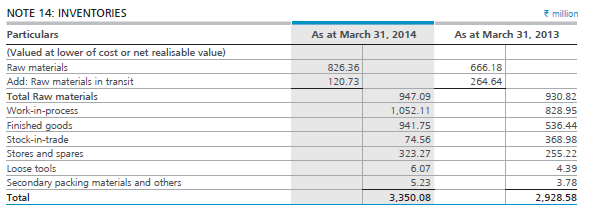

अगला लाइन आइटम है– कैश एंड कैश इक्विवैलेंट्स (Cash and Cash equivalents) यानी नगदी और नगद जैसी दूसरी चीजें। यह कंपनी का सबसे ज्यादा लिक्विड एसेट माना जाता है। यहां कैश का मतलब है कैश ऑन हैंड और कैश ऑन डिमांड (Cash on hand and Cash on demand)। कैश इक्विवैलेंट का मतलब है छोटी अवधि के वो निवेश जिनकी मैच्योरिटी 3 महीने से कम की है। यह रकम 294.5 करोड़ है। नोट 16 में इसको विस्तार से दिखाया गया है आप यहां देख सकते हैं कि कंपनी ने कई तरीके के अकाउंट में पैसे रखे हैं।

अगला लाइन आइटम है शॉर्ट टर्म लोन्स एंड एडवांसेज (Short-term loans and Advances) का यानी छोटी अवधि के वो कर्ज जो कंपनी ने लोगों को दिए हैं और उम्मीद की जाती है कि इनकी वापसी 1 साल के अंदर यानी 365 दिनों के अंदर हो जाएगी। इनमें ग्राहकों, सप्लायर्स या कर्मचारियों को दिया गया कर्ज, एडवांस टैक्स पेमेंट्स (income tax, wealth tax) आदि शामिल होते हैं। यह रकम 211.9 करोड़ है। इसके बाद आता है एसेट के भाग का अंतिम और वास्तव में बैलेंस शीट का भी अंतिम लाइन आइटम– इसे कहते हैं अदर करेंट एसेट या अन्य करेंट एसेट । इसे अन्य इसीलिए कहा जाता है क्योंकि इसको बहुत महत्व नहीं दिया जाता। यह रकम है 4.3 करोड़ रूपये।

तो अब कंपनी के कुल एसेट हुए :

फिक्स्ड एसेट + करेंट एसेट

= 840.831 + 1298.61 करोड़

= 2139.441 करोड़ रूपये, यह रकम कंपनी की लायबिलिटी के बराबर है।

तो हमने बैलेंस शीट के एसेट हिस्से और पूरी बैलेंस शीट को पूरी तरह देख लिया। एक बार बैलेंस शीट पर फिर नजर डालिए।

आप देख सकते हैं कि ARBL की बैलेंस शीट में बैलेंस शीट समीकरण सही साबित होता है।

एसेट = शेयरधारकों का फंड + लायबिलिटी

याद रखिए पिछले कुछ अध्यायों में हमने बैलेंस शीट और p&l स्टेटमेंट के बारे में जाना है। लेकिन हमने इनके आंकड़े पर एनालिसिस अः ए नहीं की है जिससे हमें यह पता चल सके कि आंकड़े अच्छे हैं या बुरे। हम फाइनेंशियल रेश्यो के एनालिसिस वाले अध्याय में इस पर चर्चा करेंगे।

अगले अध्याय में हम अंतिम फाइनेंसियल स्टेटमेंट यानी कैश फ्लो स्टेटमेंट को देखेंगे। लेकिन वह देखने के पहले हमें यह देख लेना जरूरी है कि बैलेंस और p&l स्टेटमेंट कैसे जुड़ते हैं।

7.5 – P&L स्टेटमेंट और बैलेंस शीट को जोड़ना

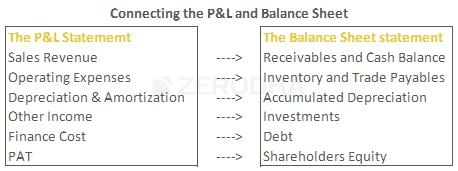

अब हम देखेंगे कि बैलेंस शीट और P&L स्टेटमेंट आपस में कितनी तरह से जुड़े होते हैं।

इस चित्र पर नजर डालिए।

ऊपर के चित्र में आप देख सकते हैं कि बाएं तरफ वह लाइन आइटम है जो आमतौर पर P&L स्टेटमेंट में होते हैं जबकि दाएं तरफ वो लाइन आइटम हैं जो आमतौर पर बैलेंस शीट में होते हैं। पिछले अध्यायों में दी गई जानकारी के आधार पर आप इन सभी लाइन आइटम के बारे में जानते हैं। अब हम यह देखेंगे कि यह लाइन आइटम एक दूसरे से कैसे जुड़ते हैं।

सबसे पहले बिक्री से होने वाली आमदनी यानी रेवेन्यू फ्रॉम सेल्स (Revenue from Sales) को देखते हैं। यदि कोई कंपनी है कुछ माल बेचती है, तो उसके लिए उसे कुछ खर्च भी करना पड़ता है। उदाहरण के तौर पर कंपनी को विज्ञापन देने पड़ते हैं जिससे लोगों को उसके प्रोडक्ट के बारे में पता चले। इस नगदी खर्च की वजह से कंपनी के पास रहने वाले नगद में कमी आती है। इसके अलावा कंपनी कुछ माल उधार पर भी देती है जिससे रिसिवेबल (Accounts Receivables) ऊपर चला जाता है।

कंपनी अपना उत्पाद या प्रॉडक्ट बनाने के लिए कच्चा माल समेत कई तरह का माल खरीदती है जिसे ऑपरेटिंग एक्सपेंसेस (Operating expenses) कहते हैं । कोई कंपनी जब इस तरह के खर्चे करती है तो दो चीजें होती हैं एक वो कच्चा माल खरीदती है जो कि कई बार उधार पर लिया जाता है जिससे ट्रेड पेयबल (अकाउंट पेयबल) ऊपर बढ़ता है दूसरा इन्वेंटरी का स्तर भी बदलता है। इन्वेंटरी की कीमत कम होगी या ज्यादा यह इस पर निर्भर करता है कि कंपनी को अपना माल बेचने के लिए कितना समय चाहिए।

जब कंपनी कोई टैंजिबल एसेट खरीदती है या ब्रांड बिल्डिंग (Brand Building) जैसी किसी चीज में निवेश करके इनटैंजिबल एसेट बनाती है तो कंपनी इस खर्च को कई साल में बांट देती है जिसकी वजह से कंपनी के बैलेंस शीट पर डेप्रिसिएशन (depreciation) बढ़ता है। याद रखिए कि बैलेंस शीट एक फ्लो के तरीके से बनती है, इसलिए बैलेंस शीट में यह डेप्रिसिएशन लगातार साल दर साल जुड़ता जाता है। इसीलिए डेप्रिसिएशन को बैलेंस शीट में एक्युमुलेटेड डेप्रिसिएशन (Accumulated depreciation) कहते हैं।

अदर इनकम या अन्य आय में जो चीजें शामिल होती हैं वह हैं – इंटरेस्ट इनकम, सेल ऑफ सब्सिडियरी कंपनी, रेंटल इनकम आदि। इसीलिए कंपनी जब कोई निवेश है इन्वेस्टमेंट करती है तो अन्य आय पर असर पड़ता है।

कंपनी जब भी कोई कर्ज (लांग टर्म या शॉर्ट टर्म) लेती है तो कंपनी को इसके लिए कुछ पैसे खर्च करने पड़ते हैं। यह जो पैसे खर्च होते हैं इसको फाइनेंस कॉस्ट या बौरोइंग कॉस्ट कहते हैं। इसीलिए जब कर्ज बढ़ता है तो फाइनेंस कॉस्ट भी बढ़ जाता है और जब कर्ज घटता है तो फाइनेंस कॉस्ट नीचे आ जाता है।

आपको यह भी याद रखना चाहिए कि टैक्स के बाद का मुनाफा- प्रॉफिट आफ्टर टैक्स (Profit After Tax- PAT) कंपनी के शेयर होल्डर इक्विटी को बढ़ाता है।

इस अध्याय की मुख्य बातें

- बैलेंस शीट का एसेट वाला हिस्सा कंपनी के सभी एसेट को दिखाता है।

- कंपनी एसेट अपनी उपयोगी जीवन अवधि में कंपनी को आर्थिक फायदा पहुंचाते हैं।

- एसेट को दो हिस्सों में बांटा जा सकता है नॉन करेंट और करेंट एसेट।

- किसी नॉन करेंट एसेट की उपयोगी जीवन अवधि 365 दिन या 12 महीने से ज्यादा होती है।

- करेंट एसेट वह होते हैं जिनको कंपनी तुरंत या फिर बहुत जल्दी से नगदी में बदल सकती है और इनका इस्तेमाल 365 दिनों के अंदर यानी साल के भीतर किया जा सकता है।

- एसेट की कीमत में से जब तक डेप्रिसिएशन कम नहीं किया जाता तब तक उसे ग्रॉस ब्लॉक कहते हैं।

- नेट ब्लॉक = ग्रॉस ब्लॉक – एक्युमुलेटेड डेप्रिसिएशन

- सभी एसेट की कीमत मिलकर सभी लायबिलिटी की कीमत के बराबर होनी चाहिए। ऐसा होने पर ही बैलेंस शीट को बैलेंस्ड कहा जाता है।

- बैलेंस शीट और P&L स्टेटमेंट कई तरह से एक दूसरे से जुड़े हुए होते हैं

यहां ध्यान देने वाली बात यह है कि यहां डेप्रिसिएशन के साथ एक्युमुलेटेड (Accumulated) का शब्द का इस्तेमाल किया गया है।

सर जी मेरे हिसाब से (Accumulated) का शब्द का के स्थान पर Accumulated) शब्द का होना चाहिये था।

सूचित करने के लिए धन्यवाद, हमने इसे सही कर दिया है।

Thanks a lot

Is lock down me mene ye sare lessons path liye ye sab hindi me translate karne ke liye thanks you…..lock down ka faida ho gaya

आपका धन्यवाद बाकि के मोड्यूल्स भी जल्द ही उपलब्ध कराये जयेन्गाय। पढ़ते रहिये।

Great

Is this series available in Hindi videos

This content is only in the form of text to read 🙂

Thanks. For hindi version, i learned a lot of things from you guys.

May lord SHREE RAM bless you all.

Thank you

Happy learning 🙂

Hindi me itni achhi jankari share karne k liye apka dhanyawad..

आपका अभिनन्दन है 🙂

ERP Tally current assist liabilities main Aaye To Kya Karen

यह हमने इसी अध्याय में समझाया है।

Ati uttam bhut achha interesting lesson thanks

आपका धन्यवाद।

very nice thnx jiii

Happy learning 🙂

Mam muze fandamental ki pdf hindi me chahihe thi lekin hindi me nahi hai ,

हम उस पर काम कर रहे हैं जल्द ही उपलब्ध कराया जायेगा।

बहुत बहुत शुक्रिया आपका की आपने इतने अच्छे लेशन यहाँ पर डालें। आभार आपका।

Happy learning 🙂

How profits effect shareholders equity explain please!

Shareholders EQ remains the same, but the company’s Reserves and Surplus increases. Both shareholders EQ and Reserves, Surplus come under the same side of the balance sheet.