8.1 – संक्षिप्त विवरण

कंपनी का कैश फ्लो स्टेटमेंट एक बहुत ही महत्वपूर्ण वित्तीय स्टेटमेंट होता है। इससे पता चलता है कि कंपनी कितना कैश/नगदी कमा रही है। आप पूछ सकते हैं कि क्या यह जानकारी P&L स्टेटमेंट में नहीं होती है, इसका जवाब हां भी है और ना भी।

एक कॉफी शॉप का उदाहरण देखते हैं , जहाँ लेन-देन नगद में होता है। अगर आपको कॉफी चाहिए या खाने के लिए कुछ चाहिए तो आपके पास उतने पैसे होने चाहिए। मान लीजिए किसी एक दिन इस कॉफी शॉप में 2500 रुपए की कॉफी और ₹3000 की खाने की चीजें बिकीं।

इसका मतलब है कि कंपनी की उस दिन की कमाई ₹5500 हुई। यह ₹5500 कंपनी के P&L में आमदनी के रूप में दिखाई देंगे। इसमें कोई शक की गुंजाइश नहीं होगी।

अब एक दूसरा उदाहरण लेते हैं मान लीजिए एक दुकान है जो लैपटॉप बेचती है। मान लेते हैं कि इस दुकान पर सिर्फ एक तरीके का लैपटॉप बिकता है, जिसकी कीमत है ₹25000। मान लीजिए किसी एक दिन इस दुकान पर 20 लैपटॉप बिके यानी कुल ₹500000 की कमाई हुई लेकिन अगर इसमें से पांच लैपटॉप क्रेडिट पर बिके तो क्या होगा? क्रेडिट पर बिक्री का मतलब है कि ग्राहक सामान को अपने घर ले जाता है और पैसे बाद में एकमुश्त या किस्तों पर चुकाता है। अब यह बिक्री का आंकड़ा कैसा दिखेगा?

नगद में बिक्री : 15 × 25000 = 375,000 रूपये

क्रेडिट में बिक्री : 5 × 25000 = 125,000 रूपये

कुल बिक्री : 500,000 रूपये

इस दुकान के P&L स्टेटमेंट में आपको कुल कमाई ₹500,000 दिखेगी, जो कि देखने में अच्छी लगेगी। लेकिन इन ₹500,000 में से कितनी रकम कंपनी के बैंक अकाउंट में नगद होगी, यह साफ पता नहीं चलेगा अगर कंपनी के पास ₹400,000 का कर्ज है, जिसको उसे तुरंत अदा करना है। कंपनी ऐसा नहीं कर पाएगी क्योंकि उसके बैंक अकाउंट में सिर्फ ₹375,000 हैं हालाँकि उसने बिक्री ₹500,000 की है। इसका मतलब यह हुआ कि कंपनी अपने देनदारियां पूरी नहीं कर पाएगी क्योंकि उसके पास पर्याप्त नकद नहीं है।

इस तरह की जानकारी सिर्फ कैश फ्लो स्टेटमेंट में ही मिलती है। इसीलिए कंपनी का कैश फ्लो स्टेटमेंट महत्वपूर्ण माना जाता है और किसी भी कंपनी के वित्तीय स्टेटमेंट के तौर पर इसे ध्यान से देखना चाहिए क्योंकि तभी आपको कंपनी की नगद या कैश की स्थिति पता चलेगी।

ध्यान रखिए कि कंपनी की आर्थिक हालत का पता सिर्फ उसके मुनाफे से नहीं चलता बल्कि यह भी देखना होता है कि कंपनी के पास कितना कैश या नगद है और कंपनी का कैश फ्लो कैसा है? ये कंपनी की हालत जानने का ज़्यादा अच्छा तरीक़ा है।

8.2 – कंपनी के कामकाज (एक्टिविटीज- Activities)

हम कैश फ्लो को आगे और समझे इसके पहले यह जानना जरूरी है कि कंपनी के कामकाज में किस किस तरीके की चीजें होती हैं। अगर आप ध्यान से सोचेंगे तो आपको दिखेगा कि कंपनी के कारोबार को तीन मुख्य हिस्सों में बांटा जा सकता है। हम एक उदाहरण से समझते हैं

मान लीजिए एक ऐसी कंपनी है जो कि फिटनेस सेंटर चलाती है। आपको क्या लगता है वहाँ किस किस तरीके का कामकाज होता है। मैं इसके कामकाज की लिस्ट बनाता हूं।

- नए ग्राहकों को लुभाने के लिए विज्ञापन देना

- ग्राहकों को सेवा देने के लिए फिटनेस ट्रेनर को नौकरी पर रखना

- पुरानी हो चुकी मशीनों की जगह नई फिटनेस मशीनों को लगाना

- बैंक से इस काम के लिए छोटी अवधि के कर्ज लेना

- और पैसे जुटाने के लिए कुछ सर्टिफिकेट आफ डिपॉजिट जारी करना

- पैसे जुटाने के लिए कुछ दोस्तों को और शेयर जारी करना

- नए-नए इनोवेशन लाने की कोशिश में लगी कुछ नई स्टार्टअप कंपनियों में पैसे लगाना

- बचे हुए पैसों को किसी फिक्स्ड डिपॉजिट में रखना

- किसी नए इलाके में बिल्डिंग में पैसे लगाना जिससे वहां पर एक फिटनेस सेंटर खोला जा सके

- और फिटनेस सेंटर में नया साउंड सिस्टम लगाना

आप देख सकते हैं कि यह सब उसके बिजनेस से जुड़ा हुआ काम काज है। लेकिन यह बहुत अलग-अलग तरीके की चीजें हैं।

इनको हम तीन हिस्सों में बांट सकते हैं:

ऑपरेशनल एक्टिविटीज (Operational activities/ OA) यानी कारोबारी कामकाज : यह वह काम काज है जो हर दिन के मुख्य बिजनेस या कारोबार से जुड़ा हुआ काम है। इसे ऑपरेशनल एक्टिविटी कहते हैं। इसमें सेल्स यानी बिक्री, मार्केटिंग, मैन्युफैक्चरिंग यानी उत्पादन, टेक्नोलॉजी और रिसोर्स हायरिंग यानी लोगों को या मशीनों को काम पर लाना आदि शामिल होता है

इन्वेस्टिंग एक्टिविटी (Investing activities/ IA)यानी निवेश से जुड़ा कामकाज: इसमें वह काम का शामिल होता है जो कंपनी इस इरादे से करती है कि उसे बाद में इसका फायदा मिलेगा। जैसे ब्याज कमाने के लिए निवेश करना, जमीन या प्रॉपर्टी में निवेश करना, मशीनों, इनटैंजिबल एसेट या नॉन करेंट एसेट में निवेश करना।

फाइनेंसिंग एक्टिविटीज (Financing activities /FA) यानी वित्तीय कामकाज: इसमें वह काम का शामिल होता है जो कंपनी वित्तीय तौर पर करती है जैसे डिविडेंड बांटना, कर्ज का ब्याज अदा करना, नए कर्ज उठाना या कॉरपोरेट बांड जैसी चीजों को जारी करना

किसी भी अच्छी कंपनी के कामकाज को इन तीन हिस्सों में बांटा जा सकता है।

इन तीन हिस्सों के आधार पर हम पहले बताई गई कंपनी के कामकाज को बांटते हैं।

- नए ग्राहकों को लुभाने के लिए विज्ञापन देना OA

- ग्राहकों को सेवा देने के लिए फिटनेस ट्रेनर को नौकरी पर रखना OA

- पुरानी हो चुकी मशीनों की जगह नई फिटनेस मशीनों को लगाना OA

- बैंक से इस काम के लिए छोटी अवधि के कर्ज लेना FA

- और पैसे जुटाने के लिए कुछ सर्टिफिकेट आफ डिपॉजिट जारी करना FA

- पैसे जुटाने के लिए कुछ दोस्तों को और शेयर जारी करना FA

- नए नए इनोवेशन लाने की कोशिश में लगी कुछ नई स्टार्टअप कंपनियों में पैसे लगाना IA

- बचे हुए पैसों को किसी फिक्स्ड डिपॉजिट में रखना IA

- किसी नए इलाके में बिल्डिंग में पैसे लगाना जिससे वहां पर एक फिटनेस सेंटर खोला जा सके IA

- और फिटनेस सेंटर में नया साउंड सिस्टम लगाना OA

अब यह सोचिए कि कंपनी जो भी काम कर रही है उसका कंपनी की कैश की स्थिति पर क्या असर पड़ेगा क्योंकि या तो कैश निकल रहा होगा या कैश आ रहा होगा। कंपनी जो कुछ भी करती है उसका एक असर कैश/नगद की स्थिति पर जरूर पड़ता है। उदाहरण के लिए अगर कंपनी को साउंड उपकरण खरीदने हैं तो इसके लिए कंपनी को पैसे अदा करने होंगे और उसकी नगदी की स्थिति या कैश बैलेंस कम होगा। साथ ही, यह साउंड सिस्टम कंपनी के लिए एक एसेट के तौर पर काम करेगा।

इस परिप्रेक्ष्य में अब हम उपर के उदाहरण को फिर देखते हैं और समझते हैं कि हर काम कैसे कैश बैलेंस और बैलेंस शीट पर असर डालता है।

|

नंबर |

एक्टिविटी का प्रकार | जरूरत | कैश बैलेंस | बैलेंस शीट में |

| 01 | OA | विज्ञापन पर खर्च | घटाएगा | एक एसेट है, कंपनी की ब्रांड वैल्यू बढ़ाता है |

| 02 | OA | नए लोगों को नौकरी पर रखने का खर्च | घटेगा | एक एसेट है, कंपनी की इंटेलेक्चुअल वैल्यू बढ़ाता है |

| 03 | OA | नई मशीनों पर खर्च | घटेगा | एक एसेट है |

| 04 | FA | कर्ज का मतलब बिजनेस में कैश आएगा | बढ़ेगा | कर्ज यानी लायबिलिटी |

| 05 | FA | CD के जरिए डिपॉजिट का मतलब कैश आएगा | बढ़ेगा | CD यानी लायबिलिटी |

| 06 | FA | नई पूंजी जारी करने से कैश आएगा | बढ़ेगा | शेयर कैपिटल बढ़ना मतलब लायबिलिटी |

| 07 | IA | स्टार्टअप कंपनियों में पैसे लगाने से कैश जाएगा | घटेगा | निवेश एक एसेट है |

| 08 | IA | FD में पैसे डालने से कैश जाएगा | घटेगा | कैश जैसा ही निवेश है इसलिए एक एसेट है |

| 09 | IA | बिल्डिंग में निवेश का मतलब बिजनेस से कैश जाएगा | घटेगा | ग्रॉस ब्लॉक एक एसेट है |

| 10 | OA | साउंड सिस्टम पर खर्च | घटेगा | एक एसेट है |

ऊपर की सारणी में हमने उसको कलर से कोड किया है:

- कैश बढ़ने का मतलब है नीला रंग

- कैश घटने का मतलब है लाल रंग

- एसेट के लिए है हरा रंग

- लायबिलिटी जोड़ने का मतलब है बैंगनी रंग

अगर आप ऊपर की सारणी को कैश बैलेंस और एसेट/लायबिलिटी के संबंधों के हिसाब से देखेंगे तब आपको पता चलेगा कि:

- जब भी कंपनी की लायबिलिटी बढ़ती है तो कंपनी का कैश बैलेंस भी बढ़ता है

- इसका यह भी मतलब है कि जब कंपनी कोई लायबिलिटी करती है तो कैश बैलेंस भी घटता है

- जब भी कंपनी के एसेट बढ़ते हैं तो कैश बैलेंस घटता है

- एसेट कम होते हैं तो कैश बैलेंस बढ़ता है

ये निष्कर्ष कैश फ्लो स्टेटमेंट बनाने के लिए सबसे महत्वपूर्ण सिद्धांत हैं। यह भी ध्यान देने वाली बात है कि कंपनी का हर काम, चाहे वो ऑपरेटिंग एक्टिविटी हो, फाइनेंस एक्टिविटी हो या फिर इन्वेस्टिंग एक्टिविटी, इन सब से या तो कंपनी का कैश बढ़ता है या घटता है।

इस तरह से अब कंपनी का कैश फ्लो ऐसे जोड़ा जाएगा।

कंपनी का कैश फ्लो = ऑपरेटिंग ऐक्टिविटी का नेट कैश फ्लो + इन्वेस्टिंग ऐक्टिविटी का नेट कैश फ्लो + फाइनेंसिंग ऐक्टिविटी का नेट कैश फ्लो

8.3 – कैश फ्लो स्टेटमेंट

कैश फ्लो स्टेटमेंट के बारे में यह जरूरी बातें जानने के बाद अब आप कैश फ्लो स्टेटमेंट को ज्यादा अच्छे तरीके से समझ पाएंगे।

कोई भी कंपनी जब अपना कैश फ्लो स्टेटमेंट बनाती है तो उस स्टेटमेंट को तीन हिस्सों में बांटा जाता है। जिससे यह साफ साफ दिख सके कि कंपनी ने ऊपर बताए गए तीनों कामकाज के अंदर कितना कैश बनाया या खर्च किया। इसी आधार पर अब हम ARBL के कैश फ्लो स्टेटमेंट पर नजर डालते हैं।

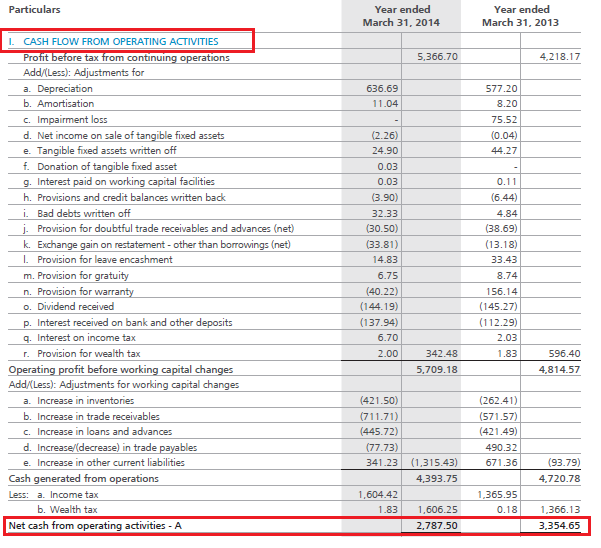

मैंने यहां कई लाइन आइटम को इसलिए छोड़ा है क्योंकि उसके बारे में समझाने के लिए की कोई जरूरत नहीं है। लेकिन यहां ध्यान दीजिए कि ARBL ने ऑपरेटिंग ऐक्टिविटी से 278.7 करोड़ जुटाए हैं। याद रखने वाली बात यह है कि किसी भी कंपनी के पास अगर मुख्य कारोबार यानी ऑपरेटिंग एक्टिविटीज से पॉजिटिव कैश फ्लो है तो यह बताता है कि कंपनी अच्छा काम काज कर रही है।

यहाँ आप ARBL के ऑपरेटिंग ऐक्टिविटी से हुए कैश फ्लो को देख सकते हैं।

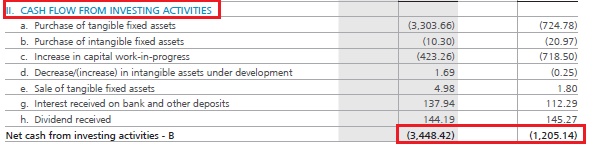

जैसा कि आप देख सकते हैं कि ARBL ने इन्वेस्टिंग एक्टिविटी यानी निवेश में 344.8 करोड रुपए खर्च किए हैं। आपको समझ में आ ही गया होगा कि इस वजह से कंपनी के पास कैश कम हुआ है। साथ ही, ध्यान देने वाली बात यह भी है कि अगर कंपनी अच्छा निवेश कर रही है तो इसका मतलब साफ है कि कंपनी आगे चलकर अपने कारोबार को बढ़ाना चाहती है। लेकिन कंपनी ने अच्छा निवेश किया है या बुरा इसे हम आगे समझेंगे।

अब ARBL की फ़ाइनेंसिंग एक्टिविटी के कैश बैलेंस को देखते हैं।

आप देख सकते हैं कि फाइनेंसिंग एक्टिविटी के तहत ARBL ने 53.1 करोड़ रुपए खर्च किए हैं। इसमें से ज्यादातर कैश को डिविडेंड देने में खर्च किया गया है। अगर कंपनी आगे चलकर और कर्ज लेती है, तो इसकी वजह से कंपनी के पास कैश बैलेंस बढ़ जाएगा (लायबिलिटी बढ़ाने पर कैश बैलेंस बढ़ता है) । लेकिन हमें ARBL की बैलेंस शीट से पता है कि कंपनी ने कोई नया क़र्ज नहीं लिया है।

एक बार सभी तीनों एक्टिविटी के तहत कैश फ्लो स्टेटमेंट पर नजर डालते हैं।

|

किसका कैश फ्लो |

करोड़ रूपए (2013-14) |

करोड़ रूपए (2012-13) |

| ऑपरेटिंग एक्टिविटीज | 278.7 | 335.4 |

| इन्वेस्टिंग एक्टिविटीज | (344.8) | (120.05) |

| फ़ाइनेंसिंग एक्टिविटीज | (53.1) | (34.96) |

| कुल | (119.19) | 179.986 |

इसका मतलब है कि कंपनी ने वित्त वर्ष 2013-14 में 119.19 करोड़ रूपये खर्च किए हैं। लेकिन पिछले साल के कैश का क्या हुआ? जैसा कि आप देख सकते हैं कि कंपनी ने पिछले साल 179.986 करोड़ रूपये का कैश पैदा किया था। एक बार ARBL की कैश फ्लो स्टेटमेंट पर फिर से नजर डालते हैं।

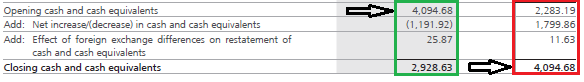

हरे रंग में हाईलाइट किए गए हिस्से को देखिए। यहां बताया गया है कि इस साल (2013-14) का ओपनिंग बैलेंस 409.46 करोड रूपये है, यह रक़म कहां से आई? वास्तव में यह पिछले साल का क्लोजिंग बैलेंस है (तीर से दिखाया गया है) । इसमें जब इस साल के कैश का आंकड़ा मिलाया जाता है जो कि 119.19 करोड़ है और विदेशी मुद्रा विनिमय का 2.58 करोड़ इसमें जोड़ा जाए तो हमें कंपनी के कुल कैश पोजीशन का पता चलता है जो कि 292.86 करोड़ है। इससे पता चलता है कि कंपनी सालाना रूप से काफ़ी कैश खर्च किया है लेकिन इसके बावजूद कंपनी के पास पिछले साल की नगदी की वजह से काफी कैश मौजूद है।

याद रखिए कि 2013-14 का क्लोजिंग बैलेंस अब 2014-15 का ओपनिंग बैलेंस होगा।जब आप ARBL के 31 मार्च 2015 के आंकड़ों पर नजर डालेंगे तो आपको यह रक़म देखनी चाहिए।

अब हम कुछ सवालों और उनके जवाब पर नजर डालते हैं।

- 292.8.6 करोड़ रुपये का आँकड़ा क्या बताता है?

- यह बताता है कि इस समय ARBL के पास कितना कैश कंपनी के बैंक अकाउंट में रखा हुआ है।

- कैश यानी नगद क्या है?

- इसका मतलब है वह नगद जो कंपनी के पास है या जो डिमांड डिपॉजिट में रखा है। यह कंपनी के लिक्विड एसेट होते हैं।

- लिक्विड एसेट्स क्या होते हैं?

- ये वो एसेट होते हैं जो आसानी से कैश या कैश जैसी चीज़ (Cash Equivalent) में बदले जा सकते हैं।

- क्या हम लिक्विड असेट्स को करंट आइटम्स के तौर पर देख सकते हैं, जिनको बैलेंस शीट में दिखाया जाता है?

- आप इन्हें करेंट आइटम के तौर पर देख सकते हैं।

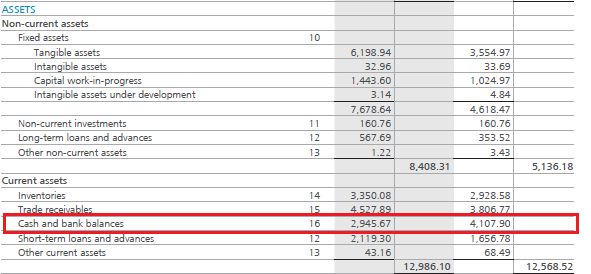

- अगर कैश करेंट है और कैश एक एसेट है तो क्या इसको बैलेंस शीट में करेंट एसेट के तहत देखना चाहिए?

- बिल्कुल सही। यह करेंट एसेट है और यह वहीं पर दिखता है। आइए बैलेंस शीट पर एक नजर डालते हैं।

इससे हम यह निष्कर्ष निकाल सकते हैं कि कैश फ्लो स्टेटमेंट और बैलेंस शीट में संबंध होता है। हमने पहले भी चर्चा की थी कि तीनों वित्तीय स्टेटमेंट आपस में जुड़े होते हैं।

8.4 वित्तीय स्टेटमेंट संक्षेप में

पिछले कुछ अध्यायों में हमने कंपनी के 3 सबसे महत्वपूर्ण वित्तीय स्टेटमेंट पर चर्चा की है P&L स्टेटमेंट, बैलेंस शीट और कैश फ्लो स्टेटमेंट। कैश फ्लो स्टेटमेंट और P&L स्टेटमेंट को स्टैंडअलोन तरीके से तैयार किया जाता है जबकि बैलेंस शीट को फ्लो तरीके से बनाया जाता है।

कंपनी ने कितना कमाया, कितनी आमदनी की और कितना खर्च किया इस पर P&L स्टेटमेंट में चर्चा की जाती है। कंपनी की आमदनी में से जो पैसे खर्च करने के बाद बचते हैं (सरप्लस या रीटेन्ड इनकम) उसे कंपनी अपने बैलेंस शीट में आगे ले जाती है। P&L स्टेटमेंट में कंपनी के डेप्रिसिएशन के आंकड़े भी होते हैं और डेप्रिसिएशन कि यह आंकड़े P&L स्टेटमेंट से बैलेंस शीट में आगे ले जाए जाते हैं।

बैलेंस शीट कंपनी की एसेट और लायबिलिटी को दिखाता है। बैलेंस शीट के एसेट वाले हिस्से में कंपनी शेयर होल्डर्स फंड को भी दिखाया जाता है। एसेट हमेशा लायबिलिटी के बराबर होना चाहिए, तभी बैलेंस शीट को बैलेंस्ड माना जाता है। किसी भी बैलेंस शीट में एक महत्वपूर्ण जानकारी होती है कि कंपनी के पास कैश या कैश इक्विवैलेंट कितना है। इससे पता चलता है कि कंपनी के बैंक के अकाउंट में कितना पैसा है। यह आंकड़ा कंपनी के कैश फ्लो स्टेटमेंट से आता है।

कैश फ्लो स्टेटमेंट में कंपनी के कैश या कैश इक्विवैलेंट पैदा करने की क्षमता के बारे में बताया जाता है। साथ ही, यह भी बताया जाता है कि कंपनी को कितने कैश की जरूरत होगी। इसमें पुराने ऐतिहासिक आँकड़े को भी लिया जाता है। मतलब इसमें पिछले साल के आंकड़े भी डाले जाते हैं और कैश या कैश इक्विवैलेंट के बारे में ऑपरेटिंग, इन्वेस्टिंग और फाइनेंसिंग एक्टिविटी के नज़रिये से, सब जानकारी दी जाती है। ये भी बताया जाता है कि अभी कंपनी के बैंक अकाउंट में कितना पैसा है।

अब तक हमने जान लिया कि कंपनी के फाइनेंसियल स्टेटमेंट को कैसे पढ़ा जाता है, उसमें क्या जानकारियां होती है और हमें उन में हमें क्या देखना चाहिए। लेकिन हमने अभी तक यह नहीं सीखा कि इन आंकड़ों का विश्लेषण कैसे किया जाए? इनकी विश्लेषण का एक तरीका है कि हम कुछ महत्वपूर्ण वित्तीय (फाइनेंशियल) रेश्यो पर नजर डालें। हम अगले कुछ अध्यायों में फाइनेंशियल रेश्यो पर नजर डालेंगे।

इस अध्याय की मुख्य बातें

- कैश फ्लो स्टेटमेंट हमें कंपनी की कैश पोजीशन के बारे में जानकारी देता है

- किसी भी अच्छी कंपनी के कामकाज को तीन हिस्सों में बांटा जा सकता है- ऑपरेटिंग एक्टिविटीज (कारोबारी कामकाज), इन्वेस्टिंग एक्टिविटीज (निवेश का कामकाज), फाइनेंसिंग एक्टिविटीज (वित्तीय कामकाज)

- किसी भी तरह के कामकाज से पैसे खर्च होते हैं या पैसे कमाए जाते हैं।

- कंपनी का नेट कैश फ्लो इन तीनों कामकाज, ऑपरेटिंग , इन्वेस्टिंग और फाइनेंसिंग के कैश फ्लो को मिलाकर बनाया जाता है।

- किसी भी निवेशक को कंपनी के ऑपरेटिंग एक्टिविटी यानी कारोबारी कामकाज के कैश फ्लो को ध्यान से देखना चाहिए।

- जब कंपनी की लायबिलिटी बढ़ती है तो कैश बढ़ता है और अगर लायबिलिटी घटती है तो कैश घट जाता है।

- एसेट बढ़ता हैं तो कैश कम होता है एसेट कम करते हैं तो कैश बढ़ता है।

- कंपनी का नेट कैश फ्लो आप बैलेंस शीट में भी देख सकते हैं।

- कैश फ्लो स्टेटमेंट एक कंपनी के कारोबार की सही स्थिति को बताने वाला वित्तीय स्टेटमेंट है।

Really , it\’s knowledge for me. Thankyou so much Karthik sir 🙏❤️ Now, i am reading continuously all modules chapter by chapter.

Glad to note that, Amit. Happy learning 🙂

Thanks for the brilliant explanations

Glad you liked it.

Thanks

Dear Sir

Love You

Best Example For Accounting Students

Thanksgiving 😍❤️😘

muje mandi firm ki tally k example chahiye

जब भी कंपनी की लायबिलिटी बढ़ती है तो कंपनी का कैश बैलेंस भी बढ़ता है

इसका यह भी मतलब है कि जब कंपनी कोई लायबिलिटी करती है तो कैश बैलेंस भी घटता है

i think there is some mistake in second line place just above section 8.3

सूचित करने के लिए धन्यवाद हम इसको चेक करेंगे।

Perfect for knowledge

मैम आपने जो आंकड़ा दिखाया है,, की कंपनी ने ऑपरेटिंग एक्टिविटीज से 278 करोड़ कमाए है,, और 344 करोड़ इन्वेस्ट किए है।।। मैम मैं ये जानना चाहता हूं कि,, कंपनी 278 करोड़ कमाई की लेकिन 344 करोड़ कैसे खर्च कर दी,, मुझे समझ नही आ रहा है।।। और प्लीज ये मत बोलिएगा की मैने इसको इसी अध्याय में समझा दिया है।।। मुझे समझ नहीं आया इसी लिए पूछ रहा हूं

Very good sir

Very good

धन्यवाद।

8.4 वित्तीय स्टेटमेंट संक्षेप में – बैलेंस शीट के एसेट वाले हिस्से में कंपनी शेयर होल्डर्स फंड को भी दिखाया जाता है – Share holders fund should come under Liability

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

SIR,

agr company ke pass pichhle saal ka cash and cash equivalent hai tho fir company ko current year m bank se loan lene ki kya jarurat ya liability badhane ki kya jarurat hai ?

इसके कई सारे कारण होते हैं आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

Hindi me Financing Activities ka chart nahi dikhai de raha hai.

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

financial activity ka cash flow data nahi dikhaya sir/madam apne

Explained very well. Pl some figure need to be corrected.

Hi, can you please tell us the figures that have to be corrected?

इसका यह भी मतलब है कि जब कंपनी की लायबिलिटी करती है तो कैश बैलेंस भी घटता है

Pls correct this sentence.

सूचित करने के लिए धन्यवाद, हम इसको सही करदेंगे।

sir financing activity ka table nahi hota kya ?

किस फाइनेंसिंग टेबल की बात कर रहे हैं आप ?

v.v.good

This material must be available for download

can I hope in the future

हम उस पर काम कर रहे हैं, वह भी जल्द ही उपलब्ध कराया जायेगा।

Is it 344.8-278.7+53.1=119.2

धन्यवाद, हमने इसको अपडेट करदिया है।

How come this value 119.19 in 13-14

उदाहरण के माध्यम से बहुत अच्छे से समझाया गया है, बहुत बहुत धन्यवाद आप सब का।

प्रशंसा के लिए धन्यवाद।

Excellent,

The way you taught and present in entire modules are awsome

Happy reading, Roshan!

Very good