4.1 – एक नजर फिर

पिछले अध्याय की बात को जारी रखते हैं – बाजार में अपनी गतिविधियों को कैसे वर्गीकृत करें।

आप अपने आप को निवेशक तब मान सकते हैं जब आप शेयरों को खरीदने या बेचने के बाद अपने डीमेट एकाउंट में उसकी डिलीवरी लेते हों।

2 मार्च 2016 को सुधारा गया

अंततः इनकम टैक्स विभाग ने यह साफ कर दिया है कि हर व्यक्ति को यह फैसला करने का अधिकार है कि वह लिस्टेड स्टॉक में किए अपने निवेश को कैपिटल गेन के तौर पर दिखाना चाहता है या बिजनेस इनकम (ट्रेडिंग) के तौर, भले ही शेयर में निवेश की अवधि कुछ भी हो। कर दाता ने एक बार जो भी फैसला किया हो आगे आने वाले सालों में भी उसको इसी फैसले से पर बने रहना होगा। इस सर्कुलर को आप यहां पर देख सकते हैं

इसका मतलब यह है कि

- जिस स्टॉक को आपने 1 साल से ज्यादा अपने पास होल्ड किया है, उनको निवेश माना जा सकता है क्योंकि अगर आपने उनको लंबे समय तक अपने पास रखा है और शायद आपने उन पर कुछ डिविडेंड भी पाया होगा।

- छोटी अवधि में शेयरों की खरीद और बिक्री को भी निवेश माना जा सकता है, अगर खरीद और बिक्री के इन सौदों की संख्या कम हो।

- आप चाहें तो अपने इक्विटी के डिलीवरी ट्रेड को भी बिजनेस इनकम के तौर पर दिखा सकते हैं, लेकिन अगर आपने यह फैसला किया तो आने वाले सालों में भी आपको इसी फैसले पर टिके रहना होगा।

इस अध्याय में हम निवेश पर चर्चा करने वाले हैं, इसलिए हम ऊपर दिए गए बिंदु 1 और बिंदु 2 पर ही चर्चा करेंगे. ट्रेडिंग या बिजनेस इनकम पर लगने वाले टैक्स पर हम अगले अध्याय में चर्चा करेंगे।

4.2 – लॉन्ग टर्म कैपिटल गेन (LTCG)

सबसे पहले तो आपको यह जानना जरूरी है कि जब आप एक ही दिन में शेयरों को खरीदते और बेचते (लॉन्ग ट्रेड) करते हैं या पहले बेचते और बाद में खरीदते (शॉर्ट ट्रेड) करते हैं तो इन्हें इंट्राडे इक्विटी या स्टॉक ट्रेड कहते हैं। दूसरी तरफ यदि आप शेयर को खरीदते हैं और उन्हें बेचने के पहले शेयर के आपके डिमैट अकाउंट में आने तक का इंतजार करते हैं तो इसे इक्विटी डिलीवरी बेस्ड सौदा या ट्रेड कहते हैं।

डिलीवरी बेस्ड इक्विटी या म्यूचुअल फंड की खरीद और बिक्री से होने वाले किसी भी मुनाफा को कैपिटल गेन के तौर पर दिखाया जा सकता है। इन को दो हिस्सों में बांटा जा सकता है

- लॉन्ग टर्म कैपिटल गेन (LTCG) – इक्विटी में डिलीवरी बेस्ड निवेश जहां पर निवेश को 1 साल से अधिक तक के लिए रखा गया हो

- शॉर्ट टर्म कैपिटल गेन (STCG) – डिलीवरी बेस्ड इक्विटी में ऐसे निवेश जहां पर उनको 1 साल से कम तक होल्ड किया गया हो

डिलीवरी बेस्ड इक्विटी और म्युचुअल फंड के लिए लॉन्ग टर्म कैपिटल गेन टैक्स पर अब नीचे चर्चा की जा रही है –

स्टॉक या इक्विटी पर – पहले ₹100000 तक 0% और उसके बाद एक लाख से ऊपर जाने पर 10% टैक्स

ऊपर बताई गयी टैक्स की दर तभी लागू होती है जब शेयरों की खरीद या बिक्री एक मान्यता प्राप्त स्टॉक एक्सचेंज पर की गई हो और जब उन पर सिक्योरिटी ट्रांजैक्शन टैक्स यानी एसटीटी (STT) अदा किया गया हो। जैसा कि हम पहले भी चर्चा कर चुके हैं कि LTCG के लिए इस निवेश को 1 साल तक होल्ड करना जरूरी है।

अगर यह सौदे बाजार (एक्सचेंज) के बाहर किए गए हैं जहां पर शेयर को एक इंसान से दूसरे इंसान को ट्रांसफर करने के लिए डिलीवरी इंस्ट्रक्शन बुकलेट किया गया हो यानी सौदे मान्यता प्राप्त स्टॉक एक्सचेंज के जरिए नहीं किए जा रहे हैं और ना ही उन पर STT दिया गया है तो ऐसे मामलों में LTCG 20% होगा चाहे वह शेयर लिस्टेड हों या नॉन लिस्टेड (लिस्टेड शेयर वह होते हैं जो किसी मान्यता प्राप्त स्टॉक एक्सचेंज पर बेचे या खरीदे जाते हैं)। यह ध्यान दीजिए कि जो सौदे बाजार के बाहर किए जा रहे हैं यानी ऑफ मार्केट किए जा रहे हैं उन पर सिक्योरिटी ट्रांजैक्शन टैक्स नहीं लगता लेकिन आपको कैपिटल गेन टैक्स ज्यादा देना पड़ता है।

यहां पर ध्यान देने वाली बात यह है कि किसी रिश्तेदार के द्वारा उपहार के तौर पर दिए गए शेयर जिनको DIS स्लिप के जरिए दिया जा रहा हो उनको सौदा नहीं माना जाता, इसलिए उन पर कोई टैक्स नहीं लगता। यहां पर महत्वपूर्ण बात यह है कि उपहार को सौदा ना मानने के लिए यह जरूरी है कि वह रिश्तेदार (i)उस इंसान का पति या पत्नी हो (ii)भाई या बहन हो (iii) पति या पत्नी का भाई या बहन हो (iv) दोनों में से किसी भी अभिभावक का भाई या बहन हो (v) उस इंसान का कोई वंशज (vi) उसकी पति या पत्नी का कोई वंशज या फिर (ii) से (vi) तक दिए गए व्यक्ति में से किसी का पति या पत्नी हो

इक्विटी म्युचुअल फंड के लिए – पहले ₹100000 तक 0% और एक लाख से ऊपर की कमाई पर 10%

इक्विटी के डिलीवरी बेस्ड सौदों की तरह ही इक्विटी म्यूचुअल फंड में होने वाले किसी भी मुनाफे को लॉन्ग टर्म कैपिटल गेन माना जा सकता है, अगर वह निवेश 1 साल से ऊपर तक रखा गया है। इस निवेश पर ₹100000 प्रति साल की कमाई तक कोई टैक्स नहीं लगता। किसी म्यूचुअल फंड को इक्विटी म्यूचुअल फंड मानने के लिए उस फंड का कम से कम 65% निवेश देसी कंपनियों के शेयरों में होना चाहिए

गैर इक्विटी म्युचुअल फंड यानी डेट म्यूचुअल फंड पर – 20% की दर से कैपिटल गेन टैक्स लगता है लेकिन यहां पर इंडेक्सेशन का फायदा भी दिया जाता है

2014 के बजट में गैर इक्विटी म्यूचुअल फंड के लिए एक बड़ा बदलाव किया गया, इक्विटी म्यूचुअल फंड में 1 साल के निवेश के मुकाबले गैर इक्विटी म्यूचुअल फंड में निवेश को लॉन्ग टर्म कैपिटल गेन मानने के लिए निवेश की अवधि को 3 साल कर दिया गया। अगर आपने अपना निवेश 3 साल के पहले बेच दिया तो इसको शॉर्ट टर्म कैपिटल गेन माना जाएगा।

4.3 – इंडेक्सेशन

गैर इक्विटी म्यूचुअल फंड, प्रॉपर्टी, सोना या इस तरह के दूसरे निवेश में जब आपका लॉन्ग टर्म कैपिटल गेन निकाला जाता है तो आपको इंडेक्सेशन का फायदा मिलता है और उसके बाद ही आपका कुल कैपिटल गेन तय होता है।

हम सब जानते हैं कि हम जो भी मुनाफा कमाते हैं उसका कुछ हिस्सा महंगाई दर यानी मुद्रास्फीति की वजह से कम हो जाता है। ये बात ऊपर बताए गए किसी भी निवेश पर भी लागू होती है। अगर आपको नहीं पता है कि इन्फ्लेशन यानी मुद्रास्फीति क्या होती है तो इसको एक सीधे उदाहरण से समझाने की कोशिश करता हूं –

अगर मिठाई का कोई डब्बा पिछले साल ₹100 का था तो इस बात की संभावना है कि इस साल वही डिब्बा ₹110 में बिक रहा होगा। कीमत में यह बदलाव इन्फ्लेशन या मुद्रास्फीति की वजह से आता है। इस उदाहरण में मुद्रास्फीति 10% की हुई क्योंकि वही वस्तु खरीदने के लिए इस साल आपको 10% ज्यादा रकम देनी पड़ी। तो मुद्रास्फीति वह दर हुई जिस दर से आपके पैसे के खरीदने की क्षमता कम होती है।

अगर भारत में मुद्रास्फीति की दर 6.5% है तो आपने डेट म्यूचुअल फंड में जो भी निवेश किया होगा उसके लॉन्ग टर्म कैपिटल गेन का एक बड़ा हिस्सा 3 साल बाद इन्फ्लेशन की वजह से आपको नहीं मिल रहा होगा।

उदाहरण के लिए मान लीजिए आप ने ₹100000 एक डेट फंड में लगाया और तीन साल बाद आपको ₹130000 मिले। इस तरह से 3 साल में आपने ₹30000 का लॉन्ग टर्म कैपिटल गेन किया। लेकिन मान लीजिए इसी अवधि में मुद्रास्फीति की वजह से आपकी पैसे की खरीद क्षमता ₹18000 कम हो गई, तो क्या ऐसे में आपको पूरे ₹30000 पर टैक्स देना चाहिए? आपको भी लग रहा होगा कि यह सही नहीं है।

इंडेक्सेशन वह एक सीधा और सरल तरीका है जिससे इस बात पर पता लगाया जाता है कि किसी एसेट की बिक्री से कितनी कमाई हुई (गेन) है इस कमाई का पता लगाने के लिए उस एसेट की बिक्री से हुए से मिली रकम पर मुद्रास्फीति का असर देखा जाता है। इसके लिए कॉस्ट ऑफ इन्फ्लेशन इंडेक्स यानी CII का इस्तेमाल किया जाता है। जिसे आप इनकम टैक्स विभाग की वेबसाइट पर पा सकते हैं।

इसको डेट म्यूचुअल फंड खरीद के एक उदाहरण से समझते हैं। मान लीजिए कि –

डेट म्यूचुअल फंड में खरीद कीमत ₹100000

खरीद का साल 2005

बिक्री कीमत ₹300000

बिक्री का साल 2015

लॉन्ग टर्म कैपिटल गेन ₹200000

बिना इंडेक्सेशन कि मुझे इस ₹200000 के कैपिटल गेन पर 20% की दर से टैक्स देना होगा जो कि ₹40000 होगा।

लेकिन हम इस लॉन्ग टर्म कैपिटल गेन को इंडेक्सेशन के बाद कम कर सकते हैं।

इंडेक्स्ड खरीद कीमत निकालने के लिए हमें कॉस्ट इन्फ्लेशन इंडेक्स (CII) का इस्तेमाल करना होगा। नीचे दिए गए चार्ट में इनकम टैक्स विभाग की वेबसाइट पर 2019 – 20 तक के कॉस्ट इन्फ्लेशन इंडेक्स को दिखाया गया है। 2001- 2002 के पहले के लिए CII के इस डेटा का इस्तेमाल करें।

| वित्तीय वर्ष | CII |

|---|---|

| 2001-02 | 100 |

| 2002-03 | 105 |

| 2003-04 | 109 |

| 2004-05 | 113 |

| 2005-06 | 117 |

| 2006-07 | 122 |

| 2007-08 | 129 |

| 2008-09 | 137 |

| 2009-10 | 148 |

| 2010-11 | 167 |

| 2011-12 | 184 |

| 2012-13 | 200 |

| 2013-14 | 220 |

| 2014-15 | 240 |

| 2015-16 | 254 |

| 2016-17 | 264 |

| 2017-18 | 272 |

| 2018-19 | 280 |

| 2019-20 | 289 |

अब ऊपर के अपने उदाहरण पर लौटते हैं

खरीद के साल (2005) में CII – 117

बिक्री के साल (2015) में सीआईआई – 240

इंडेक्स्ड खरीद कीमत = खरीद कीमत * (बिक्री के साल का CII / खरीद के साल का CII)

तो

इंडेक्स्ड खरीद कीमत = ₹100000 *(240 /117 )

= ₹ 205128.21

लॉन्ग टर्म कैपिटल गेन = बिक्री कीमत – इंडेक्स्ड खरीद कीमत

इसलिए हमारे उदाहरण में,

लॉन्ग टर्म कैपिटल गेन = ₹300000 – ₹205128.21

= ₹ 94871.79

तो अब हमें ₹94871.79 का 20% टैक्स के तौर पर देना होगा जो कि 18974 रुपए होगा ये ₹40000 के उस टैक्स से काफी कम है जो बिना इंडेक्सेशन के देना पड़ता।

जैसा कि मैंने पहले कहा है इंडेक्स्ड खरीद कीमत निकालने के लिए ऊपर दिए गए तरीके का इस्तेमाल आप उस हर निवेश में कर सकते हैं जिसमें लॉन्ग टर्म कैपिटल गेन देना पड़ता है जैसे कि डेट फंड, रियल एस्टेट, सोना और ऐसा कुछ भी। आप इनकम टैक्स विभाग के कॉस्ट इन्फ्लेशन इंडेक्स यूटिलिटी का इस्तेमाल करके अपनी खरीद की इंडेक्स्ड खरीद वैल्यू निकाल सकते हैं।

यहां पर एक मजेदार बात यह है कि 20% टैक्स पर इंडेक्सेशन लगाने के बाद इक्विटी डेट फंड या दूसरे कोई भी निवेश मैं आमतौर पर आपको कोई टैक्स नहीं देना पड़ता क्योंकि आमतौर पर इस तरह के डेट फंड का रिटर्न 8 से 10% ही होता है और भारत में मुद्रास्फीति यानी इंन्फ्लेशन भी इसी के आसपास होता है, तो इंडेक्सेशन लगाने के बाद आपके लिए टैक्स की गुंजाइश कम बनती है।

4.4 – शॉर्ट टर्म कैपिटल गेन (STCG)

अब हम इक्विटी और म्यूचुअल फंड पर लगने वाले शॉर्ट टर्म कैपिटल गेन टैक्स पर चर्चा करेंगेः

स्टॉक या इक्विटी पर- मुनाफे यानी गेन पर 15% का शॉर्ट टर्म कैपिटल गेन टैक्स लगता है

अगर खरीद और बिक्री किसी मान्यता प्राप्त स्टॉक एक्सचेंज पर की गई है और इस पर STT दिया गया है तो STCG 15% लगता है। शॉर्ट टर्म कैपिटल गेन टैक्स 1 दिन से ज्यादा और 12 महीने से कम के निवेश पर लगता है। अगर यह खरीद बिक्री “ऑफ मार्केट ट्रांसफर” के जरिए की गई है जहां शेयर को एक इंसान से दूसरे इंसान तक डिलीवरी इंस्ट्रक्शन बुकलेट के द्वारा किया गया हो (यानी एक्सचेंज पर ना किया गया हो)और जहां इस पर STT भी नहीं दिया गया हो, तो ऐसे में शॉर्ट टर्म कैपिटल गेन टैक्स आपकी टैक्स स्लैब के अनुसार देना होता है। उदाहरण के लिए अगर आप ₹1000000 हर साल का वेतन पा रहे हैं तो आप 30% के टैक्स स्लैब में आएंगे और इसलिए आपका शॉर्ट टर्म कैपिटल गेन भी 30% की दर से लगेगा। साथ ही यह भी याद रखिए कि शॉर्ट टर्म कैपिटल गेन टैक्स तभी लगता है जब आपकी आमदनी दो 2.5 लाख रुपए के सालाना टैक्स स्लैब से ऊपर हो। मतलब अगर आपकी कोई दूसरी आमदनी नहीं है आपकe ₹100000 का STCG है तो आपको 15% की दर से लगने वाला ये टैक्स नहीं देना होगा।

इक्विटी म्यूचुअल फंड के लिए: कमाई यानी गेन पर 15% का टैक्स देना होता है

इक्विटी के डिलीवरी बेस सौदों की तरह ही इक्विटी म्यूचुअल फंड में ऐसे निवेश जिनको आपने 1 साल से कम तक अपने पास रखा है उन पर होने वाली कमाई को शॉर्ट टर्म कैपिटल गेन टैक्स माना जाता है और उन पर 15% की दर से टैक्स लगता है। याद रखिए कि एक फंड को इक्विटी म्युचुअल फंड तभी माना जाता है जबकि उसका 65% निवेश घरेलू यानी भारतीय कंपनियों में हो।

गैर इक्विटी म्यूचुअल फंड यानी डेट म्यूचुअल फंड में: आपके टैक्स स्लैब के मुताबिक टैक्स

2014 के बजट में सरकार ने कुछ महत्वपूर्ण बदलाव किए जो कि गैर इक्विटी म्यूचुअल फंड पर लागू होते हैं। आपको इस तरह के म्यूचल फंड में कम से कम 3 साल तक निवेशित रहना होगा और तभी आपको लॉन्ग टर्म कैपिटल गेन लगेगा, 3 साल से कम तक के निवेश पर होने वाली किसी भी कमाई पर शॉर्ट टर्म कैपिटल गेन टैक्स लगता है। शॉर्ट टर्म कैपिटल गेन टैक्स के लिए इस मुनाफे को आप की कुल आमदनी में जोड़ दिया जाता है और उसके बाद आपके टैक्स स्लैब के हिसाब से आप पर टैक्स लगता है।

उदाहरण के तौर पर अगर आप ₹800000 हर साल कमा रहे हैं और आपको ₹100000 का शॉर्ट टर्म कैपिटल गेन हुआ है तो आपको अपनी कुल कमाई यानी ₹900000 पर 20% की दर से टैक्स देना होगा। इसका मतलब यह हुआ कि इस उदाहरण में आपको 20% का शॉर्ट टर्म कैपिटल गेन टैक्स लगेगा।

4.5 – होल्ड करने की अवधि

एक निवेशक के लिए शॉर्ट टर्म कैपिटल गेन और लॉन्ग टर्म कैपिटल गेन में टैक्स का अंतर काफी ज्यादा होता है। अगर आप किसी स्टाफ को 360 दिन तक रखते हैं और फिर बेच देते हैं, तो उससे होने वाली कमाई पर आपको 15% का शॉर्ट टर्म कैपिटल गेन टैक्स देना पड़ेगा। लेकिन अगर आप उसी स्टॉक को 5 दिन और अपने पास रख लेते हैं यानी 365 दिन रख लेते हैं तो आपको उस स्टॉक की बिक्री से होने वाली कमाई पर कोई टैक्स नहीं देना पड़ेगा क्योंकि अब यह लॉन्ग टर्म कैपिटल गेन बन चुका है।

इसलिए यह जरूरी है कि निवेशक इस बात पर नजर रखें कि उसने अपने खरीदे हुए शेयर को कितने दिनों तक अपने पास रखा है। अगर आपने एक ही स्टॉक को बार-बार खरीदा और बेचा है तो स्टॉक की आपकी होल्डिंग अवधि निकालने के लिए FIFO (First In First Out) तरीके का इस्तेमाल किया जाता है। इसको ऐसे समझिए, मान लीजिए 10 अप्रैल 2014 को आपने रिलायंस के 100 शेयर ₹800 प्रति शेयर के भाव पर खरीदे और फिर 1 जून 2014 को 100 और शेयर ₹820 प्रति शेयर के भाव पर खरीदे।

1 साल बाद 1 मई 2015 को आपने इनमें से 150 शेयर को ₹920 पर बेच दिया।

FIFO नियम के अनुसार 10 अप्रैल 2014 को खरीदे गए 100 शेयर और 1 जून 2014 को खरीदे गए 100 शेयरों में से 50 को बेचा हुआ माना जाएगा।

इसलिए, 10 अप्रैल 2014 को खरीदे गए शेयरों पर होने वाली कमाई = 120 (920 -800) * 100 = ₹12000 (लॉन्ग टर्म कैपिटल गेन और इसलिए जीरो टैक्स लगेगा)

1 जून को खरीदे गए शेयरों पर होने वाला गेन = 100(920-800) * 50 = ₹5000 (शॉर्ट टर्म कैपिटल गेन और इसलिए 15% टैक्स लगेगा)

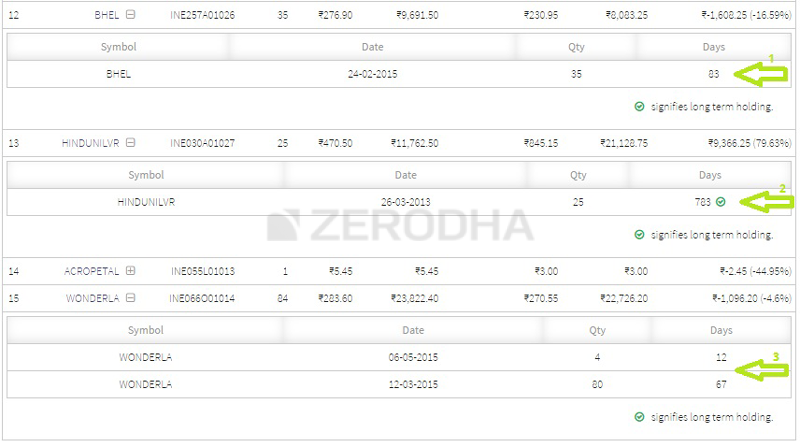

अगर आप जेरोधा पर ट्रेडिंग करते हैं तो हमारे बैक ऑफिस असिस्टेंट Q में आपके होल्डिंग पेज पर आपको अपने खरीदे गए हर शेयर के होल्डिंग अवधि की जानकारी मिल सकती है। यदि आप शेयर को कई बार खरीद और बेच चुके हैं तो भी आपको अलग अलग होल्डिंग अवधि की जानकारी मिल जाएगी। एक नजर डालिए कि यह जानकारी कैसी दिखती है-

हाईलाइट कर के दिखाया गया है कि

- डे काउंटर (यानी हेल्डिंग के दिन)

- हरे रंग के सही के निशान से वह होल्डिंग दिखाई गई है जो 365 दिन से ज्यादा है जिसको बेचने पर कोई अतिरिक्त टैक्स नहीं लगेगा

- अगर आपने किसी एक होल्डिंग को कई सौदों में मिलाकर खरीदा है तो उनका अलग-अलग विवरण भी दिख जाएगा

जेरोधा Q के अलावा इक्विटी टैक्स P&L अकेली ऐसी रिपोर्ट है जो कि आपके शॉर्ट टर्म और लांग टर्म कैपिटल गेन को अलग-अलग करके दिखाती है

4.6 – सिक्योरिटी ट्रांजैक्शन टैक्स (STT), एडवांस टैक्स और अन्य बातें

सिक्योरिटी ट्रांजैक्शन टैक्स वो टैक्स होता है जो भारत सरकार मान्यता प्राप्त स्टॉक एक्सचेंज पर होने वाले सौदों पर लगाती है। यह टैक्स उन सौदों पर नहीं लगता जो कि ऑफ मार्केट होते हैं यानी जिनमें शेयर एक डिमैट अकाउंट से दूसरे डिमैट अकाउंट में डिलीवरी इंस्ट्रक्शन स्लिप के जरिए ट्रांसफर जाते हैं। लेकिन जैसा कि हम पहले बता चुके हैं कि इस तरह के ऑफ मार्केट सौदे पर कैपिटल गेन टैक्स ज्यादा लगता है। अभी STT की मौजूदा दर डिलीवरी बेस्ड इक्विटी सौदों पर 0.1% की है।

कैपिटल गेन टैक्स की गणना करते समय STT को इक्विटी या स्टॉक की खरीद के खर्चों में शामिल नहीं किया जा सकता जबकि ब्रोकरेज और दूसरे शुल्क, जैसे एक्सचेंज का शुल्क, सेबी का शुल्क, स्टाम्प ड्यूटी, सर्विस टैक्स आदि को शेयर की कीमत में शामिल किया जा सकता है। इस तरह से आप इन खर्चों का फायदा उठाकर टैक्स देनदारी कम कर सकते हैं।

शार्ट टर्म कैपिटल गेन के बाद एडवांस टैक्स

बिजनेस इनकम वाला हर टैक्स पेयर यानी कर दाता और वे टैक्स पेयर जिसने शॉर्ट टर्म कैपिटल गेन पा लिया है यानी मुनाफा बुक कर लिया है उसको 15 जून, 15 सितंबर, 15 दिसंबर और 15 मार्च को एडवांस टैक्स देना होता है। एडवांस टैक्स का भुगतान इस अनुमान के आधार पर किया जाता है कि साल के अंत तक आपको कितनी बिजनेस आमदनी और कैपिटल गेन से आमदनी हो सकती है। एक व्यक्ति के तौर पर आपको अपनी अनुमानित आमदनी का 15 परसेंट टैक्स के तौर 15 जून तक, अपने कुल टैक्स का 45% हिस्सा 15 सितंबर तक, 75% हिस्स 15 दिसंबर तक और 100% टैक्स 15 मार्च तक एडवांस टैक्स के तौर पर देना होता है। यह टैक्स ना देने पर आपको 12% की सालाना दर से पेनाल्टी देनी पड़ सकती है।

जब आप शेयर बाजार में निवेश करते हैं तो कुछ समय के फायदे से या कुछ समय के शॉर्ट टर्म कैपिटल गेन के आधार पर यह बता पाना मुश्किल होता है कि पूरे साल के लिए आमदनी कितनी होगी। इस आधार पर कैपिटल गेन निकालना एक मुश्किल काम हो सकता है। इसलिए अगर आपने कुछ शेयर बेचे हैं और अगर उन पर मुनाफा हुआ है तो उस कमाई पर कैपिटल गेन टैक्स एडवांस टैक्स के तौर पर दे देना एक बेहतर तरीका हो सकता है। क्योंकि अगर आपने अपने मुनाफे से ज्यादा एडवांस टैक्स दे दिया तो बाद में आप उस टैक्स के लिए रिफंड क्लेम कर सकते हैं। आजकल टैक्स रिफंड काफी जल्दी आ जाता है क्योंकि इनकम टैक्स डिपार्टमेंट इस पर काफी ज्यादा ध्यान देता है।

आप अपने एडवांटेक्स का ऑनलाइन पेमेंट इस चालान पर क्लिक करके कर सकते हैं

कौन सा ITR फॉर्म इस्तेमाल करें

आप कैपिटल गेन को दिखाने के लिए ITR 2 या ITR 3 का इस्तेमाल कर सकते हैं

जब आपकी बिजनेस इनकम और कैपिटल गेन हो तो ITR 3 (साल 2017 तक ITR 4)

जब आपकी वेतन और कैपिटल गेन हो तो ITR 2

4.7 – शॉर्ट और लॉन्ग टर्म कैपिटल लॉस

हम शॉर्ट टर्म कैपिटल गेन पर 15% और लॉन्ग टर्म कैपिटल गेन पर 0% टैक्स देते हैं, लेकिन अगर किसी साल में हमें गेन की जगह अगर लॉस हो तो क्या होगा?

शॉर्ट टर्म कैपिटल लॉस को अगर आपके इनकम टैक्स रिटर्न में सही समय पर फाइल किया जाए तो आप इसको 8 साल तक लगातार कैरी फॉरवर्ड कर सकते हैं और इसको उन सालों में हुए फायदे के सामने सेट ऑफ किया जा सकता है। उदाहरण के तौर पर मान लीजिए इस साल आपने ₹100000 का शॉर्ट टर्म कैपिटल लॉस किया आप इसको अगले 8 साल तक कैरी फॉरवर्ड कर सकते हैं। अब अगर अगले साल आपने 50000 का शॉर्ट टर्म कैपिटल गेन किया तो आपको उस कमाई पर 15 परसेंट टैक्स नहीं देना पड़ेगा क्योंकि आप उसे पिछले साल के ₹100000 के लॉस के सामने सेट ऑफ कर सकते हैं। ये करने के बाद अब आपके पास ₹50000 का लॉस अभी भी बचेगा जिसको कि आप अगले 7 साल तक कैरी फॉरवर्ड कर सकते हैं।

लॉन्ग टर्म कैपिटल लॉस को भी लॉन्ग टर्म कैपिटल गेन से सेट ऑफ किया जा सकता है।

इस अध्याय की मुख्य बातें

- एलटीसीजी/LTCG: इक्विटी, इक्विटी म्यूचुअल फंड – पहले ₹100000 तक 0% और एक लाख से ऊपर की कमाई पर 10% , डेट म्यूचुअल फंड: इंडेक्सेशन के बाद 20%

- STCG : इक्विटी 15%, इक्विटी म्यूचुअल फंड 15%, डेट म्यूचुअल फंड –टैक्स देने वाले के टैक्स स्लैब के आधार पर

- आप इंडेक्स्ड खरीद मूल्य का फायदा उठाने के लिए कॉस्ट इन्फ्लेशन इंडेक्स का इस्तेमाल कर सकते हैं

- इंडेक्स खरीद कीमत= इंडेक्स्ड खरीद मूल्य * (बिक्री के साल का CII / खरीद के साल का CII)

- अगर आपने एक ही शेयर को कई बार खरीदा और बेचा है तो इसके लिए FIFO तरीके का इस्तेमाल करके आप अपने होल्डिंग पीरियड निकाल सकते हैं और कैपिटल गेन भी निकाल सकते हैं

- STT सरकार को दिया जाता है इसलिए इसका इस्तेमाल अपने निवेश के खर्चों के लिए के तौर पर नहीं किया जा सकता

पढ़ कर जानकारी बढ़ाइए:

Livemint: If you pay STT STCG is 15% otherwise as per tax slab

Income tax India website – Cost inflation index utility

Taxguru – Taxation of income & capital gains for mutual funds

HDFC- Debt mutual funds scenario post finance bill (no2), 2014

If my annual income is 7 lakh.Should I pay tax for the long term capital gain?

Salaried person+ share market long term income dono aboub 5 lack h to income tax kaise calculate hoga

Sir/mam, mai salaried person hu detection ke through me apni salary aboub 5 lack le aata hu or share market me short and long term capital gain 1.5 lack tak annual kamata hu to kya muje tex dena hoga or meri (salaried income with deduction+ share market short and long term ) income aboub 5 lack h to kitna income tax dena hoga?

How retail investors pays tax on equity ? I am asking this question because I have never paid ITR, Is Broker [Zerodha] paid itself after each and every trade or we have to pay it yearly. The amount we get from broker after settlement is included (LTCG or STCG) or excluded (LTCG or STCG).

Sir share sell Kiya fir profit and principal amount dono re investment kar diya stock me to kya capital gain dena padega. Ladger profit show karega but profit Maine liya to nahi. Tab bhi tax lagega kya

Yes, please do check once with your CA.

Stt nhi deduct hone pr kya itr stcg other 111A me show kr skte h kya stcg gain ko,us pr tax rebate mil rhi h

I invested in equity shares through kite zerodha 4 years ago. I have been filing ITR 4 till now. But due to a transaction done by mistake in the last financial year, only ₹ 52 income from share market is showing in AIS. Do I need to report this in ITR? Will ITR 4 not be applicable for me now? My total annual income is around 3 lakhs.

कृपया मार्गदर्शन करें।

धन्यवाद।।

Hello Sir,

F&O Par 30% tax Lagne Wala hai

Mera annual income 2.5 lakh se cum he lekin mera longterm. Capital gain 1 lakh se jayada he to kua muze tax dena padega

Sir

I am a house wife. I have no other income. I invest directly into equity with my husband\’s salary from my account.

My question is the profit from the market will consider ..as my income Or my husband\’s ??

I think l cleared my point.plz answer

Kavita Mishra

Your account, your profit 🙂

According to new tax slab non taxable income limit is 7.5 lac.if someone\’s income is 7.5 lacs(LTCG+STCG+INTRADAY) FROM MARKET AND MF. Then what\’s the tax liability.

Koi stock Aaj(20 March 23) kharid kar 1 sal bad Aaj hi(20 March 24) bech diya…gain par tax 10 % ya 15% lagega please samjhayen.

tex kitna dena h ye check kr skte h

Sir if I am not selling the stock for more than one year then also I have to pay income tax.lam new in stock market.

Agar 10 saal baad share sale kre to tax har saal dena hoga

जी हाँ।

Madam agar ek lakh amount se kam ke share ho to pair bhi itr bhrni padegi

जी हाँ।

Sir 2 Lakh ke share liye ho to bhi Tex pay Krna pdega

Or kese pay kr payege

जी हाँ।

Other credit sand debits kyo hota hai charges and taxes ke alawa

आप लिस्ट ऑफ़ चार्जेज यहाँ से देख सकते हैं : https://zerodha.com/charges/#tab-equities

Sir,advance tax pay karne ke bad itr file karna compulsory hota hai kaya?

Capital gain hone pr hum ko tax dena hota h ya zerodha automatic kaat leta h tax

Zerodha से टैक्स कट नहीं सकता, टैक्स आपको ही भरना पड़ता है।

Sir main naya 1 saal purana investor hoon. Sir maine 3.5 lakh personal loan le ke lamsum amount se delevery trading kia aur usko 1 year ke under bech dia jisme mujhe 1.5 lakh ke karib maine profit banaya to mujhe kya tax pay karna parega, aur jaankari nahi hone ke karan last year paar ho gaya hai ab kya kare

आप हमारे इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

Mujhe 23k ka loss hua hai intraday me . 50k se suru kiya tha baaki paiso se delivery le li. ITR file krna hoga mujhe ya nhi. Meri or koi income nhi h . i am a student. Plz answered me.

आप फाइल करें ताकि आपको फ्यूचर में टैक्स ना भरना पड़े, आप उन लॉसेस को फ्यूचर में हुए प्रॉफ़िट्स से ओफ़्सेट कर सकते हैं।

Amazing work @teamzerodha

Happy learning!

Mai 1year k ly stock hold krna chahta hun iske liye mujhe kitna brockrage dena hoga. I m new in trading want to invest 100000 by zerodha. Plz help me about all type of charges

डिलीवरी ट्रेड्स के लिए आपको कोई चार्ज नहीं लगेगा , लिस्ट ऑफ़ चार्जेज आप इधर देख सकते हैं। https://zerodha.com/charges#tab-equities

Salaried, STCG, business Income ITR-3 me fill krne par. If business income aur salary 500000 INR se kam hai aur STCG ka kuch amount hai tab kya rebate nhi milegi kya??

2. 100000 tak ke LTCG ko ITR me dikhana hota hai ya nhi??aur yadi ha to kha shown krna hota hai.

हमने इसको इसी अध्याय में समझाया है, कृपया इसको पूरा पढ़ें।

अगर कोई व्यक्ति 200सौ या 300सौ प्रॉफिट कमा रहा है तो उसको भी टैक्स भरना होगा क्या।

प्लीज क्लीयर करे मुझे।

सालाना आय कुछ नहीं है। अगर थोड़ा थोड़ा कर के 5 लाख से ऊपर शेयर मे लगाये। शार्ट र्टम मे एक दो शेयर 10 रुपये के लाभ पर बेचा और उसी दिन भाव गिरने पर फिर खरीदा। तो क्या इस पर टैक्स बनता हैं

हमने इसकी सारी जानकारी इसी अध्याय में दी है कृपया इसको पूरा पढ़ें।

Mera 1 stock jiski kimat 100 rs hai

Aur 100 stock buy karta hu

Total 10000 rs hoya

Agar mere ko 1 month mai 1000 ka profit hoya

Tu mere ko kitna tax lagega

Ya tax nhi lagega

Reply plz

मुझे पिछले 5 साल से घाटा हो रहा है 6वे साल में मुनाफा हुआ है क्या मुझे टैक्स लगेगा

जी हाँ , आप इस अध्याय को पूरा पढ़ें आपको समझ आजायेगा।

Hum sirf itna hi janna chahte h kulsum ji ki trade value jyada hone se tax ki kisi prakar ki liability banegi hmari ya nahi

Tax dene ki process kya h kaise diya jata h kya yah phale hi le liya jata h jaise stt stamp duty gst etc. Or income tax department ki red ho jaye to kaise proof kre ki hmne text pay kr diya hai

हमने सब कुछ इसी अध्याय में समझाया कृपया इसको पूरा पढ़ें।

Yadi hum profit m nahi h Or hmari intraday trade value sale +purchase 500000 monthly hoti h to pure saal me 6000000 trade value pr koi tax dena hoga ya nahi?

Plz reply jarur karna it\’s must for me thankyou!

हमने सब कुछ इसी अध्याय में समझाया कृपया इसको पूरा पढ़ें।

Hello agar ek saal me 1lakh se Kam ka profit hua hai to ITR file krna jruri hai please reply

हमने सब कुछ इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Mene abhi abhi trading soro ki hai me interaday trading karat ho vo bhi only and only nifty ke PE and CE option me agar me 1 sal ka 2 lakh kama leta ho to muje kitna tax dena padega or me tax kese bharo kya tax onlin bher sakte hai ya phir offline please🙏🙏 answer me

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

हाउस वाइफ जिसकी कोई आमदनी न हो यदि शेयर खरीद या बिक्री करती हो तो क्या टेक्स नियम लागू होता है

जी हाँ टैक्स सभी पे लागु होता है।

मैं सीनियर सिटीजन हूं। यदि मेरी कर योग्य कुल आय 15 लाख रुपए है जिसमे से 5 लाख रुपए स्टॉक मार्केट से शॉर्ट टर्म कैपिटल गेन है तो कुल कर की गणना किस प्रकार होगी?

3 लाख पर कुछ नही, 3 से 5 लाख पर 5%, 5 से 10 लाख पर 20% और शेष 5 लाख पर 15% की दर से कैपिटल गेन टैक्स

या

3 लाख पर कुछ नही, 3 से 8 लाख पर 15% कैपिटल गेन टैक्स, 8 से 10 लाख पर 20% और शेष 5 लाख पर 30% की दर से टैक्स

हमने इसको इसी अध्याय में समझाया है आप कृपया इसको पूरा पढ़ें।

Shop se mujhe_2.40 lakh ki income hoti hai

Share se mujhe stcg se_1.50 lakh profit hua to kya tax lagega

हमने इसको इसी अध्याय में समझाया है आप कृपया इसको पूरा पढ़ें।

Very usefulness information thanks a lot

Sir kisi person ki annual salary income 180000 hain aur usne share market se short term investment se 300000 rupeye kamaye. To kya usko tax dena padega

आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा। 🙂

Share market me profit pe tax kaise lagta h.

Kya tax hmare holding profit h jo abhi bhi portfolio me h or withdraw nhi kiya h us pe lagta h.

Ya fir

Jo amount hmne portfolio se withdraw kiya h us pe tax lagta

Plz clear

आप इस मॉड्यूल को पूरा पढ़ें आप सबको समझ आजायेगा।

Dear sir,

Share market se honi wali income par income tax kon deduction karata hai. Kitane capital gain par income tax lagata hai. Kya income tax demot account se broker hi kat lega ya ham khud trader & invester Ko income tax department me Jakhar jama karwana Hoga ya itr file karate want dena hoga. Please my confuse ko immediately clear Kate. Regards.

आप इस मॉड्यूल को पूरा पढ़ें आपको समझ आजायेगा।

I extremely like this module

Point 4.4 STCG ki last line

Long term capital gains tax ko bachane me liye expensive clam kar sakte h

जी हाँ , आप इस अध्याय को पूरा पढ़ें आपको समझ आजायेगा। 🙂

Kon se app se nivesh kre jo manyata prapt ho

Suggest the good app for investing

You can use our kite application after opening a trading account 🙂

Mera Kahane ka matlab sirf Itna hai ki long term capital gain Har Sal ek lakh rupaye Tak ka Tex free Hota Hai

Kya Main Kisi stock ko 10 sal ke liye long term hold karta hun aur us per Mujhe Har Sal ek lakh rupaye ka profit hota hai kya vah tax free hoga

LTCG के बारे में जानने के लिए आप इस मॉड्यूल को पूरा पढ़ें।

Mere pass equity mutual fund Hai Jo Ma 25 Salo se hold kar raha hun use per Mujhe Har Sale 50000 thousand ka profit ho raha hai. Use per Mujhe Kaise tax Dena Padega

I am using for zerodha please answer

इन्वेस्टमेंट और टैक्स के बारे में जानने के लिए आप इस मॉड्यूल को पूरा पढ़ें।

Kya short term capital gain me 5 lac se Kam income hone par pehle 2.5 lac ke bad koi or exmpsion BHI milti hai .Jaise long term me 1 lac ki exmpsion milti hai.

हमने सारे एक्सेम्प्शंस यहाँ उपलब्ध कराये हैं, कृपया इस मॉड्यूल को पूरा पढ़ें।

Share bechne ke bad hui income par jaise tax app ke through kat jayega phir uske bad bhi kya incometax file karna padega kya

जी हाँ करना पड़ेगा।

Kya stcg me sec80c ke tehat tax riwet liya ja Sakta hai

एसटीजीसी की गणना करते समय नुकशान और फायदे की अलग अलग गणना करनी होगी या फिर सकल लाभ या सकल नुकशान ही दिखाना होगा !

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें 🙂

1 साल के बाद भी अगर 100000 से कम प्रॉफिट है तो टैक्स देना पड़ेगा?

जी नहीं, टैक्स सिर्फ पोर्टफोलियो के बढ़ने पर होगा।

Option trading ka limit audit ke liye ???

Itr file karna mandatory hai yadi option me profit 50 hajar ho aur turnover 45 lakh ho ??

जी हाँ ITR फाइल करना mandatory है।

Future and option par tax ki tarah lagega.pl explainkaro

हमने इसको इसी अध्याय में समझाया है कृपया इस मॉड्यूल को पूरा पढ़ें।

Thank you Zerodha team great Knowledgeable chapter

Happy reading, Domendra. 🙂

शेयर को खरीदने और बेचने के समय लगे brokerageऔर अन्य शुल्क को शेयर के खरीद मूल्य में जोड़ा जाएगा क्या? Profit &Loss statement में इन शुल्कों और brokerage का चर्चा नहीं है।

Meri annual income 3 lakh 20 thousand h aur mein 1 lakh ka profit share market se leta hun toh kya mujhpe STCG Lgega??

हमने सब कुछ इस अध्याय में समझाया है, आप इस मॉड्यूल को पूरा पढ़े।

LTCG Tax minimum kitni amount pr lagta h

Loss hone pr income tax returns me kya infect ati hai ?

हमने इसी अध्याय में सब कुछ समझाया है, कृपया इस मॉड्यूल को पूरा पढ़ें।

1 जून को खरीदे गए शेयरों पर होने वाला गेन = 100(920-800) * 50 = ₹5000 (शॉर्ट टर्म कैपिटल गेन और इसलिए 15% टैक्स लगेगा)

सादर प्रणाम एवं अभिनंदन, यहाँ 800 के स्थान पर 820 आना चाहिए ।

हम इसको चेक करेंगे, धन्यवाद 🙂

Sir kya 2.5 lakh se kam annual income hone par Kisi bhi case me short term capital gain tax Nahi dena hoga, Agar dena hoga to kis case me

जी नहीं अगर 2.5 लक्ष से काम एनुअल इनकम है तोह आपको टैक्स नहीं देना पड़ेगा ।

Tq zerodha team