6.1 टर्नओवर और टैक्स ऑडिट

6.1 टर्नओवर और टैक्स ऑडिट

पिछले अध्याय में हमने टैक्स ऑडिट पर संक्षेप में बात की थी और इस पर चर्चा की थी कि जब आप ट्रेडिंग को बिजनेस इनकम के तौर पर दिखाते हैं तो ऑडिट की जरूरत कब पड़ती है। आपको ऑडिट की जरूरत पड़ेगी या नहीं इसको पता करने के लिए हमें पहले यह जानना होगा कि आपके ट्रेडिंग बिजनेस का टर्नओवर कितना है।

यहां पर मैं एक बार फिर से दोहरा दूं कि टर्नओवर निकालने की जरूरत तब पड़ती है जब आप अपने ट्रेडिंग के P&L को बिजनेस इनकम के तौर पर दिखाते हैं (अगर आपकी इनकम सिर्फ कैपिटल गेन को दिखाती है, चाहे उसका टर्नओवर कितना भी हो, तो उसको ऑडिट की जरूरत नहीं पड़ती)। टर्नओवर सिर्फ यह बताता है कि टैक्स ऑडिट की जरूरत है या नहीं। टर्नओवर से आपके टैक्स की देनदारी पर कोई असर नहीं पड़ता।

ऑडिट की जरूरत पड़ती है जब –

- ₹5 करोड़ रुपए – जब उस साल के लिए आप का टर्नओवर 5 करोड़ से ऊपर हो। यह सीमा तब है जब आपके सारे सौदे डिजिटल हों, ध्यान रहे कि स्टॉक मार्केट की ट्रेडिंग अब 100 %डिजिटल हैं। साथ ही याद रखें कि 5 करोड़ तक के टर्नओवर पर ऑडिट तभी तक नहीं होता है जब तक आपने इसको सेक्शन 44 AD के तहत डिक्लेयर किया है, नहीं तो एक करोड़ के ऊपर के टर्नओवर पर भी ऑडिट होता है।

- सेक्शन 44 AD – अगर टर्नओवर 5 करोड़ से नीचे है और मुनाफा टर्नओवर के 6% से कम है और कुल आमदनी छूट की न्यूनतम सीमा से ऊपर है (अगर टर्नओवर 5 करोड़ से नीचे है लेकिन आप की कुल आमदनी 2.5 लाख की टैक्स सीमा से नीचे है तो ऑडिट की जरूरत नहीं पड़ती है)। ऑडिट की लिमिट को एक करोड़ से 5 करोड़ वित्त वर्ष 19/20 में किया गया था।

नोट: वित्त विधेयक 2020 की शुरुआत के बाद टर्नओवर मूल्य को 5 करोड़ में बदल दिया गया है, वित्त वर्ष 2019-2020 से प्रभावी है यदि टर्नओवर केवल 5 करोड़ की सीमा को पार करना है।

ट्रेडिंग के टर्नओवर के बारे में बात होते ही जो सबसे पहली चीज दिमाग में आती है वह है कॉन्ट्रैक्ट का टर्नओवर,

- मतलब निफ्टी 8000 पर है आप 100 निफ्टी खरीदते हैं

- खरीद की तरफ का मूल्य = 8000*100 = ₹ 800,000

- निफ़्टी 8100 पर पहुंचता है आप अपने 100 निफ्टी को स्क्वेयर ऑफ कर देते हैं

- बिक्री की तरफ का मूल्य = 8100*100 = ₹ 810,000

- टर्नओवर = खरीद की तरफ का मूल्य + बिक्री की तरफ का मूल्य = ₹ 800,000 + ₹ 810,000 = ₹ 1,610,000

इनकम टैक्स विभाग इस टर्नओवर की तरफ नहीं देखता, इनकम टैक्स विभाग आपके बिजनेस के टर्नओवर को जानना चाहता है।

बिजनेस टर्नओवर कैसे निकाला जाता है इसको जाने के लिए नीचे देखें –

टर्नओवर निकालने के तरीके पर बहस होती रहती है, इस बहस की वजह यह है कि इनकम टैक्स विभाग की तरफ से इस पर कोई साफ दिशा-निर्देश नहीं है। इस मामले में मदद मिलती है, इन्स्टीट्यूट ऑफ चार्टर्ड अकाउंटेंट्स ऑफ इंडिया (ICAI) जो कि चार्टर्ड अकाउंटेंट्स की संस्था है – के एक लेख से जो कि उसने सेक्शन 44 AB के तहत टैक्स ऑडिट के बारे में जानकारी देने के लिए जारी किया था। उस लेख में, पेज 23 पर सेक्शन 5.12 में यह बताया गया है कि टर्नओवर कैसे निकाला जाता है। उसमें लिखा है कि –

- डिलीवरी वाले सौदे

डिलीवरी वाले सभी सौदों के लिए, जहां आप स्टॉक को खरीदते हैं और उसे 1 दिन से ज्यादा रखने के बाद उसे बेचते हैं, तो बेचने की कुल कीमत को टर्न ओवर माना जाएगा। मतलब अगर आपने रिलायंस के 100 शेयर ₹800 पर खरीदे और उनको ₹820 पर बेच दिया तो उनको बेचने की कीमत यानी ₹82000 (820 x100) को टर्न ओवर माना जा सकता है।

लेकिन याद रखें कि डिलीवरी वाले सौदों का टर्नओवर निकालने का यह तरीका डिलीवरी वाले सौदों के लिए तभी लागू होता है जब आप अपने इक्विटी के डिलीवरी वाले सौदों को भी बिजनेस इनकम के तौर पर दिखा रहे हों। अगर आप उनको कैपिटल गेन की तरह या निवेश के तौर पर दिखा रहे हैं तो ऐसे सौदों का टर्नओवर निकालने की कोई जरूरत नहीं होती है। साथ ही, अगर यह सिर्फ कैपिटल गेन के तौर पर इसे दिखाया है तो आप का टर्नओवर या मुनाफा कितना भी हो आपको ऑडिट की जरूरत नहीं पड़ती है।

- सट्टा वाले सौदे (इक्विटी की इंट्राडे ट्रेडिंग)

सट्टे वाले सभी सौदों के लिए नफा और नुकसान वाले सौदों के बीच के अंतर के कुल जोड़ (aggregate) को टर्नओवर माना जाता है। मान लीजिए अगर आपने रिलायंस के 100 शेयर सुबह 800 पर खरीदे हैं और दोपहर में उनको ₹820 पर बेच दिया तो आपने ₹2000 का नफा कमाया या पॉजिटिव डिफरेंस (positive difference) कमाया। इस ₹2000 को उस ट्रेड का टर्नओवर माना जाएगा।

- गैर सट्टा सौदे (फ्यूचर एंड ऑप्शन)

गैर सट्टा सौदों में टर्न ओवर निकालने के लिए

- आपके पक्ष में गए सौदे और विपक्ष में गए सौदों के बीच के अंतर यानी नफा और नुकसान वाले सौदों के बाच के अंतर को टर्न ओवर माना जाएगा

- ऑप्शन की बिक्री में मिला प्रीमियम भी टर्न ओवर में शामिल होगा

- किसी रिवर्स ट्रेड के होने पर भी उसके अंतर को भी टर्न ओवर में शामिल किया जाएगा

तो यदि आप निफ़्टी फ्यूचर्स का 1 लॉट या 25 यूनिट 8000 पर खरीदते हैं और उसको 7900 पर बेच देते हैं तो ₹ 2500 का यह घाटा आपके सौदे का टर्न ओवर माना जाएगा।

ऑप्शन में अगर आप निफ्टी के 8200 के कॉल के 4 लॉट ₹20 लेते हैं पर और उसको ₹30 पर बेचते हैं, तो पहले आपके पक्ष में गए इस सौदे का अंतर यानी ₹1000 (10 X 100) का मुनाफा आपका टर्नओवर होगा लेकिन बिक्री से मिला हुए प्रीमियम को भी टर्नओवर में जोड़ा जाना है, ये 30 X 100 = ₹.3000 है इस तरह से, ऑप्शन ट्रेड का कुल टर्नओवर = 1000 + 3000 = ₹4000

ऊपर की गणनाएं काफी सरल और सीधी थीं। अब आपको एक महत्वपूर्ण फैसला करना है कि आप शेयर के हिसाब से टर्नओवर की गणना करना चाहते हैं या आप सौदों के हिसाब से।

शेयर के हिसाब से टर्नओवर निकालने के लिए उस वित्त वर्ष में उस शेयर में किए गए हर सौदे को एक साथ रखते हैं और फिर खरीद और बिक्री का औसत मूल्य निकालते हैं, उसके बाद ऊपर के तीन नियमों का इस्तेमाल करके औसत कीमत पर कुल नफा या नुकसान निकालते हैं।

सौदे के हिसाब से टर्नओवर निकालने के लिए उस वित्त वर्ष में किए गए हर सौदे में हुए नफा और नुकसान को जोड़ कर ऊपर के नियमों के आधार पर कुल टर्नओवर निकालते हैं।

इन दोनों को मैं उदाहरण से भी समझाता हूं –

- 1 जनवरी को 100 निफ्टी जनवरी फ्यूचर ₹ 8000 पर खरीदे गए और 8100 पर बेचे गए। 10 जनवरी को 100 और निफ्टी जनवरी फ्यूचर ₹ 8100 पर खरीदे गए और 10 जनवरी को 8050 पर बेचे गए। टर्नओवर कितना होगा-

शेयर के हिसाब से

निफ़्टी जनवरी फ्यूचर की औसत खरीद – 200 निफ्टी 8050 पर खरीदे गए

निफ़्टी जनवरी फ्यूचर की औसत बिक्री – 200 निफ्टी 8075 पर बेचे गए

कुल नफा/ नुकसान = 200 X 25 = ₹5000 का फायदा = निफ़्टी जनवरी फ्यूचर का टर्नओवर

सौदे के हिसाब से

100 निफ्टी खरीदे गए 8000 पर और बेचे गए 8100 पर, मुनाफा = ₹10000

100 निफ्टी खरीदे गए 8100 पर और बेचे गए 8050 पर, नुकसान = ₹5000

निफ़्टी जनवरी फ्यूचर का टर्नओवर = 10000 + 5000 = ₹15000

- दिसंबर 3 को 100 निफ्टी दिसंबर के 8000 के पुट 100 पर खरीदे गए और बेचे गए 50 पर, निफ्टी दिसंबर 8000 के 100 और पुट 50 पर खरीदे गए और बेचे गए 30 पर. कुल टर्नओवर कितना होगा

शेयर के हिसाब से

निफ़्टी दिसंबर 8000 के पुट की औसत खरीद – 200 पुट 275 पर

निफ़्टी दिसंबर 8000 के पुट की औसत बिक्री – 200 पुट 40 पर

कुल नफा/ नुकसान = 200 X 35 = ₹ 7000 का नुकसान

ऑप्शन की बिक्री की कुल कीमत = 200 X 40 = ₹ 8000 का फायदा

निफ़्टी दिसंबर 8000 के पुट का कुल टर्नओवर = 7000 + 8000 =₹15000

सौदों के हिसाब से

पहला ट्रेड

100 निफ़्टी दिसंबर पुट खरीदे गए ₹100 पर और बेचे गए 50 पर, नुकसान = ₹5000

ऑप्शन की बिक्री कीमत = 100 X 50 = ₹5000

टर्नओवर = ₹10000

दूसरा ट्रेड

100 निफ़्टी दिसंबर पुट खरीदे गए 50 पर और बेचे गए 30 पर, नुकसान = ₹2000

ऑप्शन की बिक्री कीमत = 100 X 30 = ₹ 3000

टर्नओवर = ₹5000

कुल टर्नओवर = टर्नओवर पहले ट्रेड का टर्नओवर + दूसरे ट्रेड का टर्नओवर = ₹15000

सौदों के हिसाब से टर्नओवर निकालना चाहिए या फिर शेयरों के हिसाब से

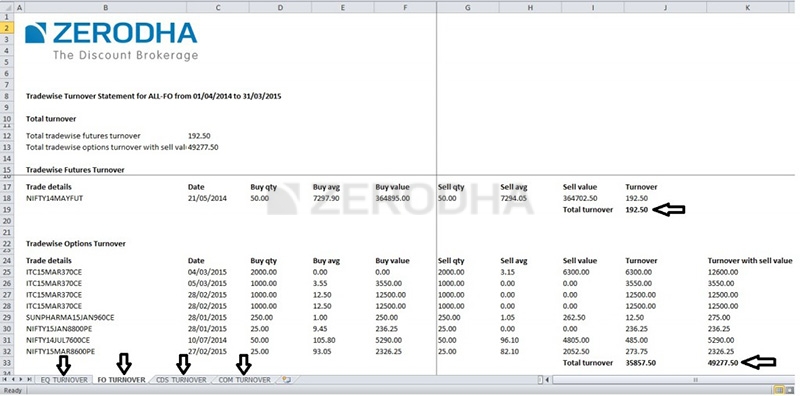

सौदों के हिसाब से टर्नओवर निकालना नियमों के हिसाब से सबसे सही होता है। लेकिन इसको निकालना थोड़ा मुश्किल होता है क्योंकि कोई भी ब्रोकर (जेरोधा के अलावा) सौदों के हिसाब से टर्नओवर की रिपोर्ट नहीं देता है। सारे ब्रोकर सिर्फ खरीद और बिक्री की औसत कीमत के आधार पर एक P&L देते हैं जिसका इस्तेमाल करके आपको शेयरों के हिसाब से टर्नओवर निकालना होता है। अगर आप जीरोधा पर ट्रेड नहीं कर रहे हैं और सौदों के हिसाब से टर्नओवर निकालना चाहते हैं, तो उसके लिए आपको अपने सभी सौदों को एक्सल शीट पर डाउनलोड करना होगा फिर उसका टर्नओवर खुद से निकालना होगा।

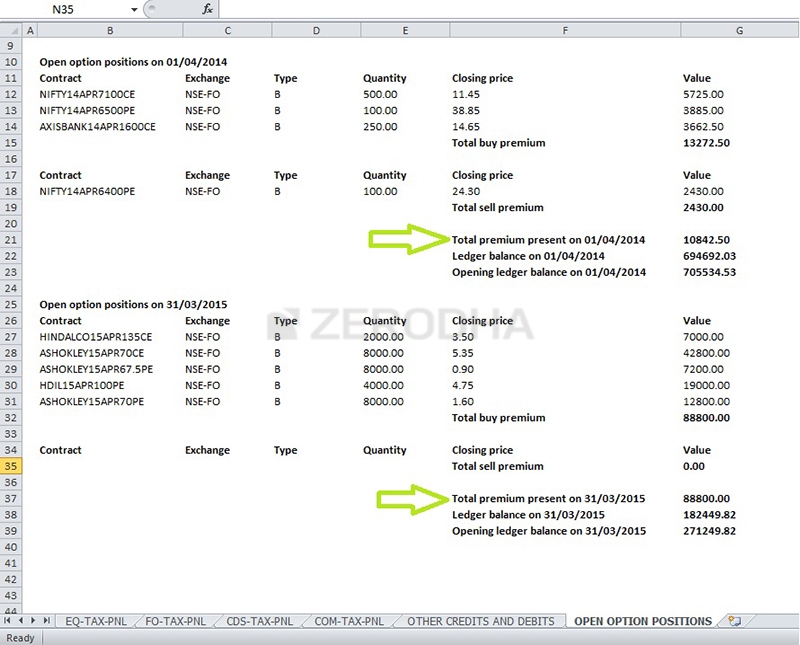

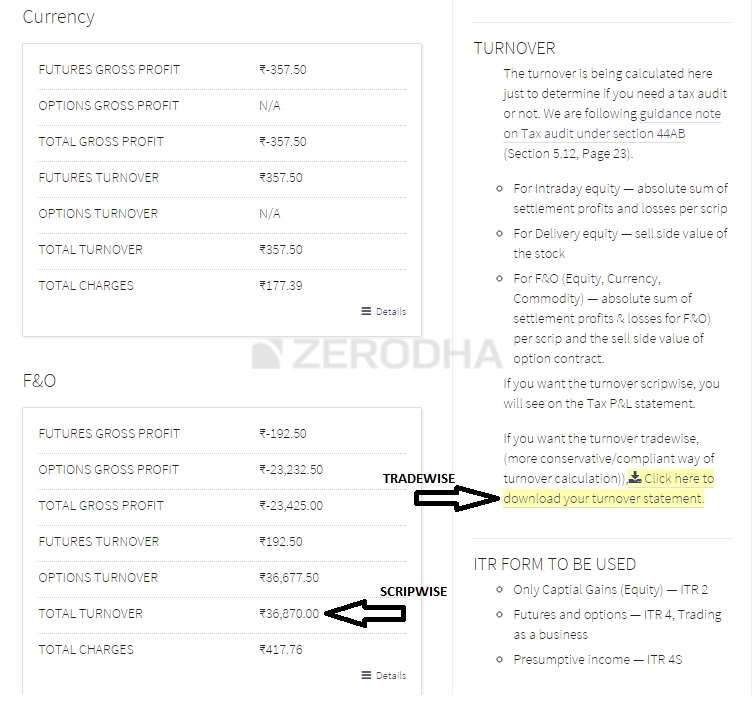

एक नजर डालिए कि जेरोधा पर सौदों के हिसाब से और शेयरों के हिसाब से टर्नओवर की रिपोर्ट कैसी दिखती है-

एक बार आपने टर्नओवर निकाल लिया तो आपको खुद ही पता चल जाएगा कि आपको ऑडिट की जरूरत है या नहीं और उसी के आधार पर आपको ये भी पता चल जाएगा कि चार्टर्ड अकाउंटेंट के पास जाने, अपनी बैलेंस शीट और P&L को सत्यापित (Verify) कराने की जरूरत पड़ेगी या नहीं।

6.2 सेक्शन 44 AD

जैसा कि हम पहले चर्चा कर चुके हैं कि अगर आपका मुनाफा आपके टर्नओवर के 6% से कम है तो भी आपको ऑडिट की जरूरत पड़ेगी। यहां पर टर्न ओवर का मतलब है कि आपके सभी बिजनेस (सट्टा, गैर सट्टा और जो भी बिजनेस हो) का टर्नओवर। और यहां मुनाफा से मतलब है सिर्फ आपके बिजनेस मुनाफा (वेतन, कैपिटल गेन जैसी चीजें शामिल नहीं हैं) । इसका मतलब है कि अगर आप ट्रेडिंग को बिजनेस के तौर पर दिखा रहे हैं और आपको नुकसान हुआ है तो आपको अपने खातों का ऑडिट कराना पड़ सकता है।

लेकिन एक महत्वपूर्ण बात याद रखने वाली है कि अगर आप का टर्नओवर 5 करोड़ से कम है और आप का मुनाफा आपके टर्नओवर का 6% से कम है और आपकी कुल टैक्स देनदारी उस साल के लिए जीरो है तो ऑडिट की जरूरत नहीं पड़ेगी। इसका मतलब ये है कि अगर आप की कुल आमदनी (वेतन + बिजनेस से होने वाली आमदनी + कैपिटल गेन) ढाई लाख रुपए से कम है यानी आपकी कोई टैक्स देनदारी नहीं है तो ऑडिट की जरूरत नहीं है। लेकिन सही यही होगा कि अगर आपका नुकसान काफी ज्यादा है तो आप ऑडिट के साथ अपना रिटर्न फाइल करें।

ट्रेडिंग को बिजनेस इनकम के तौर पर दिखाने में सेक्शन 44 AD का इस्तेमाल रिटेल ट्रेडर के लिए काफी मुश्किल पैदा कर रहा है। एक साधारण बिजनेस में टर्नओवर और ट्रेडिंग के लिए टर्नओवर काफी अलग अलग चीजें होती हैं, एक साधारण बिजनेस में जहां स्थिर मार्जिन पर सौदे होते हैं ट्रेडिंग के बिजनेस में ऐसा कोई गारंटी नहीं होती। लेकिन इस सेक्शन की वजह से सभी छोटे रिटेल ट्रेडर को अपने खाते ऑडिट कराने पड़ रहे हैं जिससे उनके ऊपर अतिरिक्त बोझ पड़ता है। हमने,जेरोधा ने, अलग से सरकार को इस बारे में एक याचिका दी है और हम चाहते हैं कि आप भी इसमें हमें सहयोग और समर्थन दें।

जब आप ट्रेडिंग को बिजनेस इनकम पर देख के तौर पर दिखाते हैं तो आपको ITR 4 फाइल करना पड़ता है जिसका मतलब है कि किसी भी दूसरे बिजनेस की तरह आपको

- बैलेंस शीट

- P&L स्टेटमेंट और

- बुक ऑफ अकाउंट को

बनाना होगा और तैयार रखना होगा। जैसा कि हम पहले ही चर्चा कर चुके हैं कि आपको इन सब को अपने टर्नओवर के हिसाब से ऑडिट कराना होगा (अगर आपका टर्नओवर 5 करोड़ से ऊपर है या फिर आपका मुनाफा टर्नओवर के 6% से कम है)। जो लोग सिर्फ ट्रेडिंग करते हैं और उसी को अपना बिजनेस दिखाते हैं उनके लिए बैलेंस शीट बनाना, P&L बनाना या खाता का हिसाब किताब रखना काफी आसान है। इसको कैसे करते हैं इसे नीचे समझाया गया है।

6.3 – बैलेंस शीट, P&L, बही खाता (बुक ऑफ एकाउंट)

बैलेंस शीट

एक व्यक्तिगत बैलेंस शीट किसी खास समय पर आपकी संपत्ति का कुल खाका तैयार कर के दिखाती है। यह आपके एसेट (आपके पास क्या है), आपकी देनदारी या लायबिलिटी और आपके नेटवर्थ यानी आपकी कुल परिसंपत्ति (एसेट और लायबिलिटी के बीच का अंतर) का संक्षिप्त विवरण देती है।

एक व्यक्तिगत बैलेंस शीट बनाना सीधा और सरल होता है। आपको सिर्फ ये सूचनाएं जुटानी होती हैं

- आप का ताजा बैंक स्टेटमेंट

- लोन स्टेटमेंट

- हाउस लोन स्टेटमेंट

- पर्सनल लोन स्टेटमेंट

- किसी बचे हुए कर्ज का बचा हुआ प्रिंसिपल अमाउंट

- डिमैट होल्डिंग का स्टेटमेंट

जब आपके पास सारी जानकारी आ जाए तो उसके बाद आप बैलेंस शीट बनाना शुरू करें जिसमें आपको अपने सारे एसेट (वित्तीय और भौतिक) और उनकी कीमत दिखानी होगी। जिन एसेट को आमतोर पर शामिल करना होता है, वो हैं –

- कैश या नकद (बैंक में रखा, आपके पास रखा या बैंक में जमा)

- सभी निवेश (म्यूच्यूअल फंड, शेयर और डेट में निवेश)

- प्रॉपर्टी की कीमत (खरीद कीमत + अदा की गयी ड्यूटी + इंटीरियर पर हुआ खर्च)

- ऑटो मोबाइल की कीमत (कार और टू व्हीलर)

- पर्सनल प्रॉपर्टी की कीमत (गहने और घरेलू सामान)

- दूसरे एसेट (कंप्यूटर, दोस्तों को दिया गया कर्ज, जमीन की कीमत)

इन सब की कीमत का जोड़ आपकी कुल एसेट की वैल्यू बताता है।

इसके बाद आपको अपनी लायबिलिटी यानी देनदारियों पर नजर डालनी होती है। जो चीजें लायबिलिटी या देनदारी में आती है वो हैं

- बचे हुए कर्ज़ (लोन स्टेटमेंट)

- कार लोन

- स्टूडेंट लोन

- दूसरे पर्सनल लोन

- क्रेडिट कार्ड का बैलेंस

तो जितने पैसे आप पर बकाया हैं उसे आपकी लायबिलिटी में शामिल किया जाता है।

आपके एसेट ओर लायबिलिटी के बीच का अंतर ही आपका आपका नेटवर्थ होता है।

बस यही आपकी बैलेंस शीट है, इसको एक बार वित्त वर्ष के अंत में बनाने के बजाय बेहतर यह होता है कि आप हर कुछ महीनों में उसमें सुधार करते रहें।

प्रॉफिट एंड लॉस स्टेटमेंट

प्रॉफिट एंड लॉस स्टेटमेंट किसी वित्त वर्ष में आपकी आमदनी और आपके खर्चों को दिखाता है।

अपने P&L को बनाने के लिए आपको अपनी आमदनी के सभी स्रोतों और सभी खर्चों को दिखाना होता है।

आमदनी –

- शेयरों की बिक्री से हुई आपकी कमाई (कैपिटल गेन)

- F&O, इंट्राडे और कमोडिटी ट्रेड से होने वाली कमाई (सट्टा और गैर सट्टा व्यवसाय आमदनी)

याद रखें आप इसमें अपनी वेतन से होने वाली को आमदनी में नहीं जोड़ सकते हैं (अगर आप कहीं और नौकरी करते हैं तो)

खर्चे –

- उन लोगों का वेतन जो आपके ट्रेड के लिए काम करते हैं (अगर लोग काम करते हैं तो)

- किराया, अगर आपने ट्रेडिंग के लिए कोई ऑफिस या ऐसी किसी दूसरी जगह का इस्तेमाल करते हैं और किराया देते हैं

- ब्रोकरेज शुल्क, टैक्स और ट्रेड में होने वाले दूसरे खर्च

- एडवाइजरी या सलाह की फीस, कंप्यूटर का डेप्रिसिएशन आदि

कमाई में से खर्चे निकालने पर आप का मुनाफा सामने आता है।

एक बैलेंस शीट आपको यह बताती है कि आपके दो तारीखों के बीच आपकी नेटवर्थ कितनी है, जबकि P&L आपको यह बताता है कि आपका नेटवर्थ के ऊपर जाने या नीचे जाने की वजह क्या है। लंबे समय में समृद्धि बढ़ाने के लिए वित्तीय अनुशासन रखना जरूरी है। व्यक्तिगत बैलेंसशीट और P&L सुनिश्चित करता है कि आप सच्चाई से रूबरू रहें और अपनी एसेट और लायबिलिटी पर नजर रखें।

बुक ऑफ अकाउंट/ बुक कीपिंग

बुक ऑफ अकाउंट का यानी बही खाते और उनका रख-रखाव यानी बुक कीपिंग थोड़ा मुश्किल काम लगता है इसीलिए जब ट्रेडर को यह नाम सुनाई पड़ता है तो वह डर जाता है और इसे टालने की कोशिश करता है जिससे इस बारे में और जान सके। लेकिन एक ऐसा व्यक्ति जो ट्रेडिंग को अपनी बिजनेस इनकम दिखाता है (चाहे उसे अलग से वेतन मिलता हो या नहीं) उसके लिए का बुक ऑफ अकाउंट/ बुक कीपिंग काफी सीधा और सरल काम है। आपको सिर्फ दो खाते बनाने पड़ते हैं –

बैंक बुक – अपने सभी बैंक स्टेटमेंट को डाउनलोड करके एक्सेल में रख लीजिए और हर एक एंट्री के सामने उस एन्ट्री की वजह लिख दीजिए। अपने सभी खर्चों के बिल रखना भी फायदेमंद होता है।

ट्रेडिंग बुक – आमतौर पर जिस ब्रोकर के साथ आप ट्रेड करते हैं, वो इसे आपके लिए तैयार करता है। आपका ब्रोकर आपको आपका P&L स्टेटमेंट दे सकता है जिसमें साल के सभी खर्चों का ब्यौरा होता है, साथ ही, लेजर स्टेटमेंट और साल के सभी कॉन्ट्रैक्ट नोट भी आपका ब्रोकर दे सकता है। आमतौर पर कॉन्ट्रैक्ट नोट की जरूरत नहीं होती है, इसकी जरूरत तभी पड़ती है जब इनकम टैक्स विभाग स्क्रूटनी करना चाहता हो और आपसे कॉन्ट्रैक्ट नोट मांगे।

मैंने देश के 10 ऑनलाइन ब्रोकर के साथ ट्रेड किया है, लेजर और P&L स्टेटमेंट में आपको सभी खर्च दिख जाते हैं यहां तक कि ब्रोकर के हिडेन या छुपे हुए शुल्क भी दिखते हैं।

ज़ेरोधा में हमें इस बात का बहुत गर्व है कि हम बहुत ही ज्यादा ट्रांसपेरेंट यानी पारदर्शी है। ब्रोकरेज के अलावा लगने वाला हर शुल्क या चार्ज आपके P&L स्टेटमेंट में क्रेडिट और डेबिट सेगमेंट में दिखाई देता है। हम आपको 1 अप्रैल से 31 मार्च तक के बीच में सभी ओपन ऑप्शन पोजीशन की वैल्यू भी दिखाते हैं। जब आप अपने लेजर को अपने P&L स्टेटमेंट के साथ मिलाते (टेली करते) हैं तो यह काफी काम आता है।

अब हम टैक्सेशन के इस मॉड्यूल को खत्म करने के कगार पर हैं, अगले और अंतिम अध्याय में हम इस बात पर चर्चा करेंगे कि किस तरह के ITR फॉर्म का इस्तेमाल करना चाहिए और सैंपल ITR 4 फॉर्म का एक्सेल डाउनलोड करके भी दिखाएंगे, जिससे आप उसको आगे काम में ला सकें।

इस अध्याय की मुख्य बातें

- खातों की ऑडिट की जरूरत तब पड़ती है जब आप का टर्नओवर एक करोड़ से ऊपर हो।

- खातों की ऑडिट की जरूरत पड़ती है जब टर्नओवर दो करोड़ से कम हो लेकिन मुनाफा टर्नओवर के 6% से भी कम हो और साथ ही आपकी कमाई छूट की सीमा से अधिक हो (FY 2019/ 20 तक ये सीमा 2 करोड़ रूपए थी)।

- खातों की ऑडिट की जरूरत तब नहीं पड़ती जब आप का टर्नओवर दो करोड़ से कम हो और आप का मुनाफा 6% से ज्यादा हो (FY 2019/ 20 तक ये सीमा 2 करोड़ रूपए थी)।

- टर्नओवर आपके हर रोज के कान्ट्रैक्ट टर्नओवर पर ध्यान नहीं देता।

- टर्नओवर का मतलब बिजनेस टर्नओवर से होता है।

- जब ट्रेडिंग को बिजनेस के तौर पर दिखाया गया हो तो टर्नओवर शेयर के हिसाब से या सौदों के हिसाब से निकाला जा सकता है।

- सौदों के हिसाब से टर्नओवर निकालना सबसे अच्छा और नियम वाला तरीका होता है।

- अगर आप ट्रेडिंग को अपने बिजनेस के तौर पर दिखा रहे हैं तो आपको रिटर्न फाइल करने के लिए ITR 3 (2016 तक ITR 3) का इस्तेमाल करना होता है।

- ITR 3 के लिए आपको बैलेंस शीट और प्रॉफिट और लॉस स्टेटमेंट के साथ-साथ बुक ऑफ अकाउंट को भी रखना पड़ता है।

- बैलेंस शीट समीकरण (इक्वेशन) बताता है नेटवर्थ = ऐसेट – लायबिलिटी

- P&L स्टेटमेंट आपके आमदनी और खर्चों को दिखाता है।

- अगर ट्रेडिंग को बिजनेस के तौर पर दिखाना है तो दो अकाउंट बुक को बनाकर रखना पड़ता है बैंक बुक और ट्रेड बुक।

- बैलेंस शीट, P&L स्टेटमेंट और बुक ऑफ एकाउंट को बनाना और हर तिमाही में उसको सुधारना एक अच्छी आदत होती है।

डिसक्लेमर – अपना रिटर्न फाइल करने के पहले किसी चार्टर्ड एकाउंटेंट की सलाह लें। ऊपर बताई गयी बातें सिर्फ जानकारी के लिए है।

अगर टर्नओवर 5 करोड़ से नीचे है लेकिन आप की कुल आमदनी 2.5 लाख की टैक्स सीमा से नीचे है तो ऑडिट की जरूरत नहीं पड़ती

Samaj me nhi aaya

5 crode profit hoga tb

Dear sir, chartered accountant konsi book of account ko audit karega, Jo statement aap. Hame denge. Yaa fir Hame khud see maintain karni hogi? Pls tell me

आप के बैंक स्टेटमेंट्स और इन्वेस्टमेंट स्टेटमेंट्स दोनों ही ऑडिट होंगे।

hi sir kya ca hamara saving me pade paise ko bhi dekhega jo pahale se hain or ham jo daily kharcha apne bank account se karte hain usko bhi dekhega ya hame dena hota hai

आपके सेविंग्स भी एसेट की तरह हैं, और CA दोनों एसेट और लिएबिलिटीज़ का हिसाब करेगा ।

jo maine savings rakhi hai uske bare me bhi batana hoga or kharch kiye hue cheezen bhi batana hoga kya ki konsa money knha kharch hua .

or kya hame treding ke liye ek other account rkhna chahiye ki porsnal bank account shi rhega

kyunki ham apne porsnal bank accounts se bahut se trxn. krte hai to sbka record rkhna pdega so kya ham ek alag account le ke usko ca ko dikhyen bus

अगर मुनाफा के जगह नुकसान हुआ है, तो उसे आगे फॉरवर्ड , और अन्य समस्त चार्ज बताने पर कोई चार्ज वापस मिलता है क्या,?

जी नहीं ऐसा नहीं होगा।