15.1 मूविंग एवरेज कन्वर्जेंस एंड डाइवर्जेंस (Moving Average Convergence and Divergence – MACD)

सत्तर के दशक के अंत में जेराल्ड एपेल ने मूविंग एवरेज कन्वर्जेंस एंड डाइवर्जेंस (MACD) इंडिकेटर विकसित किया था। कारोबारी MACD को सबसे पुराना और महत्वपूर्ण इंडिकेटर मानते हैं। इसका आविष्कार सत्तर के दशक में किया गया था, लेकिन मोमेंटम ट्रेडर अभी भी MACD को सबसे विश्वसनीय इंडिकेटर्स में से एक मानते हैं।

जैसा कि नाम से भी पता चलता है, MACD दो मूविंग एवरेजेस के एक जगह मिलने (संमिलन– Convergence) और अंतर (विचलन– Divergence) के बारे में है। संमिलन तब होता है जब दो मूविंग एवरेज एक दूसरे की ओर बढ़ते हैं, और एक विचलन तब होता है जब मूविंग एवरेज एक दूसरे से दूर जाते हैं।

एक आम MACD की गणना 12 दिन EMA और 26 दिन EMA का उपयोग करके की जाती है। कृपया ध्यान दें कि दोनों EMA क्लोजिंग कीमत पर आधारित हैं। संमिलन और विचलन (Convergence & Divergence – CD) का अनुमान लगाने के लिए हम 12 दिन EMA से 26 EMA घटाते हैं। इसका एक सरल रेखा ग्राफ अक्सर ‘MACD लाइन’ के रूप में जाना जाता है। पहले गणना समझ लें और फिर MACD का उपयोग समझेंगे।

| तारीख | क्लोज़ | 12दिनEMA | 26दिनEMA | MACDलाइन |

|---|---|---|---|---|

| 1-जनवरी-14 | 6302 | |||

| 2-जनवरी-14 | 6221 | |||

| 3-जनवरी-14 | 6211 | |||

| 6-जनवरी-14 | 6191 | |||

| 7-जनवरी-14 | 6162 | |||

| 8-जनवरी-14 | 6175 | |||

| 9-जनवरी-14 | 6168 | |||

| 10-जनवरी-14 | 6171 | |||

| 13-जनवरी-14 | 6273 | |||

| 14-जनवरी-14 | 6242 | |||

| 15-जनवरी-14 | 6321 | |||

| 16-जनवरी-14 | 6319 | |||

| 17-Jan-14 | 6262 | 6230 | ||

| 20-जनवरी-14 | 6304 | 6226 | ||

| 21-जनवरी-14 | 6314 | 6233 | ||

| 22-जनवरी-14 | 6339 | 6242 | ||

| 23-जनवरी-14 | 6346 | 6254 | ||

| 24-जनवरी-14 | 6267 | 6269 | ||

| 27-जनवरी-14 | 6136 | 6277 | ||

| 28-जनवरी-14 | 6126 | 6274 | ||

| 29-जनवरी-14 | 6120 | 6271 | ||

| 30-जनवरी-14 | 6074 | 6258 | ||

| 31-जनवरी-14 | 6090 | 6244 | ||

| 3-फरवरी-14 | 6002 | 6225 | ||

| 4-फरवरी-14 | 6001 | 6198 | ||

| 5-फरवरी-14 | 6022 | 6176 | ||

| 6-फरवरी-14 | 6036 | 6153 | 6198 | -45 |

| 7-फरवरी-14 | 6063 | 6130 | 6188 | -58 |

| 10-फरवरी-14 | 6053 | 6107 | 6182 | -75 |

| 11-फरवरी-14 | 6063 | 6083 | 6176 | -94 |

| 12-फरवरी-14 | 6084 | 6066 | 6171 | -106 |

| 13-फरवरी-14 | 6001 | 6061 | 6168 | -107 |

हम ऊपर की तालिका पर बाईं ओर से नज़र डालना शुरू करते हैं:

- हमारे पास 1 जनवरी 2014 से शुरू हो रही तारीखें हैं।

- तारीखों के बाद हमारे पास निफ्टी का समापन मूल्य (क्लोज कीमत) है।

- हम 12 दिन EMA की गणना करने के लिए पहले 12 डाटा बिंदुओं (निफ्टी की बंद कीमत) को छोड़ देते हैं।

- हम 26 दिन EMA की गणना करने के लिए पहले 26 डाटा प्वाइंट छोड़ते हैं।

- एक बार जब हमें 12 दिन और 26 दिन EMA एक दूसरे के समानांतर मिलने लगते हैं (6 फरवरी 2014 से) तो हम MACD की गणना करते हैं।

- MACD मूल्य = [12 दिन EMA – 26 दिन EMA] उदाहरण के लिए 6 फरवरी 2014 को, 12 दिन EMA 6153 था, और 26 दिन EMA 6198 था, इसलिए MACD 6153-6198 = – 45 होगा।

जब हम 12 और 26 दिन EMA के आधार पर MACD की गणना करते हैं और इसे एक रेखा ग्राफ के रूप में प्लॉट करते हैं, तो हमें MACD लाइन मिलती है, जो केंद्रीय रेखा के ऊपर और नीचे घूमती रहती है।

| तारीख | क्लोज | 12दिनEMA | 26दिनEMA | MACDलाइन |

|---|---|---|---|---|

| 1-Jan-14 | 6302 | |||

| 2-Jan-14 | 6221 | |||

| 3-Jan-14 | 6211 | |||

| 6-Jan-14 | 6191 | |||

| 7-जनवरी-14 | 6162 | |||

| 8-जनवरी-14 | 6175 | |||

| 9-जनवरी-14 | 6168 | |||

| 10-जनवरी-14 | 6171 | |||

| 13-जनवरी-14 | 6273 | |||

| 14-जनवरी-14 | 6242 | |||

| 15-जनवरी-14 | 6321 | |||

| 16-जनवरी-14 | 6319 | |||

| 17-जनवरी-14 | 6262 | 6230 | ||

| 20-जनवरी-14 | 6304 | 6226 | ||

| 21-जनवरी-14 | 6314 | 6233 | ||

| 22-जनवरी-14 | 6339 | 6242 | ||

| 23-जनवरी-14 | 6346 | 6254 | ||

| 24-जनवरी-14 | 6267 | 6269 | ||

| 27-जनवरी-14 | 6136 | 6277 | ||

| 28-जनवरी-14 | 6126 | 6274 | ||

| 29-जनवरी-14 | 6120 | 6271 | ||

| 30-जनवरी-14 | 6074 | 6258 | ||

| 31-जनवरी-14 | 6090 | 6244 | ||

| 3-फरवरी-14 | 6002 | 6225 | ||

| 4-फरवरी-14 | 6001 | 6198 | ||

| 5-फरवरी-14 | 6022 | 6176 | ||

| 6-फरवरी-14 | 6036 | 6153 | 6198 | -45 |

| 7-फरवरी-14 | 6063 | 6130 | 6188 | -58 |

| 10-फरवरी-14 | 6053 | 6107 | 6182 | -75 |

| 11-फरवरी-14 | 6063 | 6083 | 6176 | -94 |

| 12-फरवरी-14 | 6084 | 6066 | 6171 | -106 |

| 13-फरवरी-14 | 6001 | 6061 | 6168 | -107 |

| 14-फरवरी-14 | 6048 | 6051 | 6161 | -111 |

| 17-फरवरी-14 | 6073 | 6045 | 6157 | -112 |

| 18-फरवरी-14 | 6127 | 6045 | 6153 | -108 |

| 19-फरवरी-14 | 6153 | 6048 | 6147 | -100 |

| 20-फरवरी-14 | 6091 | 6060 | 6144 | -84 |

| 21-फरवरी-14 | 6155 | 6068 | 6135 | -67 |

| 24-फरवरी-14 | 6186 | 6079 | 6129 | -50 |

| 25-फरवरी-14 | 6200 | 6092 | 6126 | -34 |

| 26-फरवरी-14 | 6239 | 6103 | 6122 | -19 |

| 28-फरवरी-14 | 6277 | 6118 | 6119 | -1 |

| 3-मार्च-14 | 6221 | 6136 | 6117 | 20 |

| 4-मार्च-14 | 6298 | 6148 | 6112 | 36 |

| 5-मार्च-14 | 6329 | 6172 | 6113 | 59 |

| 6-मार्च-14 | 6401 | 6196 | 6121 | 75 |

| 7-मार्च-14 | 6527 | 6223 | 6131 | 92 |

| 10-मार्च-14 | 6537 | 6256 | 6147 | 110 |

| 11-मार्च-14 | 6512 | 6288 | 6165 | 124 |

| 12-मार्च-14 | 6517 | 6324 | 6181 | 143 |

| 13-मार्च-14 | 6493 | 6354 | 6201 | 153 |

| 14-मार्च-14 | 6504 | 6380 | 6220 | 160 |

: 400;”>MACD

मूल्य को देखने के बाद, कुछ प्रश्नों के उत्तर देने की कोशिश करें:

- एक निगेटिव MACD क्या दिखाता है?

- पॉजिटिव MACD क्या दिखाता है?

- MACD के अधिक या कम होने का क्या मतलब होता है? एक -90 MACD बनाम एक – 30 MACD क्या बताता है?

MACD से जुड़ा संकेत स्टॉक की चाल की दिशा को बताता है। उदाहरण के लिए यदि 12 दिन EMA 6380 है, और 26 दिन EMA 6220 है तो MACD मूल्य +160 है। अब आपको क्या लगता है कि किस परिस्थिति में 12 दिन EMA 26 दिन EMA से अधिक होगा? वैसे हमने इस पर मूविंग एवरेज अध्याय में ध्यान दिया था। शॉर्ट टर्म एवरेज आम तौर पर लांग टर्म एवरेज से अधिक होगा खासकर तब जबकि स्टॉक की कीमत ऊपर की ओर चल रही हो। यह भी याद रखें कि शॉर्ट टर्म एवरेज हमेशा लांग टर्म एवरेज की तुलना में मौजूदा बाजार मूल्य (CMP) के प्रति अधिक प्रतिक्रियाशील होगा। इसलिए एक पॉजिटिव संकेत हमें बताता है कि स्टॉक में पॉजिटिव मोमेंटम है, और स्टॉक ऊपर की तरफ बढ़ रहा है। जितना अधिक मोमेंटम उतनी अधिक उछाल। उदाहरण के लिए, +160 एक सकारात्मक प्रवृत्ति को दिखाता है और ये +120 से अधिक मजबूत है।

हालांकि, मैग्नीट्यूड (Magnitude) के साथ काम करते समय ये हमेशा याद रखें कि स्टॉक की कीमत मैग्नीट्यूड को प्रभावित करती है। उदाहरण के लिए, बैंक निफ्टी जैसी कोई चीज जिसकी खुद की कीमत अधिक है उसके लिए MACD का मैग्नीट्यूड उतना ही अधिक होगा।

जब MACD निगेटिव है, तो इसका मतलब है कि 12 दिन EMA 26 दिन EMA से कम है। इसलिए मोमेंटम भी निगेटिव है। MACD का मैग्नीट्यूड जितना होगा, निगेटिव मोमेंटम में उतनी अधिक ताकत होगी।

दो मूविंग एवरेज के बीच के अंतर को MACD स्प्रेड (MACD Spread) कहा जाता है। जब मोमेंटम कम हो जाता है तो स्प्रेड कम हो जाता है और मोमेंटम बढ़ने पर स्प्रेड बढ़ जाता है। संमिलन और विचलन को देखने के लिए कारोबारी आमतौर पर MACD का चार्ट बनाते हैं, जिन्हें अक्सर MACD लाइन कहा जाता है।

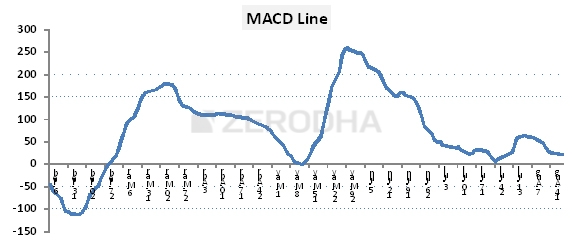

1 जनवरी 2014 से 18 अगस्त 2014 तक के डाटा बिंदुओं के लिए निफ्टी का MACD लाइन चार्ट नीचे है।

जैसा कि आप देख सकते हैं कि MACD लाइन एक जीरो लाइन के आसपास है। इसे ‘सेंटर लाइन’ भी कहा जाता है। MACD की मूल व्याख्या यह है कि:

- जब MACD रेखा, केंद्र रेखा को पार निगेटिव से पॉजिटिव क्षेत्र में आती है, तो इसका मतलब है कि दो एवरेज के बीच विचलन है। यह तेजी से बढते मोमेंटम का संकेत है; इसलिए इसे एक खरीदने के मौके के तौर पर देखना चाहिए। उपर के चार्ट में हम इस 27 फरवरी के आसपास ऐसा होता देख सकते हैं।

- जब MACD रेखा, केंद्र रेखा को पार कर के पॉजिटिव क्षेत्र से निगेटिव क्षेत्र में आती है तो इसका मतलब है कि दो औसत के बीच संमिलन है। यह बढती मंदी की निशानी है; इसलिए इसको बिक्री के अवसरों के तौर पर देखना चाहिए। जैसा कि आप ऊपर के चार्ट में देख सकते हैं कि MACD दो बार लगभग निगेटिव हो गया था (8 मई और 24 जुलाई को) लेकिन फिर ये सिर्फ सेंटर लाइन पर ही रुक गया और इसकी दिशा उलट गयी।

आमतौर पर कारोबारियों का तर्क होता है कि अगर आप MACD रेखा के केंद्र रेखा को पार करने का इंतजार करते हैं तो शेयर में आ रही चाल लगभग खत्म हो जाती है और ट्रेड करने का मौका नहीं रह जाता। इस समस्या से निपटने के लिए MACD लाइन में एक बदलाव किया जाता है। यह बदलाव MACD में एक और चीज को जोड़ कर लाया जाता है– 9 दिन की सिग्नल लाइन को जोड़ कर। 9 दिन की सिग्नल लाइन MACD लाइन की एक एक्सपोनेंशियल मूविंग एवरेज (EMA) है। तो हमारे पास दो लाइनें हैं:

- एक MACD लाइन।

- MACD लाइन के 9 दिन के EMA की लाइन, इसको सिग्नल लाइन भी कहा जाता है।

इन दो लाइन के साथ, ट्रेडर सरल 2 लाइन क्रॉसओवर रणनीति बना सकता है जैसा कि मूविंग एवरेजेस के अध्याय में बताया गया है, और ट्रेडर को अब सेंटर लाइन क्रॉस ओवर का इंतजार नहीं करना होगा।

- जब MACD लाइन 9 दिन EMA को पार कर जाती है तो सेंटीमेंट बुलिश होता है और इसमें MACD लाइन 9 दिन EMA से अधिक होती है। जब ऐसा होता है, तो ट्रेडर को खरीदना चाहिए।

- जब MACD लाइन 9 दिन EMA से नीचे हो जाती है, तो MACD लाइन 9 दिनों की EMA से कम होती है। जब ऐसा होता है, तो ट्रेडर को बेचना चाहिए।

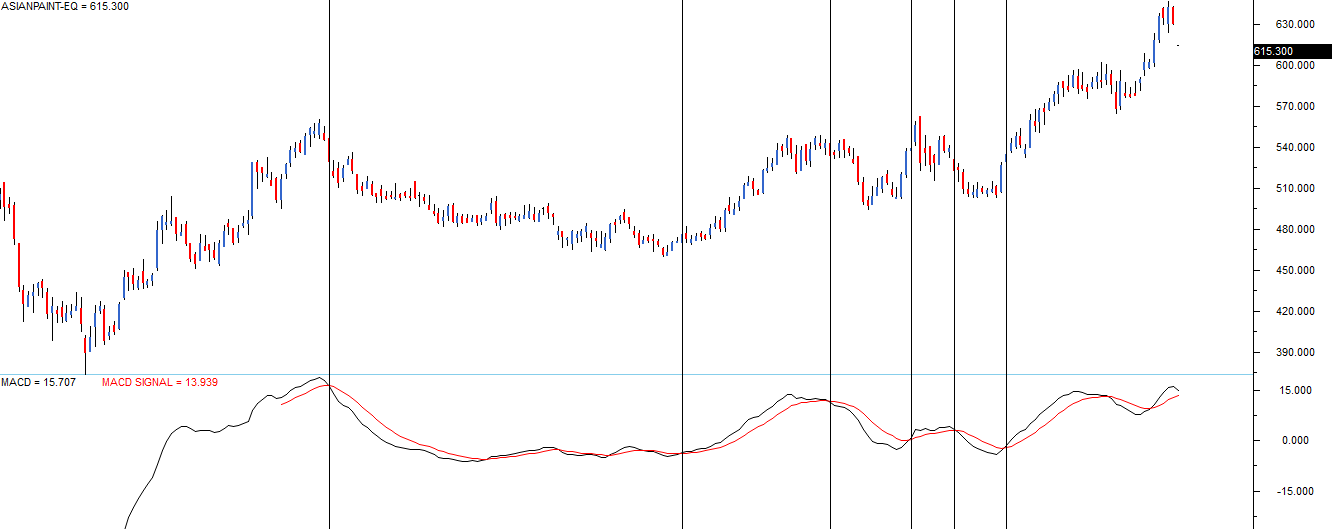

एशियन पेंट्स लिमिटेड पर MACD इंडिकेटर का चार्ट नीचे है। आप देख सकते हैं कि MACD मूल्य चार्ट के नीचे है।

यहां इंडिकेटर MACD के साधारण मापदंडों का उपयोग करता है:

- क्लोजिंग कीमतों का 12 दिन EMA

- क्लोजिंग कीमतों का 26 दिन EMA

- MACD लाइन (12 दिन EMA – 26 दिन EMA) को काले रंग की लाइन से दिखाया गया है।

- MACD लाइन के 9 दिन EMA को लाल रंग की लाइन से दिखाया गया है।

चार्ट की खड़ी (vertical) लाइनें चार्ट पर क्रॉसओवर बिंदुओं को दिखाती हैं जहां पर या तो खरीदने या बेचने का संकेत सामने आया है।

उदाहरण के लिए, बाईं तरफ की पहली खड़ी लाइन एक क्रॉसओवर को दिखाती है जहां MACD लाइन सिग्नल लाइन (9 दिन EMA) के नीचे है और एक शॉर्ट ट्रेड सुझाती है।

बाईं तरफ की दूसरी खड़ी (vertical) लाइन एक ऐसे क्रॉसओवर की ओर इशारा करती है जहां MACD लाइन सिग्नल लाइन के ऊपर है, इसलिए यहां खरीदने का अवसर है। इसी तरह आगे भी चलता है।

कृपया ध्यान दें, MACD सिस्टम के मूल में मूविंग एवरेजेस हैं। इसलिए MACD इंडिकेटर में एक मूविंग एवरेज सिस्टम के समान ही गुण हैं। जब एक मजबूत ट्रेंड होता है तो वे काफी अच्छी तरह से काम करते हैं और जब बाजार साइडवेज या बिना ट्रेंड के चल रहे होते हैं तो ये इंडिकेटर बहुत उपयोगी नहीं होते हैं । आप इसे बाईं ओर की पहली दो लाइन के बीच नोटिस कर सकते हैं।

MACD के नियम में आप फेरबदल कर सकते हैं। अपनी जरूरत के मुताबिक आप 12 दिन और 26 दिन EMA की जगह कोई भी समय सीमा डाल सकते हैं। लेकिन व्यक्तिगत रूप से मैं MACD को अपने मूल रूप में ही उपयोग करना पसंद करता हूं, जैसा कि गेराल्ड एपेल द्वारा इसे बनाया गया है।

15.2 – बोलिंगर बैंड्स (The Bollinger Bands)

1980 के दशक में जॉन बोलिंगर द्वारा प्रस्तुत किया गया बोलिंगर बैंड्स (बीबी- BB) संभवतः टेक्निकल एनालिसिस में उपयोग किए जाने वाले सबसे उपयोगी इंडिकेटर्स में से एक है। BB का उपयोग ओवरबॉट और ओवरसोल्ड स्तरों को निर्धारित करने के लिए किया जाता है, जहां एक कीमत बैंड के ऊपरी स्तर पर ट्रेडर बेचने की कोशिश करेगा और जब कीमत उसी बैंड के निचले सिरे पर पहुंचती है तो ट्रेडर खरीदने की कोशिश करेगा।

BB के 3 घटक हैं:

- मध्य रेखा (मिडिल लाइन), जो क्लोजिंग कीमतों का 20 दिन का सरल मूविंग एवरेज है।

- एक ऊपरी बैंड – यह मध्य रेखा का +2 स्टैन्डर्ड डेविएशन (Standard Deviation) है।

- एक निचला बैंड – यह मध्य रेखा का -2 स्टैन्डर्ड डेविएशन (Standard Deviation) है।

मानक विचलन यानी स्टैन्डर्ड डेविएशन (एसडी– SD) एक सांख्यिकीय अवधारणा है; जो किसी विशेष वैरिएबल के वैरिएंस यानी प्रसरण को उसके औसत से मापता है। यानी ये बताता है कि वो अपने औसत से कितना दूर है। स्टॉक मूल्य का स्टैन्डर्ड डेविएशन किसी स्टॉक की परिवर्तनशीलता (volatility) को दिखाता है। उदाहरण के लिए, यदि किसी स्टॉक का स्टैन्डर्ड डेविएशन 12% है, तो ये कहा जा सकता है कि स्टॉक की परिवर्तनशीलता (volatility) 12% है।

BB में, स्टैन्डर्ड डेविएशन (SD) 20 दिन SMA पर लागू किया जाता है। ऊपरी बैंड +2 SD को इंगित करता है। +2 SD का उपयोग करके, हम SD को 2 से गुणा करते हैं, और इसे औसत में जोड़ते हैं। उदाहरण के लिए यदि 20 दिन SMA 7800 है, और SD 75 (या 0.96%) है, तो +2 SD 7800 + (75 * 2) = 7950 होगा। इसी तरह, एक -2 SD बताता है कि हम SD को 2 से गुणा करें और इसे औसत से घटाएं। 7800 – (2 * 75) = 7650।

अब हमारे पास BB के घटक हैं:

- 20 दिन SMA = 7800

- अपर बैंड = 7950

- लोअर बैंड = 7650

सांख्यिकीय रूप से, मौजूदा बाजार मूल्य को 7800 के औसत मूल्य के आसपास ही रहना चाहिए। लेकिन, यदि मौजूदा बाजार मूल्य 7950 के आसपास है, तो इसे औसत की तुलना में महंगा माना जाएगा, इसलिए यहां शॉर्ट करने पर ध्यान देना चाहिए। साथ ही, ये उम्मीद करनी चाहिए कि कीमत अपने औसत मूल्य पर वापस आ जाएगी।

इसलिए ट्रेड बनेगा– 7800 के लक्ष्य के साथ 7950 पर बेचना ।

इसी तरह अगर मौजूदा बाजार मूल्य 7650 के आसपास है, तो इसे औसत कीमतों के संदर्भ में सस्ता माना जाएगा, और इसलिए इसे खरीदने के अवसर के तौर पर देखना चाहिए।और उम्मीद करनी चाहिए कि कीमतें औसत कीमत पर वापस आ जाएंगी।

इसलिए ट्रेड होगा– 7800 के लक्ष्य के साथ 7650 पर खरीदना।

अपर और लोअर बैंड ट्रेड शुरू करने के लिए एक ट्रिगर के रूप में कार्य करते हैं।

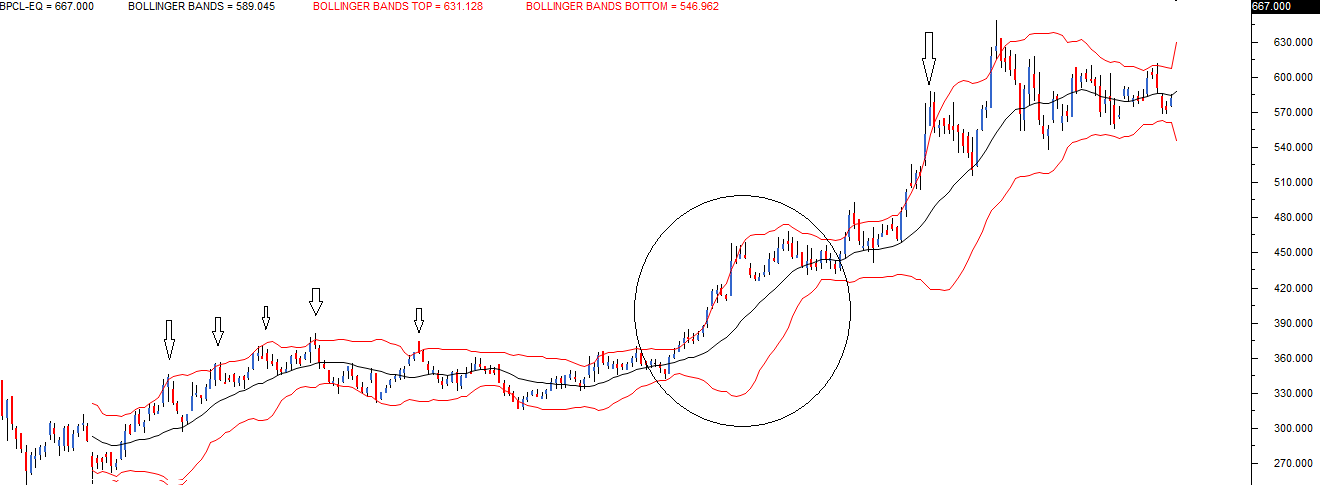

नीचे BPCL लिमिटेड का चार्ट है:

सेन्ट्रल काली लाइन 20 दिन की SMA (SIMPLE MOVING AVERAGE) है। काली की तरह ऊपर और नीचे दो लाल लाइनें +2 SD और -2SD हैं। जब स्टॉक की कीमत ऊपरी बैंड को छूती है तो इस उम्मीद के साथ शॉर्ट करना चाहिए कि यह औसत कीमत पर वापस आ जाएगी। इसी तरह जब कीमत लोअर बैंड को छूती है तो लांग जा सकते है और ये उम्मीद रखनी चाहिए कि यह औसत पर वापस आ जाएगी।

मैंने BB से निकलने वाले उन सभी संकेतों को डाउन ऐरो (Down Arrow) से हाईलाइट किया है जो बेचने का संकेत देते हैं, हालांकि अधिकांश सिग्नल काफी अच्छी तरह से काम कर रहे थे, लेकिन एक समय ऐसा भी था जब कीमत ऊपरी बैंड से चिपक गयी थी। वास्तव में कीमत लगातार ऊंची होती चली गई, और इसलिए कीमत के ऊपरी बैंड का भी विस्तार हुआ। इसे एनवेलप एक्सपैंशन (Envelope expansion) कहा जाता है।

BB का ऊपरी और निचला बैंड एक साथ मिलकर एनवेलप बनाते हैं। एनवेलप का एक्सपैंशन तब होता है जब कीमत एक विशेष दिशा में मजबूत मोमेंटम का संकेत देती है। एक एनवेलप एक्सपैंशन होने पर BB का सिग्नल विफल हो जाता है। इससे एक महत्वपूर्ण निष्कर्ष निकलता है कि साइडवेज बाजार में BB अच्छी तरह से काम करता है, और एक ट्रेंड वाले बाजार में विफल रहता है।

व्यक्तिगत रूप से मैं जब भी BB का उपयोग करता हूं तो उम्मीद करता हूं कि ट्रेड तुरंत मेरे पक्ष में नतीजे दिखाना शुरू कर देगा। यदि ऐसा नहीं होता है, तो मैं देखना शुरू कर देता हूं कि कहीं एनवेलप एक्सपैंशन तो नहीं हो रहा है।

15.3 – अन्य इंडिकेटर (Other Indicators)

टेक्निकल इंडिकेटर बहुत सारे हैं और इनकी सूची अंतहीन है। सवाल यह है कि एक सफल व्यापारी होने के लिए क्या आपको इन सभी इंडिकेटर को जानना चाहिए? उत्तर है– नहीं। टेक्निकल इंडिकेटर को जानना अच्छा है, लेकिन उनको कभी भी आपकी एनालिसिस का मुख्य उपकरण नहीं होना चाहिए।

मैं कई महत्वाकांक्षी ट्रेडर्स से मिला हूं जो विभिन्न संकेतकों यानी इंडिकेटर को सीखने में बहुत समय बिताते हैं और मेहनत करते हैं, लेकिन लंबे समय में यह व्यर्थ ही साबित होता है। कुछ बुनियादी संकेतकों के काम का ज्ञान, जैसे कि इस मॉड्यूल में चर्चा की गई पर्याप्त हैं।

15.4 – चेकलिस्ट (The checklist)

कुछ अध्याय पहले से हमने एक चेकलिस्ट का निर्माण शुरू किया जो ट्रेडर को खरीदने या बेचने के निर्णय का मार्गदर्शन कर सके। अब उस चेकलिस्ट को फिर से देखने का समय है।

इंडिकेटर का उपयोग ट्रेडर अपने ट्रेड से जुड़े फैसलों की पुष्टि करने के लिए कर सकते हैं, खरीदने या बेचने का ऑर्डर डालने से पहले इंडिकेटर के संकेत को जाँच लेना अच्छा होता है। इंडिकेटर पर आप S&R, वॉल्यूम या कैंडलस्टिक पैटर्न के जितना निर्भर नहीं कर सकते लेकिन ये जानना हमेशा अच्छा होता है कि मूल इंडिकेटर क्या सुझाव दे रहे हैं। सिर्फ इसी कारण से, मैं चेकलिस्ट में इंडिकेटर को जोड़ने की सलाह दूंगा, लेकिन एक बदलाव के साथ। मैं बदलाव को कुछ देर में समझाऊंगा, लेकिन इससे पहले हम चेकलिस्ट को इस नए बिन्दु के साथ फिर से देखते हैं।

- स्टॉक को एक पहचानने योग्य कैंडलस्टिक पैटर्न बनाना चाहिए।

- S&R को ट्रेड की पुष्टि करनी चाहिए। स्टॉपलॉस कीमत S & R के आसपास होनी चाहिए।

- एक लांग ट्रेड के लिए पैटर्न के लो को सपोर्ट के आसपास होना चाहिए।

- एक शॉर्ट के लिए, पैटर्न के हाई को रेजिस्टेंस के आसपास होना चाहिए।

- वॉल्यूम से निम्न पुष्टि होनी चाहिए..

- खरीद और बिक्री दोनों के दिन का वॉल्यूम औसत से ऊपर हो।

- कम वॉल्यूम उत्साहजनक नहीं है, इसलिए जहां वॉल्यूम कम हो तो ट्रेड ना करने में संकोच न करें।

- इंडिकेटर को भी पुष्टि करनी चाहिए..

- अगर इंडिकेटर ने खरीद या बिक्री की पुष्टि की है तो ऑर्डर का आकार अधिक बढ़ाएँ

- यदि इंडिकेटर पुष्टि नहीं करते हैं, तो ट्रेड के मूल प्लान के साथ आगे बढ़ें

इंडिकेटर के दो सब–प्वाइंट में ही उठा-पटक या फेर-बदल की संभावना हो सकती है।

अब एक ऐसी स्थिति की कल्पना करें जहां आप कर्नाटक बैंक लिमिटेड के शेयर खरीदने का अवसर देख रहे हैं। एक दिन, कर्नाटक बैंक ने एक हैमर बनाया है और चेकलिस्ट पर बाकी हर चीज पूरी हो रही है:

- बुलिश हैमर एक पहचानने योग्य कैंडलस्टिक पैटर्न है।

- बुलिश हैमर का लो भी सपोर्ट के पास है।

- वॉल्यूम औसत से ऊपर है।

- MACD क्रॉसओवर भी है (सिग्नल लाइन MACD लाइन से अधिक है)

सभी चार चेकलिस्ट बिंदुओं को पूरा होते देखने के बाद मैं खुशी खुशी कर्नाटक बैंक को खरीदना चाहूंगा। इसलिए मैं खरीदने के लिए 500 शेयरों का ऑर्डर डालता हूं।

लेकिन अगर आप ऐसी स्थिति की कल्पना करें जहां चेकलिस्ट की पहली 3 शर्तें पूरी हों लेकिन चौथी शर्त (इंडिकेटर से भी पुष्टि होनी चाहिए) पूरी नहीं हो रही है। आपको क्या लगता है मुझे क्या करना चाहिए?

मैं तब भी खरीदता, लेकिन 500 शेयरों के बजाय, शायद मैं 300 शेयर खरीदता।

इससे मैं आपको ये समझाने की कोशिश कर रहा हूं कि मैं इंडिकेटर्स का इस्तेमाल कब और कैसे करने को कह रहा हूं।

जब इंडिकेटर पुष्टि करते हैं, तो मैं अपने ऑर्डर का आकार बढ़ाता हूं, लेकिन जब इंडिकेटर पुष्टि नहीं करते हैं तो भी मैं खरीदने के अपने निर्णय के साथ आगे बढ़ता हूं, लेकिन मैंने अपने ऑर्डर का आकार कम कर दिया।

लेकिन मैं पहले तीन चेकलिस्ट प्वाइंट्स के साथ ऐसा नहीं करूँगा। उदाहरण के लिए, यदि बुलिश हैमर का लो सपोर्ट के आस-पास नहीं होता है, तो मैं स्टॉक खरीदने की अपनी योजना पर पुनर्विचार करूंगा। हो सकता है कि मैं इस अवसर को पूरी तरह छोड दूं और दूसरे अवसर की तलाश करूं।

लेकिन मैं इंडिकेटर पर इसी तरह से विश्वास नहीं करता हूं। यह जानना हमेशा अच्छा होता है कि इंडिकेटर क्या बता रहे हैं, लेकिन मैं उसके आधार पर अपने निर्णय नहीं करता। यदि इंडिकेटर पुष्टि करते हैं, तो मैं ऑर्डर का आकार बढ़ाता हूं, यदि वे ऐसा नहीं करते हैं, तो भी मैं अपनी रणनीति के साथ आगे बढ़ता हूं।

इस अध्याय की मुख्य बातें

-

- MACD एक ट्रेंड फॉलोइंग सिस्टम है।

- MACD में 12 दिन, 26 दिन EMA होते हैं।

- MACD लाइन 12d EMA – 26d EMA है।

- सिग्नल लाइन MACD लाइन का 9 दिन का SMA है।

- MACD लाइन और सिग्नल लाइन के बीच एक क्रॉसओवर रणनीति बनायी जा सकती है।

- बोलिंगर बैंड परिवर्तनशीलता को पकड़ता है। इसमें 20 दिन का औसत, एक +2 SD और एक -2 SD है।

- जब मौजूदा कीमत +2SD पर होती है तो आप इस उम्मीद के साथ शॉर्ट कर सकते हैं कि कीमत अपने औसत पर पहुंच जाएगी।

- जब मौजूदा कीमत -2SD पर हो तो आप इस उम्मीद के साथ लांग कर सकते हैं कि कीमत अपने औसत पर पहुंच जाएगी।

- BB एक साइडवेज बाजार में अच्छी तरह से काम करता है। ट्रेंड वाले मार्केट में BB का एनवेलप एक्सपैंशन होता है और ये कई झूठे संकेत पैदा करता है।

- इंडिकेटर के बारे में जानना अच्छा है, लेकिन इसे निर्णय लेने के लिए अकेले स्रोत के रूप में नहीं देखना चाहिए।

Sir intraday ke leye witch indicator is best

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Hitesh chavarer ..tum bhi last Tak aa he gye

Sir, swing trading ke liye kitne din ka chart dekhna hoga aur usme candel kitne minute ka hoga?

Bahut sare indicator ke bare me aapne bataya hai, usme se swing trade ke liye kaun sa indicator sahi hoga?

FOR 15 MINUTES CANDLE CHART FOR PURPOSE OF INTRADAY TRADING WHICH TIME FRAME OF MACD REQUIRED ?

Please read this module completely, we have explained it here.

What is magnitude in MACD Indicator ? I don\’t understand , Sir can You explain it?

Mam…analysis ke liye sirf MACD Crossover Use Krna hai ya EMA Moving Average Crossover bhi use Krna hai ya ye dono use krne hai…..pls is confusion ko clear kre….module mein iske bare mein nhi likha hai

Kyoki MACD Crossover And Simple EMA Moving Average Crossover different time pe different signal produce kar skte hai…..So Which One Is Better to Use And More Stable.

हमने इसको इसी अध्याय में समझाया है , कृपया इसको पूरा पढ़ें।

Hlo Kulsum Mam….Ek chota sa confusion hai…agar hum MACD Crossover Ko as a indicator use kar rhe hai…..to kya EMA Moving Average Crossoverko bhi alag se as a indicator use krne ki jrurat hai….kyoki MACD bhi to EMA Moving Average ki help se derive kiya gya hai….in short kya hume MACD Crossover OR Simple EMA Moving Average Crossover Dono use krne chahiye as a indicator…ya sirf MACD Crossover Ka use Krna Sufficient hai as a indicator….Pls Reply OR itni achi market related knowledge dene ki liye Thanku very much….Keep Growing

hello sir give more module on indicators in depth. give some great books on this indicators. other great books and that must be download option. then offline study is possible

Hi, we will look into your feedback, thanks.

Learnt a lot of things

Thanks, keep reading 🙂

Karthik Sir

1) Checklist no 4 point is wrong for buying in Hindi as well as English Lesson

Macd crossover point

Macd line must above signal line

2) In Key takeaways

Point no 4 is wrong too

Signal line is the 9 day EMA of the MACD line not SMA.

lots of thanks for these all that provided by zerodha with amazing and simply explanation.

You\’re welcome uttam 🙂

Sir yeah

Macd aur bb konsa indicator h leading or lagging ?

Thankk q sir

Hindi me sare module provide karwaiye sir please

good sir thank you hindi me