Zerodha में ग्राहक वेरिफिकेशन कैसे होती है?

पूरी तरह से डिजिटल रूप में तत्काल लोन देने वाले ऑनलाइन प्लेटफॉर्म काफी तेज़ी से बढ़ रहे हैं। और इसी के साथ ऑनलाइन पहचान में धोखाधड़ी आसमान छू रही है। कई लोग हाल ही में ढीली जांच और अनुचित KYC (नो योर कस्टमर ) तरीकों के लिए चर्चा में रहे हैं, जिससे जालसाजों ने पैन कार्ड और पहचान की चोरी करके किसी व्यक्ति के डाक्यूमेंट्स की इमेज के साथ लोन लेना शुरू कर दिया है। क्योंकि डिजिटल लेंडिंग एक बहुत ही कॉम्पिटिटिव इंडस्ट्री है इसलिए कुछ कंपनियों ने नियमों द्वारा निर्धारित KYC चेक से समझौता करना शुरू कर दिया है ।

धोखेबाजों द्वारा ना चुकाने के इरादे से लिया गया लोन न केवल उस व्यक्ति पर परेशानी लाता है जिसकी पहचान चोरी हुई है पर उनके क्रेडिट स्कोर को भी नुकसान पहुंचाता है। शुक्र है, स्टॉक-ब्रोकिंग की दुनिया में, पहचान की चोरी इतनी बड़ी समस्या नहीं है क्योंकि ग्राहक को कोई लोन नहीं दिया जाता है और कोई भी फंड ट्रांसफर केवल वेरीफाई हुए बैंक खातों में होता है। हमने इंडस्ट्री में ऐसे मामलों के बारे में सुना है जहां धोखेबाजों ने पूंजी बाजार लाभ पर आयकर का भुगतान करने से बचने के लिए किसी अन्य व्यक्ति के पैन का उपयोग करके झूठी पहचान बनाई।

इस मामले पर सोशल मीडिया पर हंगामे की वजह से हमारे कई ग्राहकों ने हमें लिखकर पूछा है कि क्या Zerodha में उनके साथ ऐसा कुछ हो सकता है? यह पोस्ट उन चेक और प्रोसेस के बारे में विस्तार से बताती है जो हम एक नए ग्राहक को ऑनबोर्ड करते समय फॉलो करते हैं, वह नियम भी जो रेगुलेटर द्वारा निर्धारित लोगों के ऊपर हम लागू करते हैं। इसके अलावाँ , हमारी प्रोसेस की नियमित रूप से कई आतंरिक और बाहरी रेगुलेटरी बॉडीज़ द्वारा ऑडिट की जाती हैं ।

जब कोई नया ग्राहक हमारे साथ ऑनलाइन साइन-अप करता है, तो तीन सबसे महत्वपूर्ण जांच होती हैं:

- उनकी आइडेंटिटी और एड्रेस प्रूफ की जाँच ।

- यह जाँच करना की क्या ग्राहक का दिया बैंक खाता सच में उनका है ।

- यह जाँच करना की क्या खाता खोलने वाले व्यक्ति ने जो डॉक्यूमेंट दिए हैं, ये वही व्यक्ति है ?

डाक्यूमेंट्स की जाँच

जब कोई यूज़र ऑनबोर्डिंग प्रक्रिया शुरू करता है, तो सबसे पहले, उनके मोबाइल नंबर और ई-मेल पते को OTPs भेजकर वेरीफाई किया जाता है।

1. पैन प्राप्त करना

ग्राहक अपनी जन्मतिथि और पैन (संख्या) दर्ज करते हैं ,और हम उसी समय आयकर विभाग के सिस्टम से उनके कानूनी नाम सहित पैन के डिटेल्स प्राप्त करते हैं। हम अपलोड की गई फोटो कॉपी से पान के सही होने का पता नहीं लगाते हैं।

2. प्रूफ ऑफ़ आइडेंटिटी (POI) और प्रूफ ऑफ़ एड्रेस (POA)

फिर हम आधार की डिजिटली साइन की गयी (मशीन- रीडेबल) सीधे UIDAI से DigiLocker.gov.in पोर्टल द्वारा ग्राहक की सहमति से प्राप्त करते हैं । डिजिलॉकर लॉगिन आधार सत्यापन और आधार से जुड़े मोबाइल के माध्यम से एसएमएस ओटीपी पर आधारित है। हम कानून द्वारा निर्धारित वास्तविक आधार संख्या प्राप्त नहीं करते हैं। ये प्रोसेस पूरी तरह से डिजिटल है और यूज़र की सहमति से होती है, हम इस प्रोसेस में खुद कभी AADHAR नंबर प्राप्त नहीं करते , ये रेगुलेटर का नियम है।

3. आधार और पैन को क्रॉस वेरीफाई करना

यहाँ तक, ग्राहक ने कोई दस्तावेज़ अपलोड नहीं किया होता है। उन्हें सीधे सरकारी सिस्टम से प्राप्त किया गया जाता है।

अगला कदम डिजिलॉकर से प्राप्त आधार पर नाम और जन्म तिथि के साथ आईटी विभाग से प्राप्त पैन पर नाम और जन्म तिथि को वेरीफाई करना होता है। यह जांच एक ऑटोमेटेड सिस्टम और मानव प्रणाली दोनों के साथ होती है , ऐसा करने से आइडेंटिटी की चोरी एक बहुत बड़े रूप से कम की जाती है ।

4. बैंक खाते की जाँच ।

एक ग्राहक को अपने एक या एक से अधिक बैंक खातों को स्पष्ट रूप से अपने ट्रेडिंग खाते से जोड़ना होता है । SEBI के नियमों में कहा गया है कि फंड ट्रांसफर को केवल लिंक किए गए, बैंक खातों में ट्रांसफर करने की अनुमति है। यह, फिर से, धोखाधड़ी वाले फंड ट्रांसफर की संभावना को काफी कम कर देता है।

हम ग्राहक के बैंक खाते के नंबर और IFSC कोड को प्राप्त करते हैं और यह जाँच करते हैं कि यह एक वैध खाता है, हम उनके बैंक खाते में “पेनी ड्रॉप” (कुछ पैसे का ट्रांसफर) करते हैं। बैंक सिस्टम खाताधारक का नाम बताता हैं, जिसे बाद में स्वचालित और मानव दोनों तरह के चेक का उपयोग करके पैन (आईटी विभाग के सिस्टम से पहले प्राप्त) नाम से मिलाया जाता है। यदि ग्राहक UPI -आधारित सत्यापन का विकल्प चुनते हैं, तो बैंकिंग सिस्टम का उपयोग फिर से यह जॉंच करने के लिए किया जाता है कि UPI ID मूल पैन से जुड़ी हुई है।

इससे यह पता चलता है कि बैंक खाता वास्तव में उसी व्यक्ति का है जिसका नाम पैन और आधार है।

5. सहायक डॉक्यूमेंट्स ।

हम ग्राहक द्वारा खोले गए खातों के प्रकार के आधार पर सहायक डॉक्यूमेंट्स प्राप्त करते हैं, उदाहरण के लिए, बैंक स्टेटमेंट , रद्द किया गया चेक, आदि, जिनको स्वचालित सिस्टम और मानव रूप से मान्य बैंक खाते के साथ मिलाया जाता है।

ग्राहक को अब अपने e-PAN (आयकर विभाग के पोर्टल से जारी ) की एक कॉपी या अपने पैन की एक कॉपी अपलोड करने के लिए कहा जाता है। यह केवल पैन डेटा के बेहतर ऑडिट ट्रेल के लिए एक अतिरिक्त जांच के रूप में कार्य करता है जिसे पहले ही आयकर विभाग के सिस्टम से प्राप्त किया जा चुका है।

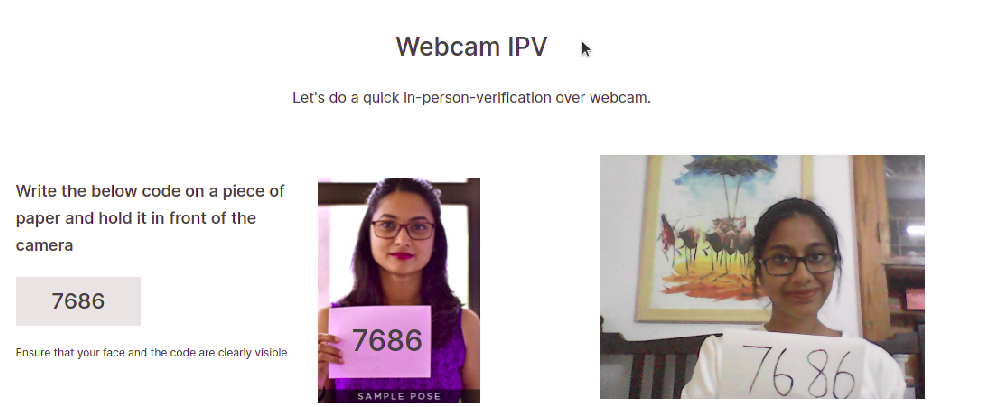

6. In-Person Verification (IPV – वीडियो KYC)

IPV यह स्थापित करने में मदद करता है कि जो व्यक्ति खाता खोलने की प्रोसेस से गुज़र रहा है वह वास्तव में वह व्यक्ति है जिसके पास डॉक्यूमेंट्स और लिंक किया गया मोबाइल नंबर है। ऐसा करने के लिए, हम एक OTP ग्राहक के मोबाइल पर भेजते हैं। वे OTP को एक काग़ज़ के पन्ने पर लिखते हैं और अपने वेबकैम के सामने वीडियो kyc करने के लिए आते हैं।

हम ग्राहक की एक छोटी वीडियो क्लिप रिकॉर्ड करते हैं जब वे IPV कर रहे होते हैं। यहाँ तीन महत्वपूर्ण चीजें होती हैं:

- हाथ से लिखा गया OTP ये तय करता है कि ये यह पहले से रिकॉर्ड की गई क्लिप नहीं है।

- हमारे सिस्टम आईपीवी वीडियो क्लिप, डिजिलॉकर से प्राप्त आधार फोटो और ग्राहक द्वारा अपलोड किए गए पैन या e-PAN की सेकेंडरी कॉपी के बीच एक फेस मैच करते हैं।

- इन सभी को सिस्टम द्वारा और फिर से मानव द्वारा जाँचा जाता है।

हम सभी ग्राहकों के लिए ऐसा करते हैं, यह ऑनलाइन ऑनबोर्डिंग के दौरान पहचान को वेरीफाई करने में एक महत्वपूर्ण कदम है।

7. e-sign (डिजिटल सिग्नेचर)।

खाता खोलने के प्रोसेस में अंतिम स्टेप ग्राहक द्वारा डिजिटल रूप से साइन किया जाने वाला pdf दस्तावेज़ है, जो उनके द्वारा जमा की गई सभी सूचनाओं, प्रूफ़ और डॉक्यूमेंट्स को जोड़ता है, कानूनी रूप से सबमिशन और विभिन्न घोषणाओं की जाँच करता है । ग्राहक डिजिटल रूप से digio के माध्यम से pdf पर हस्ताक्षर करते हैं। फिर से, यह एक महत्वपूर्ण कदम है। यह ग्राहक, Zerodha और रेगुलेटर के लिए खाता खोलने के समझौते और उसमें शामिल दस्तावेजों के लिए एक मजबूत ऑडिट ट्रेल भी छोड़ता है।

8. कुछ अन्य सामान्य तरीके ।

ऊपर बताई गई सभी जाँच कई स्तरों पर की जाती हैं, इसके अलावा , IP address सहित खाता खोलने की प्रोसेस के ऑडिट ट्रेल्स को रिकॉर्ड करने जैसे तरीकों का उपयोग किया जाता है। यदि ये मेल नहीं खाती, जैसे पते के प्रमाण में भौगोलिक स्थान ग्राहक के निवास के देश से मेल नहीं खाता है, तो इसे फ़्लैग किया जाता है।

इसके अलावा, एक बार जब एक खाता खोला जाता है और ग्राहक ट्रेड और निवेश करना शुरू करते हैं, तो ट्रेडिंग एक्टिविटी की एक जाँच होती है की कहीं ये फ़्रॉड या मनी लॉन्डरिंग के लिए तो नहीं हो रही हैं।

आइडेंटिटी फ़्रॉड से खुद को कैसे बचाएं ?

- अपनी क्रेडिट रेटिंग नियमित रूप से जांचें। यदि आपके नाम पर कोई लोन लिया गया है, तो वे क्रेडिट रिपोर्ट में दिखाई देंगे। इसे आप मुफ्त में एक्सेस कर सकते हैं CIBIL या Experian पर ।

- सीडीएसएल और एनएसडीएल Consolidated Account Statements (CAS) पे रजिस्टर करें। आपके पैन का उपयोग करके किया गया कोई भी इक्विटी या म्यूचुअल फंड ट्रेड इस स्टेटमेंट में दिखाई देगा।

- एक लॉगिन बनाएं आयकर वेबसाइट पर और अपने पैन के लिए Annual Information Statement (AIS) को ट्रैक करें।

- अपने सभी बैंकिंग और क्रेडिट कार्ड लेनदेन पर कड़ी नज़र रखें। न केवल नए खाते और लोन बनाने के लिए पहचान की चोरी की जाती है, जिसके बारे में आपको जानकारी नहीं है, बल्कि इसका उपयोग मौजूदा बैंक, मोबाइल, क्रेडिट कार्ड और लोन का उपयोग करके धोखाधड़ी करने के लिए भी किया जाता है।

- सार्वजनिक चैनलों और सोशल मीडिया (सटीक भौगोलिक स्थिति, मोबाइल नंबर, आदि) पर जानकारी मत डालें ।

अंत में, खाता लॉगिन या SMS ओटीपी किसी के साथ साझा न करें। कोई भी बैंक या संस्था आपको कभी भी कॉल नहीं करेगी और आपसे OTP या कार्ड या बैंक खाता नंबर जैसे किसी भी संवेदनशील डिटेल्स को बताने के लिए नहीं कहेगी ।

उम्मीद है, आपको यह उपयोगी लगा होगा,

Mere paas check nai h to benk pruff me kya du

I want to know if my account will be activated

main janna chata hun ki mera account kab suru hoga

Hey Yashwant, you will receive and welcome mail to your registered email ID when the account is opened. You can check the account opening status here.