क्या हाई-ग्रोथ, कम प्रॉफिट वाली कंपनियों में इन्वेस्ट करना चाहिए ?

इन्वेस्टिंग की दुनिया उस समय काफी बदली गयी है जब बेंजामिन ग्राहम ने पहली बार 1949 में इंटेलिजेंट इन्वेस्टर नामक एक किताब लिखी थी , इसमें उन्होंने ये कहा था की केवल उन वैल्यू स्टॉक्स में इन्वेस्ट करना चाहिए जहाँ अच्छी मार्जिन ऑफ़ सेफ्टी हो यानी इन्ट्रिंसिक वैल्यू मार्किट वैल्यू से ज्यादा होनी चाहिए। अबकी इन्वेस्टिंग दुनिया में ग्रोथ स्टार्टअप्स केवल भविष्य के रिटर्न्स को सोचते हुए वैल्यू किये जाते हैं।

हालाँकि हम इस समय एक बुल मार्केट में हैं, जहाँ ऐसा लग सकता है कि इन्वेस्टमेंट से रिटर्न कमाना आसान है, असलियत में, यह समय के साथ बहुत मुश्किल होता आ रहा है । यही कारण है कि पिछले एक दशक में इंडेक्स फंड्स ने लगभग सभी एक्टिव फंड मैनेजर्स को पीछे छोड़ दिया हैं। हिस्टोरिकल फाइनेंसियल डेटा या जानकारी जो सभी के पास उपलब्ध होता है उसके आधार पर इन्वेस्ट करना काफी पुराना तरीका हो गया है, खासकर जब नए ज़माने की टेक्नोलॉजी-फर्स्ट कंपनियों को इवैल्यूएट किया जा रहा हो ।

मुझे प्राइवेट और पब्लिक दोनों मार्केट्स में डील करने का अनुभव रहा, इस लिए में मैंने सोचा कि आप के साथ हाई- ग्रोथ कंपनियों में इन्वेस्ट करने कुछ तरीके पे चर्चा करूँ, ख़ास कर की वह कंपनीज़ जिनके पास प्रॉफ़िट्स या ररेवेन्यू का कोई ट्रैक रिकॉर्ड नहीं रहा है। मैं यह मानता हूँ की इस समय के मार्केट्स में जहाँ ऐसी ढेरों कंपनीज़ रोज़ाना लिस्ट हो रही हैं, इस विषय पे बात करना उचित होगा।

ध्यान में रखने वाली सबसे ज़रूरी बात यह है कि टेक (tech) कंपनियों की इस नई नस्ल के साथ बोहोत ज़्यादा इन्वेस्टमेंट रिस्क जुड़ा रेहता है क्योंकि उन्हें इस उम्मीद के साथ वैल्यू किया जाता है कि भले ही ये कंपनीज़ वर्तमान में प्रॉफ़िट्स न बना रही हो , या ज़्यादा रेवेन्यू न बनाये , लेकिन वे भविष्य में काफी ज़्यादा प्रॉफिट कमाने वाले बिज़नेस होंगे।

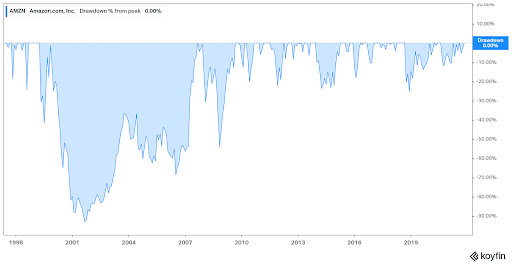

जब हम एक Amazon जैसे एक कंपनी देखते हैं, जो बहुत ज़्यादा समय तक प्रॉफिटेबल नहीं थी, लेकिन फिर भी शेयरहोल्डर्स को उसने बहुत ज़्यादा धन बनाकर दिया, तब हम ये उम्मीद लगाने लगते हैं कि हम अगले Amazon को ढूंढ़ कर अमीर बन सकते हैं , मगर सच्चाई यह है कि हर एक Amazon के लिए, ऐसी हजारों कंपनियां हैं जो कभी इस उचाई तक कभी नहीं पहुँच पायीं। ऐसे में उस एक कंपनी को चुन पाना बहुत मुश्किल हो जाता है। इसलिए, सबसे महत्वपूर्ण बात यह है कि अपने पोर्टफोलियो के केवल एक छोटे हिस्से को ऐसी हाई ग्रोथ और हाई रिस्क वाले शेयर्स में रखें ताकि इस रिस्क को कम किया जा सकें। रिस्क के मामले में, आप जितना इससे बचेंगे , उतनी ही अधिक संभावना है कि आप बड़ी गिरावट आने पर भी इनवेस्टेड रहेंगे,जो की ज़्यादा तर कंपनीज़ में आती ही है , भले ही आप Amazon को खोजने में भाग्यशाली रहे हों। Amazon का स्टॉक सन 2000 में स्टॉक 90% गिरा था और यह करीब 10 डॉलर का हो गया था और 2008 में 50% गिरा यानि 40 डॉलर का हो गया था। अब इस स्टॉक की कीमत $ 3500 है।

भारतीय एक्सचेंजों पर कुछ नए जमाने के हाई ग्रोथ और कम-प्रॉफिट बनाने वाले बिज़नेस को इवैल्यूएट करते समय पूछे जाने वाले कुछ प्रश्न यहाँ दिए गए हैं। इनमें से कई प्रश्न ट्रेडिशनल बिज़नेस पर भी लागू होते हैं, लेकिन इससे भी अधिक उन कंपनियों के लिए जिन्हे फ्यूचर ग्रोथ के आधार पर वैल्यू किया जाता हैं।

क्या भारत आगे बढ़ता रहेगा ?

मुझे लगता है कि अगर आप भारतीय कंपनियों में इन्वेस्ट करने की सोच रहे हैं, तो आप यह मानते हैं कि हम एक देश के रूप में आगे बढ़ते रहेंगे। इस समय, भारत की per capita GDP करीब $2000 के पास है और यह $4000 पहुँचने का प्रयास कर रही है। लाज़मी है वह बिज़नेस जो टेक्नोलॉजी के क्षेत्र में है उनकी इस प्रगति में ज्यादा हिस्सेदारी होगी, ऐसा इंटरनेट और स्मार्टफोन्स के बढ़ते प्रयोग की वजह से हो रहा है।

लेकिन क्या यह $2000 से $4000 तक का सफर, जितना हम सोच रहे हों उससे ज़्यादा समय ले सकता है? बेशक ऐसा हो सकता है, और यह सभी कंपनियों को बुरी तरह से प्रभावित कर सकता है, लेकिन खास करके उन कंपनीज़ पर जो आने वाले फ्यूचर के ग्रोथ पर भरोसा कर रहीं हैं वर्तमान में रेवेन्यू और प्रोफिटेबिलिटी न होने के कारण इनके पास ज़्यादा रनवे नहीं होगा ।

क्या टारगेट मार्केट और बड़ा हो सकता है?

जैसे-जैसे भारत बढ़ेगा, कुछ इंडस्ट्रीज़ और सेक्टर होंगे जो दूसरों की तुलना में बेहतर प्रदर्शन करेंगे। उदाहरण के लिए,यह एक सही नजरिया है कि भारतीय आज की तुलना में अधिक प्रोडक्ट डिजिटल रूप से खरीदेंगे। हालांकि पूछने वाला सवाल यह है कि, वह टारगेट मार्केट कितना बड़ा हो सकता है जिसे बिज़नेस इसे पाने की कोशिश कर रहा है। यह एक वाइल्डकार्ड है। किसी भी बिज़नेस के लिए जो एक केटेगरी में है और जो बहुत तेज़ी से एक्सपैंड कर रहा है, तो इसका मतलब यह है कि उस सेगमेंट में टेलविंड खुद से उनकी काफी मदद करेगी। अगर आप प्राइवेट मार्केट के इन्वेस्टर (VCs और PEs) को देखें, तब उनका मुख्य दांव उन सेक्टर्स और इंडस्ट्रीज़ पर होगा, जिनमें कई गुना बढ़ने की क्षमता होती है।

मैं खुद ही उस इंडस्ट्री का अनुमान लगाने में गलत रहा हूं जहाँ मैंने 20 साल से अधिक समय बिताया है। मैं यह अनुमान नहीं लगा सकता था कि कैपिटल मार्केट इतनी तेजी से एक्सपैंड कर सकते हैं, जितना पिछले 18 महीनों में हुआ है, ऐसा होने पहले कम से कम 5 साल लगते थे। Zerodha को इससे बहुत प्रॉफिट हुआ है, जहाँ हम उन 18 महीनों में बीस लाख क्लाइंट्स से बढ़कर, 75 लाख पे पहुँच गए हैं । पहले बीस लाख को पाने में हमें 10 साल लगे।

मान लीजिए Zerodha एक लिस्टेड बिज़नेस होता , और हम दिसंबर 2019 में वापस लौट सकते, अब आप मार्केट साइज और हमारे फाइनेंसियल ट्रैक रिकॉर्ड को ध्यान में रखते और ना कि 2020 में हुए तेज़, और गतिशील मार्केट एक्सपेंशन को ध्यान में रखते हुए। आपने यह सोचकर बिल्कुल भी इन्वेस्ट नहीं किया होगा कि हम एक महंगे स्टॉक हैं, एक ऐसा बिज़नेस जो बहुत उथले मार्केट (शैलो मार्केट) में काम कर रहा है जो तेजी से एक्सपैंड नहीं कर रहा है। मैं अभी भी इस बारे में निराशावादी हूँ और सोचता हूँ कि पिछले 18 महीने एक भ्रम था और मौजूदा गति से बढ़ते रहना और इसको बनाए रखना असंभव है। लेकिन अगर आप पिछले साल के बिना सर पैर वाले वलूशन पर भारतीय स्टार्टअप इकोसिस्टम में बहने वाले सभी पैसे को देखें, तो पूरा VC / PE उद्योग यह शर्त लगा रहा है कि भारत में COVID के बाद कुछ प्रमुख रूप से बदल गया है, और यह कि आने वाले समय में कई सेक्टर में मार्किट एक्सपेंशन लंबे समय तक जारी रहेंगे। बेशक, पिछले 12 महीनों में China में कुछ मार्किट की घटनाओं के कारण भारत भी भाग्यशाली रहा है, जिससे विदेशी फंड भारत जैसे अन्य मार्केट्स की तलाश कर रहे हैं। आने वाले भविष्य के बारे में मेरा खुद का निराशावाद फिर भी गलत साबित हो सकता है। 🙂

क्या बिज़नेस अपने क्षेत्र में लीडर है?

मार्केट जितना एक्सपैंड हुआ है, हमें उतना ही फायदा हुआ है क्योंकि हम पहले से ही ब्रोकिंग इंडस्ट्री के लीडर थे। हमारे पास आगे कॉम्पिटिशन की तुलना में बेहतर प्रोडक्ट और सुविधाओं के लिए पहले से ही एक बड़ा यूजर बेस था, जिसके हम आभारी है। सफलता मिलने का संयोग तब ज्यादा होगा जब उन स्टॉक्स में इन्वेस्ट करते है जो ट्रेंड में है। यानी, मार्केट लीडर बने रहने वाले मार्केट लीडर को कॉल करना आसान होता है उस अंडरडॉग की पहचान करने के बदले जो मार्केट लीडर बन सकता है। इसलिए, एक मार्केट लीडर होने या किसी इंडस्ट्री में ऊपर के दो स्थान में होने से बिज़नेस को एक महत्वपूर्ण प्रीमियम प्राइस मिलती है, जो अधिक पैसे जुटाने की क्षमता को बढ़ाता है, जो बदले में उसके सफल होने और लीडर बने रहने की संभावना को बढ़ाता है। जबकि हमारी आदत कुछ कंपनियों पर ध्यान देने की है जो बहुत अधिक पैसे जुटाती हैं, यदि आप सेक्टर्स और इंडस्ट्री को देखें, तो कैपिटल का बड़ा हिस्सा वास्तव में केवल बाजार के लीडर कंपनी के लिए ही उपलब्ध है। जैसा कि हम बोलते हैं, भारतीय स्टार्टअप इकोसिस्टम के लिए सबसे बड़े बुल मार्केट के बीच में, हजारों कंपनियां हैं जो बिल्कुल भी पैसे नहीं जुटा पा रही हैं। जब किसी सेक्टर की एक्सपेंशन की कहानी प्राइवेट स्पेस में तेज हो जाती है और जब किसी VC या PE के लिए मार्केट लीडर की कैप टेबल पर पहुंचना मुश्किल होता है, तो वे अंत में नए स्टार्टअप्स में इन्वेस्ट करते हैं, लेकिन आने वाले समय के लिए पैसे जुटाते हैं। ऐसे बिज़नेस काफी कठिन हो सकते हैं जब तक कि जल्द से जल्द वे मार्केट लीडर के पास नहीं आते है।

बिज़नेस में “यूजर्स का बढ़ना “

यह न केवल यह निर्धारित करने के लिए कि कौन सा बिज़नेस अपने क्षेत्र में आगे है, बल्कि मार्केट के एक्सपेंशन को मापने के लिए भी सबसे महत्वपूर्ण मेट्रिक बनकर उभरा है। यह दुर्भाग्य से एक ऐसी संख्या भी है जिसे एक बिज़नेस द्वारा आसानी से जोड़ा जा सकता है, विशेष रूप से भारत जैसे बाजार में जहां:

– per capita GDP सिर्फ $2K हैं।

– लगभग 500 मिलियन लोगों की मोबाइल+इंटरनेट की पहुंच है।

– जनसंख्या का एक महत्वपूर्ण प्रतिशत, वार्षिक आय के $2k से कम कमाता है।

इस स्तिथि को देखते हुए ,यहाँ बहुत बड़ी संख्या में इंटरनेट यूजर है जो कुछ सौ रुपये मूल्य के मुफ्त के इकनोमिक रिवॉर्ड के लिए एक बिज़नेस या सर्विस को स्टार्ट करने के लिए प्रभावित हो सकते है , जिससे “यूजर” को एक बिज़नेस का आधार बनावटी रूप से बढ़ाने का एक आसान रास्ता मिल जाता है। यानि, यदि आप पर्याप्त इकोनॉमिक इंसेंटिव मुफ्त में या कैशबैक के रूप में देते है, तो यह संभव है कि बहुत बड़ी संख्या में लोग आपकी वेबसाइट में साइन- अप करें और उस पर काम करें जिन्हे ‘यूजर्स’ की संख्या में ग्रोथ दिखाने के लिए माना जा सकता है।

मान लीजिये, यदि Zerodha किसी कस्टमर को एक व्यक्ति को रेफर करने के लिए 500 रुपये और अकाउंट खोलने के लिए, रेफेर करने वाले व्यक्ति को 500 रुपये देता है और जो हमारे ऐप पर कुछ काम करते है (जैसे डमी लेनदेन करना), तो इसका परिणाम होगा कि यूजर बेस में तेजी से ग्रोथ होगी जबकि बहुत सारे यूजर्स नकली तौर पर अकाउंट बनायेंगे, जिससे कुछ बिज़नेस नहीं आएगा। 10 लाख कस्टमर पर खर्च किया गया हर 100 करोड़ रुपये, हजारों करोड़ में हो सकता है।

ऐसे “यूजर्स ” ग्रोथ” की कहानी दिखाने में मदद करते हैं, लेकिन आम तौर पर बिज़नेस को फायदेमंद बनाने या बनाए रखने में मदद नहीं करते है। यदि कुछ भी हो, जो यूजर्स बिज़नेस में कोई वैल्यू नहीं जोड़ते हैं, वे केवल बिज़नेस को धीमा करते हैं, विशेष रूप से फाइनेंस जैसे रिस्की और रेगुलेटरी रूप से मुश्किल माहौल में । इसलिए, एक इन्वेस्टर के रूप में हाई ग्रोथ बिज़नेस में इन्वेस्ट करने पर विचार करते हुए, मुझे लगता है कि सबसे महत्वपूर्ण बात यह निर्धारित करने में सक्षम होना है कि किसी निश्चित बिज़नेस का यूजर का बढ़ना वास्तविक है या नहीं, जैसे गेहूं को भूसे से अलग करना।

मुझे Bhavin का यह ट्वीट अभी-अभी मिला, और मैं इससे ज्यादा सहमत नहीं हो सका। इस बात की बहुत संभावना है कि SEBI रिटेल इन्वेस्टर के बारे में चिंतित होगा कि वे नकली तौर(artificially inflated) पर बनाये गए अभी के यूजर ग्रोथ के आधार पर भविष्य में होने वाली ग्रोथ को आधार मान पर कंपनियों में इन्वेस्ट करने के लिए गुमराह हो रहे हैं। बड़े स्टार्टअप्स की सफल लिस्टिंग के साथ, यह केवल समय की बात है जब मजबूत कॉरपोरेट गवर्नेंस के बिना छोटी कंपनियां गलत धारणाओं को बुनना शुरू कर देती हैं और हाई वैल्यूएशन की मांग करने वाले बड़ी कंपनियों के साथ खुद को बेंचमार्क करती हैं। मैं यह कहूंगा कि यूजर बेस पर बारीक डेटा शेयर करना और उसके चारों ओर एक ऑडिट फ्रेमवर्क रखना उतना ही महत्वपूर्ण है जितना कि आज की दुनिया में इन्वेस्टर्स के हितों की रक्षा के लिए ऑडिटेड फाइनेंसियल को अनिवार्य करना।

एक सवाल जो मैंने हमेशा प्राइवेट मार्केट के बारे में सोचता हूँ की VC और PE इंडस्ट्री के कुछ सबसे तेज दिमाग, जिनके पास सभी डेटा तक की पहुंच है और due diligence करते हैं, उन कंपनियों में इन्वेस्ट करते हैं जो स्पष्ट तरीके से यूजर की बढ़ती हुयी संख्या को दिखाती हैं। क्या यह FOMO (fear of missing out ) है, या यह विश्वास है कि आखिरी में वे संख्याएँ किसी तरह वास्तविक हो जाएँगी, या यह कार्रवाई में केवल ग्रेटर फ़ूल थ्योरी(Greater fool theory) है – एक शर्त है कि वे भविष्य में एक खरीदार को शेयर के लिए अधिक पैसा देने के लिए तैयार कर पाएंगे।

अंत में, मैं यह दोहराना चाहता हूं कि लंबे समय में मार्केट में सफल होने की बाधाओं को सुधारने का एकमात्र तरीका रिस्क को कम करना है। कई कंपनियां जो लगातार ग्रोथ दिखाने की कोशिश करती हैं और पूरी तरह से लगातार पैसे जुटाने की अपनी क्षमता के आधार पर खुद को बनाए रखती हैं, जब तक कि वे बड़े मुनाफे तक नहीं पहुंच जातीं, क्योंकि लिक्विडिटी टैप जिससे उन्हें पैसे मिल रहें है, किसी भी पॉइंट पर सूख सकता है। यह कहते हुए ,उनमें से एक माइनॉरिटी शायद भविष्य में मार्केट में हाईएस्ट परसेंटेज रिटर्न वाले शेयर्स की लिस्ट में सबसे ऊपर होगा। लेकिन, उन रेयर विनर्स को चुनने में सक्षम होने की संभावना इन्वेस्टर के खिलाफ खड़ी है। इसलिए, समझदार इन्वेस्टमेंट स्ट्रेटेजी यह है कि आप अपने पोर्टफोलियो का केवल एक छोटा सा हिस्सा हाई ग्रोथ और हाई रिस्क वाले शेयर्स में बाटें, और उस पूल के भीतर, अधिक से अधिक कंपनियों में इन्वेस्ट करके विविधता (diversification) लाएं, जो उन सभी बॉक्स पर टिक करे जिनका मैंने पहले ज़िक्र किया है ।

कोई सवाल है ? उन्हें Trading Q&A के इस थ्रेड पर पोस्ट करें और संवाद का हिस्सा बनिए।