4.1 – समस्या को समझिए

अगर आप ध्यान से देखें तो आपको समझ में आ जाएगा कि पर्सनल फाइनेंस में सफल होने के लिए तीन चीजें जरूरी हैं –

- संख्याओं और आंकड़ों को समझना

- रिस्क लेने की आपकी क्षमता

- व्यावहारिक ज्ञान, जिसे अंग्रेजी में कॉमन सेंस कहते हैं

मुझे उम्मीद है कि पिछले दो अध्यायों से संख्याओं को देखने का एक तरीका आपको समझ में आया होगा।

रिस्क लेने की आपकी क्षमता और जानकारी, अनुभव के साथ बढ़ सकती है। आप जितना पढ़ेंगे, जितनी जानकारी जुटाएंगे रिस्क को आप उतना ही बेहतर आंक पाएंगे और उसे सीमित रख पाएंगे।

कॉमन सेंस तो खैर जिंदगी के हर पहलू में काम आता है, तो यहां पर भी वैसा ही है।

तो, अब हम आगे बढ़ते हैं और पर्सनल फाइनेंस से जुड़ी तमाम चीजों को सीखते हैं, इससे ऊपर बताई तीनों चीजों को ले कर हमारी समझ भी बेहतर होती जाएगी।

मुझे लगता है कि इस विषय की शुरूआत हमें अपनी वास्तविक जिंदगी के किसी वित्तीय समस्या से करनी चाहिए। इसे हल करते हुए हम काफी कुछ सीख सकेंगे और इसी के साथ पर्सनल फाइनेंस के कई सिद्धांत भी सीख जाएंगे।

तो, आइए शुरू करते हैं।

आप में से कई लोगों ने अभी अभी काम करना शुरू किया होगा, कई लोग कुछ समय से काम कर रहे होंगे और कईयों ने काम करते हुए अपनी काफी जिंदगी गुजार दी होगी।

आप अपने करियर के किसी भी मोड़ पर हों, अंत में सब एक सफल और खुशहाल रिटायरमेंट की इच्छा रखते हैं। सब चाहते हें कि रिटायर होने पर वो अपने मन मर्जी की जिंदगी गुजार सकें।

अगर ये सच है तो फिर आपको रिटायरमेंट के समय पास इतनी रकम होनी चाहिए कि आपको पैसों की वजह से कोई भी समझौता ना करना पड़े।

आइए इसे संख्याओं से समझते हैं। मान लीजिए कि अभी आप 25 साल और काम कर सकते हैं, उसके बाद आप रिटायर होना चाहते हैं। आपको लगता है कि रिटायरमेंट के बाद आप करीब 20 साल और जीवित रहेंगे। मान लीजिए कि अभी आपका महीने का खर्च 50,000 है। इसमें टैक्स, तमाम तरीके के बिल और दूसरे जरूरी खर्च शामिल नहीं हैं, उसके लिए आपने रकम अलग से निकाल रखी है। ये सिर्फ आपका जिंदगी बिताने के तरीके का खर्च है।

तो, अबसे 25 साल बाद अगले 20 साल के लिए आपको हर महीने 50,000 रूपए चाहिए यानी साल के 600,000 रूपए। हो सकता है कि आपको ये रकम कम या ज्यादा लगे लेकिन फिलहाल इसे मान लीजिए।

इसे एक टेबल के रूप में देखते हैं –

| अभी का वर्ष | 2019 |

| काम करने के बचे साल | 25 |

| रिटायरमेंट का साल | 2044 |

| रिटायरमेंट के बाद बचे हुए साल | 20 |

| अंतिम साल | 2063 (including 2044) |

| मासिक रकम जरूरत | Rs.50,000/- |

| सालाना रकम की जरूरत | Rs.600,000/- |

तो, ये एक ऐसी समस्या है जो हम सबकी जिंदगी से जुड़ी हुई है।

ध्यान से देखें तो इस समस्या के दो हिस्से हैं –

- रिटायरमेंट के समय यानी साल 2044 के शुरू में कितनी रकम जमा होनी चाहिए

- इस रकम तक कैसे पहुंचा जाए

आपमें से कई लोग पहले सवाल का तुरन्त जवाब देंगे –

सालाना 600,000 की जरूरत है (50,000 मासिक 12 महीने के लिए) और रकम चाहिए 20 साल के लिए तो 600,000 * 20 = 12,000,000 यानी 1.2 करोड़ की जरूरत होगी। मतलब अगर हमने 1.2 करोड़ रुपए जमा कर लिए तो हम रिटायरमेंट के बाद के 20 साल यानी 2063 तक इस रकम को खर्च करते हुए आसानी से गुजार सकेंगे।

लेकिन ये इतना आसान नहीं है।

तो, सवाल ये है कि 25 साल के बाद 2044 में हमें कितनी रकम की जरूरत होगी जिससे 2064 तक हर महीने आपके पास 50,000 रुपये प्रति माह आता रहे।

इस अध्याय में हम इसी का जवाब निकालेंगे कि रिटायरमेंट की शुरूआत में कितनी रकम होनी चाहिए। आगे के हिस्सों में हम इस रकम तक पहुंचने का रास्ता समझेंगे।

4.2 – महंगाई दर और जीवन की दूसरी सच्चाईयां

ऊपर जिस तरह से ये गणना की गयी कि 25 साल के बाद 20 साल की रिटायरमेंट वाली जिंदगी के लिए 1.2 करोड़ रूपए की जरूरत होगी, वो गणना सही साबित होती अगर महंगाई ना होती।

लेकिन महंगाई एक सच्चाई है और ये हमारी जिंदगी को काफी प्रभावित करती है। उदाहरण के तौर पर आज जो चीज 50 रूपए की मिलती है वो अगले साल 55 रूपए की हो सकती है। इस तरह से पिछले साल की रकम में जितना सामान आप खराद सकते थे, इस साल उसी रकम में आपको कम सामान मिलेगा। मतलब रूपए की खरीदने की ताकत कम हो जाएगी।

सच्चाई ये है कि आज की रकम की कीमत कल कम हो जाएगी। इसीलिए आपको वो कहनियां सुनने को मिलती हैं कि 20 साल पहले 2 रूपए में खाना मिल जाता था।

इसका ये भी मतलब ये है कि आज के 50,000 रूपए की कीमत कल 50,000 नहीं रहेगी बल्कि कम हो जाएगी। इसीलिए हम 50,000 में वर्ष को गुणा करके रिटायरमेंट के लिए रकम की सही संख्या तक नहीं पहुंच सकते।

4.3 – फ्यूचर वैल्यू (भविष्य की कीमत)

अपने सवाल का सही जवाब पाने के लिए हमें 25 साल बाद 50,000 रूपए की कीमत को निकालना होगा। इसे निकालना हमने पिछले अध्याय में सीखा था।

हर साल कितने रूपयों की जरूरत होगी इसे नीचे दिखाया गया है –

| रिटायरमेंट का साल | वर्ष | कितने साल बाद | आज की कीमत में कितनी रकम की जरूरत होगी |

|---|---|---|---|

| 01 | 2044 | 25 | Rs.600,000/- |

| 02 | 2045 | 26 | Rs.600,000/- |

| 03 | 2046 | 27 | Rs.600,000/- |

| 04 | 2047 | 28 | Rs.600,000/- |

| 05 | 2048 | 29 | Rs.600,000/- |

| 06 | 2049 | 30 | Rs.600,000/- |

| 07 | 2050 | 31 | Rs.600,000/- |

| 08 | 2051 | 32 | Rs.600,000/- |

| 09 | 2052 | 33 | Rs.600,000/- |

| 10 | 2053 | 34 | Rs.600,000/- |

| 11 | 2054 | 36 | Rs.600,000/- |

| 12 | 2055 | 37 | Rs.600,000/- |

| 13 | 2056 | 38 | Rs.600,000/- |

| 14 | 2057 | 39 | Rs.600,000/- |

| 15 | 2058 | 40 | Rs.600,000/- |

| 16 | 2059 | 41 | Rs.600,000/- |

| 17 | 2060 | 42 | Rs.600,000/- |

| 18 | 2061 | 43 | Rs.600,000/- |

| 19 | 2062 | 44 | Rs.600,000/- |

| 20 | 2063 | 45 | Rs.600,000/- |

अगर आप ध्यान से देखें तो आपको पता चलेगा कि रिटायरमेंट का पहला साल 2044 है जो कि 25 साल बाद है और उस समय 600,000 रूपए की जरूरत होगी।

रिटायरमेंट का दूसरा साल यानी 2045 अबसे 26 साल दूर है और इसी तरह से ये क्रम आगे चलता रहता है।

तो, अब अगला काम ये पता करना है कि एक तय महंगाई दर पर 50,000 रूपए की कीमत 25 साल बाद, 26 साल बाद 27 साल बाद और उसके बाद के हर साल में कितनी होगी। ये रूपए की फ्यूचर वैल्यू होगी।

4.4 – रकम की फ्यूचर वैल्यू का अनुमान करना

रिटायरमेंट के पहले साल यानी सन 2044 में हमें कितनी रकम की जरूरत होगी ये पता करने के लिए हमें लंबे समय की महंगाई दर को पता करना होगा।

मैं यह मान के चल रहा हूं कि लंबे समय के लिए महंगाई दर 4 से 5 प्रतिशत के बीच होगी। तो अब अगला सवाल ये है कि इस दर से 25 साल बाद, 26 साल बाद या उसके बाद के सालों में 600,000 रूपयों की कीमत कितनी होगी। इस तरह से हमें 20 साल तक के लिए इस कीमत को निकालना होगा।

यहां पर हमें पिछले अध्याय की तरह से फ्यूचर वैल्यू को निकालना होगा। जब हम हर साल की फ्यूचर वैल्यू निकाल लेंगे तो उसे जोड़ कर हम उस रकम को पता कर सकेंगे जिसकी रिटायरमेंट के समय जरूरत होगी।

तो, हम पहले 2-3 सालों के लिए इसे निकालते हैं और फिर एक्सेल का इस्तेमाल करके बाकी गणना कर लेंगे।

पिछले अध्याय के मुताबिक फ्यूटर वैल्यू का फार्मूला है

फ्यूचर वैल्यू = P*(1+R)^(n)

जहां,

- P= मूलधन (Principal) मतलब Rs.600,000/-

- R = अपार्च्यूनिटी कॉस्ट (opportunity cost) यहां ये महंगाई दर है इसलिए 5%

- n = समय अवधि यानी यहां पर 25 साल

इन संख्याओं को फॉर्मूले में डालें तो

600,000*(1+5%)^(25)

= Rs.2,031,813/-

तो 25 साल के बाद अगर आपके पास Rs.2,031,813/- है तो ये आज के Rs.600,000/- के बराबर होगा।

दूसरे साल के लिए –

600,000*(1+5%)^(26)

= Rs.2,133,404/-

तो 26 साल के बाद अगर आपके पास Rs.2,133,404/- है तो ये आज के Rs.600,000/- के बराबर होगा।

इस तरह से आगे की रकम निकलेगी।

तो, अब आगे के सालों के लिए संख्या निकालने के लिए मैंने एक्सेल शीट का इस्तेमाल किया है। लेकिन आप उस पर नजर डालें, इसके पहले जरा अनुमान लगाइए कि रकम कितनी होगी।

मुद्रास्फीति यानी महंगाई और कंपाउंडिंग (फ्यूचर वैल्यू) की वजह से इस संख्या का सही अनुमान लोग आमतौर नहीं लगा पाते हैं। आप भी कोशिश कीजिए।

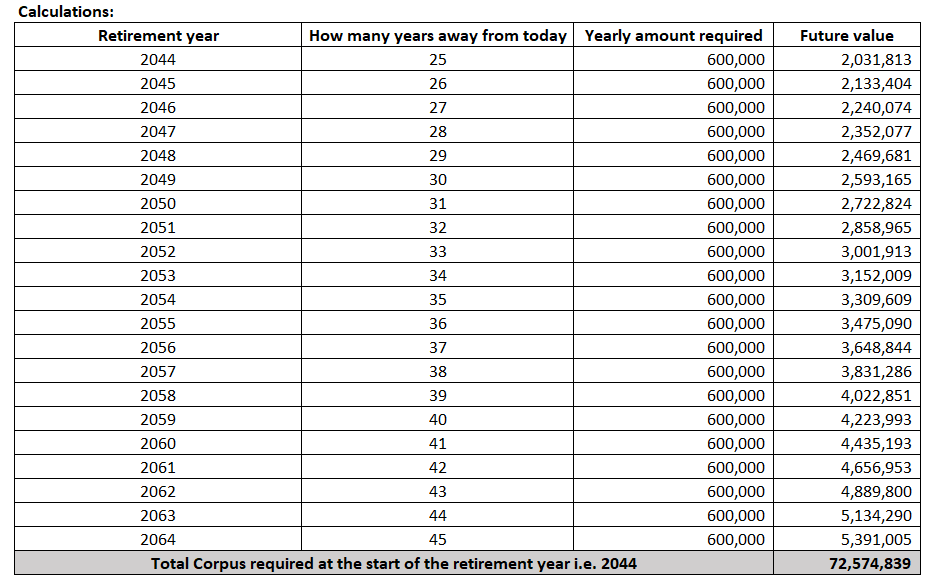

खैर, आइए देखते हैं कि सही रकम क्या है –

तो जैसा कि आप देख सकते हैं कि रिटायरमेंट के लिए 7.2 करोड़ रूपयों कि जरूरत होगी। अगर हम मुद्रास्फीति का आंकड़ा बदल दें या अपने जीवन शैली में बदलाव करें तभी ये रकम बदल सकती है।

4.5 – साधारणीकरण

यहां पर काफी चीजों को जरूरत से ज्यादा सीधा कर दिया गया है और उनको बढ़ा चढ़ा कर भी दिखाया गया है। उदाहरण के तौर पर, लगातार हर महीने 50,000 रूपयों की जरूरत शायद ज्यादा है। उस उम्र में आमतौर पर लोग घर में रहना पसंद करते हैं ना कि हर दिन एक नए महंगे होटलों में जाना। तो, खाने पीने, मनोरंजन, कपड़े इन सब पर खर्च कम हो सकता है।

मेरी अपनी राय यह है कि उस उम्र में खर्च कम हो जाते हैं। तो हो सकता है कि रिटायरमेंट पर हमें 50,000 महीने की जरूरत ना पड़े।

लेकिन पर्सनल फाइनेंस की यही खूबी है, आप एक सुरक्षित रास्ता तैयार करते हैं और उससे परिणाम प्राप्त करते हैं। उसके बाद अगर जरूरतें कम हुईं तो बढ़िया, नहीं तो आप तैयार हैं ही।

अगले अध्याय में हम इस रकम को जुटाने के रास्तों पर चर्चा करेंगे।

इस अध्याय में इस्तेमाल किए गए एक्सेल शीट को यहां से डाउनलोड कर सकते हैं। Download

इस अध्याय की मुख्य बातें

- रिटायरमेंट हमारी आम जिंदगी की एक ऐसी वित्तीय समस्या है जिसका हल हम सबको निकालना होता है।

- मुद्रास्फीति इस समस्या को उलझा देती है। आज के मुकाबले भविष्य में पैसे की कीमत कम हो जाती है।

- पैसे की खरीदने की ताकत कम हो जाती है।

- आप फ्यूचर वैल्यू ऑफ मनी का इस्तेमाल कर के आज के पैसों की भविष्य में क्या कीमत या वैल्यू होगी, ये लिए निकाल सकते हैं

Kya GPF PPF NSC KVP etc ka paisa bhi stock market me lgta hai… jaise ki NPS ka??

जी नहीं।