18.1 – म्यूचुअल फंड से जुड़े मापदंड

अब तक हम म्यूचुअल फंड की कई अलग-अलग कैटेगरी के बारे में जान चुके हैं और यह भी समझ सके हैं कि ये फंड कैसे काम करते हैं। हमने हर फंड के बारे में चर्चा नहीं की है लेकिन इक्विटी और डेट कैटेगरी के सबसे महत्वपूर्ण फंड के बारे में हम जान चुके हैं।

एक और फंड जिसके बारे में शायद हमें चर्चा कर लेनी चाहिए थी वह है बैलेंस्ड फंड। लेकिन हमने इस पर चर्चा नहीं की है, लेकिन इसका मतलब यह नहीं है कि आप उसके बारे में समझ नहीं सकते हैं। हमने अब तक फंड और उनके तौर तरीकों को समझने का एक अच्छा प्रयास किया है। अब मेरा आपसे अनुरोध है कि आप कुछ बैलेंस्ड फंड के फैक्ट शीट पर नजर डालें और फिर इस तरह के फंड के बारे में सेबी के वर्गीकरण को देखें, तो आपको समझ में आएगा कि बैलेंस्ड फंड कैसे काम करते हैं। अगर इसके बाद आपको जरूरत महसूस हो तो आप मुझे नीचे लिख सकते हैं।

तो अब आगे बढ़ते हैं, मुझे लगता है कि अब हम यह जानने के लिए तैयार हैं कि म्यूचुअल फंड का पोर्टफोलियो कैसे बनाया जाता है और उसको कैसे किसी लक्ष्य से जोड़ा जाता है। लेकिन फंड का पोर्टफोलियो बनाने के पहले हमें यह समझ लेना चाहिए कि फंड के प्रदर्शन को नापने के क्या-क्या तरीके होते हैं। इसी के आधार पर हम यह तय कर पाएंगे कि कौन सा फंड अच्छा है और कौन सा उतना अच्छा नहीं है।

मैं जिन मापदंडों की बात करने जा रहा हूं उन सब को आप किसी फंड की फैक्टशीट में देख सकते हैं। इसके अलावा मॉर्निंगस्टार और वैल्यू रिसर्च जैसी वेबसाइट पर भी आप इनको देख सकते हैं। हमारा काम है कि हम इनमें से सही मापदंडों को चुन कर उनका इस्तेमाल करें और बेकार मापदंडों को छोड़ दें।

अगले कुछ अध्याय में हम उन कुछ जरूरी मापदंडों के बारे में चर्चा करेंगे जिनके बारे में AMC हर कुछ समय बाद बताती रहती हैं, ये मापदंड हैं –

- रिटर्न – एबसॉल्यूट (Absolute), CAGR, XIRR

- रोलिंग रिटर्न (Rolling return)

- एक्सपेंस रेश्यो (Expense ratio)

- बेंचमार्किंग (Benchmarking)

- एक्जिट लोड (Exit Load)

- पोर्टफोलियो टर्नओवर रेश्यो (Portfolio turnover ratio)

- स्टैन्डर्ड डेविएशन (Standard deviation)

- बीटा (Beta)

- शार्पे रेश्यो (Sharpe ratio)

- कैप्चर रेश्यो (Capture ratio)

तो आगे बढ़ते हैं, अभी हमें काफी कुछ सीखना बाकी है।

18.2 म्यूचुअल फंड निवेश के रिटर्न को नापना

म्यूचुअल फंड के निवेशक कई बार इस बात को समझ नहीं पाते हैं कि अलग-अलग तरीके के निवेश का रिटर्न अलग-अलग तरीके से नापा जाता है। म्यूचुअल फंड निवेशक इस बात को नहीं समझते और वह हर तरीके के निवेश का रिटर्न एक ही तरीके से नापते हैं जिसकी वजह से उनको गलत परिणाम मिलते हैं और उनका एनालिसिस भी गलत हो जाता है। रिटर्न को नापना सबसे महत्वपूर्ण होता है इसलिए हम सबसे पहले इससे ही शुरुआत कर रहे हैं।

इस चर्चा को शुरू करने के पहले मैं ये मान के चल रहा हूं कि आप जानते होंगे कि सिस्टमैटिक इन्वेस्टमेंट प्लान यानी SIP क्या होता है। AMC और दूसरी कई संस्थाओं ने भी इस बारे में लोगों को काफी जागरूक किया है। तो, मुझे लगता है कि आपको SIP के बारे में अच्छे से समझ में आता है लेकिन अगर आप SIP के बारे में नहीं जानते हैं तो मेरी आपको सलाह है कि आप कुछ समय इंटरनेट पर गुजारें और SIP के बारे में पढ़ें। इंटरनेट पर आपको कई तरह के SIP कैलकुलेटर भी मिल जाएंगे जो आपको बताएंगे की SIP से आपको कैसे फायदा हो सकता है।

लेकिन फिर भी, आगे बढ़ने के पहले निवेश की दोनों तकनीकों की परिभाषा मैं आपको बता देता हूं –

लम्पसम इन्वेस्टमेंट मतलब एकमुश्त निवेश (Lumpsum Investment) – एकमुश्त निवेश में निवेशक कोई एक रकम एक बार में निवेश करता है। उदाहरण के तौर पर अगर मुझे ₹100,000 का बोनस मिलता है और मैं उसमें से 75,000 म्यूचुअल फंड में निवेश कर देता हूं तो यह एकमुश्त निवेश होगा।

सिस्टमैटिक इन्वेस्टमेंट प्लान (SIP)- SIP में आपको हर महीने एक निश्चित तारीख को एक निश्चित फंड में एक तय रकम निवेश करनी होती है। आप यदि चाहें तो इस रकम को साप्ताहिक तौर पर, या फिर 15 दिनों में, महीने में एक बार, 3 महीने में एक बार या 6 महीने में एक बार भी निवेश कर सकते हैं। उदाहरण के तौर पर मेरा पहला SIP निवेश ढाई हजार रुपए का था। मैं हर महीने की 5 तारीख को सुंदरम मिड कैप फंड में SIP के ज़रिए निवेश करता था। इस तरह के निवेश की कोई अंतिम तारीख नहीं होती है इससे आप जब तक चाहे तब तक करते रह सकते हैं।

इन दोनों तरह के निवेश के रिटर्न को अलग-अलग तरीके से नापा जाता है। ज्यादातर निवेशक अपने निवेश की शुरुआती वैल्यू और उसकी अंतिम वैल्यू को देखते हैं और उसके आधार पर रिटर्न नापते हैं। रिटर्न नापने का यह एक तरीका है लेकिन यह अकेला तरीका नहीं है। रिटर्न को नापने के लिए आपको टाइम यानी समय के बारे में भी सोचना होता है और उसके हिसाब से रिटर्न को नापना होता है।

उदाहरण के तौर पर अगर मैं आपको यह बताऊं कि मैंने अपने एक निवेश पर 80% का रिटर्न कमाया है तो आपको क्या लगेगा? आपको लगेगा कि ये तो बहुत अच्छा रिटर्न है।

लेकिन अगर मैं कहूं कि 80% रिटर्न कमाने में मुझे 15 पिछले साल का समय लगा तो यह शायद उतना आकर्षक नहीं लगेगा। इसलिए समय हमेशा रिटर्न का एक महत्वपूर्ण हिस्सा होता है।

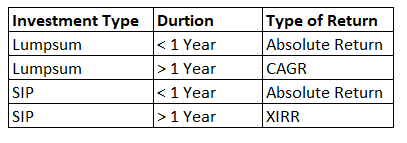

नीचे के चित्र दोनों तरह के निवेश को समय के हिसाब से बांटा गया है-

ये टेबल हमें बताता है कि अलग-अलग तरह के निवेश को नापने के कौन से अलग-अलग तरीके होते हैं। उदाहरण के तौर पर 1 साल से कम के एकमुश्त निवेश को नापने के लिए एबसॉल्यूट रिटर्न निकालना होता है। इसी तरीके से 1 साल से अधिक के SIP निवेश का रिटर्न निकालने के XIRR तरीके का इस्तेमाल करना होता है।

वैसे, एक म्यूचुअल फंड निवेशक के तौर पर आपको अलग अलग तरीके के रिटर्न निकालने का तरीका सीखने की जरूरत नहीं है क्योंकि एबसॉल्यूट रिटर्न से ले कर CAGR या XIRR तक का रिटर्न कैलकुलेट करने वाले कई कैलकुलेटर आपको इंटरनेट पर मिल जाएंगे। लेकिन फिर भी एक अच्छे निवेशक के तौर पर आपको यह जानना चाहिए कि इसे कैसे निकाला जाता है।

तो सबसे पहले शुरुआत करते हैं एबसॉल्यूट रिटर्न से।

एबसॉल्यूट रिटर्न तभी निकाला जाता है जब आपका निवेश 1 साल से कम का हो, चाहे उसे एकमुश्त तरीके से किया गया हो या फिर SIP के तरीके से। निवेश की अवधि अगर एक साल से कम है तो एबसॉल्यूट रिटर्न ही निकालना ठीक होगा।

इसका कैलकुलेशन बहुत सीधा है, एक उदाहरण से समझते हैं –

1 जनवरी 2020 को मैंने एक म्यूचुअल फंड में ₹25,000 निवेश किया, 7 जुलाई को इस फंड की वैल्यू ₹30,000 हो गई। तो मुझे कितना रिटर्न मिला?

यह 1 साल से कम का एकमुश्त निवेश है।

इसलिए इसका एबसॉल्यूट रिटर्न निकालना होगा, इस तरह से –

[अंतिम कीमत/शुरूआती कीमत] – 1

= 30,000/25,000 – 1

= 20%

अब एक दूसरा उदाहरण लेते हैं। एक निवेशक हर महीने ₹5000 एक म्यूचुअल फंड में निवेश करता है। 6 महीने के बाद उसके निवेश की कीमत हो जाती है ₹35000, तो उसे कितना रिटर्न मिला?

हमें पता है कि यह SIP इन्वेस्टमेंट है

मासिक निवेश – ₹5000

महीनों की संख्या – 6 (मतलब 1 साल से कम)

कुल निवेश = 5000*6 = 30,000

निवेश की मौजूदा कीमत = 35,000

अब हम इसका एबसॉल्यूट रिटर्न निकालेंगे, तो फॉर्मूला लगाने पर

= 35,000/30,000 – 1

= 17%

वैसे 1 साल से कम के SIP निवेश के लिए भी हम XIRR तरीके का भी इस्तेमाल कर सकते हैं। लेकिन मुझे लगता है कि ज्यादातर निवेशक इसको ठीक से नहीं समझ पाते हैं।

1 साल से कम के SIP पर हम दोबारा चर्चा करेंगे और तब समझेंगे कि यहां पर XIRR निकालना सबसे अच्छा तरीका क्यों नहीं है। लेकिन अभी के लिए बस यह जान लीजिए कि एकमुश्त हो या SIP दोनों ही तरह के निवेश में 1 साल से कम के निवेश पर आपको एबसॉल्यूट रिटर्न निकालना होगा।

अब देखते हैं CAGR को। CAGR यानी कंपाउंडेड एनुअल ग्रोथ रेट (Compounded Annual Growth Rate) हमें वह रेट यानी दर बताता है जिस रफ्तार से इन्वेस्टमेंट बढ़ रहा है। इसको एक उदाहरण से देखते हैं-

मैंने एक फंड में 1 जुलाई 2017 को ₹25,000 निवेश किए, 3 साल के बाद इस निवेश की कीमत ₹40,000 हो गई। इस निवेश पर कितना रिटर्न मिला?

इस बोल्ड में दिखाए सवाल पर हम दोबारा चर्चा करेंगे। लेकिन अभी आपको पता है कि यह एकमुश्त इन्वेस्टमेंट है और यहां पर निवेश की अवधि 1 साल से ज्यादा है। इसलिए हमें रिटर्न निकालने के लिए CAGR तरीके का इस्तेमाल करना होगा। CAGR तरीके से रिटर्न निकालने का फार्मूला है –

[अंतिम कीमत/शुरूआती कीमत]^(1/n) – 1

यहां पर n समय को वर्षों में बताता है। अब इस फॉर्मूले का इस्तेमाल करते हैं

= [40,000/25,000]^(1/3)-1

= 16.96%

तो इस फंड में मेरा निवेश हर साल 16.96% की रफ्तार से बढ़ा है। ध्यान दीजिए कि यह आपके निवेश के बढ़ने की रफ्तार या दर है।

यहां पर निवेशक के दिमाग में एक गलतफहमी पैदा होती है, वह यह कि –

मैंने ₹25,000 का निवेश किया जो बढ़ कर ₹40,000 हो चुका है इसका मतलब है कि मुझे ₹15,000 का फायदा हुआ। ऐसे में मेरा रिटर्न 60% होना चाहिए, 15,000 का मुनाफा 25,000 के निवेश पर।

एबसॉल्यूट रिटर्न के हिसाब से देखें तो यह कैलकुलेशन सही है। लेकिन सवाल ये उठेगा कि 60% का यह रिटर्न पहले साल में मिला या दूसरे साल में मिला या तीसरे साल में मिला? क्या आपका निवेश पहले साल में 60% का रिटर्न देने के बाद बिल्कुल नहीं बढ़ा? या आपके निवेश ने पहले 2 साल में कोई रिटर्न नहीं दिया और तीसरे साल में उसने एक साथ 60% का रिटर्न दिया?

इसको समझने के लिए विस्तार में जा सकते हैं, लेकिन यहां पर उसकी जरूरत नहीं है। यहां पर हम आसानी से हर साल के लिए सिर्फ औसत वृद्धि दर को ले सकते हैं। औसत जितना ज्यादा बेहतर होगा उतना ही निवेश बेहतर माना जाएगा।

इसको समझने के लिए सड़क यात्रा का एक उदाहरण लेते हैं। मान लीजिए आप दिल्ली से जयपुर तक कार से जा रहे हैं। अगर मैं आपसे पूछूं कि आप किस रफ्तार से कार चला रहे थे तो क्या आप मुझे बताएंगे कि दिल्ली से गुड़गांव तक 80 किलोमीटर प्रति घंटे की रफ्तार से, गुड़गांव से पंचगांव तक 110 किलोमीटर प्रति घंटे की रफ्तार से और पंचगांव से नीमराणा तक 90 किलोमीटर प्रति घंटे की रफ्तार से। और इसी तरीके से अलग-अलग हिस्सों के लिए अलग-अलग रफ्तार बताएंगे या यह बताएंगे कि आपने औसतन 100 किलोमीटर प्रति घंटे की रफ्तार से यात्रा की।

आप आम तौर पर औसत रफ्तार को ही बताएंगे, अलग-अलग रफ्तार को नहीं।

ठीक इसी तरीके से जब हम कई साल के लंबे निवेश को देखते हैं तो बीच के सालों को वैसे ही देखना चाहिए जैसे किसी यात्रा में बीच में आने वाले शहर होते हैं। जैसे अलग अलग शहरों से गुजरते हुए रफ्तार अलग-अलग होती है वैसे ही हर साल में बाजार की स्थिति के हिसाब से निवेश का रिटर्न ऊपर नीचे होता रहता है, कभी यह पॉजिटिव हो सकता है और कभी निगेटिव भी हो सकता है।

लॉन्ग टर्म इन्वेस्टर यानी लंबे समय के निवेशक के तौर पर हम रिटर्न में हर साल होने वाले बदलावों या उतार-चढ़ाव पर ध्यान नहीं देते और सिर्फ यह देखते हैं कि हमारे निवेश ने औसतन कितना रिटर्न दिया है। CAGR यही करता है, वो हमें रिटर्न की औसत बढ़ोत्तरी बताता है।

तो अब अपने उस सवाल पर लौटते हैं जिसको हमने ऊपर बोल्ड में दिखाया था। क्या वह सवाल सही था? या सही सवाल यह होना चाहिए था कि मैंने 25 जुलाई 2017 को म्यूचुअल फंड में ₹25,000 निवेश किया और 3 साल के बाद मेरा निवेश बढ़कर ₹40,000 हो गया तो मेरे निवेश के बढ़ने की दर कितनी रही?

मुझे लगता है कि इन दोनों सवालों के बीच के अंतर को अब आप अच्छे से समझ सके होंगे।

अब एक बार फिर से अपने जयपुर और दिल्ली के बीच की यात्रा वाले उदाहरण पर वापस लौटते हैं। हमें पता है कि हमारी औसत रफ्तार 100 किलोमीटर प्रति घंटे की रही है तो इस रफ्तार से बढ़ते रहे तो हमें अजमेर पहुंचने में कितना समय लगेगा जो कि जयपुर से डेढ़ सौ किलोमीटर दूर है?

जवाब काफी आसान है। हमें औसत रफ्तार पता है, 100 किलोमीटर, तो हमें यह भी पता है कि इस रफ्तार से हमें अजमेर पहुंचने में 1 घंटा 30 मिनट का समय लगेगा।

इसी तरह से अगर हमें पता है कि हमारा निवेश 16.96% की रफ्तार से बढ़ रहा है तो हम पता लगा सकते हैं कि अगर हम इस निवेश को एक साल तक और चलते रहने दें तो हमें 1 साल बाद कितनी रकम मिलेगी?

इसे निकालना काफी सरल है –

तीसरे साल में हमारे निवेश की कीमत है – ₹40,000

वृद्धि दर है – 16.96%

समय अवधि – 1 साल

एक्सपेक्टेड (Expected) यानी अनुमानित रिटर्न (रिटर्न की उम्मीद) = 40,000*(1+16.96%) = Rs.46,784.28/-

तो यहां पर मैं 40,000 को 16.96% से बढ़ा रहा हूं

अब इसको थोड़ा सा सवाल को थोड़ा और टेढ़ा करते हैं, अगर इस निवेश को 3 साल तक और चलने दे तो क्या होगा?

इसे निकालने का फार्मूला है

मौजूदा वैल्यू *( 1+ वृद्धि दर )^(समय अवधि वर्ष में)

= 40000*(1+16.96%)^(3)

= Rs.64,000/-

इस रकम को निवेश की फ्यूचर वैल्यू कहते हैं जो कि एक निश्चित वृद्धि दर से बढ़ रही है।

मुझे लगता है कि अब आप ही समझ गए होंगे कि 1 साल से अधिक के निवेश को नापने के लिए CAGR एबसॉल्यूट रिटर्न के मुकाबले बेहतर क्यों है।

आप यह भी समझ गए होंगे कि आपकी औसत रफ्तार जितनी अच्छी हो कि आप उतनी जल्दी अपने लक्ष्य तक पहुंचेंगे। लेकिन ज्यादा रफ्तार का मतलब होता है ज्यादा रिस्क। इसी तरीके से अगर आपका CAGR ज्यादा है तो आपका निवेश ज्यादा तेजी से बढ़ेगा, लेकिन इसके साथ ही निवेश को लेकर रिस्क भी बढ़ेगा। अंडरलाइंग एसेट की कीमत नीचे गिरने पर यह रफ्तार कभी भी कम हो सकती है।

खैर, अभी आपने एबसॉल्यूट रिटर्न और CAGR का अंतर समझ लिया होगा और ये भी जान लिया कि कब किसका इस्तेमाल करना चाहिए।

अब हम बढ़ते हैं XIRR की तरफ। इसका इस्तेमाल तब किया जाता है जब आपकी SIP कई सालों तक चल रही हो।

XIRR का मतलब होता है एक्सटेंडेड इंटरनल रेट आफ रिटर्न (Extended Internal Rate of Return). ये तब काम में आता है जब आप म्यूचुअल फंड में लगातार लंबे समय तक निवेश करते रहे हों। इसीलिए जब आप SIP करते हैं तो आपको अपने निवेश की वृद्धि दर को नापने के लिए XIRR का इस्तेमाल करना पड़ता है।

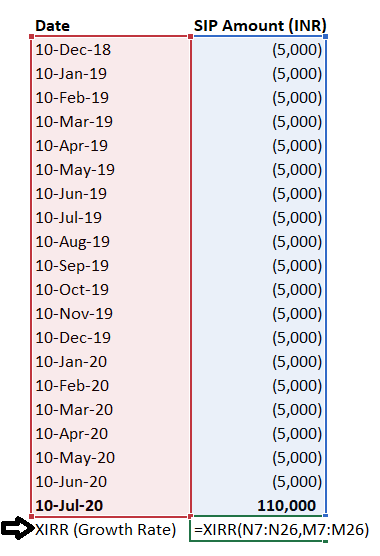

मान लीजिए आप हर महीने की 10 तारीख को ₹5000 म्यूचुअल फंड में निवेश करते हैं। आपने यह निवेश दिसंबर 2018 में शुरू किया है, जून 2020 में भी आप इस निवेश को जारी रखे हुए हैं। आपका निवेश ऐसा दिखेगा –

आप देख सकते हैं कि 19 महीनों में ₹95,000 का निवेश किया गया है। ब्रैकेट में दिखाई गई निवेश की रकम यह बताती है कि इतने पैसे आपके बैंक अकाउंट से निकले हैं यानी ये कैश आउटफ्लो है।

तो अब आज 10 जुलाई 2020 को निवेश की कुल कीमत हो गई है ₹110,000, अब सवाल यह है कि इसमें वृद्धि की दर क्या है? आप इसका एबसॉल्यूट रिटर्न निकाल सकते हैं लेकिन मुझे लगता है कि अब तक आप भी समझ गए होंगे कि क्योंकि यह कई सालों तक चलने वाला निवेश है इसलिए एबसॉल्यूट रिटर्न निकालने का यहां ज्यादा फायदा नहीं है।

आप इसे CAGR के तरीके से भी नहीं निकाल सकते क्योंकि यहां पर निवेश बार-बार कई बार किया गया है और कई अलग-अलग समय अवधि के लिए किया गया है। लेकिन वास्तव में हम CAGR का ही इस्तेमाल करते हैं लेकिन उसमें थोड़ा बदलाव करके। इसीलिए कहा जा सकता है कि XIRR वास्तव में एक तरीके से CAGR निकालने का तरीका ही है जिसमें सिर्फ इसलिए थोड़ा बदलाव किया गया है ताकि अलग-अलग समय पर किए गए निवेश को भी ध्यान में रखा जा सके।

XIRR का फॉर्मूला काफी डरावना होता है। आप चाहे तो इसी गूगल पर सर्च करके भी देख सकते हैं। लेकिन हमें उस फॉर्मूला का इस्तेमाल करने की जरूरत नहीं है।

माइक्रोसॉफ्ट एक्सेल में XIRR का फंक्शन होता है आप उसका इस्तेमाल कर सकते हैं। यह काफी आसान होता है।

आप देख सकते हैं कि यहां मैंने निवेश की मौजूदा वैल्यू को बोल्ड में दिखाया है। इस रकम को ब्रैकेट में नहीं रखा गया है क्योंकि यह यह मेरे बैंक अकाउंट में आने वाला पॉजिटिव कैश फ्लो है और मैं उसको कभी भी निकाल सकता हूं।

एक्सेल में XIRR को निकालने के लिए हमें दो इनपुट देने होते हैं-

- हमें सारे कैश आउट फ्लो बताने होते हैं और निवेश की करंट वैल्यू यानी मौजूदा कीमत बतानी होती है

- कैशफ्लो की अलग-अलग तारीख और आज के करंट वैल्यू की तारीख भी बतानी होती है

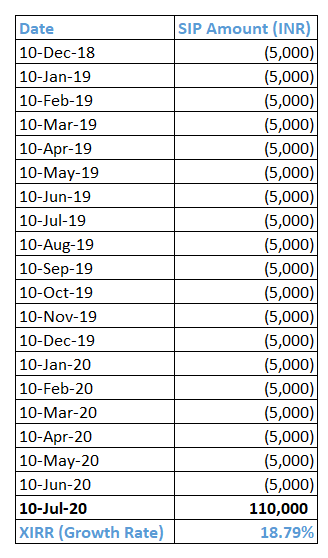

एक बार जब आप यह इनपुट एक्सेल में डाल देते हैं तो यह आपको XIRR का ग्रोथ रेट यानी वृद्धि दर बता देता है –

तो जैसा आप देख सकते हैं कि यहां पर XIRR का ग्रोथ रेट यानी वृद्धि दर 18.79% है।

आपको याद होगा कि ऊपर मैंने कहा था कि आप 1 साल से कम के निवेश के लिए भी XIRR का इस्तेमाल कर सकते हैं। लेकिन बेहतर यही होगा कि आप 1 साल से कम के निवेश के लिए एबसॉल्यूट रिटर्न के तरीके का इस्तेमाल करें।

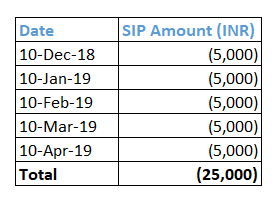

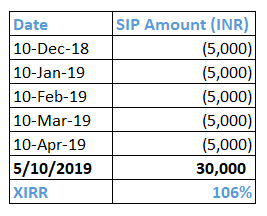

मैंने ऐसा क्यों कहा था इसको समझने के लिए नीचे के चित्र को देखिए –

यह ₹5000 का एक SIP है जो 5 महीने के लिए किया गया है। कुल निवेश ₹25,000 है। आज की तारीख यानी 10 मई 2019 को इसकी वैल्यू ₹30,000 है। इसका XIRR निकालने के लिए –

तो, आप देख सकते हैं XIRR बता रहा है कि इस पर हमें 106% का रिटर्न मिला है। क्या आपको लगता है कि यह सही है? क्योंकि जब एक आम निवेशक यह देखता है कि ₹25000 के निवेश पर ₹5000 की कमाई हुई है तो उसे यह समझाना मुश्किल होगा कि इस निवेश पर उसे 106% का रिटर्न मिला है।

इसीलिए यह बेहतर है कि 1 साल से कम की SIP के लिए XIRR की जगह आप एबसॉल्यूट रिटर्न ही निकालें। इस मामले में एबसॉल्यूट रिटर्न 20% का है जिसे कि सब लोग ठीक से समझ सकते हैं और मान सकते हैं।

18.3 – XIRR और CAGR एक ही हैं

अब अंत में मैं एक चीज पर चर्चा करना चाहता हूं वह है XIRR और CAGR, मैंने कहा था कि XIRR वास्तव में CAGR का ही एक बदला हुआ रूप है। XIRR और CAGR दोनों ही कई सालों के लंबे समय के निवेश का रिटर्न बताते हैं। अंतर बस यह है कि जब यह निवेश SIP से होता है तो XIRR का इस्तेमाल होता है। अगर आप ध्यान से देखें तो 1 साल के लिए किए गए लम्पसम (lump-sum) यानी एकमुश्त निवेश का रिटर्न XIRR और CAGR दोनों से एक ही मिलेगा।

एक उदाहरण देखिए –

निवेश की तारीख – 3 जनवरी 2018

निवेश की रकम – Rs.1,00,000/-

आज की तारीख – 3 जनवरी 2020

निवेश की आज की कीमत – Rs.1,25,000/-

यहां पर CAGR होगा –

[1,25,000/1,00,000]^(1/2)-1

= 11.8%

अब अगर आप इसी आंकड़े के लिए XIRR निकालें तो –

तो आप देख सकते हैं कि दोनों में एक ही उत्तर मिला है। ऐसे में, आपको समझ में आ ही गया होगा कि XIRR और CAGR एक ही क्यों हैं।

इस अध्याय के बाद एक अभ्यास के तौर पर आप चाहे तो किसी AMC की वेबसाइट पर जाएं या जीरोधा कॉइन पर जाएं और किसी एक फंड को चुने और यह देखें कि उसका रिटर्न कैसे बताया गया है। अब आप आसानी से यह समझ सकेंगे कि वहां रिटर्न कैसे बताया गया है और उस रिटर्न का मतलब क्या है।

अगली बार हम म्यूचुअल फंड के रोलिंग रिटर्न (Rolling return) पर चर्चा करेंगे।

इस अध्याय की मुख्य बातें

- एक साल से कम के एकमुश्त इन्वेस्टमेंट के लिए एबसॉल्यूट रिटर्न का इस्तेमाल करें

- एक साल से कम के SIP निवेश का रिटर्न निकालने के लिए एबसॉल्यूट रिटर्न का इस्तेमाल करें

- एक साल से लंबे एकमुश्त निवेश के लिए CAGR तरीके का इस्तेमाल करें

- एक साल से लंबे SIP निवेश के रिटर्न के लिए XIRR का इस्तेमाल करें

- CAGR किसी निवेश की ग्रोथ यानी वृद्धि की रफ्तार को बताता है

- XIRR वास्तव में CAGR का ही सुधरा हुआ रूप है

- एक साल के एकमुश्त निवेश के लिए XIRR और CAGR एक ही रिटर्न बताते हैं

mera fund kiv nahi aa raha hai

आप हमारे सपोर्ट पोर्टल से हमको लिख सकते हैं: https://support.zerodha.com/category/mutual-funds/understanding-mutual-funds

My money did not come please help me my mob number 7892055793

For account-specific queries, you may contact our support here. https://support.zerodha.com/

मेरे पास 4 इक्विटी funds हैं.

मेरी SIP portfolio को दो साल हो गए हैं, और मेरा कुल इन्वेस्टमेंट 5 लाख है, जिन पर 70 प्रतिशत से अधिक रिटर्न मिल रहा है और करंट वैल्यू 9 लाख से अधिक है, क्या ऐसी स्थिति में इन्वेस्टमेंट जारी रखनी चाहिए या ग्रोथ का फायदा उठाना चाहिए और निकास कर लेना चाहिए? यदि जारी रखनी चाहिए तो ये बढ़ा हुआ रिटर्न भविष्य में किस प्रकार मुझे फायदा दे सकता है.

यह तो आपकी स्ट्रेटेजी पर ही निर्भर करता है हम आपको कोई टिप्स नहीं दे सकते आपका स्पेकुलेशन शायद काम करे या नहीं यह तोह आपके रिसर्च और एक्सपीरियंस पर देपेंद करता है।

Mai 50000 sall ka ICICI Bank machulfoind me jama kiya 7 sall abhi kitna milega please bataye

अकाउंट सहित जानकारी के लिए आप हमें सपोर्ट पर कांटेक्ट कर सकते हैं।

1 साल वाला sip क्या उसी sip को 3 साल या 5 साल लगातार चला सकते है क्या

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।