6.1 बैलेंस शीट का समीकरण

6.1 बैलेंस शीट का समीकरण

कंपनी के P&L अकाउंट से हमें कंपनी के नफा-नुकसान के बारे में पता चलता है, जबकि बैलेंस शीट से हमें कंपनी के एसेट (Asset), लायबिलिटी (Laibility) और शेयरधारकों की हिस्सेदारी के बारे में पता चलता है। P&L स्टेटमेंट किसी एक वित्तीय वर्ष के बारे में जानकारी देता है इसलिए इसे एक अलग स्टेटमेंट माना जा सकता है। जबकि दूसरी तरफ बैलेंस शीट एक ऐसा स्टेटमेंट है जो कंपनी की शुरूआत से लेकर अबतक की स्थिति में आ रहे बदलाव को दिखलाता है। इससे ये पता चलता है कि कंपनी वित्तीय तौर पर किस तरह से बदलती रही है।

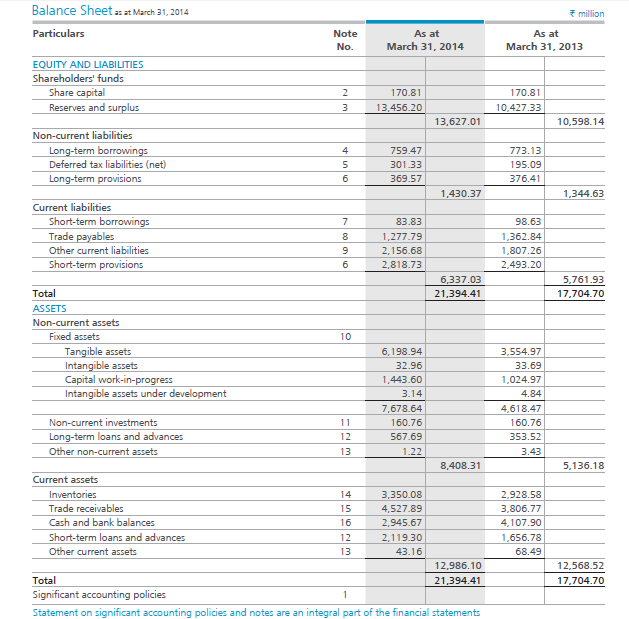

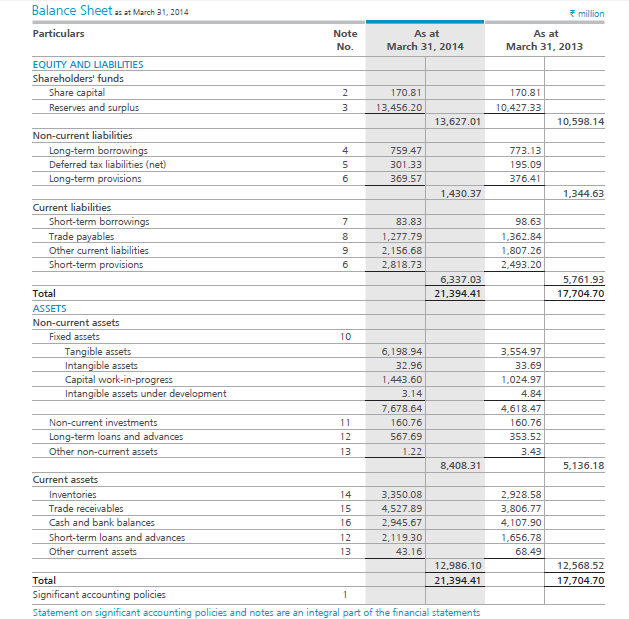

अमारा राजा बैटरीज लिमिटेड (ARBL) के बैलेंस शीट पर नज़र डालते हैं-

आप देख सकते हैं कि बैलेंस शीट में एसेट, लायबिलिटी और इक्विटी के बारे में जानकारी दी गई है।

पिछले अध्याय में हमने एसेट्स के बारे में बात की थी। कंपनी के पास मूर्त परिसंपत्ति यानी टैंजिबल एसेट्स (Tangible assets) और अमूर्त परिसंपत्ति यानी इनटैंजिबल एसेट्स (Intangible assets) दोनों होते हैं। एसेट यानी परिसंपत्ति कोई एक ऐसी वस्तु होती है जो कंपनी के पास होती है और उसकी कंपनी के लिए कीमत होती है। आमतौर पर जिन एसेट के बारे में हम जानते हैं, वो है- फैक्ट्री, मशीन, नकद, ब्रांड, पेटेंट आदि। इनके बारे में हम आगे विस्तार से चर्चा करेंगे।

देनदारियां या लायबिलिटी कंपनी की उन जिम्मेदारियों को कहा जाता है जिसे उसे पूरा करना है। कंपनी ये जिम्मेदारियां इसलिए लेती हैं क्योंकि उसे लगता है कि भविष्य में उसे इनके द्वारा आर्थिक फायदा मिलेगा। साधारण भाषा में कहे तो ये एक तरह का कर्ज है, जिसे भविष्य में कंपनी को चुकाना होगा। देनदारियों के उदाहरण है- छोटी और बड़ी अवधि का कर्ज, किसी भी तरह का भुगतान आदि। देनदारियां या लायबिलिटी 2 तरह की होती है- 1) करेंट लायबिलिटी 2) नॉन करेंट लायबिलिटी। इन पर हम आगे चर्चा करेंगे।

आमतौर पर बैलेंस शीट में कंपनी की कुल परिसंपत्ती, कंपनी की कुल देनदारियों के बराबर होती है।

एसेट=लायबिलिटी

Assets = Liabilities

इस समीकरण को बैलेंस शीट का समीकरण या अकाउंटिंग समीकरण कहते हैं। ये समीकरण बताता है कि बैलेंस शीट हमेशा बैलेंस्ड यानी संतुलित होनी चाहिए। यानी परिसंपत्ति और देनदारियां बराबर होनी चाहिए। ऐसा इसलिए होता है क्योंकि कंपनी हर एसेट यातो मालिक की पूंजी से खरीदती है या किसी लायबिलिटी से।

एसेट और लायबिलिटी के बीच का अंतर होता है वो है मालिक की पूंजी, जिसे हम ओनर्स कैपिटल (Owners Capital) कहते हैं। इसे शेयर होल्डर्स इक्विटी या कंपनी की नेटवर्थ भी कहते हैं। समीकरण के रूप में देखें तो

शेयर होल्डर्स इक्विटी = एसेट-लायबिलिटी

Share holders equity = Assets – Liabilities

6.2 शेयर होल्डर फंड की जानकारी

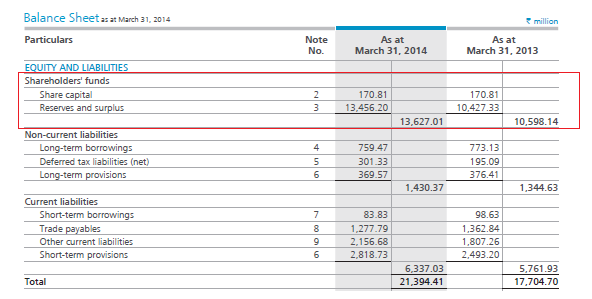

जैसा कि हम जानते हैं कि बैलेंस शीट में दो हिस्से होते हैं- एसेट और लायबिलिटी। लायबिलिटी कंपनी की जिम्मेदारियों को बताता है। बैलेंस शीट में लायबिलिटी के अंतर्गत शेयर होल्डर फंड भी आता है। इसे आप नीचे की चित्र में देख सकते हैं। कुछ लोग इसे लेकर थोड़ा संशय में रहते हैं।

ये संशय इसलिए पैदा होता है क्योंकि जब हम लायबिलिटी की बात कर रहे हैं, तो हम वास्तव में हम ये कह रहे हैं कि कंपनी के ऊपर क्या क्या जिम्मेदारियां हैं, जबकि शेयर होल्डर फंड कंपनी की पूंजी को दिखाता है। इसलिए इन दोनों को बैलेंस शीट में एक साथ देखना थोड़ा संशय पैदा करता है क्योंकि शेयर होल्डर फंड तो वास्तव में एसेट होना चाहिए, ना कि लायबिलिटी।

इसको समझने के लिए आपको कंपनी के वित्तीय स्टेटमेंट को देखने का नज़रिया बदलना होगा। मान लीजिए कि कंपनी एक इंसान है, जिसका काम है अपने शेयर धारकों के लिए पूंजी कमा कर देना। इस तरह से देखने पर आप कंपनी के शेयर धारकों को (जिसमें कंपनी के प्रमोटर भी शामिल हैं) कंपनी से अलग कर के देख रहे हैं। इस नज़रिये से देखने पर आपको समझ में आएगा कि कंपनी किसी भी वित्तीय स्टेटमेंट में अपनी वित्तीय हालत की जानकारी देती है।

इसका ये भी मतलब है कि शेयर होल्डर फंड कंपनी की संपत्ति नहीं है, ये कंपनी के शेयर धारकों की संपत्ति है। इसलिए कंपनी को शेयर होल्डर्स फंड को एक ऐसी जिम्मेदारी के तौर पर दिखाना पड़ता है जिसे वो बाद में चुकाने वाली है। इसलिए इसे बैलेंस शीट में लायबिलिटी के तौर पर दिखाया जाता है।

6.3 बैलेंस शीट का लायबिलिटी वाला हिस्सा

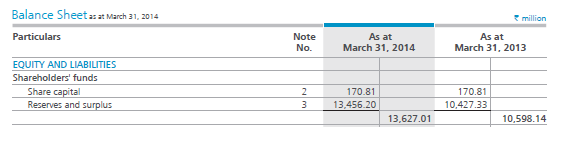

बैलेंस शीट के लायबिलिटी वाले हिस्से में कंपनी अपने लायबिलिटीज को 3 हिस्सों में दिखाती है – शेयर होल्डर्स फंड, नॉन करेंट लायबिलिटी और करेंट लायबिलिटी। पहला हिस्सा शेयर होल्डर्स फंड का होता है।

शेयर कैपिटल को ठीक से समझने के लिए एक ऐसी कंपनी की कल्पना कीजिए जो पहली बार अपने शेयर जारी कर रही है। मान लीजिए कंपनी का नाम ABC है और वह 10 रूपये के फेसवैल्यू वाले 1000 शेयर जारी करती है। तो शेयर कैपिटल हुआ 10 × 1000 = 10000. (फेस वैल्यू × शेयरों की संख्या)

ARBL के मामले में शेयर कैपिटल 17.081 करोड़ रूपये का है। जबकि फेस वैल्यू है 1 रूपया।

हम फेस वैल्यू और शेयर कैपिटल वैल्यू का इस्तेमाल करके कुल आउटस्टैंडिंग शेयरों की संख्या जान सकते हैं। हमें पता है

शेयर कैपिटल = FV (फेस वैल्यू) * शेयरों की संख्या

इसलिए, शेयरों की संख्या = शेयर कैपिटल/ FV (फेस वैल्यू)

इसलिए ARBL के मामले में,

शेयरों की संख्या = 17,08,10,000 / 1

= 17,08,10,000 शेयर

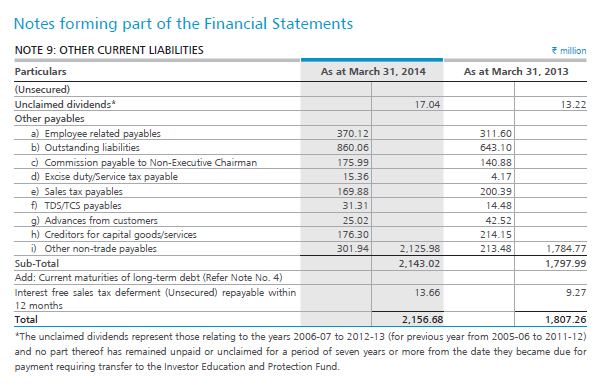

बैलेंस शीट की लायबिलिटी वाले हिस्से में अगला लाइन आइटम है- “रिजर्व और सरप्लस”। रिजर्व उस रकम कहते हैं जो कंपनी किसी खास काम के लिए बचा कर रखती है। सरप्लस उस रकम को कहते हैं जहां कंपनी का मुनाफा दिखाया जाता है। ARBL के लिए रिजर्व और सरप्लस की रकम है 1345.6 करोड़ रूपये। रिजर्व और सरप्लस के साथ जुड़ा हुआ नोट नंबर 3 है। इसको नीचे की तस्वीर में देखते हैं।

जैसा कि आप देख सकते हैं कि कंपनी ने कुल रकम को 3 तरह के रिजर्व में बांटा है।

- कैपिटल रिजर्व – ये वो पैसे हैं जिसे कंपनी लंबी अवधि के प्रोजेक्ट के लिए रखती है। ARBL ने कैपिटल रिजर्व में ज्यादा रकम नहीं दिखाई है। वैसे यह रकम शेयर होल्डर्स की होती है लेकिन उनको बांटी नहीं जा सकती।

- सिक्योरिटीज प्रीमियम रिजर्व/अकाउंट – कंपनी के शेयर की फेस वैल्यू पर जो भी प्रीमियम होता है, वो रकम इस रिजर्व में रखी जाती है। ARBL ने इसके तहत 31.18 करोड़ रूपये रखे हैं।

- जनरल रिजर्व – यह वो रिजर्व जहां पर कंपनी का अब तक जमा सारा मुनाफा (जो शेयर होल्डर में बांटा नहीं गया है) दिखाया जाता है। कंपनी इस रकम को किसी वित्तीय संकट में इस्तेमाल करती है। ARBL ने इसके तहत 218.4 करोड़ रूपये रखे हैं।

बैलेंस शीट का अगला हिस्सा है सरप्लस का। जैसा कि हम पहले बता चुके हैं कि सरप्लस में साल के मुनाफे की सारी रकम दिखाई जाती है। यहां पर कुछ बातों पर आपको ध्यान देना चाहिए।

- पिछले साल (FY13) के बैलेंस शीट में सरप्लस 829.8 करोड़ था। नीचे चित्र में इसको सरप्लस के पहली लाइन के तौर पर दिखाया गया है।

- इस वित्तीय साल (FY14) का मुनाफा जो कि 367.4 करोड़ का है, उसको पिछले साल के सरप्लस के क्लोजिंग बैलेंस में जोड़ा गया है। यहां कुछ बातों पर ध्यान दें-

- ध्यान दें कि P&L स्टेटमेंट किस तरह से बैलेंस शीट से जुड़ा हुआ है। ये एक ज़रूरी बात की तरफ इशारा कर रहा है और वो ये है कि तीनों वित्तीय स्टेटमेंट आपस में जुड़े होते हैं।

- ध्यान दें कि किस तरह पिछले साल के बैंलेस शीट की रकम को इस साल की रकम में जोड़ा गया है। ये दिखाता है कि बैलेंस शीट को एक फ्लो के तरीके से बनाया जाता है, जहां पर पिछले साल की रकम को अगले साल में ले आया जाता है।

- पिछले साल का बैलेंस और इस साल का मुनाफा मिल कर 1197.2 करोड़ की रकम बनती है। कंपनी इस रकम का इस्तेमाल अलग-अलग चीजों के लिए कर सकती है।

- सबसे पहले कंपनी में कुछ रकम जनरल रिजर्व में डाल देती है, जिससे ये रकम भविष्य में काम आ सके। कंपनी ने इसे लिए 36.7 करोड़ रूपये रखे हैं।

- जनरल रिजर्व में पैसे डालने के बाद कंपनी ने 55.1 करोड़ रूपये डिविडेंड के तौर पर बांटे हैं, जिसके ऊपर उन्हें 9.3 करोड़ रूपये का डिविडेंड डिस्ट्रीब्यूशन टैक्स देना पड़ा है।

- इसके बाद कंपनी के पास 1095.9 करोड़ रूपये का सरप्लस बचता है। ये अगले साल (FY15) के बैलेंस शीट में सरप्लस का ओपनिंग बैलेंस होगा।

- कुल रिजर्व और सरप्लस = कैपिटल रिजर्व+सिक्योरिटीज प्रीमियम रिजर्व+जनरल रिजर्व+ साल का सरप्लस। FY14 के लिए ये रकम बनती है 1345.6 करोड़ जबकि FY13 में ये रकम थी 1042.7 करोड़।

-

-

शेयर कैपिटल, रिजर्व और सरप्लस को मिलाकर जो रकम बनती है वो कुल शेयर होल्डर फंड होता है। चुंकि ये रकम कंपनी के शेयर होल्डर्स की होती है इसलिए इसे बैलेंस शीट के लायबिलिटी वाले हिस्से में दिखाया जाता है।

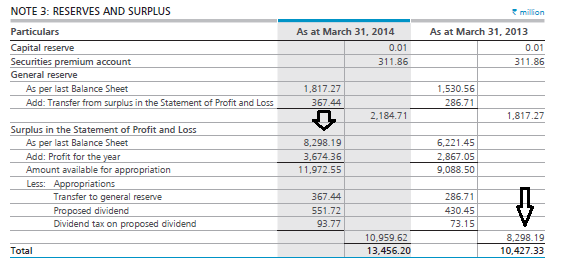

6.4 नॉन करेंट लायबिलिटी (Non Current Laibilities)

नॉन करेंट लायबिलिटी कंपनी की लंबी अवधि की वो जिम्मेदारियां होती हैं जिनको कंपनी 365 दिन/12महीने के अंदर पूरा नहीं करने वाली है। ये जिम्मेदारियां कंपनी के हिसाब-किताब में सालों तक दिखती हैं।

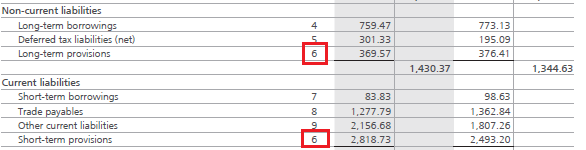

ABRL के नॉन करेंट लायबिलिटी को इस चित्र में देखते हैं।

कंपनी ने 3 तरह की नॉन करेंट लायबिलिटी दिखाई है। आइए उन पर एक नज़र डालते हैं।

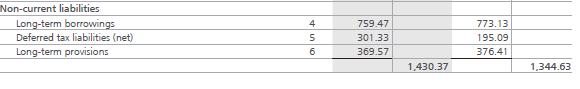

लंबी अवधि का कर्ज– लांग टर्म बॉरोइंग (नोट 4 से जुड़ा हुआ) – ये नॉन करेंट लायबिलिटी का पहला लाइन आइटम है। ये बैलेंस शीट का सबसे महत्वपूर्ण आंकड़ा होता है क्योंकि इसमें कंपनी ने जितनी भी जगहों से कर्ज लिया है, वो सब दिखाया जाता है। लंबी अवधि के कर्ज के आंकड़े का इस्तेमाल कुछ वित्तीय रेश्यो निकालने के लिए भी किया जाता है। इस मॉड्यूल में आगे हम इस पर चर्चा करेंगे।

लंबी अवधि के कर्ज से जुड़े नोट पर नज़र डालिए।

इस नोट से साफ है कि यहां पर लांग टर्म बॉरोइंग का मतलब है इंट्रेस्ट फ्री सेल्स टैक्स डिफरमेंट ()। इसको समझाने के लिए कंपनी ने नोट के ठीक नीचे कुछ लिखा है जिसको लाल रंग से हाईलाइट किया गया है। ऐसा लगता है कि ये राज्य सरकार से मिलने वाला कोई टैक्स इंसेटिव है जिसको कंपनी 14 साल से कुछ ज्यादा समय में चुकाने वाली है।

आपको बहुत सारी ऐसी कंपनियां मिल जाएंगी जिनके पास लांग टर्म बॉरोइंग या कर्ज नहीं होता। वैसे तो ये अच्छी बात है कि कंपनी पर कर्ज नहीं है लेकिन आपको पूछना पड़ेगा कि कर्ज क्यों नहीं है। क्या बैंक कंपनी को कर्ज नहीं देना चाहते या कंपनी अपने कारोबार को बढ़ाने के लिए कोई कदम नहीं उठा रही है। हम जब बैलेंस शीट की एनालिसिस करेंगे, तब इस सवाल का जवाब ढूंढ़ेगें।

याद रखिए कि जब कंपनी का कर्ज ज्यादा होता है तो उसका फाइनेंस कॉस्ट भी ज्यादा होता है। जब हम P&L पर चर्चा कर रहे थे तो हमने फाइनेंस कॉस्ट के लाइन आइटम के तहत ये बात जानी थी।

नॉन करेंट लायबिलिटी में अगला लाइन आइटम है – डेफर्ड टैक्स लायबिलिटी (Deferred tax liability)। कंपनी जब भविष्य में आने वाले टैक्स भुगतान के लिए रकम का इंतजाम करती है, तो उसे डेफर्ड टैक्स लायबिलिटी कहते हैं। आपको यहां सोचना चाहिए कि कंपनी ऐसा क्या करती है जिससे उसे भविष्य में ज्यादा टैक्स देना पड़े और उसके लिए इंतजाम अभी करना पड़े।

ऐसा इसलिए होता है क्योंकि कंपनीज एक्ट और इनकम टैक्स के तहत डेप्रिसिएशन (Depreciation) को एक खास तरीके से देखा जाता है। अभी हम इस पर ज्यादा बात नहीं करेंगे लेकिन याद रखिए कि डेफर्ड टैक्स लायबिलिटी का सीधा संबंध डेप्रिसिएशन से है।

नॉन करेंट लायबिलिटी का अंतिम लाइन आइटम है- लांग टर्म प्रोविजन्स (Long term provisions)। ये वो रकम है जो कंपनी कर्मचारियों पर खर्च करती है। इसमें ग्रैच्यूटी, लीव एनकैशमेंट, प्रॉविडेंड फंड जैसी चीजें शामिल हैं।

6.5 करेंट लायबिलिटी (Current Liabilities)

करेंट लायबिलिटी कंपनी की वो जिम्मेदारियां हैं जिन्हें कंपनी को 365 दिन यानी 1 साल के अंदर पूरा करना होता है। यहां करेंट का मतलब है कि ये जिम्मेदारियां जल्दी पूरी की जाएंगी। याद रखें कि नॉन करेंट में जिम्मेदारियां 1 साल के बाद पूरी की जाती है।

एक उदाहरण देखते हैं- अगर आप मोबाइल फोन EMI (क्रेडिट कार्ड के जरिए) पर खरीदते हैं तो ये बात साफ होती है कि आप क्रेडिट कार्ड कंपनी को कुछ महीने में कर्ज चुकाने का इरादा रखते हैं। ये हुई आपकी करेंट लायबिलिटी, लेकिन अगर आप एक फ्लैट खऱीदते हैं और हाउसिंग फाइनेंस कंपनी को वो कर्ज 15 साल में चुकाना चाहते हैं तो ये आपकी नॉन करेंट लायबिलिटी होगी।

नीचे ARBL की करेंट लायबिलिटी देखिए

आप देख सकते हैं कि करेंट लायबिलिटी में 4 लाइन आइटम हैं। पहला है – शॉर्ट टर्म बॉरोइंग (Short Term Borrowing)। जैसा कि नाम से ही साफ है कि ये नकद की उस जरूरत को दिखाता है जो कंपनी को रोजमर्रा की जरूरतों के लिए चाहिए (वर्किंग कैपिटल- Working Capital)। नीचे हमने नोट 7 का एक हिस्सा दिखाया है जिसमें शॉर्ट टर्म बॉरोइंग का मतलब समझाया गया है।

जैसा कि आप देख सकते हैं कि कंपनी ने वर्किंग कैपिटल के तौर पर स्टेट बैंक ऑफ इंडिया और आंध्रा बैंक से शॉर्ट टर्म लोन लिया है। शॉर्ट टर्म बॉरोइंग कम से कम रखने की कोशिश की जाती है। यहां पर ये रकम 8.3 करोड़ रूपये की है।

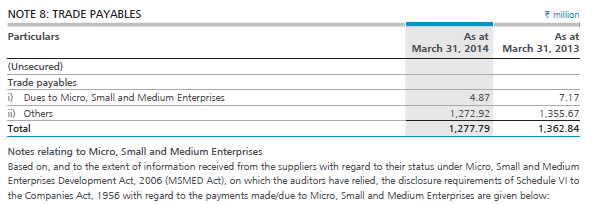

अगला लाइन आइटम है – ट्रेड पेयेबल -Trade Payable (इसे अकाउंट पेयेबल – Account Payable- भी कहते हैं)। यहां पर ये रकम 127.7 करोड़ रूपये है। ये वो रकम है जो कंपनी को अपने वेंडर्स/सप्लायर्स को देनी है। जैसे कच्चा माल बेचने वाला सप्लायर, बिजली-पानी देने वाली कंपनियां, स्टेशनरी देने वाली कंपनी आदि। नीचे नोट 8 में इसे विस्तार से दिखाया गया है।

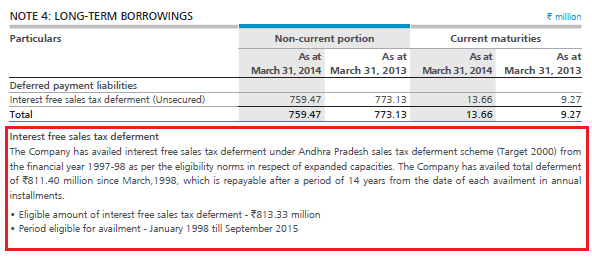

अगला लाइन आइटम है अदर करेंट लायबिलिटी, जो कि यहां 215.6 करोड़ रूपये है। आमतौर पर ये लायबिलिटी उन कानूनी जरूरतों से जुड़ी होती है जिनका कंपनी के कारोबार से कोई सीधा संबंध नहीं होता। नीचे नोट 9 में आप इसे समझ सकते हैं।

करेंट लायबिलिटी में अंतिम लाइन आइटम है- शॉर्ट टर्म प्रॉविजन्स ()। यहां ये 281.8 करोड़ रूपये है। ये लांग टर्म प्रॉविजन्स की तरह ही होता है। दोनों में ही कंपनी के कर्मचारियों के लिए ग्रैच्यूटी, प्रॉविडेंड फंड जैसी चीजों का इंतजाम किया है। आप देखेंगे कि दोनों में एक ही नोट है।

क्योंकि लांग टर्म और शॉर्ट टर्म प्रॉविजन्स से जुड़ा नोट 6 कई पन्नों तक चलता है इसलिए मैं इसके विस्तार में नहीं जा रहा हूं। आप चाहें तो ARBL के FY14 के वार्षिक रिपोर्ट के पेज 80,81,82 और 83 पर नज़र डाल सकते हैं।

वैसे वित्तीय स्टेटमेंट के संदर्भ में आपको सिर्फ ये जानना जरूरी है कि ये दोनों (लांग टर्म और शॉर्ट टर्म प्रॉविजन्स) कर्मचारियों को मिलने वाली सुविधाओं से जुड़े होते हैं। आप इनसे जुड़े नोट के ज़रिए इनके बारे में पूरी जानकारी पा सकते हैं।

अब तक हमने आधी बैलेंस शीट को समझ लिया है जिसमें लायबिलिटी वाले हिस्से से जुड़ी बातें थीं। एक बार बैलेंस शीट पर फिर से नज़र डालिए ताकि आपको ये ठीक से समझ में आ जाए।

साफ है,

कुल लायबिलिटी = शेयर होल्डर्स फंड + नॉन करेंट लायबिलिटी + करेंट लायबिलिटी

= 1362.7+143.03+633.7

कुल लायबिलिटी = 2139.4 करोड़ रूपये

इस अध्याय की मुख्य बातें

- बैलेंस शीट को स्टेटमेंट ऑफ फाइनेंशियल पोजिशन भी कहते हैं। इसे एक फ्लो के तरीके से बनाया जाता है ताकि किसी भी निश्चित समय पर कंपनी की वित्तीय स्थिती का सही पता चल सके। ये स्टेटमेंट दिखाता है कि कंपनी के पास कौन से एसेट है और क्या लायबिलिटी।

- कंपनी को जब निवेशकों से पैसे चाहिए होते हैं या कर्ज लेना होता है या टैक्स जमा करना होता है, तब उसे बैलेंस शीट की जरूरत पड़ती है।

- बैलेंस शीट का समीकरण है, एसेट = लायबिलिटी+शेयर होल्डर इक्विटी

- लायबिलिटी कंपनी की जिम्मेदारियां या कर्ज है, जबकि शेयर कैपिटल है शेयरों की संख्या× फेस वैल्यू

- रिजर्व्स का मतलब है वो रकम जो कंपनी ने किसी खास वजह के लिए रखी है, और इसका इस्तेमाल भविष्य में होना है।

- सरप्लस वो है जहां पर कंपनी के मुनाफे को दिखाया जाता है। कंपनी के बैलेंस शीट और P&L, दोनों में इसका इस्तेमाल होता है। सरप्लस से ही डिविडेंड दिया जाता है।

- शेयर होल्डर्स इक्विटी = शेयर कैपिटल+रिजर्व+सरप्लस।

- नॉन करेंट लायबिलिटी या लांग टर्म लायबिलिटी वो हैं जिसे कंपनी को अगले 365 दिनों में नहीं चुकाना है।

- डेफर्ड टैक्स लायबिलिटी डेप्रिसिएशन को एक खास तरह से देखे जाने की वजह से पैदा होती है। कंपनी के अकाउंट और इनकम टैक्स विभाग के नज़रों में डेप्रिसिएशन को अलग-अलग तरीके से देखा जाता है, इसलिए डेफर्ड टैक्स लायबिलिटी पैदा होती है।

- करेंट लायबिलिटी वो जिम्मेदारी है जिसे कंपनी को 365 दिनों के अंदर पूरा करना होता है।

- आमतौर पर लांग और शॉर्ट टर्म प्रॉविजन में वो लायबिलिटी होती है जो कर्मचारियों की सुविधाओं से जुड़ी होती है।

- कुल लायबिलिटी = शेयर होल्डर्स फंड + नॉन करेंट लायबिलिटी + करेंट लायबिलिटी। ये वो रकम है जो कंपनी को दूसरे लोगों को अदा करनी है।

300000 whidral give me

Nice balence sheet lekchar so nice 🙂👍🏾

A company issued cheques of large amount on 31 March, which will be cleared in next FY. How entries relating to these unpaid cheques are shown in balance sheet. Why such cheques are issued on last day of FY and whether such entries improves financial conditions of the company. Specifically Current Ratio to get borrowings. Please explain.

Such transactions will show up in the balance sheet under the \’Provisions\’, section of liabilities.

why pf, salary of employess of short and long term provisions is shown in balance sheet, when it is already taken in profit and loss statmnt

Sir mujhe aapki help chiye please contact me

Hi,

Right now I do trading in equity from kite app. Can we do studies like this from Zerodha ?

If I need 3 year balance sheet or trading account for study purpose,how can I access that?

Check Tijori Finance for fundamental data, they are integrated within Kite as well.

Where is the profit after tax amount mentioned in the balance sheet?

Nice easy teach

Happy learning 🙂

mam online class le shakti ho kya accounting with perctical

हम ऐसे सर्विसेज नहीं उपलब्ध कराते।

Very well explained.Thank you

Happy learning!

Excellent 👌

Thank you 🙂

Please explain

Hi, please let us know which topic you are referring to.

Securities premium reserve बिल्कुल समझ नहीं आया। Please example se bataiye

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें।

Send me PDF in hindi

महोदय, मुझे शिक्षण संस्थान की बैलैंस सीट में कोरपस फंड की क्या परिभाषा और महत्व है बताने का कष्ट करें

Nice information but give more details

हमने इसको इसी अध्याय में समझाया है कृपया इसको पूरा पढ़ें

Thanks sir well explained

आपका धन्यवाद।

Thank you sir 🥰

Bhut bdeya 🙏

आपका धन्यवाद।

We want details information about balance sheet. Can you send me soft copy in PDF file or formate on my mail.

You can download the English PDF from the end of the module.

I can understand

Very good example/explain

Profit Kam Kase kare

आप किस कॉन्टेक्स्ट से बात कर रहे हैं ?

बहुत अच्छा लिखा है एसा किसी भी youtub वीडियो में नही समझाया thank you so much

आपका धन्यवाद। हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

मैडम ये सारे अध्याय की पीडीएफ भेज दे तो बड़ी कृपा होगी

हम उस पर काम कर रहे हैं जल्द ही उपलध कराया जायेगा।

इक्विटी शेयर फण्ड एसेट्स साइड में होगा क्यो की ओ कंपनी का एसेट्स है और लिबलिटी साइड में इसलिए होगा क्यो की कंपनी का जिम्मेदारी है उसे चुकाना होल्डर को । हम इक्विटी आहार फण्ड को दोनों साइड में दिखते है।

Good

Information about balance sheet is superbly great.. Thanks

Happy learning 🙂

इतने अच्छे सरल भाषा में समझाने के लिए बहुत-बहुत धन्यवाद सर

आपका धन्यवाद।

Bahut badiya

आपका धन्यवाद।

Bahut nadiya 👍

Kya aapko puri tarhe se balanseet padha aati hi reply me yes ya no

जी हाँ।

Good

Thankyou so much dear mam. 🤗

Apne bahut hi satik or bariki se samjhya hai…

Ap aise hi hm logo me liye \”financial realted\” content laate rahe.

आपका धन्यवाद।

Excellent

6.3 बैलेंस शीट का लायबिलिटी वाला हिस्सा

Yahan pe balancesheet image aur likhe huye amount me kuch difference hai (Capital Reserve, General Reserve and Surplus)

सूचित करने के लिए धन्यवाद हम इसको सही करदेंगे।

Sir mostly kya dekhe isme jisse pta chale ki ye company achi h means kya hona chahiye ek achi balance sheet me ,

सिर्फ बैलेंस शीट काफी नहीं है आपको कंपनी के पूरे फंडामेंटल्स चेक करने पड़ेंगे।

Very nice information 👌

Ye bhut he accha tarika h question k answer ko study krne ka .

आप भी अपने सवाल यहाँ पर दाल सकते हैं। 🙂

excellent mam

Thank you, happy reading 🙂

Please remove Note 9-Other current Liabilities from 6.3 number article.

Main balance sheet main bahut Kuchh Bhul chuka hun Wapas Kaise Yad aaega ….

Sir please help me 🙏

कृपया फंडामेंटल एनालिसिस वाले मॉड्यूल को पूरा पढ़ें।

आप टैली इआरपी9 के पूरे नोट्स भी बनाइये। आपसे आग्रह है। बैलेंस शीट आपने बहुत अच्छे से बतायी 🙏✌इसी तरह टैली के नोट्स भी बनाइये..

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे।

thankas jiii kitni bariki se aur clear wordo ka istemal kiya ..very very thnx

Excellent job

Thanks, Renu 🙂

Kache udhog se ager balenseet banta h to

us bes per bank parti ko leon kio nahi kerti

आपका सवाल समझ नहीं आया क्या आप विस्तार में बता सकते हैं।

An excellent information for a person who don\’t know about balance sheet fanda

Happy learning, Devender 🙂

Equity and liabilities vaale paragraph me niche note 3 reserve and surplus ki jagah by mistake note 9 Other current liabilities rakh di hai it might confusing Pl.correct if i am right

सूचित करने के लिए धन्यवाद, हम इसको सही करदेंगे।

Thaths great

Thanks for your help

Happy Learning 🙂

Good

Hi,

Saral sabdo main aur vistarse janakarti mili thank you Zarodha.

आपका अभिनन्दन है 🙂

sir can I download fundamental series

if yes then how

Hi Ritesh, we are working on the download feature it will soon be made avaialble.

हे सर! नमस्ते,

आपके ब्लोग मे दी गई माहिती काबिले तारिफ है….

मै इसकी प्रशंसा करता हूं….

मेरी एक Request है की आपकी अब की बार की Site Update मै हिन्दी Language को सामेल करे……

ऐसी सुंदर ब्लोग के लिए मे आपका आभारी हुं… शुक्रिया !!!!

हम आपके फीडबैक पर ज़रूर नज़र डालेंगे, धन्यवाद। 🙂

सर आपका यह ब्लॉग पढ़कर मुझे बहुत कुछ नॉलेज हुआ है। हम चाहते हैं कि आपका जो एप्प है उसमें लैंगुएज चेंज का भी ऑप्शन दे देते तो हम हिंदी भाषी लोगों को बहुत सहूलियत होता। जय हिंद जय भारत।

हम उस पर काम कर रहे हैं वे भी जल्द ही उपलब्ध कराये जयेन्गाय।

bahut hi acche se sikhayahe apne

par muje lagata he ki Chapter 6.3 me apne note no.3 ki jagah par pheli photome note no.9 rakhahe

jab ki chepter 6.5 me note no. 9 uski sahi jagah par dubara rakhkha he

हम इस पर नज़र डालेंगे। धन्यवाद।

Bahoot acche tarike se aapne samzya hai….

Waiting for PART – II. Binti Hai Ki, Krupaya aap kab tak PART – II ko uplode kar sakte hai…?

Very Very Nice, Iam waiting to II part.

हम उस पर काम कर रहे हैं वह भी जल्द ही उपलब्ध होगा।

I can\’t understand about Equity share fund how to came in Liability

आपका प्रश्न समझ नहीं आया, क्या आप विस्तार में बता सकते हैं?

Ager assets aur laiability me diffence aata h to kya krte h

अगर असेस्ट्स और लिएबिलिटीज़ में डिफरेंस आता है तोह बैलेंस शीट टैली नहीं होता.

Bahut Achcha laga aur Samajh Mein Bhi Aaya Mujhe iske liye aapko bahut bahut dhanyvad namaskar

धन्यवाद। 🙂

बहोत ही सुन्दर विश्लेषण किया है आपने 🙏🙏🙏🙏🙏🙏🙏

धन्यवाद। 🙂

Excellence 🙏🙏🙏🙏🙏

धन्यवाद। 🙂