10.1 – मल्टी कैप फंड

पिछले अध्याय में हमने इक्विटी स्कीम की कुछ कैटेगरी और उसकी सब कैटेगरी के बारे में जाना है। अब हम कुछ और नई कैटेगरी को देखते हैं।

अगली कैटेगरी है – मल्टीकैप फंड की। जैसा कि नाम से ही जाहिर है मल्टीकैप में किसी एक तरीके के मार्केट कैपिटलाइजेशन वाले शेयर नहीं होते हैं। इस तरह के फंड में फंड मैनेजर को यह छूट है कि वह किसी भी तरीके के स्टॉक को चुन सकता है और मार्केट कैप के हिसाब से एक डायवर्सिफाइड पोर्टफोलियो बना सकता है। तो अभी तक तो फंड मैनेजर यह देखता था है कि किस तरीके के कैपिटलाइजेशन वाले शेयरों में इस समय मौके है और उस हिसाब से वह अपना फैसला करता था। शर्त ये थी कि कम से कम 65 परसेंट निवेश इक्विटी में होना चाहिए। लेकिन अब नियम बदल गए हैं। 11 सितंबर 2020 को मार्केट रेगुलेटर सेबी ने एक सर्कुलर जारी कर के कहा कि अब मल्टीकैप फंड में कम से कम 25 परसेंट निवेश लार्ज कैप, 25 परसेंट निवेश मिडकैप और 25 परसेंट निवेश स्मॉल कैप में होना ज़रूरी है। साथ ही सर्कुलर में ये भी कहा गया कि मल्टीकैप फंड में कम से कम 75 परसेंट निवेश इक्विटी में होना चाहिए। सेबी ने ये भी कहा कि फंड हाउस के पास विकल्प है कि वो या तो मल्टीकैप का पोर्टफोलियो रीबैलेंस करें या फिर उसे लार्ज कैप फंड के साथ मर्ज करें या मल्टी कैप को लार्ज एंड मिडकैप फंड में बदल दें। यहां समझ लीजिए कि सेबी ने मल्टीकैप में ये बदलाव क्यों किया । दरअसल बहुत सारे मल्टीकैप फंड सभी कैपिटलाइजेशन वाले स्टॉक में पैसा नहीं लगा रहे थे। उनके पोर्टफोलियो में सबसे ज्यादा लार्ज कैप स्टॉक्स थे। किसी किसी मल्टीकैप फंड में तो 70 परसेंट तक निवेश सिर्फ लार्ज कैप में था। तो सेबी का ये कहना है कि जब नाम मल्टीकैप है तो फोकस सिर्फ लार्ज कैप पर क्यों और ऐसे में एक मल्टीकैप फंड, लार्ज कैप से अलग कैसे हुआ?

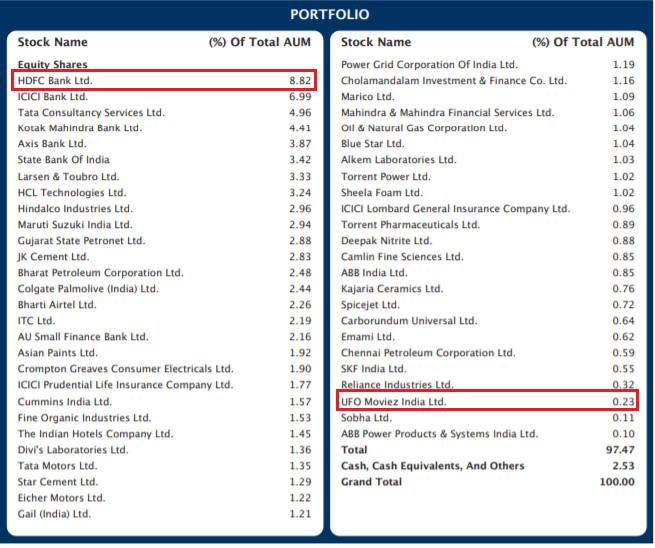

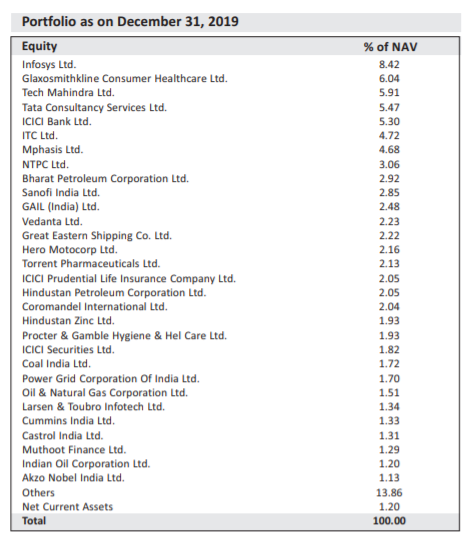

तो नाम के मुताबिक मल्टीकैप फंड में हर मार्केट कैपिटालइजेशन वाले स्टॉक में निवेश होना चाहिए। SBI मल्टीकैप फंड के पोर्टफोलियो पर एक नजर डालिए –

आप देख सकते हैं कि इस पोर्टफोलियो में HDFC बैंक जैसा लार्ज कैप स्टॉक है तो दूसरी तरफ UFO मूवीस के नाम का एक छोटा सा स्टॉक भी है।

लेकिन अब नजर डालिए SBI मल्टीकैप फंड के पोर्टफोलियो मिश्रण पर, देखिए कि किस मार्केट कैपिटलाइजेशन में कितना पैसा लगा है –

देखिए इसमें 69.48 परसेंट निवेश लार्ज कैप स्टॉक में है, 16.16 परसेंट निवेश मिड कैप में और 11.73 परसेंट स्मॉल कैप में। यहां तो फिर भी स्मॉल और मिडकैप में 16 और 11 परसेंट निवेश है। कई मल्टी कैप फंड में तो इसका परसेंटेज बहुत कम होता है। बस इसी से सेबी को आपत्ति थी और इसलिए मल्टीकैप से जुड़ा नया नियम लाया गया।

अगे बढ़ते हैं, क्योंकि मल्टीकैप फंड में अलग अलग तरीके के मार्केट कैपिटलाइजेशन वाली कंपनियां होती है इसलिए आम तौर पर AMC इस तरह के फंड को S&P BSE 500 इंडेक्स या NSE 500 इंडेक्स के साथ बेंचमार्क करती हैं। यह ऐसे इंडेक्स हैं जिनमें बड़ी मार्केट कैपिटलाइजेशन वाली देश की 500 कंपनियां होती हैं।

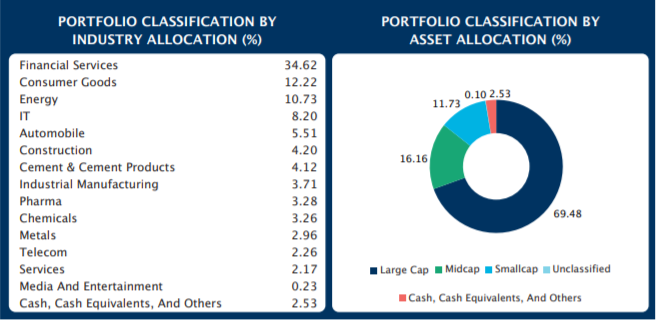

मल्टीकैप फंड में अलग-अलग तरह के मार्केट कैपिटलाइजेशन वाली कंपनियां होती हैं इसलिए यहां पर रिटर्न की उम्मीद भी थोड़ी ज्यादा होती है और क्योंकि रिटर्न की उम्मीद ज्यादा होती है इसलिए यहां पर रिस्क ज्यादा होता है। पिछले 10 साल में मल्टीकैप फंड ने किस तरह का रिटर्न दिया है देखिए –

जैसा कि आप देख सकते हैं कि औसतन 10% से 11% तक का रिटर्न मिला है। सबसे कम रिटर्न 7.36% और सबसे ज्यादा रिटर्न 16% दिख रहा है।

यहां पर आपको एक और बात ध्यान में रखनी है, जब आप मल्टीकैप फंड में पैसे लगाते हैं तो आप उस फंड मैनेजर पर रिस्क ले रहे हैं। मल्टी कैप फंड बहुत सारे अलग-अलग तरीके के स्टॉक्स में पैसे लगाता है इसलिए यहां पर फंड का रिटर्न इस बात पर निर्भर करता है कि फंड मैनेजर कैसा है और वह कैसा काम करता है।

वैसे व्यक्तिगत तौर पर मेरी राय यह है कि अगर आप म्यूचल फंड में नए हैं और आपको यह नहीं पता कि कहां से शुरुआत करनी चाहिए तो सबसे अच्छा तरीका यह होगा कि आप मल्टीकैप फंड से शुरुआत करें। इस तरीके से आपको हर तरीके के कैपिटलाइजेशन वाले फंड का फायदा मिल जाता है।

10.2 – फोकस्ड फंड

अब तक हमने कई अलग अलग तरीके की इक्विटी कैटेगरी के फंड पर नजर डाली है। आपने यह भी देख लिया है कि फंड की फैक्ट शीट क्या होती है और उनके पोर्टफोलियो को भी देखा है। ध्यान दें कि इन सब के पोर्टफोलियो में कितने स्टॉक हैं। आपको सब का पोर्टफोलियो काफी बड़ा दिखेगा। आमतौर पर एक बड़े इक्विटी फंड में 60 से 70 स्टॉक होते हैं।

यह माना जाता है कि स्टॉक की संख्या जितनी ज्यादा होगी आपका रिस्क उतना ही कम होगा (और रिटर्न भी)।

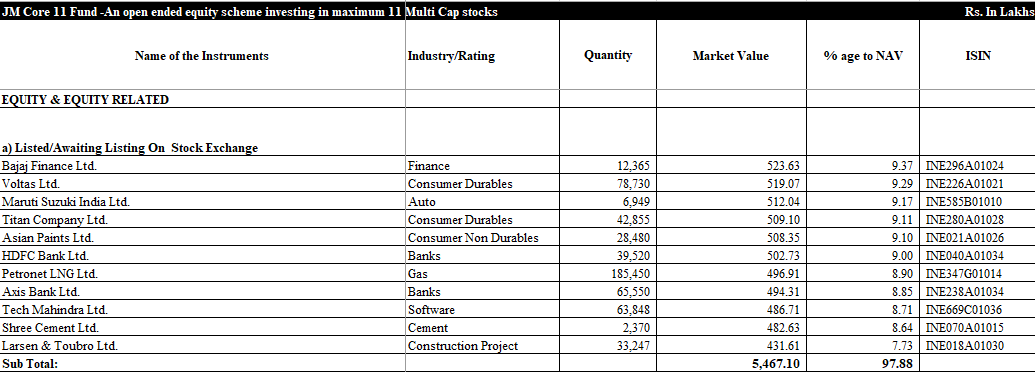

इसीलिए फोकस्ड फंड दूसरी तरह से काम करते हैं। उनके पोर्टफोलियो में आमतौर पर 30 से अधिक स्टॉक नहीं होते हैं। इसलिए उनके फंड का फोकस ज्यादा अच्छा होता है। क्योंकि पोर्टफोलियो में कम स्टॉक लिए जाने होते हैं इसलिए हर स्टॉक को अच्छे से जांचा परखा जाता है और तभी उसे पोर्टफोलियो में शामिल किया जाता है। निवेश की दुनिया में इसे कहा जाता है हाई कनविक्शन (High Conviction) यानी ज्यादा भरोसे वाला निवेश। फोकस्ड फंड में औसतन 25 स्टॉक होते हैं। JM फाइनेंसियल का फोकस्ड फंड शायद अकेला है जिसमें सिर्फ 11 स्टॉक हैं। उन लोगों ने इसे कोर 11 का नाम दिया है। देखते हैं उनका पोर्टफोलियो कैसा है.

स्टॉक्स की संख्या कम होने की वजह से फोकस्ड फंड में दूसरे इक्विटी फंड के मुकाबले रिस्क और रिटर्न दोनों बदल जाता है। यहां पर रिस्क भी ज्यादा होता है और ज्यादा रिटर्न की भी संभावना होती है।

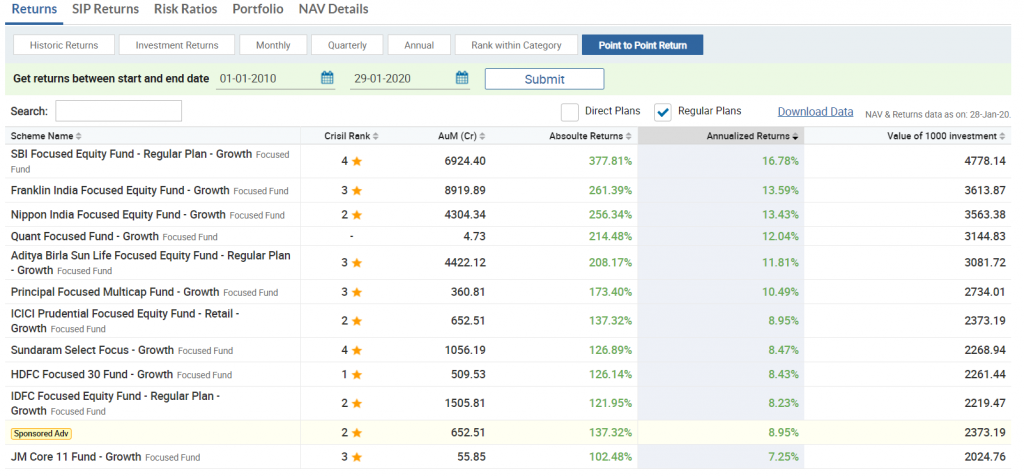

एक नजर डालिए फोकस्ड म्यूचुअल फंड के रिटर्न पर –

आप देख सकते हैं कि 10 साल में यहां पर रिटर्न 7.25% से 16.75% तक रहा है। इससे आपको इसके रिस्क प्रोफाइल का अंदाजा मिल सकता है।

मेरा मानना है कि जो लोग पोर्टफोलियो मैनेजमेंट सर्विसेज (PMS) का इस्तेमाल नहीं कर पाते हैं (क्योंकि उनके पास उतने पैसे नहीं होते) उनके लिए कम पैसों में और कम खर्च पर पोर्टफोलियो मैनेजमेंट सर्विस पाने का सबसे अच्छा तरीका फोकस्ड फंड ही होता है।

लेकिन मुझे यह भी लगता है कि फोकस्ड फंड सबके लिए नहीं होता और खासकर वह लोग जो अभी अपनी म्यूचुअल फंड निवेश के सफर को शुरू कर रहे हैं उनके लिए तो नहीं ही होता। मैं ऐसा इसलिए कह रहा हूं क्योंकि फोकस्ड फंड में काफी ज्यादा उठापटक होती है और दूसरे इक्विटी फंड के मुकाबले ज्यादा उतार-चढ़ाव देखने को मिलता है। इसलिए यह जरूरी है कि पहले आप चीजों को समझ लें, इस निवेश में कितना उतार-चढ़ाव हो सकता है यह जान लें, तभी इस तरह के फंड में निवेश करें। अगर आपने सीधे फोकस्ड फंड शुरुआत की तो मुझे लगता है कि यह अनुभव आपके लिए काफी डराने वाला भी हो सकता है। जब आप कुछ समय निवेश करते हुए गुजार लें तो फिर अपने पोर्टफोलियो में एक फोकस्ड फंड को जोड़ना अच्छा तरीका हो सकता है।

10.3 – डिविडेंड यील्ड फंड

इस तरह के फंड का नाम आपको गलत संदेश दे सकता है। जैसे ही किसी इंसान को डिविडेंड यील्ड फंड का नाम दिखाई देता है उसको यह लगता है कि यह फंड लगातार डिविडेंड देगा। लेकिन यह सच नहीं है। डिविडेंड यील्ड फंड में निवेशकों को लगातार डिविडेंड देने का कोई शर्त नहीं है।

तो फिर आप पूछ सकते हैं कि इसका नाम डिविडेंड यील्ड फंड क्यों होता है। वास्तव में यह नाम इस फंड के स्ट्रैटेजी को बताता है। इस तरह के फंड ऐसी कंपनियों में निवेश करते है जो लगातार डिविडेंड देती हैं।

डिविडेंड यील्ड = साल में दिया गया डिविडेंड/ स्टॉक की कीमत

Dividend yield = Dividend paid during the year/ stock price

उदाहरण के तौर पर अगर इंफोसिस ₹780 प्रति शेयर भाव पर बिक रहा है और वह हर शेयर पर ₹22 का हर साल डिविडेंड देता है तो इंफोसिस का डिविडेंड यील्ड हुआ

= 22 / 780

= 2.8%

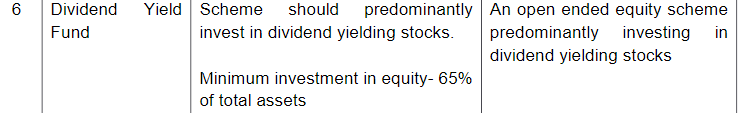

जरा देखिए कि सेबी ने इस तरह की कैटेगरी के लिए क्या परिभाषा दी है

जैसा कि आप देख सकते हैं कि ऐसे फंड ज्यादातर यानी 65% निवेश ऐसी कंपनियों में करते हैं जिनका डिविडेंड यील्ड अच्छा है। इसके दो पहलू हैं –

- फंड अपनी 65% पूंजी को अच्छे डिविडेंड यील्ड वाले स्टॉक में निवेश करता है और बचे हुए 35% को को अन्य निवेश में लगाता है। इसका मतलब यह है कि 35% हिस्सा डिविडेंड ना देने वाली कंपनियों में भी लगाया जा सकता है।

- अपने नाम के हिसाब से इस तरह के फंड को अच्छा डिविडेंड देने वाली कंपनियों में निवेश करना चाहिए। तो इसलिए यह जरूरी है कि यह तय किया जाए कि अच्छे डिविडेंड या ऊंचे डिविडेंड का मतलब क्या होता है, लेकिन इसकी कोई परिभाषा नहीं है। इसलिए यहां पर स्टॉक के चुनाव में काफी असमानता दिखाई देती है। उदाहरण के तौर पर एक फंड मैनेजर यह मान सकता है कि 0.75% से ज्यादा डिविडेंड यील्ड देने वाली कंपनी हाई डिविडेंड यील्ड कंपनियां है जबकि दूसरा फंड मैनेजर इसे इंडेक्स के डिविडेंड यील्ड से बेंचमार्क कर सकता है।

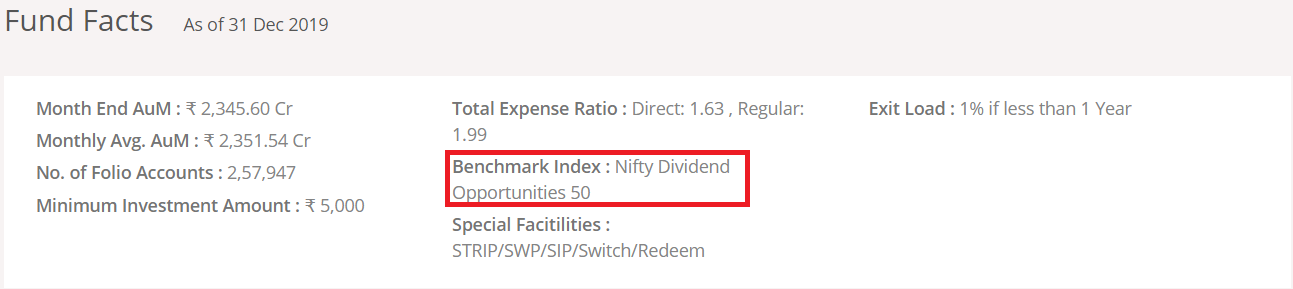

उदाहरण के तौर पर नजर डालिए UTI डिविडेंड यील्ड फंड पर नजर डालिए –

UTI ने अपने फंड को Nifty डिविडेंड अपॉर्चुनिटी 50 इंडेक्स से बेंचमार्क किया है। इस फंड के पोर्टफोलियो में ऐसी कंपनियां हैं जो नामी हैं और लगातार अच्छा डिविडेंड देती रही है –

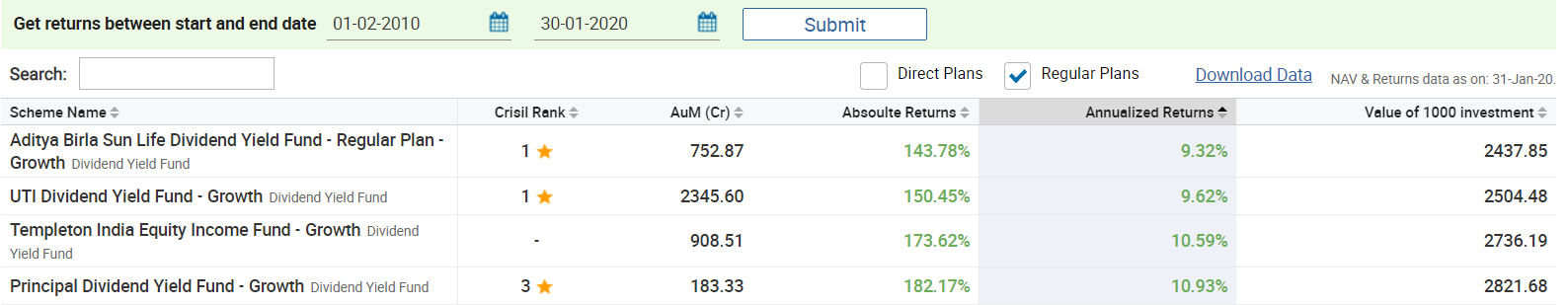

पिछले 10 साल में डिविडेंड यील्ड फंड का प्रदर्शन कैसा रहा है इस पर नजर डालिए –

जैसा कि आप देख सकते हैं इनका प्रदर्शन ठीक-ठाक दिखाई दे रहा है।

वैसे व्यक्तिगत तौर पर मैं डिविडेंड यील्ड फंड का बहुत ज्यादा प्रशंसक नहीं हूं। मैं इनके मुकाबले ग्रोथ वाले स्टॉक्स में ज्यादा रिस्क लेने को तैयार हूं। वैसे, इस तरह के फंड में निवेश करना है या नहीं करना है इसका फैसला इस बात पर निर्भर करता है कि आपके पोर्टफोलियो या निवेश का लक्ष्य क्या है।

10.4 – ELSS फंड

इक्विटी लिंक्ड सेविंग स्कीम यानी ELSS फंड एक खास कैटेगरी के फंड होते हैं जिनमें निवेश पर सरकार की तरफ से टैक्स में छूट दी गई है। इस तरह के फंड में निवेश करने पर इनकम टैक्स की धारा 80C के तहत आपको टैक्स में छूट मिलती है।

जैसा कि आपको पता होगा कि धारा 80C आपको अपना इनकम टैक्स का बोझ कम करने का मौका देता है। यहां पर आप अपने निवेश को दिखा सकते हैं और उस वित्तीय वर्ष में किए गए निवेश पर टैक्स छूट पा सकते हैं और टैक्स बोझ कम कर सकते हैं। लेकिन आपको 1,50,000 रुपए तक के निवेश पर ही छूट मिलती है।

उदाहरण के तौर पर अगर आपके की पूरी साल की आमदनी 12,00,000 रुपए है और आप ₹1,50,000 तक का निवेश धारा 80C के तहत अलग-अलग विकल्पों में करते हैं तो टैक्स के लिए आपकी आमदनी को सिर्फ ₹10,50,000 माना जाएगा।

इनकम टैक्स धारा 80C में बहुत तरह के निवेश पर छूट मिलती है और उनमें से ELSS म्युचुअल फंड एक है। आप चाहें तो अपनी 1,50,000 रुपए की छूट की पूरी रकम ELSS फंड में निवेश कर सकते हैं। या चाहें तो इस निवेश के अलग-अलग विकल्पों में – जैसे जीवन बीमा यानी लाइफ इंश्योरेंस, पब्लिक प्रोविडेंट फंड (PPF), 5 साल वाली एफडी (FD), सुकन्या समृद्धि योजना जैसी अलग-अलग योजनाओं में भी बांट सकते हैं।

आप इस इस छूट का इस्तेमाल कैसे करना चाहते हैं यह आपकी फाइनेंशियल प्लानिंग की स्ट्रैटेजी पर निर्भर करेगा। हम आगे जाते हुए मॉड्यूल में इस पर और चर्चा करेंगे।

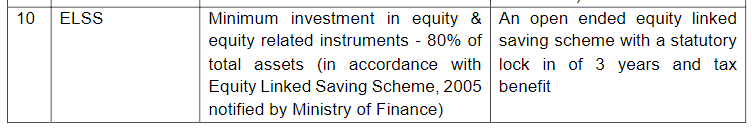

सेबी ने ELSS फंड की परिभाषा क्या दी है उस पर नजर डालते हैं –

यहां पर 2 खास बातें हैं जिन पर आप को ध्यान देना चाहिए –

- ELSS फंड में 3 साल का लॉक इन होता है। मुझे लगता है कि सरकार ने यह इसलिए किया है ताकि आप में लंबे समय के निवेश की आदत बन सके।

- ELSS फंड को अपनी कुल रकम का 80% इक्विटी या इस से जुड़े हुए इंस्ट्रूमेंट में निवेश करना होता है। हालांकि इस बात पर कोई रोक-टोक नहीं है कि वह किस तरह के मार्केट कैपिटलाइजेशन वाले स्टॉक में निवेश करते हैं।

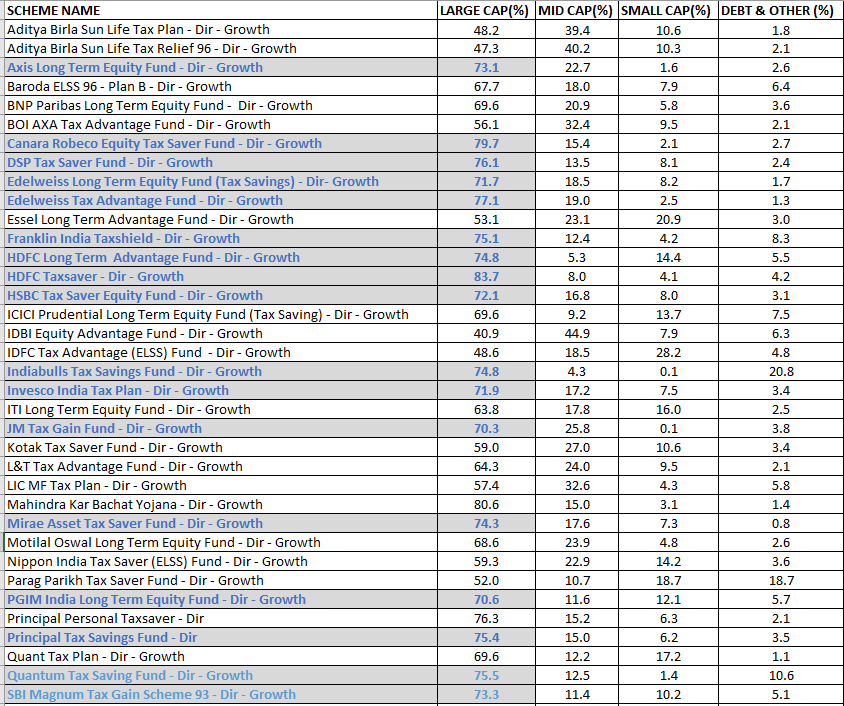

बहुत सारे लोग यह मान लेते हैं कि ELSS फंड एक तरह से लार्ज कैप फंड होते हैं। लेकिन यह पूरी तरीके से सच नहीं है। ELSS म्युचुअल फंड को आप एक मल्टीकैप फंड की तरह देख सकते हैं। इसको अच्छे से समझने के लिए नीचे इस चित्र पर नजर डालिए

यह देश के 40 बड़े ELSS फंड की लिस्ट है और आप देख सकते हैं कि 23 बड़े ELSS फंड ने 70% से कम लार्ज कैप स्टॉक में निवेश किया है। जबकि 17 फंड ने 70% से ज्यादा निवेश लार्ज कैप स्टॉक्स में किया है। IDFC टैक्स एडवांटेज फंड जैसे कुछ फंड ने बहुत सारे अलग-अलग मार्केट कैपिटलाइजेशन के स्टॉक्स का मिश्रण बनाया है जो कि इसे एक अच्छा मल्टीकैप फंड जैसा बनाता है।

जब आप ELSS फंड को चुनते हैं तो यह फैसला इस बात पर निर्भर करना चाहिए कि आपका पोर्टफोलियो कैसा है। उदाहरण के तौर पर अगर आपने पहले से किसी लार्ज कैप फंड में निवेश कर रखा है और आप फिर से किसी HDFC टैक्स सेवर जैसे फंड में निवेश कर रहे हैं तो फिर आप दोबारा लार्ज कैप में निवेश करने जा रहे हैं क्योंकि HDFC टैक्स सेवर ने 83% निवेश लार्ज कैप स्टॉक्स में किया हुआ है।

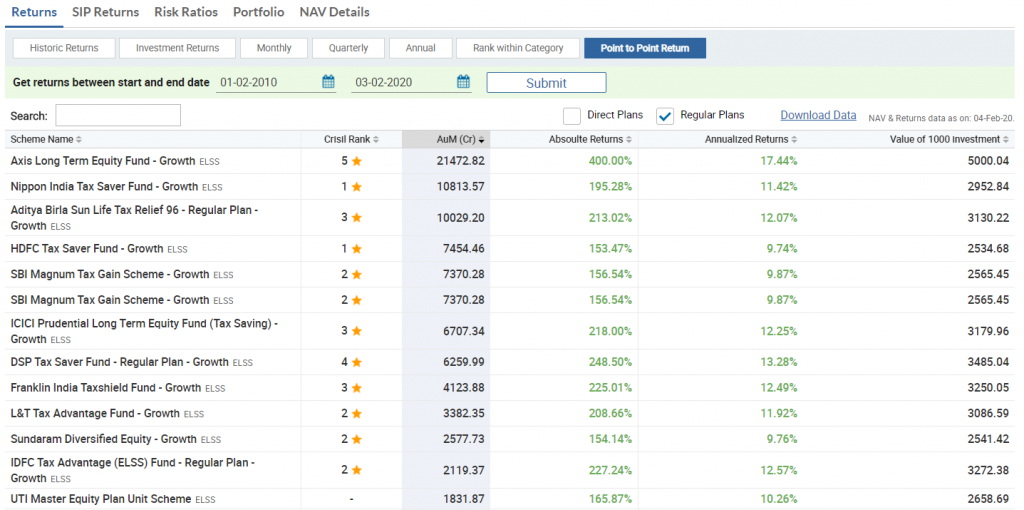

पिछले 10 साल में ELSS फंड ने किस तरह का रिटर्न दिया है देखिए –

यहां दिखाए गए फंड AUM के मामले में देश के सबसे बड़े फंड में से हैं। इन का रिटर्न करीब 11 से 12% के बीच में रहा है जो कि वैसा ही है जैसा मल्टीकैप फंड का रिटर्न होता है।

मुझे लगता है कि अब तक के 2 अध्यायों में मैंने आपको इक्विटी म्यूचुअल फंड के बारे में जानकारी दे दी है। अब आपको आगे डेट (debt) फंड की तरफ बढ़ना चाहिए। आगे डेट (debt) फंड में आने वाली अलग अलग सब कैटेगरी के बारे में भी हमें चर्चा करनी होगी। एक बार वो चर्चा पूरी हो जाए तब हम यह जानने की कोशिश करेंगे कि मैं फंड का चुनाव कैसे करना चाहिए और म्यूचुअल फंड का पोर्टफोलियो कैसे बनाया जाता है।

इस अध्याय की मुख्य बातें

- मल्टीकैप फंड के नियम बदल गए हैं। अब मल्टीकैप फंड में फंड मैनेजर को कम से कम 25 परसेंट निवेश लार्ज कैप, 25 परसेंट निवेश मिडकैप और 25 परसेंट निवेश स्मॉल कैप में करना ज़रूरी है

- फोकस्ड फंड के पोर्टफोलियो में 30 से ज्यादा स्टॉक नहीं होते। यह हाई कनविक्शन वाले यानी ज्यादा भरोसे वाले निवेश होते हैं जिनको लेकर फंड मैनेजर को काफी ज्यादा भरोसा होता है।

- फोकस्ड फंड में रिस्क और रिटर्न दोनों ही दूसरे इक्विटी फंड के मुकाबले ज्यादा होते हैं

- डिविडेंड यील्ड फंड का मतलब यह नहीं होता कि आपको निवेशक के तौर पर लगातार डिविडेंड मिलता रहेगा।

- डिविडेंड यील्ड फंड में मुख्य तौर पर ऐसे स्टॉक में निवेश किया जाता है जिनका डिविडेंड यील्ड ज्यादा होता है

- ELSS फंड टैक्स सेविंग फंड होते हैं जिनमें निवेश पर इनकम टैक्स की धारा 80C के तहत छूट मिलती है

- इस तरह के फंड में ₹1,50,000 तक के निवेश पर 80C के तहत छूट मिलती है

Can you explain what does mean value or contract fund and sector fund

Thank you for quality learning..💐

Sector fund = A fund that invests in a specific industry like Auto, pharma, manufacturing, IT etc

Contract fund = I;m not sure. Can you share the name of a specific fund so that I get more context?

Thanks Sir, for your continuous effort for teaching us.

We have learnt a lot from your lessons.

Ab tak lagta tha ki hum Mutual Fund ke baare me jaante hai, but after reading this, now i can say that, i know mutual fund a little bit.

thanks a lot…

Happy learning 🙂