5.1 – खर्च की जानकारी

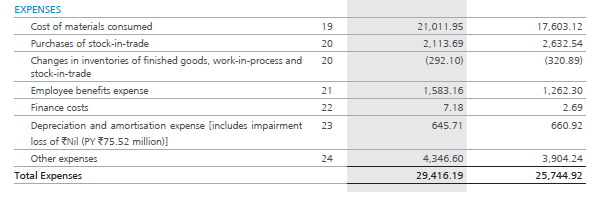

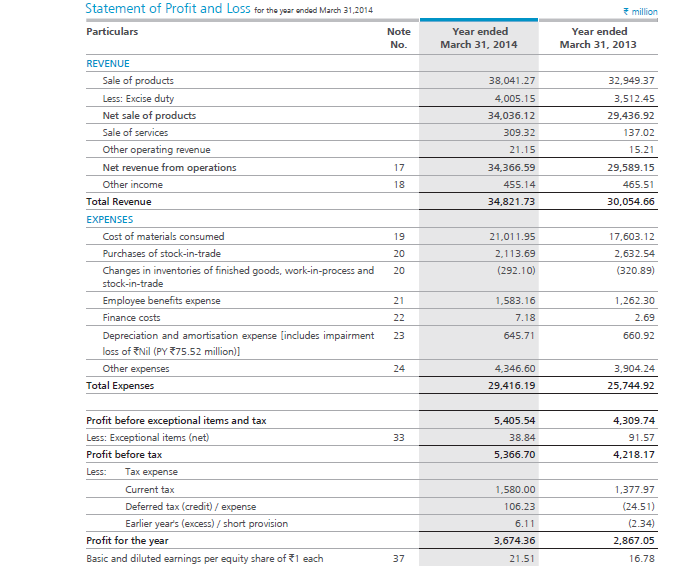

पिछले अध्याय में हमने कंपनी की आमदनी के बारे में जाना था। इस अध्याय में हम P&L स्टेटमेंट में कंपनी के खर्चों और उससे जुड़े नोट्स के बारे में जानेंगे। आमतौर पर कंपनी के अलग-अलग काम पर किए ग्ए खर्चों को अलग-अलग हिस्सों में बांटा जाता है – या तो खर्चों की प्रवृत्ति के हिसाब से या फिर कॉस्ट ऑफ सेल्स मेथड (cost of sales method) के हिसाब से। कंपनी के हर खर्च का लेखाजोखा प्रॉफिट और लॉस स्टेटमेंट में या फिर नोट्स में दिया जाना चाहिए। आप नीचे देख सकते हैं हर खर्चे के आगे यानी लाइन आइटम के सामने एक नोट जुड़ा हुआ है। P&L के खर्च वाले हिस्से में पहला लाइन आइटम है कॉस्ट ऑफ मेटेरियल कंज्यूमड (Cost of materials consumed) यानी उस कच्चे माल पर हुआ खर्च जो कंपनी ने अपना मुख उत्पाद बनाने के लिए खरीदा है। आप देख सकते हैं कि कंपनी का सबसे बड़ा खर्च यही है। FY14 के लिए यह खर्च 2101 करोड़ रूपये है जबकि FY13 के लिए यह खर्च 1760 करोड़ रूपये का था। इसके बारे में विस्तार से जानकारी नोट नंबर 19 में दी गई है।

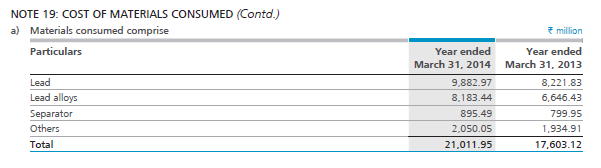

P&L के खर्च वाले हिस्से में पहला लाइन आइटम है कॉस्ट ऑफ मेटेरियल कंज्यूमड (Cost of materials consumed) यानी उस कच्चे माल पर हुआ खर्च जो कंपनी ने अपना मुख उत्पाद बनाने के लिए खरीदा है। आप देख सकते हैं कि कंपनी का सबसे बड़ा खर्च यही है। FY14 के लिए यह खर्च 2101 करोड़ रूपये है जबकि FY13 के लिए यह खर्च 1760 करोड़ रूपये का था। इसके बारे में विस्तार से जानकारी नोट नंबर 19 में दी गई है।

आप देख सकते हैं कि नोट 19 में कच्चे माल की खपत के बारे में जानकारी दी गयी है कंपनी ने लेड, लेड एलॉय, सेपरेटर (Lead, Lead alloys, Separators) और दूसरी चीजों का इस्तेमाल किया जिसका खर्च 2101 करोड़ रूपये था।

अगले दो आइटम हैं- परचेजेज़ ऑफ स्टॉक इन ट्रेड (Purchases of Stock in Trade) और चेंज इन इन्वेंटरी आफ फिनिश्ड गुड्स, वर्क इन प्रोसेस एंड स्टॉक इन ट्रेड (Change in Inventories of finished goods , work–in-process & stock–in-trade)। इन दोनों के बारे में जानकारी नोट 20 में विस्तार से दी गयी है।

कंपनी अपने कारोबार को चलाने के लिए जो भी बना हुआ सामान या तैयार माल खरीदती है उसको परचेजेज़ ऑफ स्टॉक इन ट्रेड कहते हैं। इस पर कंपनी ने 211 करोड़ रूपये खर्च किए। आगे हम इसे विस्तार से समझेंगे।

कंपनी ने जो माल इस साल बेचा, लेकिन जिसका उत्पादन पिछले साल में हुआ था, ऐसे माल को बनाने में हुए खर्च को चेंज इन इन्वेंटरी ऑफ फिनिश्ड गुड्स कहा जाता है। FY14 में खर्च 29.2 करोड़ रुपये का था।

अगर यह आंकड़ा (-) में यानी नेगेटिव में देख रहा है तो इसका मतलब यह है कि FY14 में कंपनी ने जितनी बैटरियां बेची उससे ज्यादा बैटरियां बनाईं। बिक्री और बिक्री पर होने वाले खर्च के अनुपात को दिखाने के लिए कंपनी मौजूदा साल के खर्च में से वह खर्च घटा देती है (क्योंकि उसे पिछले साल बनाया गया है)। बाद में कंपनी जब उस माल को बेच देगी तो उसके खर्चे को दिखाया जाएगा। जब भी कभी इस खर्च को P&L में जोड़ा जाता है ( माल के बिकने के बाद) तो इस खर्च को परचेजेज़ ऑफ स्टॉक इन ट्रेड (Purchases of Stock in Trade) के लाइन आइटम के तौर पर दिखाया जाता है।

यहां नोट 20 में दोनों लाइन आइटम के बारे में विस्तार से बताया गया है।

ऊपर दी गई जानकारी बहुत साफ है और इसको समझना बहुत आसान है। इसीलिए यहां इसके और विस्तार में जाने की जरूरत नहीं है, यहां बस यह जानना जरूरी है कि कुल खर्च कितना है। फाइनेंशियल मॉडलिंग के मॉड्यूल में जा कर इसके बारे में और विस्तार से जानेंगे।

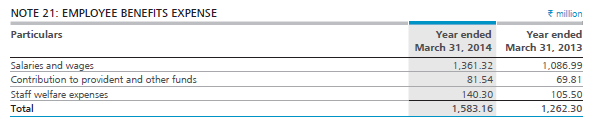

कंपनी के खर्च में अगला लाइन आइटम है – एमप्लॉई बेनिफिट एक्सपेंस (Employee Benefit Expense) यानी कर्मचारियों की सुविधाओं पर होने वाला खर्च। कंपनी ने अपने कर्मचारियों के वेतन, उनके प्रोविडेंट फंड और इस तरह के दूसरे खर्चों को यहां दिखाया गया है। यहां यह खर्च 158 करोड़ रूपये का था। इस पर विस्तार से नोट 21 में चर्चा की गई है।

आपको लग रहा होगा कि 3482 करोड़ रूपये कमाने वाली कंपनी अपने कर्मचारियों पर सिर्फ 158 करोड़ रूपये ही खर्च करती है यानी सिर्फ 4.5%। दुर्भाग्यवश देश की तमाम कंपनियों में यही हाल है।

अगला लाइन आइटम है फाइनेंस कॉस्ट/फाइनेंस चार्जेस/ बौरोइंग कॉस्ट (Finance Cost / Finance Charges/ Borrowing Costs) का । कंपनी जब कर्ज लेती है तो उसके ब्याज और उससे जुड़े दूसरे खर्चों को यहां दिखाया जाता है। FY14 में कंपनी का यह खर्च 0.7 करोड़ रूपये था। कंपनी के कर्ज और उससे जुड़ी दूसरी चीजों के बारे में हम उस अध्याय में बात करेंगे जहां पर हम बैलेंस शीट पर चर्चा कर रहे होंगे।

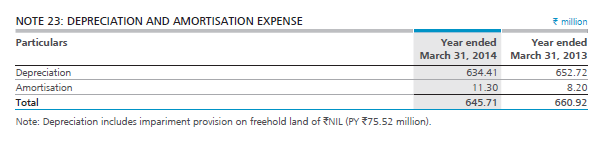

अगला लाइन आइटम है – डेप्रिसिएशन और अमॉरटाइजेशन (Depreciation and Amortization) का। कंपनी ने इस पर 64.5 करोड़ रूपये खर्च किए। इसे ठीक से समझने के लिए हमें टैंजिबल और इनटैंजिबल एसेट (Tangible and intangible assets) के बारे में जानना होगा।

कोई भी ऐसी संपत्ति जो भौतिक तौर पर मौजूद हो और जिसकी कीमत को कंपनी की कुल संपत्ति में जोड़ा जा सके उसे टैंजिबल एसेट यानी भौतिक परिसंपत्ति कहते हैं। जैसे लैपटॉप, प्रिंटर, कार, मशीनें, बिल्डिंग और फैक्ट्री आदि टैंजिबल एसेट हैं।

ऐसी संपत्ति जो भौतिक तौर पर न दिखाई दे लेकिन उसकी कीमत कंपनी की कुल संपत्ति में जोड़ी जा सके उसे इनटैंजिबल एसेट कहते हैं। जैसे कंपनी की ब्रांड वैल्यू, ट्रेडमार्क, कॉपीराइट, पेटेंट, ग्राहकों की लिस्ट, फ्रेंचाइजी आदि इनटैंजिबल एसेट के उदाहरण हैं।

किसी भी एसेट की सबसे खास बात यह होती है कि उपयोग की समय अवधि बढ़ने के साथ-साथ वह एसेट डेप्रिशिएट होता है। हर एसेट के उपयोग की समय अवधि निश्चित होती है। जैसे किसी लैपटॉप के लिए ये अवधि 4 साल हो सकती है। किसी एसेट का उपयोगी समय वह होता है जब तक वह एसेट कंपनी के लिए मूल्यवान हो। इसको एक उदाहरण से समझते हैं।

स्टॉक ब्रोकिंग फर्म ज़ेरोधा ने कुल ₹100000 की कमाई की। लेकिन इसी दौरान कंपनी ने एक बड़ा कंप्यूटर सर्वर खरीदने के लिए ₹65000 खर्च कर दिए। इस कंप्यूटर सर्वर का उपयोगी समय 5 साल माना जाता है। अब आप अगर ज़ेरोधा के आंकड़ों पर नजर डालेंगे तो आपको दिखेगा की कंपनी ने ₹100000 कमाए और दूसरी तरफ ₹65000 खर्च कर दिए। इस तरह कंपनी के पास सिर्फ ₹35000 की कमाई रह गयी। लेकिन ये आंकड़े सही तस्वीर नहीं बता रहे हैं।

याद रखिए कि यह एसेट (कम्प्यूटर सर्वर) भले ही इस साल खरीदा गया हो, लेकिन इसका उपयोगी समय अगले 5 साल तक का है। इसलिए यह जरूरी है कि इसकी कीमत को अगले 5 साल तक में बांट दिया जाए यानी कंपनी एक बार बड़ा खर्चा दिखाने के बजाय 5 साल तक छोटे-छोटे खर्च के तौर पर इस खर्च को दिखा सकती है।

इस तरह से ₹65000 को 5 साल में में बांटा जाएगा और फिर 65000 /5 = ₹13000 हर साल डिप्रेशिएट होंगे। इस डिप्रेशिएशन को दिखाने के बाद अब ज़ेरोधा की कमाई होगी ₹100000 – ₹13000 = ₹87000

इसी तरीके से इनटैंजिबल एसेट की कीमत को भी आंका जाता है, लेकिन वहां पर इस तरीके को डेप्रिसिएशन नहीं बल्कि अमॉरटाइजेशन कहते हैं।

अब यहां पर एक बहुत ही जरूरी बात है जिसे आप को समझना चाहिए। ज़ेरोधा ने अपने सर्वर को 5 साल तक के लिए डेप्रेशिएट कर दिया और कीमत को 5 साल तक बांट तो दिया, लेकिन वास्तव में कंपनी ने तो ₹65000 खर्च किए। अब खर्च का यह आंकड़ा P&L में कहां दिखाई देगा? एक फंडामेंटल एनालिस्ट के तौर पर हमें इसका पता कैसे चलेगा कि कंपनी के पैसे कहां गए? इसके लिए आपको कैश फ्लो स्टेटमेंट पर नजर डालनी होगी। इसको हम आगे के अध्याय में समझेंगे। अभी नोट 23 पर नजर डालिए जहां डेप्रिसिएशन को दिखाया गया है।

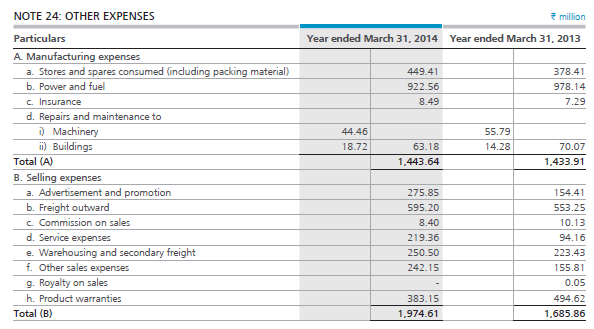

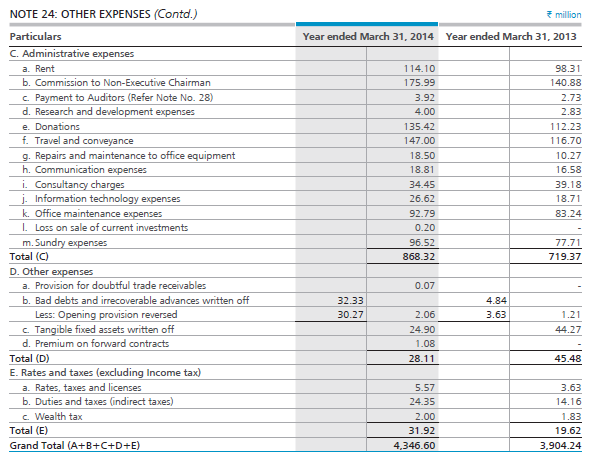

P&L के खर्च वाले हिस्से में अंतिम लाइन आइटम है -अन्य एक्सपेंसेस (Other Expenses) यानी अन्य खर्च का, जो कि 434.6 करोड़ है। यह एक बहुत बड़ी रकम है इसलिए इसको विस्तार से देखना जरूरी है।

इस नोट से यह साफ है कि अदर एक्सपेंस में उत्पादन, बिक्री, प्रशासनिक और दूसरे खर्चे शामिल हैं। उदाहरण के तौर पर यहां नाम देख सकते हैं कि अमारा राजा बैटरीज ने 27.5 करोड़ रूपये विज्ञापन और प्रमोशन पर खर्च किए हैं।

इन सब को जोड़ेंगे तो आपको दिखेगा कि अमारा राजा बैटरी के P&L में खर्च के तरफ कुल 2941.6 करोड़ रूपये का खर्च है।

5.2 टैक्स के पहले मुनाफा (प्रॉफिट बिफोर टैक्स-Profit before tax)

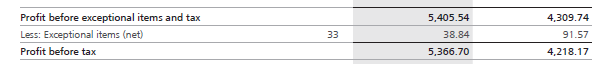

जब कमाई में से खर्चे निकाल दिए जाते हैं लेकिन टैक्स और ब्याज की देनदारी उसमें शामिल होती है यानी यह दोनों अदा नहीं किए गए होते हैं, तो इस मुनाफे को प्रॉफिट बिफोर टैक्स कहते हैं। ऊपर दिए गए P&L स्टेटमेंट को देखने पर हमें दिखेगा कि ARBL ने अपने PBT यानी प्रॉफिट बिफोर टैक्स और एक्सेप्शनल आइटम (Profit before tax and Exceptional item numbers) के आंकड़े दिए हैं।

सरल भाषा में कंपनी का PBT यानी प्रॉफिट बिफोर टैक्स है:

PBT यानी प्रॉफिट बिफोर टैक्स = कुल आमदनी – कुल ऑपरेटिंग खर्च

= 3482 – 2941.6

= Rs 540.5 करोड़

लेकिन यहां पर एक एक्स्ट्रा ऑर्डिनरी/एक्सेप्शनल आइटम (Extraordinary item/Exceptional item) दिख रहा है जो कि 3.8 करोड़ रूपये का है जिसे इस रकम में से घटाया जाएगा। ऐसे खर्च वह होते हैं जो एक बार किसी खास वजह से किए जाते हैं और कंपनी मानती है कि यह खर्चे अगली बार या बार-बार नहीं होंगे। इसीलिए इनको P&L में अलग से दिखाया जाता है।

इसलिए अब नया PBT यानी प्रॉफिट बिफोर टैक्स है

540.5 – 3.88

= Rs 536.6 करोड़

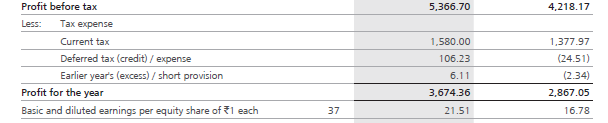

नीचे के चित्र में ARBL के P&L में कंपनी का की PBT दिखाया गया है:

5.3 टैक्स के बाद कुल मुनाफा (नेट प्रॉफिट ऑफ्टर टैक्स-Net Profit after Tax)

कंपनी की कुल कमाई में से टैक्स भी घटा देने के बाद जो रकम सामने आती है उसे कंपनी का ऑपरेटिंग प्रॉफिट (Operating profit ) या नेट ऑपरेटिंग प्रॉफिट आफ्टर टैक्स कहते हैं। यह किसी भी P&L स्टेटमेंट का अंतिम हिस्सा होता है। प्रॉफिट आफ्टर टैक्स को ही P&L की बॉटमलाइन (Bottom line) भी कहते हैं।

जैसा कि आप ऊपर के चित्र में देख सकते हैं कि PAT यानी प्रॉफिट आफ्टर टैक्स तक पहुंचने के लिए हमें सभी तरह के टैक्स खर्च को PBT में से निकालना पड़ता है। यहां करेंट टैक्स का मतलब है कॉरपोरेट टैक्स जो इस साल अदा किया जाना है। यह रकम 158 करोड़ रूपये की है। इसके अलावा यहां कंपनी ने दूसरे टैक्स भी बताए हैं। सारे टैक्स मिलाकर कंपनी ने 169.1 करोड़ का टैक्स दिया है। अगर कंपनी के PBT यानी 536.6 करोड़ रूपये में से कंपनी का 169.2 करोड़ का टैक्स घटा दिया जाए तो PAT की रकम आती है 367.4 करोड़ रूपये

मतलब कुल PAT = PBT – टैक्स

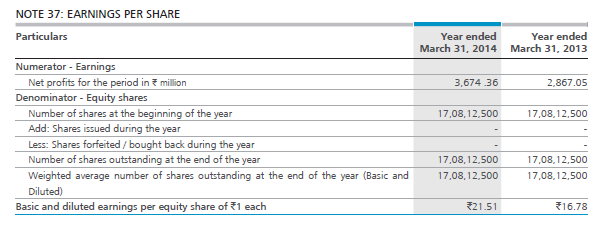

किसी P&L स्टेटमेंट के अंतिम हिस्सा होता है ईपीएस (EPS), जो कि डाइल्यूटेड (Diluted) और बेसिक दोनों तरीकों से दिखाया जाता है। किसी कंपनी के वित्तीय विश्लेषण के लिए सबसे ज्यादा EPS का इस्तेमाल होता है। EPS देख कर पता चलता है कि कंपनी के डायरेक्टर और मैनेजर कंपनी को कैसे चला रहे हैं। EPS का अर्थ होता है कि कंपनी के मैनेजमेंट ने कंपनी के हर शेयर पर कितने पैसे कमा कर दिए हैं। आप देख सकते हैं कि ARBL के मैनेजमेंट ने हर शेयर पर 21 कमा कर दिए हैं। इसकी गणना नीचे पर चार्ट में दिख रही है।

कंपनी ने यहां बताया है कि उसके पास 17,08,12,500 शेयर हैं। इस संख्या को अगर PAT की संख्या से विभाजित किया जाए तो हमें EPS की संख्या मिलती है।

इस उदाहरण में

367.4 करोड़ को विभाजित किया जाएगा 17,08,12,500 से जिस से आएगा 21.5 रूपये प्रति शेयर

5.4 – निष्कर्ष

अब हम एक बार P&L स्टेटमेंट को पूरी तरीके से एक नजर में देखते हैं।

उम्मीद है कि अब आपको यह स्टेटमेंट ज्यादा आसानी से समझ में आ रहा होगा। याद रखिए कि हर लाइन आइटम के साथ एक नोट जुड़ा हुआ है। आप उस लाइन आइटम को विस्तार से देखने के लिए उस नोट का इस्तेमाल कर सकते हैं। वैसे बाजार के फैसलों में इस्तेमाल के लिए आपको इन आंकड़े की एनालिसिस यानी विश्लेषण अभी भी करनी होगी। ये कैसे करें इसे हम तब समझेंगे जब हम फाइनेंशियल रेश्यो की बात करेंगे। P&L स्टेटमेंट के साथ दो और फाइनेंशियल स्टेटमेंट जुड़े होते हैं- बैलेंस शीट और कैश फ्लो स्टेटमेंट । आगे हम इनके बारे में चर्चा करेंगे।

इस अध्याय की मुख्य बातें

- P&L में खर्च वाला हिस्सा कंपनी के खर्चों की सारी जानकारी देता है।

- हर खर्च के बारे में विस्तार से जानने के लिए उसके साथ जुड़े हुए नोट को पढ़ा जा सकता है।

- किसी खर्च को छोटे-छोटे हिस्सों में बांटकर कई साल तक P&L में इस्तेमाल करने के लिए डेप्रेशिएशन या अमॉरटाइजेशन के तरीके का इस्तेमाल किया जाता है।

- फाइनेंस कॉस्ट का मतलब होता है कि ब्याज चुकाने के लिए और कर्ज लेने के लिए कंपनी ने कितनी रकम खर्च की है।

- PBT = कुल आमदनी – कुल खर्च – एक्सेप्शनल आइटम

- कुल PAT = PBT – कुल टैक्स

- EPS कंपनी की प्रति शेयर कमाई की क्षमता को बताता है। यहां कमाई का मतलब है PAT और प्रेफर्ड डिविडेंड के बाद की कमाई।

- EPS = PAT/ कुल साधारण आउटस्टैंडिंग शेयर

excellent. sab samajh mein aa gaya . thank you.

Bahut badhiya..jankari. complex statement ko itne saral tareeke se samjhaane ke liye aapka bahut bahut shukriya..

Sir kabhi kabhi share ka price badhta jata hai jabki company koi khas profit nhi karti fir bhi uske share ka price badhta jata hai

यह ओवरआल मार्किट एक्टिविटी और सेंटीमेंट्स की वजह से होता है।

bhut bdiya bhut jyada jankari bdi meri is se thanks to team zarodha and team vasity

Happy learning 🙂

difference between normal and diluted earning per share

Sir yeh jo aapne p.l statement dikhaya hai yeh konse app se dikhaya hai ??

Kite app से.

Thanks for valuable knowledge form UP

क्या हर कंपनी डिविडेंट देती है? और कब देती है क्या वह सेविंग एकाउंट में जमा होता है या डीमेट एकाउंट में?

जी हाँ, डिविडेंड आपके बैंक अकाउंट में क्रेडिट किये जाएंगे।

THE INTELLIGENT INVESTOR and ONE UPON WALL STREET book padhani chahiye ya nahi

Thanks for this most useful topic

आपका धन्यवाद।

Koi mujhe btaenge jaise humne share profit me becha toh kuch tax deduct hoga ki nhi

हमने इसको इसी अध्याय में समझाया है आप कृपया इसको पूरा पढ़ें।

SIR,

mujhe ek prblm aye hai

raw matarials

finished goods

stock in trade, ye tin define word hai , raw materails se finished goods tyar hota hai , tho fir stock in trade kya hota hai ?

NAMSTE MADAM , MUJHE CHANGE IN INVENTORIES OF FINISHIED GOODS,WORK IN PROCESS AND STOCK IN TRADE SAMAJH NAHI PA RAHA HOO , PLEASE KOI EXAMPLE SE IDEA DE DO.

हमने इसको इसी मॉड्यूल में विस्तार से समझाया है कृपया इसको पूरा पढ़ें 🙂

Achcha experience raha Hindi me padhne ka …..Do tin sal pahle ye jab hindi me available nahi tha tab mene English me try kiya tha but due to average control on English language can\’t connect up to mark.

Happy learning, Jatin. 🙂

विस्तार से जानने के लिए नोट्स कहां से मिले आप बता सकते हो please

हमने यहीं पर विस्तार से लिखा है। 🙂

बोहत अच्छा मे बताने के लिए धन्यवाद

EPS IPO KE TIME JO 1SHARE KI KIMAT THI US PAR COUNT HOTA HAI?

जी हाँ.

sir notification mail pe mileage

No, this will not be notified in the mail.

Great job sir wonderful bohat asan bhashame samjh ajatahai esehe hindime sb smjhaya kriye yahe course hindime bhi banadijiye bohat jordar response milega

हम इस पर काम रहे हैं, वह भी जल्द ही उपलब्ध कराया जायेगा।

thanks for giving new knowledge .

Happy Learning 🙂

Good information but need to more clarify about the relationship between share and profite margine of company..how to share increase or decrease when profite ratios. ITC profitable but share decreased

There are few online screeners that you can check for this – Tijori Finance and Screener are two good resources.

Hi Rakesh, हम आपके फीडबैक पर नज़र डालेंगे।

Thanks

Jo dividend share holders ko miltaa hai wo kha s deducte hota hai?

डिविडेंड एक कंपनी द्वारा अपने शेयरधारकों को अपने लाभ का भुगतान किया जाता है, जो आमतौर पर मुनाफे के वितरण के रूप में होता है। जब कोई कंपनी लाभ या अधिशेष अर्जित करती है, तो कंपनी शेयरधारकों को डिविडेंड के रूप में लाभ का अनुपात देती है।

Gazab…

Thanks from BIHAR

Hi भावेश, आपकी सहायता कर पाना हमारा सौभाग्य है। 🙂