6.1 – फ्लैशबैक

रिटायरमेंट समस्या से जुड़े हुए अध्यायों में हमने पर्सनल फाइनेंस के बारे में शुरुआती जानकारी प्राप्त की। अब हमें पता है कि रिटायरमेंट के लिए फंड जमा करने के लिए लंबे समय निवेश (लॉन्ग टर्म इन्वेस्टमेंट) की जरूरत होती है और इसके लिए म्यूचुअल फंड का इस्तेमाल जरूरी है। अगर म्यूचुअल फंड हमारे भविष्य के लिए इतना जरूरी है तो फिर हमें उसके बारे में ज्यादा जानकारी लेनी चाहिए। अब हम यही कोशिश करेंगे कि आप यह जान सके कि म्यूचुअल फंड क्या होता है और उसके बारे में ज्यादा से ज्यादा जानकारी आपको मिल सके। जिन जानकारियों पर हम बात करने वाले हैं वह हैं –

- म्यूचुअल फंड क्या होता है

- म्यूचुअल फंड कौन चलाता है और क्यों चलाता है

- एक निवेशक के नजरिए से म्यूचल फंड से जुड़े कौन से नियम कायदे हैं जिनको आपको जानना चाहिए

- अलग अलग तरीके के म्यूचुअल फंड जैसे इक्विटी (equity), डेट (debt), हाइब्रिड (hybrid), लिक्विड (liquid) म्युचुअल फंड क्या होते हैं

- म्यूचुअल फंड का एनालिसिस कैसे किया जाता है – रिस्क (risk), रिटर्न (return), रेश्यो (ratio), और एक्स्पोज़र (exposure) को कैसे पता किया जाता है

- म्यूचुअल फंड से जुड़े कौन से मुद्दे हैं जिनको आपको जानना चाहिए जैसे म्युचुअल फंड की रैंकिंग, डायरेक्ट (direct) या रेगुलर (regular), ग्रोथ (growth) या डिविडेंड (dividend),

- लंबे समय के लिए किस तरह के रिटर्न और रिस्क की आपको उम्मीद करनी चाहिए

- म्यूचुअल फंड में अपने लक्ष्य या गोल से जुड़े हुए पोर्टफोलियो कैसे बनाए जाते हैं

- म्यूचुअल फंड में निवेश और लेन-देन से जुड़े शब्द जैसे SIP, SWP, STP, CAS स्टेटमेंट, डीमैट (demat), नॉन डीमैट (non demat)

- म्यूचुअल फंड में निवेश को कैसे ट्रैक किया जाता है यानी उस पर नजर कैसे रखी जाती है

- म्यूचुअल फंड में टैक्स कैसे लगता है

जरूरत पड़ने पर इसके अलावा और मुद्दे भी मैं यहां पर जोड़ दूंगा।

आइए सबसे पहले जानते हैं है कि म्यूचुअल फंड होता क्या है।

यहां मैं यह मान के चल रहा हूं कि आपको म्यूचुअल फंड के बारे में कुछ भी नहीं पता है। इसलिए मैं एकदम शुरू से शुरुआत कर रहा हूं। अगर आप जानते हैं कि म्यूचुअल फंड क्या होता है तो आप इस अध्याय को छोड़ सकते हैं।

हम शुरू करें उसके पहले एक व्यक्तिगत कहानी बताता हूं, 2008-09 की बात है –

मुझे नहीं पता कि 2008 में आप में से कितने लोग शेयर बाजार से जुड़े हुए थे, ट्रेडिंग करते थे या निवेश करते थे या किसी और तरीके से जुड़े थे। लेकिन 2008 काफी रोचक साल था और काफी डरावना भी, खासकर उन लोगों के लिए जो दूर से बैठकर शेयर बाजार की घटनाओं को देख रहे थे। लेकिन जो लोग शेयर बाजार से जुड़े थे और उनकी रोजी-रोटी इससे चलती थी उनके लिए यह बहुत बड़े बदलाव का साल था। पूरी की पूरी वित्तीय दुनिया एक तरीके से एक गहरी खाई में गिर गई थी। मैं उन दिनों लंदन शहर में था। जो इस गिरावट के सबसे बड़े केंद्रों में से एक था। मैं इस इंडस्ट्री में नया था और मैं इस इंडस्ट्री से जुड़े बहुत कम लोगों को जानता था। मेरा काम का अनुभव भी ज्यादा नहीं था। ऐसे में यूनाइटेड किंगडम में इस इंडस्ट्री से जुड़े लोगों की नौकरियां जाने लगीं। मुझे पता चल गया था कि देर सबेर मेरी नौकरी भी जाएगी। मैंने अच्छा काम यह किया कि मैंने चुपचाप एक तरफ बैठ कर नौकरी जाने इंतजार नहीं किया। मुझे पता था कि यह तो होने ही वाला है।

इसलिए इस परिस्थिति से निपटने के लिए मैं वापस भारत आ गया। हालांकि मुझे पता था कि यहां पर भी मेरे लिए बहुत सारे मौके उपलब्ध नहीं होंगे।

फरवरी 2009 में मैं वापस बेंगलुरु आ चुका था। सौभाग्यवश मुझे एक ऐसी जगह मिल गई जहां पर बैठकर मैं ट्रेडिंग कर सकता था और इस जगह का नाम था कामत एसोसिएट जो जेरोधा (Zerodha) के पहले इस कंपनी का नाम था। जल्दी ही मैं बाजार से जुड़े हर तरह के सौदे कर रहा था। खरीद बिक्री मेरा काम था और इस काम में मैं अपनी और अपने कुछ करीबी लोगों की पूंजी लगाता था।

ट्रेडिंग मुझे अच्छी लगती थी लेकिन निवेश मुझे उससे भी ज्यादा पसंद आने लगा था। मैंने कंपनियों की एनुअल रिपोर्ट (annual report) पढ़ने और उनके बिजनेस को समझने में काफी समय लगाया। एकाउंटिंग से जुड़ी मेरी जानकारी इसमें काफी काम आ रही थी और मुझे कंपनी के फाइनेंशियल स्टेटमेंट को समझने में मदद मिल रही थी। जल्दी ही मुझे समझ में आ गया कि अच्छे स्टॉक चुनना और लॉन्ग टर्म इक्विटी का पोर्टफोलियो बनाना मेरी जीविका का साधन बनने वाला है।

धीरे-धीरे मैंने ट्रेडिंग कम कर दी और इन्वेस्टिंग से जुड़े काम करने लगा। मैं कामत एसोसिएट से निकल गया और उसके कुछ दिनों बाद कामत एसोसिएट बंद भी हो गया और नितिन कामत ने जेरोधा शुरु कर दिया।

धीरे-धीरे मैंने अपना एक इक्विटी पोर्टफोलियो बनाया जिसमें हर निवेश के पीछे मेरी अपनी एक थ्योरी थी। मुझे अपने पोर्टफोलियो के हर स्टॉक के ग्रोथ यानी बढ़ोतरी और उससे जुड़े रिस्क के बारे में अच्छे से पता था।

धीरे-धीरे मैंने अपने परिवार के सदस्यों और अपने कुछ करीबी दोस्तों के लिए भी यह काम करना शुरू कर दिया। कुछ समय में मेरे आस-पास के लोगों को यह पता चल गया कि इक्विटी निवेश करने के लिए मैं एक अच्छा जरिया हो सकता हूं। नवंबर 2010 में मैंने इसी काम को अपना व्यवसाय बना लिया।

मेरी कोशिश यही थी कि मैं लोगों को एक अच्छा पोर्टफोलियो बनाने में मदद कर सकूं, उनके इस पोर्टफोलियो को अच्छे से मैनेज करूं, उसे बढ़ा सकूं, उस पर नजर रख कर उससे जुड़े रिस्क को पहचान सकूं और वो सब करूं जिससे उनको पैसे बनाने में मदद मिले। तो, कुल मिलाकर मैं एक फंड मैनेजर की तरह काम कर रहा था जो लोगों को शेयर बाजार से पैसे बनाने में मदद करता है।

मैंने यह काम जारी रखा और सन 2012 तक मेरे पास काफी ग्राहक बन चुके थे, मैं एक अच्छी खासी रकम को मैनेज कर रहा था। सारे फैसले मैं खुद करता था कि किस स्टॉक में निवेश करना है और किस स्टॉक से निकल जाना है, किस स्टॉक में कितने समय के लिए कितना निवेश करना है। हर महीने के पहले शनिवार को मैं एक रिपोर्ट बनाकर अपने सारे क्लायंट (clients) को भेजता था कि उनके पोर्टफोलियो का परफॉर्मेंस बाजार में कैसा है।

मैं करीब 20 से 25 परिवारों के लिए फंड मैनेजर था और मुझे यह काम करके काफी अच्छा महसूस होता था। लेकिन जल्दी ही एक समस्या आ गई।

बाजार के रेगुलेटर सेबी (SEBI) के मुताबिक कोई भी जो फंड मैनेजर बनना चाहता है और किसी के पोर्टफोलियो को मैनेज करता है उसको सेबी से एक लाइसेंस लेना पड़ता है। इस लाइसेंस को पोर्टफोलियो मैनेजमेंट सर्विस लाइसेंस कहते हैं। मेरे लिए उस लाइसेंस के लिए अप्लाई करने का खर्च और उसके हिसाब से नेटवर्थ की रकम को दिखाना काफी मुश्किल था। इसलिए अपने मुझे उस काम को बंद करना पड़ा और क्लायंट के कैपिटल यानी पूंजी वापस कर दी।

लेकिन मैंने आपको अपनी कहानी इसलिए बताई ताकि आप एक फंड मैनेजर के तौर पर काम करने के मेरे अनुभव से आप कुछ चीजों को समझ सकें। एक फंड मैनेजर के तौर पर मैं क्या करने की कोशिश कर रहा था

- मैं स्टॉक रिसर्च कर रहा था

- हर स्टॉक में निवेश के लिए एक थ्योरी या एक आधार तैयार कर रहा था

- किस स्टॉक में कितना निवेश किया जाए यह रकम तय कर रहा था

- इक्विटी का एक पोर्टफोलियो बना रहा था

- हर स्टॉक को और पूरे पोर्टफोलियो के परफॉर्मेंस यानी चाल पर नजर रख रहा था

- कितना रिटर्न मिल रहा है, परफॉर्मेंस कैसा है, रिस्क कितना है, इन सब पर लगातार नजर रख रहा था

- क्लायंट को रिपोर्ट भेज रहा था

वास्तव में एक फंड मैनेजर भी यही सारे काम करता है। इस पड़ाव पर, मैं चाहता हूं कि आपको यह बात साफ हो जाए कि फंड मैनेजर का काम क्या है।

अब आगे बढ़ते हैं अपने लक्ष्य की तरफ, जानते हैं कि म्यूचुअल फंड क्या होता है

6.2 – बड़े फंड मैनेजर

मुझे उम्मीद है कि आप में से हर शख्स कभी न कभी, किसी पास की बेकरी में जरूर गया होगा। जहां पर आपने एक ब्रेड या बिस्कुट का एक छोटा पैकेट खरीदा होगा। आपके पास की इस बेकरी में मिलने वाले बिस्कुट आम तौर पर दूसरी जगहों के बिस्कुट से अलग होते हैं। इनका अपना एक स्वाद होता है और यह दूसरी जगहों पर नहीं मिलते। किसी दूसरे शहर के आदमी के लिए इस बिस्कुट को पाना मुश्किल होता है।

अब इस बिस्कुट की तुलना ब्रिटानिया के बिस्कुट से कीजिए जो किसी भी दुकान पर मिल सकते हैं। आप किसी भी शहर में रहते हों ब्रिटानिया के बिस्कुट एकदम एक जैसे होंगे उनका स्वाद एक जैसा होगा उनकी पैकेजिंग एक जैसी होगी और उनका वजन भी एक जैसा होगा।

ब्रिटानिया को आप एक बड़ी बेकरी मान सकते हैं जिसके पास पूरे देश में एक डिस्ट्रीब्यूशन का नेटवर्क है जबकि आपके पड़ोसी बेकरी के पास ऐसा कुछ नहीं है। उसके पास अपने आसपास के कुछ ग्राहक हैं।

अब वापस मेरे फंड मैनेजमेंट के किस्से पर लौटिए, मेरा अपना काम इसी लोकल बेकरी की तरह था जो एक छोटे समूह में ग्राहकों को अपनी सेवाएं देता था।

इसी तरह से, बाजार में बड़े फंड मैनेजर भी होते हैं जो कि लाखों लोगों को अपनी सेवाएं देते हैं और उनके सब ग्राहकों को एक ही तरह की सेवा मिलती है।

यहां पर ग्राहकों का मतलब वो लोग हैं जिनको फंड मैनेजमेंट की सर्विस चाहते हैं।

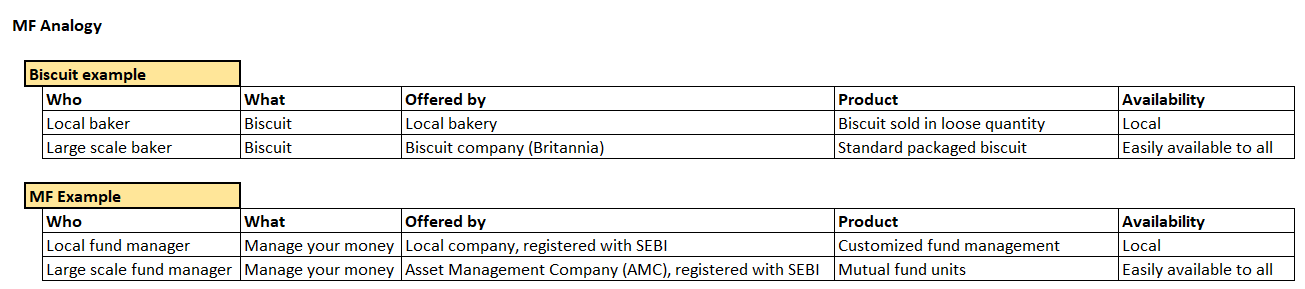

यह बड़े फंड मैनेजर म्यूचुअल फंड के ढांचे के तहत काम करते हैं। आप यह मान सकते हैं कि म्यूचुअल फंड का ढांचा बड़े स्तर पर फंड मैनेजमेंट की सेवा देने के लिए बनाया गया है। मैं इस पर विस्तार से चर्चा करूंगा लेकिन एक बार अब तक जो हमने समझा है उसको देख लीजिए –

अभी आपको सिर्फ इतना समझना है कि

- इस ढांचे में आपके पैसों की जिम्मेदारी फंड मैनेजर की होती है

- एक फंड मैनेजर एक ऐसेट मैनेजमेंट कंपनी यानी AMC में काम करता है और वह आपके पैसे को मैनेज करता है

- वास्तव में म्यूचुअल फंड का ढांचा एक ऐसा तरीका है जो आपके पैसों को मैनेज करने के लिए बनाया गया है

अब हम आगे बढ़ते हैं और यह समझने की कोशिश करते हैं कि म्यूचुअल फंड कंपनी का स्ट्रक्चर कैसा होता है और यह कैसे काम करती है। मुझे पता है कि यह जानना आपके लिए जरूरी नहीं है। आपको सिर्फ यह जानना जरूरी है कि म्यूचुअल फंड में निवेश कैसे किया जाता है। लेकिन मेरी कोशिश यह है कि आप एक आम म्यूचल फंड निवेशक से ज्यादा जानकारी पा सकें।

ठीक उसी तरह से जैसे अगर आपने कोई कैमरा खरीदा है तो आप सीधे उसे ऑटो मोड पर डालकर उससे फोटो लेना शुरू कर सकते हैं और आप अच्छी फोटो भी ले पाएंगे। लेकिन अगर आपने कैमरे को ठीक से समझा है और उसका इस्तेमाल अच्छे से जानते हैं तो हो सकता है कि आपकी फोटो काफी अच्छी आए।

इसीलिए मुझे यह लगता है कि म्यूचुअल फंड कंपनी के बारे में जानना आपके काम आएगा।

6.3 – एक AMC का ढांचा

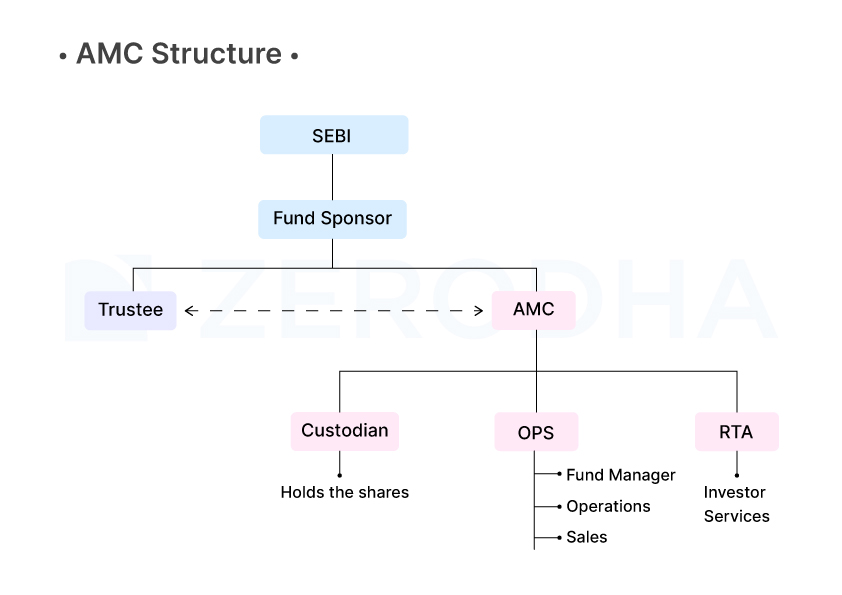

एक ऐसेट मैनेजमेंट कंपनी (AMC) को बनाना काफी मुश्किल काम होता है। इसके लिए कई जरूरी बातें होती हैं और उन जरूरतों को सेबी (SEBI) तय करता है। स्टॉक एक्सचेंज बोर्ड ऑफ इंडिया यानी SEBI देश के सभी AMC को नियंत्रित करता है। SEBI ही तय करता है कि किसी कंपनी को AMC का लाइसेंस मिलेगा या नहीं।

SEBI ने AMC के लिए काफी कड़े नियम बना रखे हैं। यह इसलिए जरूरी है क्योंकि AMC में आम जनता का काफी ज्यादा पैसा लगा हुआ होता है। इसलिए रेगुलेटर इतना नियंत्रण रखता है ताकि सिर्फ जिम्मेदार लोग ही इसे चला सकें।

एक नजर डालिए SEBI द्वारा तैयार किए गए AMC के स्ट्रक्चर पर

फंड स्पॉन्सर (Fund Sponsor) – फंड स्पॉन्सर को आप एसेट मैनेजमेंट कंपनी का मुख्य प्रमोटर मान सकते हैं। आमतौर पर फंड स्पॉन्सर एक कॉरपोरेट यानी एक कंपनी होती है। ये कंपनी एक AMC बनाने की इच्छा जाहिर करती है इसके लिए वह SEBI के पास जाती है। फंड स्पॉन्सर को SEBI की 2 चरणों वाली एप्लीकेशन प्रक्रिया को पूरा करना होता है। SEBI जो भी जानकारी मांगती है उसे फंड स्पॉन्सर को देना होता है। पहले चरण के अंत में SEBI या तो मना कर देती हो या फिर यह कहती है कि आपको in-principle approval (इन-प्रिंसिपल अप्रूवल ) दिया जा रहा है।

एक बार इन- प्रिंसिपल अप्रूवल मिलने के बाद SEBI और ज्यादा कागजात और जानकारी मानती है। इन सब की कड़ी जांच के बाद SEBI तय करती है कि कंपनी को यह लाइसेंस वास्तव में दिया जाना है या नहीं दिया जाना है।

ट्रस्टी (Trustee)– एक बार फंड स्पॉन्सर को जब SEBI लाइसेंस मिल जाता है तो उनको एक ट्रस्ट बनाना पड़ता है और उस ट्रस्ट के लिए एक बोर्ड ऑफ ट्रस्टी भी बनाना होता है। यह ट्रस्ट ही देखता है कि AMC अपने सारे काम ठीक से कर रहा है कि नहीं और ग्राहकों (यूनिट होल्डर) के हितों का ध्यान रख रहा है या नहीं। SEBI के नियम के मुताबिक फंड का ट्रस्टी पूरी तरह से स्वतंत्र होता है। उसका फंड के स्पॉन्सर से कोई लेना-देना नहीं होता।

AMC – ट्रस्ट और फंड स्पॉन्सर आपस में चर्चा कर के एक AMC नियुक्त करते है। AMC को इन्वेस्टमेंट मैनेजर्स भी कहते हैं। AMC का काम है कि वह म्यूचुअल फंड शुरू करें और AMC की अलग-अलग निवेश यानी इन्वेस्टमेंट्स स्कीम शुरू करे। AMC में एक चीफ इन्वेस्टमेंट ऑफिसर (CIO) होता है, कुछ फंड मैनेजर होते हैं, एनालिस्ट होते हैं और यह सब मिलकर उस म्यूचल फंड को चलाते हैं। AMC की जिम्मेदारी होती है कि वह अलग अलग तरीके की म्यूचल फंड स्कीम को चलाएं और उस को मैनेज करें और यह देखें कि SEBI के नियमों का पालन हो रहा है। इस तरह से AMC म्युचुअल फंड का मुख्य इंजन होता है

कस्टोडियन (Custodian) – इसके बाद AMC एक कस्टोडियन को नियुक्त करता है। म्यूचुअल फंड जितने भी शेयर खरीदता है, उन सब को इस कस्टोडियन के पास ही रखा जाता है। आप कस्टोडियन को एक अच्छा गार्जियन मान सकते हैं जो म्यूचल फंड के सारे ऐसेट को ठीक से संभाल कर रखता है।

RTA- इसी तरीके से AMC फंड के लिए RTA यानी रजिस्ट्रार और ट्रांसफर एजेंट को भी नियुक्त करता है। RTA का काम यह होता है कि वह सभी ग्राहकों के म्यूचुअल फंड को ठीक से संभाल कर रखें, उनको उनका फोलियो नंबर बताएं, उनकी यूनिट ट्रांसफर करें और ऐसे सारे दूसरे काम करें।

किसी AMC के लिए कस्टोडियन और RTA उसके सर्विस प्रोवाइडर- Service Provider- कहलाते हैं।

ये सब मिलकर म्यूचल फंड कंपनी को अच्छे तरीके से चलाते हैं। लेकिन एक निवेशक के तौर पर आपके लिए सिर्फ दो चीजें महत्वपूर्ण होती है –

- AMC का स्पॉन्सर कौन है – ये नाम ही सुनिश्चित करता है कि आप विश्वासनीय नाम के साथ जुड़ें हैं।

- फंड मैनेजर कौन है – यह आपको यह बताता है कि आपका पैसा एक सही इंसान मैनेज कर रहा है।

आइए अब इन सारी जानकारियों को ठीक से समझ लेते हैं –

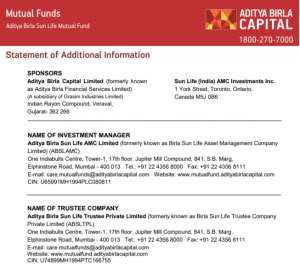

जैसा कि आप देख सकते हैं कि यह जानकारी आदित्य बिड़ला AMC की है

यहां पर दो स्पॉन्सर हैं- आदित्य बिड़ला कैपिटल लिमिटेड और सन लाइफ AMC इन्वेस्टमेंट। इन दोनों कंपनियों ने मिलकर SEBI से AMC का लाइसेंस मांगा है। क्योंकि यहां पर दो फंड स्पॉन्सर है इसलिए ये एक ज्वाइंट वेंचर है, जिसकी शेयरहोल्डिंग इस तरह से है

दोनों स्पॉन्सर ने AMC लाइसेंस लेने के बाद आदित्य बिड़ला सन लाइफ AMC लिमिटेड नाम का एक AMC या इन्वेस्टमेंट मैनेजर शुरू किया ।

उन्होंने एक ट्रस्टी कंपनी भी बनाई है, इसका नाम है आदित्य बिड़ला सन लाइफ ट्रस्टी प्राइवेट लिमिटेड। सर्विस प्रोवाइडर की सेवाओं की जानकारी देखें –

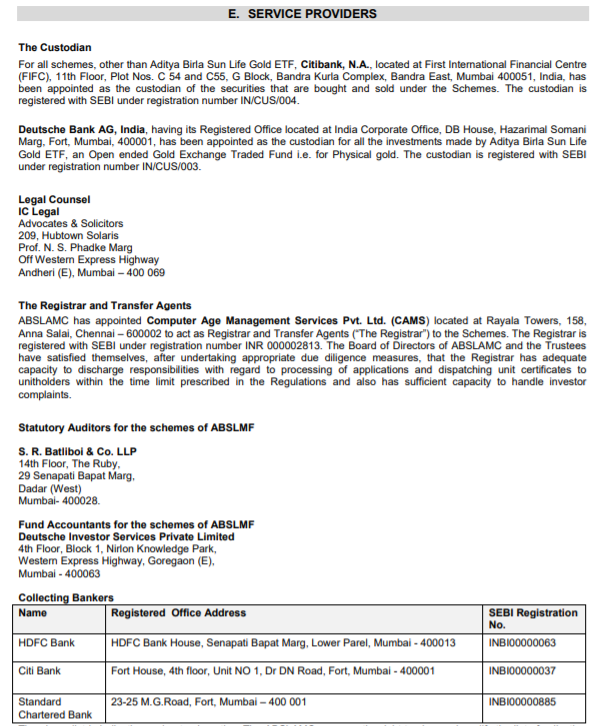

जैसा कि आप देख सकते हैं कंपनी ने दो कस्टोडियन नियुक्त किए हैं सिटी और डॉएश (CITI और Deutsche) एक RTA (CAMS) भी नियुक्त किया गया है। इसके अलावा बैंकर और ऑडिटर के बारे में भी जानकारी दी गई है।

इस अध्याय की मुख्य बातें

- किसी भी म्यूचुअल फंड में आपके पैसे को मैनेज करने की जिम्मेदारी एक फंड मैनेजर की होती है

- किसी AMC का स्पॉन्सर म्यूचल फंड का वास्तविक प्रमोटर होता है

- AMC चलाने का लाइसेंस स्पॉन्सर को ही मिलता है

- स्पॉन्सर ही ट्रस्टी और AMC कंपनी को नियुक्त करता है

- AMC एक इन्वेस्टमेंट मैनेजर होता है और म्युचुअल फंड को चलाने की जिम्मेदारी इसकी होती है

- AMC के द्वारा नियुक्त किए गए कस्टोडियन की जिम्मेदारी यह होती है कि वह AMC के सभी शेयर और दूसरे एसेट को संभाल कर रखें

- AMC द्वारा नियुक्त किए गए RTA की जिम्मेदारी यह होती है कि वह यूनिट होल्डर को सेवाएं दे

Very nice

Happy learning!

Thank Sir

Bahut Achhe se Samjhaya.

😊

आपका धन्यवाद।

Man Ye bataye agar market down h Aur maine invest kar diya Aur market band hua to us time market up ho gaya to mera invest kab ka hoga jab market down tha ya jab up

आपने जब आर्डर लगाया है तब ही एक्सेक्यूट होगा।

Dear sir

म्युच्युअल फंड के बारे मे. बहुत अच्छे से जानकारी दी है. इसमे हमे कुछ बाते समज मे आ गये है. यह पर कैसे इन्वेस्ट करना चाहिए उसके बारे मे थोडा जानकारी दीजिए. कोनसे प्लेन मे लेना चाहिये. कितने दिन तक. कैसे शुरू करे. जैसे की प्लॅन कैसा है महिने मे हजार रुपये. तो हमे बिन से दस बीस 30 पचास रुपये से स्टार्ट करना है. तो हो सकता है क्या इस बारेमे जानकारी दीजिए. धन्यवाद आपका आज्ञाधारी.

हमने इसको इसी अध्याय में समझया है कृपया इसको पूरा पढ़ें।

tqsm kulsum and Karthik god bless you

Happy learning 🙂

हिंदी में अपडेट करने के लिए शुक्रिया मैं इसका काफी समय से इंतजार कर रहा था।

आपका अभिनन्दन है।