1.1 – नाम में है काम/नाम में क्या रखा है?/ नाम में ही काम छिपा है

मैंने हाल ही में जो रोगन (Joe Rogan) का पॉडकास्ट सुना था नवल रविकांत के साथ। इस 2 घंटे की बातचीत में अधायत्म से लेकर रचनात्मकता, पूंजीवाद से लेकर पैसे बनाना, सब पर बात हुई। नवल रविकांत को हर टॉपिक की समझ है और उनकी सोच बहुत स्पष्ट है। आपको ये बातचीत सुननी हो तो लिंक आपकी सहूलियत के लिए नीचे दे रहा हूं।

जाहिर सी बात है कि इसको सुनने के बाद मेरे ज़हन में वेल्थ क्रिएशन (Wealth Creation) यानी धन दौलत बनाना या फिर वित्तीय तौर पर संपन्न बनने वाली बात घुमती रही। जो बातें नवल ने कही थी उससे मैं इत्तेफाक रखता हूं। हांलाकि फाइनेंशियल फ्रीडम (Financial Freedom) यानी वित्तीय आज़ादी के आस पास भी मैं अभी नहीं पहुंचा हूं लेकिन मैं सही दिशा में हूं, इसका मुझे अंदाजा है। मेरा सफर तो चलता रहेगा लेकिन मुझे लगा कि इस सफर में मेरा जो अनुभव रहा है, जो मैंने सीखा है उसे आपके साथ शेयर किया जाए।

जब हम पर्सनल फाइनेंस की बात करते हैं तो आमतौर पर इसका मतलब होता है आज की वित्तीय हालत के आधार पर ऐसा प्लान कैसे किया जाए ताकि आपका भविष्य बेहतर हो सके। कुछ लोग यह काम खुद करते हैं जबकि कुछ लोग फाइनेंशियल एडवाइजर की सलाह लेते हैं। व्यक्तिगत तौर पर मुझे फाइनेंशियल एडवाइजर की सलाह लेना या उसके साथ काम करना पसंद नहीं है। मुझे लगता है कि यह काम आप खुद से कर सकते हैं।

अपने परिवार के बारे में और उसकी जरूरतों के बारे में आप सबसे अच्छी तरह से जानते हैं आपको पता है कि आपके परिवार के लिए क्या अच्छा है और क्या नहीं। आप आज मेहनत कर रहे हैं ताकि आपके परिवार का कल बेहतर हो सके।

आपका फाइनेंशियल एडवाइजर यानी वित्तीय सलाहकार यह काम नहीं करेगा।

आमतौर पर वह कोशिश करेगा कि कोई वित्तीय प्रॉडक्ट आपको बेच सके ताकि उसे अच्छा रिटर्न मिल सके। वह आपके और 20 दूसरे ग्राहकों के साथ ऐसा ही कर रहा होगा।

तो ऐसे में यह जिम्मेदारी आपकी है कि आप अपने परिवार की और अपनी वित्तीय हालत को सुधारने के लिए खुद काम करें। आखिर इस को पर्सनल फाइनेंस कहा जाता है। इसे व्यक्तिगत रखना ही होता है।

लेकिन अच्छी बात यह है कि इस को समझना बहुत मुश्किल नहीं है। अगर आप आसान सा जोड़ घटाव कर सकते हैं तो यह काम आप आसानी से कर पाएंगे। इसके बाद सिर्फ आपको यह देखना होता है कि आपके लिए क्या अच्छा है और क्या नहीं।

इस मॉड्यूल में हम इसी पर चर्चा करेंगे। इस मॉड्यूल के अंत तक आप ये चीजें आसानी से कर पाएंगे

- किसी भी वित्तीय प्रॉडक्ट में क्या होता है और उसके अंदर क्या-क्या काम की बातें होती हैं

- अपने लिए एक वित्तीय लक्ष्य को तय करना और उसकी तरफ बढ़ना

- वित्तीय गलतियों को समझना और उन को सुधारना

तो शुरू करते हैं।

1.2 – मैं तैयार नहीं हूं

पहली नौकरी पाने में मुझे काफी मुश्किलों का सामना करना पड़ा। 6 से 8 महीने तक मैं कई लोगों से मिला, बहुत सारे तरीके से नौकरी की तलाश की और फिर अंत में मुझे एक नौकरी मिली। यह मेरी पहली नौकरी थी इसलिए मेरे लिए खास थी। एक महीने काम करने के बाद मुझे पहली बार सैलरी का चेक मिला और मैं बहुत ज्यादा खुश था। पहली बार मुझे लगा कि मैं अब जिम्मेदार बन गया हूं।

अपनी पहली तनख्वाह को ले कर मैंने बहुत सारी योजनाएं बनाई थीं। मुझे अपनी मां के लिए एक साड़ी लेनी थी, अपनी गर्लफ्रेंड को डिनर पर ले जाना था। अपने करीबी लोगों के लिए कुछ कर पाने की हालत में होना एक खास खुशी देता है।

इतने सारे खर्चों के बाद मेरे अकाउंट में पैसे बचे थे लेकिन काफी कम ।

मेरे एक अच्छे दोस्त ने मुझे सलाह दी कि मैं बचे हुए पैसों को निवेश कर दूं। लेकिन मुझे लगा कि मेरे अकाउंट पर जितने पैसे बचे हैं वह बहुत कम है और उनको निवेश करके कोई फायदा नहीं होगा। इसलिए मैंने उसकी सलाह को नहीं माना। मैंने यह जरूर तय किया कि अगले महीने से मैं निवेश करना और बचत करना शुरू करूंगा।

लेकिन जैसा हमेशा होता है, अगले महीने भी वही हुआ, मैंने अपनी पूरी तनख्वाह के पैसे खर्च कर दिए और मेरे पास बचत करने के लिए कुछ भी नहीं बचा। इस तरह से करते हुए कई साल बीत गए। मैं आज भी अपनी उस गलती को लेकर पछताता हूं। शायद यह मेरी जिंदगी की सबसे बड़ी गलतियों में से एक है। काश, मैंने बचत जल्दी शुरू की होती।

मुझे लगता है कि आप में से बहुत सारे लोग इस अनुभव से गुजरे होंगे। हम निवेश करना इसलिए नहीं शुरू करते क्योंकि हमें लगता है कि अभी हमारे पास जितने पैसे हैं वह बहुत कम हैं। हम इंतजार करते रहते हैं कि ज्यादा पैसे आ जाएं तो हम निवेश शुरू करेंगे।

लेकिन ऐसा नहीं होता और दुर्भाग्यवश हम बचत और निवेश नहीं शुरू कर पाते।

मेरी सलाह यह है कि चाहे रकम कितनी भी छोटी हो आप उसको बचाना शुरू कर दीजिए क्योंकि आगे चलते हुए आपकी वित्तीय जीवन में यह एक बड़ा अंतर पैदा करेगी।

यह अंतर कितना बड़ा हो सकता है इस को समझाने के लिए मैं तीन बहनों की कहानी बताता हूं।

एक साथ पैदा हुई तीन बहनों के पिता ने उनकी 20वीं सालगिरह पर बोला कि वो हर साल उनके जन्मदिन पर उन्हें ₹50,000 देना शुरू करेंगे और यह सिलसिला 65 साल की उम्र तक जारी रहेगा। बहनें इस रकम का जैसा चाहे वैसा इस्तेमाल कर सकती हैं।

एक अच्छे पिता की तरह से उन्होंने उन बहनों को यह भी सलाह दी कि वह चाहें तो इस रकम को एक प्रॉमिसरी नोट के जरिए निवेश कर सकती हैं, जहां पर उन्हें 12% साल का कंपाउंडिंग रिटर्न मिलेगा शर्त बस इतनी होगी कि 65 साल के होने तक वह इस रकम को नहीं निकाल पाएंगी।

हालांकि तीनों बहनें एक साथ पैदा हुई थी लेकिन पैसे को लेकर उनका नजरिया काफी अलग अलग था। हर बहन ने रकम का इस्तेमाल कैसे किया आइए देखते हैं –

- पहली बेटी ने उसी समय से यानी अपनी 20 वीं सालगिरह से ही निवेश करना शुरू कर दिया। उसने पहली बार मिले ₹50,000 को प्रॉमिसरी नोट के जरिए निवेश किया और ऐसा 9 साल तक यानी 28 वीं सालगिरह तक करती रही, लेकिन उसके बाद 28वीं वर्षगांठ से लेकर 65वीं वर्षगांठ तक जितने ₹50,000 उसे मिले उसने उसे उड़ा दिया।

- दूसरी बेटी ने शुरुआत में जो भी पैसे मिले उसको खर्च कर दिया लेकिन 28वीं सालगिरह पर उसका विचार बदला और उसने अपनी बहन की तरह बचत करने का फैसला किया। 28 वीं वर्षगांठ से 36वीं वर्षगांठ तक मिलने वाले ₹50,000 को उसने बचाया। लेकिन उसके बाद 37वीं से 65वीं वर्षगांठ तक मिलने वाले रूपयों को उड़ा दिया।

- तीसरी बहन ने भी 28वीं वर्षगांठ तक कुछ नहीं किया उसको जो भी पैसे मिलते थे उसे खर्च कर देती थी लेकिन 28 से वर्षगांठ के बाद उसने यह फैसला किया कि उसे मिलने वाले हर ₹50,000 को वह निवेश करेगी और उसने यह काम 65वीं वर्षगांठ तक जारी रखा।

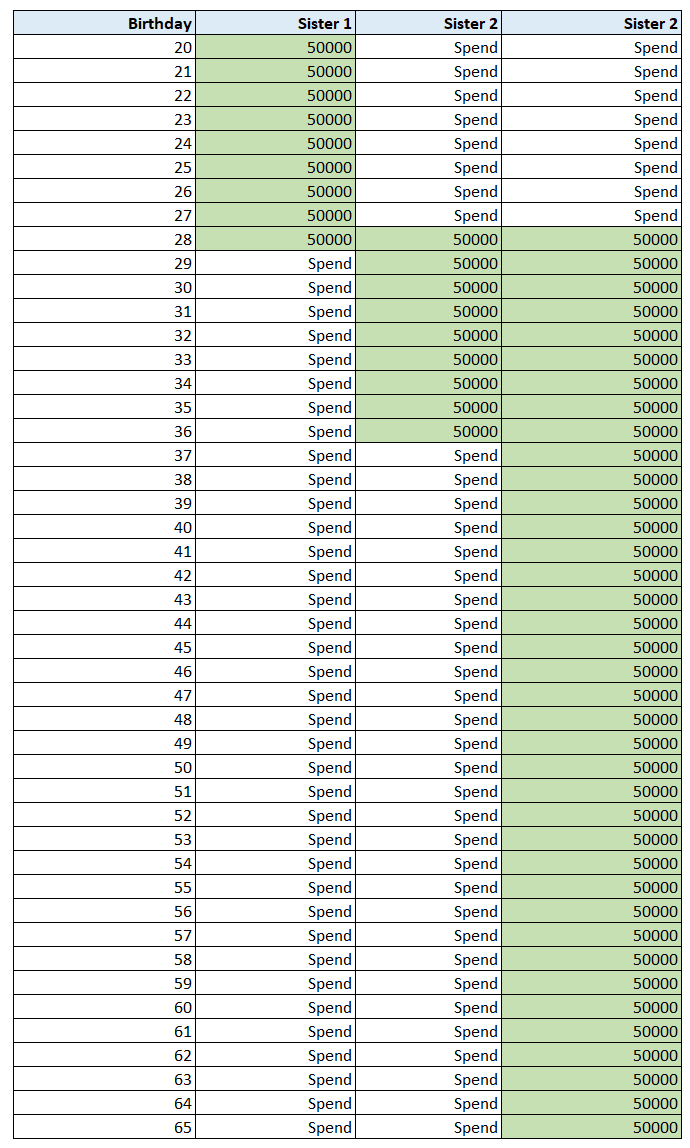

इन तीनों बहनों ने अपने पैसों के साथ क्या किया इसे नीचे के टेबल में देखिए –

तो आप देख सकते हैं कि

- पहली बहन में शुरुआती 9 साल तक यानी 20वीं से 28वीं वर्षगांठ तक कुल ₹450,000 बचाए

- दूसरी बहन ने भी 9 सालों तक पैसे बचाएं (28वीं से 36वीं सालगिरह तक) कुल ₹450,000

- तीसरी बहन में 28 वीं सालगिरह से पैसे बचाने शुरू किए और 65वीं सालगिरह तक पैसे बचाती रही इस तरह से उसने कुल 19,00,000 रुपए बचाए

अब सवाल यह है कि आपको क्या लगता है 65वीं सालगिरह पर किस बहन के पास सबसे ज्यादा पैसे होंगे. यहां आपको ये याद रखना है कि एक बार प्रॉमिसरी नोट में यह निवेश शुरू किया गया तो यह 65वीं सालगिरह तक रकम ब्लॉक रहती है यानी इसे निकाल नहीं सकते और इस पर 12% का कंपाउंडेड रिटर्न मिलता है।

हो सकता है कि आपको लगे कि

- पहली बहन ने बहुत कम पैसे बचाए, वह भी एकदम शुरुआत में, तो उसके पास ज्यादा रकम नहीं होगी

- दूसरी बहन ने काफी कम पैसे बचाएं और वह भी नियमित रूप से नहीं तो उसके पास भी 65वीं सालगिरह पर ज्यादा रकम नहीं होगी

- तीसरी बहन ने निवेश देर से शुरू किया लेकिन वह काफी लंबे समय तक पैसे बचाती रही इसलिए उसके पास 65वीं सालगिरह पर सबसे ज्यादा रकम होनी चाहिए

अगर आप यह उम्मीद कर रहे हैं तो ऐसा करना गलत नहीं है क्योंकि हम इन चीजों को इसी तरीके से देखते हैं। जितनी रकम आज बचाई वही रकम बाद में मिलेगी। लेकिन यहां पर दो चीजें काम कर रही है-एक है समय अवधि और दूसरा रिटर्न। ये दोनों मिल कर एक नया नतीजा सामने लाती हैं।

तो आइए नजर डालते हैं कि तीनों बहनों के पास कितने पैसे आए

- तीसरी बहन ने 19 लाख रुपए बचाए थे जो कि अब जब वह 65 साल की हो गयी है तो वो रकम बढ़कर 3.05 करोड़ हो गयी

- दूसरी बहन ने जिसने ₹450,000 बचाए थे उसकी रकम बढ़कर हो गई 1.98 करोड़

- पहली बहन ने भी ₹450,000 बचाए थे लेकिन उसके पास अब हो गए 4.89 करोड रुपए

आश्चर्य मत कीजिए इसको समझने के लिए आपको ध्यान से देखना होगा

- पहली और दूसरी बहन ने एक बराबर रकम निवेश की लेकिन इन दोनों बहनों ने अपने पैसे को बढ़ने के लिए अलग-अलग समय अवधि दी। पहली बहन के पैसे 45 साल तक बढ़ते रहे जबकि दूसरी बहन ने पैसों को बढ़ने के लिए सिर्फ 38 साल का समय दिया। तो अब आपको अंतर समझ में आ गया होगा। इसीलिए मुझे इस बात का अफसोस हमेशा रहता है कि मैंने निवेश की शुरुआत जल्दी क्यों नहीं की

- तीसरी बहन ने भी काफी पैसे जमा कर लिए लेकिन उसके लिए उसको काफी समय लगाना पड़ा। लेकिन इसके बावजूद उसके पास इतने पैसे नहीं जमा हुए जितने पहली बहन के पास थे।

तो अगर आप मेरी तरह के हैं जिसने शुरुआती दिनों में निवेश करना नहीं शुरू किया तो आपको काफी लंबे समय तक निवेश करना पड़ेगा।

तो मुझे उम्मीद है कि अब आपको यह बात समझ में आ गई होगी कि निवेश की शुरुआत जल्दी करना क्यों जरूरी है क्योंकि इसकी वजह से आपके पैसे को बढ़ने का मौका मिलता है।

आप पूछ सकते हैं कि मैंने पैसे की बढ़ोतरी को किस तरीके से कैलकुलेट किया। मैंने कैसे पता किया कि पहली बहन के पास 4.89 करोड़, दूसरी बहन के पास 1.8 करोड़ होंगे।

इसके लिए मैंने टाइम वैल्यू ऑफ मनी के सिद्धांत का इस्तेमाल किया। पर्सनल फाइनेंस में टाइम वैल्यू ऑफ मनी सबसे जरूरी चीज होती है। इसलिए हमें इस को शुरुआत में ही समझना पड़ेगा। अगले अध्याय में हम सबसे पहले इसी पर चर्चा करेंगे और देखेंगे इस का इस्तेमाल कैसे किया जाता है।

इस अध्याय में इस्तेमाल किए गए एक्सेल शीट को आप यहां से डाउनलोड कर सकते हैं।

इस अध्याय की मुख्य बातें

- पर्सनल फाइनेंस को पर्सनल रखना ही बेहतर होता है।

- आपको अपने लिए और अपने परिवार के लिए एक फाइनेंशियल प्लान बनाना चाहिए जो कि आप ही कर सकते हैं।

- अपनी जिंदगी के शुरुआती दिनों में ही जितनी जल्दी हो सके उतनी जल्दी अगर आप निवेश करना शुरू करेंगे तो निवेश के अंत तक आपको काफी बड़ी रकम मिल सकती है।

- पर्सनल फाइनेंस में टाइम वैल्यू ऑफ मनी एक महत्वपूर्ण भूमिका अदा करता है।

1 Saal ho gaye is comment ko pls hindi me bhi download facility uplabdh karwaiye.

Right

Sir, English module ki tarah hi hindi module ka pdf bhi download ke liye provide karaiye pls.

Sir/Madam ,

Kripaya Baki 5 modules k traslate bhi hindi me upalabdh karwaiye . Aur PDF downloadable kijiye . Jise ham download karke offline me bhi paddh payen . Bahut bahut dhanyabad.

Regards,

sir hindi pdf bhi download ke liye available karwaiye please.

Ab to Hindi me kra do 2024 h

Thank you, Zerodha. PDF Download facility only available in English language please this felicity should be available in Hindi language.

It will soon be available 🙂

nice

very very useful series of education.

from basics of saving,investing ,teh and funda analysis,fut and options,govt sec. there are aprox 19 modules.in market people can split it and sell each module for rs 3000 say. And zerodha people are giving all this for free of cost.this will definately improve financial literacy which will help all.

thanks a lot for this great work.

Happy learning, Millind! I hope you continue to enjoy reading on Varsity 🙂

बहुत ही अच्छा लगा पोस्ट , में हमेशा पढ़ता रहता हूँ , हिंदी में करके अपने बहुत अच्छा किया,धन्यवाद आपका

Kya yah pdf me mil sakta hai

जल्द ही उपलब्ध कराया जायेगा।

Hi, how can we help you?

धन्यवाद @zerodhavarisityteam इस मॉड्यूल को हमारे मातृ भाषा हिंदी में कन्वर्ट करने के लिए।🙏🙏🙏🙏🙏🙏

हमे बहुत अच्छा लगा और पढ़कर और भी ज्यादा अच्छा लगा।🥰🤩🤩🤩🤩🤩😍😍😍🥰🥰💕💕👌❤️❤️❤️❤️

मैं आपसे दिल ❤️❤️से हाथ जोड़कर 👏👏👏 विनती करता हु की आप जल्द–जल्द से आगे का सभी मॉड्यूल को हिंदी में कन्वर्ट कर दीजिए।

।। धन्यवाद।।🙏🙏🙏🙏🙏🙏🙏🌷🌷🌷🌷🌷🌷🌷

TQ SIR SIR LESSON 9 KE AGE KE SARE MODULE BHI HINDI ME TRASNLATE KARIYE

वह भी जल्द ही उपलब्ध कराया जायेगा।