4.1 – कॉन्ट्रैक्ट

यहां पर हम एक बहुत जरूरी कल्पना कर रहे हैं, हम यह मान रहे हैं कि आप इस बात को अच्छे से समझते हैं कि फ्यूचर और ऑप्शन कॉन्ट्रैक्ट किस तरीके से काम करते हैं।

करेंसी ट्रेड के लिए टेक्निकल एनालिसिस एक बहुत महत्वपूर्ण भूमिका अदा करती है इसलिए मैं यह भी मान रहा हूं कि आपको टेक्निकल एनालिसिस अच्छे से समझ में आती है।

अगर आप इन विषयों से ठीक तरीके से परिचित नहीं है या इनको नहीं समझते हैं तो, मेरी आपको सलाह होगी कि पहले आप इन मॉड्यूल को जाकर पढ़िए तभी आगे बढ़िए। करेंसी और कमोडिटी बाजार का ज्यादातर कारोबार फ्यूचर मार्केट में होता है, इसलिए जरूरी है कि इन डेरिवेटिव इंस्ट्रूमेंट के बारे में आपको पता हो।

अब, यह मानते हुए कि आपको ये विषय अच्छे से समझ में आते हैं, हम आगे बढ़ते हैं और USD-INR के फ्यूचर कॉन्ट्रैक्ट को देखते और समझते हैं। इस कॉन्ट्रैक्ट से जुड़ी जानकारियां आपको यह बताएंगी कि USD-INR का फ्यूचर किस तरीके से काम करता है।

| सूचना | जानकारी | टिप्पणी |

|---|---|---|

| लॉट साइज | $1,000 | इक्विटी डेरिवेटिव में लॉट साइज शेयर की संख्या के हिसाब से होता है, लेकिन यहां ये डॉलर में एक रकम होती है |

| अंडरलाइंग | 1 USD के मुकाबले भारतीय रुपये की कीमत | |

| टिक साइज | 0.25 पैसे यानी INR 0.0025 | |

| ट्रेडिंग का समय | सोमवार से शुक्रवार 9:00 AM से 5:00 PM | |

| एक्सपायरी साइकिल | 12 महीने तक के कॉन्ट्रैक्ट | ध्यान दें, इक्विटी डेरिवेटिव कॉन्ट्रैक्ट की एक्सपायरी 3 महीने आगे तक होती है |

| ट्रेडिंग का अंतिम दिन | महीने के आखिरी कारोबारी दिन से दो दिन पहले 12:30 PM तक | इक्विटी डेरिवेटिव एक्सपायरी के दिन भी 3:30 PM तक खरीदा बेचा जा सकता है |

| सेटलमेंट का अंतिम दिन | महीने का आखिरी कारोबारी दिन | |

| मार्जिन | SPAN + एक्सपोजर | आमतौर पर SAPN 1.5% होता है, और एक्सपोजर 1%, इसलिए कुल मार्जिन करीब 2.5% तक होता है |

| सेटलमेंट कीमत | सेटलमेंट के दिन का RBI का रेफरेंस रेट | स्पॉट में क्लोजिंग कीमत |

यह किस तरह से काम करता है इसको समझने के लिए एक उदाहरण लेते हैं

USD-INR के 15 मिनट के चार्ट को आप ऊपर देख रहे हैं। जैसा कि आप देख सकते हैं कि जिस कैंडल को घेरा गया है वह एक बेयरिश मारूबोजू बना रहा है। इसके आधार पर आप एक शॉर्ट ट्रेड शुरू कर सकते हैं और मारूबोजू के हाई को आप अपना स्टॉपलॉस बना सकते हैं।

ध्यान दीजिए मैं यहां ट्रेड को सही या गलत बताने की कोशिश नहीं कर रहा हूं बल्कि मेरी कोशिश यह है कि आपको यह समझा सकूं कि USD-INR कॉन्ट्रैक्ट किस तरह से काम करता है। इस सौदे की जानकारी इस तरह से है

तारीख – 1 जुलाई 2016

पोजीशन – शार्ट

एन्ट्री – 67.6900

स्टॉपलॉस – 67.7500

शॉर्ट करने के लिए लॉट की संख्या – 10

USD INR का एक लॉट = $1000

USD INR के एक लॉट की कॉन्ट्रैक्ट की कीमत = लॉट साइज * कीमत

= 1000 * 67.7000

= 67,700

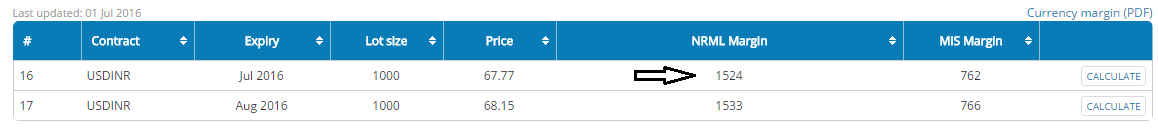

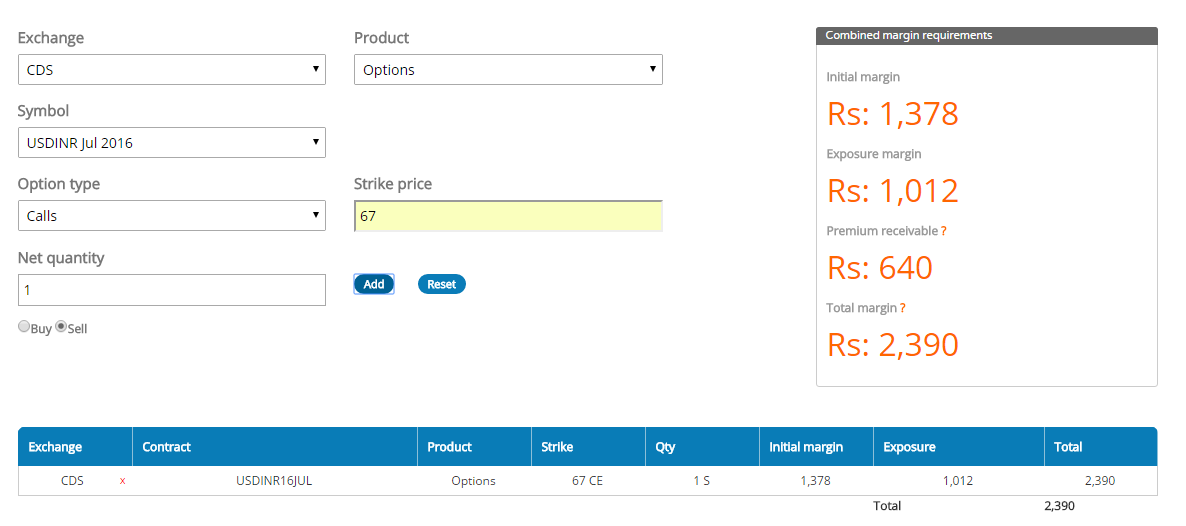

सौदे की मार्जिन की जानकारी के लिए आप ज़ेरोधा के मार्जिन कैलकुलेटर पर जा सकते हैं, उससे निकली जानकारी कुछ इस तरह से है

जैसा कि आप देख सकते हैं कि USD-INR में एक नई पोजीशन बनाना हो तो आपको 1524 रुपए देने होंगे। तो, 67700 साइज वाले कॉन्ट्रैक्ट के लिए मार्जिन बनती है –

1525 / 67700

= 2.251%

मेरा अनुमान है कि इसमें से करीब 1.5% स्पैन मार्जिन होगी (एक्सचेंज की तरफ से तय की गई न्यूनतम मार्जिन) और बाकी एक्स्पोज़र मार्जिन होगा

अब क्योंकि हम यहां 10 लॉट को शॉर्ट करने जा रहे हैं इसलिए कुल मार्जिन होगा –

10 *1525

= 15,250

यहाँ ध्यान देने वाली बात यह है कि जब आप इक्विटी के फ्यूचर्स में ट्रेड करते हैं तो आपको अपने सौदे की कुल कीमत का 15 से 65% तक मार्जिन के तौर पर देना होता है जो कि हर स्टॉक के लिए अलग-अलग होता है। लेकिन जब आप करेंसी में इस तरह के सौदा करते हैं तो यहां पर मार्जिन काफी कम होता है। इससे आपको समझ में आना चाहिए कि करेंसी ट्रेडिंग बहुत ही ज्यादा लेवरेज वाली होती है।

लेकिन साथ ही करेंसी एक बहुत ही छोटे ट्रेडिंग रेंज में काम करती है। इसलिए भी यहां लेवरेज ज्यादा होता है।

4.2 – कॉन्ट्रैक्ट का संचालन (The Contract Logistics)

यहां पर आपको करेंसी फ्यूचर के क्वोट (Quote) पर ध्यान देना चाहिए, आपको दिखेगा कि यह दशमलव के बाद 4 अंकों तक होता है। इसकी वजह यह है कि करेंसी फ्यूचर में 0.0025 भी बड़ी संख्या मानी जाती है।

RBI भी जब अपना रेफरेंस रेट बताता है तो वह भी दशमलव के बाद 4 अंकों तक बताता है। दशमलव के बाद चौथे अंक में एक छोटा सा बदलाव भी हमारे विदेशी मुद्रा भंडार पर एक बड़ा असर डालता है। वास्तव में पूरी दुनिया में करेंसी के बाजार में दशमलव के बाद चौथे अंक तक का ही क्वोट (Quote) दिया जाता है। इसे टिक साइज कहा जाता है या करेंसी की भाषा में कहें तो पिप भी कहा जाता है। तो करेंसी में कम से कम एक पिप / टिक तक का बदलाव हो सकता है।

तो जब USD-INR 67.9000 से 67.9025 तक चलता है तो कहा जाता है कि करेंसी एक पिप बढ़ गई है।

अगर करेंसी में 1 पिप का बदलाव आता है तो आप USD-INR में कितने पैसे कमाएंगे, इसको पता करना काफी आसान है

लॉट साइज * पिप (टिक साइज)

= 1000 * 0025

= 2.5

इसका मतलब है कि हर पिप पर यानी हर टिक के बदलाव पर आप ₹2.50 बनाएंगे।

अब वापस अपने शॉर्ट ट्रेड पर लौटते हैं यहां पर मारुबोजू का ये असर होगा –

इस शॉर्ट ट्रेड को शुरू करने के बाद ये करेंसी पेयर 67.6000 तक नीचे गिरा है। अगर मैं इस जगह पर अपनी पोजीशन बंद कर दूं तो मैं इतने पैसे कितने पैसे कमा लूंगा –

एन्ट्री = 67.6900

मौजूदा कीमत = 67.6000

कुल कितने प्वाइंट का बदलाव हुआ = 67.6900 – 67.6000 = 0.0900

पोजीशन = शॉर्ट

यहां पर थोड़ा ध्यान दीजिए, आपको पता है कि करेंसी कम से कम 1 पिप तक बढ़ या घट सकती है। जब करेंसी 0.09 पैसे ऊपर गई है तो इसमें कितने पिप का बदलाव हुआ है, इसको पता करने के लिए हमें प्वाइंट्स में हुए कुल बदलाव को पिप के साइज से विभाजित करना होगा

पिप की संख्या = 0.0900 / 0.0025

= 36

आप देख सकते हैं कि इस ट्रेड में कुल 36 पिप का बदलाव हुआ है। तो अब हम निकाल सकते हैं कि हमने कितने पैसे बनाए-

लॉट साइज * लॉट की संख्या * पिप की संख्या * टिक साइज

Lot size * number of lots * number of pips * tick size

हमें पता है कि पिप की संख्या * टिक साइज का मतलब है इस ट्रेड के दौरान हुए कुल प्वाइंट का बदलाव , इसलिए हम ऊपर के फार्मूले को इस तरह से लिख सकते हैं-

लॉट साइज * लॉट की संख्या * कुल प्वाइंट बदलाव

Lot Size * Number of lots * total number of points

= 1000 * 10 * 0.0900

= 900

ध्यान दीजिए कि यह एक इंट्राडे ट्रेड था। अगर आप इस सौदे को एक्सपायरी तक ले जाते तो क्या होता? अगर हम हमने पूरी मार्जिन दी है तो हम इसे एक्सपायरी तक आसानी से होल्ड कर सकते हैं। जुलाई सीरीज का कॉन्ट्रैक्ट इस महीने के आखिरी कारोबारी दिन के 2 दिन पहले तक चलेगा।

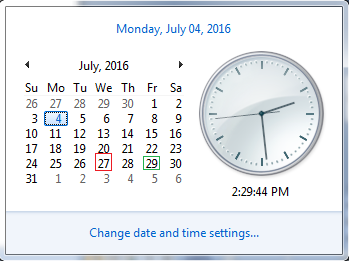

इस कैलेंडर पर नजर डालिए-

तो आप देख सकते हैं कि जुलाई 29 इस महीने का अंतिम कारोबारी दिन है इसलिए 27 जुलाई को यह सीरीज खत्म होगी। आप 27 जुलाई के दोपहर 12:30 बजे तक इस कॉन्ट्रैक्ट को रख सकते हैं।

वैसे, कॉन्ट्रैक्ट में भी आप इस सीरीज के आखिरी दिन को देख सकते हैं, वहाँ भी ये जानकरी दी जाती है।

इस जगह पर एक और सवाल है, कि यह सेटलमेंट किस कीमत पर होगा?

सेटलमेंट 27 जुलाई के RBI के रेफरेंस रेट पर होगा और यह जानना जरूरी है कि P&L हमेशा INR (भारतीय रुपए) में ही सेटल होगा।

तो उदाहरण के लिए अगर मैं इस पोजीशन को 27 जुलाई की दोपहर 12:30 बजे तक होल्ड करता हूं और इसे एक्सपायर होने देता हूं और तब कीमत 67.0000 है तो मैं कितने पैसे बनाऊंगा–

= 1000 * 0.29 * 10

= 2900

यह पैसे मेरे ट्रेडिंग अकाउंट में 28 जुलाई 2016 को आ जाएंगे। ध्यान दीजिए कि जब तक मैं इस पोजीशन को होल्ड कर रहा हूं तब तक यह पोजीशन मॉर्क टू मार्केट में दिखेगी, जैसे कि इक्विटी फ्यूचर्स में होता है।

उम्मीद है कि इसके बाद आपको यह समझ में आ गया होगा की करेंसी फ्यूचर में किस तरीके से कामकाज होता है।

अब USD-INR के ऑप्शन कॉन्ट्रैक्ट पर नजर डालते हैं।

4.3 – USD INR का ऑप्शन कॉन्ट्रैक्ट

देखते हैं कि USD-INR का ऑप्शन कॉन्ट्रैक्ट किस तरीके से बनता है। आपको यह जानकर है थोड़ा आश्चर्य होगा कि केवल USD-INR का ही ऑप्शन कॉन्ट्रैक्ट यहां पर मौजूद होता है। लेकिन उम्मीद कर सकते हैं कि आने वाले समय में दूसरी करेंसी के भी ऑप्शन कॉन्ट्रैक्ट मिलेंगे। ज्यादातर चीजें फ्यूचर कॉन्ट्रैक्ट की तरह ही होती हैं। लेकिन जो कुछ अंतर होते हैं उन पर नजर डालते हैं-

ऑप्शन एक्सपायरी स्टाइल – यूरोपियन

प्रीमियम – INR में बताया जाता है

कॉन्ट्रैक्ट साइकिल – जहाँ फ्यूचर कॉन्ट्रैक्ट 12 महीने आगे तक चलते हैं वहीं ऑप्शन कॉन्ट्रैक्ट 3 महीने आगे तक ही होते हैं, ठीक वैसे ही, जैसे इक्विटी के डेरिवेटिव में होता है। तो अब अगर हम जुलाई के महीने में है तो कॉन्ट्रैक्ट जुलाई, अगस्त और सितंबर के लिए ही मिलेगा।

मौजूद स्ट्राइक – 12 इन द मनी, 12 आउट ऑफ द मनी और 1 नियर द मनी ऑप्शन। इस तरह कुल मिलाकर करीब 25 स्ट्राइक मिलते हैं जिसमें से आपको चुनना होता है। हालांकि बाजार के हिसाब से कुछ और ऑप्शन भी जुड़ सकते हैं। हर 0.25 पैसे के दूरी पर एक स्ट्राइक मिलती है।

सेटलमेंट – भारतीय रुपए में सेटलमेंट होता है (सेटलमेंट कीमत RBI की एक्सपायरी के दिन की रेफरेंस रेट होती है)

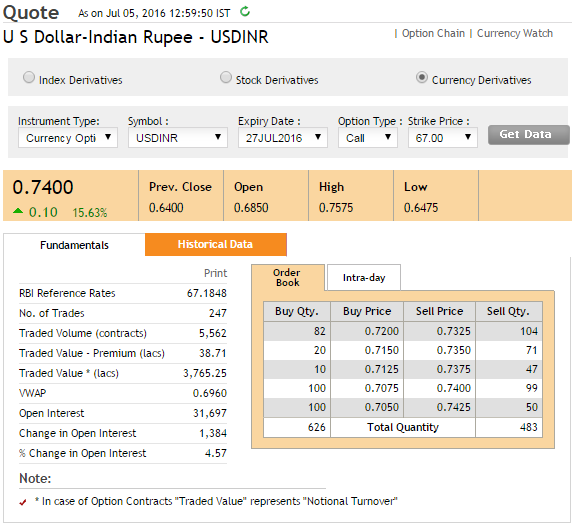

USD-INR के ऑप्शन कॉन्ट्रैक्ट पर एक नजर डालते हैं और देखते हैं कि यह काम काज कैसे करता है इस चित्र पर नजर डालिए –

दिए गए ऑप्शन क्वोट के हिसाब से हमें पता है कि

ऑप्शन का प्रकार – कॉल ऑप्शन

स्ट्राइक – 67.0000

स्पॉट रेट (RBI की उस दिन की रेफरेंस रेट) – 67.1848

एक्सपाटरी – 27 जुलाई 2016

पोजीशन – लॉन्ग

प्रीमियम – 0.7400 (INR में)

हमें पता है कि लॉट साइज $1000 का है हालांकि यह लॉट साइज ऊपर के क्वोट में दिखाया नहीं गया है। आमतौर पर इक्विटी के डेरिवेटिव के क्वोट में इस सूचना को दिखाया जाता है। इसलिए अगर आप इसे पहली बार देख रहे हैं तो यह ध्यान रखें कि लॉट साइज 1000 का होता है।

अब अगर आप इस ऑप्शन को खरीद रहे हैं तो आपको कितना प्रीमियम लगेगा, इसकी गणना करना बहुत आसान है-

दिया जाने वाला प्रीमियम = लॉट साइज * प्रीमियम

= 1000 * 0.7400

= 740

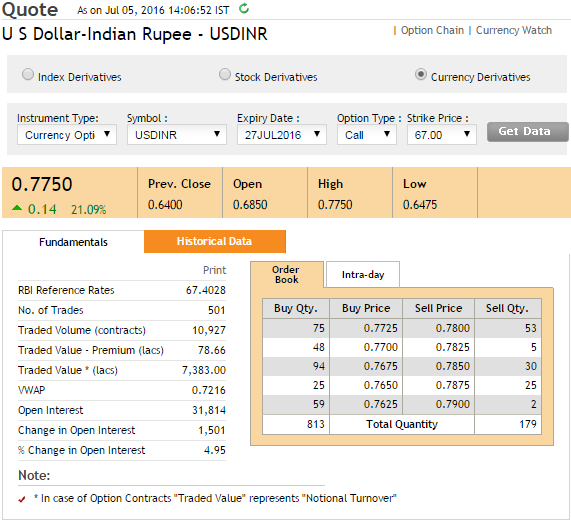

ऑप्शन कॉन्ट्रैक्ट भी इक्विटी डेरिवेटिव कॉन्ट्रैक्ट की तरह ही काम करता है, एक नजर नीचे के चित्र पर डालिए-

जैसा कि आप देख सकते हैं कि प्रीमियम काफी ज्यादा बढ़ गया है और इसलिए मैं अपने ट्रेड को अभी तुरंत बंद कर सकता हूं। अगर मैंने ऐसा किया तो मैं कितना कमा लूंगा –

= 1000 * 0.7750

= 775

इसका मतलब है कि मुझे 775 -740 = ₹35 प्रति लॉट की कमाई होगी।

लेकिन, इसके बजाय अगर आपने इस ऑप्शन को बेचा होता या राइट किया होता तो क्या होता? आपको पता है कि ऑप्शन बेचने के लिए आपको मार्जिन जमा करना पड़ता है। आप इसके लिए जेरोधा के F&O मार्जिन कैलकुलेटर का इस्तेमाल कर सकते हैं जिससे आपको अपनी मार्जिन पता चल जाएगी।

नीचे के इस चित्र को देखिए यहां पर मैंने केलकुलेटर का इस्तेमाल करके शॉर्ट करने (राइट करने) के मार्जिन की जरूरत को पता किया है-

जैसा कि आप देख सकते हैं कि ₹2390 के मार्जिन की जरूरत होगी।

मुझे उम्मीद है कि अब आपको USD-INR के कॉन्ट्रैक्ट के बारे में काफी कुछ पता चल गया है। अगले अध्याय में हम कोशिश करेंगे कि USD-INR के पेयर के बारे में कुछ आंकड़ों पर नजर डाल सके और दूसरी करेंसी पेयर के कॉन्ट्रैक्ट पर भी नजर डाल सकें।

इस अध्याय की मुख्य बातें

- USD-INR के डेरिवेटिव के कॉन्ट्रैक्ट में दी गयी जानकारी को देखकर आप उसकी खरीद बिक्री के तरीके के बारे में जान सकते हैं।

- लॉट साइज $1000 का होता है लेकिन यह एक्सचेंज द्वारा कभी भी बदला जा सकता है।

- USD-INR कॉन्ट्रैक्ट की एक्सपायरी महीने के अंतिम कारोबारी दिन के 2 दिन पहले होती है और यह कॉन्ट्रैक्ट उस दिन से दोपहर 12:30 बजे तक की होल्ड किया जा सकता है।

- मार्जिन = SPAN + एक्सपोजर , आम तौर पर मार्जिन 2.25 से 2.5 तक होता है।

- करेंसी पेयर को दशमलव के बाद 4 अंकों तक क्वोट किया जाता है।

- पिप का मतलब होता है वह कम से कम बदलाव जो कि किसी करेंसी कीमत में आ सकती है।

- करेंसी ऑप्शन यूरोपियन तरीके के होते हैं।

- करेंसी का प्रीमियम हमेशा भारतीय रुपए में या INR में बताए जाते हैं।

- हर 25 पैसे की दूरी पर एक स्ट्राइक उपलब्ध होती है।

- जब आप करेंसी ऑप्शन को बेचना (राइट करना) चाहते हैं तो आपकी मार्जिन ब्लॉक हो जाती है।

this is very useful thank you zerodha team

Happy learning!

In section 4.2 the future entry prize is 67.6900 and as on expiry day 27 jully the prize mentioned is 67.0000 .So the Profit should be

67.6900-67.0000=0.6900 as 6900 Rs ,but there is 1000*0.29*10= 2900. is it print mistake or how you calculate the prize ?

This should be editing mistake, we will look into this.

Lot size is 1000, not $1000. Kindly update in section 4.1.

Book is very good

सूचित करने के लिए धन्यवाद हमने इसको सही करदिया है।

What Is Role of Tick siize?

one of the platform known as metatrader ,which shows deviation on order page .what is meaning of that ?

टिक आकार एक ट्रेडिंग इंस्ट्रूमेंट का न्यूनतम मूल्य डिफरेंस है। मेटाट्रेडर एक इंडिकेटर, इसके बारे में हमारे पास ज़्यादा जानकारी नहीं होगी। आपको ऑनलाइन चेक करना होगा।

thanks

Happy Learning 🙂